Tamanho e Participação do Mercado de Automação de Petróleo e Gás

Análise do Mercado de Automação de Petróleo e Gás pela Mordor Intelligence

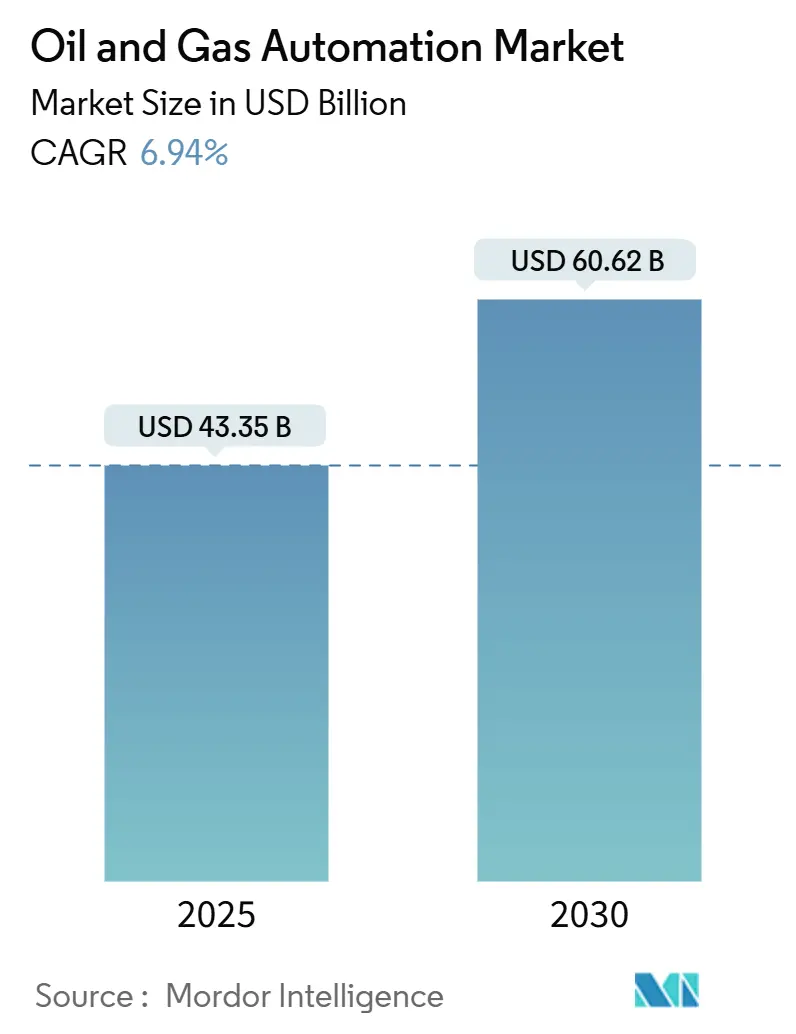

O tamanho do mercado de automação de petróleo e gás atingiu um valor de USD 43,35 bilhões em 2025 e está previsto para subir para USD 60,62 bilhões até 2030, registando uma TCAC de 6,9% durante o período de previsão. Os operadores estão adotando plataformas inteligentes de campo, análises de IA de borda e ferramentas de inspeção autónoma para reduzir o tempo de inatividade e aumentar a produtividade à medida que as cadeias de abastecimento se contraem e os objetivos de transição energética se intensificam. Regulamentações obrigatórias de segurança, especialmente aquelas alinhadas com IEC 61511 e ISA-84, estão acelerando a adoção de Sistemas Instrumentados de Segurança que respondem a perigos em milissegundos. A expansão da infraestrutura de GNL na Ásia-Pacífico e África está desbloqueando nova demanda por sistemas de controlo de grau criogénico que lidam com ambientes de alta pressão a −160 °C. Finalmente, orçamentos crescentes de cibersegurança-agora 15-20% do gasto total em automação-estão remodelando a economia dos projetos à medida que os operadores fortalecem ambientes de tecnologia operacional (OT) contra ransomware e ataques patrocinados por estados.

Principais Conclusões do Relatório

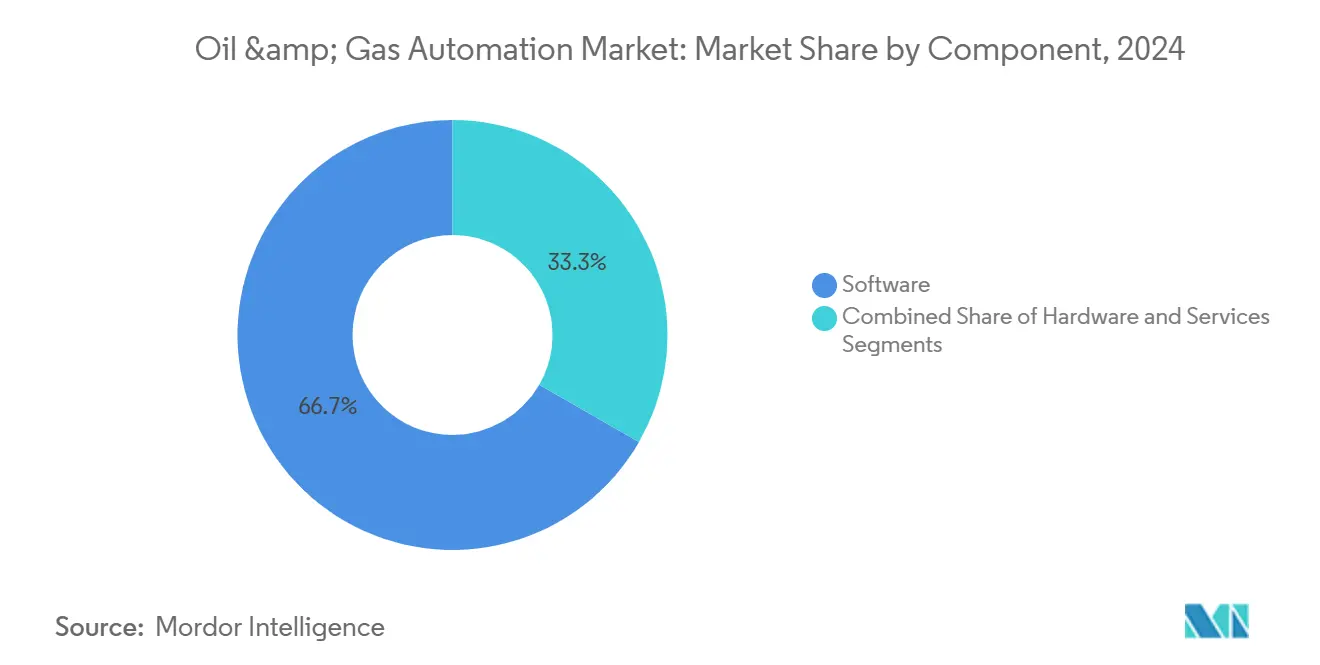

- Por componente, o software deteve 66,7% da participação do mercado de automação de petróleo e gás em 2024, enquanto os serviços estão previstos para crescer a uma TCAC de 8,5% até 2030.

- Por processo, as operações upstream representaram 59,1% da receita em 2024; as atividades midstream estão projetadas para expandir a uma TCAC de 8,3% à medida que os terminais de GNL proliferam.

- Por tecnologia, os Sistemas de Controlo Distribuído mantiveram 30,1% de participação do tamanho do mercado de automação de petróleo e gás em 2024, enquanto as plataformas SCADA estão subindo a uma TCAC de 7,0%.

- Por aplicação, a produção e otimização de poços capturou 38,2% de participação em 2024; terminais de GNL e instalações de armazenamento estão avançando a uma TCAC de 7,9% até 2030.

- Por geografia, a América do Norte liderou com 37,1% da receita do mercado em 2024; a Ásia-Pacífico está definida para crescer mais rapidamente a 7,5% TCAC com base na modernização de refinarias e digitalização upstream.

Tendências e Insights do Mercado Global de Automação de Petróleo e Gás

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronologia de Impacto |

|---|---|---|---|

| Adoção crescente de plataformas de campo petrolífero digital | +1.2% | Global, com ganhos iniciais na América do Norte, Médio Oriente | Médio prazo (2-4 anos) |

| CAPEX de modernização para monitorização remota e manutenção preditiva | +1.8% | América do Norte e UE, núcleo APAC | Longo prazo (≥ 4 anos) |

| Regulamentações obrigatórias de sistemas de segurança | +1.0% | Global, com aplicação rigorosa na América do Norte, Europa | Curto prazo (≤ 2 anos) |

| Construção de GNL e midstream na APAC e África | +1.5% | Núcleo APAC, transbordamento para MEA | Médio prazo (2-4 anos) |

| Implementação de IA de borda para análises em tempo real em locais perigosos | +0.9% | Global, com concentração em operações offshore | Longo prazo (≥ 4 anos) |

| Drones de inspeção autónomos e robótica para ativos offshore | +0.8% | Regiões offshore globais, Mar do Norte, Golfo do México, APAC | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção Crescente de Plataformas de Campo Petrolífero Digital

Plataformas digitais em tempo real fundem sensores IoT, modelos de aprendizagem automática e análises em nuvem em painéis unificados que encurtam os ciclos de decisão de minutos para segundos. A Devon Energy aumentou a longevidade dos poços em 25% após implementar ajustes de perfuração guiados por IA. Gémeos virtuais sincronizados com dados operacionais ao vivo permitem aos engenheiros testar cenários sem arriscar ativos físicos, uma abordagem especialmente potente em reservatórios não convencionais onde as condições do fundo do poço variam de hora em hora.

CAPEX de Modernização para Monitorização Remota e Manutenção Preditiva

Os operadores estão redirecionando capital para ferramentas de vigilância remota que reduzem as visitas ao local e diminuem a exposição à segurança. A análise de oleodutos baseada em Azure da Enbridge melhorou a deteção de ameaças em 30%[1]Enbridge, "AI ROW Threat Identification System," enbridge.com. Algoritmos preditivos estudam tendências de vibração e térmicas para detetar falhas com semanas de antecedência, reduzindo os custos de inspeção de rotina até 50% enquanto aumentam a confiabilidade.

Regulamentações Obrigatórias de Sistemas de Segurança

A conformidade com IEC 61511 está impulsionando a implementação rápida de camadas de desligamento automatizadas que superam os tempos de reação humanos. As regras de sala de controlo PHMSA, combinadas com a diretiva de cibersegurança NIS 2.0 da Europa, obrigam os operadores a documentar a redução de riscos e instalar solucionadores de lógica redundantes que isolam falhas sem interrupção do processo.

Construção de GNL e Midstream na Ásia-Pacífico e África

O crescimento projetado de 40% na capacidade de importação de GNL da Ásia-Pacífico está impulsionando a demanda por automação que pode lidar com condições criogénicas extremas. A plataforma DeltaV da Emerson sustenta vários projetos de 10 Mtpa, equilibrando oscilações de temperatura de −160 °C enquanto otimiza o consumo de energia em até 5% através de ajuste orientado por IA.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronologia de Impacto |

|---|---|---|---|

| Volatilidade dos preços do petróleo bruto impactando ciclos OPEX e CAPEX | -1.5% | Global, com impacto agudo na América do Norte | Curto prazo (≤ 2 anos) |

| Escalada de ciberrisco e custos de conformidade de segurança OT | -0.8% | Global, com requisitos rigorosos na América do Norte, Europa | Médio prazo (2-4 anos) |

| Alto gasto inicial em automação e incerteza do ROI | -1.2% | Global, particularmente afetando operadores menores | Longo prazo (≥ 4 anos) |

| Interoperabilidade de sistemas legados | -0.6% | Global, com concentração em regiões petrolíferas maduras | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade dos Preços do Petróleo Bruto Impactando Ciclos OPEX e CAPEX

Atrasos de seis meses entre oscilações do petróleo bruto e mudanças de gastos forçam produtores menores a adiar upgrades de automação quando os fluxos de caixa se contraem. Serviços de automação baseados em subscrição que alinham taxas com volumes de produção estão ganhando favor porque reduzem o risco inicial e preservam a liquidez durante quedas.

Escalada de Ciberrisco e Custos de Conformidade de Segurança OT

Após o incidente do Colonial Pipeline, os gastos com segurança agora consomem até um quinto dos orçamentos de automação. Arquiteturas isoladas, redes de confiança zero e monitorização de ameaças 24 horas inflacionam os custos do ciclo de vida e prolongam os cronogramas de projetos em regiões sob regras rigorosas de infraestrutura crítica.

Análise de Segmentos

Por Componente: Liderança de Software Impulsiona Inovação de Serviços

O software capturou 66,7% da receita de 2024, ancorando o mercado de automação de petróleo e gás através de motores de análise que alimentam manutenção preditiva e operações autónomas. Em termos de valor, o componente representou USD 28,9 bilhões do tamanho do mercado de automação de petróleo e gás em 2024. Os serviços, embora menores, estão projetados para uma TCAC de 8,5% à medida que os operadores terceirizam a configuração de IA e o endurecimento de cibersegurança.

O crescimento do software é reforçado por pacotes de IA de borda que aumentam as taxas de penetração de perfuração em 35-45%. Enquanto isso, contratos de serviço que agrupam monitorização 24 horas e garantias baseadas em resultados movem os fornecedores de fornecedores de produtos para parceiros de desempenho. O hardware permanece essencial para redes de sensores e dispositivos de borda ruggedizados; no entanto, sua participação deve declinar gradualmente à medida que a lógica de controlo virtualizada migra para camadas de software.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Processo: Domínio Upstream Encontra Aceleração Midstream

As atividades upstream geraram 59,1% da receita do processo de 2024 à medida que plataformas de perfuração autónoma e otimização de produção calibraram milhares de parâmetros de fundo de poço em poços de xisto. Isso se traduziu em aproximadamente USD 25,6 bilhões do tamanho do mercado de automação de petróleo e gás. As operações midstream, embora detendo uma base menor, estão crescendo a 8,3% TCAC devido às construções globais de terminais de GNL e digitalização de oleodutos.

Jogadores upstream como SLB demonstraram 25 correções automáticas de geosteering numa única lateral, sinalizando uma mudança para plataformas totalmente autónomas. Para empresas midstream, sistemas SCADA ligados à nuvem permitem deteção de vazamentos em tempo real e atuação remota de válvulas através de milhares de quilómetros, reduzindo o tempo de resposta a incidentes de horas para minutos. Locais downstream estão pilotando colunas de destilação dirigidas por IA que reduzem o uso de energia e cortam emissões.

Por Tecnologia: Estabilidade DCS Ancora Inovação SCADA

Os Sistemas de Controlo Distribuído permaneceram a espinha dorsal de refinarias complexas e comboios de GNL, controlando 30,1% da receita baseada em tecnologia em 2024. O SCADA, no entanto, é o escalador mais rápido a 7,0% TCAC à medida que operadores de oleodutos adotam monitorização remota habilitada por satélite para ativos amplamente dispersos.

O Experion PKS da Honeywell exemplifica a convergência ao incorporar suporte de decisão IA dentro de uma estrutura DCS clássica. Os PLCs continuam a governar tarefas determinísticas de alta velocidade como atuação de preventor de blowout, enquanto Sistemas Instrumentados de Segurança fornecem camadas protetivas independentes atendendo mandatos SIL-3. Sensores inteligentes agora integram placas de computação de borda, transformando dispositivos de campo em nós de micro-decisão que pré-filtram dados antes do envio para um historiador central.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Otimização de Produção Lidera Surto de Terminais GNL

A produção e otimização de poços manteve 38,2% de participação em 2024, representando USD 16,5 bilhões do tamanho do mercado de automação de petróleo e gás. A gestão de elevação artificial orientada por IA elevou a produção da ExxonMobil em 2,2% através de 1.300 poços. Terminais de GNL e instalações de armazenamento, embora menores hoje, estão em direção a 7,9% TCAC à medida que governos garantem abastecimento flexível de gás e mandam automação de grau criogénico.

As aplicações de perfuração beneficiam de análises de fundo de poço em tempo real que direcionam brocas através de zonas produtivas, enquanto operadores de oleodutos implementam detecção de fibra ótica para deteção preditiva de vazamentos. Ativos de refinação estão testando controladores de IA de circuito fechado que ajustam 13 válvulas simultaneamente, um marco alcançado durante destilação autónoma contínua na refinaria Eneos Kawasaki.

Análise Geográfica

A América do Norte liderou o mercado de automação de petróleo e gás com 37,1% de participação de receita em 2024, impulsionada por desenvolvedores de xisto que pioneiraram perfuração dirigida por IA e otimização de pad. Ciclos persistentes de aprender-e-aplicar mantêm a produtividade regional alta mesmo quando as contagens de plataformas flutuam. A postura de cibersegurança da região também é madura, com operadores adotando estruturas OT de confiança zero mandatadas por diretrizes federais.

A Ásia-Pacífico está preparada para uma TCAC de 7,5% até 2030. A China está modernizando refinarias para produzir combustíveis mais limpos, enquanto a Índia acelera a digitalização upstream através de blocos de águas profundas. Projetos massivos de importação de GNL no Sudeste Asiático dependem de controlos criogénicos habilitados por IA para garantir abastecimento e equilibrar redes elétricas com renováveis intermitentes. Governos apoiam gémeos digitais para reduzir emissões e melhorar a segurança, impulsionando a adoção de tecnologia.

A Europa mantém gastos estáveis sob regulamentações rigorosas de segurança e ambientais. Novas unidades de regaseificação de GNL na Alemanha e Finlândia integram plataformas DCS que atendem camadas de segurança SIL-3 e mandatos de cibersegurança NIS 2.0. Companhias petrolíferas nacionais do Médio Oriente, apoiadas por fundos soberanos, escalam monitorização de poços orientada por IA através de reservatórios de carbonatos maduros, exemplificado pelo programa ENERGYai de USD 920 milhões da ADNOC[2]ADNOC, "ENERGYai Digital Well Programme," adnoc.ae. África e América do Sul permanecem adotantes emergentes, frequentemente aproveitando parceiros de joint-venture para transferência de tecnologia e financiamento.

Cenário Competitivo

A concentração de mercado é moderada à medida que quatro grandes de automação globais-ABB, Honeywell, Siemens e Emerson-fornecem portfolios de ponta a ponta cobrindo sensores, sistemas de controlo e serviços de ciclo de vida[3]Honeywell, "Experion PKS with AI-Driven Decision Support," honeywell.com. Suas bases instaladas e redes de serviço mundiais criam altos custos de mudança para upgrades brownfield.

A disrupção vem de empresas nativas de IA como Corva, Agora e Sensia, que se especializam em análises baseadas em borda, perfuração autónoma e otimização de produção em tempo real. Esses jogadores frequentemente fazem parceria com incumbentes; Honeywell e Chevron co-desenvolveram ferramentas consultivas de IA para refinarias, enquanto Enbridge fez equipa com Microsoft para lançar deteção de ameaças alimentada por IA para oleodutos.

Gigantes de serviços de campo petrolífero-SLB, Baker Hughes e Halliburton-estão dobrando suites de automação proprietárias em ofertas de perfuração e completações. A tecnologia de geosteering Neuro da SLB executou autonomamente 25 mudanças de trajetória no Equador, sinalizando que algoritmos podem agora assumir decisões direcionais complexas. Oportunidades de espaço branco persistem em robótica autónoma, cibersegurança OT e contratação baseada em resultados, permitindo que especialistas de nicho esculpam posições defensáveis mesmo quando a consolidação acelera.

Líderes da Indústria de Automação de Petróleo e Gás

-

ABB Ltd

-

Honeywell International Inc

-

Rockwell Automation Inc

-

Mitsubishi Corporation

-

Schneider Electric SE

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Chevron iniciou produção no tie-back submarino Ballymore, visando 300.000 bpd usando automação avançada.

- Março 2025: TotalEnergies preparou robôs controlados remotamente para testes de inspeção offshore.

- Fevereiro 2025: ADNOC e AIQ completaram prova de conceito ENERGYai com 70% de ganho de precisão na interpretação sísmica.

- Maio 2024: Eneos e Preferred Networks alcançaram a primeira corrida de destilação autónoma contínua na refinaria Kawasaki.

Âmbito do Relatório Global do Mercado de Automação de Petróleo e Gás

Petróleo e Gás é uma indústria global dinâmica que enfrenta desafios na gestão de custos, extração de alto valor de ativos atuais e maximização do tempo de funcionamento. O avanço tecnológico levou ao estabelecimento de empresas conectadas que estão ajudando a indústria de petróleo e gás a mover-se mais perto da excelência operacional. Assim, a indústria tem implementado várias soluções de automação para otimizar operações.

O Mercado de Automação de Petróleo e Gás é segmentado por Processo (Upstream, Midstream, Downstream), por Tecnologia (Sensores e Transmissores, Sistemas de Controlo Distribuído (DCS), Controladores Lógicos Programáveis (PLC), Sistema de Controlo Supervisório e Aquisição de Dados (SCADA), Sistemas Instrumentados de Segurança (SIS), Variador de Frequência Variável (VFD), Sistema de Execução de Manufatura, Gestão de Ativos Industriais) e por Geografia (América do Norte, Europa, Ásia-Pacífico, América Latina, Médio Oriente e África). Os tamanhos de mercado e previsões são fornecidos em termos de valor (milhões USD) para todos os segmentos acima.

| Hardware |

| Software |

| Serviços |

| Upstream |

| Midstream |

| Downstream |

| Sensores e Transmissores |

| Sistemas de Controlo Distribuído (DCS) |

| Controladores Lógicos Programáveis (PLC) |

| Controlo Supervisório e Aquisição de Dados (SCADA) |

| Sistemas Instrumentados de Segurança (SIS) |

| Outras Tecnologias |

| Perfuração e Completação |

| Produção e Otimização de Poços |

| Oleodutos e Transporte |

| Refinação e Petroquímicos |

| Terminais e Armazenamento de GNL |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Médio Oriente | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Médio Oriente | ||

| África | África do Sul | |

| Egito | ||

| Nigéria | ||

| Resto de África | ||

| Por Componente | Hardware | ||

| Software | |||

| Serviços | |||

| Por Processo | Upstream | ||

| Midstream | |||

| Downstream | |||

| Por Tecnologia | Sensores e Transmissores | ||

| Sistemas de Controlo Distribuído (DCS) | |||

| Controladores Lógicos Programáveis (PLC) | |||

| Controlo Supervisório e Aquisição de Dados (SCADA) | |||

| Sistemas Instrumentados de Segurança (SIS) | |||

| Outras Tecnologias | |||

| Por Aplicação | Perfuração e Completação | ||

| Produção e Otimização de Poços | |||

| Oleodutos e Transporte | |||

| Refinação e Petroquímicos | |||

| Terminais e Armazenamento de GNL | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Médio Oriente e África | Médio Oriente | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Médio Oriente | |||

| África | África do Sul | ||

| Egito | |||

| Nigéria | |||

| Resto de África | |||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de automação de petróleo e gás?

O tamanho do mercado de automação de petróleo e gás atingiu USD 43,35 bilhões em 2025 e está previsto para chegar a USD 60,62 bilhões até 2030 a uma TCAC de 6,9%.

Qual componente lidera o mercado de automação de petróleo e gás?

O software lidera com 66,7% de participação de mercado, impulsionado por análises de IA e plataformas de otimização em tempo real.

Por que os serviços estão crescendo mais rápido que o hardware?

Os serviços estão expandindo a 8,5% TCAC porque os operadores precisam de integração especializada, cibersegurança e suporte de otimização contínua para implementações complexas de IA.

Qual região está crescendo mais rapidamente?

A Ásia-Pacífico está projetada para crescer a 7,5% TCAC devido à expansão agressiva da infraestrutura de GNL e iniciativas de modernização de refinarias.

Quais são as principais restrições ao crescimento do mercado?

A volatilidade dos preços do petróleo bruto que atrasa ciclos CAPEX e os custos escalados de conformidade de cibersegurança são os dois ventos contrários mais fortes, juntos cortando 2,3 pontos percentuais da TCAC prevista.

Como os robôs autónomos são usados em operações de petróleo e gás?

Operadores como TotalEnergies estão testando robôs controlados remotamente para inspeções offshore para reduzir a exposição humana e aumentar a frequência de inspeção, sinalizando um movimento mais amplo em direção à gestão de ativos totalmente autónoma.

Página atualizada pela última vez em: