Tamanho e Participação do Mercado de Frete e Logística de Mianmar

Análise do Mercado de Frete e Logística de Mianmar pela Mordor Intelligence

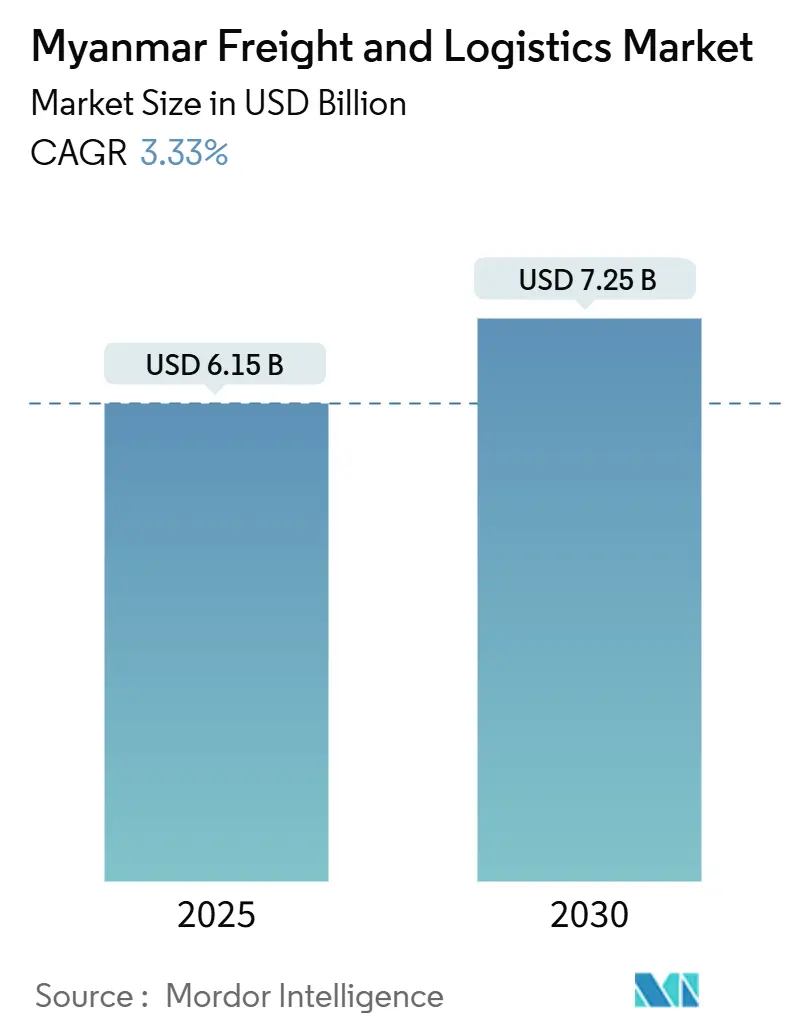

O tamanho do mercado de frete e logística de Mianmar é avaliado em US$ 6,15 bilhões em 2025 e previsto para alcançar US$ 7,25 bilhões até 2030, projetado para avançar a uma CAGR de 3,33% entre 2025 e 2030. Uma curva de crescimento medida reflete o papel de Mianmar como a principal ponte terrestre entre a Província de Yunnan da China e o Oceano Índico, posicionando o mercado de frete e logística de Mianmar como um eixo central dentro do Corredor Econômico China-Mianmar. Projetos apoiados pela China no valor de US$ 5,6 bilhões foram anunciados em 2024, mais notavelmente o porto de águas profundas de Kyaukphyu avaliado em US$ 7,3 bilhões, sinalizam momentum contínuo em infraestrutura multimodal que expande diretamente a capacidade de transporte de longa distância. A realocação da manufatura é outro catalisador: o Sudeste Asiático captou US$ 89 bilhões em IDE de manufatura em 2024, alta de 42% em relação a 2023, e Mianmar está atraindo uma parcela crescente através de estratégias "China + 1", que amplificam volumes através de frete rodoviário, marítimo e aéreo. O transporte de frete deteve 60,74% da receita de 2024, enquanto os serviços de Correio, Expresso e Encomendas (CEP) estão projetados para crescer mais rapidamente a uma CAGR de 4,82% entre 2025-2030, já que 5,9 milhões de usuários de comércio eletrônico geram US$ 3,80 bilhões em valor bruto de mercadorias. Instabilidade política, controles de câmbio e redes fragmentadas de última milha temperam as perspectivas de curto prazo, mas a expansão contínua das Zonas Econômicas Especiais (ZEE), a plataforma aduaneira National Single Window e iniciativas de digitalização transfronteiriça continuam a desbloquear novas rotas para o mercado de frete e logística de Mianmar[1]"Relatório Mundial de Investimento 2024," Conferência das Nações Unidas sobre Comércio e Desenvolvimento, unctad.org.

Principais Conclusões do Relatório

- Por função logística, o transporte de frete liderou com 60,74% da participação do mercado de frete e logística de Mianmar em 2024, enquanto os serviços de correio, expresso e encomendas (CEP) estão projetados para expandir a uma CAGR de 4,82% entre 2025-2030.

- Por tipo de serviço CEP, o CEP doméstico reteve 67,10% da participação da receita em 2024, enquanto os serviços CEP internacionais são previstos para crescer a uma CAGR de 5,02% entre 2025-2030.

- Por expedição de frete, mar e vias navegáveis interiores representaram 79,25% da participação da receita em 2024, enquanto a expedição de frete aéreo está posicionada para registrar uma CAGR de 3,79% entre 2025-2030.

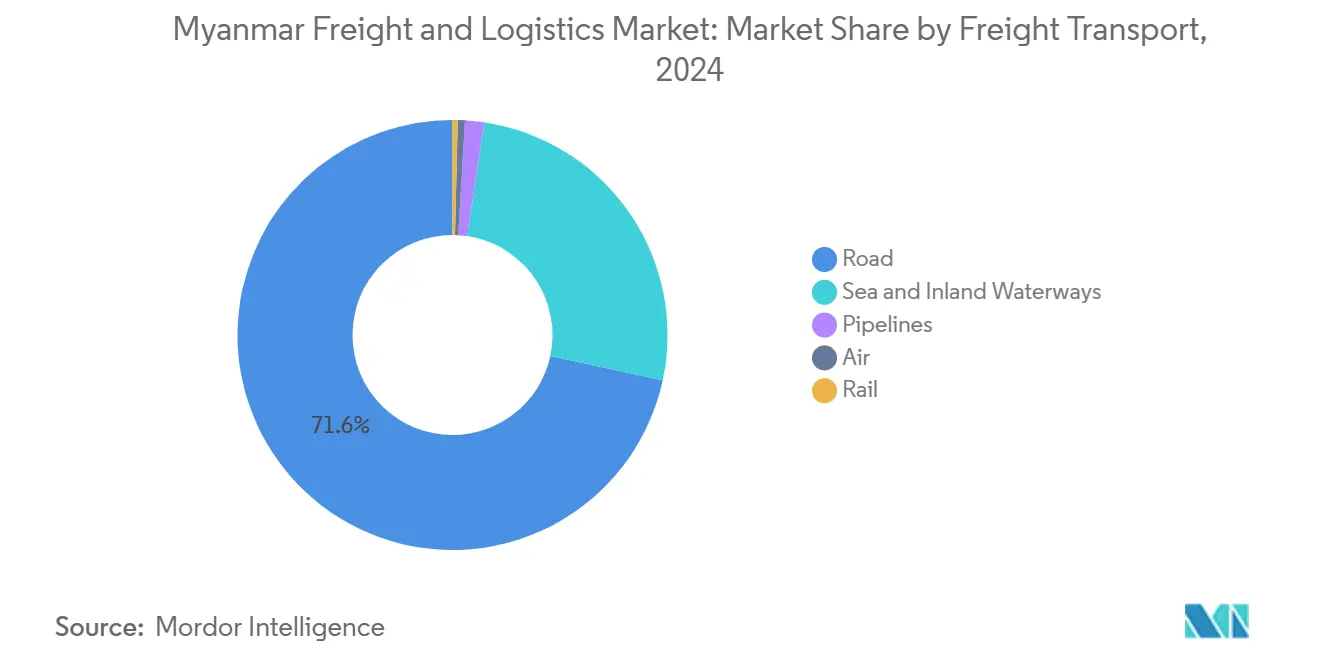

- Por transporte de frete, o transporte de frete rodoviário capturou 71,64% da participação da receita do segmento em 2024, ainda assim o transporte de frete aéreo é esperado para registrar a CAGR mais rápida de 4,24% entre 2025-2030.

- Por tipo de armazenagem e estocagem, instalações não controladas por temperatura detiveram uma participação de receita de 91,63% em 2024, enquanto a capacidade controlada por temperatura é esperada para crescer a uma CAGR de 3,19% entre 2025-2030.

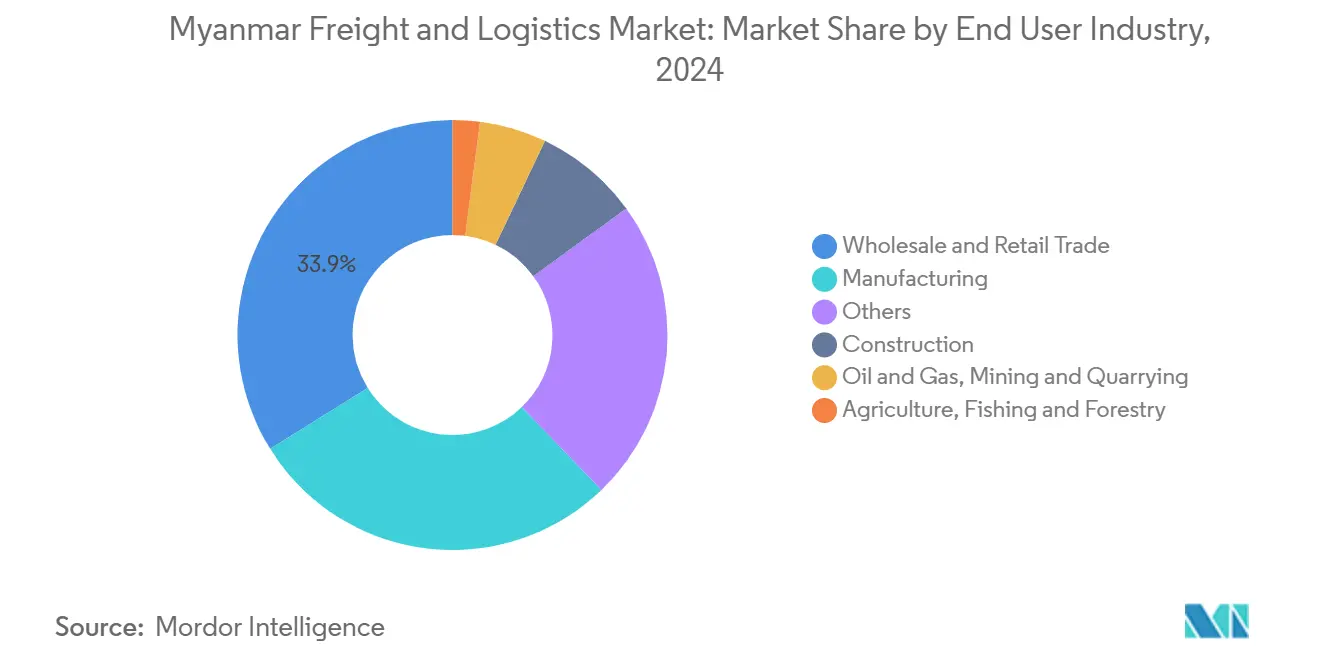

- Por setor de usuário final, o comércio atacadista e varejista contribuiu com 33,88% do tamanho do mercado de frete e logística de Mianmar em 2024, enquanto a manufatura está projetada para avançar a uma CAGR de 3,49% entre 2025-2030.

Tendências e Insights do Mercado de Frete e Logística de Mianmar

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Realocação da manufatura regional para Mianmar impulsiona o crescimento do mercado | +0.8% | Corredores de Yangon e Mandalay | Médio prazo (2-4 anos) |

| Infraestrutura logística e conectividade de Mianmar expandindo rapidamente | +1.2% | Nacional; espinha dorsal do CMEC | Longo prazo (≥ 4 anos) |

| Zonas econômicas especiais (ZEE) apoiadas pelo governo alimentam investimento e desenvolvimento | +0.6% | Thilawa, Kyaukphyu, Dawei | Médio prazo (2-4 anos) |

| Comércio transfronteiriço dispara ao longo do corredor econômico China-Mianmar | +0.9% | Fronteira norte aos portos ocidentais | Longo prazo (≥ 4 anos) |

| Aumento das exportações agro-perecíveis estimula demanda por logística de cadeia fria | +0.4% | Ayeyarwady, Bago, Sagaing | Médio prazo (2-4 anos) |

| Crescente adoção de plataformas digitais de frete entre caminhoneiros PME de Mianmar | +0.3% | Nós urbanos para rotas rurais | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Realocação da Manufatura Regional para Mianmar Impulsiona o Crescimento do Mercado

O aumento dos custos de mão de obra na China costeira e o atrito comercial geopolítico estão empurrando fabricantes globais para mais profundamente no Sudeste Asiático. O salto de 42% no IDE de manufatura regional durante 2024 se traduz em oleodutos de carga mais robustos para o mercado de frete e logística de Mianmar, já que plantas realocadas enviam maquinário de entrada e produtos acabados de saída. Expedidores de frete estão testemunhando demanda mais pesada por armazenamento controlado por temperatura para proteger componentes eletrônicos e vestuário que transitam por Yangon e Mandalay. Ainda assim, quilometragem limitada de vias expressas e imprevisibilidade política restringem adições de capacidade, direcionando a maioria das novas fábricas para clusters estabelecidos onde conectividade rodoviária e processamento alfandegário são mais confiáveis[2]"A Policrise Duradoura de Mianmar," Programa de Desenvolvimento das Nações Unidas, undp.org.

Infraestrutura Logística e Conectividade de Mianmar Expandindo Rapidamente

Projetos de corredor emblemáticos entraram na fase de execução, mais criticamente o porto de águas profundas de Kyaukphyu, projetado para navios de 8.000 TEU e calado de 16 metros, e o alinhamento ferroviário Kyaukphyu-Kunming de 1.700 km. O transporte de frete rodoviário atualmente carrega 71,64% da participação da receita em 2024, mas a participação ferroviária está definida para subir uma vez que as ferrovias Muse-Mandalay e Kyaukphyu conectem nós internos com portos. A rodovia trilateral Índia-Mianmar-Tailândia parcialmente concluída atingiu 70% de conclusão, expandindo corredores de caminhões ASEAN-Sul da Ásia e reduzindo tempos de trânsito porta a porta.

Zonas Econômicas Especiais (ZEE) Apoiadas pelo Governo Alimentam Investimento e Desenvolvimento

A Lei ZEE de 2014 fornece feriados de imposto de renda e licenciamento simplificado; Thilawa lidera com fábricas operacionais, Dawei está finalizando plantas rodoviárias e portuárias vinculadas à Tailândia, e Kyaukphyu está avançando sob uma estrutura financiada pela China[3]"Zona Econômica Especial," Diretoria de Investimento e Administração de Empresas de Mianmar, dica.gov.mm. Complexos industriais concentrados encurtam pernas de transporte, reduzem pontos de contato alfandegários e criam parques de armazenagem dedicados, reforçando o mercado de frete e logística de Mianmar ao habilitar hubs multimodais integrados. Aplicação consistente, no entanto, permanece crítica para garantir que operadores estrangeiros obtenham arrendamentos de terra oportunos e status de armazém alfandegado.

Comércio Transfronteiriço Dispara ao Longo do Corredor Econômico China-Mianmar

Os US$ 5,6 bilhões em novos investimentos chineses anunciados em 2024 reforçaram a confiança no CMEC como alternativa preferida de Pequim à rota marítima de Malaca. Com 79,25% da receita de expedição de frete ligada a movimentos marítimos, maior calado em Kyaukphyu mais alfândega digital via National Single Window estão inclinando volumes para soluções containerizadas mar-trilho. Ainda assim, postos de controle de grupos armados étnicos no norte de Shan e Estados Kachin forçam desvios ad-hoc e tempos de permanência estendidos, obrigando expedidores a agrupar corretagem de fronteira e avaliação de segurança em contratos de serviço.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Integração de entrega de última milha subdesenvolvida limita eficiência do serviço | -0.4% | Yangon, Mandalay; interiores rurais | Curto prazo (≤ 2 anos) |

| Instabilidade política e incerteza regulatória criam desafios de mercado | -0.7% | Fronteiras e portos nacionais | Curto prazo (≤ 2 anos) |

| Acesso limitado a financiamento comercial restringe crescimento de exportadores PME | -0.3% | Clusters de cidades fronteiriças | Médio prazo (2-4 anos) |

| Interrupções da temporada de monções expõem fraquezas na infraestrutura resiliente ao clima | -0.2% | Redes costeiras e do delta | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Integração de Entrega de Última Milha Subdesenvolvida Limita Eficiência do Serviço

Pedidos crescentes de comércio eletrônico superam a capacidade de classificação de encomendas; apenas 45% dos negócios domésticos adotaram fluxos de trabalho digitais, e menos de 20% dos municípios rurais possuem links rodoviários pavimentados durante todo o ano. Preferências de liquidação pesadas em dinheiro inflam taxas de entrega falhada, e grandes mercados globais continuam a postergar entrada direta no mercado. Transportadoras de encomendas, portanto, agrupam coleta de carteira móvel e pontos de coleta comunitários para gerenciar horas de contato do motorista e gastos com combustível.

Instabilidade Política e Incerteza Regulatória Criam Desafios de Mercado

Uma queda de 96% no investimento estrangeiro aprovado entre 2020 e julho de 2024 sublinha riscos de fuga de capital. Conversão obrigatória de FX de 24 horas corrói margens de dólar, enquanto validade encurtada de licença de importação embaraça operações portuárias, exemplificado por aproximadamente 400 contêineres de farelo de soja encalhados em terminais de Yangon em 2024[4]"Restrições de Mianmar sobre Ganhos de Exportação," Departamento de Agricultura dos EUA, usda.gov. Combinado com inflação de 25,4%, essas variáveis comprimem gastos logísticos discricionários e adiam planos de renovação de frota.

Análise de Segmento

Por Setor de Usuário Final: Momentum da Manufatura Acelera

Comércio atacadista e varejista liderou a demanda de 2024 com 33,88% da participação do mercado de frete e logística de Mianmar. Manufatura, no entanto, registra a trajetória projetada mais alta a 3,49% CAGR entre 2025-2030, já que vestuário, eletrônicos de consumo e agroprocessamento se realocam da China costeira.

Logística de construção permanece robusta graças a projetos de estradas de cascalho que elevam conectividade rural e consumo de cimento. Fluxos de oleodutos de petróleo e gás representam 5,62% da carga movida (ton-km) em 2024, ancorando serviços especializados de caminhão-tanque e transporte de tubos entre Kyaukphyu e Yunnan.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Função Logística: Domínio do Transporte de Frete Impulsiona Crescimento

Transporte de frete representou 60,74% do tamanho do mercado de frete e logística de Mianmar em 2024, ancorado pela fatia de 71,64% da receita de transporte de frete rodoviário. O segmento se beneficia de centros de demanda urbanizantes no corredor Yangon-Mandalay, ainda assim a indústria de frete e logística de Mianmar também depende de mar e vias navegáveis interiores, que cobrem 49,00% da carga movida (ton-km), refletindo fluxos de carga a granel custo-eficientes. Transporte de frete aéreo detém a menor participação, mas sua natureza premium eleva intensidade de receita e uma CAGR futura de 4,24% (2025-2030). Investimentos como os hubs de classificação automatizados da DHL na Ásia-Pacífico são projetados para capturar consignações de eletrônicos e farmacêuticos de maior margem.

Serviços de Correio, Expresso e Encomendas são esperados para crescer a uma CAGR de 4,82% (2025-2030), superando o mercado geral de frete e logística de Mianmar. CEP internacional alimentado pela demanda de consumidores chineses e tailandeses por vestuário feito em Mianmar avança ligeiramente mais rápido a 5,02% CAGR (2025-2030), já que pistas expressas se abrem sob o Sistema de Trânsito Aduaneiro ASEAN. Integração do ecossistema de carteira móvel Wave Money em módulos de checkout CEP reduz risco de manuseio de dinheiro e diminui tempos de entrega.

Por Correio, Expresso e Encomendas (CEP): Crescimento Internacional Acelera

CEP doméstico ainda controla 67,10% da receita de encomendas de 2024, ainda assim encomendas transfronteiriças adicionam densidade de rede que eleva taxas de utilização de veículos. O tamanho do mercado para CEP internacional está definido para expandir a uma CAGR projetada de 5,02% de 2025-2030 em conjunto com projetos de consolidação de gateway de Kunming e Bangkok, fornecendo aos embarcadores entrega de dois dias para a China e cobertura de quatro dias para capitais ASEAN.

Caixas expressas controladas por temperatura estão sendo lançadas para salvaguardar exportações de frutos do mar de valor agregado em ciclos de entrega de 48 horas para Shanghai e Guangzhou. Operadores locais estabelecidos combatem redes de última milha subdesenvolvidas através de pontos de coleta de franquia embutidos em lojas de micro-varejo, particularmente em cidades de segundo nível.

Por Armazenagem e Estocagem: Instalações Controladas por Temperatura Ganham Impulso

Instalações não controladas por temperatura ocupam 91,63% do espaço de armazém, mas a metragem quadrada de cadeia fria é esperada para subir a 3,19% CAGR (2025-2030), já que exportadores integram cadeias de suprimento da fazenda ao porto. Parques de armazém ZEE em Thilawa e Kyaukphyu oferecem locação de carga base para provedores 3PL, enquanto documentos de design de Dawei alocam um complexo logístico de 2.000 ha adjacente ao terminal de águas profundas.

Lançamentos de automação, incluindo RPA para reconciliação de inventário, ajudam a mitigar uma escassez de mão de obra de 30% e suportam requisitos de produção de 24 horas.

Por Transporte de Frete: Infraestrutura Rodoviária Impulsiona Participação Modal

Sob o segmento de transporte de frete, transporte de frete rodoviário permaneceu alto a 71,64% em 2024 devido à penetração ferroviária limitada e necessidade de serviços porta a porta através de assentamentos rurais dispersos. Conclusão da rodovia Índia-Mianmar-Tailândia até 2028 é esperada para estender pistas de caminhão de todas as estações para o Sul da Ásia, melhorando taxas de back-haul para transportadoras.

A participação atual de receita de frete ferroviário está projetada para subir uma vez que o corredor Muse-Mandalay entre online, aliviando pressão de carga por eixo nas rodovias e habilitando serviços de trem em bloco para têxteis containerizados. Enquanto isso, transporte de frete aéreo é esperado para crescer a uma CAGR de 4,24% entre 2025-2030, impulsionado pela demanda de carga de alto valor e melhorias de conectividade regional através do desenvolvimento de infraestrutura aeroportuária.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Expedição de Frete: Foco Marítimo Domina Operações

Mar e vias navegáveis interiores geraram 79,25% da receita de expedição de frete de 2024, ilustrando o puxão estratégico do gateway do Oceano Índico. O tamanho do mercado de frete e logística de Mianmar, atribuído ao expedição aérea, embora menor, é previsto para crescer a uma CAGR de 3,79% (2025-2030), já que produtos farmacêuticos e eletrônicos de precisão proliferam.

Reservas digitalizadas via National Single Window reduzem entradas alfandegárias manuais e estão economizando um dia completo dos tempos de permanência para embarques conformes. Inspeções intensificantes em portões de fronteira em Muse e Chinshwehaw complicam expedição interior e impulsionam demanda por soluções multimodais mar-trilho que contornam postos de controle controlados por milícias.

Análise Geográfica

Zonas de comércio de fronteira norte lidam com a maior parte dos volumes terrestres orientados para a China. Postos de controle de grupos armados étnicos nos Estados Kachin e Shan elevam custos de segurança e impõem atrasos de trânsito imprevisíveis, empurrando embarcadores a manter estoques de segurança maiores. A China fortaleceu regras de inspeção em Muse e Chinshwehaw durante 2024, o que reduziu liberações diárias de caminhões e desviou algumas cargas têxteis e agrícolas para rotas marítimas. Trabalhos preparatórios na linha ferroviária Kyaukphyu-Kunming de 1.700 km sinalizam o plano de longo prazo de Pequim para contornar esses gargalos movendo carga diretamente de Yunnan para a costa oeste de Mianmar. Uma vez operacional, o corredor é esperado para redistribuir fluxos de frete e elevar demanda por armazenagem interior em parques logísticos do norte.

Mianmar central permanece a espinha dorsal do frete doméstico. A via expressa Yangon-Mandalay carrega 44,97% das ton-km rodoviárias, ligando os dois maiores centros de consumo da nação. Frete rodoviário domina aqui porque capacidade ferroviária é limitada e navegação fluvial é sazonal. Atualizações planejadas para a ferrovia Muse-Mandalay visam aliviar congestionamento rodoviário e cortar tempo de trânsito para a China em mais de seis horas. A rodovia trilateral Índia-Mianmar-Tailândia atingiu 70% de conclusão em 2025 e abrirá novas pistas de caminhão leste-oeste que conectam depósitos de Mandalay com hubs de distribuição de Bangkok até 2028.

Províncias costeiras ancoram a estratégia marítima de Mianmar. O Porto de Yangon lida com a maioria das importações containerizadas, mas limites de calado restringem tamanho de navio e criam dependência de alimentador em hubs de Singapura. O complexo de águas profundas de Kyaukphyu de US$ 7,3 bilhões aceitará navios de 8.000 TEU a 16 m de profundidade, dando aos exportadores uma saída direta do Oceano Índico e reduzindo distância de navegação para o Oriente Médio em 30%. Mais ao sul, os planos da ZEE Dawei incluem uma rodovia de 138 km para a Província de Kanchanaburi da Tailândia, que posiciona o local como um gateway para carga petroquímica e de indústria pesada para mercados ASEAN. Risco climático permanece agudo ao longo da costa; o Tufão Yagi em 2024 danificou estradas alimentadoras e guindastes portuários, sublinhando a necessidade de padrões de design resilientes em projetos futuros.

Panorama Competitivo

A arena logística de Mianmar permanece moderadamente fragmentada, com os cinco maiores provedores com receita significativa do setor. Integradores globais como DHL, Maersk e DSV usam sua força de capital para garantir espaço no Terminal de Yangon e contratos de transporte de longa duração de longo prazo na ZEE Thilawa. Operadores locais mantêm uma vantagem em regiões fora da rede onde postos de controle informais e barreiras de idioma complicam despacho de longa distância. Dinâmicas de escala mudaram em abril de 2025 quando DSV fechou sua compra de EUR 14,3 bilhões (US$ 15,78 bilhões) da DB Schenker, elevando a entidade combinada a EUR 41,6 bilhões (US$ 45,91 bilhões) em faturamento e quase 160.000 funcionários mundialmente. A fusão é esperada para gerar DKK 9,0 bilhões (US$ 1,33 bilhão) em sinergias anuais até 2028, algumas das quais poderiam financiar renovação de frota e serviços de consolidação transfronteiriça para Mianmar.

Tecnologia tornou-se o principal diferenciador, já que a taxa de digitalização de negócios de Mianmar de 45% deixa espaço para classificação automatizada e lançamentos de rastreamento em tempo real. DHL destinou EUR 500 milhões (US$ 551,82 milhões) para logística de saúde na Ásia-Pacífico, fortalecendo gateways de cadeia fria que se alinham com importações farmacêuticas crescentes para Yangon. O lançamento de agosto de 2024 da YCP de plataformas de Automação de Processo Robótico aborda uma escassez de mão de obra doméstica de 30% ao descarregar tarefas repetitivas de armazém. A integração de carteira móvel da Wave Money em redes de entrega encurta ciclos de dinheiro para banco e suporta uploads de prova de entrega de municípios remotos. A política "Sem Instruções de Embarque, Sem Carregamento" da Maersk força exportadores a digitalizar documentos de embarque antes do corte do navio, apertando conformidade através do segmento marítimo.

Volatilidade política e oscilações de preços de combustível spot motivam 3PLs estrangeiros a estruturar operações de Mianmar através de joint ventures minoritárias que compartilham risco enquanto preservam qualidade de serviço. Oportunidades de espaço em branco concentram-se em pistas de cadeia fria rural e corretagem de fronteira, onde crescimento de demanda supera disponibilidade de ativos. Intensidade competitiva é esperada para subir à medida que projetos de infraestrutura como o porto de águas profundas de Kyaukphyu e a rodovia Índia-Mianmar-Tailândia desbloqueiam corredores de tráfego adicionais. No geral, jogadores que combinam visibilidade digital, rigor de conformidade e parcerias locais estão posicionados para ganhar participação de mercado, sinalizando espaço tanto para expansão multinacional quanto doméstica.

Líderes da Indústria de Frete e Logística de Mianmar

-

A.P. Moller - Maersk (Incluindo Damco)

-

DHL Group

-

NYK Line / Yusen Logistics

-

Kerry Logistics Network Group

-

CJ Logistics

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: DSV concluiu sua aquisição de EUR 14,3 bilhões (US$ 15,78 bilhões) da DB Schenker, criando novas sinergias para cobertura de rede multimodal.

- Janeiro 2025: DHL Group anunciou um plano de investimento de EUR 500 milhões (US$ 551,82 milhões) na Ásia-Pacífico para expandir soluções de cadeia fria de saúde.

- Maio 2024: Maersk introduziu uma regra "Sem Instruções de Embarque, Sem Carregamento" para carga destinada a Mianmar para aprimorar conformidade.

- Abril 2024: CMA CGM fez parceria com CHAMP Cargosystems em 2024 para aprimorar gerenciamento digital de frete, apoiando ambições de expansão em carga aérea.

Escopo do Relatório do Mercado de Frete e Logística de Mianmar

Frete e logística envolvem transporte rodoviário, ferroviário, marítimo e aéreo e serviços de apoio como armazenagem, estocagem, expedição de frete e corretagem aduaneira para comércio doméstico e internacional.

O relatório fornece uma análise de contexto completa do mercado de frete e logística birmanês, que inclui uma avaliação da economia e contribuição de setores na economia, visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave, tendências emergentes nos segmentos de mercado, dinâmicas de mercado e gastos logísticos pelas indústrias de usuário final são cobertos no relatório.

O mercado de frete e logística de Mianmar é segmentado por função (transporte de frete, expedição de frete, armazenagem e serviços de valor agregado e outras funções) e usuário final (manufatura e automotivo, petróleo e gás, mineração e pedreiras, agricultura, pesca e silvicultura, construção, comércio distributivo (segmentos atacadista e varejista - FMCG incluído), e outros usuários finais (telecomunicações, alimentos e bebidas, farmacêutico, etc.)).

Adicionalmente, o relatório oferece tamanho de mercado e previsões para o mercado de frete e logística de Mianmar em valor (USD) para todos os segmentos acima.

| Agricultura, Pesca e Silvicultura |

| Construção |

| Manufatura |

| Petróleo e Gás, Mineração e Pedreiras |

| Comércio Atacadista e Varejista |

| Outros |

| Correio, Expresso e Encomendas (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | ||

| Expedição de Frete | Por Modo de Transporte | Aéreo |

| Mar e Vias Navegáveis Interiores | ||

| Outros | ||

| Transporte de Frete | Por Modo de Transporte | Aéreo |

| Oleodutos | ||

| Ferroviário | ||

| Rodoviário | ||

| Mar e Vias Navegáveis Interiores | ||

| Armazenagem e Estocagem | Por Controle de Temperatura | Não Controlado por Temperatura |

| Controlado por Temperatura | ||

| Outros Serviços | ||

| Setor de Usuário Final | Agricultura, Pesca e Silvicultura | ||

| Construção | |||

| Manufatura | |||

| Petróleo e Gás, Mineração e Pedreiras | |||

| Comércio Atacadista e Varejista | |||

| Outros | |||

| Função Logística | Correio, Expresso e Encomendas (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | |||

| Expedição de Frete | Por Modo de Transporte | Aéreo | |

| Mar e Vias Navegáveis Interiores | |||

| Outros | |||

| Transporte de Frete | Por Modo de Transporte | Aéreo | |

| Oleodutos | |||

| Ferroviário | |||

| Rodoviário | |||

| Mar e Vias Navegáveis Interiores | |||

| Armazenagem e Estocagem | Por Controle de Temperatura | Não Controlado por Temperatura | |

| Controlado por Temperatura | |||

| Outros Serviços | |||

Principais Questões Respondidas no Relatório

Qual é o tamanho do mercado de frete e logística de Mianmar em 2025?

O mercado é avaliado em US$ 6,15 bilhões em 2025 e projetado para alcançar US$ 7,25 bilhões até 2030 a uma CAGR de 3,33% (2025-2030).

Qual função logística detém a maior participação de receita?

Transporte de frete lidera com 60,74% da receita de 2024, dominado pela participação de receita de 71,64% do transporte de frete rodoviário.

O que impulsiona o crescimento mais rápido dentro dos serviços de correio?

Encomendas CEP internacionais ligadas à expansão do comércio eletrônico são previstas para crescer a 5,02% CAGR entre 2025-2030.

Por que a infraestrutura de cadeia fria está expandindo?

Aumento das exportações agro-perecíveis e embarques de saúde requerem armazenamento controlado por temperatura, promovendo crescimento de 3,19% CAGR (2025-2030) em armazenagem de cadeia fria.

Como a instabilidade política afeta operações logísticas?

Controles de moeda, licenças de importação encurtadas e questões de segurança de fronteira elevam custos de conformidade e alongam tempos de trânsito, subtraindo 0,7 pontos percentuais da CAGR prevista.

Qual é a perspectiva para demanda logística relacionada à manufatura?

Manufatura é o segmento de usuário final de crescimento mais rápido a 3,49% CAGR (2025-2030), refletindo diversificação de cadeia de suprimento regional de estratégias "China + 1".

Página atualizada pela última vez em: