Tamanho e Participação do Mercado de Serviços Baseados em Localização

Análise do Mercado de Serviços Baseados em Localização pela Mordor Intelligence

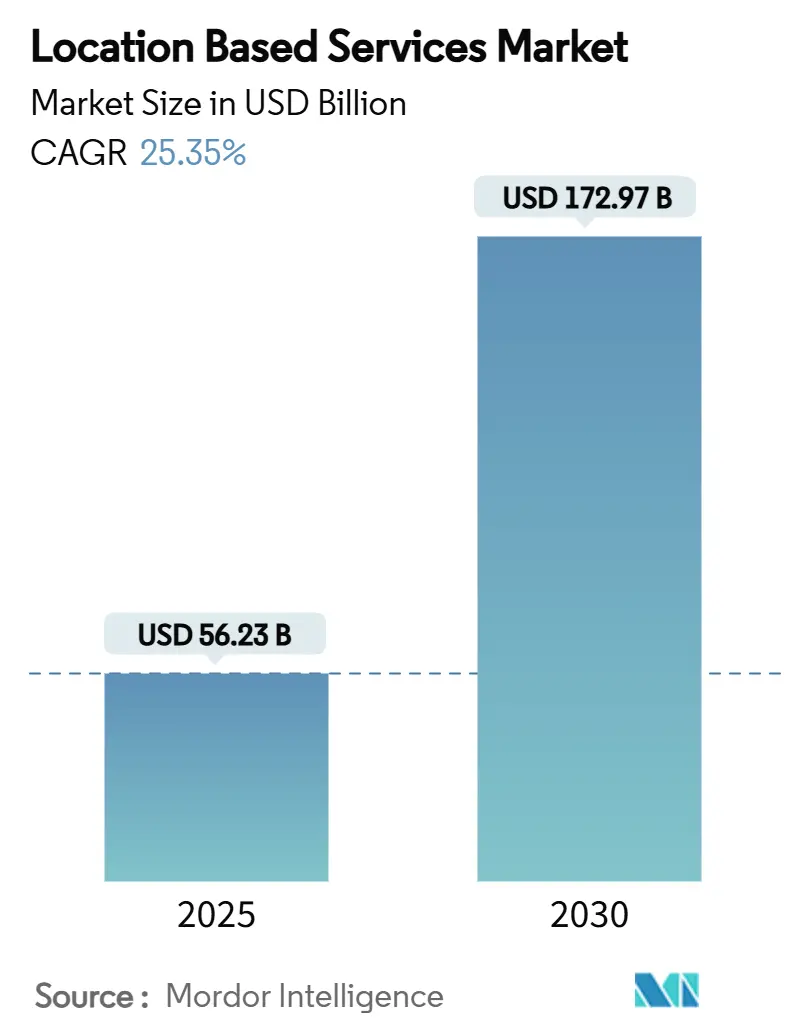

O tamanho do mercado de serviços baseados em localização equivale a USD 56,23 bilhões em 2025 e está previsto para avançar a uma TCAC de 25,35%, atingindo USD 172,97 bilhões até 2030. Esta trajetória acelerada deriva das implementações de fatiamento de rede 5G que garantem precisão sub-métrica, regulamentações obrigatórias de chamadas de emergência que impõem Localização Móvel Avançada, e o surgimento de centros logísticos de gêmeo digital que dependem de sistemas de localização em tempo real. A intensificação dos orçamentos de publicidade hiper-local, o aumento de satélite de grau centimétrico, e o posicionamento interno impulsionado por IA expandem os casos de uso endereçáveis, levando as empresas a incorporar inteligência de localização em fluxos de trabalho de marketing, segurança e automação industrial. Os participantes do mercado, portanto, focam em motores de posicionamento multimodais que combinam GPS, UWB, BLE, Wi-Fi FTM e fusão de sensores para fornecer cobertura contínua interior-exterior. Fusões, parcerias de alto valor e gastos de conformidade impulsionam a consolidação, enquanto a regulamentação de privacidade molda modelos comerciais em direção ao engajamento de consentimento explícito.

Principais Conclusões do Relatório

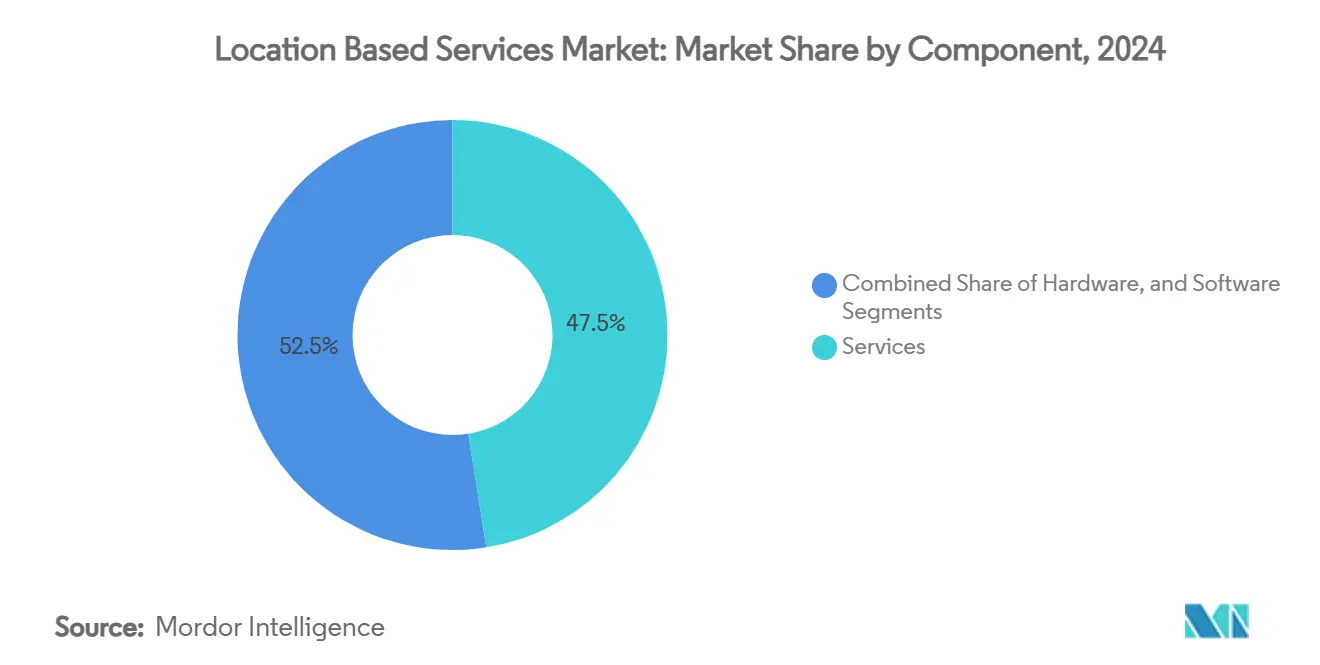

- Por componente, os serviços detinham 47,5% da participação do mercado de serviços baseados em localização em 2024; o software está previsto para registrar uma TCAC de 26,8% até 2030.

- Por tipo de localização, as aplicações exteriores representaram 68,6% do tamanho do mercado de serviços baseados em localização em 2024, enquanto o posicionamento interno está projetado para crescer a uma TCAC de 28,6% até 2030.

- Por tecnologia central, GPS/A-GPS comandou 47,5% da participação do mercado de serviços baseados em localização em 2024; UWB está previsto para registrar uma TCAC de 27,9% até 2030.

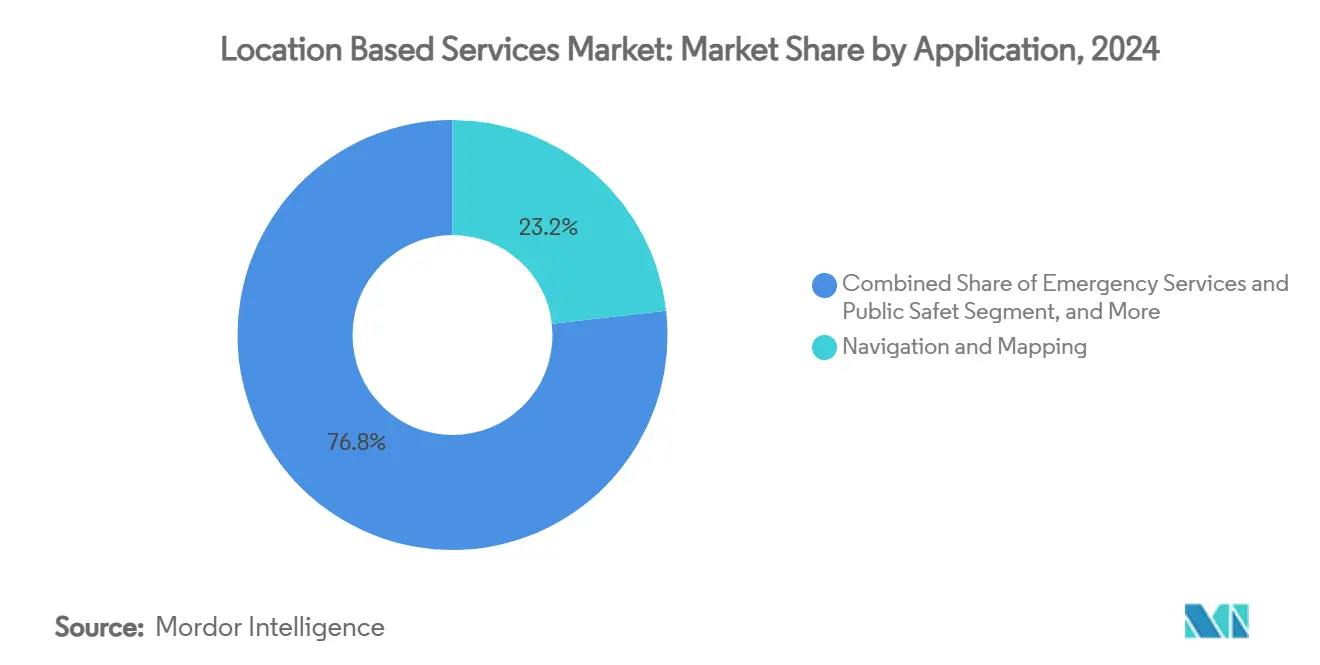

- Por aplicação, Navegação e Mapeamento comandou 23,2% da receita de 2024, enquanto Publicidade e Promoção Baseadas em Localização está liderando o ritmo mais rápido com uma TCAC de 28,7% até 2030.

- Por setor de usuário final, Transporte e Logística deteve 22,7% de participação em 2024; saúde e ciências da vida registraram as maiores perspectivas de crescimento com TCAC de 26,5% entre 2025 e 2030.

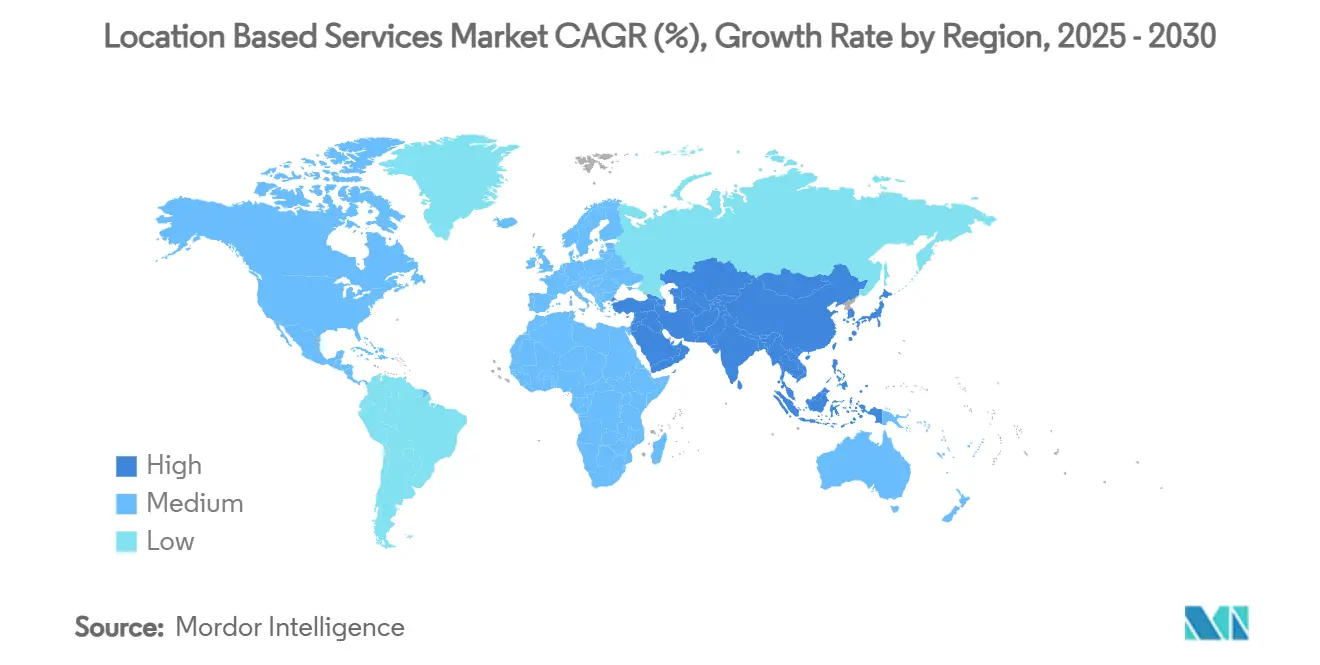

- Por geografia, América do Norte comandou 36,8% da receita de 2024, enquanto Ásia-Pacífico está liderando o ritmo mais rápido com uma TCAC de 25,8% até 2030.

Tendências e Insights do Mercado Global de Serviços Baseados em Localização

Análise de Impacto dos Drivers

| Driver | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Explosão dos orçamentos de publicidade hiper-local | +4.2% | Global, com América do Norte liderando | Médio prazo (2-4 anos) |

| Mandatos para precisão de emergência e-911 e AML em mercados OCDE | +3.8% | Países OCDE, EU obrigatório desde 2022 | Curto prazo (≤ 2 anos) |

| Ascensão do posicionamento interno via BLE, UWB e fusão de sensores | 5.1% | Global, concentrado em centros urbanos | Médio prazo (2-4 anos) |

| Fatiamento de rede 5G possibilitando LBS de latência sub-métrica | 4.7% | Núcleo Ásia-Pacífico, expansão para América do Norte e UE | Longo prazo (≥ 4 anos) |

| Proliferação de centros logísticos de 'gêmeo digital' necessitando RTLS | 3.9% | Global, clusters industriais prioritários | Médio prazo (2-4 anos) |

| Aumento baseado em satélite (SBAS, multi-GNSS) para precisão de grau cm | 3.8% | Global, foco em aviação e agricultura | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Explosão dos orçamentos de publicidade hiper-local

Os profissionais de marketing planejam alocar mais de 20% dos orçamentos para campanhas locais em 2025, acima dos 46% em 2024, já que o geofencing se prova eficaz para o aumento do tráfego pedestre. O Google Maps já monetiza USD 11,1 bilhões anualmente através de anúncios. Varejistas adotando notificações push acionadas por localização relatam aumentos acentuados nas conversões na loja, validando a tese de expansão de receita. Maior granularidade de localização também suporta otimização criativa dinâmica, permitindo que as marcas adaptem mensagens para micro-mercados. Como resultado, o mercado de serviços baseados em localização ganha demanda sustentada de plataformas de tecnologia publicitária, editores e marcas ansiosas para vincular intenção online com caminhos de compra offline.

Mandatos para precisão de emergência e-911 e AML em mercados OCDE

O Código Europeu de Comunicações Eletrônicas requer AML em todos os smartphones, fornecendo coordenadas do chamador dentro de 50 m para 87% das emergências [1]ETSI, "Advanced Mobile Location Standard Now Mandatory on All European Smartphones for Emergency Calls," etsi.org. A experiência do Reino Unido mostra um aumento de precisão de 4.000 vezes versus Cell-ID, reduzindo tempos de resposta e potencialmente salvando 7.500 vidas em 10 anos. Mais de 30 nações adotaram AML, enquanto os EUA estão apertando as regras de precisão vertical E-911. As operadoras devem, portanto, atualizar núcleos de posicionamento e APIs de transferência, alimentando gastos em soluções híbridas GNSS, Wi-Fi e assistidas por sensor. Os orçamentos de conformidade expandem diretamente o mercado de serviços baseados em localização conforme as operadoras incorporam middleware de localização avançada dentro dos núcleos de rede e aplicativos do usuário final.

Ascensão do Posicionamento Interno via BLE, UWB e Fusão de Sensores

UWB alcança precisão sub-30 cm em 95% dos testes industriais através de técnicas de tempo de chegada e ângulo de chegada. Beacons BLE fornecem 92,7% de precisão dinâmica ao nível do andar em átrios de vários andares. Combinar Wi-Fi FTM, UWB e sensores inerciais suprime ainda mais o desvio, garantindo navegação confiável dentro de hospitais, aeroportos e fábricas. Hospitais implementando soluções RTLS reduzem o tempo de busca por cadeiras de rodas e camas, melhorando o fluxo de pacientes, como demonstrado no Hospital Universitário de Oulu. Esses resultados ilustram por que os avanços de precisão interna são centrais para desbloquear oportunidades de rastreamento de ativos, navegação e comércio de AR em todo o mercado de serviços baseados em localização.

Fatiamento de Rede 5G Possibilitando LBS de Latência Sub-métrica

3GPP Release 18 introduz agregação de largura de banda e análise de fase de portadora, possibilitando posicionamento externo sub-métrico [2] Ericsson, "5G Advanced Positioning in 3GPP Release 18," ericsson.com. Fatias de rede concedem latência garantida e QoS para localização de missão crítica, como drones autônomos e cirurgia remota. Demonstrações em redes 5G autônomas comerciais mostram precisões internas de 2-3 m quando fundidas com dados BIM. Operadoras veem um pool de receita de saúde de USD 100 bilhões ligado aos serviços de localização 5G até 2026. Essas capacidades incentivam empresas industriais a adquirir RTLS apoiado por fatias, amplificando a demanda dentro do mercado de serviços baseados em localização.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Maior resistência do consumidor à privacidade de localização | -2.8% | Global, mais forte na UE e Califórnia | Curto prazo (≤ 2 anos) |

| Fragmentação regulatória (GDPR, CCPA, Lei DPDP da Índia) | -3.2% | Global, requisitos de conformidade variados | Médio prazo (2-4 anos) |

| Atraso na padronização de mapeamento interno aumenta custo de integração | -2.1% | Global, concentrado em centros urbanos | Médio prazo (2-4 anos) |

| Multipercurso de sinal RF e interferência em núcleos urbanos densos | -1.9% | Global, áreas metropolitanas prioritárias | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Maior resistência do consumidor à privacidade de localização

Pesquisas mostram que 71% dos usuários só compartilharão localização após consentimento explícito. GDPR exige minimização de dados, enquanto CCPA impõe mecânicas de opt-out, reduzindo a cobertura de rastreamento sempre ativo em até 30%. A Lei DPDP da Índia introduz camadas extras de consentimento, obrigando provedores a investir em modelos de privacidade diferencial e aprendizado federado que adicionam custo de engenharia. Essas mudanças desaceleram a velocidade de coleta de dados, temperando certos fluxos de receita publicitária dentro do mercado de serviços baseados em localização.

Fragmentação regulatória (GDPR, CCPA, Lei DPDP da Índia)

Restrições de transferência de dados transfronteiriças requerem centros de dados localizados, inflacionando contas de infraestrutura em 15-25% para operadoras multi-regionais. Regras conflitantes-direito de apagamento do GDPR versus portabilidade CCPA-impulsionam pilhas de conformidade paralelas que drenam 20-30% da largura de banda do desenvolvedor. Fornecedores menores enfrentam encargos de custo desproporcionais, incentivando aquisições por incumbentes ricos em capital. O arrasto de conformidade, portanto, suprime modestamente a TCAC do mercado de serviços baseados em localização.

Análise de Segmento

Por Componente: Serviços Impulsionam a Adoção

Serviços representaram 47,5% da receita de 2024 conforme empresas terceirizaram design, implementação e suporte para especialistas em serviços gerenciados. Software, no entanto, está previsto para registrar uma TCAC de 26,8%, sublinhando como análises de IA convertem pings brutos em ações comerciais. Grandes 3PLs integrando centros de comando de gêmeo digital ilustram por que suítes turnkey atraem assinaturas premium. Enquanto isso, o crescimento de hardware permanece positivo conforme âncoras UWB e gateways BLE proliferam em campi de saúde.

O tamanho do mercado de serviços baseados em localização para assinaturas de software cresce continuamente conforme o MapGPT da Mapbox e as integrações Azure da TomTom permitem que fabricantes de automóveis empurrem atualizações over-the-air sem atualizar unidades a bordo. Integradores de serviços agrupam hardware, painéis na nuvem e análises, garantindo menor custo total de propriedade para clientes e reforçando a visibilidade de receita recorrente.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Localização: Momentum Interno Cresce

O posicionamento externo ainda domina devido aos ecossistemas GNSS maduros, mas as implementações internas estão escalando rapidamente. A participação do mercado de serviços baseados em localização para externo ficou em 68,6% em 2024; o posicionamento interno está rastreando uma TCAC de 28,6% até 2030, sugerindo convergência ao longo da linha. Hospitais, shoppings e aeroportos implementam tags BLE e UWB para cortar ciclos de busca de ativos e guiar visitantes, aproximando a fatia interna da paridade com externa durante o horizonte de previsão.

Soluções híbridas fazem handoff perfeitamente entre GPS, 5G, Wi-Fi e Bluetooth, preservando a experiência do usuário. Consórcios de padronização continuam refinando benchmarks de precisão, o que deve reduzir custos de calibração e desbloquear demanda reprimida, expandindo o mercado geral de serviços baseados em localização.

Por Tecnologia Central: UWB Ascende

GPS/A-GPS comandou 25,5% do valor de 2024; Ultra-Wideband é o movimento mais rápido com TCAC de 27,9% graças à precisão de nível centimétrico que atende robótica, armazenagem e aplicações de acesso seguro. Wi-Fi FTM permanece popular para correções internas econômicas, enquanto BLE ganha adoção em dispositivos sensíveis à energia. O posicionamento 5G Avançado comprimirá ainda mais as margens de erro, desafiando a dependência de satélite em núcleos urbanos e impulsionando vendas de fusão multi-sensor dentro do mercado de serviços baseados em localização.

Tecnologias RFID e NFC servem aplicações especializadas em rastreamento de ativos e interações sem contato, particularmente em ambientes de logística e varejo onde posicionamento de curto alcance é suficiente para gerenciamento de inventário e engajamento do cliente. A convergência de múltiplas tecnologias de posicionamento cria soluções híbridas que otimizam precisão e confiabilidade em diferentes casos de uso, com técnicas de fusão de sensores combinando Medição de Tempo Fino Wi-Fi (FTM), UWB e Unidades de Medição Inercial (IMU) para reduzir erros de posicionamento através da estimação de máxima verossimilhança

Por Aplicação: Publicidade Supera Navegação

Navegação e mapeamento retiveram a maior receita absoluta com 23,2% em 2024, mas publicidade e promoções baseadas em localização correm à frente com TCAC de 28,7% conforme varejistas pivotam em direção a ofertas acionadas por localização. Rastreamento de ativos permanece essencial para conformidade logística. Módulos de serviços de emergência desfrutam de demanda estável sob mandatos AML, enquanto jogos e AR desbloqueiam nova monetização após acordos marcantes como a aquisição de USD 3,5 bilhões da Niantic.

Plataformas de mídia social e engajamento integram cada vez mais recursos de localização para aprimorar experiências do usuário e possibilitar entrega de conteúdo direcionado, enquanto a convergência de inteligência artificial e serviços de localização cria novas categorias de aplicação que combinam posicionamento em tempo real com análises preditivas. A mudança em direção aos serviços de localização contextual reflete mudanças nas expectativas dos usuários por aplicações que preservam privacidade que ativam recursos de localização apenas quando explicitamente solicitado, ao invés de rastreamento contínuo em segundo plano que levanta preocupações de privacidade.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Setor de Usuário Final: Saúde Lidera o Crescimento

Transporte e logística representaram 22,7% do faturamento de 2024, mas saúde está escalando mais rapidamente com TCAC de 26,5% conforme hospitais investem em otimização de fluxo de pacientes e segurança de ativos. Varejo aproveita geofencing para cortar taxas de cartão-falso-recusado em 30%. Manufatura explora RTLS 5G privado para veículos guiados automatizados, enquanto agências governamentais incorporam AML para segurança pública, reforçando a diversidade de receita inter-setorial dentro do mercado de serviços baseados em localização.

Aplicações de manufatura e industriais beneficiam-se de redes 5G privadas que possibilitam rastreamento preciso de ativos e automação, enquanto setores de telecomunicações e serviços de TI integram capacidades de localização em otimização de rede e aplicações de atendimento ao cliente.

Análise Geográfica

América do Norte gerou a maior fatia com 36,8% em 2024 com base na penetração de smartphones prontos para AML e infraestrutura robusta de nuvem. Contratos de alto valor como a aliança de USD 1 bilhão da HERE Technologies com AWS ilustram a escala da região. Prazos federais E-911 garantem investimento contínuo de operadoras, enquanto OEMs automotivos testam mapas HD de nível de faixa para autonomia Nível-3.

Ásia-Pacífico é a de crescimento mais rápido com TCAC de 25,8%, com assinantes móveis únicos no caminho de atingir 2,1 bilhões até 2030 e contribuir com USD 880 bilhões para o PIB [3]GSMA, "Mobile Economy Asia Pacific 2024," gsma.com. Implementações 5G autônomas na China, Coreia e Japão fomentam APIs de posicionamento baseadas em rede; constelações SBAS como GAGAN complementam GNSS para agricultura de precisão. Governos defendem estruturas de governança de dados que equilibram inovação com privacidade, incentivando formação de ecossistema doméstico e ampliando o tamanho do mercado de serviços baseados em localização em toda a região.

Europa mantém momentum constante através de liderança rigorosa em privacidade que nutre confiança do consumidor. AML tem sido obrigatório em todos os smartphones desde 2022, catalisando atualizações de backend entre operadoras e PSAPs. Uma safra emergente de startups focadas em privacidade emprega privacidade diferencial para atender GDPR, enriquecendo a diversidade de serviços. Cidades do Sul e Leste Europeu testam corredores U-Space requerendo posicionamento confiável de drones, adicionando nova adjacência. América do Sul e Oriente Médio e África permanecem nascentes mas promissores. Brasil adota SBAS para aviação, enquanto programas de cidade inteligente do Golfo implementam beacons BLE de m-commerce em mega-shoppings. Órgãos de aviação regional africanos colaboram no SBAS SatNav-Africa, semeando infraestrutura fundamental para futuros serviços de agricultura de precisão e transporte. Coletivamente, essas iniciativas ampliam a pegada geográfica do mercado de serviços baseados em localização.

Cenário Competitivo

O mercado de serviços baseados em localização apresenta concentração moderada. Gigantes de plataforma Google, Apple e Microsoft agrupam SDKs de mapeamento em ecossistemas de SO, garantindo canais de posicionamento padrão. Empresas especializadas HERE, TomTom e Mapbox competem em mapas HD de plataforma neutra e ferramentas de desenvolvedor. Alianças estratégicas dominam: o pacto de USD 1 bilhão da HERE com AWS escala mapas de streaming de IA; TomTom renova integração Azure Maps até 2030; Mapbox se associa com Hyundai AutoEver para navegação 3D imersiva em infoentretenimento de próxima geração.

M&A acelera: Powerfleet comprou Fleet Complete por USD 200 milhões para aprofundar telemetria, Viavi adquiriu Spirent por USD 1,3 bilhão para impulsionar capacidades de teste PNT, e LocationMind comprou Irys para expansão nos EUA. Arquivamentos de patentes cobrem posicionamento híbrido GNSS-celular com sobreposições transacionais, sublinhando diferenciação de IP.

Líderes de posição interna IndoorAtlas, Sewio Networks e Pointr aproveitam mapeamento de campo magnético e UWB para desafiar incumbentes externos. Startups focando em análises que preservam privacidade ganham tração em meio ao aperto regulatório, enquanto fornecedores de chips incluindo Qualcomm e Silicon Labs incorporam motores de ranging de baixo consumo em SoCs IoT.

Líderes do Setor de Serviços Baseados em Localização

-

Google LLC (Alphabet Inc.)

-

Apple Inc.

-

Cisco Systems, Inc.

-

IBM Corporation

-

HERE Global B.V.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes do Setor

- Julho de 2025: Uber fez parceria com Baidu para implementar veículos sem motorista globalmente, aproveitando o histórico de 11 milhões de viagens do Apollo Go.

- Janeiro de 2025: Mapbox e Hyundai AutoEver apresentaram navegação 3D impulsionada por IA mais assistência de voz MapGPT no CES 2025.

- Janeiro de 2025: Qualcomm anunciou a próxima evolução do Qualcomm Aware™, possibilitando observabilidade de ativos e telemetria de localização em setores de logística, varejo e energia.

- Janeiro de 2025: HERE Technologies revelou uma colaboração de USD 1 bilhão com AWS para entregar mapas de transmissão ao vivo alimentados por IA visando automatizar fluxos de trabalho empresariais.

Escopo do Relatório Global do Mercado de Serviços Baseados em Localização

Serviços baseados em localização (LBSs) são aplicações de computador ou móvel que fornecem informações baseadas na localização do dispositivo e do usuário, principalmente através de dispositivos portáteis móveis, como smartphones e redes móveis.

A precisão dos serviços de localização depende principalmente do hardware e software usado no sistema de comunicação móvel, juntamente com o servidor de posicionamento. O Mercado de Serviços Baseados em Localização é segmentado por Localização (Interior, Exterior), Tipo de Serviço (Profissional, Gerenciado), Setor de Usuário Final (FMCG, Varejo, Saúde, TI e Telecom, e Transporte), e Geografia(América do Norte(Estados Unidos e Canadá), Europa(Reino Unido, Alemanha e França), Ásia-Pacífico(China, Japão e Índia)).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD milhões) para todos os segmentos acima.

| Hardware |

| Software |

| Serviços |

| Interior |

| Exterior |

| GPS / A-GPS |

| Triangulação Wi-Fi e WLAN |

| Bluetooth Low Energy (BLE) |

| Ultra-Wideband (UWB) |

| RFID e NFC |

| Navegação e Mapeamento |

| Publicidade e Promoção Baseadas em Localização |

| Rastreamento de Ativos e Frotas |

| Serviços de Emergência e Segurança Pública |

| Jogos e Realidade Aumentada |

| Mídia Social e Engajamento |

| Varejo e FMCG |

| Transporte e Logística |

| Saúde e Ciências da Vida |

| Telecom e Serviços de TI |

| Petróleo, Gás e Energia |

| Governo e Setor Público |

| Manufatura e Industrial |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| Por Componente | Hardware | ||

| Software | |||

| Serviços | |||

| Por Tipo de Localização | Interior | ||

| Exterior | |||

| Por Tecnologia Central | GPS / A-GPS | ||

| Triangulação Wi-Fi e WLAN | |||

| Bluetooth Low Energy (BLE) | |||

| Ultra-Wideband (UWB) | |||

| RFID e NFC | |||

| Por Aplicação | Navegação e Mapeamento | ||

| Publicidade e Promoção Baseadas em Localização | |||

| Rastreamento de Ativos e Frotas | |||

| Serviços de Emergência e Segurança Pública | |||

| Jogos e Realidade Aumentada | |||

| Mídia Social e Engajamento | |||

| Por Setor de Usuário Final | Varejo e FMCG | ||

| Transporte e Logística | |||

| Saúde e Ciências da Vida | |||

| Telecom e Serviços de TI | |||

| Petróleo, Gás e Energia | |||

| Governo e Setor Público | |||

| Manufatura e Industrial | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

Principais Perguntas Respondidas no Relatório

O que está impulsionando a rápida expansão do mercado de serviços baseados em localização?

O crescimento deriva da precisão de posicionamento 5G, mandatos de emergência AML e orçamentos crescentes de publicidade hiper-local, empurrando o mercado em direção a uma TCAC de 25,35% até 2030.

Qual segmento do mercado de serviços baseados em localização está crescendo mais rapidamente?

O posicionamento interno está projetado para subir a uma TCAC de 28,6% conforme BLE e UWB entregam precisão sub-métrica dentro de hospitais, shoppings e fábricas.

Qual é o tamanho do mercado de serviços baseados em localização para soluções de software?

A receita de software deve subir acentuadamente dentro do tamanho total do mercado, auxiliada por análises de IA que transformam pings brutos em inteligência acionável.

Por que a Ásia-Pacífico é considerada a geografia mais promissora?

Implementações 5G autônomas, iniciativas SBAS e uma base prevista de 2,1 bilhões de assinantes móveis alimentam uma TCAC de 25,8%, a mais alta globalmente.

Página atualizada pela última vez em: