Análise do mercado de infraestrutura de GNL

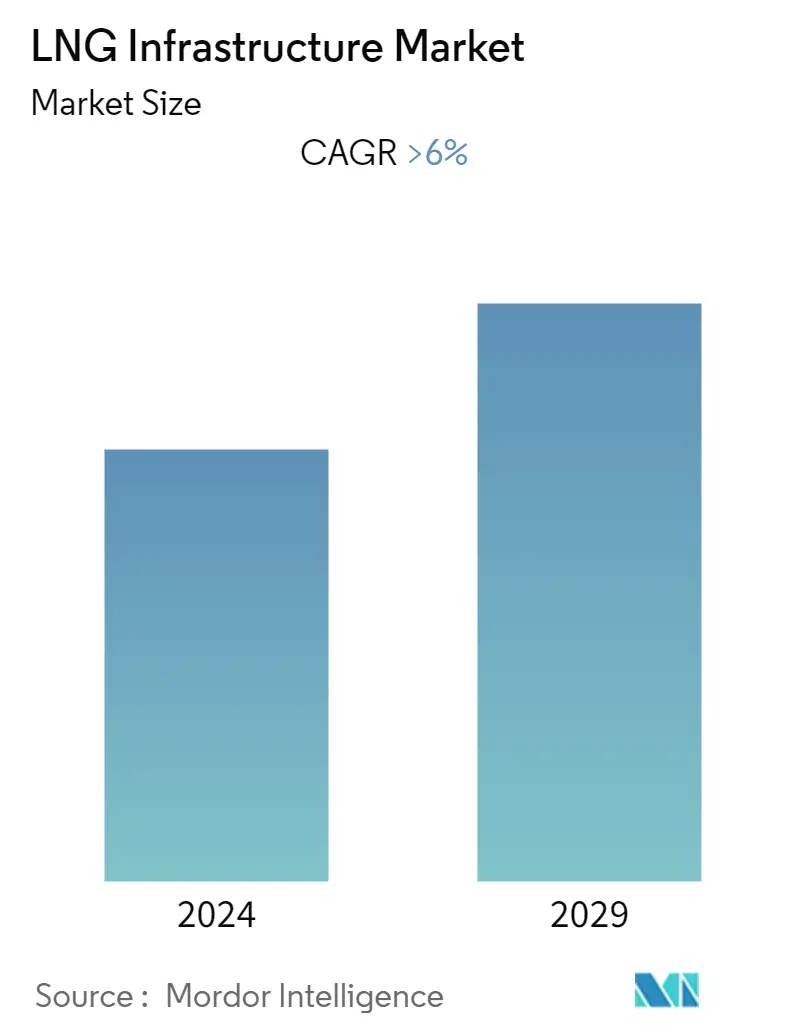

O mercado de infraestrutura de GNL deverá registrar um CAGR de 6% durante o período de previsão.

Em 2020, o COVID-19 teve um efeito negativo no mercado. Atualmente, o mercado atingiu níveis pré-pandêmicos.

- A médio prazo, os impulsionadores do mercado para as infra-estruturas de GNL incluem a utilização crescente do gás natural em vários sectores, como o da energia, para reduzir as emissões de carbono e os investimentos que as nações de todo o mundo estão a fazer para terem um ambiente mais limpo.

- Por outro lado, fontes alternativas de energia, como a produção de energia nuclear e o desenvolvimento de tecnologias renováveis em diversas regiões, podem atuar como uma restrição ao crescimento do mercado durante o período de previsão.

- No entanto, de acordo com a Administração de Informação sobre Energia (EIA), espera-se que os países asiáticos não pertencentes à OCDE, como a China, a Índia, o Bangladesh, a Tailândia e o Vietname, consumam 120 mil milhões de pés cúbicos por dia (bcf/d) de gás natural até 2050, ultrapassando produção regional de gás natural em 50 bcf/d. O desequilíbrio da oferta na região poderá resultar numa dependência crescente de outras regiões, o que deverá criar uma oportunidade para as empresas de infra-estruturas de GNL penetrarem nos mercados.

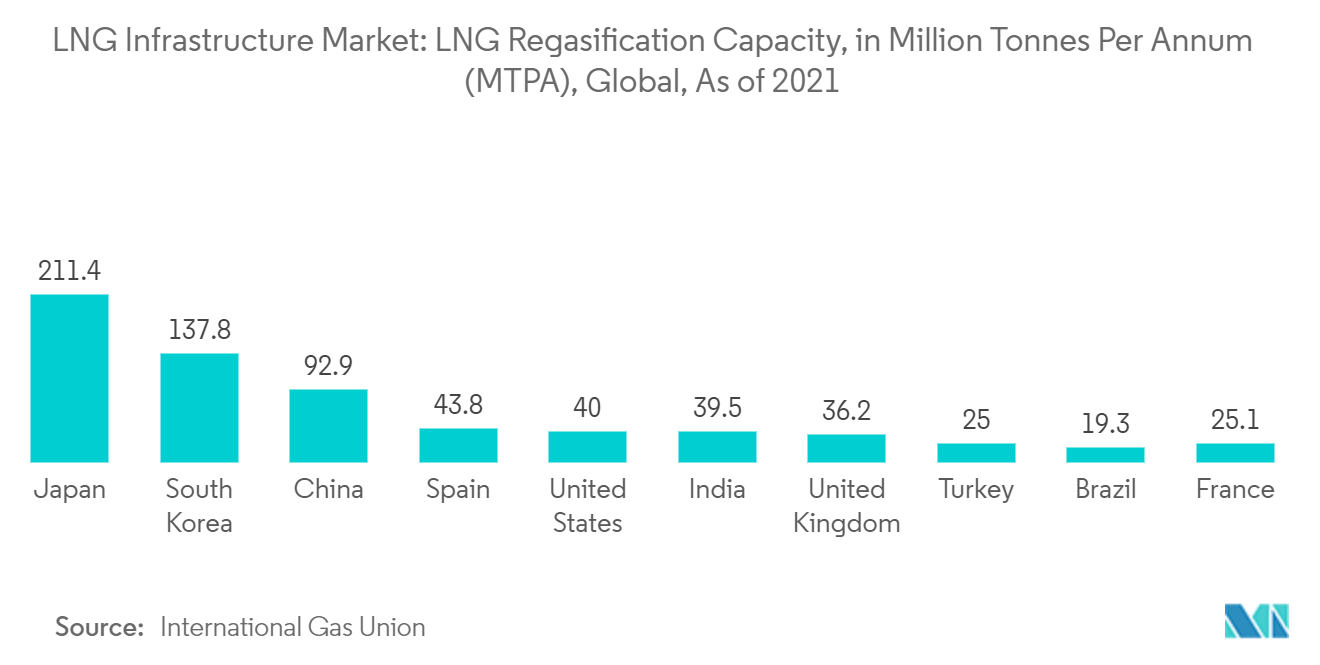

- Espera-se que a Ásia-Pacífico domine o mercado de infraestruturas de GNL com a presença de terminais de liquefação e regaseificação. Países como a Austrália, a Indonésia e a Malásia têm os terminais de liquefação de maior capacidade, enquanto o Japão, a Coreia do Sul, a China e a Índia têm a infraestrutura de maior capacidade para a regaseificação de GNL.

Tendências do mercado de infraestrutura de GNL

Espera-se que terminais de regaseificação de GNL dominem o mercado

- Espera-se que os terminais de regaseificação de GNL dominem o mercado e, com a adição dos próximos terminais de regaseificação de GNL na China e na Índia, espera-se que a Ásia-Pacífico continue a ser o mercado dominante no mercado de infraestruturas de GNL.

- O custo dos terminais de GNL varia dependendo da tecnologia e do local de implantação ou instalação. Geralmente, as despesas de capital do terminal de GNL custam cerca de 180 milhões de dólares por milhão de toneladas métricas de GNL, enquanto o seu custo operacional varia entre 90.000 e 100.000 dólares por dia.

- Em 2021, Japão, Coreia do Sul, China e Espanha dominaram o mercado com uma grande capacidade de terminais de regaseificação de GNL. A capacidade de regaseificação de GNL do Japão foi responsável por 211,4 milhões de toneladas métricas por ano em 2021, a mais alta do mundo.

- Muitos países estão agora a concentrar-se em terminais flutuantes de GNL. Por exemplo, em julho de 2022, o primeiro terminal flutuante de gás natural liquefeito (GNL) na Índia deverá ser inaugurado em Jaigarh, Maharashtra. As unidades flutuantes de armazenamento e regaseificação (FSRUs) em Jaigarh e o terminal liderado pela Swan Energy em Jafrabad estão planejados para aumentar a capacidade de regaseificação em 11 milhões de toneladas métricas por ano (mtpa).

- Além disso, em Janeiro de 2023, um terminal flutuante para a importação de gás natural liquefeito (GNL) chegou a Brunsbüttel, o terceiro navio deste tipo a chegar nas últimas semanas, numa altura em que a Alemanha procura diversificar-se do seu anterior principal fornecedor, a Rússia. A unidade flutuante de armazenamento e regaseificação (FSRU) Hoegh Gannet chegou ao porto de Brunsbuettel Elbe Hafen, perto de Hamburgo. Permitirá que os navios-tanque de GNL aportem e tenham os seus abastecimentos regaseificados e alimentados no sistema energético do país.

- À medida que o comércio de GNL cresce dia a dia em todo o mundo, espera-se que a procura de infra-estruturas de regaseificação de GNL aumente no futuro. De acordo com o BP Statistics Review 2022, as importações totais de GNL no mundo representaram 516,2 mil milhões de metros cúbicos, com uma taxa de crescimento anual de 5,6% em comparação com o ano anterior.

- Assim, devido aos recentes projetos de regaseificação de GNL e ao aumento das importações de GNL, espera-se que os terminais de regaseificação de GNL dominem o mercado.

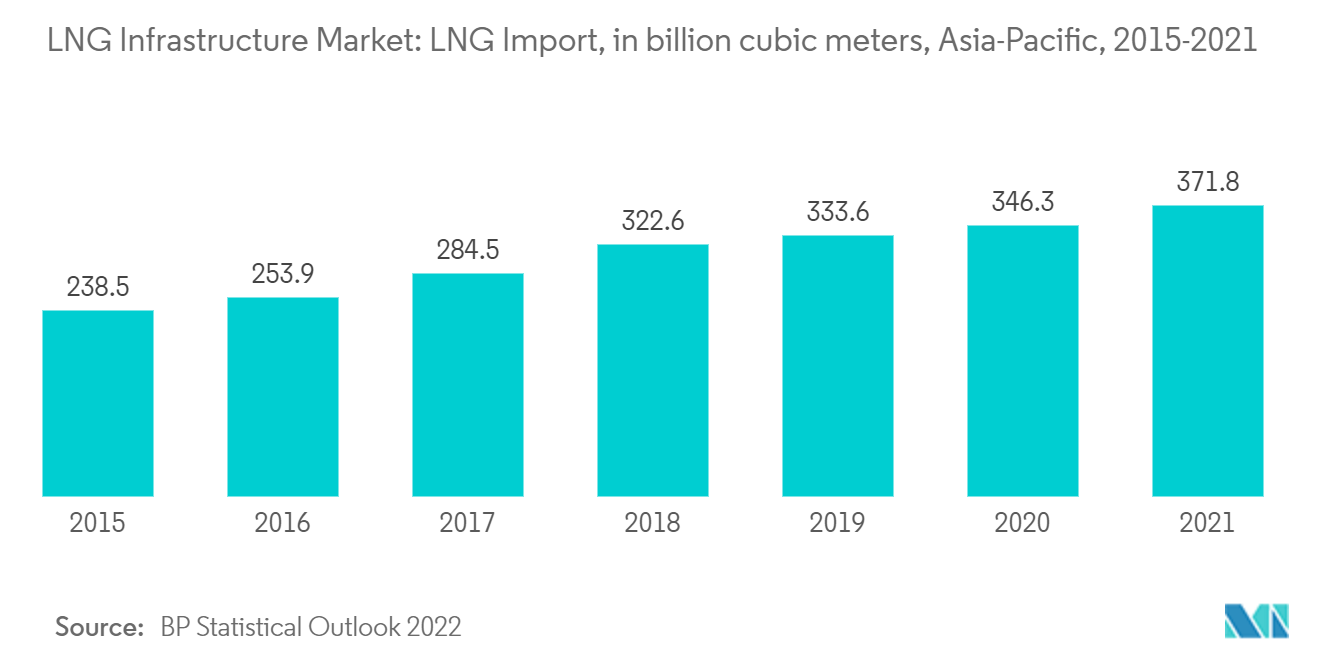

Ásia-Pacífico dominará o mercado

Em 2021, esperava-se que a China fosse um dos principais países do mundo, o que levaria ao crescimento da procura de GNL. De acordo com a União Internacional do Gás, a China acelerou a sua política de redução de emissões e poluição através da conversão de carvão em gás, aumentando a sua procura de GNL em 15,0%. Vários outros países e áreas asiáticas aumentaram significativamente as importações de GNL em 2021, nomeadamente a Coreia do Sul (+15,0%) e o Taipé Chinês (+9,5%).

Com a crescente adopção do gás natural em detrimento do carvão para a produção de energia, espera-se que intervenientes proeminentes e pequenas empresas de projectos energéticos sem acesso a locais remotos ou instalações de gasodutos importem GNL. Eles têm demonstrado interesse em investir em instalações de GNL. Espera-se que o número de terminais de recepção de GNL na China aumente com a crescente quota de GNL no sector energético. Várias pequenas centrais eléctricas perto do rio Yangtze importam GNL directamente de pequenas embarcações e utilizam-no para geração de energia. Prevê-se que a China importe cerca de 25 MTPA de GNL até 2030.

Além disso, muitas empresas de distribuição de gás urbano na Índia planeiam desenvolver estações de GNV ou de satélite. Além disso, o Governo da Índia planeia adicionar postos de abastecimento ao longo das suas autoestradas quadriláteras douradas, com 6.000 km de extensão, para construir um ecossistema eficaz para veículos movidos a GNL. Isto provavelmente aumentará a procura de terminais de regaseificação de GNL para garantir um fornecimento ininterrupto de gás para aplicações de transporte.

De acordo com a Administração de Informação sobre Energia (EIA), espera-se que os países asiáticos não pertencentes à OCDE, como a China, a Índia, o Bangladesh, a Tailândia e o Vietname, consumam 120 mil milhões de pés cúbicos por dia (bcf/d) de gás natural até 2050, ultrapassando o consumo natural regional. produção de gás em 50 bcf/d.

Assim, com o aumento do consumo e das importações de GNL, é provável que a utilização da infra-estrutura de GNL seja procurada no período de previsão. De acordo com o BP Statistics Review 2022, a importação total de GNL da Ásia-Pacífico representou 371,8 mil milhões de metros cúbicos, o que representa aproximadamente 72% do total das importações mundiais, com uma taxa de crescimento anual de 7,7% em comparação com o ano anterior.

O GNL de pequena escala está numa fase muito inicial na Índia; no entanto, existem algumas estações de GNL para as quais está a ocorrer o transporte de GNL através de camiões de GNL. Com a intenção de aumentar a participação do gás natural para 15% no seu cabaz energético até 2030, a Índia deverá construir instalações de GNL de pequena escala para o fornecimento de gás natural a locais remotos sem infra-estruturas de gasodutos. Por exemplo, em Junho de 2022, a GAIL Limited, uma empresa estatal exploradora e produtora de gás natural, pretendia criar pequenas instalações de liquefacção para áreas não ligadas a gasodutos de GNL. Além disso, é provável que a GAIL crie duas instalações de liquefação em pequena escala numa base piloto.

Assim, com os próximos projetos de terminais de GNL e o aumento da capacidade de importação de GNL, espera-se que a região domine o mercado no período de previsão.

Visão geral da indústria de infraestrutura de GNL

O mercado de infraestruturas de GNL está fragmentado. Os principais players do mercado de infraestrutura de GNL (não em uma ordem específica) incluem TechnipFMC plc, Fluor Corporation, Saipem SpA, JGC Holdings Corporation e Bechtel Corporation, entre outros.

Líderes do mercado de infraestrutura de GNL

JGC Holdings Corporation

Bechtel Corporation

Fluor Corporation

TechnipFMC plc

Saipem SpA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

.webp)

Notícias do mercado de infraestrutura de GNL

- Março de 2023 O governo alemão pretende construir uma enorme infra-estrutura de GNL para manter a segurança do abastecimento europeu. O governo alemão vê a necessidade de um grande excesso de capacidade nas importações de GNL para garantir o abastecimento da região em caso de acidentes ou sabotagem a qualquer uma das suas infra-estruturas, como os gasodutos da Noruega.

- Janeiro de 2023 A BP enviou um centro flutuante de processamento de gás natural liquefeito de um estaleiro chinês para a costa da África Ocidental. Um navio flutuante de produção, armazenamento e descarga será atracado a cerca de 40 quilômetros da costa para servir como instalação de processamento de gás natural liquefeito.

- Junho de 2022 A Novatek assinou acordos de cooperação de GNL de pequena escala com os governos da região de Moscou e Samara como parte do Fórum Econômico Internacional de São Petersburgo. As partes pretendiam expandir a utilização de GNL como combustível para motores e fornecimento de gás a clientes fora da rede, incluindo a construção de fábricas de GNL de pequena escala e infraestruturas de vendas relevantes.

Segmentação da indústria de infraestrutura de GNL

Infraestrutura de GNL refere-se às instalações e sistemas utilizados para a produção, transporte, armazenamento e distribuição de gás natural liquefeito (GNL). A infra-estrutura de GNL normalmente inclui fábricas de processamento de gás natural, fábricas de liquefacção, tanques de armazenamento, terminais marítimos e fábricas de regaseificação.

O mercado de infraestrutura de GNL é segmentado por tipo e geografia (América do Norte, Ásia-Pacífico, Europa, América do Sul, Oriente Médio e África). Por tipo, o mercado é segmentado em terminais de regaseificação e terminais de liquefação. O relatório também abrange o tamanho do mercado e as previsões para o mercado de infraestrutura de GNL nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no CAPEX (US$ bilhões).

| Terminal de Regaseificação |

| Terminal de Liqueificação |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| França | |

| Espanha | |

| Reino Unido | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Emirados Árabes Unidos |

| Arábia Saudita | |

| Resto do Médio Oriente e África |

| Tipo | Terminal de Regaseificação | |

| Terminal de Liqueificação | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| França | ||

| Espanha | ||

| Reino Unido | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Emirados Árabes Unidos | |

| Arábia Saudita | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de infraestrutura de GNL

Qual é o tamanho atual do mercado de infraestrutura de GNL?

O Mercado de Infraestrutura de GNL deverá registrar um CAGR superior a 6% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de infraestrutura de GNL?

JGC Holdings Corporation, Bechtel Corporation, Fluor Corporation, TechnipFMC plc, Saipem SpA são as principais empresas que operam no mercado de infraestrutura de GNL.

Qual é a região que mais cresce no mercado de infraestrutura de GNL?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de infraestrutura de GNL?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de infraestrutura de GNL.

Que anos este mercado de infraestrutura de GNL cobre?

O relatório abrange o tamanho histórico do mercado de infraestrutura de GNL para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de infraestrutura de GNL para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Infraestrutura de GNL

Estatísticas para a participação de mercado de infraestrutura de GNL em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise da infraestrutura de GNL inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.