Tamanho e Participação do Mercado de Defesa do Japão

Análise do Mercado de Defesa do Japão pela Mordor Intelligence

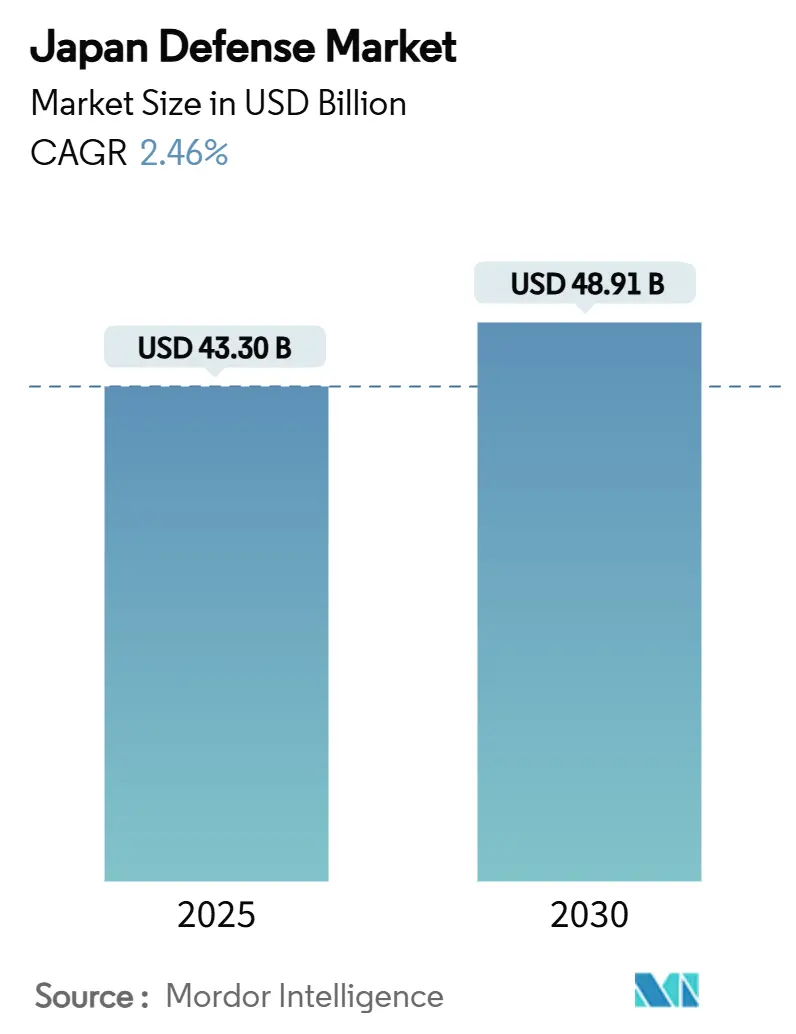

O tamanho do mercado de defesa do Japão está avaliado em USD 43,30 bilhões em 2025 e prevê-se que suba para USD 48,91 bilhões até 2030, refletindo uma CAGR estável de 2,46%. Um impulso político sustentado que alinha os gastos de defesa com 2% do PIB e a Estratégia de Segurança Nacional de dezembro de 2022, que permite capacidades de contra-ataque, sustenta este crescimento medido. Enquanto os vizinhos regionais expandem rapidamente a estrutura de forças, o Japão canaliza aumentos orçamentários para munições guiadas de precisão, defesa aérea e antimíssil integrada, plataformas autônomas e ativos baseados no espaço. Uma alta dependência de contratantes domésticos mantém as cadeias de suprimento resilientes, mas a aquisição estrangeira direcionada de sistemas tecnologicamente avançados-como mísseis de cruzeiro Tomahawk e caças F-35-ajuda a preencher lacunas de capacidade a curto prazo. A volatilidade cambial e pressões demográficas permanecem obstáculos de custo e recursos humanos. Ainda assim, incentivos legislativos para suprimentos de defesa e uma política de exportação mais permissiva fornecem compensações estruturais que estabilizam a trajetória do mercado de defesa japonês.

Principais Resultados do Relatório

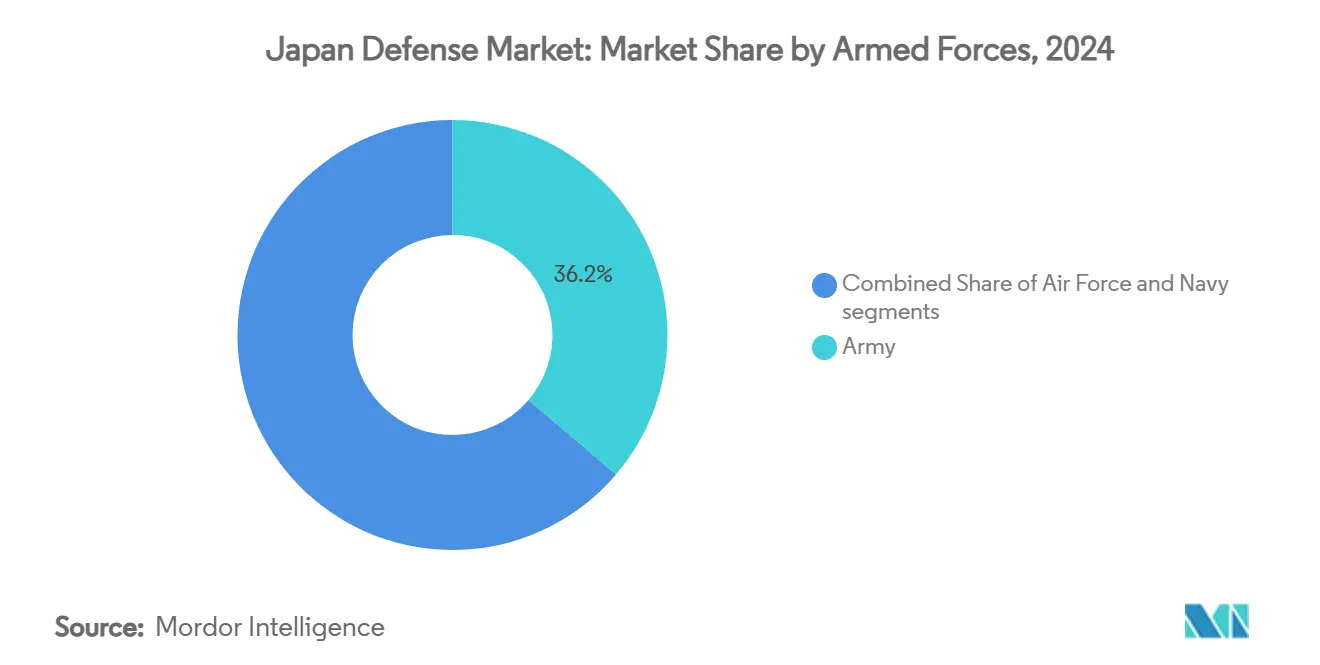

- Por forças armadas, o segmento do Exército deteve 36,24% da participação do mercado de defesa do Japão em 2024, enquanto a Força Aérea está projetada para registrar a CAGR mais rápida de 6,21% até 2030.

- Por tipo, armas e munições lideraram com 32,11% de participação de receita em 2024, enquanto o segmento de sistemas não tripulados está previsto para avançar a uma CAGR de 7,44% entre 2025 e 2030.

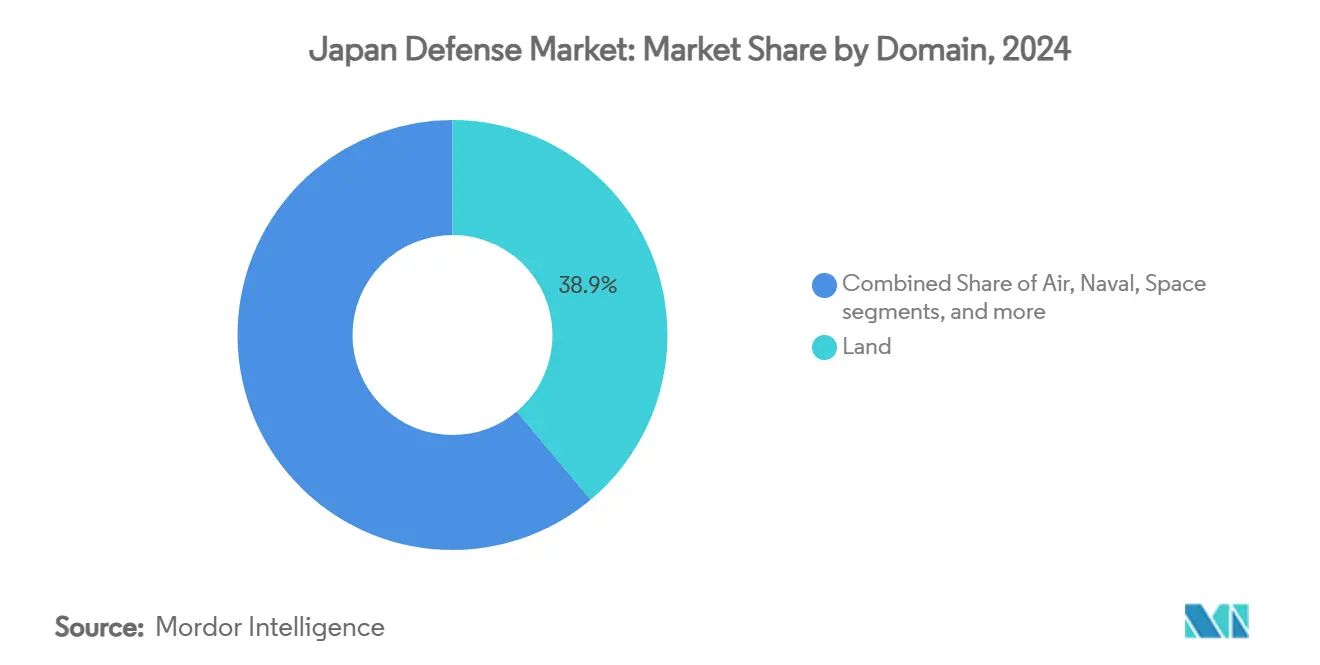

- Por domínio, operações terrestres responderam por 38,89% do tamanho do mercado de defesa japonês em 2024, e o domínio espacial deve expandir a uma CAGR de 7,10% no mesmo período.

- Por natureza da aquisição, a produção indígena dominou com 60,10% de participação dos gastos de 2024, mas a aquisição estrangeira mostra a CAGR mais alta de 3,21% até 2030.

- Mitsubishi Heavy Industries, Kawasaki Heavy Industries e IHI Corporation juntas capturaram 35% de crescimento de receita em 2024 e almejam vendas de defesa combinadas de JPY 1,51 trilhão (USD 9,82 bilhões) para o ano fiscal de 2025.

Tendências e Insights do Mercado de Defesa do Japão

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Riscos de segurança elevados na região Indo-Pacífico | +0.8% | Nacional, foco nas ilhas do sudoeste | Longo prazo (≥ 4 anos) |

| Aumento significativo nos compromissos de gastos de defesa de longo prazo | +0.6% | Nacional | Médio prazo (2-4 anos) |

| Rápido avanço das capacidades de mísseis e ataques hipersônicos | +0.4% | Nacional, ênfase na defesa costeira | Médio prazo (2-4 anos) |

| Aprofundamento da participação em iniciativas globais de colaboração em defesa | +0.3% | Parcerias globais, benefícios da produção doméstica | Longo prazo (≥ 4 anos) |

| Pressões demográficas impulsionando crescimento em sistemas autônomos e não tripulados | +0.2% | Nacional | Longo prazo (≥ 4 anos) |

| Implementação de redes 5G privadas em instalações de defesa | +0.1% | Instalações de defesa nacionais | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Riscos de Segurança Elevados na Região Indo-Pacífico

A assertividade da China no Mar da China Oriental e os testes de mísseis hipersônicos da Coreia do Norte provocaram a maior mudança doutrinária na postura pós-guerra do Japão. A Estratégia de Segurança Nacional rotula a China como um "desafio estratégico sem precedentes" e financia a aquisição de 400 mísseis Tomahawk junto com a atualização do Type 12 de alcance de 1.000 km.[1] Tim Kelly, "Japan to Buy 400 Tomahawks," kyodonews.net Um novo Comando de Operações Conjuntas foi estabelecido em março de 2025, unificando forças terrestres, marítimas, aéreas, espaciais e cibernéticas, enquanto unidades de mísseis implantadas em Okinawa e nas ilhas Nansei fortalecem a dissuasão regional. Essas medidas sustentam a demanda de longo prazo por soluções integradas de defesa aérea e antimíssil em todo o mercado de defesa do Japão.

Aumento Significativo nos Compromissos de Gastos de Defesa de Longo Prazo

O plano orçamentário quinquenal de JPY 43 trilhões (USD 315 bilhões) de Tóquio oferece previsibilidade, encorajando as principais empresas domésticas a escalar a capacidade de produção.[2]Staff Reporter, "Defense Budget Hits Record High," nikkei.com A alocação do ano fiscal de 2025 de JPY 8,70 trilhões (USD 55,13 bilhões) prioriza armas de longo alcance, resistência espacial e P&D de caças de próxima geração. Diretrizes revisadas de margem de lucro-até 15%-e a Lei de Reforço da Infraestrutura de Produção de Defesa incentivam fornecedores a investir em novas instalações e linhas de fabricação digital. Essas ferramentas políticas ajudam a estabilizar o mercado de defesa do Japão contra pressões inflacionárias e oscilações da taxa de câmbio.

Rápido Avanço das Capacidades de Mísseis e Ataques Hipersônicos

O programa de Armas Hipersônicas alimentado por scramjet alcançou o primeiro teste de voo de combustão do Japão em julho de 2024, produzindo dados críticos para sistemas Mach 5+. A Mitsubishi Heavy Industries lidera o desenvolvimento de Projéteis de Deslizamento de Hiper Velocidade programados para entrada em serviço até 2026, enquanto a Kawasaki Heavy Industries revelou o míssil multiplataforma "Island Defence". Atualizações contínuas do míssil Type 12 estendem o alcance através do Estreito de Taiwan e sustentam uma participação substancial de desembolsos futuros de aquisição dentro do mercado de defesa do Japão.

Aprofundamento da Participação em Iniciativas Globais de Colaboração em Defesa

O Programa Global de Ar de Combate (GCAP) com o Reino Unido e a Itália marca o primeiro empreendimento multinacional de caças do Japão, reunindo orçamentos de P&D e espalhando riscos. Domesticamente, regras de exportação relaxadas sob os Três Princípios revisados sobre Transferência de Equipamentos de Defesa agora permitem produção licenciada de mísseis AMRAAM e SM-6, encorajando a formação de cadeia de suprimento local. O financiamento oficial de Assistência de Segurança permite doações de radar e embarcações de patrulha para parceiros do Sudeste Asiático, expandindo a influência geopolítica e criando oportunidades de exportação para a indústria de defesa do Japão.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos níveis de dívida pública restringindo expansão orçamentária de longo prazo | -0.4% | Nacional | Longo prazo (≥ 4 anos) |

| Capacidade industrial limitada e disponibilidade de força de trabalho qualificada | -0.3% | Regiões de manufatura | Médio prazo (2-4 anos) |

| Depreciação cambial elevando custos de aquisição relacionados à importação | -0.2% | Nacional, aquisição estrangeira | Curto prazo (≤ 2 anos) |

| Resistência ambiental contra desenvolvimento de bases e treinamento com fogo real | -0.1% | Okinawa e ilhas do sudoeste | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Níveis de Dívida Pública Restringindo Expansão Orçamentária de Longo Prazo

Uma razão dívida-PIB superior a 260% estreita o espaço fiscal uma vez que o plano quinquenal termine em 2027. Aumentos planejados do imposto de renda foram adiados em meio à resistência pública, deixando impostos corporativos e sobre tabaco e futuras emissões de títulos para arcar com os custos de defesa. O envelhecimento demográfico comprime ainda mais a base tributária, levantando incerteza sobre o financiamento de anos posteriores mesmo conforme as necessidades estratégicas crescem.

Capacidade Industrial Limitada e Disponibilidade de Força de Trabalho Qualificada

O recrutamento alcançou apenas 51% das metas das Forças de Autodefesa no ano fiscal de 2023, ecoando escassez de engenheiros e técnicos em centros de manufatura de defesa. Novatos como a Japan Steel Works garantiram contratos para 26 veículos blindados de pessoal no valor de JPY 10 bilhões (USD 69,37 milhões), mas enfrentam obstáculos de escalonamento. Uma iniciativa de sistemas não tripulados de JPY 1 trilhão (USD 6,89 bilhões) mitiga parcialmente lacunas de recursos humanos ao substituir plataformas autônomas dentro do mercado de defesa do Japão.

Análise de Segmento

Por Forças Armadas: Dominância do Exército Impulsiona Dissuasão Baseada em Terra

O Exército controlou 36,24% da participação do mercado de defesa do Japão em 2024, refletindo investimento pesado em baterias de mísseis costeiros e ativos de proteção de ilhas. Testes de fogo real de mísseis Type 88 e Type 12 atualizados perto das Ilhas Curilas exemplificam uma mudança de postura em direção à dissuasão antinavio credível baseada em terra. Unidades da Força de Autodefesa Terrestre em Okinawa agora possuem mísseis de longo alcance cobrindo toda a cadeia Nansei, e regimentos do continente seguirão até 2026. A modernização paralela da Força Aérea avança com uma CAGR de 6,21%, impulsionada pela aquisição do F-35B e inventários expandidos de mísseis ar-ar. A ativação do Comando de Operações Conjuntas em 2025 harmoniza esses esforços, criando uma estrutura multidomínio que aproveita capacidades espaciais, cibernéticas e eletromagnéticas. Frotas crescentes de UAV complementam plataformas tripuladas, reduzindo a demanda de pessoal e garantindo vigilância persistente sobre linhas críticas de comunicação marítima.

O tamanho do mercado de defesa do Japão para o segmento do Exército está projetado para expandir junto com atualizações de plataforma, enquanto a participação da Força Aérea crescerá mais rapidamente conforme a sofisticação de ameaças aéreas se intensifica. A frota planejada de 40 aeronaves F-35B até 2031 permite base flexível em porta-aviões da classe Izumo e pistas austeras, melhorando a cobertura de defesa aérea móvel. Investimentos relacionados a pessoal focam em bônus de retenção e melhores alojamentos para compensar desafios demográficos de recrutamento. A participação da indústria estrangeira permanece limitada no domínio do Exército, mas as principais empresas americanas capturam contratos de aviônicos e eletrônicos de mísseis que fornecedores domésticos ainda não podem replicar. No geral, a transformação tecnológica do domínio Terrestre garante a participação primária do Exército enquanto permite à Força Aérea crescer sua participação relativa dentro do mercado de defesa mais amplo do Japão.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo: Modernização de Armas Supera Aquisição de Plataforma

Armas e Munições comandaram 32,11% dos gastos de 2024 graças a pedidos de mísseis de contra-ataque, incluindo 400 unidades Tomahawk no valor de USD 1,7 bilhão e produção escalonada de mísseis Type 12 em seven regimentos. Esta concentração coloca o segmento no centro da estratégia de dissuasão de longo alcance e o posiciona para permanecer uma pedra angular do tamanho do mercado de defesa do Japão até 2030. A participação do mercado de defesa do Japão de Sistemas Não Tripulados aumentará rapidamente a uma CAGR de 7,44% conforme o militar adota drones kamikaze, robôs subaquáticos e munições vagantes para compensar recursos humanos em declínio. Um fundo quinquenal de JPY 1 trilhão (USD 6,94 milhões) acelera P&D de drones VTOL e tecnologias de enxame autônomo, gerando demanda de aquisição para startups domésticas e principais empresas.

Investimentos em guerra eletrônica cresceram em 2024 após o contrato SEWIP de USD 113 milhões com a Lockheed Martin, marcando a entrada do Japão em capacidades avançadas de GE naval.[3]Press Release, "SEWIP Contract Awarded," lockheedmartin.com A produção licenciada da Japan Steel Works de veículos blindados Patria AMV XP injeta designs padrão OTAN nas forças terrestres, enquanto atualizações C4ISR incorporam redes 5G privadas em 50 bases até 2027. Alocações de treinamento e proteção aumentam modestamente, com internet via satélite Starlink em 90% dos navios de superfície esperada para melhorar o bem-estar da tripulação e compartilhamento de dados em tempo real.

Por Domínio: Capacidades Espaciais Transformam Arquitetura de Defesa

Operações terrestres mantiveram uma participação de 38,89% em 2024 conforme redes de mísseis costeiros se expandiram pelo arquipélago sudoeste. No entanto, o domínio espacial registra a CAGR mais rápida de 7,10%, remodelando a arquitetura de comando e controle. O Grupo de Operações Espaciais agora colabora com unidades da JAXA e Força Espacial dos EUA estacionadas na Base Aérea de Yokota, enquanto um Fundo de Estratégia Espacial de USD 6,4 bilhões financia constelações de comunicações soberanas, satélites de alerta de mísseis e tecnologias de serviço orbital. Um satélite de Conhecimento de Domínio Espacial programado para lançamento no ano fiscal de 2026 rastreará detritos e manobras suspeitas, protegendo os ativos orbitais vitais do país.

A modernização do domínio naval inclui dois destruidores Aegis da classe Maya adicionais e produção contínua de submarinos diesel-elétricos sob as capacidades consolidadas de construção naval da Mitsubishi Heavy Industries. No domínio aéreo, a pesquisa GCAP alimenta futuros pipelines de P&D de caças, mas a capacidade de curto prazo depende de entregas F-35 e melhorias da frota F-15JSI atualizada. Atividades cibernéticas e eletromagnéticas ganham autoridade estatutária sob a lei de Defesa Cibernética Ativa de fevereiro de 2025, permitindo medidas preventivas contra intrusões direcionadas à infraestrutura crítica ligada a sistemas baseados no espaço.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Natureza da Aquisição: Produção Indígena Equilibra Dependência de Importação

A Produção Indígena respondeu por 60,10% dos desembolsos em 2024, uma escolha estratégica projetada para manter cadeias de suprimento seguras em meio a riscos regionais crescentes. A Lei de Reforço da Infraestrutura de Produção de Defesa dá ao estado latitude para apoiar ou adquirir fornecedores em dificuldades, e reformas de margem de lucro impulsionam investimento privado em ferramentas e expansão da força de trabalho. A coprodução de mísseis AMRAAM e SM-6 com parceiros americanos ilustra como a transferência de tecnologia pode aprofundar a competência doméstica sem sacrificar cronograma. Programas de munição indígena, notavelmente o Type 12 e Projétil de Deslizamento de Hiper Velocidade, expandem ainda mais o conteúdo doméstico.

A Aquisição Estrangeira, embora menor, registra uma CAGR de 3,21% até 2030 conforme aeronaves avançadas, sensores e suítes de guerra eletrônica excedem capacidades locais de curto prazo. A depreciação cambial eleva etiquetas de preço para essas importações, provocando novos mecanismos de hedge e planos acelerados para localizar a fabricação de componentes. Regras de exportação liberalizadas permitem que as principais empresas domésticas compensem custos de desenvolvimento ao fornecer radar e embarcações de patrulha para nações parceiras sob a estrutura de Assistência Oficial de Segurança, fechando o ciclo entre dependência de importação e geração de receita liderada por exportação para a indústria de defesa do Japão.

Análise Geográfica

A concentração estratégica na cadeia de ilhas do sudoeste impulsiona uma participação desproporcional de dólares de aquisição em direção a Okinawa, Yonaguni e Kagoshima. Redes subsuperficiais de depósitos de munição endurecidos e centros de comando em túnel agora sustentam a dissuasão neste teatro, e exercícios de fogo real perto das Ilhas Curilas em junho de 2025 indicam que contingências do norte estão recebendo atenção comparável. O Japão central, hospedando Tóquio, Nagoya e Osaka, permanece o centro nervoso industrial onde as principais empresas operam linhas de montagem final para mísseis, aeronaves e sistemas navais.

A oposição local persiste em Okinawa, onde 70% dos residentes contestam a pesada concentração de forças americanas em uma fração do território nacional. A relocação de Futenma para a Baía de Henoko avança apesar de processos ambientais em andamento, e o campo de aviação planejado da Ilha Mage enfrenta atrasos para março de 2030 devido à escassez de mão de obra e materiais. Enquanto isso, a relocação faseada de 12.000 Marines americanos de Okinawa para Guam começando em junho de 2025 aliviará algumas tensões regionais enquanto mantém uma presença avançada através de um modelo de base distribuída.

Regiões do norte perto de Hokkaido retomaram exercícios de alto perfil, incluindo o primeiro disparo continental de mísseis antissubmarino Type 88. Essas atividades sublinham a determinação do Japão de demonstrar dissuasão em múltiplos eixos, da Rússia no norte à China no sul. As prefeituras do interior beneficiam-se de campos de treinamento atualizados e salas de aula digitais que aproveitam redes 5G privadas para simular operações multidomínio, mantendo alta prontidão mesmo com pools de recrutas em declínio.

Panorama Competitivo

O triunvirato doméstico da Mitsubishi Heavy Industries, Ltd., Kawasaki Heavy Industries, Ltd. e IHI AEROSPACE Co., Ltd., continua a ancorar o mercado de defesa japonês. Crescimento de receita combinado de 35% em 2023 e vendas de defesa direcionadas de JPY 1,51 trilhão (USD 10 bilhões) para o ano fiscal de 2025 conferem uma concentração moderada. A Mitsubishi Heavy Industries visa dobrar a receita de defesa para JPY 1 trilhão (USD 6,89 bilhões) até 2026 ao expandir linhas de produção de mísseis, finalizar marcos de design GCAP e absorver ativos de construção naval da Mitsui E&S para consolidar capacidade de construção naval. A Kawasaki Heavy Industries aproveita expertise em helicópteros e mísseis antissubmarino, enquanto a IHI Corporation lidera o desenvolvimento de motores GCAP através de centros de P&D no exterior no Reino Unido e Itália.

As principais empresas internacionais estão fortalecendo sua presença no país. BAE Systems e Lockheed Martin relocaram suas sedes asiáticas para Tóquio, capitalizando provisões de produção licenciada e generosos offsets de P&D. O contrato SEWIP da Lockheed Martin e o projeto de monitoramento de satélite da Northrop Grumman com a IHI ilustram como empresas americanas ganham vantagem de primeiro movimento nos domínios espacial e GE. Empresas europeias se posicionam em torno de subsistemas GCAP e oportunidades de radar naval, enquanto startups israelenses exploram ofertas de contra-drone e cyber adaptadas ao imperativo demográfico do Japão por soluções autônomas.

O governo dobrou projetos de pesquisa conjunta com empresas de tecnologia comercial para 30 no ano fiscal de 2023, injetando IA e comunicações criptografadas quânticas em plataformas de próxima geração. Pedidos de patente pela Agência de Aquisição, Tecnologia e Logística para tecnologias scramjet e railgun destacam inovação proativa do setor público que poderia perturbar hierarquias tradicionais de fornecedores. A atividade de capital de risco também está aumentando, evidenciada pela rodada pré-semente de JPY 100 milhões (USD 0,69 milhão) da AirKamuy para desenvolver drones VTOL. Essas dinâmicas ampliam a arena competitiva e mantêm as empresas estabelecidas investindo pesadamente em P&D para sustentar sua participação em um mercado de defesa japonês intensivo em tecnologia.

Líderes da Indústria de Defesa do Japão

-

Mitsubishi Heavy Industries, Ltd.

-

Kawasaki Heavy Industries, Ltd.

-

NEC Corporation

-

Toshiba Corporation

-

IHI AEROSPACE Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: O Japão concedeu à Mitsubishi Heavy Industries (MHI) um contrato de USD 216 milhões para desenvolver mísseis avançados de longo alcance e guiados por precisão, apoiando seu programa de modernização militar para enfrentar crescentes desafios de segurança regional no Leste Asiático.

- Fevereiro de 2025: Astroscale Japan Inc., uma subsidiária da Astroscale Holdings Inc., recebeu um contrato no valor de JPY 7,27 bilhões (USD 0,05 bilhão) do Ministério da Defesa do Japão para desenvolver um satélite protótipo para demonstração de sistemas espaciais responsivos.

Escopo do Relatório do Mercado de Defesa do Japão

O estudo cobre todos os aspectos e fornece insights sobre a alocação orçamentária e gastos no mercado de defesa japonês, junto com as estimativas de previsão. O mercado inclui detalhes sobre os planos de aquisição e modernização das Forças de Autodefesa do Japão incluindo aeronaves, veículos táticos terrestres, embarcações navais, sistemas não tripulados e equipamentos militares como sistemas de armas, sistemas de defesa antimíssil, mísseis, munições, etc. O mercado também inclui detalhes sobre investimentos na pesquisa e desenvolvimento de tecnologias avançadas como armas de energia direcionada, uso de compósitos e tecnologias de manufatura avançadas como impressão 3D, entre outras.

O mercado de defesa japonês é segmentado por forças armadas e tipo. Por forças armadas, o mercado é segmentado em Força Aérea, exército e marinha. Por tipo, o mercado é segmentado em treinamento e proteção pessoal, C4ISR e GE, veículos e armas e munições.

O dimensionamento e previsões de mercado foram fornecidos em valor (USD).

| Força Aérea |

| Exército |

| Marinha |

| Treinamento e Proteção de Pessoal |

| C4ISR e Guerra Eletrônica (GE) |

| Veículos |

| Armas e Munições |

| Sistemas Não Tripulados |

| Sistemas Espaciais e Cibernéticos |

| Terrestre |

| Aéreo |

| Naval |

| Espacial |

| Espectro Cibernético e Eletromagnético |

| Produção Indígena |

| Aquisição Estrangeira |

| Por Forças Armadas | Força Aérea |

| Exército | |

| Marinha | |

| Por Tipo | Treinamento e Proteção de Pessoal |

| C4ISR e Guerra Eletrônica (GE) | |

| Veículos | |

| Armas e Munições | |

| Sistemas Não Tripulados | |

| Sistemas Espaciais e Cibernéticos | |

| Por Domínio | Terrestre |

| Aéreo | |

| Naval | |

| Espacial | |

| Espectro Cibernético e Eletromagnético | |

| Por Natureza da Aquisição | Produção Indígena |

| Aquisição Estrangeira |

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de defesa do Japão?

O mercado está em USD 43,30 bilhões em 2025 e prevê-se que alcance USD 48,91 bilhões até 2030 a uma CAGR de 2,46%.

Qual segmento lidera os gastos dentro do mercado de defesa do Japão?

O segmento do Exército lidera com 36,24% de participação em 2024, impulsionado por defesa de mísseis costeiros e prioridades de proteção de ilhas.

Quão rápido o domínio espacial está crescendo no Japão?

Os gastos de defesa relacionados ao espaço devem expandir a uma CAGR de 7,10% entre 2025 e 2030 conforme Tóquio constrói satélites de alerta de mísseis e comunicação.

Que papel a produção indígena desempenha na aquisição de defesa do Japão?

A Produção Indígena responde por 60,10% dos desembolsos de 2024, apoiada por legislação que protege fornecedores e incentiva investimento local.

Como os desafios demográficos estão influenciando a modernização da defesa?

Déficits de recrutamento estão acelerando a adoção de plataformas autônomas, refletida em um fundo de sistemas não tripulados de JPY 1 trilhão (USD 6,89 bilhões) e uma CAGR de 7,44% no segmento de Sistemas Não Tripulados.

Qual colaboração internacional é mais significativa para a capacidade de caças futuros do Japão?

O Programa Global de Ar de Combate com o Reino Unido e a Itália visa colocar em campo um caça de sexta geração até 2035, compartilhando custos de P&D e expandindo a base industrial.

Página atualizada pela última vez em: