Tamanho e Participação do Mercado de Revestimentos Cerâmicos da Índia

Análise do Mercado de Revestimentos Cerâmicos da Índia pela Mordor Intelligence

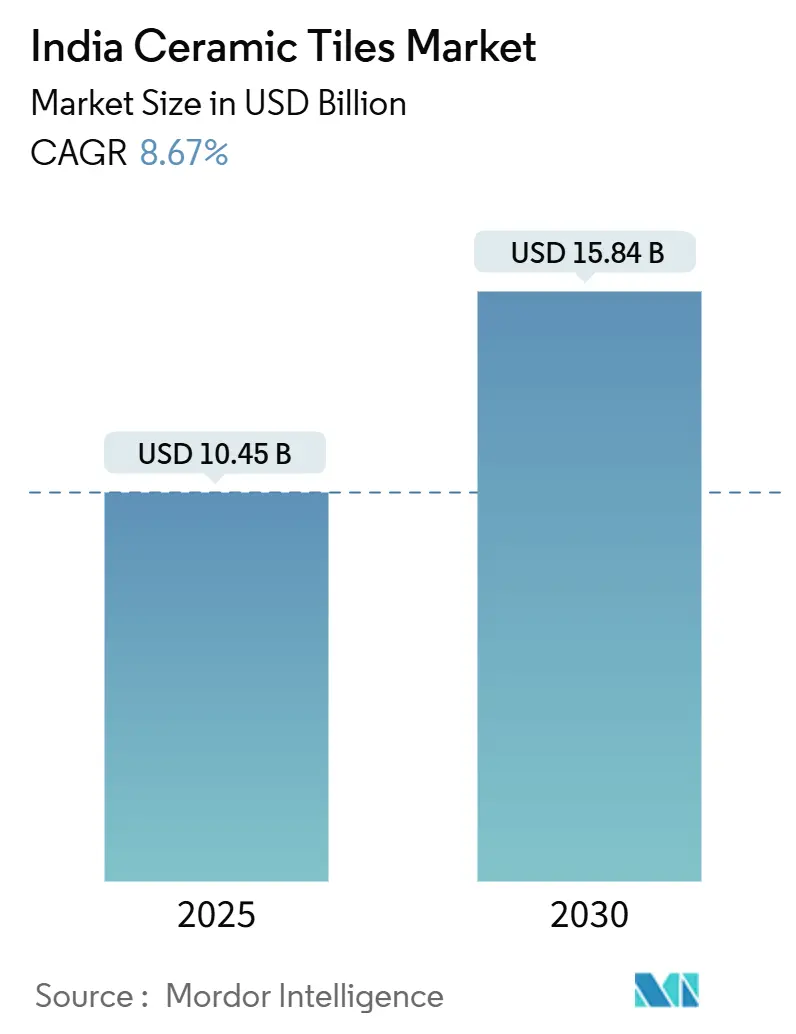

O tamanho do mercado de revestimentos cerâmicos da Índia atingiu USD 10,45 bilhões em 2025 e tem previsão de alcançar USD 15,84 bilhões até 2030, expandindo a uma CAGR de 8,67% durante 2025-2030. A forte demanda de programas habitacionais populares, programas de cidades inteligentes e investimentos imobiliários privados está sustentando uma trajetória de vendas estável enquanto a nação se urbaniza em escala. Atualizações tecnológicas contínuas no centro produtivo de Morbi, maior cobertura de gasodutos de gás natural e a chegada de fornos preparados para hidrogênio estão reduzindo os custos unitários, permitindo que fabricantes organizados concorram agressivamente nas faixas de preços premium e médio mercado. A adoção de placas de grande formato, impressão digital a jato de tinta e sistemas de sobreposição de camada fina está ampliando as possibilidades de design para arquitetos e proprietários. O crescimento paralelo em volumes de exportação, particularmente para os Estados Unidos e países do Conselho de Cooperação do Golfo (CCG), adiciona outra camada de receitas, mesmo quando investigações antidumping e gargalos logísticos no porto de Mundra injetam incerteza de curto prazo.

Principais Conclusões do Relatório

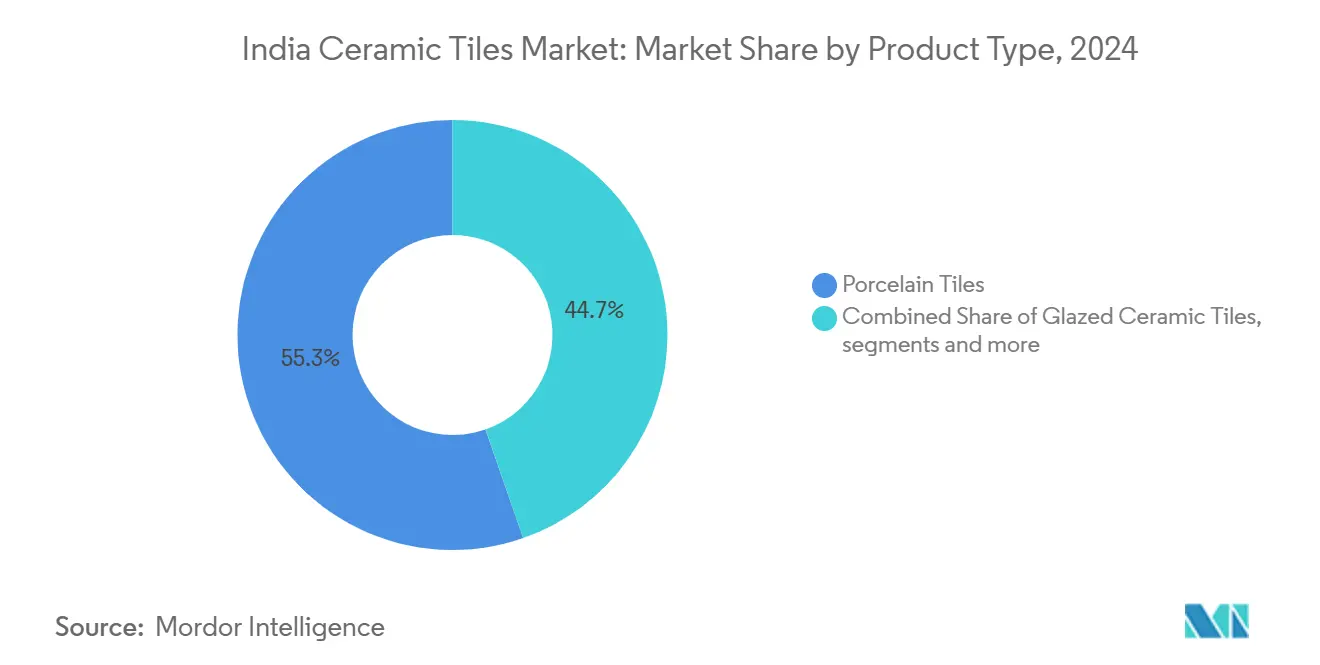

- Por tipo de produto, os porcelanatos capturaram 55,34% da participação do mercado de revestimentos cerâmicos da Índia em 2024, enquanto os revestimentos cerâmicos esmaltados estão projetados para registrar a CAGR mais rápida de 9,01% até 2030.

- Por aplicação, as instalações de piso detiveram 76,31% do tamanho do mercado de revestimentos cerâmicos da Índia em 2024, enquanto as aplicações têm previsão de crescer a uma CAGR líder de 9,14% durante 2025-2030.

- Por usuário final, o setor residencial representou 67,23% do tamanho do mercado de revestimentos cerâmicos da Índia em 2024, também o setor residencial está posicionado para a CAGR mais rápida de 8,93% durante o período de perspectiva.

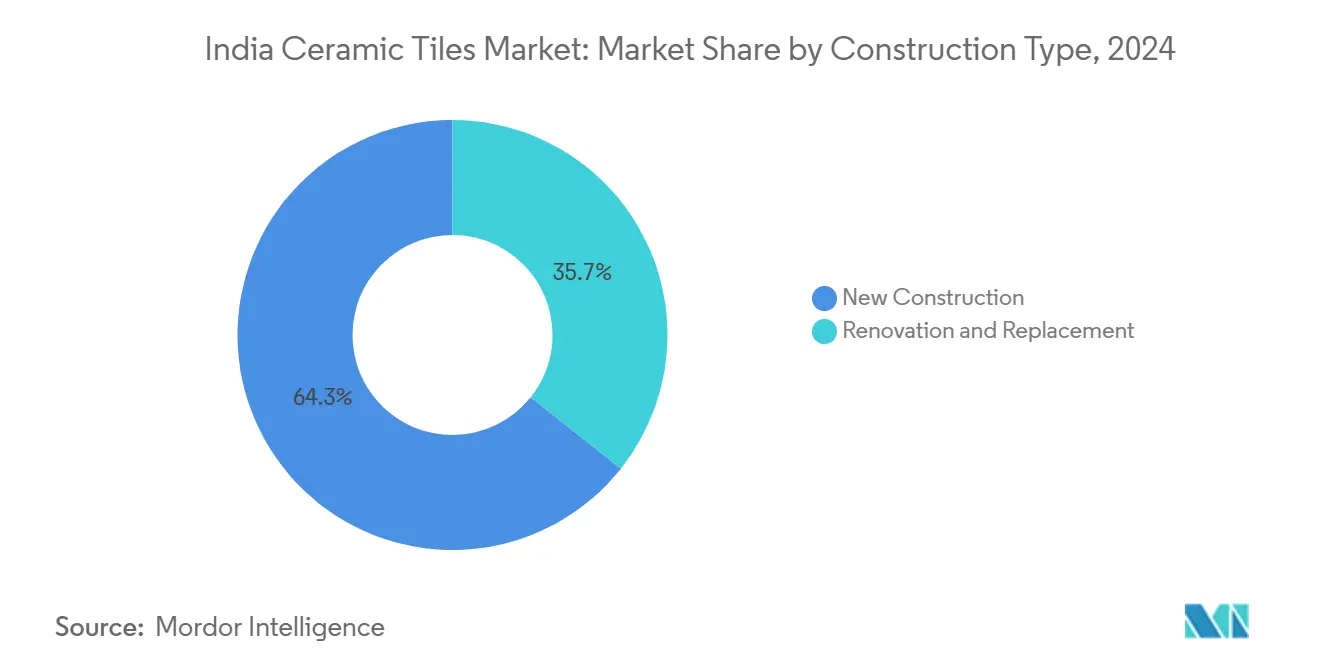

- Por tipo de construção, novos projetos geraram 64,32% da receita de 2024, enquanto o trabalho de renovação está definido para acelerar a 8,72% de CAGR.

- Por região, o Oeste da Índia comandou 39,13% da receita em 2024; o Sul da Índia está no caminho para a CAGR mais rápida de 8,11% até 2030.

Tendências e Insights do Mercado de Revestimentos Cerâmicos da Índia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de projetos habitacionais populares e Cidades Inteligentes | +2.1% | Nacional, com impacto concentrado no Oeste e Sul da Índia | Médio prazo (2-4 anos) |

| Boom de renovação da classe média urbana | +1.8% | Metrô e cidades Tier-1 em todas as regiões | Curto prazo (≤ 2 anos) |

| Mudança para placas de grande formato | +1.4% | Centros de fabricação do Oeste da Índia, distribuição nacional | Médio prazo (2-4 anos) |

| Fornos preparados para hidrogênio dos clusters de Morbi cortam custo de energia | +1.2% | Oeste da Índia, particularmente Gujarat | Longo prazo (≥ 4 anos) |

| Personalização em massa por jato de tinta digital para pequenos construtores | +0.9% | Nacional, com adoção precoce em centros urbanos | Curto prazo (≤ 2 anos) |

| Crescente adoção de sistemas de sobreposição de camada fina | +0.7% | Cidades metropolitanas e segmentos de construção premium | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento de Projetos Habitacionais Populares e Cidades Inteligentes

O compromisso do PMAY-U 2.0 de construir mais 10 milhões de casas pucca apoiado por INR 10 lakh crore (USD 120,5 bilhões) cria um pipeline de pedidos durável para soluções cerâmicas de piso e parede. A integração do programa com padrões de qualidade BIS inclina a aquisição para plantas organizadas capazes de produção consistente, apoiando a consolidação gradual dentro do mercado de revestimentos cerâmicos da Índia. Simultaneamente, a Missão Cidades Inteligentes canaliza INR 2,05 lakh crore (USD 24,7 bilhões) em 5.151 projetos de renovação urbana que rotineiramente especificam porcelanatos premium ou revestimentos vítreos esmaltados para centros de trânsito, passeios marítimos e corredores habitacionais públicos. Juntos, esses dois programas demandam coletivamente 700-900 milhões m² de área construída anual, ampliando o consumo doméstico mesmo se os pedidos de exportação diminuírem. Fornecedores que alinham portfólios de produtos com especificações de licitação municipais locais ganham status de fornecedor preferencial e maior visibilidade na utilização de capacidade. Os desembolsos governamentais também encorajam clusters regionais-como Uttar Pradesh e Andhra Pradesh-a atrair investimentos auxiliares, empurrando o mercado de revestimentos cerâmicos da Índia mais profundamente em distritos do interior.

Boom de Renovação da Classe Média Urbana

As rendas disponíveis em domicílios metropolitanos ultrapassaram USD 5.000 per capita em 2024, provocando uma onda de reforma orientada pelo estilo de vida em cozinhas, banheiros e salas de estar. Ao contrário de contratos de nova construção em massa, os pedidos de renovação favorecem padrões curados, volumes de lote menores e logística de giro rápido, elevando as margens para SKUs de marca com motivos de jato de tinta digital. Catálogos de e-commerce, visualizadores de realidade aumentada de ambientes e blogs de design liderados por influenciadores aceleram a descoberta do consumidor, e entregas de encomenda direta em casa cortam camadas de margens de distribuição. Cidades de segunda linha como Jaipur, Coimbatore e Vijayawada estão se juntando à tendência de upgrade à medida que proprietários modernizam estruturas de duas décadas. Instituições financeiras estenderam empréstimos de melhoria residencial de dez anos a juros de um dígito, lubrificando ainda mais os gastos. Coletivamente, as renovações injetam resistência contra-cíclica no mercado de revestimentos cerâmicos da Índia porque os projetos prosseguem mesmo quando os inícios habitacionais macro oscilam.

Mudança para Placas de Grande Formato

Arquitetos especificam cada vez mais placas de 800×1600 mm ou maiores para criar extensões semelhantes ao mármore sem emendas em shoppings, aeroportos e halls de vilas. Placas grandes reduzem linhas de juntas, diminuem a manutenção de rejunte e entregam uma estética premium que rivaliza com pedra italiana importada a um terço do custo instalado. A produção exige cargas de prensa de última geração acima de 25.000 toneladas, controle de planicidade a laser e curvas de queima especializadas, investimentos que fábricas organizadas-notavelmente em Morbi, Andhra Pradesh e Rajasthan-já absorveram. Compradores de exportação na América do Norte e Europa agora listam placas de porcelanato de 1200×2400 mm como linha de base em licitações, então fornecedores indianos com capacidade de escala ganham pedidos de roteamento que elevam a realização por metro quadrado em 12-15%. A aceitação doméstica ainda é nicho, mas está se espalhando da hospitalidade de luxo para lobbies de condomínios de alto padrão. A mudança se espalha para baixo, gerando ecossistemas de adesivos de marca e ferramentas de manuseio.

Fornos Preparados para Hidrogênio dos Clusters de Morbi Cortam Custo de Energia

O gás natural compõe mais da metade de todas as despesas de fabricação para uma linha de revestimentos cerâmicos, então qualquer inovação de combustível remodela a economia do mercado de revestimentos cerâmicos da Índia. O piloto de Morbi de fornos de rolos preparados para hidrogênio, capazes de alternar entre gás misturado e hidrogênio puro, reduz a entrada térmica em 8-10% enquanto diminui a intensidade de carbono, um critério cada vez mais importante para certificados de exportação[1]Gujarat State Electricity Corporation, "Hydrogen-Ready Kiln Pilot," gsecl.in. . Com mais de 1.000 unidades agrupadas dentro de um raio de 60 km, a difusão tecnológica é rápida; até meados de 2025, cerca de 90 linhas se comprometeram com pacotes de retrofit. O hidrogênio inicialmente seguirá uma curva de custo similar à eletricidade solar, caindo à medida que os volumes de eletrolisadores aumentem, dando aos primeiros a se mover uma ferramenta de hedge contra a volatilidade do GNL importado. A vantagem logística de Morbi-rodovia NH-8 e proximidade ao porto de Mundra-torna o cluster uma âncora para compras em escala de hidrogênio verde quando a disponibilidade se ampliar em 2027-2028.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade do preço do gás natural | -1.3% | Clusters de fabricação do Oeste da Índia, impacto nacional | Curto prazo (≤ 2 anos) |

| Direitos antidumping em destinos de exportação chave | -0.9% | Fabricantes orientados para exportação, principalmente Oeste da Índia | Médio prazo (2-4 anos) |

| Gargalos logísticos no porto de Mundra | -0.6% | Operações de exportação do Oeste da Índia | Curto prazo (≤ 2 anos) |

| Mudança comercial para pisos LVT/SPC | -0.4% | Segmentos comerciais urbanos, escopo nacional | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade do Preço do Gás Natural

O GNL spot no terminal de regaseificação indiano dobrou entre o início de 2022 e meados de 2023, apertando as margens EBITDA para fornos calibrados em contratos fixos de gás[2]Petroleum Planning & Analysis Cell, "Natural Gas Price Trends," ppac.gov.in. . Operadores menores, sem linhas de hedge, foram forçados a paradas de 15 dias para evitar despachos com prejuízo. Embora contratos de pipeline de longo prazo do Catar e Rússia tenham restaurado alguma visibilidade, os traders relatam curvas futuras ainda 20% acima das médias pré-COVID. O ambiente precário de custo de insumos desencoraja nova capacidade greenfield, particularmente para unidades não organizadas abaixo de 10.000 m²/dia. Vários estados propuseram descontos de alívio, mas as aprovações permanecem fragmentadas. A volatilidade enfatiza por que a mistura de hidrogênio e fornos eletrificados têm valor estratégico.

Direitos Antidumping em Destinos de Exportação Chave

Em abril de 2025, o Departamento de Comércio dos EUA abriu investigações de direitos compensatórios (CVD) que poderiam impor tarifas variando de 408-828% em embarques cerâmicos de origem indiana[3]U.S. Department of Commerce, "Initiation of Countervailing Duty Investigation of Ceramic Tile from India," trade.gov.. A medida segue a participação de exportação de primeiro lugar da Índia de 20,3% por volume no mercado americano em 2023. Enquanto as petições visam subsídios e gás concessional, as audiências podem se estender por 18 meses, mas os lançamentos de títulos provisórios já adicionam 4-5 USD/m² em capital de giro. Exportadores começaram a pivotar para o Canadá, México e CCG; este último removeu sua própria taxa antidumping em 2024, reabrindo um corredor de demanda de 35 milhões m². A diversificação, no entanto, raramente substitui totalmente as realizações de preços americanas, pressionando o crescimento da receita bruta para plantas fortemente contratadas com contratos de marca privada OEM.

Análise de Segmentos

Por Tipo de Produto: Mudança Premium Impulsiona Porcelanatos

O tamanho do mercado de revestimentos cerâmicos da Índia para porcelanatos registrou USD 5,8 bilhões, e a CAGR do segmento é prevista próxima a 8,2% até 2030, à medida que designers substituem granito por porcelanato polido em saguões de aeroportos. Revestimentos cerâmicos esmaltados, com preços 8-12% mais baixos, estão acelerando mais rapidamente a 9,01% de CAGR com base na habitação de renda média e paletas cromáticas de banheiros. Revestimentos de pedreira não esmaltados mantêm uma posição em corredores de armazém onde padrões de classificação antiderrapante superam a estética. Variantes de mosaico, embora sub-5% da receita, buscam margens premium em aplicações de hospitalidade boutique e decks de piscina, atraindo interesse de startups artesanais. Durante 2024-2025, pelo menos nove plantas de Morbi reformaram a queima do biscoito para produzir porcelanatos externos de 20 mm direcionados a empreiteiros paisagísticos europeus.

Aplicações em pisos dominam com 76,31% de participação de mercado em 2024 e lideram as projeções de crescimento a 9,14% de CAGR até 2030, refletindo o papel fundamental do piso em projetos de construção residencial e comercial. A força deste segmento deriva das características de desempenho superiores dos revestimentos cerâmicos em comparação com materiais de piso alternativos, incluindo durabilidade, facilidade de manutenção e versatilidade de design em diversas aplicações. Aplicações em paredes representam o segmento de mercado secundário, impulsionado por renovações de banheiros e cozinhas onde os revestimentos cerâmicos fornecem resistência à umidade e apelo estético. Aplicações em coberturas permanecem especializadas, servindo requisitos arquitetônicos específicos e preferências regionais onde os revestimentos cerâmicos oferecem vantagens de desempenho térmico.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Pisos Permanecem Base da Demanda

Aplicações em pisos dominam com 76,31% de participação de mercado em 2024 e lideram as projeções de crescimento a 9,14% de CAGR até 2030, refletindo o papel fundamental do piso em projetos de construção residencial e comercial. A força deste segmento deriva das características de desempenho superiores dos revestimentos cerâmicos em comparação com materiais de piso alternativos, incluindo durabilidade, facilidade de manutenção e versatilidade de design em diversas aplicações. Aplicações em paredes representam o segmento de mercado secundário, impulsionado por renovações de banheiros e cozinhas onde os revestimentos cerâmicos fornecem resistência à umidade e apelo estético. Aplicações em coberturas permanecem especializadas, servindo requisitos arquitetônicos específicos e preferências regionais onde os revestimentos cerâmicos oferecem vantagens de desempenho térmico.

O segmento se beneficia do posicionamento competitivo dos revestimentos cerâmicos contra pisos de vinil de luxo (LVT) e compósito plástico de pedra (SPC), que estão ganhando tração em aplicações comerciais, mas permanecem limitados por preocupações de durabilidade em ambientes de alto tráfego. Preferências regionais influenciam padrões de aplicação, com o Sul da Índia mostrando adoção mais forte de revestimentos cerâmicos para aplicações em paredes em comparação com o uso focado em pisos do Norte da Índia. A evolução do mix de aplicações sugere oportunidades para fabricantes desenvolverem produtos especializados para casos de uso emergentes enquanto mantêm liderança em aplicações centrais de piso.

Por Usuário Final: Gastos Residenciais Permanecem na Frente

O segmento residencial comanda 67,23% de participação de mercado em 2024 enquanto mantém a maior taxa de crescimento a 8,93% de CAGR, impulsionado por iniciativas habitacionais governamentais e crescentes atividades de renovação da classe média em mercados urbanos e semi-urbanos. Essa dominância reflete o posicionamento dos revestimentos cerâmicos como a solução de piso preferida para residências indianas, oferecendo durabilidade, apelo estético e custo-efetividade em comparação com materiais alternativos como mármore ou madeira. Aplicações comerciais representam o segmento secundário, com projetos de hospitalidade, espaços de varejo e desenvolvimentos de escritórios impulsionando a demanda por soluções cerâmicas premium que resistem a condições de alto tráfego.

Dentro das aplicações comerciais, projetos de hospitalidade geram o maior valor por metro quadrado devido à complexidade do design e especificações de produtos premium, enquanto espaços de varejo priorizam durabilidade e facilidade de manutenção. Centros de transporte, incluindo aeroportos e estações de metrô, representam oportunidades emergentes à medida que o desenvolvimento de infraestrutura acelera sob iniciativas governamentais. A sustentabilidade do crescimento do segmento residencial depende do apoio governamental contínuo para habitação popular e crescimento da renda da classe média que permite gastos discricionários em melhorias domésticas. Fatores de conformidade regulatória influenciam o crescimento do segmento comercial, com requisitos de certificação ISO e padrões ambientais criando oportunidades para fabricantes organizados enquanto desafiam jogadores não organizados.

Por Tipo de Construção: Ciclo de Renovação Ganha Ritmo

Atividades de nova construção representam 64,32% de participação de mercado em 2024, refletindo a urbanização contínua da Índia e desenvolvimento de infraestrutura que cria demanda substancial para instalações de revestimentos cerâmicos. No entanto, projetos de renovação e substituição emergem como o segmento de crescimento mais rápido a 8,72% de CAGR, sinalizando maturação do mercado e o surgimento de ciclos de substituição para projetos de construção anteriores. Essa dinâmica de crescimento indica uma mudança estrutural em direção a padrões de demanda mais estáveis e recorrentes que reduzem a dependência de ciclos de nova construção. O segmento de renovação tipicamente gera margens mais altas devido a preferências de produtos premium e requisitos de instalação especializados que favorecem fabricantes organizados.

Para fabricantes, a demanda de renovação é aditiva de margem: lotes de pedidos são menores, mas buscam realização 8-10 USD/m² mais alta graças a sortimentos padronizados ou de acabamento misto. Estratégias de embalagem incluem kits DIY agrupados com espaçadores e rejunte, capturando valor extra que de outra forma vazaria para fornecedores de acessórios terceirizados. A evolução do mix de tipos de construção sugere oportunidades para fabricantes desenvolverem produtos e serviços especializados para aplicações de renovação enquanto mantêm competitividade em mercados de nova construção. Variações regionais na atividade de construção influenciam o desempenho do segmento, com mercados urbanos estabelecidos mostrando demanda de renovação mais forte em comparação com mercados emergentes focados em nova construção.

Por Canal de Distribuição: Comércio Digital Ganha Espaço

Vendas diretas a empreiteiros retiveram uma liderança de 34,47% em 2024, espelhando fluxos de financiamento de projetos onde fornecedores civis absorvem o risco de aquisição de materiais. Showrooms especializados em captações metropolitanas curam bibliotecas de 5.000 SKUs e amplificam a narrativa da marca, crucial para upselling incremental dentro da indústria de revestimentos cerâmicos da Índia. Redes de melhorias domésticas como Home Centre e Ikea India começaram a estocar linhas de revestimentos de edição limitada, visando renovadores mais jovens dispostos a autogerenciar a instalação.

Plataformas online registraram uma trajetória de CAGR de destaque de 7,90%, impulsionadas por redes logísticas que agora cobrem 14.000 códigos postais. Amazon e Flipkart integraram planejadores de ambiente 3D, enquanto lojas web próprias de marcas oferecem amostras gratuitas entregues em 48 horas. O e-commerce permanece com participação de um dígito hoje, mas é fundamental na formação de preferências do consumidor e transparência de preços, influenciando indiretamente negociações offline. A evolução do mix de distribuição cria oportunidades para fabricantes otimizarem estratégias de canal enquanto gerenciam potenciais conflitos entre vendas diretas e parcerias de varejo tradicionais. Variações regionais nas preferências de distribuição influenciam o desenvolvimento de canais, com mercados urbanos mostrando adoção online mais forte em comparação com áreas rurais que dependem de relacionamentos de varejo tradicionais.

Análise Geográfica

O Oeste da Índia reteve primazia com 39,13% da receita da indústria de 2024, amplamente porque apenas o cluster de Morbi empurra mais de 80% da produção nacional de mais de 1.000 fornos alinhados ao longo do cinturão do rio Machhu. A zona se beneficia de gás subsidiado pelo estado, um ecossistema de frete denso e acesso no mesmo dia ao porto de Mundra, permitindo exportações de baixo tempo de entrega para 163 países. O faturamento anual estimado foi de INR 50.000 crore (USD 6,02 bilhões) com despachos de exportação de INR 12.000 crore (USD 1,45 bilhões). Tal escala cria alavancagem de barganha ao negociar taxas de quartzo, feldspato e embalagem, dando às empresas do Oeste da Índia uma vantagem de custo de 4-6 USD/m² sobre rivais em outros lugares. Ainda assim, congestionamento em Mundra e custo de chegada de GNL spot flutuante injetam risco operacional em economia de outra forma formidável.

O Sul da Índia está mapeado como a captação de crescimento mais rápido a 8,11% de CAGR até 2030, alimentado pela urbanização do corredor de TI de Bengaluru a Hyderabad, além de reformas de cidades costeiras sob alocações de Cidades Inteligentes. Empresas locais, incluindo um consórcio baseado em Vijayawada que comissionou capacidade anual de porcelanato de 12 milhões m² no final de 2024, encurtam loops de entrega e mitigam inflação de frete. As aprovações industriais de janela única de Tamil Nadu reduziram os prazos de instalação de fábricas para nove meses, atraindo empresários de Morbi para estabelecer unidades satélite, o que poderia inclinar o equilíbrio regional além de 2027. Construções de educação e saúde em Kerala diversificam ainda mais o consumo além da habitação mainstream.

A absorção de revestimentos do Norte da Índia gira em torno do inventário de arranha-céus de Noida-Greater Noida, auxiliado por bolsões industriais da Yamuna Expressway precisando de superfícies de piso resilientes. Invernos empurram a demanda por porcelanatos de baixa porosidade resistentes a ciclos de congelamento-descongelamento, distintos das especificações de estados mais quentes. O Leste da Índia-especialmente o cinturão suburbano de Calcutá e zonas industriais de Odisha-fica atrás no uso per capita, mas representa vantagem latente uma vez que corredores logísticos sob Bharatmala conectem mercados do interior. Fabricantes estocam estrategicamente depósitos satélite em Ranchi e Patna para semear vantagem de primeiro movimento. Preferências regionais influenciam especificações de produtos, com o Norte da Índia favorecendo revestimentos de formato maior para aplicações comerciais enquanto o Leste da Índia mostra preferência por designs tradicionais em segmentos residenciais. A distribuição geográfica da demanda cria oportunidades para fabricantes otimizarem redes logísticas e desenvolverem ofertas de produtos específicas da região enquanto mantêm economias de escala de produção em clusters de fabricação estabelecidos.

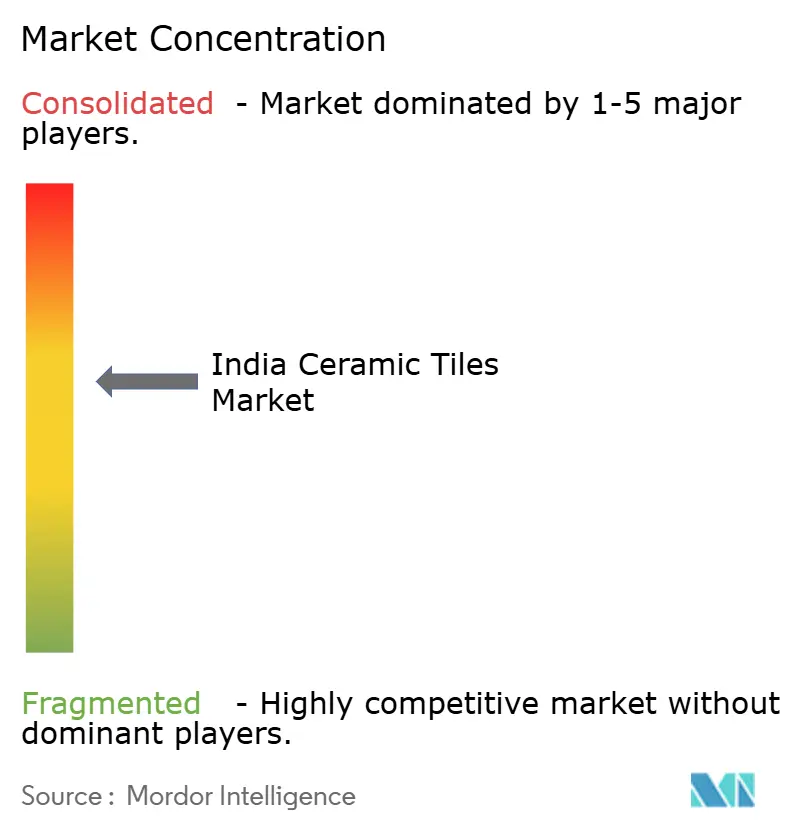

Panorama Competitivo

O mosaico competitivo permanece moderadamente fragmentado; marcas organizadas detêm participação principal do mercado nas vendas de 2024 com o residual dividido entre mais de 350 oficinas não organizadas. Kajaria Ceramics lidera a capacidade instalada em 86,47 milhões m² e registrou faturamento de INR 4.578 crore no EF 2024[4]Kajaria Ceramics, "Annual Report FY 2024," kajariaceramics.com. . Somany Ceramics atualizou sua planta Kassar com um telhado solar de 10,5 MW em março de 2025, reduzindo o consumo da rede em 17% e melhorando as credenciais ESG entre compradores institucionais. A divisão Johnson Tiles da Prism Johnson reformou sua instalação Kunigal com robótica para classificação e embalagem, reduzindo o custo de mão de obra em 14%.

Oportunidades de espaço branco existem em aplicações especializadas incluindo instalações de saúde, instituições educacionais e infraestrutura de transporte onde especificações técnicas e requisitos de certificação favorecem fabricantes organizados sobre concorrentes não organizados. O mercado de exportação apresenta potencial de crescimento significativo, com fabricantes indianos ganhando participação de mercado nos Estados Unidos e beneficiando-se da remoção de direitos antidumping em países do Conselho de Cooperação do Golfo, embora disputas comerciais criem riscos regulatórios que requerem navegação estratégica. A transformação digital está remodelando a dinâmica competitiva, com plataformas de e-commerce permitindo vendas diretas ao consumidor enquanto canais de distribuição tradicionais enfrentam pressão para melhorar ofertas de serviços e capacidades digitais.

Empresas não organizadas ainda exploram baixos custos indiretos para cortar preços premium domesticamente, mas enfrentam cargas de conformidade crescentes: estampagem obrigatória BIS IS 15622, normas de recuperação de calor residual e limites de e-invoice erosionam cada vez mais sua vantagem de custo legada. As cinco principais empresas juntas controlaram cerca de 34% do faturamento de 2024, implicando concentração moderada. As empresas estão cada vez mais focando em iniciativas de sustentabilidade e conformidade ambiental à medida que estruturas regulatórias evoluem e preferências dos clientes mudam em direção a produtos ecologicamente corretos. A evolução do panorama competitivo sugere consolidação contínua à medida que vantagens de escala, investimentos em tecnologia e conformidade regulatória criam barreiras à entrada enquanto recompensam jogadores organizados com posicionamento de mercado melhorado e potencial de lucratividade.

Líderes da Indústria de Revestimentos Cerâmicos da Índia

-

Asian Granito India Ltd

-

H & R Johnson (India) Limited

-

Kajaria Ceramics Limited

-

Somany Ceramics Limited

-

Nitco Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: Somany Ceramics revelou as suítes esmaltadas vitrificadas Everstone, Eternastone e Harmony em dimensões 800×1600 mm em seu evento StyleConclave em Nova Delhi.

- Novembro de 2024: Kajaria Ceramics inaugurou um Centro de Experiência de 15.000 ft² em Chennai, segmentando zonas de exibição para revestimentos vítreos esmaltados e produtos sanitários Kerovit.

- Março de 2024: A expo Indian Ceramics Asia reuniu-se no Centro de Exposições Helipad de Gandhinagar, apresentando módulos de eletrificação de fornos e tecnologia de beneficiamento de matérias-primas para mais de 300 expositores.

Escopo do Relatório do Mercado de Revestimentos Cerâmicos da Índia

O mercado de revestimentos cerâmicos da Índia é segmentado por produto, aplicação, tipo de construção e usuário final. Por produto, o mercado é sub-segmentado em esmaltados, porcelanatos, resistentes a riscos e outros produtos. O mercado é sub-segmentado por aplicação em revestimentos de piso, revestimentos de parede e outras aplicações. O mercado é sub-segmentado por tipo de construção em nova construção, substituição e renovação. Por usuário final, o mercado é sub-segmentado em residencial e comercial. O relatório oferece tamanho de mercado e previsões para o mercado indiano de revestimentos cerâmicos em valor (USD) para todos os segmentos acima.

| Porcelanatos |

| Revestimentos Cerâmicos Esmaltados |

| Revestimentos Cerâmicos Não Esmaltados |

| Revestimentos de Mosaico |

| Outros (Decorativos, Padronizados, Artesanais) |

| Piso |

| Parede |

| Cobertura |

| Residencial | |

| Comercial | Hospitalidade (Hotéis, Resorts) |

| Espaços de Varejo | |

| Escritórios e Instituições | |

| Saúde | |

| Instalações Educacionais | |

| Centros de Transporte (Aeroportos, Metrô, Terminais Rodoviários) | |

| Outros Usuários Comerciais |

| Nova Construção |

| Renovação e Substituição |

| Lojas Especializadas em Revestimentos e Pedras |

| Lojas de Melhorias Domésticas e Faça Você Mesmo |

| Varejo Online |

| Vendas Diretas para Empreiteiros |

| Norte da Índia |

| Sul da Índia |

| Oeste da Índia |

| Leste da Índia |

| Por Tipo de Produto | Porcelanatos | |

| Revestimentos Cerâmicos Esmaltados | ||

| Revestimentos Cerâmicos Não Esmaltados | ||

| Revestimentos de Mosaico | ||

| Outros (Decorativos, Padronizados, Artesanais) | ||

| Por Aplicação | Piso | |

| Parede | ||

| Cobertura | ||

| Por Usuário Final | Residencial | |

| Comercial | Hospitalidade (Hotéis, Resorts) | |

| Espaços de Varejo | ||

| Escritórios e Instituições | ||

| Saúde | ||

| Instalações Educacionais | ||

| Centros de Transporte (Aeroportos, Metrô, Terminais Rodoviários) | ||

| Outros Usuários Comerciais | ||

| Por Tipo de Construção | Nova Construção | |

| Renovação e Substituição | ||

| Por Canal de Distribuição | Lojas Especializadas em Revestimentos e Pedras | |

| Lojas de Melhorias Domésticas e Faça Você Mesmo | ||

| Varejo Online | ||

| Vendas Diretas para Empreiteiros | ||

| Por Geografia | Norte da Índia | |

| Sul da Índia | ||

| Oeste da Índia | ||

| Leste da Índia | ||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de revestimentos cerâmicos da Índia?

O tamanho do mercado de revestimentos cerâmicos da Índia atingiu USD 10,45 bilhões em 2025 e está no caminho para USD 15,84 bilhões até 2030.

Qual segmento está crescendo mais rapidamente dentro do setor?

Revestimentos cerâmicos esmaltados lideram o crescimento com uma CAGR projetada de 9,01%, alimentados pela habitação de renda média e versatilidade de design.

Quão grande é a contribuição residencial para a demanda de revestimentos?

Compradores residenciais geraram 67,23% da receita de 2024 e espera-se que se expandam a 8,93% de CAGR até 2030.

Qual região oferece o maior potencial?

O Sul da Índia mostra o maior crescimento previsto a 8,11% de CAGR, apoiado pela construção de cidades tecnológicas e financiamento de cidades inteligentes.

Como os direitos antidumping afetarão as exportações de revestimentos indianos?

As investigações pendentes de direitos compensatórios dos EUA podem adicionar custo significativo, empurrando exportadores a diversificar em direção ao CCG, Canadá e América Latina.

Qual tecnologia emergente mais influenciará os custos de fabricação?

Fornos preparados para hidrogênio implantados no cluster de Morbi podem reduzir despesas de combustível em 8-10% enquanto posicionam plantas para certificação de baixo carbono.

Página atualizada pela última vez em: