Tamanho e Participação do Mercado de Dispositivos Estéticos da Índia

Análise do Mercado de Dispositivos Estéticos da Índia pela Mordor Intelligence

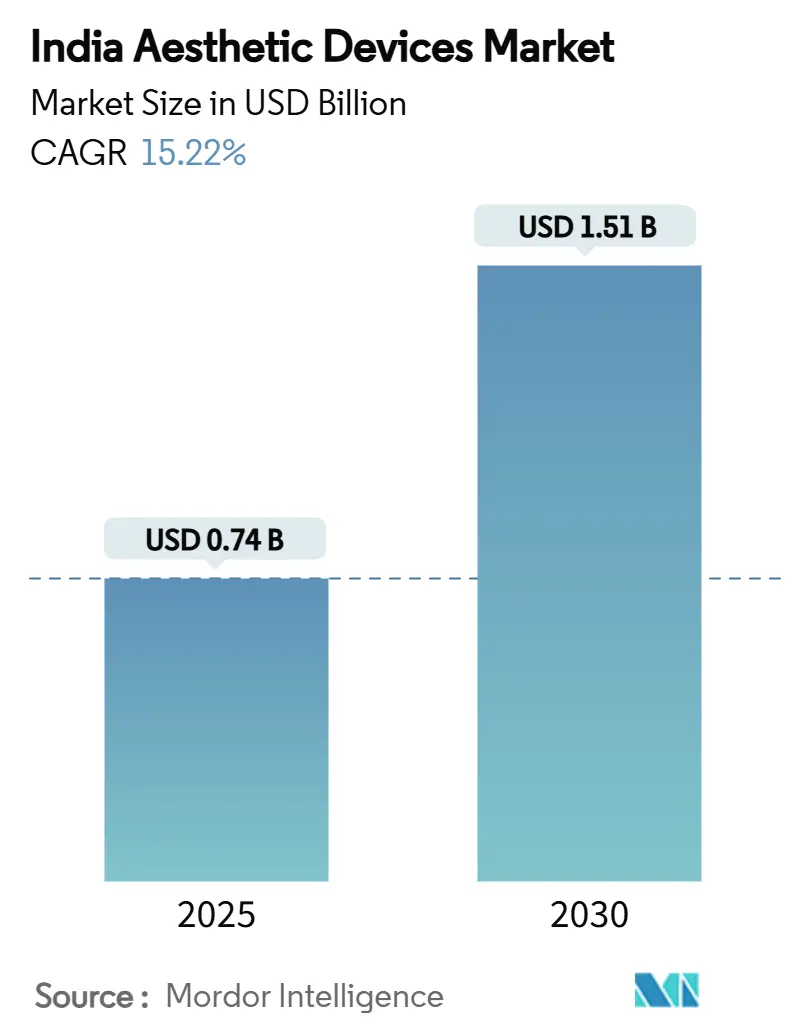

O tamanho do Mercado de Dispositivos Estéticos da Índia é estimado em USD 0,74 bilhão em 2025, e deve alcançar USD 1,51 bilhão até 2030, a uma CAGR de 15,22% durante o período de previsão (2025-2030).

A forte demanda decorre do aumento da renda disponível, afluxo de turismo médico e incentivos políticos que reduzem a dependência de importações e impulsionam a produção local. Sistemas baseados em energia dominam salas de procedimentos, clínicas adotam IA para planejamento de tratamentos, e subsídios governamentais de produção atraem capital fresco para centros de manufatura. Consumidores metropolitanos impulsionam a adoção precoce, mas cidades de nível 2 agora mostram absorção rápida à medida que a conscientização cresce e opções de financiamento melhoram. Fabricantes de dispositivos veem oportunidade em plataformas personalizáveis que combinam múltiplas modalidades, enquanto provedores aproveitam redes sociais para normalizar cuidados estéticos entre homens e mulheres. Parcerias entre fabricantes globais e fabricantes contratados indianos encurtam cadeias de suprimento, reforçando uma mudança de distribuição dependente de importação para modelos de produção doméstica mista.

Principais Conclusões do Relatório

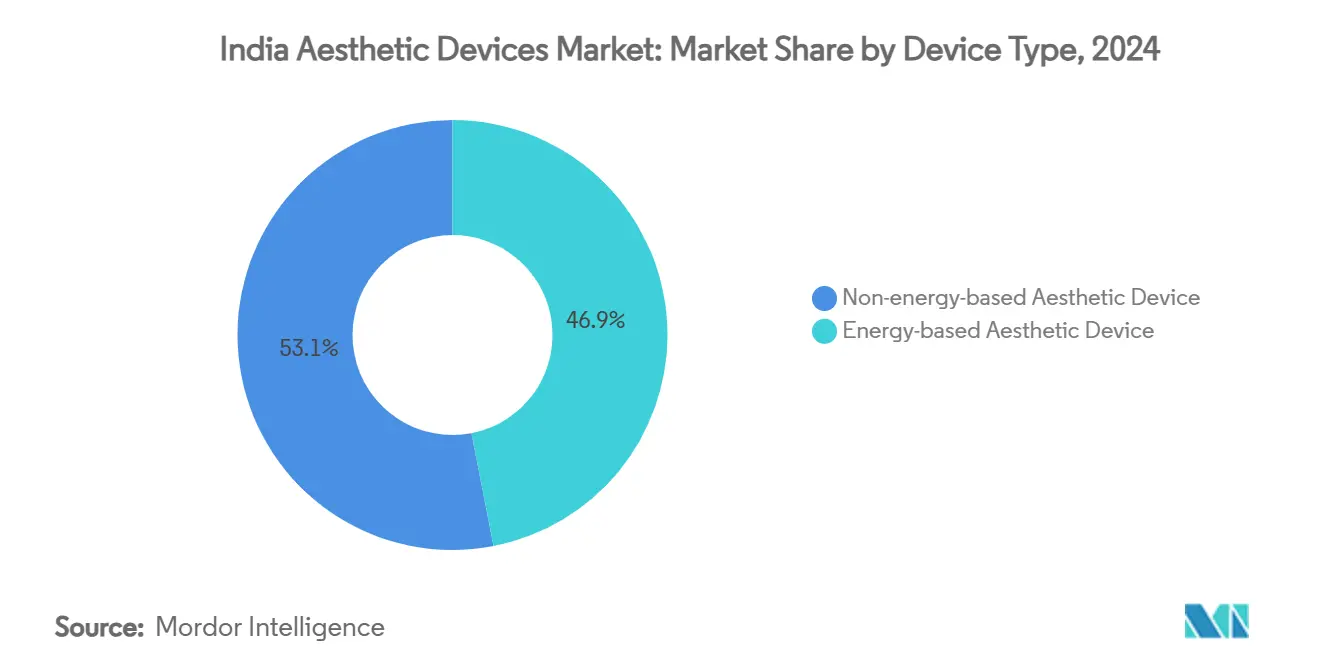

- Por tipo de dispositivo, sistemas baseados em energia capturaram 46,94% da participação do mercado de dispositivos estéticos da Índia em 2024; plataformas baseadas em radiofrequência estão projetadas para registrar uma CAGR de 18,41% até 2030.

- Por aplicação, renovação e firmeza da pele representaram 26,86% do tamanho do mercado de dispositivos estéticos da Índia em 2024, enquanto tratamentos de remoção de pelos estão previstos para expandir a uma CAGR de 16,82% ao longo de 2025-2030.

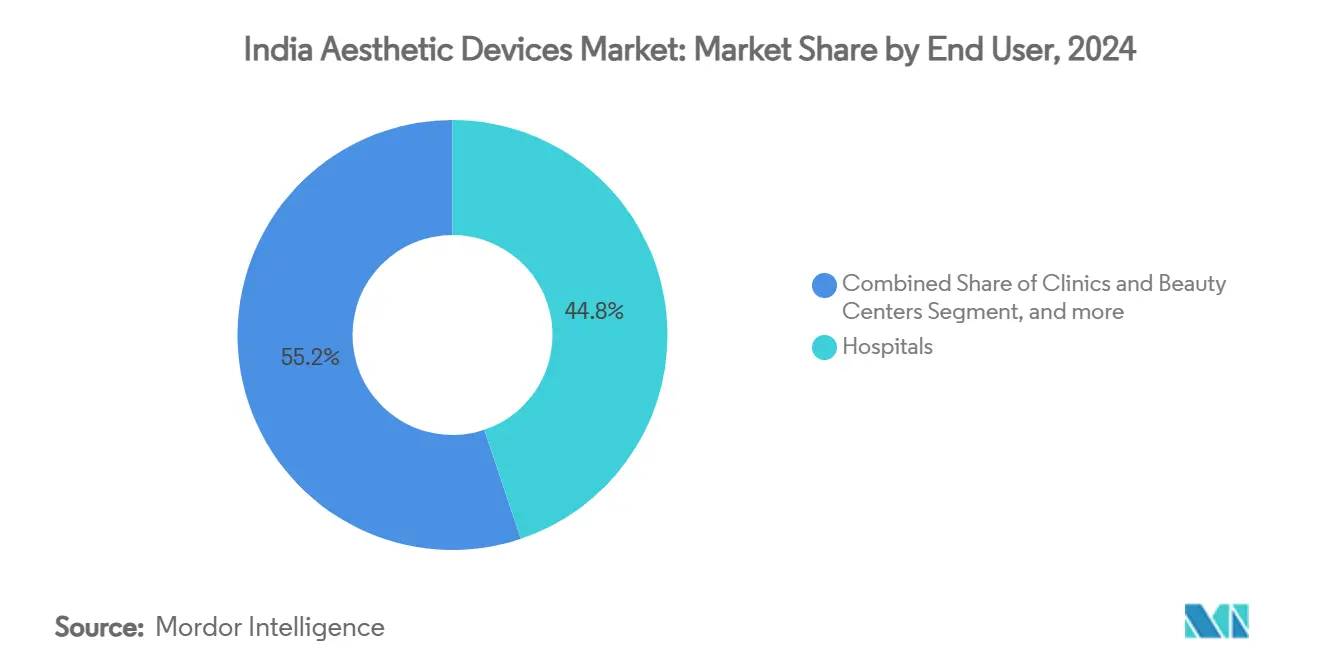

- Por usuário final, hospitais detiveram 44,84% da participação de receita do mercado de dispositivos estéticos da Índia em 2024, enquanto clínicas e centros de beleza estão definidos para registrar uma CAGR de 19,73% até 2030.

Tendências e Insights do Mercado de Dispositivos Estéticos da Índia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente conscientização sobre procedimentos estéticos | +2.8% | Grandes cidades metropolitanas e de nível 2 | Médio prazo (2-4 anos) |

| Aumento da renda disponível e turismo médico | +3.2% | Centros urbanos; corredores turísticos | Longo prazo (≥ 4 anos) |

| Avanços tecnológicos rápidos | +2.1% | Cidades de nível 1 escalando para nível 2 | Curto prazo (≤ 2 anos) |

| População em envelhecimento e foco no antienvelhecimento | +1.9% | Nacional, ponderado urbano | Longo prazo (≥ 4 anos) |

| Esquema PLI do governo estimulando manufatura doméstica | +2.4% | Clusters de Gujarat, Tamil Nadu | Médio prazo (2-4 anos) |

| Protocolos de tratamento personalizados orientados por IA | +1.8% | Grandes metrópoles, clínicas premium | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Conscientização Sobre Procedimentos Estéticos

Consumidores urbanos veem aprimoramento cosmético como bem-estar de rotina ao invés de vaidade, uma mudança de percepção amplificada por endossos de celebridades e narrativas de redes sociais. A Índia agora ocupa o segundo lugar em volume de rinoplastia e terceiro em contagens de lipoaspiração mundialmente, dando às clínicas experiência de casos mais profunda que alimenta maior aceitação. A demanda masculina cresce por correção de ginecomastia e restauração capilar, ampliando a mistura de gêneros antes inclinada para clientela feminina. Números de consulta disparam em cidades de nível 2, mas lacunas de infraestrutura ainda limitam a capacidade de procedimentos fora das metrópoles. Institutos de treinamento respondem executando programas intensivos curtos, que por sua vez semeiam novas clínicas em clusters urbanos menores.[1] ILAMED Faculty, "Geographic Distribution of Aesthetic Training," ilamed.org

Aumento da Renda Disponível e Turismo Médico

O poder de compra doméstico também aumenta, com o segmento de beleza de luxo sinalizando prontidão para pagar por procedimentos não reembolsados. Pacotes competitivos precificam tratamentos estéticos 60-80% abaixo dos parâmetros ocidentais, uma lacuna grande o suficiente para compensar custos de viagem para clientes estrangeiros. A Região da Capital Nacional tratou 1.851 pacientes estrangeiros de transplante de órgãos em 2023, sublinhando a competência clínica percebida da Índia. Este perfil de demanda dual doméstica-internacional encoraja provedores a investir em plataformas multimodais avançadas que ampliam ofertas de menu.

Avanços Tecnológicos Rápidos

Aplicativos de diagnóstico habilitados por IA de marcas como Kaya analisam selfies de alta resolução para adequar protocolos para fenótipos de pele indianos, elevando taxas de conversão de primeira visita e satisfação de procedimento. Sistemas de radiofrequência agora apresentam monitoramento de impedância que ajusta largura de pulso em tempo real, reduzindo superaquecimento epidérmico durante renovação fracionada.[2]Modern Aesthetics Editorial, "EXION Platform Launch," modernaesthetics.com Dispositivos de combinação como EMSCULPT NEO fundem RF com campos eletromagnéticos de alta intensidade para reduzir volume adiposo enquanto estimulam hipertrofia miofibrilar em uma única sessão de 30 minutos. A adoção da oftalmologia de LASIK aprimorado por IA de 10 segundos sinaliza difusão cruzada de especialidades de controles algorítmicos que impulsionam rendimento e segurança. Fornecedores de tecnologia acoplam painéis de nuvem com aplicativos móveis do lado do paciente, dando às clínicas loops de dados que ajudam a refinar configurações de energia e resultados de mercado em infográficos amigáveis ao consumidor.

Esquema PLI do Governo Estimulando Manufatura Doméstica

O plano de Incentivo Vinculado à Produção destina INR 3.420 crore (USD 390 milhões) para dispositivos médicos, concedendo 5% de incentivos de faturamento bruto para empresas que escalam produção local. Vinte e seis projetos aprovados agora cobrem 138 dispositivos, reduzindo dependência de importação uma vez estimada perto de 80%.[3]Press Information Bureau, "PLI Scheme for Medical Devices," pib.gov.in Parques verdes em Himachal Pradesh, Tamil Nadu, Madhya Pradesh e Uttar Pradesh integram fornecedores de componentes com unidades de esterilização e embalagem, comprimindo prazos de entrega enquanto atendem normas de rastreabilidade CDSCO. O Sistema Nacional de Janela Única lançado em 2024, reduz liberações multi-agência de nove meses para 45 dias, diminuindo barreiras de entrada para startups indianas. Com equipamentos de capital agora obtidos localmente, clínicas em cidades de nível 2 negociam preços de aquisição 10-15% menores, o que melhora períodos de retorno e expande a base de provedores.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo de procedimentos e dispositivos estéticos | -2.1% | Nacional, mais acentuado no nível 2/3 | Longo prazo (≥ 4 anos) |

| Estigma social e preocupações éticas | -1.4% | Cinturões rurais e conservadores | Médio prazo (2-4 anos) |

| Ambiguidade regulatória sob classificações CDSCO | -1.6% | Importadores e fabricantes | Curto prazo (≤ 2 anos) |

| Escassez de profissionais treinados além de cidades de nível 1 | -1.8% | Clusters de nível 2/3 | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo de Procedimentos e Dispositivos Estéticos

Sistemas baseados em energia precificados entre INR 15-50 lakh (USD 17,1 a 57 mil) desafiam clínicas menores que atendem captações de cidades emergentes, limitando penetração de dispositivos fora das metrópoles. Seguro raramente paga por indicações cosméticas, forçando modelos de pagamento próprio que tensionam orçamentos de renda média. Taxas de importação inflam custos desembarcados, embora produções PLI iniciais estejam começando a fechar a lacuna de preços em peças de mão RF selecionadas. Unidades portáteis ajudam alguns profissionais a entrar no mercado, mas classificações de potência e ciclos de trabalho de tais dispositivos frequentemente os restringem a serviços de nível inicial. Esquemas de financiamento agrupados por fabricantes aliviam encargos iniciais mas estendem horizontes de equilíbrio se volumes de pacientes estagnarem em geografias nascentes.

Escassez de Profissionais Treinados Além de Cidades de Nível 1

Cursos estéticos credenciados permanecem concentrados em Delhi, Mumbai e Bengaluru, criando incompatibilidades regionais de oferta-demanda para injetores qualificados e operadores de dispositivos de energia. Unidades governamentais únicas de cirurgia plástica às vezes atendem estados inteiros, produzindo listas de espera que desviam pacientes para centros não licenciados. Graduações de bolsas ficam atrás das necessidades populacionais, com apenas 300-400 novos especialistas certificados anualmente em todas as modalidades. Normas de credenciamento estaduais diferem sobre quem pode operar lasers Classe C, confundindo investidores avaliando caminhos de expansão de clínicas. Tele-mentoria e laboratórios de simulador baseados em VR estão emergindo mas ainda não escalonaram significativamente além de instituições premier.

Análise de Segmento

Por Tipo de Dispositivo: Dominância Baseada em Energia Impulsiona Inovação

Equipamentos baseados em energia geraram 46,94% do tamanho do mercado de dispositivos estéticos da Índia em 2024 e permanecerão na liderança enquanto sistemas de radiofrequência registram uma CAGR de 18,41% até 2030. Plataformas laser ainda ancoram menus de remoção de pelos e correção de pigmento de alta fluência, enquanto sistemas de ultrassom ganham apelo por disrupção não cirúrgica de gordura em tratamentos de seção média. Consoles multimodais que acoplam RF com luz pulsada ou HIFEM atraem clínicas buscando uma unidade cabeçote para múltiplas indicações, reduzindo pegadas imobiliárias dentro de salas de procedimento compactas.

Fabricantes indianos agora co-projetam peças de mão dimensionadas para ergonomia local, substituindo ópticas importadas por feixes de fibra obtidos domesticamente para atingir custos BOM 30-40% menores. Painéis de IA visualizam curvas de impedância e dados de temperatura da pele, guiando operadores a micro-ajustar tempos de permanência para tipos de pele Fitzpatrick IV-V comuns na Índia. Receitas de pontas descartáveis criam fluxos de anuidade para fabricantes, enquanto alertas de manutenção preditiva reduzem tempo de inatividade não programado, impulsionando garantias contratuais de tempo de atividade do dispositivo acima de 96% para provedores premier. Clínicas comercializam sessões de renovação fracionada sem tempo de inatividade enquadradas em torno de temporadas de festivais quando volumes de pacientes disparam.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Procedimentos de Pele Lideram Evolução do Mercado

Renovação e firmeza da pele comandaram 26,86% da participação do mercado de dispositivos estéticos da Índia em 2024, graças à preferência cultural por pele de tom uniforme e firme sobre cirurgia de lifting invasiva. Serviços de remoção de pelos estão no curso para uma CAGR de 16,82% até 2030, impulsionados por ganhos de rendimento de laser diodo e aceitação crescente de higiene masculina em locais de trabalho corporativos.

Regimes de combinação misturando microagulhamento com plasma rico em plaquetas superaram sessões de modalidade única em clínicas metropolitanas, reforçando a mudança para protocolos holísticos que tratam textura e frouxidão simultaneamente. Dispositivos como Venus Bliss MAX emparelham lipólise de diodo com firmeza RF, permitindo que clínicos abordem bolsões de gordura e frouxidão da pele em uma sessão, uma proposta de valor ressonante com profissionais pobres em tempo. Provedores usam mapeamento facial de IA para simular resultados esperados, elevando taxas de conversão e justificando precificação de pacote premium. Absorção em populações masculinas estimula marketing que coloca em primeiro plano aparências naturais sobre alterações dramáticas, mesclando normas sociais com estética aspiracional.

Por Usuário Final: Clínicas Aceleram Transformação do Mercado

Hospitais representaram 44,84% do tamanho do mercado de dispositivos estéticos da Índia em 2024, beneficiando-se de UTIs integradas e equipes de anestesia que tranquilizam pacientes de alto risco. Ainda assim, clínicas especializadas estão definidas para registrar uma CAGR de 19,73% até 2030, capacitadas por estruturas de custo enxutas e marketing digital que segmentam captações hiper-locais.

Redes de clínicas escalam via formatos de franquia, padronizando SOPs e listas de dispositivos para garantir descontos de volume com fabricantes agora obtendo peças na Índia sob o guarda-chuva PLI. Dispositivos de cuidados domiciliares se aproveitam da penetração de e-commerce, vendendo máscaras de acne baseadas em LED e rolos de microcorrente diretamente aos consumidores procurando prolongar resultados de clínicas. Hospitais fazem pivô abrindo alas de spa médico de marca que usam sua equidade de marca credenciada para recapturar saídas para clínicas independentes. Teleconsultas incorporadas em aplicativos de provedores maximizam largura de banda de médicos, permitindo presença multi-cidade sem expansão imobiliária proporcional.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

O Norte da Índia permanece o principal gerador de receita, liderado por Delhi-NCR onde pacientes internacionais combinam makeovers estéticos com transplantes complexos, reforçando a mistura de procedimentos de alto valor da região. Visto na chegada e voos diretos do Oeste da Ásia impulsionam taxas de ocupação em hospitais privados, garantindo utilização sustentada de dispositivos que encoraja adoção precoce de plataformas combo.

O Oeste da Índia, ancorado por Mumbai e Gujarat, atrai profissionais da indústria cinematográfica e empresários industriais cujo gasto discricionário acelera aquisições de dispositivos premium entre cadeias de dermatologia. Provedores aqui pilotam campanhas de marketing lideradas por influenciadores que mostram visualizações de resultados assistidas por IA, elevando expectativas do consumidor e empurrando clínicas a atualizar consoles a cada três a quatro anos.

O Sul da Índia emerge como o indicador de tecnologia; clínicas de Bengaluru integram análises de nuvem com escultura corporal HIFEM, enquanto parques de manufatura de Chennai fornecem eletrodos RF calibrados sob o esquema PLI. Os corredores leste e central ficam atrás mas ganham momento à medida que governos estaduais subsidiam terrenos industriais para fabricantes med-tech, atraindo fornecedores auxiliares que alimentam linhas de montagem de dispositivos estéticos. Clusters do Nordeste como Guwahati veem clínicas pioneiras atraírem clientes transfronteiriços do Butão e Bangladesh, mas escassez de profissionais e obstáculos logísticos temperam crescimento de base instalada no prazo próximo.

Cenário Competitivo

O mercado indiano de dispositivos estéticos médicos é razoavelmente consolidado, com a presença de vários players globais com identidades de marca estabelecidas. Grandes internacionais como Allergan Aesthetics, Galderma e Cutera aprofundam pegadas indianas através de pactos de manufatura contratada que satisfazem limites de valor local PLI enquanto preservam sistemas de qualidade globais. Empresas domésticas respondem com consoles RF e IPL otimizados em custo, aproveitando familiaridade regulatória para acelerar liberações CDSCO e encurtar tempo de mercado.

Competição de nível médio permanece fragmentada; mais de 200 distribuidores vendem peças de mão importadas, mas apenas alguns possuem redes de serviço técnico correspondendo padrões de fabricante, empurrando clínicas para marcas que agrupam garantias de tempo de atividade e treinamento de operador. Plataformas de combinação atuam como nivelador competitivo: EXION da BTL é enviado com três modalidades intercambiáveis, permitindo que clínicas ofereçam pacotes multi-indicação sem comprar unidades separadas, uma proposição que supera fornecedores de função única.

Startups centradas em IA esculpem nichos com motores de diagnóstico hospedados na nuvem e portais de envolvimento do paciente, ocasionalmente fazendo parceria com incumbentes de hardware para agrupar licenças de software com vendas de console. Cadeias estabelecidas investem em tele-dermatologia, manutenção remota e automação de fluxo de trabalho para elevar produtividade de tempo de cadeira acima de 85%, buscando amortizar capex rapidamente em um mercado sensível a preço mas rico em volume.

Líderes da Indústria de Dispositivos Estéticos da Índia

-

Alma Lasers

-

Allergan Aesthetics

-

Cutera Inc.

-

Lumenis Ltd.

-

Bausch Health

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Galderma lançou o Complexo de Pele Restaurativa ALASTIN com Tecnologia TriHex de Próxima Geração, inicialmente disponível nos EUA com expansão internacional planejada incluindo Índia, incorporando Octapeptide-45 e Magnolol para produção aprimorada de colágeno e elastina.

- Outubro 2024: Skinnovation lançou dois dispositivos médicos avançados, Tecnologia Meta Cell (MCT) e MIRApeel, em Mumbai, Índia. Esses dispositivos abordam preocupações comuns como pele flácida, linhas finas, cicatrizes de acne e melhoria de textura. MIRApeel, um dispositivo medi-facial, oferece tratamentos personalizáveis para pigmentação, cicatrizes de acne e aprimoramento de textura. Tais avanços aumentam a eficácia e apelo de terapias estéticas, impulsionando assim o potencial de crescimento do mercado.

- Junho 2024: Clínica Kosmoderma Skin, Hair & Body abriu uma nova filial em Mumbai, Índia, introduzindo equipamentos avançados como Soprano Titanium, Morpheus 8 & Forma e HydraFacial. Esses desenvolvimentos estão elevando o padrão de tratamentos estéticos na Índia, atraindo uma base de consumidores mais ampla e impulsionando a demanda por dispositivos inovadores. A crescente disponibilidade de serviços premium é esperada para fortalecer as perspectivas de crescimento do mercado.

- Fevereiro 2024: Dynotech Instruments Pvt. Ltd. introduziu Zimmer Aesthetics para dermatologistas indianos. Zimmer Aesthetics, uma divisão da Zimmer MedizinSysteme GmbH, especializa-se em dispositivos de estética, beleza, contorno corporal e dermatológicos. A introdução de tecnologias avançadas, como o cabeçote de corte a laser de fibra e laser femtosegundo de alta potência, está aprimorando as capacidades de práticas dermatológicas na Índia. Esses desenvolvimentos são esperados para impulsionar a adoção de dispositivos estéticos, expandindo ainda mais o mercado.

Escopo do Relatório do Mercado de Dispositivos Estéticos da Índia

O escopo do mercado indiano de dispositivos estéticos médicos inclui todos os tipos de dispositivos médicos que são usados para vários procedimentos cosméticos. Esses procedimentos incluem remoção de pelos, antienvelhecimento, implantes estéticos e firmeza da pele, entre outros, que são usados para embelezamento, alteração e aprimoramento do corpo. O Mercado de Dispositivos Estéticos Médicos da Índia é segmentado por Tipo de Dispositivo (Dispositivo Estético Baseado em Energia (Dispositivo Estético Baseado em Laser, Dispositivo Estético Baseado em Radiofrequência (RF), Dispositivo Estético Baseado em Luz, Dispositivo Estético de Ultrassom), Dispositivo Estético Não Baseado em Energia (Toxina Botulínica, Preenchimentos Dérmicos e Fios Estéticos, Microdermoabrasão, Implantes, Outros Dispositivos Estéticos)), Aplicação (Renovação e Firmeza da Pele, Contorno Corporal e Redução de Celulite, Remoção de Pelos, Procedimentos Estéticos Faciais, Aumento de Mama, Outras Aplicações) e Usuário Final (Hospitais, Clínicas e Centros de Beleza, Configurações Domiciliares). O relatório oferece o valor (em milhões USD) para os segmentos acima.

| Dispositivo Estético Baseado em Energia | Dispositivo Estético Baseado em Laser |

| Dispositivo Estético Baseado em Radiofrequência | |

| Dispositivo Estético Baseado em Luz | |

| Dispositivo Estético de Ultrassom | |

| Outros Dispositivos Estéticos Baseados em Energia | |

| Dispositivo Estético Não Baseado em Energia | Toxina Botulínica |

| Preenchimentos Dérmicos e Fios | |

| Microdermoabrasão | |

| Implantes | |

| Outros Dispositivos Estéticos Não Baseados em Energia |

| Renovação e Firmeza da Pele |

| Contorno Corporal e Redução de Celulite |

| Procedimentos Estéticos Faciais |

| Remoção de Pelos |

| Aumento de Mama |

| Outras Aplicações |

| Hospitais |

| Clínicas e Centros de Beleza |

| Configurações de Cuidados Domiciliares |

| Norte da Índia |

| Oeste da Índia |

| Sul da Índia |

| Leste da Índia |

| Centro da Índia |

| Nordeste da Índia |

| Por Tipo de Dispositivo | Dispositivo Estético Baseado em Energia | Dispositivo Estético Baseado em Laser |

| Dispositivo Estético Baseado em Radiofrequência | ||

| Dispositivo Estético Baseado em Luz | ||

| Dispositivo Estético de Ultrassom | ||

| Outros Dispositivos Estéticos Baseados em Energia | ||

| Dispositivo Estético Não Baseado em Energia | Toxina Botulínica | |

| Preenchimentos Dérmicos e Fios | ||

| Microdermoabrasão | ||

| Implantes | ||

| Outros Dispositivos Estéticos Não Baseados em Energia | ||

| Por Aplicação | Renovação e Firmeza da Pele | |

| Contorno Corporal e Redução de Celulite | ||

| Procedimentos Estéticos Faciais | ||

| Remoção de Pelos | ||

| Aumento de Mama | ||

| Outras Aplicações | ||

| Por Usuário Final | Hospitais | |

| Clínicas e Centros de Beleza | ||

| Configurações de Cuidados Domiciliares | ||

| Por Região | Norte da Índia | |

| Oeste da Índia | ||

| Sul da Índia | ||

| Leste da Índia | ||

| Centro da Índia | ||

| Nordeste da Índia | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho do mercado de dispositivos estéticos da Índia em 2025?

O setor está avaliado em USD 0,74 bilhão em 2025 e é projetado para ultrapassar USD 1,5 bilhão até 2030.

Qual segmento de dispositivo lidera as vendas?

Sistemas baseados em energia representam 46,94% da receita em 2024, liderados por consoles de radiofrequência crescendo a uma CAGR de 18,41% até 2030.

O que impulsiona a demanda além das metrópoles?

Crescente conscientização, financiamento aprimorado e preços de dispositivos menores sob o esquema PLI estão catalisando adoção em cidades de nível 2.

Quem são os principais players internacionais operando na Índia?

Fornecedores globais como Allergan Aesthetics, Galderma, Cutera e BTL trabalham com parceiros locais para atender normas CDSCO e metas de adição de valor PLI.

Como o turismo médico impacta a absorção de dispositivos?

Pacientes estrangeiros buscando tratamentos cosméticos econômicos impulsionam utilização de dispositivos de alta gama, especialmente em centros Delhi-NCR e Mumbai.

O que restringe crescimento mais rápido?

Altos custos iniciais de equipamentos e escassez de profissionais treinados em cidades menores temperam penetração, apesar de forte demanda latente.

Página atualizada pela última vez em: