Tamanho e Participação do Mercado de Produtos de Limpeza Doméstica

Análise do Mercado de Produtos de Limpeza Doméstica pela Mordor Intelligence

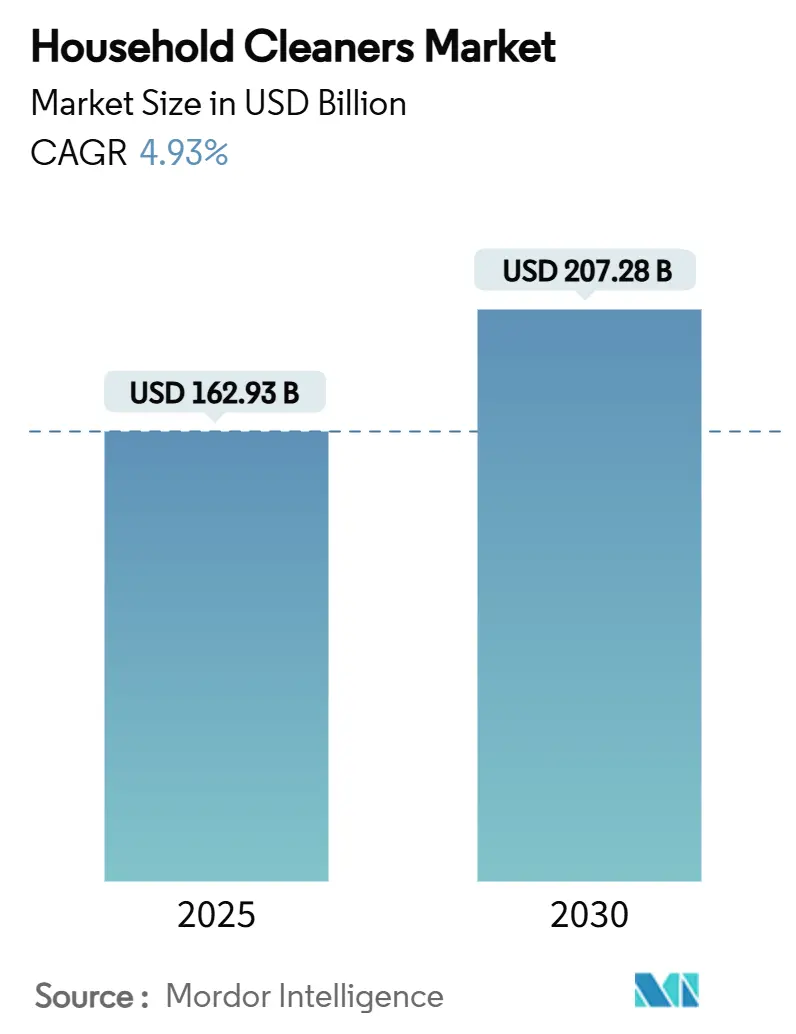

Até 2030, o mercado de produtos de limpeza doméstica, avaliado em USD 162,93 bilhões em 2025, deve crescer para USD 207,28 bilhões, registrando uma CAGR de 4,93%. A pandemia aumentou a conscientização sobre higiene, garantindo que os itens essenciais de limpeza permaneçam como produtos básicos nas listas de compras, mesmo em meio a orçamentos domésticos mais apertados. Esta tendência é ainda mais reforçada pelo aumento das preocupações com a saúde, notadamente malária e dengue. Por exemplo, a Organização Mundial da Saúde relatou em 2023 que a região do Pacífico Ocidental registrou aproximadamente 1,75 milhão de casos de malária, com a Nigéria sozinha representando 30,9% das mortes globais por malária[1]Fonte: Organização Mundial da Saúde, "Relatório Mundial da Malária 2024", www.who.int. Além disso, as marcas líderes estão agora incorporando fórmulas probióticas e à base de plantas, atendendo às demandas de eficácia e sustentabilidade, permitindo que marcas premium mantenham seus pontos de preço. Embora a Ásia-Pacífico lidere na demanda por volume, a Europa está fazendo avanços rápidos, impulsionada por leis rigorosas de biodegradabilidade favorecendo surfactantes concentrados e de baixo impacto. O crescimento dos varejistas online, modelos de assinatura e dispositivos domésticos inteligentes não está apenas garantindo ciclos previsíveis de reposição, mas também fortalecendo a lealdade consumidor-marca.

Principais Conclusões do Relatório

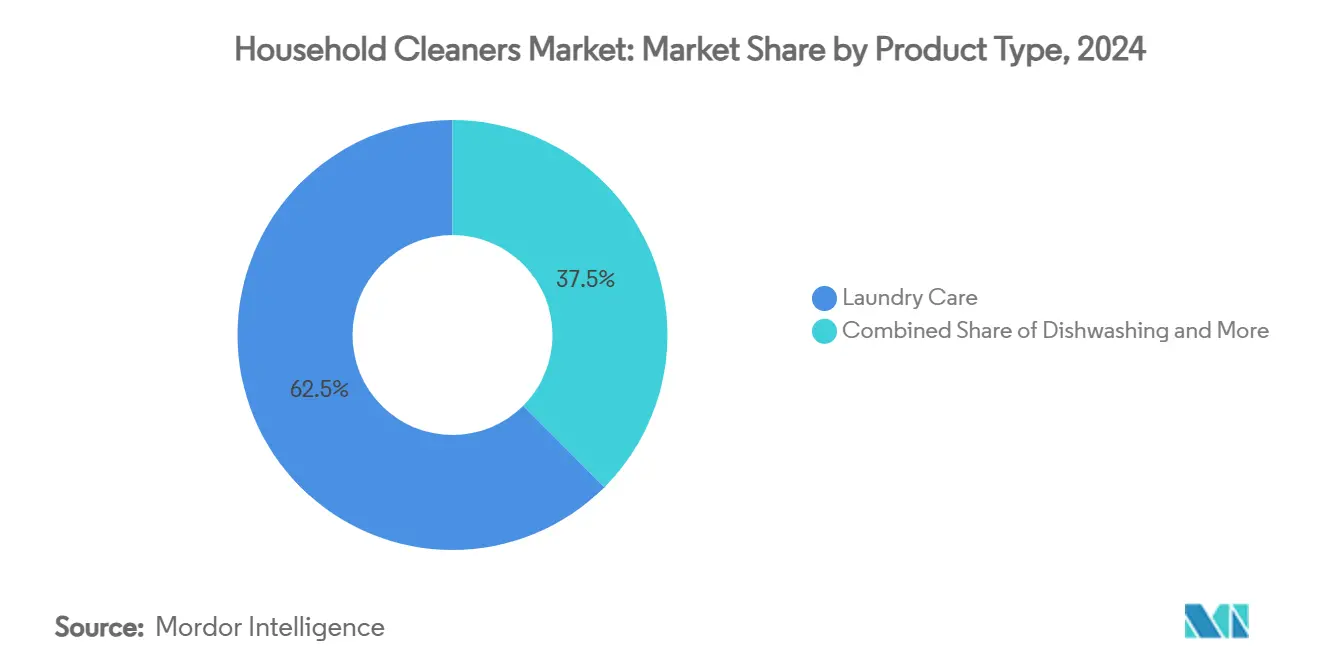

Por tipo de produto, os cuidados com a roupa detiveram 63,11% da participação no mercado de produtos de limpeza doméstica em 2024, enquanto a lavagem de louças registrou a maior CAGR projetada de 6,21% até 2030.

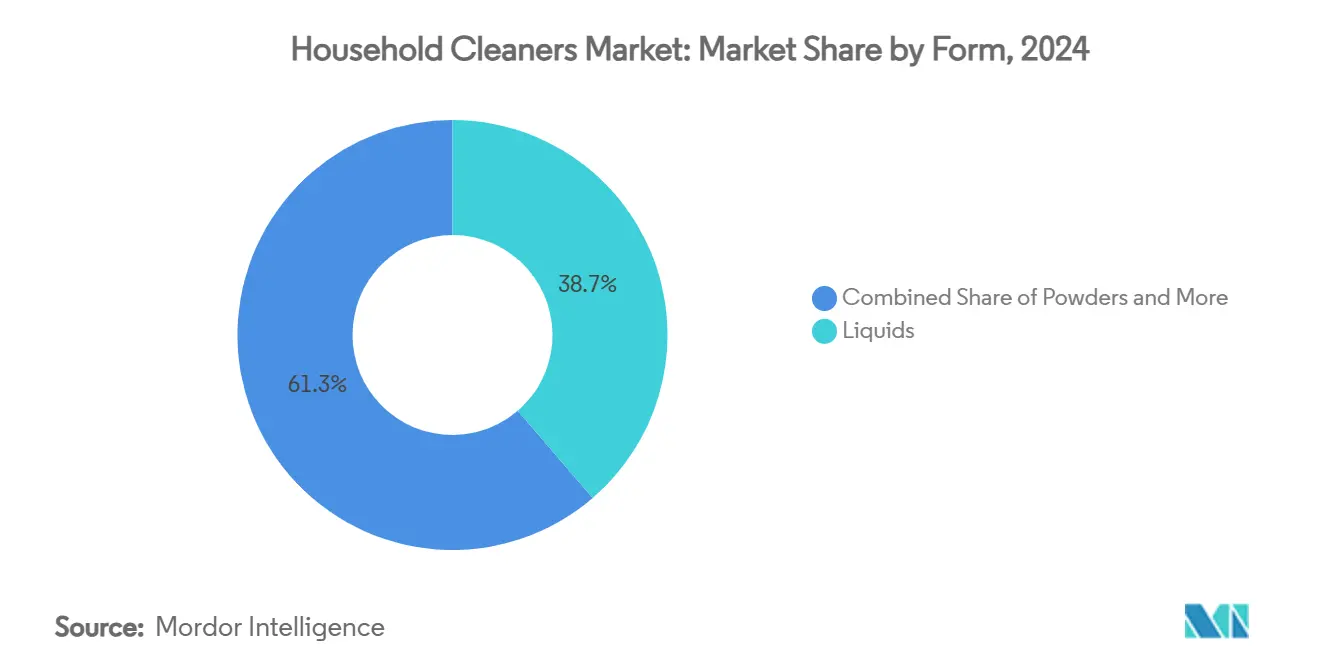

Por forma, os líquidos lideraram com 38,70% de participação na receita em 2024; os pós devem expandir a uma CAGR de 6,32% até 2030, impulsionados por compradores que buscam valor em economias emergentes.

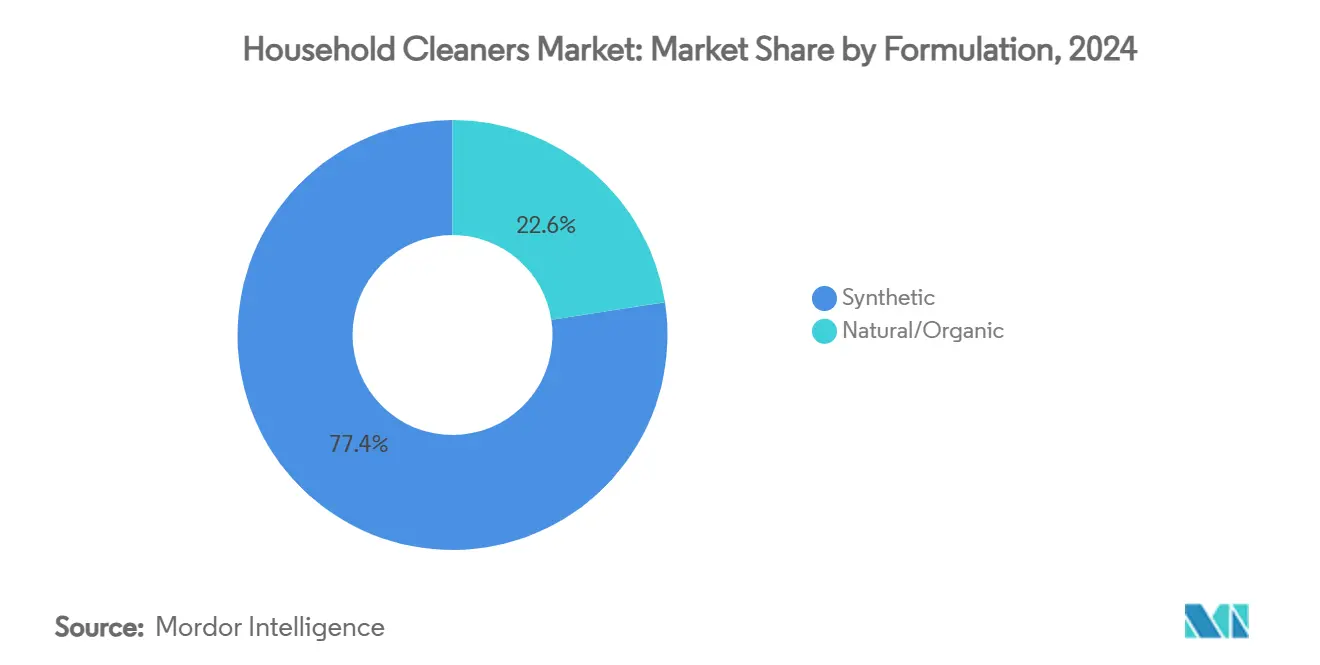

Por formulação, as ofertas sintéticas mantiveram 77,93% de participação em 2024, mas os produtos naturais/orgânicos estão crescendo a uma CAGR de 6,67% à medida que os rótulos ecológicos ganham confiança.

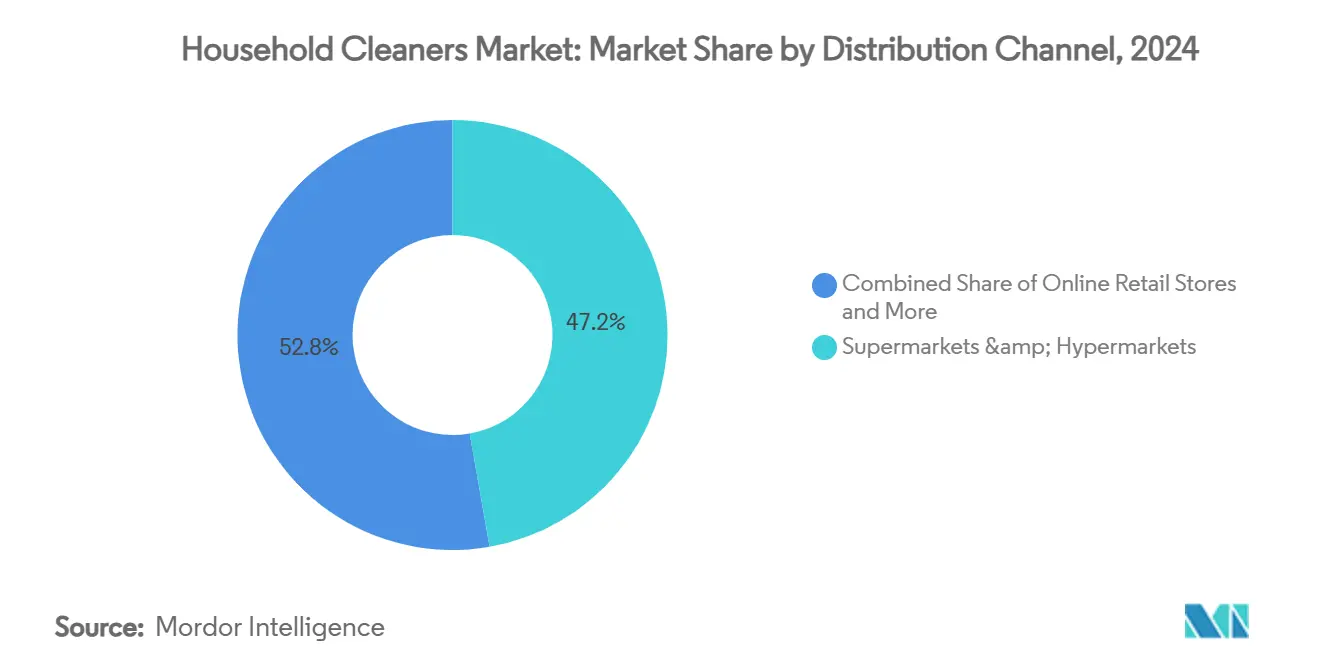

Por canal de distribuição, supermercados e hipermercados representaram 47,24% do tamanho do mercado de produtos de limpeza doméstica em 2024, enquanto o varejo online está avançando a uma CAGR de 6,51% até 2030.

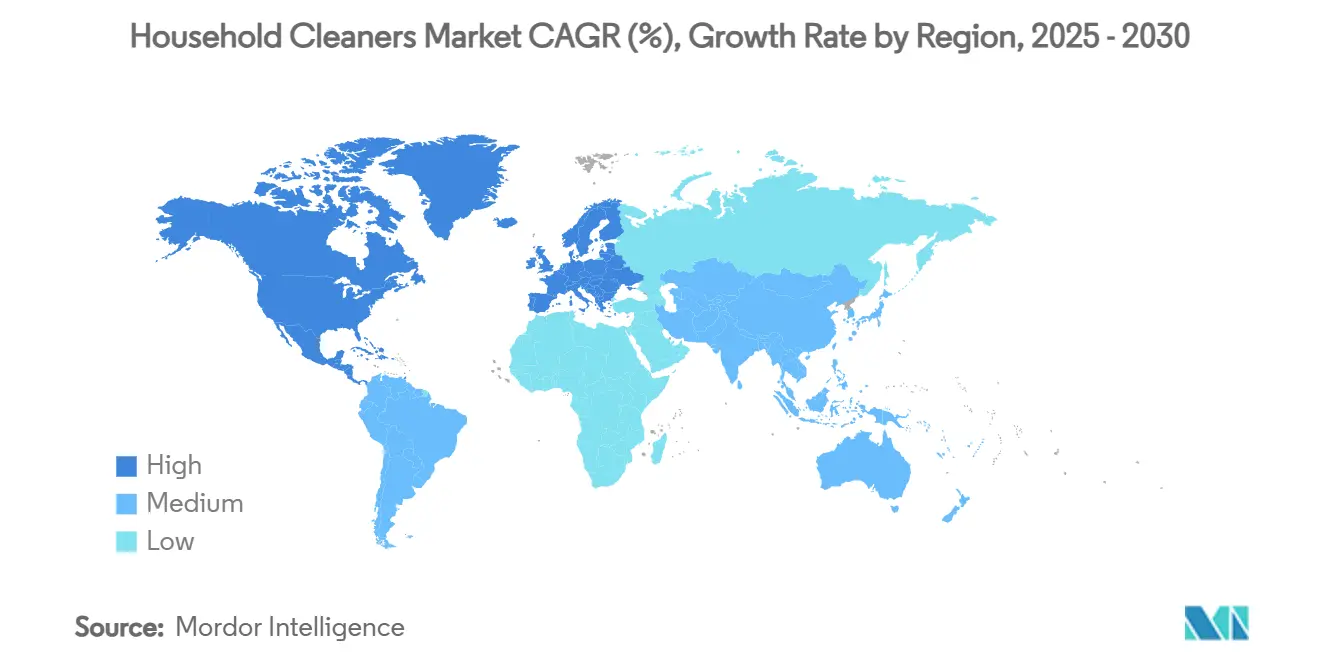

Por geografia, a Ásia-Pacífico comandou uma participação de 31,21% em 2024; a Europa exibe a CAGR regional mais rápida de 6,19% até 2030, graças aos ventos regulatórios favoráveis.

Tendências e Insights do Mercado Global de Produtos de Limpeza Doméstica

Análise do Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Maior Conscientização sobre Higiene e Sanitização | 1.2% | Global, com impacto máximo na Ásia-Pacífico e América do Norte | Médio prazo (2-4 anos) |

| Demanda por Produtos Ecológicos e Sustentáveis | 0.9% | Europa e América do Norte como núcleo, expandindo para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Inovação de Produtos e Produtos de Limpeza Especializados | 0.8% | Global, liderado por mercados desenvolvidos | Médio prazo (2-4 anos) |

| Integração Tecnológica em Dispositivos de Limpeza | 0.6% | América do Norte e Europa, com adoção gradual na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Campanhas de Saúde Pública e Programas de Conscientização | 0.7% | Global, iniciativas lideradas pelo governo | Curto prazo (≤ 2 anos) |

| Tendência de Premiumização | 0.5% | Mercados desenvolvidos, centros urbanos em economias emergentes | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Maior Conscientização sobre Higiene e Sanitização

A consciência sobre higiene pós-pandemia alterou fundamentalmente os comportamentos de limpeza dos consumidores. Esta mudança comportamental se estende além das preocupações imediatas da pandemia, já que 85% dos consumidores indicam que manterão práticas de limpeza intensificadas a longo prazo. A ênfase dos Centros de Controle e Prevenção de Doenças de que 2,3 bilhões de pessoas carecem de acesso a instalações de lavagem das mãos com sabão e água a partir de julho de 2025 em casa cria oportunidades substanciais de expansão do mercado em regiões em desenvolvimento[2]Fonte: Centros de Controle e Prevenção de Doenças, "Água Global, Saneamento e Higiene (WASH)", www.cdc.gov. Além disso, os protocolos de instalações de saúde cada vez mais influenciam os padrões de limpeza doméstica, com desinfetantes de grau profissional ganhando tração em aplicações residenciais. Ademais, as diretrizes da OMS sobre saneamento e saúde reforçam o papel crítico dos produtos de limpeza na prevenção de doenças, apoiando o crescimento sustentado da demanda em todas as categorias de produtos.

Demanda por Produtos Ecológicos e Sustentáveis

A consciência ambiental impulsiona a demanda acelerada por soluções de limpeza sustentáveis, com o programa Safer Choice da Agência de Proteção Ambiental dos EUA certificando quase 2.000 produtos que atendem a critérios rigorosos de saúde e ambiente. Na mesma linha, as atualizações de 2024 do Padrão Safer Choice introduziram requisitos aprimorados de sustentabilidade de embalagem e novos critérios de eficiência energética, criando vantagens competitivas para fabricantes em conformidade. Os mercados europeus lideram esta transição, com a revisão dos critérios do EU Ecolabel enfatizando produtos concentrados e ingredientes à base de plantas para reduzir o impacto ambiental. Além disso, a certificação de produtos de limpeza naturais da Ecocert permite que os fabricantes comercializem globalmente com dois níveis de rotulagem: 'Ecodetergentes' (máximo de 5% de ingredientes sintéticos) e 'Ecodetergentes feitos com Orgânicos' (mínimo de 95% de ingredientes naturais, mínimo de 10% orgânicos). Ademais, a disposição dos consumidores de pagar preços premium por produtos ambientalmente responsáveis sustenta margens mais altas enquanto impulsiona a inovação em formulações à base biológica.

Inovação de Produtos e Produtos de Limpeza Especializados

Os ciclos de inovação aceleram à medida que os fabricantes se diferenciam através de formulações especializadas e mecanismos de entrega, com o lançamento da Unilever em abril de 2025 do spray de limpeza probiótico Cif Infinite Clean exemplificando a revolução da biociência no cuidado doméstico. As iniciativas revolucionárias de biociência da empresa aproveitam microorganismos naturais para melhorar a eficácia da limpeza enquanto reduz a dependência química. A atividade de patentes em formulações de limpadores de vasos sanitários demonstra investimento contínuo em P&D, com sistemas de almofadas biodegradáveis e composições efervescentes abordando tanto preocupações de desempenho quanto ambientais. Além disso, aplicações especializadas ganham tração à medida que os consumidores buscam soluções direcionadas para desafios específicos de limpeza, indo além de formulações genéricas multiuso. A integração de tecnologias antimicrobianas torna-se particularmente relevante à medida que a prevenção de infecções associadas aos cuidados de saúde impulsiona a demanda por produtos com capacidades comprovadas de eliminação de patógenos. Os cronogramas de inovação se comprimem à medida que os ciclos de feedback digital do consumidor permitem iteração rápida do produto e testes de mercado.

Campanhas de Saúde Pública e Programas de Conscientização

Governos, organizações de saúde e organizações sem fins lucrativos globalmente intensificaram a educação sobre a importância de práticas de limpeza eficazes como uma defesa de primeira linha contra doenças infecciosas, criando demanda aumentada por produtos de limpeza em categorias como lavagem de louças, cuidados com a roupa, cuidados com superfícies e cuidados com banheiros. Por exemplo, iniciativas sem fins lucrativos como o Hope & Comfort Hygiene Hub em Massachusetts distribuem milhões de produtos de higiene anualmente para abordar a insegurança de higiene e promover saúde e dignidade em populações vulneráveis, reforçando o valor social dos produtos de limpeza essenciais acessíveis. A Agência de Proteção Ambiental dos EUA, por exemplo, incentiva iniciativas de produtos domésticos mais seguros que estimulam os fabricantes a priorizar formulações conscientes da saúde e ecológicas. Estes esforços de conscientização se alinham intimamente com desenvolvimentos de produtos em 2024 e 2025 que combinam eficácia com sustentabilidade e apelo sensorial. A Clorox introduziu inovações como o Alvejante Perfumado com Lavanda e Jasmim (setembro de 2024), enquanto o Limpador Multi-Superfície com Fragrância de Flor de Cerejeira da Pine-Sol (fevereiro de 2025) e o concentrado natural multiuso da Branch Basics refletem a demanda do consumidor por soluções de limpeza naturais, multifuncionais e ecológicas, muito encorajadas pelas campanhas contínuas de educação sobre higiene.

Análise do Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Competição Intensa do Mercado | -0.8% | Global, particularmente aguda em mercados maduros | Curto prazo (≤ 2 anos) |

| Regulamentações Ambientais sobre Resíduos de Embalagem | -0.6% | Europa e América do Norte, expandindo globalmente | Médio prazo (2-4 anos) |

| Preocupações Ambientais e de Saúde | -0.5% | Global, impulsionado pelo consumidor em mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Requisitos Regulamentares Rigorosos | -0.7% | Europa e América do Norte como núcleo, Ásia-Pacífico seguindo | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Competição Intensa do Mercado

A saturação do mercado em regiões desenvolvidas intensifica as pressões competitivas, com alternativas de marca própria capturando uma parcela crescente dos fabricantes de marca através de estratégias de preços agressivas. As atividades de aplicação antitruste da Federal Trade Commission, incluindo o caso da Amazon alegando comportamento monopolístico no varejo online, destacam preocupações competitivas que afetam os canais de distribuição de produtos de limpeza doméstica. Da mesma forma, as descobertas da Autoridade de Concorrência Turca revelam alta concentração de mercado entre os principais varejistas, criando dinâmicas de poder de compra que pressionam as margens dos fornecedores e limitam a flexibilidade de preços. Na mesma linha, a intensidade promocional escala à medida que os fabricantes competem por espaço nas prateleiras e atenção do consumidor, erodindo a lucratividade ao longo da cadeia de valor. Ademais, a disrupção digital permite que novos entrantes contornem canais de distribuição tradicionais, desafiando as posições de mercado dos players estabelecidos. A comoditização das funções básicas de limpeza força os fabricantes a investir pesadamente em inovação e marketing para manter a diferenciação.

Regulamentações Ambientais sobre Resíduos de Embalagem

A Estratégia Nacional da Agência de Proteção Ambiental dos EUA para Prevenir a Poluição Plástica visa eliminar resíduos plásticos de fontes terrestres até 2040, impactando diretamente o design e seleção de materiais de embalagem de produtos de limpeza. As regulamentações PFAS afetam 863 produtos de consumo, incluindo produtos de limpeza doméstica, com 20 estados adotando políticas para proibir PFAS em embalagens de alimentos e expandindo restrições para outras aplicações de consumo. Além disso, as atualizações de 2024 da EPA aos requisitos de embalagem Safer Choice exigem níveis mais altos de conteúdo reciclado, aumentando custos de materiais e complexidade da cadeia de suprimentos. As regulamentações de Responsabilidade Estendida do Produtor exigem que os fabricantes planejem o descarte de produtos na produção, desenvolvam sistemas apropriados de descarte e eduquem os consumidores sobre práticas de reciclagem. Assim, os custos de conformidade escalam à medida que as estruturas regulamentares evoluem, particularmente afetando fabricantes menores com recursos limitados para adaptação regulamentária e desenvolvimento de embalagens sustentáveis.

Análise por Segmento

Por Tipo de Produto: Domínio dos Cuidados com a Roupa Enfrenta Disrupção da Lavagem de Louças

Os Cuidados com a Roupa comandam 63,11% de participação no mercado em 2024, refletindo seu papel essencial na manutenção doméstica e o amplo portfólio de produtos da categoria abrangendo detergentes líquidos, formulações em pó e aditivos especializados. A Lavagem de Louças emerge como o segmento de crescimento mais rápido com 6,21% de CAGR até 2030, impulsionado por inovações de conveniência como cápsulas de uso único e formulações concentradas que simplificam o uso enquanto reduzem o desperdício de embalagem. Os segmentos de Cuidados com Superfícies e Cuidados com Banheiros mantêm trajetórias de crescimento constantes, apoiados pelo aumento da conscientização sobre higiene e desenvolvimento de produtos especializados para aplicações de limpeza direcionadas.

O ressurgimento do detergente em pó em mercados em desenvolvimento contrasta com o domínio dos líquidos em regiões desenvolvidas, como relata a Chemical & Engineering News que os pós lideram por volume globalmente apesar da vantagem de participação em valor dos líquidos. A introdução pela Unilever em janeiro de 2024 de folhas de lavanderia representa inovação do mercado de massa que aborda preocupações de sustentabilidade enquanto mantém a eficácia de limpeza. Assim, o segmento de lavagem de louças se beneficia das tendências de premiumização à medida que os consumidores investem em formulações especializadas para diferentes tipos de superfície e condições de sujeira, enquanto fatores de conformidade regulamentária influenciam o desenvolvimento de produtos, com as certificações EPA Safer Choice tornando-se cada vez mais importantes para acesso ao mercado e aceitação do consumidor.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Forma: Renascimento do Pó Desafia Liderança dos Líquidos

Os Líquidos mantêm uma participação de mercado de 38,70% em 2024, apoiados pela preferência do consumidor por conveniência e facilidade de uso em mercados desenvolvidos. No entanto, os Pós experimentam crescimento notável com 6,32% de CAGR até 2030, impulsionados por vantagens de custo em economias emergentes e benefícios ambientais de requisitos reduzidos de embalagem. O revival do pó reflete pressões econômicas em regiões em desenvolvimento onde os consumidores priorizam valor sobre conveniência, particularmente à medida que a propriedade de eletrodomésticos aumenta e permite o uso eficaz de pó.

Barras e outras formas alternativas capturam segmentos nicho focados em aplicações específicas ou considerações ambientais. A preferência por forma varia significativamente por geografia, com pós permanecendo populares na África, Índia e partes da Europa onde fatores econômicos superam considerações de conveniência. A pesquisa da Procter & Gamble indica participações de mercado similares por valor entre líquidos e pós globalmente, embora os pós liderem em termos de volume. A inovação em formulações de pó aborda limitações tradicionais como taxas de dissolução e preocupações com resíduos, tornando-os mais competitivos com alternativas líquidas. A projeção de crescimento anual de 2% para detergentes em pó reflete o aumento da propriedade de eletrodomésticos em países em desenvolvimento e vantagens de custo sustentadas sobre formulações líquidas.

Por Formulação: Explosão Natural/Orgânica Rompe Domínio Sintético

As formulações Sintéticas dominam com 77,93% de participação no mercado em 2024, aproveitando cadeias de suprimentos estabelecidas e características de desempenho comprovadas em diversas aplicações de limpeza. As alternativas Naturais/Orgânicas aceleram com 6,67% de CAGR até 2030, refletindo a disposição do consumidor de pagar prêmios por produtos ambientalmente responsáveis e formulações conscientes da saúde, o que está impulsionando o crescimento no número de produtos orgânicos. Por exemplo, segundo a Bundesanstalt für Landwirtschaft und Ernährung, em dezembro de 2024, um total de 109.567 produtos na Alemanha portavam rótulos orgânicos. Este foi outro aumento comparado ao ano anterior (102.170)[3]Fonte: Bundesanstalt für Landwirtschaft und Ernährung, "Relatório Trimestral - Desenvolvimento de anúncios de produtos para uso do selo orgânico, 4º Trimestre de 2024", www.oekolandbau.de. Esta trajetória de crescimento posiciona os produtos naturais para capturar participação de mercado crescente à medida que as preocupações de sustentabilidade se intensificam e as estruturas regulamentares favorecem ingredientes de base biológica.

A transição para formulações naturais enfrenta desafios técnicos para igualar o desempenho sintético enquanto mantém a competitividade de custos. Os mercados europeus lideram a adoção de produtos naturais, apoiados por estruturas regulamentares que incentivam o fornecimento sustentável de ingredientes e restringem o uso de produtos químicos nocivos. As iniciativas de sustentabilidade da ECOS, incluindo uso de 100% de energia renovável e certificação de desperdício zero, demonstram os compromissos operacionais necessários para competir no segmento natural. As formulações à base de plantas ganham tração à medida que os fabricantes desenvolvem alternativas de base biológica que igualam o desempenho sintético enquanto reduzem o impacto ambiental. O posicionamento premium do segmento natural permite margens mais altas que compensam custos aumentados de ingredientes e requisitos de fabricação especializados.

Por Canal de Distribuição: Varejo Online Transforma Comércio Tradicional

Supermercados e Hipermercados mantêm 47,24% de participação no mercado em 2024, aproveitando padrões estabelecidos de compras do consumidor e a natureza tátil da seleção de produtos de limpeza. Além disso, o número crescente de lojas de supermercados e hipermercados está apoiando ainda mais o crescimento do segmento. Por exemplo, em 1º de março de 2025, havia 1.454 lojas Sainsbury no Reino Unido. As Lojas de Varejo Online avançam com 6,51% de CAGR até 2030, impulsionadas por serviços de assinatura, conveniência de compra a granel e integração de tecnologias domésticas inteligentes que permitem reposição automatizada. Lojas de Conveniência e Outros Canais de Varejo servem segmentos geográficos e demográficos específicos com sortimentos de produtos personalizados.

A transformação digital acelera durante as mudanças comportamentais impulsionadas pela pandemia, com consumidores adotando compras online para itens domésticos essenciais. As práticas monopolísticas alegadas da Amazon no varejo online, incluindo estratégias anti-desconto e agrupamento forçado com serviços de fulfillment, destacam as dinâmicas competitivas moldando os canais de distribuição digital. Os modelos de assinatura ganham popularidade à medida que os consumidores buscam conveniência e economia de custos através de serviços de entrega automatizados. O crescimento do canal online se beneficia da análise de dados que permite recomendações personalizadas de produtos e campanhas de marketing direcionadas. Os varejistas tradicionais investem em estratégias omnichannel para competir com plataformas digitais puras enquanto mantêm suas vantagens de presença física.

Análise por Geografia

A Ásia-Pacífico deteve 31,21% do valor da categoria em 2024, ancorada pela escala da China e Índia, renda crescente da classe média e rápida urbanização que eleva as prioridades de higiene. Os fabricantes localizam a produção para contornar taxas de importação e responder rapidamente às preferências de fragrância e embalagem únicas de cada sub-região. A infraestrutura de varejo se moderniza via cadeias de desconto e super-apps de e-commerce, expandindo o alcance do produto além das cidades de primeira linha. Campanhas governamentais de saneamento, particularmente na Índia, elevam a penetração de produtos de limpeza de marca em distritos rurais anteriormente dependentes de sabão em barra.

A Europa é o território de crescimento mais rápido, avançando com 6,19% de CAGR em direção a 2030 à medida que a cláusula de biodegradabilidade do Regulamento de Detergentes da UE remodela a aquisição em direção a insumos mais verdes. Os consumidores rotineiramente examinam divulgações de rótulos, recompensando marcas transparentes com compras repetidas e advocacia boca a boca. Cápsulas concentradas e tablets livres de água reduzem emissões de transporte, alinhando-se com compromissos corporativos de zero líquido e desbloqueando planos preferenciais de prateleira de varejistas. O tamanho do mercado de produtos de limpeza doméstica para a Europa está no caminho certo, impulsionado por arquiteturas de preços premium que compensam o crescimento modesto de volume.

A América do Norte se beneficia da lealdade de marca enraizada e alto consumo per capita, garantindo estabilidade de linha de base mesmo em desacelerações econômicas. As revisões EPA Safer Choice empurram os formuladores a excluir conservantes controversos, aumentando custos de reformulação, mas diferenciando SKUs conformes na prateleira. A América do Sul e o Oriente Médio e África mostram perspectivas mistas; volatilidade cambial e logística fragmentada impedem escalamento rápido, ainda a migração urbana e formalização do varejo criam vantagens de longo prazo. Joint ventures regionais e parcerias de micro-distribuição ajudam multinacionais a gerenciar risco político enquanto ganham insights locais.

Cenário Competitivo

O mercado é moderadamente consolidado, com os cinco principais grupos controlando aproximadamente 60% da receita global. A unidade Fabric & Home Care da Procter & Gamble gerou 36% das vendas da empresa no ano fiscal de 2025, confirmando foco gerencial sustentado e alocação de recursos. A alienação da Reckitt em 2025 de linhas domésticas essenciais de menor margem liberou capital para acelerar o marketing por trás de Lysol e Dettol, marcas que coletivamente cresceram dígitos médios simples apesar dos descontos competitivos. A Unilever se apoia em empreendimentos de biociência que cortam o uso de surfactante em 15%, oferecendo aos varejistas uma métrica de sustentabilidade mensurável que suporta taxas de prateleira premium.

Os ganhos de marca própria excedem 100 pontos base por ano no grocery norte-americano, obrigando players de marca a enfatizar tecnologias de dispensador protegidas por patente e sistemas de controle de odor. Alianças tecnológicas emergem; fabricantes de aspiradores robóticos fecham acordos exclusivos de cápsulas de detergente, incorporando loops digitais de compra repetida. M&A permanece ativo: a aquisição da RPM International do The Pink Stuff amplia seu alcance em círculos virais de 'clean-fluencers' e fortalece a distribuição europeia. A expertise de conformidade torna-se um diferenciador central à medida que as camadas regulamentares se multiplicam em domínios de substâncias químicas, embalagens e emissões. Coletivamente, essas dinâmicas preveem competição contínua por adjacência premium, marketing centrado em dados e liderança em credenciais ecológicas.

Líderes da Indústria de Produtos de Limpeza Doméstica

-

Henkel AG & Co. KGaA

-

Reckitt Benckiser Group plc

-

Procter & Gamble Co.

-

Unilever plc

-

S. C. Johnson & Son Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Outubro de 2025: A Reckitt revelou o Harpic DrainXpert, uma nova formulação em sua linha de limpadores de ralo. A marca prometeu redefinir a conveniência, ostentando o título do limpador de ralo mais rápido da Índia, afirmado ser capaz de desentupir ralos de cozinha em apenas 15 minutos.

- Maio de 2025: A Air Wick revelou uma fórmula reformulada de ambientador, afirmada ter o dobro do conteúdo de óleo essencial, enfatizando o atrativo de suas fragrâncias. Em seu spot promocional, a marca mostrou animais atraídos às novas fragrâncias.

- Abril de 2025: A Surf lançou um trio de líquido para lavanderia projetado para ciclos de lavagem curtos. O Magnifi-Scent Wash focado em fragrância foi disponibilizado em fusão floral, flor do sol e Aqua bliss nos formatos de 31 lavagens e 55 lavagens.

- Abril de 2025: A Unilever PLC lançou o Wonder Wash (líquido para lavanderia de ciclo curto) em 2024, seguido pelas novas variantes Dazzling Whites e Sensitive em abril de 2025, ganhando grande adoção e participação no mercado devido à velocidade e suavidade incomparáveis. Altas taxas de compra repetida e inovação criadora de segmento.

Escopo do Relatório do Mercado Global de Produtos de Limpeza Doméstica

Produtos de limpeza doméstica são químicos usados para manter a casa limpa e manter a higiene. O mercado de produtos de limpeza doméstica é segmentado por tipo de produto, canal de distribuição e geografia. Baseado no tipo de produto, o mercado é segmentado em limpadores de superfície, limpadores de vidro, limpadores de banheiro, detergentes para lavar louça e outros tipos de produtos. O mercado é segmentado baseado em canais de distribuição: supermercados/hipermercados, lojas de conveniência, lojas de varejo online e outros canais de distribuição. O relatório também cobre uma análise geográfica detalhada, que inclui América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio e África. O relatório também oferece o tamanho do mercado e previsões para produtos de limpeza doméstica nas cinco principais regiões. Para cada segmento, o dimensionamento e previsões do mercado foram feitos baseados no valor de USD bilhões.

| Limpadores de Superfície |

| Limpadores de Vidro |

| Limpadores de Vaso Sanitário |

| Outros Tipos de Produtos |

| Supermercados/Hipermercados |

| Lojas de Conveniência |

| Lojas de Varejo Online |

| Outros Canais de Distribuição |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Espanha |

| Reino Unido | |

| Alemanha | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Emirados Árabes Unidos | |

| Resto do Oriente Médio e África |

| Tipo de Produto | Limpadores de Superfície | |

| Limpadores de Vidro | ||

| Limpadores de Vaso Sanitário | ||

| Outros Tipos de Produtos | ||

| Canal de Distribuição | Supermercados/Hipermercados | |

| Lojas de Conveniência | ||

| Lojas de Varejo Online | ||

| Outros Canais de Distribuição | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Espanha | |

| Reino Unido | ||

| Alemanha | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de produtos de limpeza doméstica?

As vendas globais alcançaram USD 162,93 bilhões em 2025 e estão no ritmo de atingir USD 207,28 bilhões até 2030.

Qual segmento de produto está crescendo mais rápido?

Os limpadores de lavagem de louças estão se expandindo com 6,21% de CAGR até 2030, superando todas as outras categorias de produtos.

Por que os produtos de limpeza naturais e orgânicos estão ganhando participação?

A demanda do consumidor por rótulos ecológicos e ingredientes orientados à saúde está empurrando fórmulas naturais para uma CAGR de 6,67%, estreitando a lacuna com sintéticos.

Como os canais online estão afetando a distribuição?

O varejo online, incluindo programas de assinatura, está subindo com 6,51% de CAGR e está projetado para representar cerca de um quarto das vendas da categoria até 2030.

Qual região mostra o maior crescimento futuro?

A Europa lidera a expansão futura com 6,19% de CAGR, impulsionada por leis rigorosas de biodegradabilidade e preferências por produtos premium.

Qual é o principal desafio regulamentário enfrentando os fabricantes?

As regras em expansão sobre resíduos de embalagem e proibições de PFAS requerem substituições custosas de materiais e criam obstáculos de conformidade, especialmente para marcas menores.

Página atualizada pela última vez em: