Análise do mercado de embalagens

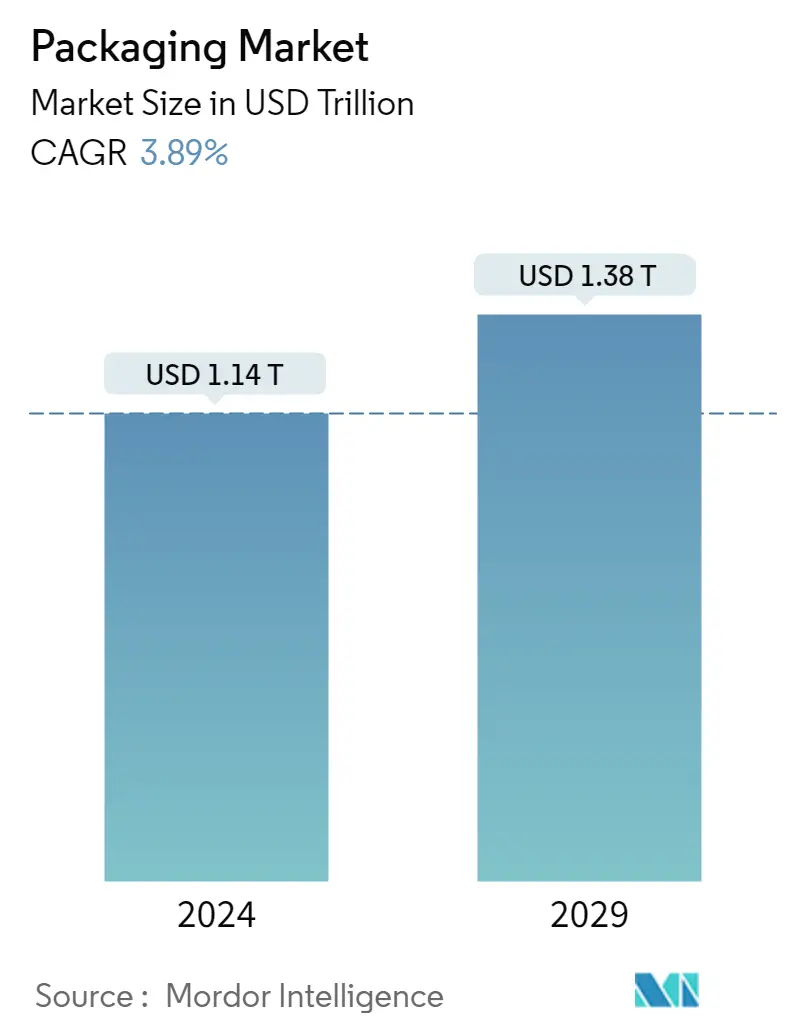

O tamanho do mercado de embalagens é estimado em US$ 1,14 trilhão em 2024, e deverá atingir US$ 1,38 trilhão até 2029, crescendo a um CAGR de 3,89% durante o período de previsão (2024-2029).

O negócio global de embalagens experimentou um crescimento consistente na última década devido a mudanças na escolha de substratos, expansão de novos mercados e mudanças na dinâmica de propriedade. As embalagens tradicionais podem continuar a ser substituídas por embalagens flexíveis, filmes de alta barreira e bolsas de retorta verticais podem desafiar formatos de embalagens rígidos, como latas de metal e potes de vidro para uma ampla variedade de produtos alimentícios.

- Com o aumento do consumo de doces e confeitaria, vários fornecedores de embalagens plásticas flexíveis estão oferecendo soluções de embalagens, atendendo especificamente a essa demanda, e impulsionando ainda mais suas vendas e receitas. Por exemplo, de acordo com o US Census Bureau, espera-se que as receitas da indústria de produção de confeitaria nos Estados Unidos atinjam 10,89 mil milhões de dólares até ao ano fiscal de 2023.

- De acordo com a Associação de Embalagens Flexíveis, as embalagens flexíveis são utilizadas principalmente para alimentos, que respondem por mais de 60% do mercado total. Uma vez que poderia incorporar novas soluções para vários problemas de embalagens, a indústria de embalagens flexíveis está experimentando um crescimento robusto. Além disso, o mercado indiano de alimentos e mercearia é o sexto maior do mundo, segundo o IBEF, sendo o retalho responsável por 70% das vendas. A indústria indiana de processamento de alimentos, que contribui com 32% do mercado global de alimentos do país, ocupa o quinto lugar em produção, consumo e exportação e é uma das indústrias mais importantes do país.

- Espera-se que as tendências de sustentabilidade, incluindo a reciclagem e o uso de formas biodegradáveis de PET, aumentem durante o período de previsão. Em alguns aspectos, enfrentará sempre problemas de sustentabilidade devido à natureza da sua produção. No entanto, os fluxos de reciclagem e o desenvolvimento ajudarão a neutralizar essas questões de sustentabilidade. Por exemplo, os parceiros europeus da Coca-Cola comprometeram-se a recolher 100% das embalagens e a utilizar 50% de plástico reciclado em garrafas PET de plástico na Europa Ocidental até 2025. A PepsiCo pretende utilizar 50% de plástico reciclado nas suas garrafas em toda a região europeia até 2025. 2030, com uma meta provisória de cerca de 45% até 2025. Além disso, vários grandes fabricantes de alimentos estão sob pressão de ativistas e consumidores e têm atualmente a missão de repensar as suas embalagens de plástico e avançar para uma economia circular. Por exemplo, a Nestlé e a Mondelez assinaram recentemente o Pacto Europeu para os Plásticos. Esta iniciativa tem o compromisso de tornar 100% das embalagens recicláveis ou reutilizáveis e reduzir o uso de plástico virgem até 2025.

- Diversas empresas focam em inovações de produtos para manter uma posição significativa no mercado estudado. Por exemplo, em fevereiro de 2021, a Constantia Flexibles anunciou seu novo produto, Perpetua, uma solução de embalagem monomaterial polimérica reciclável e de alta barreira para produtos farmacêuticos. Segundo a empresa, a solução tem uma ampla gama de aplicações em embalagens farmacêuticas e já está disponível em todo o mundo.

- Vários fornecedores têm se concentrado em expandir sua presença no mercado através da construção de novas instalações de produção de embalagens de papel. Por exemplo, em dezembro de 2021, a Promateris, uma empresa romena de embalagens industriais, anunciou a entrada na área de embalagens de papel em 2022, através da construção de uma unidade de produção no país. Este projeto será concluído em 2023. Além disso, em 2022, a empresa espera começar a produzir matérias-primas biodegradáveis e compostáveis à base de amido de milho, tornando-se a primeira empresa a fazê-lo na Europa de Leste.

- No entanto, por outro lado, a utilização global de soluções de embalagens plásticas não recicláveis e não biodegradáveis está a expandir-se, resultando no aumento das emissões de carbono no ambiente. Este pode ser um fator que poderia restringir o crescimento do mercado. Como resultado, inúmeras grandes empresas, como a Amazon, a Google e a Tetrapak, entre outras, visam emissões líquidas zero de carbono, que se prevê serem as suas despesas de capital.

- Durante a COVID-19, a entrega sem contacto também surgiu como uma nova tendência. Os pioneiros em embalagens sustentáveis poderiam ajustar-se a estes novos padrões, como a Garçon Wines, cujo fornecimento sem atritos de garrafas de vinho planas e ecológicas tem registado uma grande procura. Além disso, a rápida produção de vacinas contra a COVID-19 também aumentou a necessidade de recipientes ou frascos de vidro para fins de armazenamento. Em Março de 2021, a Schott AG, uma importante empresa alemã de vidro, tinha produzido frascos suficientes para mil milhões de doses de vacina contra a COVID-19 e está dentro do cronograma para produzir mais de dois mil milhões de doses. Segundo a empresa, seus frascos de vidro borossilicato são utilizados em cerca de 90% das vacinações licenciadas por serem resistentes a choques e temperaturas extremas.

Tendências do mercado de embalagens

Produtos de embalagem de papel e papelão testemunharão o maior crescimento

- O mercado é impulsionado pelo aumento do uso de materiais ecologicamente corretos nas embalagens. As embalagens ecológicas são recicláveis, biodegradáveis, reutilizadas e não tóxicas, com baixo impacto ambiental. Produtos de embalagem de papel, como sacos de papel, bolsas e caixas de papelão, são os materiais de embalagem sustentáveis de crescimento mais rápido. A tendência crescente das regulamentações ambientais e de varejo on-line sobre soluções de embalagens não biodegradáveis e não recicláveis está criando progressivamente uma demanda enorme por soluções de embalagens de papel ecologicamente corretas.

- Em fevereiro de 2021, a Coca-Cola testou seu primeiro teste em garrafas de papel a partir de uma casca de papel extra-forte contendo um fino revestimento de plástico. Ele realizou seu primeiro teste com 2.000 garrafas para ver como se comportava. A empresa pretende criar uma garrafa 100% reciclável e sem plástico para evitar que o gás escape das bebidas carbonatadas.

- Além disso, empresas como a Smarties lançaram embalagens de papel reciclável para produtos de confeitaria em todo o mundo na categoria de confeitaria. Isto representaria uma transição de 90% da gama Smarties, pois 10% já estava acondicionado em embalagens de papel reciclável. Além disso, o principal passo da Nestlé rumo à sua ambição é tornar todas as suas embalagens à base de papel e recicláveis ou reutilizáveis até 2025 e reduzir a utilização de plásticos virgens em um terço no mesmo período.

- As empresas do mercado de embalagens de papel estão aumentando seu foco em soluções de embalagens sustentáveis que atendam às demandas dos consumidores. Por exemplo, Huhtamäki Oyj, especialista em embalagens de alimentos com sede na Finlândia, desenvolveu o Huhtamäki blue loop, uma nova plataforma onde os parceiros podem colaborar para debater ideias sobre embalagens de papel sustentáveis. A introdução de tais plataformas inovadoras está a levar à expansão do mercado.

- Além disso, vários fornecedores estão adaptando e inovando novas embalagens com material de embalagem de papel para reduzir o impacto ambiental das embalagens e lançando múltiplas iniciativas de reciclagem. Por exemplo, em fevereiro de 2021, a TetraPak anunciou uma nova iniciativa em Jeddah em parceria com o Centro Distrital Modelo de Muhammadiyah em Jeddah. Irá recolher embalagens cartonadas usadas e reciclá-las para apoiar práticas de consumo sustentáveis.

Mercado de embalagens da Ásia-Pacífico se expandirá significativamente

- As embalagens plásticas têm sido utilizadas em larga escala na Ásia, com países como a Índia e a China contribuindo significativamente através do seu mercado de alimentos e bebidas. O setor de embalagens chinês é fortemente influenciado por variáveis como o aumento do rendimento per capita, a mudança da atmosfera social e a demografia, incluindo a aplicação da proibição de plásticos para minimizar a sua pegada plástica. Isso resulta em impactos significativos no negócio de embalagens.

- Num plano quinquenal 2021-2025, a China anunciou que iria melhorar as suas capacidades de reciclagem e incineração de plástico, promover produtos plásticos verdes e combater o uso indevido de plástico em embalagens e na agricultura. O novo plano quinquenal pressionaria os comerciantes e as empresas de entrega a reduzirem as embalagens plásticas irracionais e aumentariam as taxas de incineração de lixo nas cidades para cerca de 800 mil toneladas por dia até 2025, acima das 580 mil toneladas do ano passado. Espera-se que tais desenvolvimentos aumentem a procura do país por embalagens plásticas flexíveis recicláveis. Durante o período de projeção, espera-se que a ascensão de gigantes do comércio eletrónico como o Alibaba alimente o mercado de embalagens. Por exemplo, os compradores chineses receberam aproximadamente 1,9 mil milhões de remessas durante o evento de compras Double 11 da Alibaba, que durou 10 dias.

- A embalagem é a quinta maior indústria da Índia e um dos setores de crescimento mais rápido do país. Nos últimos anos, a indústria de embalagens tem sido um importante motor de tecnologia e inovação no país, contribuindo com valor para vários sectores industriais, incluindo a agricultura e os segmentos de bens de consumo de rápido movimento (FMCG).

- De acordo com o Instituto Indiano de Embalagem (IIP), o consumo de embalagens na Índia aumentou 200% na última década, de 4,3 quilogramas por pessoa por ano (pppa) no EF10 para 8,6 kg pppa no EF20. Apesar do aumento acentuado na última década, ainda existe um enorme espaço para crescimento nesta indústria em comparação com outras regiões desenvolvidas em todo o mundo.

- O Japão é um grande usuário de produtos à base de papel em vários setores, incluindo jornais, embalagens, impressão e comunicação, produtos sanitários e outros usos diversos. Além disso, devido à consciencialização dos consumidores sobre embalagens sustentáveis, às preocupações com a desflorestação e à disponibilidade de matérias-primas, tem havido um movimento recente no sector das embalagens para a utilização de papel.

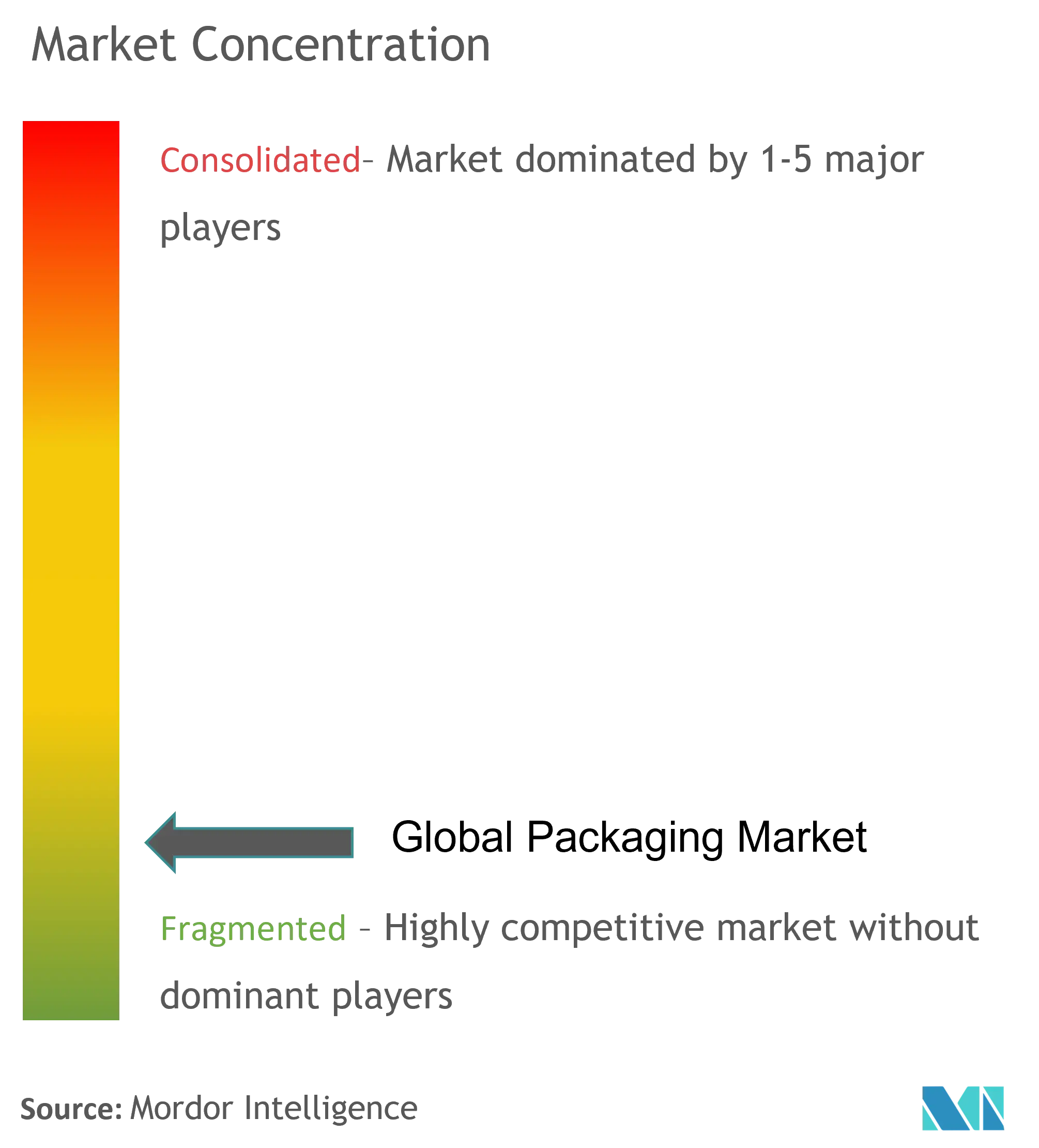

Visão geral da indústria de embalagens

Os fatores significativos que regem o Mercado Global de Embalagens são vantagens competitivas sustentáveis por meio da inovação, níveis de penetração no mercado, barreiras à saída, poder de despesas com publicidade da estratégia competitiva e índice de concentração de empresas. Os players deste mercado possuem uma vantagem competitiva através da inovação. A especificação do material de embalagem é diferente, principalmente em embalagens plásticas, deixando grande possibilidade de diferenciação do produto.

- Julho de 2022 – Mondi e Fiorini International se uniram para criar uma nova solução de embalagem de papel para o fabricante italiano de massas premium Antico Pastificio Umbro. A nova embalagem é totalmente reciclável e, quando implementada em todos os produtos de massas alimentícias, poderá economizar até 20 toneladas de plástico por ano.

- Junho de 2022 – A Coveris expandiu a capacidade em sua unidade em Kufstein. A nova unidade de extrusão, recentemente colocada em plena operação, dá continuidade aos esforços de modernização da fábrica e aumenta significativamente a velocidade de produção de filme stretch para fardos de silagem.

- Junho de 2022- Ardagh Metal Packaging anunciou planos para expandir sua capacidade de produção por meio de uma nova instalação em La Ciotat, França. As despesas serão apoiadas pela Sud Attractivité e pela Bpifrance, atendendo às crescentes exigências dos clientes existentes e novos para parcerias de longo prazo no Médio Oriente África (MEA) e no Sudoeste da Europa.

- Abril de 2022 – A Sealed Air lançou a PRISTIQ, uma marca de embalagens digitais com um portfólio de soluções para serviços de design, impressão digital e embalagens inteligentes, eliminando desperdícios e excesso de embalagens e, ao mesmo tempo, aprimorando os produtos e o envolvimento do cliente.

Líderes do mercado de embalagens

Huhtamäki Oyj

Amcor PLC

Mondi PLC

Berry Global Inc

Gerresheimer AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens

- Agosto de 2022 - A Gerresheimer AG anunciou investimentos de cerca de US$ 94 milhões para expandir sua capacidade de fabricação, fornecimento rápido e logística de frascos de vidro nos EUA. Ao adicionar novas linhas de formação de frascos para inspeção dimensional, recozimento, inspeção cosmética e embalagem, a capacidade da Gerresheimer aumentará aumentar consideravelmente.

- Agosto de 2022- Crown Embalagens Metálicas da Amazônia SA, subsidiária da Crown Holdings, Inc., firmou parceria com a Socorro Bebidas (Socorro). A parceria visa ampliar sua linha de água mineral para incluir latas de bebidas infinitamente recicláveis. Acquissima está disponível nos supermercados de todo o Brasil em dois SKUs Personnalité (água mineral natural) e Passion (água mineral gaseificada). Ambos estão agora disponíveis em 355ml (12oz.)

- Julho de 2022 – Aptar Group Inc. anunciou o lançamento da nova solução de distribuição Tower Flip-Top Closure projetada para aumentar a limpeza da embalagem e melhorar a experiência do consumidor. Isso permite que os consumidores abram a tampa sem tocar ou visualizar qualquer resíduo do produto.

- Julho de 2022 - A Canpack introduziu uma nova planta de produção para sua capacidade de fabricação de latas de alumínio para bebidas em Poços de Caldas, Minas Gerais, Brasil. Após a aprovação do projeto, executivos da CANPACK, autoridades estaduais e locais e profissionais de desenvolvimento econômico anunciaram em conjunto a nova instalação, com incentivos de desenvolvimento econômico estaduais e locais concedidos.

Segmentação da indústria de embalagens

Embalagem refere-se ao acondicionamento ou engarrafamento de produtos para protegê-los contra danos durante o transporte e armazenamento. Mantém um produto seguro e comercializável e ajuda a identificar, descrever e promover o produto.

O estudo sobre embalagens globais rastreia a demanda pelos principais tipos de materiais, como plástico (flexível e rígido), metais, vidro, papel e papelão, juntamente com os setores verticais correspondentes e as receitas acumuladas com as vendas de produtos de embalagem em diversas geografias. O estudo leva em consideração o impacto do COVID-19 no Mercado de Embalagens com base nos cenários base predominantes, temas-chave (demanda crescente por uso único) e ciclos de demanda verticais do usuário final.

| Embalagens de plástico | Por embalagens plásticas rígidas | Por tipo de material - (PE - HDPE e LDPE, PP, PET, PVC, PS e EPS) |

| Por tipo de produto - (garrafas e potes (contêineres), tampas e fechos, produtos a granel - IBC, engradados e paletes, outros) | ||

| Por setor de usuário final - (alimentos, bebidas, indústria e construção, automotivo, cosméticos e cuidados pessoais, outros setores de usuário final) | ||

| Por embalagens plásticas flexíveis | Por tipo de material - (PE, BOPP, CPP, outros) | |

| Por Tipo de Produto - (Bolsas, Sacolas, Filmes e Wraps) | ||

| Por setor de usuário final - (alimentos, bebidas, farmacêutico, cosméticos e cuidados pessoais) | ||

| Por região - (América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África (GCC, Emirados Árabes Unidos, KSA, Resto do GCC, Resto do Médio Oriente e África), América Latina) | ||

| Papel e Cartão | Por tipo de produto - (caixas dobráveis, caixas de papelão ondulado, produtos de papel descartáveis (sacos, copos, outros)) | |

| Por usuário final (alimentos, bebidas, indústria e eletrônicos, cosméticos e cuidados pessoais, saúde, outros (cuidados domésticos, trânsito (transporte de componentes automotivos, máquinas, etc.)) | ||

| Por região - (América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África (GCC, Emirados Árabes Unidos, KSA, Resto do GCC, Resto do Médio Oriente e África), América Latina) | ||

| Embalagem Metálica | Por tipo de produto - (latas (alimentos, bebidas, aerossóis, outros), tampas e fechos, outros tipos de produtos) | |

| Por região - (América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África (GCC, Emirados Árabes Unidos, KSA, Resto do GCC, Resto do Médio Oriente e África), América Latina) | ||

| Recipiente de vidro | Por usuário final - (alimentos, bebidas (alcoólicas, não alcoólicas), cuidados pessoais e cosméticos, produtos farmacêuticos) | |

| Por região - (América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África (GCC, Emirados Árabes Unidos, KSA, Resto do GCC, Resto do Médio Oriente e África), América Latina) | ||

| Por tipo de embalagem | Embalagens de plástico | Por embalagens plásticas rígidas | Por tipo de material - (PE - HDPE e LDPE, PP, PET, PVC, PS e EPS) |

| Por tipo de produto - (garrafas e potes (contêineres), tampas e fechos, produtos a granel - IBC, engradados e paletes, outros) | |||

| Por setor de usuário final - (alimentos, bebidas, indústria e construção, automotivo, cosméticos e cuidados pessoais, outros setores de usuário final) | |||

| Por embalagens plásticas flexíveis | Por tipo de material - (PE, BOPP, CPP, outros) | ||

| Por Tipo de Produto - (Bolsas, Sacolas, Filmes e Wraps) | |||

| Por setor de usuário final - (alimentos, bebidas, farmacêutico, cosméticos e cuidados pessoais) | |||

| Por região - (América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África (GCC, Emirados Árabes Unidos, KSA, Resto do GCC, Resto do Médio Oriente e África), América Latina) | |||

| Papel e Cartão | Por tipo de produto - (caixas dobráveis, caixas de papelão ondulado, produtos de papel descartáveis (sacos, copos, outros)) | ||

| Por usuário final (alimentos, bebidas, indústria e eletrônicos, cosméticos e cuidados pessoais, saúde, outros (cuidados domésticos, trânsito (transporte de componentes automotivos, máquinas, etc.)) | |||

| Por região - (América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África (GCC, Emirados Árabes Unidos, KSA, Resto do GCC, Resto do Médio Oriente e África), América Latina) | |||

| Embalagem Metálica | Por tipo de produto - (latas (alimentos, bebidas, aerossóis, outros), tampas e fechos, outros tipos de produtos) | ||

| Por região - (América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África (GCC, Emirados Árabes Unidos, KSA, Resto do GCC, Resto do Médio Oriente e África), América Latina) | |||

| Recipiente de vidro | Por usuário final - (alimentos, bebidas (alcoólicas, não alcoólicas), cuidados pessoais e cosméticos, produtos farmacêuticos) | ||

| Por região - (América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África (GCC, Emirados Árabes Unidos, KSA, Resto do GCC, Resto do Médio Oriente e África), América Latina) | |||

Perguntas frequentes sobre pesquisa de mercado de embalagens

Qual é o tamanho do mercado de embalagens?

O tamanho do mercado de embalagens deverá atingir US$ 1,14 trilhão em 2024 e crescer a um CAGR de 3,89% para atingir US$ 1,38 trilhão até 2029.

Qual é o tamanho atual do mercado de embalagens?

Em 2024, o tamanho do mercado de embalagens deverá atingir US$ 1,14 trilhão.

Quem são os principais atores do mercado de embalagens?

Huhtamäki Oyj, Amcor PLC, Mondi PLC, Berry Global Inc, Gerresheimer AG são as principais empresas que atuam no mercado de embalagens.

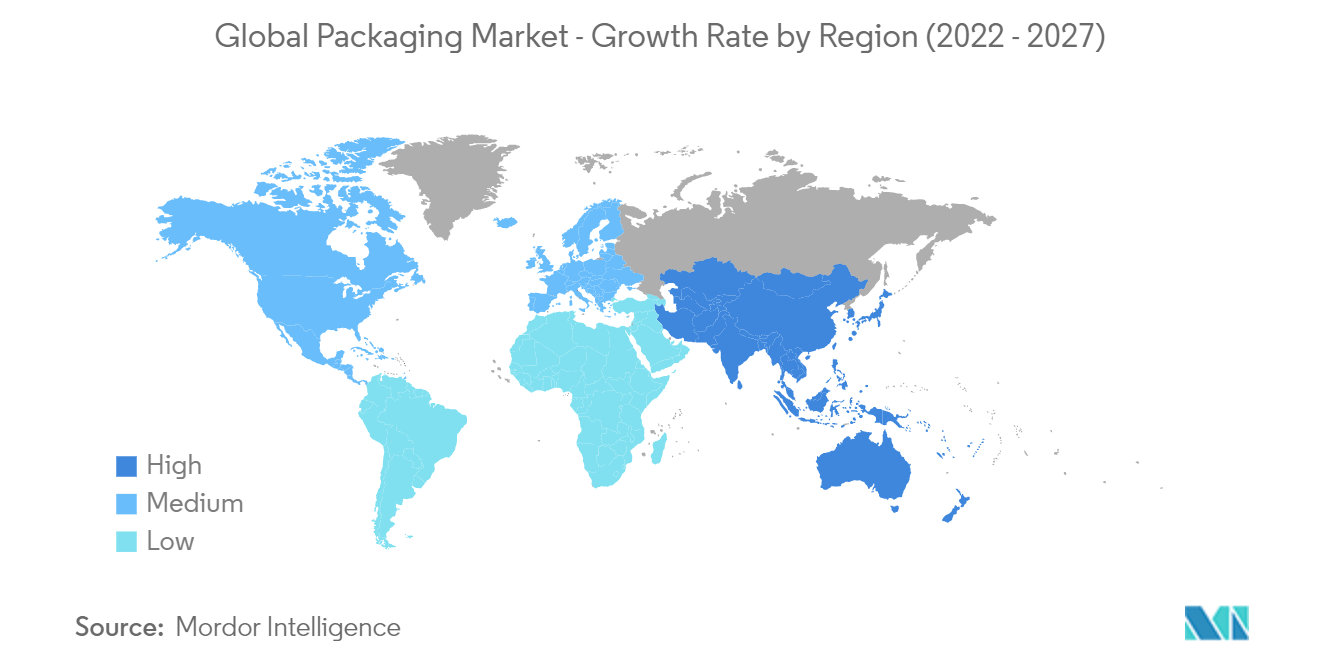

Qual é a região que mais cresce no mercado de embalagens?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de embalagens?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de embalagens.

Que anos esse mercado de embalagens cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de embalagens foi estimado em US$ 1,10 trilhão. O relatório abrange o tamanho histórico do mercado de embalagens para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de embalagens

Estatísticas para a participação de mercado de embalagens em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de embalagens inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.