Tamanho e Participação do Mercado de Embalagens para Dispositivos Médicos

Análise do Mercado de Embalagens para Dispositivos Médicos pela Mordor Intelligence

O tamanho do mercado de embalagens para dispositivos médicos é de USD 42,41 bilhões em 2025 e está previsto para alcançar USD 56,83 bilhões até 2030, avançando a uma TCAC de 6,03%. Este impulso é sustentado por padrões de esterilidade mais rigorosos, rápida adoção de tecnologias de rótulos inteligentes e um fluxo constante de dispositivos minimamente invasivos e vestíveis que exigem formatos de barreira de alto desempenho. A inovação de materiais permanece uma alavanca central de crescimento porque polímeros como copolímeros de olefina cíclica e polímeros de cristal líquido resistem à esterilização em alta temperatura enquanto possibilitam a integração RFID. As redes de esterilização por contrato continuam a se expandir, o que aumenta a demanda por embalagens primárias padronizadas que funcionam consistentemente em múltiplas instalações. Ao mesmo tempo, a volatilidade dos custos de matérias-primas e a capacidade limitada de óxido de etileno estão forçando os conversores a redesenhar embalagens para métodos alternativos de esterilização, criando tanto pressões de custos quanto janelas de inovação. Geograficamente, a América do Norte preserva a liderança de mercado, mas a Ásia-Pacífico oferece a receita incremental mais rápida, graças à construção de hospitais na China e Índia e à fabricação local apoiada por políticas.

Principais Conclusões do Relatório

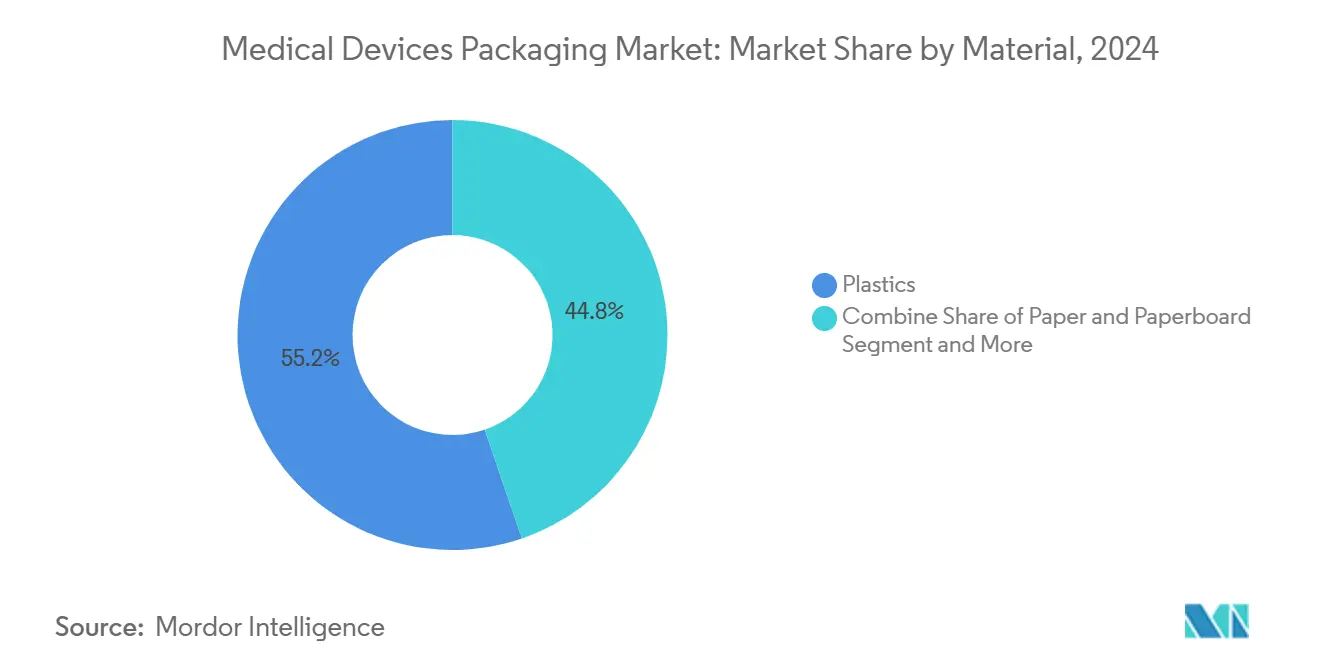

- Por material, os plásticos capturaram 55,23% da participação do mercado de embalagens para dispositivos médicos em 2024, enquanto os graus bio-aprimorados elevaram o segmento a uma TCAC de 8,22% até 2030.

- Por tipo de produto, bolsas e sacos lideraram com 36,32% de participação na receita em 2024; caixas e cartões são projetados para expandir a uma TCAC de 9,32% até 2030.

- Por aplicação, embalagem estéril representou 66,23% de participação do tamanho do mercado de embalagens para dispositivos médicos em 2024 e está avançando a uma TCAC de 8,78%.

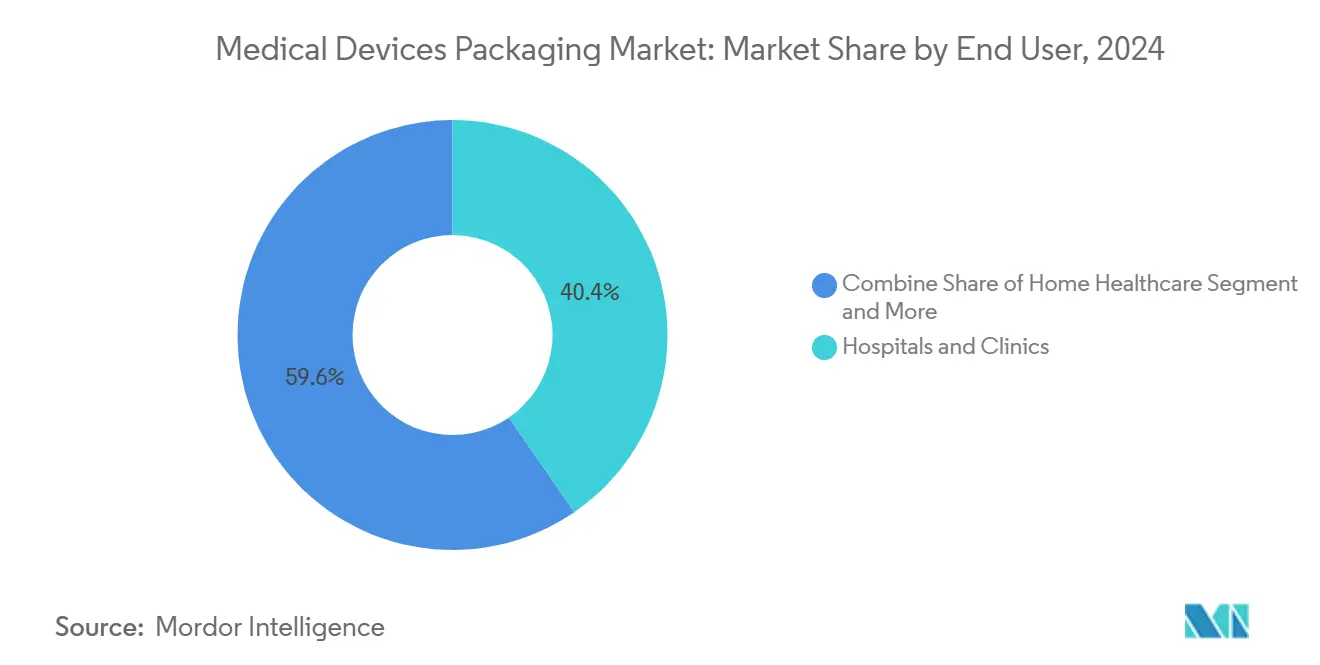

- Por usuário final, hospitais e clínicas detiveram 40,43% de participação em 2024, enquanto organizações de fabricação por contrato e esterilização estão definidas para crescer a uma TCAC de 10,32%.

- Por nível de embalagem, embalagens primárias dominaram com 52,12% de participação em 2024, enquanto formatos terciários registram a maior TCAC de 8,12% devido às rotas de suprimento global mais longas.

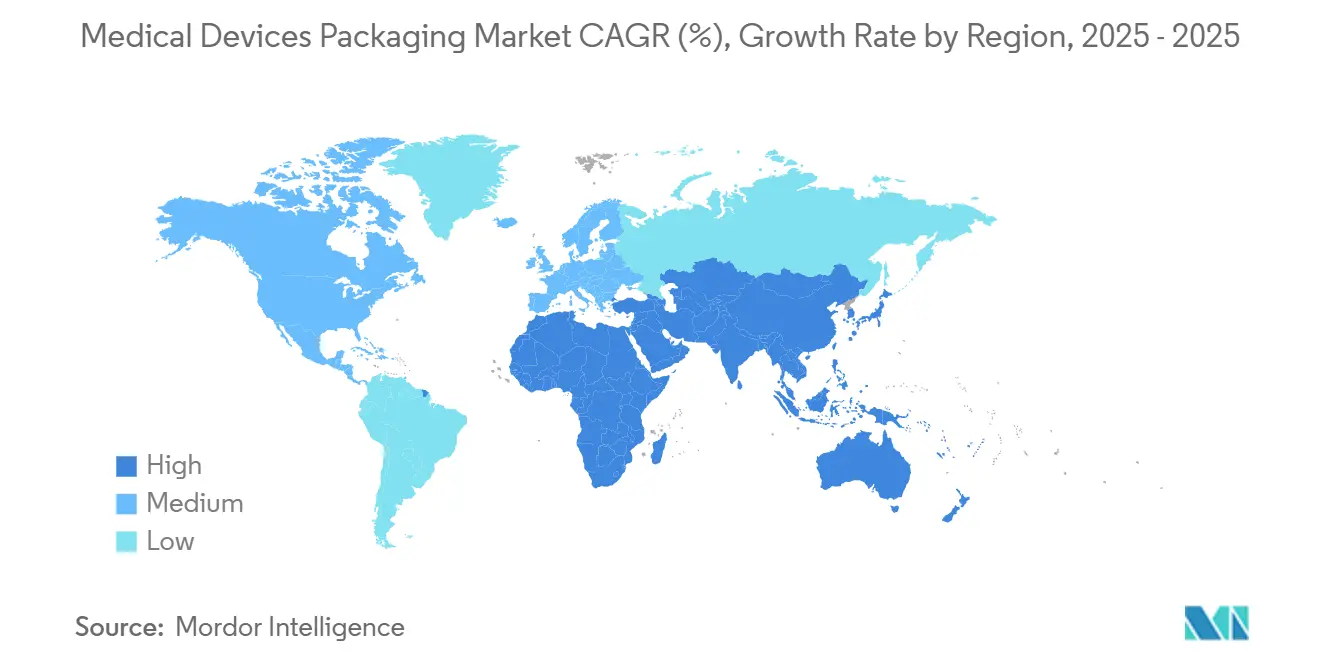

- Por geografia, a América do Norte liderou com 35,43% de participação em 2024; a Ásia-Pacífico exibe a mais rápida TCAC de 10,83% até 2030.

Tendências e Insights do Mercado Global de Embalagens para Dispositivos Médicos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda crescente por formatos de vida útil estendida | +1.2% | Global, com concentração na América do Norte e UE | Prazo médio (2-4 anos) |

| Crescimento em dispositivos minimamente invasivos e vestíveis | +1.5% | Global, liderado por APAC e América do Norte | Prazo curto (≤ 2 anos) |

| Regulamentações globais de esterilidade mais rigorosas (ISO 11607, EU MDR, FDA) | +0.8% | Global, com impacto imediato na UE e América do Norte | Prazo curto (≤ 2 anos) |

| Integração de rastreabilidade de rótulos inteligentes RFID/UDI | +0.6% | Global, com adoção precoce em mercados desenvolvidos | Prazo médio (2-4 anos) |

| Divulgação de pegada de carbono impulsionando mono-materiais | +0.4% | Liderado pela UE, expandindo para América do Norte e APAC | Prazo longo (≥ 4 anos) |

| Expansão de redes de esterilização por contrato terceirizado | +0.9% | Global, com crescimento rápido em APAC | Prazo médio (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente por Formatos de Vida Útil Estendida

Os prestadores de cuidados de saúde querem dispositivos que permaneçam utilizáveis por cinco a seven anos porque a preparação para pandemias e o alcance rural estendem os ciclos de reposição. Filmes de barreira incorporando álcool etileno vinil e poliéster metalizado agora oferecem essa longevidade, e a expansão de 2025 da DuPont na Costa Rica-adicionando 16.000 pés² exclusivamente para embalagens Tyvek estéreis-ressalta o impulso global por barreiras superiores. Protocolos de envelhecimento acelerado e estabilidade em tempo real estão se tornando rotineiros, mudando a escolha de materiais para polímeros premium apesar dos preços de compra mais altos.

Crescimento em Dispositivos Minimamente Invasivos e Vestíveis

Novas ferramentas laparoscópicas e vestíveis conectados apresentam geometrias complexas e eletrônicos sensíveis que requerem contenção suave, mas estéril. Bandejas termoformadas com cavidades personalizadas dominam para pequenos conjuntos cirúrgicos, enquanto bolsas flexíveis embutidas com tintas sensíveis à temperatura se adequam a adesivos inteligentes destinados ao uso doméstico. Cientistas de embalagens também estão mitigando a migração de adesivos para garantir segurança da pele para sensores vestíveis, um desafio citado por integradores de dispositivos entrevistados em clínicas APAC.

Regulamentações Globais de Esterilidade Mais Rigorosas

Baterias de teste revisadas da ISO 11607 e a Regulamentação de Dispositivos Médicos da União Europeia agora obrigam verificação abrangente de resistência de vedação e barreira microbiana. Um alerta do FDA de 2024 após oxidação de implantes articulares ligada a embalagens defeituosas reforçou o foco regulatório na entrada de oxigênio. [1]Food and Drug Administration, "Risks: Exactech Joint Replacement Devices With Defective Packaging," fda.govOs fabricantes consequentemente investem em laboratórios de validação internos, o que aumenta CapEx mas acelera aprovações para sistemas de barreira de próxima geração.

Integração de Rastreabilidade de Rótulos Inteligentes RFID/UDI

Mandatos UDI compelem fabricantes de dispositivos a incorporar identificadores eletrônicos que sobrevivem à esterilização e distribuição. Embalagens primárias habilitadas com RFID agora rastreiam excursões de temperatura, vibração e umidade em tempo real, uma capacidade que ganha tração conforme o mercado de dispositivos da China se dirige para USD 210 bilhões até 2025. [2]Cambridge Network, "Insights Into China's Medical Device Market for 2025," cambridgenetwork.co.uk Pilotos blockchain ainda dissuadem falsificações, oferecendo aos detentores de marcas registros de proveniência imutáveis.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Fardo de custos de conformidade regulamentar | -0.7% | Global, com maior impacto na UE e América do Norte | Prazo curto (≤ 2 anos) |

| Preços voláteis de polímeros de grau médico | -1.1% | Global, com impacto severo em mercados APAC sensíveis a custos | Prazo curto (≤ 2 anos) |

| Escassez de resinas de base biológica e PCR | -0.5% | Global, com impacto agudo na UE devido a mandatos de sustentabilidade | Prazo médio (2-4 anos) |

| Recalls de falha de vedação de e-commerce de cadeia fria | -0.3% | Global, com concentração no e-commerce da América do Norte e UE | Prazo curto (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Fardo de Custos de Conformidade Regulamentar

Os gastos de validação aumentaram 25-30% sob o EU MDR porque cada configuração de embalagem deve passar por baterias de biocompatibilidade, envelhecimento acelerado e simulação de distribuição. Conversores menores estão consolidando plataformas para reduzir a repetição de testes, mas isso pode comprometer o ajuste da aplicação. A complexidade alimenta um segmento de consultoria de nicho que orienta a compilação de dossiês com taxas premium.

Preços Voláteis de Polímeros de Grau Médico

Polietileno e polipropileno de grau médico aumentaram 15-20% desde 2024 em meio a dislocações de fornecimento e reduções de refinarias. Resina reciclada pós-consumo permanece escassa, tornando compromissos sustentáveis mais custosos de cumprir. As empresas respondem com acordos de compra plurianuais que fixam preços mas amarram capital de giro, um ponto de dor agudo para conversores de nível médio em todo o Sudeste Asiático.

Análise de Segmento

Por Material: Plásticos Dominam Através da Inovação

Os plásticos mantiveram 55,23% do mercado de embalagens para dispositivos médicos em 2024, e o segmento lidera o crescimento com uma TCAC de 8,22% até 2030. Polímeros avançados como copolímeros de olefina cíclica permitem esterilização a vapor e plasma sem deformação, enquanto polímeros de cristal líquido suportam incorporação de circuitos inteligentes. Como resultado, o mercado de embalagens para dispositivos médicos registra migração constante para longe do vidro e metal legados para embalagens primárias. O papelão continua em funções secundárias onde a eficiência de custos supera o desempenho de barreira. Plásticos de base biológica, embora sob 5% do volume, registram expansão de dois dígitos aproveitando scorecards de sustentabilidade hospitalar e a emergência da Ásia-Pacífico como um hub de biopolímeros.

A demanda crescente por filmes multicamadas que resistem à esterilização gama e e-beam alimenta investimento de capital em linhas de coextrusão nos Estados Unidos e Malásia. Fornecedores de polímeros aproveitam a integração vertical para garantir pureza de resina de grau médico, posicionando-se como parceiros assegurados para sistemas de barreira validados. Essas dinâmicas devem manter a participação dominante dos plásticos no mercado de embalagens para dispositivos médicos durante o horizonte de previsão.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Produto: Bolsas Lideram Enquanto Caixas Aceleram

Bolsas e sacos entregaram 36,32% das receitas de 2024 devido à sua versatilidade em descartáveis de uso único e cateteres eletrônicos. No entanto, a complexidade de kits em intervenções ortopédicas e cardiovasculares eleva a demanda por caixas e cartões rígidos, fazendo com que este formato avance a uma TCAC de 9,32%. Consequentemente, cartões multicamadas forrados com Tyvek estão ganhando participação onde rigidez externa e esterilidade interna devem coexistir. Bandejas permanecem indispensáveis para escópios delicados, enquanto blisters termoformados protegem itens pequenos como tiras de diagnóstico.

Esterilizadores terceirizados solicitam cada vez mais bolsas planas equipadas com descascabilidade otimizada que acelera a apresentação da sala de operação. Em paralelo, fornecedores de cartão integram aberturas transparentes para que clínicos possam verificar conjuntos de instrumentos sem quebrar vedações. Esses ajustes de usabilidade reforçam a diversificação do tipo de produto dentro do mercado de embalagens para dispositivos médicos.

Por Aplicação: Embalagem Estéril Mantém Dominância

Sistemas estéreis forneceram 66,23% da receita de 2024 e crescem 8,78% anualmente porque todo instrumento minimamente invasivo e implante requer barreiras microbianas validadas. A adoção acelerada de kits de procedimento único intensifica o volume, e embalagens ativas com removedores de oxigênio agora protegem bioeletrônicos sensíveis à umidade. Formatos não estéreis, embora menores, mantêm utilidade para equipamentos hospitalares duráveis e analisadores de diagnóstico que passam por desinfecção no local.

Embalagens ativas e inteligentes representam o sub-segmento mais rápido. Sensores incorporados confirmam conformidade de cadeia fria para neuroestimuladores alimentados por bateria, melhorando a segurança do paciente e reduzindo a exposição a recalls. Essas características de alto valor se propagam rapidamente através do mercado de embalagens para dispositivos médicos conforme modelos de reembolso recompensam rastreabilidade da cadeia de suprimentos.

Por Usuário Final: Hospitais Lideram, Organizações de Contrato Surgem

Hospitais e clínicas consumiram 40,43% dos dispositivos embalados em 2024 em virtude da autoridade de aquisição direta e rendimento cirúrgico. No entanto, organizações de fabricação por contrato e esterilização expandem a uma TCAC de 10,32%, refletindo estratégias de terceirização de OEM que priorizam P&D central sobre linhas de embalagem intensivas em capital. Formatos de embalagem padronizados permitem que esses provedores de serviços gerenciem cargas multi-clientes eficientemente, canalizando crescimento de volume de volta para o mercado mais amplo de embalagens para dispositivos médicos.

A adoção de saúde domiciliar de injetores vestíveis também aumenta, levando fornecedores a projetar características de abertura intuitiva e instruções em letras grandes. Centros de diagnóstico exigem cartões à prova de violação para agentes de contraste, diversificando ainda mais os requisitos downstream e estimulando a diferenciação de embalagens.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Nível de Embalagem: Foco Primário, Crescimento Terciário

Embalagens primárias formaram 52,12% da receita de 2024 porque protegem a esterilidade do dispositivo durante toda a vida útil. Elas variam de bolsas chevron para suturas a bandejas rígidas para stents cardiovasculares, cada uma requerendo detalhes de lote codificados a laser. Embalagens secundárias auxiliam obrigações de rotulagem global e manuseio logístico, enquanto formatos terciários registram uma TCAC de 8,12% conforme OEMs enviam kits consolidados através de continentes.

Transportadores corrugados empilháveis com certificação de resistência de borda agora dominam fluxos de exportação do Vietnã e Costa Rica. Rótulos de parcela prontos para blockchain rastreiam eventos de choque e excursões de temperatura, garantindo rastreabilidade até o recebimento hospitalar de última milha. Essas atualizações terciárias adicionam novos fluxos de valor dentro do mercado de embalagens para dispositivos médicos.

Análise Geográfica

A América do Norte liderou com 35,43% de participação em 2024, impulsionada pela robusta base de inovação de dispositivos dos Estados Unidos e caminhos de validação claros do FDA. Programas de modernização hospitalar canadenses impulsionam a demanda por embalagens eficientes em custos, enquanto clusters maquiladora do México integram linhas de embalagem transfronteiriças que atendem aos padrões tanto do FDA quanto do COFEPRIS. Metas de circularidade de materiais impulsionam execuções de teste de filme de polietileno de alta densidade reciclável em vários sistemas hospitalares dos EUA, iniciativas apoiadas pelos projetos de circuito fechado expandidos da Amcor.

A Ásia-Pacífico avança a uma TCAC de 10,83%, ancorada por China, Japão e Índia. O mercado de dispositivos previsto de USD 210 bilhões da China promove investimentos de localização de rótulos e impressão compatível com UDI, atraindo conversores para hubs provinciais como Suzhou. A demografia envelhecida do Japão multiplica a necessidade de kits de uso doméstico preservados em bolsas de longa vida, enquanto os incentivos Make-in-India da Índia atraem joint ventures que erguem capacidade de extrusão e corte próximo a Ahmedabad.

A Europa permanece madura, mas impulsionada pela inovação. O EU MDR compele rotulagem multilíngue e prova de reciclabilidade, e o cluster ortopédico da Alemanha faz parcerias com laboratórios de embalagens para prototipar sistemas de esterilidade mono-material. A divergência pós-Brexit obriga certificação dupla para exportadores visando mercados tanto da UE quanto do Reino Unido. O Oriente Médio e África registram ganhos constantes conforme estados do Golfo comissionam novos hospitais, enquanto o crescimento da América do Sul deriva das linhas de marca-passos domésticas do Brasil que agora obtêm bandejas Tyvek de conversores locais.

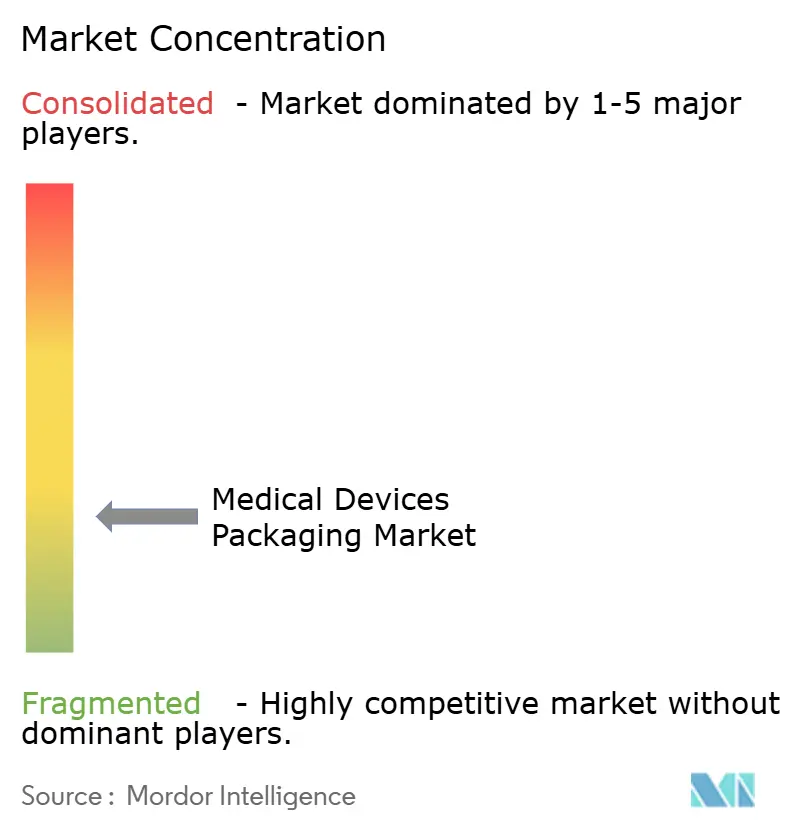

Cenário Competitivo

O mercado de embalagens para dispositivos médicos está fragmentado, mas a consolidação está acelerando conforme escala e amplitude regulamentar se tornam decisivas. A Amcor completou uma fusão de ações de USD 8,4 bilhões com a Berry Global em 2025, produzindo um titã de embalagens focado em saúde com receita anual de USD 24 bilhões e metas de sinergia de USD 650 milhões. A DuPont aprofundou a integração vertical através de múltiplas aquisições de componentes, mais recentemente o Spectrum Plastics Group em 2025, que expande o alcance de processamento de polímeros para embalagens de barreira especializadas. A Sonoco aguçou seu portfólio ao desinvestir operações termoformadas e flexíveis para a Toppan por USD 1,8 bilhão, redirecionando capital para hubs de desempenho de alto crescimento na Índia.

A liderança tecnológica agora é um pré-requisito competitivo. A extensão da DuPont na Costa Rica incorpora suítes de teste ISO 11607 dentro da produção, acelerando validações de clientes para sistemas baseados em Tyvek. Disruptores emergentes como a Viant Medical dobraram a receita para quase USD 1 bilhão após adquirir a unidade Advanced Surgical and Orthopedics da Integer, oferecendo aos OEMs serviços turnkey de design através de embalagem. Pilotos RFID e blockchain diferenciam fornecedores de serviço completo de extrusores de filme commodity, e aqueles sem capacidades digitais arriscam relegação a níveis competitivos de preço.

O crescimento de espaço branco reside em substratos de base biológica e revestimentos de barreira de filme fino que permitem reciclabilidade mono-material sem comprometer esterilidade. Start-ups oferecendo filmes compostáveis atraem hospitais europeus adotantes precoces, enquanto incumbentes canalizam P&D para equilibrar sustentabilidade com limites de desempenho validados. A corrida competitiva depende de quem traz embalagens compatíveis, ricas em dados e de baixo carbono para escala mais rapidamente.

Líderes da Indústria de Embalagens para Dispositivos Médicos

-

Amcor PLC

-

Wipak Group

-

Smurfit WestRock

-

Sonoco Products Company

-

Sealed Air Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: DuPont expandiu sua planta de saúde na Costa Rica em 16.000 pés², criando a primeira operação de embalagem estéril da região.

- Fevereiro 2025: Pacur comprou a Carolex SAS baseada na França para fortalecer a capacidade europeia de folhas PETG para embalagens médicas rígidas.

- Janeiro 2025: DuPont completou sua aquisição do Spectrum Plastics Group, adicionando competências de processamento de polímeros e montagem de dispositivos.

- Julho 2024: DuPont comprou a Donatelle Plastics por USD 313 milhões, expandindo especialidades em eletrofisiologia e entrega de medicamentos.

Escopo do Relatório Global do Mercado de Embalagens para Dispositivos Médicos

O estudo rastreia a demanda por principais produtos de embalagens para dispositivos médicos, como bolsas, sacos, bandejas, caixas, clamshells e outros produtos. O preço da matéria-prima, ou seja, plástico, papel e papelão, é levado em consideração junto com as tendências de consumo, importação e exportação, bem como preços médios para chegar à receita de mercado.

O mercado de embalagens para dispositivos médicos é segmentado por tipo de material (plástico, papel e papelões, e outros tipos de material), tipo de produto (bolsas e sacos, bandejas, caixas, clamshells e outros produtos), aplicação (embalagem estéril e embalagem não estéril), geografia (América do Norte [Estados Unidos e Canadá], Europa [Reino Unido, Alemanha, França, Itália e Resto da Europa], Ásia-Pacífico [China, Japão, Índia e Resto da Ásia-Pacífico], América Latina [Brasil, Argentina e Resto da América Latina], Oriente Médio e África [Emirados Árabes Unidos, África do Sul e Resto do Oriente Médio e África]). Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Plásticos |

| Papel e Papelão |

| Metais e Folhas |

| Vidro |

| Plásticos de Base Biológica |

| Bolsas e Sacos |

| Bandejas |

| Caixas e Cartões |

| Embalagens Blister |

| Outros Tipos de Produto |

| Embalagem Estéril |

| Embalagem Não-estéril |

| Embalagem Ativa / Inteligente |

| Hospitais e Clínicas |

| Centros de Diagnóstico e Imagem |

| Saúde Domiciliar |

| Organizações de Fabricação por Contrato e Esterilização |

| Primária |

| Secundária |

| Terciária |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Material | Plásticos | ||

| Papel e Papelão | |||

| Metais e Folhas | |||

| Vidro | |||

| Plásticos de Base Biológica | |||

| Por Tipo de Produto | Bolsas e Sacos | ||

| Bandejas | |||

| Caixas e Cartões | |||

| Embalagens Blister | |||

| Outros Tipos de Produto | |||

| Por Aplicação | Embalagem Estéril | ||

| Embalagem Não-estéril | |||

| Embalagem Ativa / Inteligente | |||

| Por Usuário Final | Hospitais e Clínicas | ||

| Centros de Diagnóstico e Imagem | |||

| Saúde Domiciliar | |||

| Organizações de Fabricação por Contrato e Esterilização | |||

| Por Nível de Embalagem | Primária | ||

| Secundária | |||

| Terciária | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de embalagens para dispositivos médicos?

O mercado está em USD 42,41 bilhões em 2025 e é projetado para crescer para USD 56,83 bilhões até 2030.

Qual segmento de material lidera o mercado de embalagens para dispositivos médicos?

Plásticos detêm a liderança com 55,23% de participação em 2024 e continuam crescendo graças à adoção de polímeros de alto desempenho.

Por que a Ásia-Pacífico é a região de crescimento mais rápido?

A expansão da infraestrutura na China e Índia, juntamente com apoio governamental para fabricação local, está impulsionando uma TCAC de 10,83% para a região.

Como os rótulos inteligentes estão mudando as embalagens de dispositivos?

Rótulos RFID e UDI permitem rastreabilidade em tempo real, monitoramento ambiental e recalls mais rápidos, tornando-se padrão para dispositivos de alto valor.

Que desafios os fabricantes enfrentam com matérias-primas?

Preços de polímeros de grau médico aumentaram 15-20% desde 2024, compelindo empresas a firmar contratos de fornecimento de longo prazo e explorar alternativas de base biológica.

Qual segmento de usuário final está expandindo mais rapidamente?

Organizações de fabricação por contrato e esterilização estão previstas para crescer a uma TCAC de 10,32% conforme OEMs terceirizam serviços de embalagem e validação.

Página atualizada pela última vez em: