Tamanho e Participação do Mercado de Sensores de Imagem CMOS

Análise do Mercado de Sensores de Imagem CMOS pela Mordor inteligência

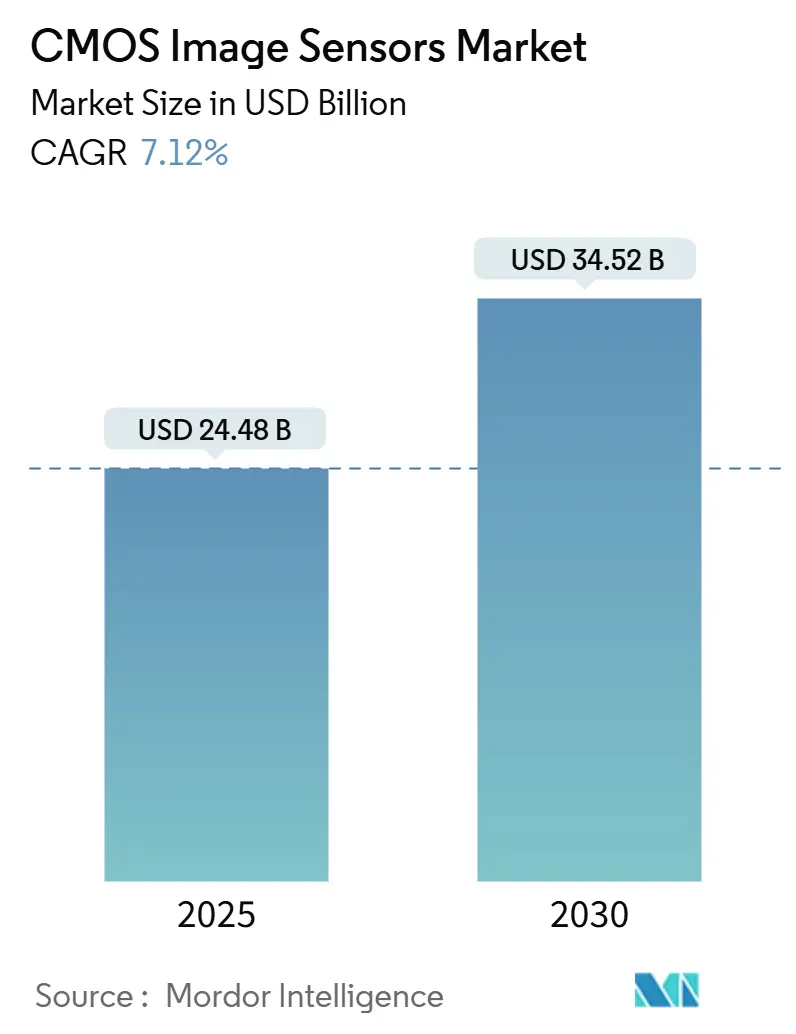

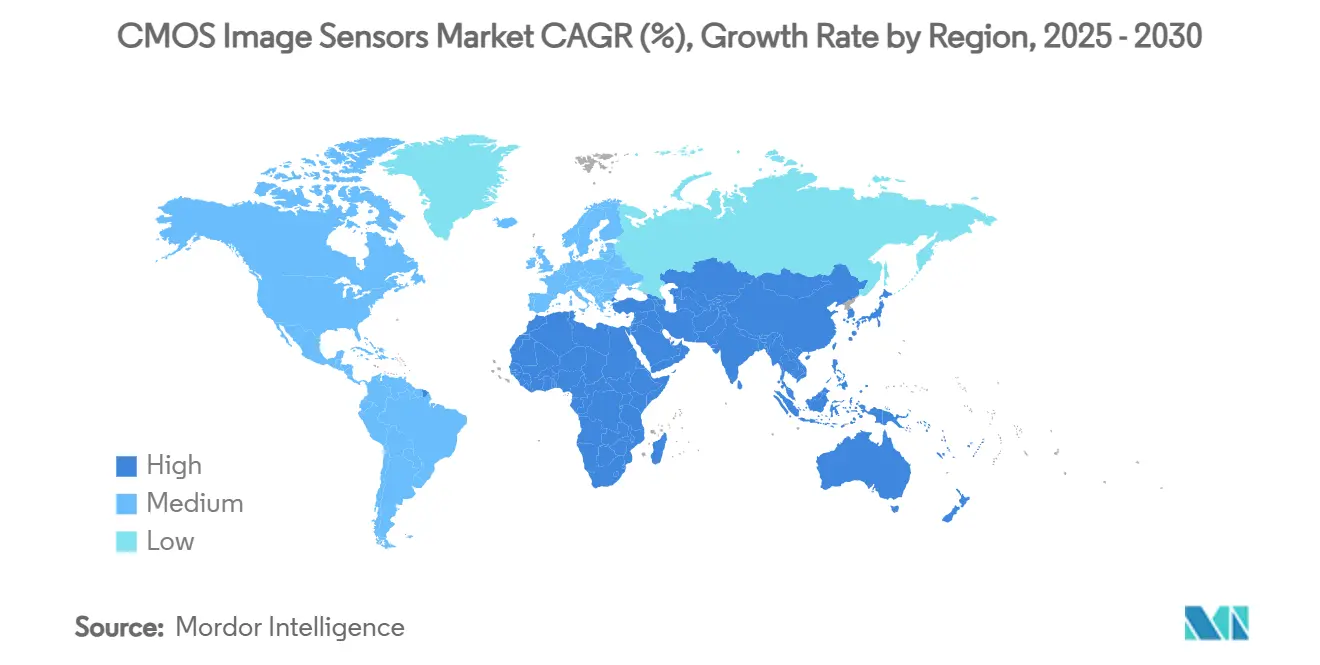

O mercado de sensores de imagem CMOS está em USD 24,58 bilhões em 2025 e prevê-se que atinja USD 34,52 bilhões até 2030, registrando uma TCAC de 7,12%. um demanda se estende de câmeras de smartphones um segurançum automotiva, automação industrial e diagnósticos médicos, refletindo como crescentes vantagens funcionais da tecnologia sobre os designs CCD. Arquiteturas empilhadas de iluminação traseira (BSI) incorporando lógica de IA integrada elevam o desempenho enquanto reduzem orçamentos de energia, reforçando um liderançum de custos do mercado de sensores de imagem CMOS em eletrônicos de volume massivo. Regionalmente, um Ásia-Pacífico ancora um produção através das fundições de Taiwan, enquanto Oriente Médio e África superam com expansão de dois dígitos em implantações de vigilância de cidades inteligentes. um consolidação continua conforme produtores legados alienam capacidade e aquisições especializadas aceleram, mesmo com controles de exportação EUA-China e escassez de wafers de 300 mm injetando risco na cadeia de suprimentos.

Principais Conclusões do Relatório

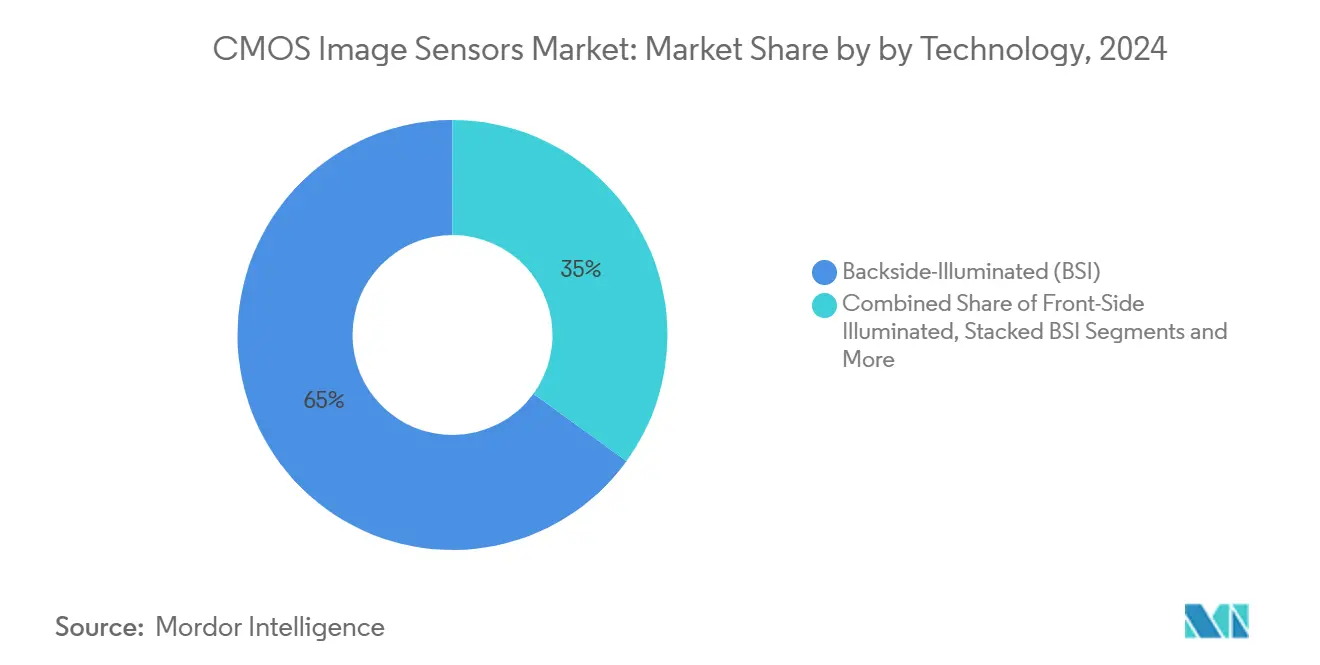

- Por tecnologia, um arquitetura BSI deteve 65% da participação de mercado de sensores de imagem CMOS em 2024; sensores BSI empilhados/3D estão projetados para avançar com TCAC de 9,8% até 2030.

- Por resolução, dispositivos de 12-24 MP responderam por 25% da participação do tamanho de mercado de sensores de imagem CMOS em 2024, enquanto sensores ≥49 MP estão definidos para expandir com TCAC de 9,5% até 2030.

- Por espectro, sensores de luz visível dominaram com 97% da participação de receita em 2024; dispositivos não-visíveis (NIR/UV/SWIR) estão crescendo com TCAC de 9%.

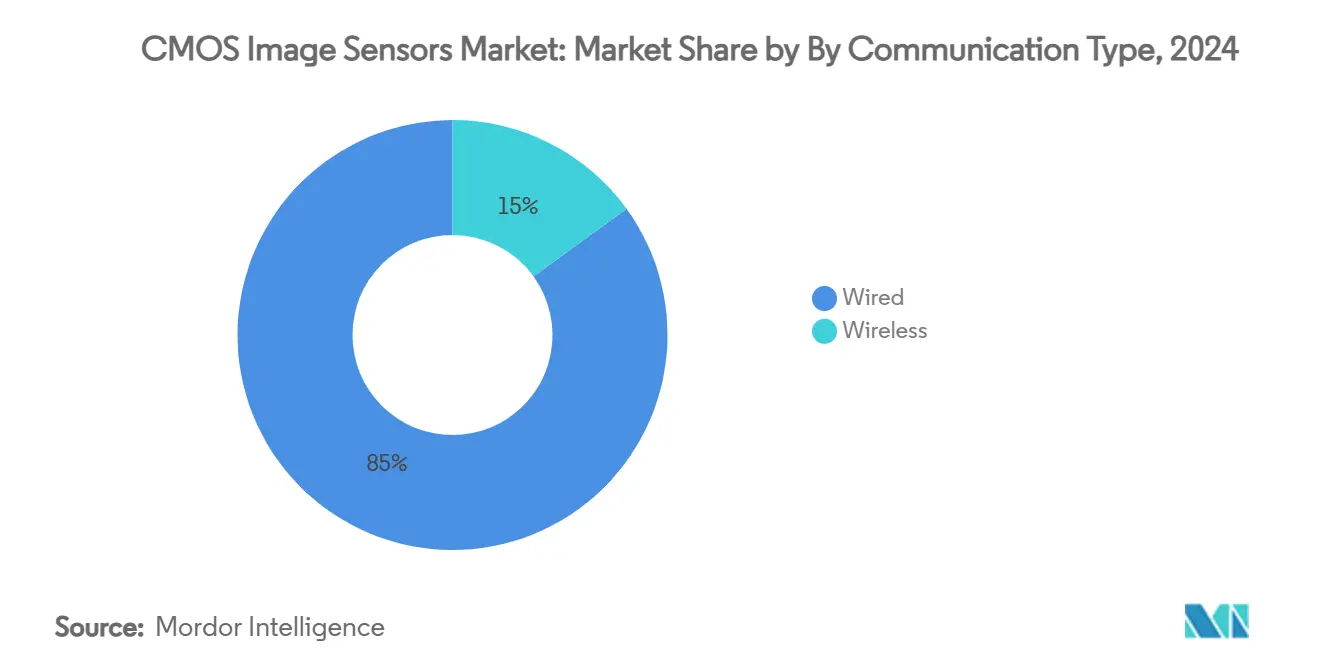

- Por tipo de comunicação, interfaces com fio mantiveram 85% da participação de receita em 2024; sensores sem fio estão exibindo TCAC de 8,1%.

- Por indústria de usuário final, eletrônicos de consumo lideraram com 28% da participação do tamanho de mercado de sensores de imagem CMOS em 2024, enquanto aplicações automotivas estão subindo com TCAC de 9,4%.

- Regionalmente, Ásia-Pacífico comandou 34% da receita de 2024; Oriente Médio e África é um geografia de crescimento mais rápido com TCAC de 9,8%.

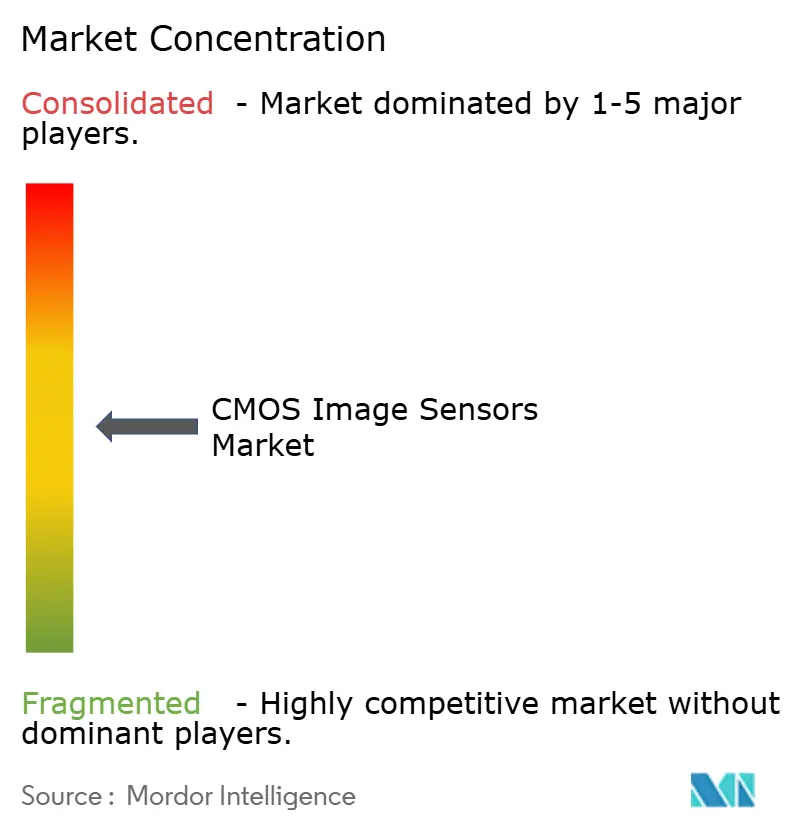

- Sony, Samsung e OmniVision controlaram conjuntamente cerca de 60% da receita global em 2024, indicando um cenário moderadamente concentrado.

Tendências e Insights do Mercado Global de Sensores de Imagem CMOS

Análise de Impacto dos Motores

| motor | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA de IMPACTO |

|---|---|---|---|

| Adoção de Múltiplas câmeras em smartphones por OEMs da APAC | +1.8% | APAC central, transbordamento para mercados globais | Médio prazo (2-4 anos) |

| Mandatos Regulatórios para câmeras ADAS nos EUA e UE | +1.2% | América do Norte e UE, expandindo para APAC | Longo prazo (≥ 4 anos) |

| Demanda de Mídia social Centrada em Vídeo por Sensores 4k/8K na América do Norte | +0.9% | América do Norte, expandindo globalmente | Curto prazo (≤ 2 anos) |

| Sensores Miniaturizados para Imagem Médica coleteível no Japão e UE | +0.7% | Japão e UE, adoção global seletiva | Médio prazo (2-4 anos) |

| Implementações de Vigilância de Cidades Inteligentes no Oriente Médio | +0.6% | Oriente Médio, mercados emergentes seletivos | Médio prazo (2-4 anos) |

| Demanda de Obturador Global para Automação industrial na Indústria 4.0 da Alemanha | +0.5% | Alemanha e UE, expandindo para centros industriais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção de Múltiplas Câmeras em Smartphones por OEMs da APAC

Fabricantes de celulares da APAC estão estendendo conjuntos de múltiplas câmeras de modelos premium para linhas de médio alcance, impulsionando crescimento unidadeário sustentado para sensores de imagem de alta faixa dinâmica. O lançamento da Samsung em 2024 de dispositivos ISOCELL de 200 MP e 50 MP sublinhou o pivô em direção à fotografia computacional e vídeo de maior taxa de quadros. O OV50X da OmniVision, oferecendo HDR de exposição única de 110 dB, ilustra como smartphones premium agora se diferenciam na capacidade do sensor em vez de apenas contagem de megapixels. O LYT-828 da Sony, entrando em produção em massa em 2025, incorpora lógica híbrido Frame-HDR integrada, permitindo processamento assistido por IA em pouca luz sem ciclos de ISP externos. um combinação de maiores densidades de pixel e computação no sensor suporta expansão de recursos enquanto eleva préços de venda médios para peçcomo avançadas, reforçando crescimento de receita para o mercado de sensores de imagem CMOS.[1]Samsung eletrônica, "Samsung Unveils Versatile imagem sensores para Superior smartphone Photography," news.samsung.com

Mandatos Regulatórios para Câmeras ADAS nos EUA e UE

um atualização do Programa de Avaliação de Carros Novos da NHTSA de dezembro de 2024 exige sistemas baseados em câmera para ponto cego, manutenção de faixa e frenagem automática de emergência em veículos leves, ancorando demanda de sensor de longo prazo. Arquiteturas de obturador global mitigam artefatos de movimento essenciais para imagem crítica de segurançum, evidente no sistema EyeSight de próxima geração da Subaru que seleciona o sensor Hyperlux AR0823AT da onsemi atendendo padrões de segurançum ASIL c. O Regulamento de Segurançum Geral da UE espelha requisitos americanos, sincronizando especificações e dando operadores de fundição CMOS visibilidade para uma década de investimentos de capacidade automotiva.[2]DPReview Staff, "novo smartphone imagem sensor promises o highest dinâmico faixa available," dpreview.com

Demanda de Mídia Social Centrada em Vídeo por Sensores 4K/8K na América do Norte

Criadores de conteúdo priorizando formatos 4k e 8K verticais para plataformas como YouTube e TikTok requerem sensores entregando leitura de baixa latência com distorção de obturador reduzida. O motor deblur Metavision da Prophesee adaptado para chipsets Snapdragon 8 Gen 3 oferece processamento orientado por eventos que atenua borrão de movimento em filmagem manual, destacando novas abordagens de co-design algoritmo-sensor. O ciclo de feedback de mídia social acelera ciclos de substituição, reforçando demanda premium dentro do mercado de sensores de imagem CMOS.

Sensores Miniaturizados para Imagem Médica Vestível no Japão e UE

um demografia envelhecida do Japão e políticas de contenção de custos de saúde da UE avançam adoção de diagnósticos coleteíveis apresentando sensores CMOS múltiplo-ísobre implantaráveis para monitoramento de química cerebral. Miniaturização de sensor combinada com análises integradas reduz consumo de energia, permitindo rastreamento de saúde sempre ativo com processamento local de dados para preservar privacidade. Protótipos de óculos inteligentes alcançam precisão de rastreamento ocular de 1°, evidenciando como funções médicas e de interface homem-máquina convergem em plataformas CMOS.

Análise de Impacto das Restrições

| RESTRIÇÕES | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA de IMPACTO |

|---|---|---|---|

| Restrições de Capacidade de wafer CIS 300mm Avançado em Taiwan e Coreia | -1.4% | Global, concentrada na cadeia de suprimentos APAC | Curto prazo (≤ 2 anos) |

| Erosão de ASP em smartphones de Entrada | -0.8% | Global, mais pronunciada em mercados emergentes | Médio prazo (2-4 anos) |

| Limites de Ruído Térmico e Obturador em Cinematografia de Alta Velocidade | -0.5% | Global, aplicações especializadas | Longo prazo (≥ 4 anos) |

| Controles de Exportação EUA-China em CIS de Ponta | -0.9% | Global, fragmentação da cadeia de suprimentos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Restrições de Capacidade de Wafer CIS 300mm Avançado em Taiwan e Coreia

Pedidos crescentes de chips de IA competem com produção de sensor de imagem por linhas avançadas de 300 mm em fundições taiwanesas e coreanas, estendendo prazos de entrega de 12-16 semanas para 20-24 semanas. um expansão da TSMC no Arizona, embora capitalizada em USD 165 bilhões, não aliviará significativamente gargalos CIS antes de 2027. O agrupamento geográfico de fabricação BSI empilhada eleva exposição geopolítica, temperando significativamente elasticidade de suprimento de curto prazo para o mercado de sensores de imagem CMOS.

Erosão de ASP em Smartphones de Entrada

câmeras de nível commodity em smartphones econômicos sofrem queda de préços de venda médios conforme designs de referência proliferam. O fornecedor chinês SmartSens atraiu USD 225 milhões para competir agressivamente em préço, intensificando compressão de margem em níveis de volume. Produtores estabelecidos portanto pivotam recursos para nichos automotivos e industriais onde desempenho diferenciado sustenta margens mais saudáveis.

Análise de Segmentos

Por Tecnologia: Arquitetura BSI Estende Fronteira de Desempenho

Sensores de iluminação traseira capturaram 65% da participação de mercado de sensores de imagem CMOS em 2024, refletindo sensibilidade superior e maiores relações sinal-ruído. um ascendência do segmento elevou o tamanho de mercado de sensores de imagem CMOS baseados em BSI para smartphones premium e câmeras automotivas. Sensores BSI empilhados/3D estão avançando com TCAC de 9,8%, integrando camadas lógicas que executam inferência de IA em situ e ampliando ainda mais valor por milímetro quadrado.

Dispositivos de iluminação frontal mantêm relevância em SKUs com restrição de custo como câmeras IoT de entrada. Arquiteturas de obturador global, frequentemente baseadas em FSI, ganham adoção em automação industrial para frustrar artefatos de movimento. Empilhamento 3D de substrato de vidro emergente, projetado entre 2026 e 2030, promete perfis térmicos mais apertados e maiores densidades de interconexão, ampliando diferenciação de ponta.[3]fotônica mídia, "Definition de backside-illuminated sensor," fotônica.com

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Resolução: Contagens Ultra-Altas de Pixels Atendem Demandas de Nicho

um faixa de 12-24 MP respondeu por 25% da participação de mercado de sensores de imagem CMOS em 2024, equilibrando sobrecarga de armazenamento e computação em celulares mainstream. Dispositivos ≥49 MP, embora de nicho, estão crescendo 9,5% anualmente conforme vigilância, medicina e fotografia profissional favorecem zoom digital extremo. O protótipo de 410 MP da Canon destaca viabilidade técnica de sensores ultra-alta densidade full-frame, potencialmente catalisando novas modalidades de imagem diagnóstica.

Peçcomo sub-12 MP perduram em leitura de código de barras e dashcams onde taxa de quadros supera definição. Sensores de nível médio de 25-48 MP servem câmeras mirrorless aproveitando sobreposições computacionais múltiplo-quadro. um bifurcação de contagem de pixels aguçum segmentação de préços no mercado de sensores de imagem CMOS, preservando níveis de margem.

Por Espectro: Bandas Não-Visíveis Desbloqueiam Insight Industrial

Dispositivos de luz visível geraram 97% da receita de 2024, espelhando domínio em imagem de consumo. Ainda assim, o tamanho de mercado de sensores de imagem CMOS para segmentos não-visíveis (NIR, UV, SWIR) está subindo com TCAC de 9% conforme fabricação, agricultura e segurançum adotam análises específicas de comprimento de onda. câmeras UV e SWIR expõem contaminação e defeitos sub-superfície que luz visível perde, transformando paradigmas de controle de qualidade.

Sensores infravermelho próximo sustentam autenticação biométrica e monitores de sinais vitais, vinculando dispositivos de tecnologia de saúde e consumo. Arrays multiespectrais que co-capturam quadros visíveis e SWIR reduzem contagem de sensores em pilhas de percepção de veículos autônomos, ilustrando sinergias entre domínios.

Por Tipo de Comunicação: Links Sem Fio Expandem Alcance de Implementação

Sensores com fio sustentaram 85% da participação de receita em 2024, indispensáveis onde latência determinística governa resposta de máquina. Interfaces sem fio, no entanto, estão crescendo com TCAC de 8,1% conforme imagem processada na borda corta necessidades de largura de banda. 5g URLLC permite robótica remota e monitoramento de infraestrutura antes amarrados por ethernet.

Módulos de coleta de energia acoplados com energia ociosa sub-1 mW ampliam implementação em sensoriamento ambiental. Conforme pilhas de protocolo amadurecem, o mercado de sensores de imagem CMOS integrará rádios BLE, wi-fi 6 e UWB em nós ópticos miniaturizados, reduzindo barreiras de custo de instalação.

Por Indústria de Usuário Final: Segurança Automotiva Catalisa Inovação

Eletrônicos de consumo retiveram 28% da receita em 2024, mas demanda automotiva é o motor de crescimento, subindo TCAC de 9,4% na convergência de legislação ADAS. Suítes de múltiplas câmeras por veículo multiplicam conteúdo de sensor, enquanto monitoramento interno de cabine abre camadas de volume incrementais.

Visão de máquina industrial adiciona adoção de obturador global em linhas de QC robóticas automação mundo. coleteíveis de saúde aproveitam sensores de energia ociosa sub-µW para diagnósticos contínuos. Aeroespacial e defesa requerem imageadores endurecidos por radiação, produzindo contratos especializados mas lucrativos. Coletivamente, verticais diversificadas temperam ciclicidade na indústria de sensores de imagem CMOS.

Análise Geográfica

Ásia-Pacífico detém 34% da receita de 2024, beneficiando-se de ecossistemas verticalmente integrados abrangendo silício de fundição até montagem final de celulares. Fábricas taiwanesas fornecem um maior parte de wafers BSI empilhados, enquanto China continental permanece um maior base de exportação de smartphones do mundo. Inovação coreana, liderada pelo roteiro ISOCELL da Samsung, sustenta liderançum tecnológica dentro do mercado de sensores de imagem CMOS. Concentração de cadeia de suprimentos confere economia de escala ainda eleva exposição um terremotos e geopolítica.

Oriente Médio e África apresentam crescimento mais rápido com TCAC de 9,8% até 2030 conforme projetos de cidade inteligente do Golfo demandam câmeras de vigilância em rede e análise de tráfego. Importações de veículos equipados com ADAS elevam ciclos de substituição de pós-venda, enquanto boom de e-comércio móvel-first da África impulsiona volumes de câmera selfie com pouca luz. Incentivos de financiamento público-privado aceleram integração de sistema local, criando corredor emergente para expansão do mercado de sensores de imagem CMOS.

América do Norte influencia design global através de demandas de plataformas de mídia social e regras rigorosas de segurançum automotiva. Ecossistemas de criadores de conteúdo priorizam sensores otimizados para captura 8K de alta taxa de quadros, empurrando fornecedores fabless domésticos em direção um nichos premium. Europa, ancorada por investimentos da Indústria 4.0 da Alemanha, canaliza P&d fotônico para segmentos industriais e médicos de alta confiabilidade. América do Sul e Sul da Ásia representam volume não explorado, embora sensibilidade de préço direcione aquisição para designs estabelecidos de nível médio em vez de sensores de ponta.

Cenário Competitivo

Sony, Samsung e OmniVision comandam coletivamente cerca de 60% da receita global, dando ao mercado de sensores de imagem CMOS um perfil de concentração moderada. Sony explora processos BSI empilhados proprietários para liderar faixas de desempenho premium, Samsung escala arquiteturas de pixel avançadas em linhas internas de 300 mm, e OmniVision se diferencia através de portfólios automotivos e IoT custo-eficientes.

Realinhamento estratégico está remodelando o campo. SK Hynix está reduzindo produção CIS para realocar despesas de capital para memória de alta largura de banda, vacando participação para desafiantes chineses agressivos. um aquisição da Hamamatsu em 2024 da BAE sistemas imagem soluções aumenta talento de design norte-americano para sensores científicos de alto desempenho. Pioneiro baseado em eventos Prophesee e especialista térmico Meridian Innovation ilustram como jogadores de nicho penetram resolvendo pontos de dor específicos de aplicação.

Fragilidade da cadeia de suprimentos permanece risco estratégico. Restrições de exportação americanas impedem acesso chinês um equipamento EUV, potencialmente bifurcando roteiros tecnológicos. Escassez de capacidade de fundição posiciona fabricantes de dispositivos integrados com fábricas cativas-como Sony e Samsung-para resistir melhor um choques de alocação que marcas fabless puras. Barreiras de propriedade intelectual em torno de BSI empilhado e processamento de IA integrado consolidam fossos competitivos apesar de financiamento de novos entrantes.

Líderes da Indústria de Sensores de Imagem CMOS

-

Sony grupo Corporation

-

Samsung eletrônica Co., Ltd.

-

OmniVision tecnologias, Inc.

-

onsemi Corporation

-

STMicroelectronics N.V.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Sony semicondutor soluções anunciou o LYT-828, um sensor de imagem CMOS de 50 megapixels apresentando faixa dinâmica superior um 100 dB e tecnologia híbrido Frame-HDR, programado para produção em massa no final de agosto de 2025 para melhorar capacidades de imagem de smartphones em cenas de alto contraste.

- Abril de 2025: OmniVision lançou sensor de obturador global de 1,5 megapixel especificamente projetado para sistemas de monitoramento de motorista automotivo, expandindo presençum da empresa em aplicações de segurançum automotiva.

- Abril de 2025: um instalação da TSMC no Arizona acelerou planos de expansão com investimento de USD 165 bilhões para abrigar seis fábricas, com primeira fábrica utilizando tecnologia 4nm para SoCs de ponta e fábricas subsequentes planejadas para tecnologias 3nm e 2nm.

- Março de 2025: onsemi introduziu família Hyperlux ID, primeiro sensor tempo-de-voo indireto em tempo real capaz de medições de profundidade de alta precisão até 30 metros para aplicações de automação industrial.

Escopo do Relatório Global do Mercado de Sensores de Imagem CMOS

Um sensor de imagem semicondutor de metal-óxido complementar (CMOS) é uma tecnologia óptica usada em visão de máquina para robôs em OCR (reconhecimento óptico de caracteres) que pode melhorar fotografias de satélite e imagens de radar. É também usado em câmeras digitais, câmeras CCTV e leitores de código de barras.

O escopo do relatório abrange dimensionamento e previsão de mercado para segmentos de tipo de comunicação, indústria de usuário final e geografia. Por tipo de comunicação, o mercado é segmentado em com fio e sem fio. Por indústria de usuário final, o mercado é segmentado em eletrônicos de consumo, saúde, industrial, segurançum e vigilância, automotivo e transporte, aeroespacial e defesa, e computação. Por geografia, o mercado é segmentado em América do Norte, Europa, Ásia Pacífico, América Latina, Oriente Médio e África.

O relatório oferece previsões e tamanho de mercado em volume (unidades) e valor (USD) para todos os segmentos acima.

| Iluminação Frontal (FSI) |

| Iluminação Traseira (BSI) |

| BSI Empilhado / 3-D |

| CMOS de Obturador Global |

| Menos de 12 Megapixels |

| 12-24 Megapixels |

| 25-48 Megapixels |

| Maior que 49 Megapixels |

| Espectro Visível |

| Espectro Não-Visível (NIR, UV, SWIR) |

| Com Fio |

| Sem Fio |

| Eletrônicos de Consumo |

| Automotivo e Transporte |

| Industrial e Visão de Máquina |

| Segurança e Vigilância |

| Saúde e Ciências da Vida |

| Computação e Data-center |

| Aeroespacial e Defesa |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio | Israel |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Egito | |

| Resto da África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tecnologia | Iluminação Frontal (FSI) | |

| Iluminação Traseira (BSI) | ||

| BSI Empilhado / 3-D | ||

| CMOS de Obturador Global | ||

| Por Resolução | Menos de 12 Megapixels | |

| 12-24 Megapixels | ||

| 25-48 Megapixels | ||

| Maior que 49 Megapixels | ||

| Por Espectro | Espectro Visível | |

| Espectro Não-Visível (NIR, UV, SWIR) | ||

| Por Tipo de Comunicação | Com Fio | |

| Sem Fio | ||

| Por Indústria de Usuário Final | Eletrônicos de Consumo | |

| Automotivo e Transporte | ||

| Industrial e Visão de Máquina | ||

| Segurança e Vigilância | ||

| Saúde e Ciências da Vida | ||

| Computação e Data-center | ||

| Aeroespacial e Defesa | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio | Israel | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de sensores de imagem CMOS em 2025?

O mercado está avaliado em USD 24,58 bilhões em 2025.

Quão rápido crescerá o mercado de sensores de imagem CMOS até 2030?

Está projetado para alcançar USD 34,52 bilhões, refletindo TCAC de 7,12%.

Qual segmento de tecnologia lidera um participação de mercado de sensores de imagem CMOS?

Sensores de iluminação traseira detêm 65% de participação um partir de 2024.

Por que aplicações automotivas estão ganhando importância?

Mandatos regulatórios nos EUA e UE requerem ADAS baseado em câmera, impulsionando TCAC de 9,4% para sensores automotivos.

Qual região está expandindo mais rapidamente?

Oriente Médio e África mostram crescimento mais alto com TCAC de 9,8% até 2030, impulsionado por vigilância de cidades inteligentes.

Quão concentrado é o cenário competitivo?

Sony, Samsung e OmniVision controlam cerca de 60% das vendas globais, dando ao mercado nível de concentração moderado.

Página atualizada pela última vez em: