Tamanho e Participação do Mercado de Iogurte da Europa

Análise do Mercado de Iogurte da Europa pela Mordor Intelligence

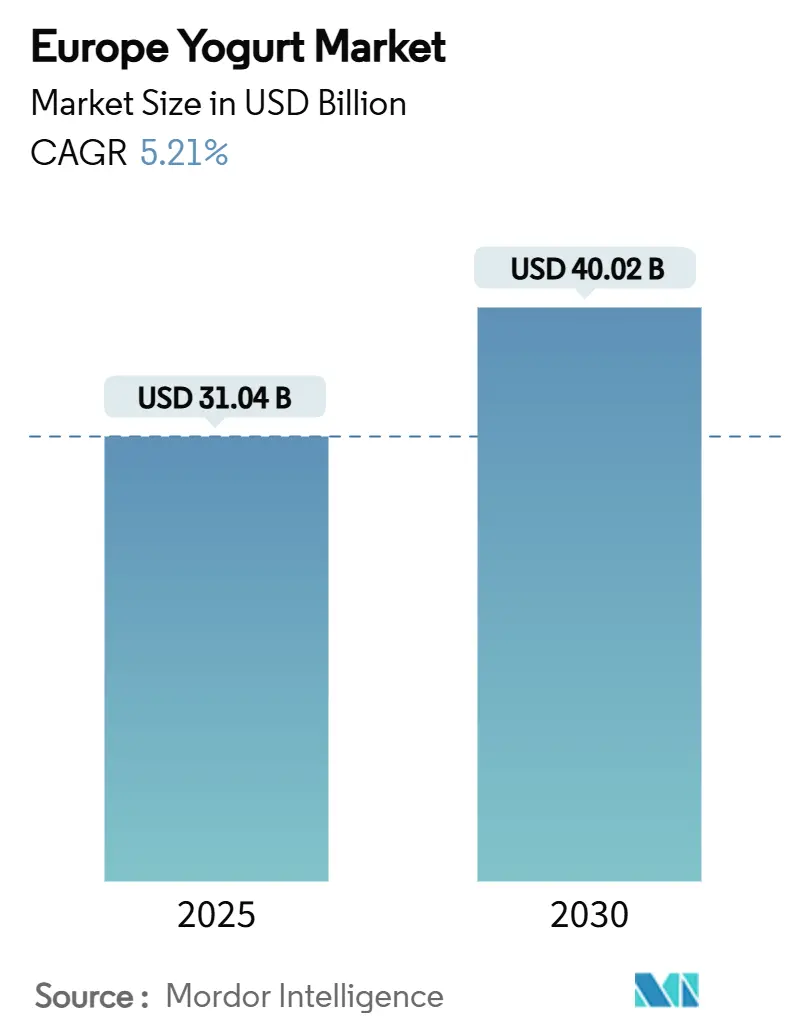

O tamanho do mercado europeu de iogurte está projetado para atingir uma avaliação de USD 31,04 mil milhões até 2025 e deverá crescer ainda mais para USD 40,02 mil milhões até 2030, registando uma taxa de crescimento anual composta (TCAC) de 5,21%. Este crescimento destaca a crescente procura dos consumidores por alimentos funcionais e ricos em proteína. A popularidade de produtos lácteos ricos em proteína aumentou, e esta tendência é impulsionada pelos principais fabricantes que se focam em receitas orientadas para a saúde, pelo aumento significativo na procura por iogurte grego rico em proteína, e por investimentos consistentes em soluções de embalagem sustentável. O mercado também está a testemunhar uma rápida diversificação. As opções de iogurte à base de plantas estão a crescer rapidamente, os produtos de iogurte para beber estão a tornar-se populares para consumo em movimento, e as embalagens tetra-pack estão a ganhar tração devido a regulamentações ambientais mais rigorosas. A Alemanha detém a maior participação do mercado, enquanto o Reino Unido está a experienciar o crescimento mais rápido, apoiado por regulamentações favoráveis para alegações relacionadas com proteína. O mercado enfrenta desafios como preços flutuantes do leite e requisitos complexos de rotulagem. O mercado europeu de iogurte está moderadamente fragmentado. Os players de grande escala beneficiam do seu poder de compra e orçamentos extensivos de marketing, enquanto empresas menores e de nicho destacam-se ao oferecer produtos orgânicos, ingredientes de origem regional, ou iogurte apoiado por pesquisa de saúde intestinal.

Principais Conclusões do Relatório

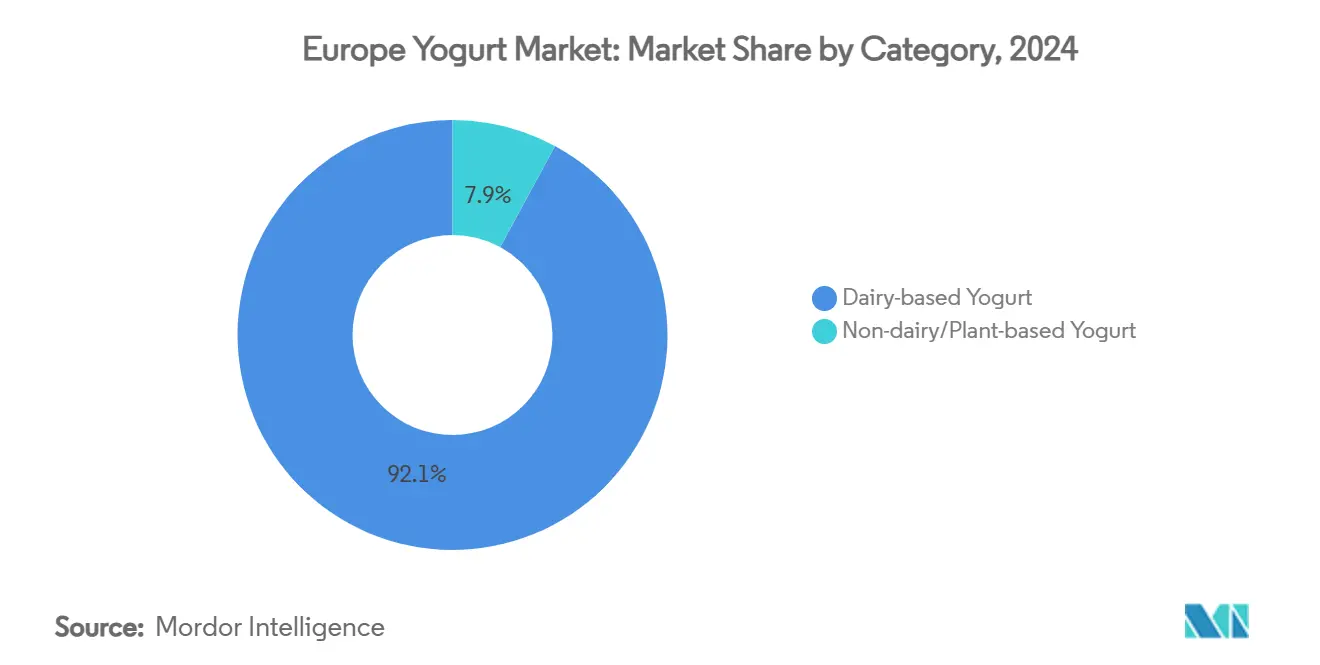

- Por categoria, o iogurte lácteo controlou 92,05% da participação do mercado europeu de iogurte em 2024, mas as alternativas à base de plantas estão a caminho de uma TCAC de 7,55% até 2030.

- Por forma do produto, os estilos cremosos lideraram com 79,33% da participação de receita em 2024, enquanto os iogurtes para beber estão projetados para crescer a 7,04% TCAC até 2030.

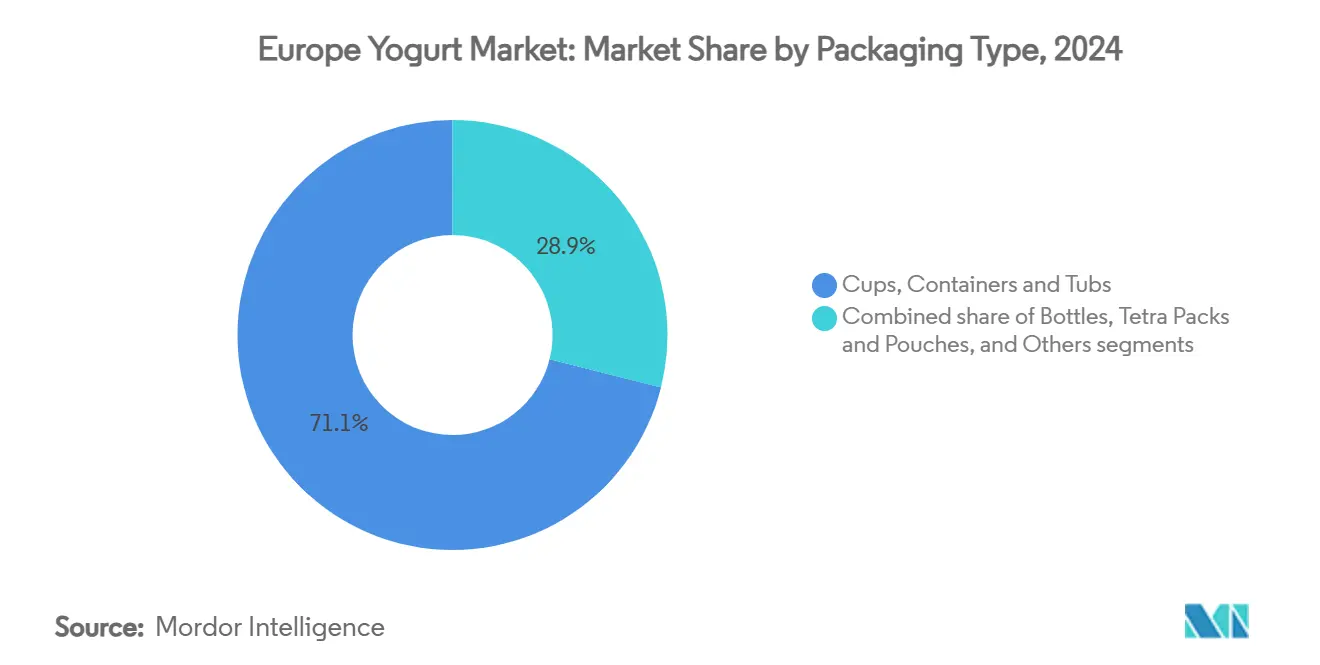

- Por embalagem, copos e recipientes detiveram 71,04% da participação em 2024; tetra-packs e bolsas estão posicionadas para uma TCAC de 7,21%, apoiadas pelas restrições da UE sobre plásticos de uso único.

- Por perfil de sabor, os iogurtes aromatizados detiveram 46,21% da participação em 2024; naturais/simples ganharam tração com uma TCAC de 6,45% até 2030.

- Por canal de distribuição, off-trade dominou com 93,11% da participação em 2024, enquanto os pontos on-trade estão projetados para crescer a uma TCAC de 6,01% até 2030.

- Por geografia, a Alemanha contribuiu com 17,56% das vendas de 2024, enquanto o mercado do Reino Unido está previsto expandir a uma TCAC de 5,45% até 2030.

Tendências e Insights do Mercado de Iogurte da Europa

Tabela de Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Procura crescente por iogurte grego rico em proteína entre millennials | +1.2% | Alemanha, Reino Unido, França | Médio prazo (2-4 anos) |

| Inovação de sabores usando frutas locais acelerando a adoção de iogurte | +0.8% | França, Itália, Espanha | Curto prazo (≤ 2 anos) |

| Crescimento da ocasião de pequeno-almoço em movimento impulsionando formatos de iogurte para beber | +0.9% | Reino Unido, Alemanha, Resto da Europa | Médio prazo (2-4 anos) |

| Aumento nas alegações sem lactose e de saúde digestiva acelerando alternativas não lácteas | +1.1% | França, Itália, Espanha | Longo prazo (≥ 4 anos) |

| Rótulo limpo e ingredientes de origem local alinhados com preferências de sustentabilidade | +0.7% | Alemanha, França, Reino Unido | Longo prazo (≥ 4 anos) |

| Fortificação funcional (probióticos, imunidade) dominando novos lançamentos de produtos | +1.0% | França, Itália, Espanha | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Procura crescente por iogurte grego rico em proteína entre millennials

Os millennials estão a desempenhar um papel significativo na mudança do mercado de iogurte da Europa ao escolherem opções ricas em proteína que se alinham com os seus estilos de vida ativos e prioridades focadas na saúde. Esta mudança levou a um crescimento forte no mercado, com produtos lácteos ricos em proteína a verem um aumento notável nas vendas. Os millennials procuram benefícios funcionais, como ajuda na recuperação muscular e fornecimento de energia duradoura, em vez de se focarem apenas nas preferências tradicionais de sabor. O crescente interesse na cultura fitness, rotinas flexíveis de equilíbrio trabalho-vida, e a necessidade de lanches convenientes para consumo em movimento estão a impulsionar ainda mais esta procura. A partir de 2024, dados da OCDE mostram que 15% da população da Europa atende aos níveis recomendados pela Organização Mundial da Saúde de atividade física, o que apoia a crescente procura por alimentos funcionais como iogurte rico em proteína [1]Fonte: Organização para a Cooperação e Desenvolvimento Económico, Health at a Glance: Europe 2024,

oecd.org. Adicionalmente, mudanças regulamentares, como a revisão da FDA dos padrões de rotulagem de proteína, deverão influenciar reformas similares na União Europeia, facilitando às empresas destacar os benefícios para a saúde dos seus produtos. As principais marcas de iogurte na Europa estão a aproveitar esta tendência ao usar marketing de influenciadores e promover mensagens focadas no bem-estar.

Crescimento da ocasião de pequeno-almoço em movimento impulsionando formatos de iogurte para beber

O aumento de estilos de vida urbanos ocupados e arranjos de trabalho flexíveis está a impulsionar a procura por opções de pequeno-almoço rápidas e convenientes. A partir de 2025, muitos trabalhadores europeus têm permissão para trabalhar remotamente 2-3 dias por semana, representando 40%-60% do seu tempo de trabalho, de acordo com o Eurofund [2]Fonte: Eurofund, Shaping the future of work: Inside Europe's hybrid work strategies,

eurofound.europa.eu. Esta mudança tornou o iogurte para beber cada vez mais popular em toda a Europa, especialmente em cidades onde longas deslocações e horários de trabalho híbridos tornam as escolhas alimentares portáteis e que poupam tempo essenciais. Empresas como a Danone estão a responder a esta tendência ao expandir as suas ofertas de iogurte para beber, como as linhas Actimel e HiPRO Drink, que são desenhadas para consumo em movimento. Estes produtos são comercializados como convenientes e funcionais, permitindo às marcas cobrar preços premium. Embalagens inovadoras, como tampas reseláveis e designs de garrafa ergonómicos, tornam estes produtos mais fáceis de transportar e usar. O iogurte para beber também oferece uma oportunidade para incluir ingredientes funcionais, como cafeína adicionada, probióticos e vitaminas, atendendo aos consumidores que querem uma solução de pequeno-almoço completa e nutritiva que se adapta às suas rotinas ocupadas.

Inovação de sabores usando frutas locais acelerando a adoção de iogurte

Criar sabores de iogurte com frutas de origem local está a tornar-se um impulsionador chave do consumo de iogurte em toda a Europa. Os consumidores estão a mostrar uma forte preferência por produtos que se sentem autênticos, sustentáveis e conectados à sua região, e as empresas estão a adaptar-se para atender a esta procura. Por exemplo, a Arla Foods expandiu a sua gama de iogurtes no Reino Unido em 2024 ao lançar uma versão maior de 450g do seu Arla Protein Yogurt em sabores baunilha e morango, cada um oferecendo 45g de proteína por recipiente. Este movimento não só se alinha com os objetivos de sustentabilidade da UE, mas também apoia os agricultores locais e ajuda a reduzir o impacto dos custos flutuantes de ingredientes. Embora depender de frutas sazonais possa tornar o planeamento de produção mais complexo, permite às marcas desenvolver sabores únicos e culturalmente relevantes que ressoam com os consumidores e constroem lealdade à marca. Esta tendência é particularmente notável no Sul da Europa, onde as pessoas estão mais familiarizadas e atraídas por frutas regionais, tornando estes sabores mais populares.

Aumento nas alegações sem lactose e de saúde digestiva acelerando alternativas não lácteas

Os consumidores na Europa estão cada vez mais a focar-se na saúde digestiva, o que está a impulsionar a procura por alternativas de iogurte sem lactose e à base de plantas. Esta mudança é apoiada por uma crescente variedade de produtos que oferecem melhor sabor, textura e benefícios nutricionais, mostrando avanços significativos neste segmento. Os órgãos regulamentares, como a Autoridade Europeia para a Segurança dos Alimentos (EFSA), estão a tornar-se mais recetivos às alegações de saúde digestiva [3]Fonte: Autoridade Europeia para a Segurança dos Alimentos, EFSA finalises the assessment of 'general function' health claims,

efsa.europa.eu. As alegações relacionadas com probióticos permanecem rigorosamente regulamentadas, empurrando as empresas a apoiar os seus produtos com evidência científica forte. Por exemplo, a FrieslandCampina está a inovar ao desenvolver produtos que visam tanto a saúde intestinal como a saúde muscular, combinando benefícios funcionais com técnicas de fermentação avançadas para imitar de perto o sabor e textura dos iogurtes tradicionais lácteos. Os iogurtes à base de plantas ainda enfrentam desafios, como níveis mais baixos de proteína e micronutrientes comparados às opções lácteas. Para abordar isto, as empresas estão a focar-se em fortificar os seus produtos para igualar o valor nutricional dos lácteos.

Análise de Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Preços voláteis do leite comprimindo margens de iogurte à base de laticínios | -0.8% | Alemanha, França, Itália | Curto prazo (≤ 2 anos) |

| Tarifas de importação em culturas probióticas aumentando custos para PME | -0.4% | Reino Unido, Alemanha, França | Médio prazo (2-4 anos) |

| Altos custos logísticos de cadeia fria dificultando rentabilidade de canais de comércio eletrónico | -0.6% | Reino Unido, Alemanha, França | Médio prazo (2-4 anos) |

| Regras de rotulagem de açúcar adicionado da FDA limitando flexibilidade de formulação para SKUs aromatizadas | -0.3% | Reino Unido, Alemanha, França | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Altos custos logísticos de cadeia fria dificultando rentabilidade de canais de comércio eletrónico

Os custos crescentes na logística de cadeia fria estão a criar desafios significativos para as vendas de iogurte através de canais de comércio eletrónico na Europa. Os preços crescentes de energia, impulsionados por fatores como tensões geopolíticas tais como o conflito na Ucrânia, tornaram o transporte refrigerado mais caro. Este problema é particularmente severo em regiões como a Península Ibérica, onde a capacidade limitada de transporte refrigerado adiciona ao problema. As plataformas de compras online enfrentam custos operacionais mais altos comparados às lojas físicas porque entregar produtos lácteos perecíveis requer refrigeração intensiva e entrega eficiente de última milha. Marcas de iogurte menores que dependem de modelos diretos ao consumidor estão a sentir a pressão ainda mais. Requisitos de pedido mínimo altos e horários de entrega infrequentes tornam mais difícil para estas marcas atingir clientes eficazmente. Para abordar estes desafios, as empresas estão a recorrer a tecnologias avançadas como previsão de procura baseada em IA e otimização de rotas.

Preços voláteis do leite comprimindo margens de iogurte à base de laticínios

As flutuações dos preços do leite em toda a Europa estão a criar desafios para os fabricantes de iogurte, enquanto lutam para manter margens de lucro. Estas mudanças de preços são causadas por fatores como tensões geopolíticas, interrupções relacionadas com o clima no fornecimento de leite, e custos crescentes de energia. Por exemplo, em fevereiro de 2025, o preço médio do leite na UE subiu para 53,8 cêntimos por quilograma, marcando um aumento de 16% comparado a 2024, de acordo com a Associação de Produtores de Leite [4]Fonte: Associação de Produtores de Leite, Raw Milk Price Growth in the EU,

avm-ua.org. Este aumento nos custos impacta significativamente os processadores lácteos, já que despesas mais altas de ração e transporte acrescentam ao fardo. Apenas os custos de energia, que representam cerca de 3% das despesas totais de produção alimentar não relacionadas com mão-de-obra, dispararam devido aos choques de preços recentes. Empresas maiores estão a tentar gerir estes desafios ao usar estratégias de preços flexíveis e adquirir leite de múltiplos fornecedores. No entanto, enfrentam limitações em passar estes custos aumentados aos consumidores, especialmente porque muitos compradores são sensíveis ao preço. Produtores de iogurte menores são atingidos ainda mais porque carecem das ferramentas financeiras e poder de negociação para lidar com fornecedores de leite eficazmente.

Análise de Segmentos

Por Categoria: Alternativas à Base de Plantas Desafiam o Domínio Lácteo

O tamanho do mercado europeu de iogurte para produtos à base de laticínios representou 92,05% da receita total da categoria em 2024. Os iogurtes à base de laticínios continuam a dominar o mercado devido à sua ampla aceitação pelos consumidores, benefícios nutricionais e cadeias de fornecimento estabelecidas. No entanto, o mercado está a evoluir à medida que as preferências dos consumidores se deslocam para opções mais saudáveis e sustentáveis. As alternativas à base de plantas estão a ganhar tração, mas os laticínios permanecem um alimento básico pelo seu alto conteúdo proteico e versatilidade. Os fabricantes grandes estão a focar-se na inovação em sabores e embalagem para manter o seu domínio neste segmento.

Os produtos de iogurte não lácteos/à base de plantas, embora ainda um segmento menor, deverão crescer a uma TCAC de 7,55% até 2030, impulsionados pela crescente consciência da intolerância à lactose e dos benefícios ambientais das dietas à base de plantas. Técnicas de fermentação melhoradas aumentaram significativamente a textura e sabor das opções à base de plantas, tornando-as mais atrativas para os consumidores. Bases populares como aveia, amêndoa e coco estão a liderar este crescimento, oferecendo uma variedade de escolhas para compradores conscientes da saúde. Produtos híbridos que combinam ingredientes lácteos e à base de plantas também estão a ganhar popularidade, atendendo aos consumidores flexitarianos que procuram um equilíbrio entre nutrição e sustentabilidade. No entanto, regulamentações da UE que restringem o uso de termos como "leite" para produtos à base de plantas apresentam desafios de marketing.

Por Forma do Produto: Conveniência Impulsiona Expansão do Formato Para Beber

Os iogurtes cremosos/consistentes continuaram a dominar o mercado europeu de iogurte em 2024, representando 79,33% da receita total. Este domínio deve-se largamente à sua forte associação com hábitos de pequeno-almoço tradicionais em toda a região. Os consumidores preferem iogurtes cremosos pela sua versatilidade, já que podem ser combinados com frutas, granola, ou outras coberturas. Adicionalmente, a ampla variedade de sabores e opções focadas na saúde, como variantes com baixo teor de gordura ou alto teor proteico, impulsiona ainda mais a sua popularidade. Apesar da sua posição estabelecida, as marcas estão a inovar dentro deste segmento ao introduzir ingredientes funcionais como probióticos e vitaminas para atender aos consumidores conscientes da saúde. A conveniência da embalagem de porção individual também atrai indivíduos ocupados, garantindo que os iogurtes cremosos permaneçam um alimento básico no mercado.

Por outro lado, os iogurtes para beber estão a ganhar tração, crescendo a uma TCAC de 7,04%. Este crescimento é alimentado pela crescente procura por opções convenientes para consumo em movimento, especialmente entre consumidores mais jovens e urbanos. A introdução de garrafas PET reseláveis e embalagem portátil tornou os iogurtes para beber uma escolha popular para pessoas que fazem deslocações e aquelas com estilos de vida ocupados. As marcas também estão a capitalizar esta tendência ao incorporar ingredientes funcionais, como nutrientes que reforçam a imunidade e formulações com baixo açúcar, para atrair compradores conscientes da saúde. O crescimento mais forte das vendas é observado em regiões como a Escandinávia e o Reino Unido, onde a mobilidade durante o dia de trabalho é alta.

Por Perfil de Sabor: Consciência de Saúde Altera Padrões de Preferência

Em 2024, os iogurtes aromatizados captaram uma significativa participação de 46,21% da receita do mercado de iogurte da Europa. O seu apelo generalizado abrange todas as faixas etárias, tornando-os uma escolha favorecida para pequeno-almoço ou lanches. O atrativo dos iogurtes aromatizados reside nos seus diversos perfis de sabor, variando de misturas clássicas de frutas a opções decadentes inspiradas em sobremesas. As marcas estão a inovar, introduzindo variantes com baixo açúcar e adicionando ingredientes funcionais como probióticos e estimuladores de imunidade. Isto alinha-se com os consumidores conscientes da saúde da região, especialmente na Escandinávia e Reino Unido.

Entretanto, os iogurtes naturais/simples estão numa ascensão rápida, com projeções indicando uma TCAC de 6,45%. Este crescimento é alimentado pela consciência elevada dos consumidores sobre redução de açúcar e uma mudança para nutrição personalizável com rótulo limpo. Consumidores conscientes da saúde estão a gravitar para iogurte natural, usando-o como uma base versátil para personalizar refeições com frutas frescas, nozes, ou sementes, tudo enquanto mantêm um olho atento no conteúdo de açúcar e valor nutricional. Em resposta, os fabricantes estão a lançar produtos não aromatizados, enriquecidos com frutas locais e superfrutas como acerola, e enfatizando fornecimento transparente. Este movimento atende à procura por soluções lácteas naturais, sustentáveis e funcionais.

Por Tipo de Embalagem: Mandatos de Sustentabilidade Impulsionam Inovação

Copos e recipientes representaram 71,04% das vendas de iogurte em 2024, mas as embalagens tetra-pack e bolsas deverão crescer a uma TCAC de 7,21%. Este crescimento é impulsionado pela Diretiva de Plásticos de Uso Único da UE, que encoraja o uso de embalagem sustentável. Designs tetra-pack com tampas presas estão a ganhar popularidade porque ajudam as marcas a cumprir requisitos regulamentares sem precisar de mudanças significativas nas suas linhas de produção. Estas soluções de embalagem inovadoras são não só ecológicas mas também convenientes para os consumidores, tornando-as uma escolha preferida para consumo em movimento.

Empresas como a Valio estão a liderar o caminho na embalagem sustentável ao colaborar com a Borealis para desenvolver recipientes de iogurte feitos de polipropileno reciclado. Esta iniciativa destaca o compromisso da indústria com uma economia circular, onde materiais são reutilizados e o desperdício é minimizado. Além disso, avanços em filmes de vida útil estendida e bolsas com porções controladas estão a ajudar a reduzir o desperdício alimentar ao manter produtos frescos por mais tempo e oferecer tamanhos de porção convenientes.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Crescimento do Comércio Eletrónico Enfrenta Desafios Logísticos

Em 2024, os pontos off-trade mantiveram firmemente as rédeas do mercado europeu de iogurte, arrecadando uns impressionantes 93,11% da receita total. Supermercados, hipermercados e cadeias de mercearia solidificaram o seu domínio, graças a preços competitivos, gamas de produtos diversas e acessibilidade incomparável. Estes pontos atendem a um espetro de gostos dos consumidores, desde iogurtes aromatizados e não aromatizados a orgânicos e funcionais, solidificando o seu estatuto como o destino preferido para compras diárias. O aumento em produtos de marca própria e promoções inteligentes na loja reforçou o papel crucial do off-trade na distribuição de iogurte.

Entretanto, o segmento on-trade, englobando cafés, restaurantes e pontos de serviços alimentares, está a ganhar tração constantemente, ostentando uma TCAC projetada de 6,01%. A incorporação crescente de iogurtes artesanais e premium em pratos como parfaits de pequeno-almoço, tigelas de smoothie e sobremesas impulsiona este aumento. Entidades de serviços alimentares estão a capitalizar a adaptabilidade e benefícios para a saúde do iogurte, criando itens de menu sofisticados que ressoam com a inclinação crescente do consumidor para alimentos centrados na saúde, gourmet e funcionais. O apetite elevado por experiências gastronómicas únicas e formulações especializadas criou um nicho promissor para marcas de iogurte premium no setor on-trade.

Análise Geográfica

A Alemanha contribuiu com 17,56% da receita do mercado europeu de iogurte em 2024, impulsionada pelas suas cooperativas leiteiras eficientes e pela disposição dos consumidores em pagar por produtos enriquecidos com proteína. Os processadores lácteos locais geriram os preços crescentes do leite ao diversificar as suas redes de fornecedores, garantindo uma cadeia de fornecimento estável. Consumidores conscientes da saúde na Alemanha mostraram forte lealdade a produtos de iogurte funcionais, como opções estilo kefir, que são ricas em probióticos. Regulamentações claras sobre rotulagem probiótica encorajaram a inovação entre fabricantes.

A França continua a ser um segmento significativo no mercado europeu de iogurte, devido às suas ricas tradições culinárias e preferência por produtos lácteos premium de origem local. Os produtores de iogurte franceses esculpiram com sucesso nichos ao usar frutas sazonais e técnicas de produção artesanais, que atraem uma ampla gama de consumidores. A expansão de cadeias de desconto criou competição, mas marcas premium mantêm a sua vantagem ao focar-se na qualidade e autenticidade.

O Reino Unido está a experienciar o crescimento mais rápido no mercado europeu de iogurte, com uma TCAC de 5,45%, alimentado por políticas de redução de açúcar e uma procura crescente por produtos ricos em proteína. Produtores lácteos domésticos adaptaram-se aos desafios pós-Brexit, como taxas de importação, ao investir em cadeias de fornecimento locais para garantir produção consistente. O mercado do Reino Unido também beneficia de uma forte presença de comércio eletrónico, que supera a média europeia. No entanto, altos custos associados à refrigeração de última milha permanecem um desafio para a rentabilidade.

Panorama Competitivo

O mercado europeu de iogurte está moderadamente fragmentado. Empresas maiores beneficiam da sua capacidade de negociar melhores acordos com fornecedores e investir pesadamente em publicidade. Por outro lado, players menores de nicho destacam-se ao focar-se em produtos orgânicos, adquirir ingredientes localmente, ou oferecer iogurtes com benefícios comprovados para a saúde intestinal. Este equilíbrio entre operações de grande escala e diferenciação de nicho mantém o mercado dinâmico e competitivo.

A aquisição pela Lactalis dos ativos de iogurte da General Mills por USD 2,1 mil milhões destaca a confiança no crescimento a longo prazo do mercado de iogurte, mesmo com desafios como custos crescentes. Similarmente, a Danone fez parceria com a Microsoft para usar ferramentas de IA para melhor gestão de inventário e previsão de procura mais precisa. Estes movimentos estratégicos dos principais players mostram o seu foco na inovação e eficiência para manter as suas posições de mercado. Tais investimentos também refletem a crescente importância da tecnologia na otimização de operações e no atendimento eficaz das procuras dos consumidores.

Iogurtes funcionais, como aqueles enriquecidos com probióticos, estão a tornar-se uma área chave de foco para empresas. Muitas estão a investir em estudos clínicos para obter aprovação para alegações de saúde de órgãos regulamentares como a EFSA. A embalagem sustentável está a ganhar tração, com empresas a adotar materiais leves e plásticos reciclados para cumprir padrões ambientais. Embora as vendas diretas ao consumidor estejam a crescer, desafios como altos custos de refrigeração permanecem. Modelos baseados em subscrição estão a ajudar marcas a construir lealdade, especialmente entre consumidores urbanos que valorizam conveniência e fornecimento consistente.

Líderes da Indústria de Iogurte da Europa

Danone SA

Nestlé SA

FAGE International S.A

Landgenossenschaft Ennstal e.Gen.

Theo Müller Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A Lactalis completou a aquisição de USD 2,1 mil milhões dos negócios de iogurte da General Mills, adicionando Yoplait e Go-Gurt ao seu portfólio global.

- Maio de 2025: A Valio e Borealis estrearam copos de iogurte de polipropileno reciclado alinhados com objetivos de economia circular da UE.

- Abril de 2025: A Atlante lançou novos produtos desenvolvidos pela sua equipa de Investigação e Desenvolvimento, combinando inovação com elementos tradicionais gregos. A nova Gama de Iogurte Indulgente da empresa apresentou uma base de 5% de gordura que equilibrou sabor e nutrição.

Âmbito do Relatório do Mercado de Iogurte da Europa

Iogurte é um alimento produzido pela fermentação bacteriana do leite. O mercado de iogurte da Europa está segmentado por categoria, forma do produto, perfil de sabor, tipo de embalagem, canal de distribuição e geografia. Baseado na categoria, o mercado está segmentado em iogurte à base de laticínios e não lácteo/à base de plantas. Baseado na forma do produto, o mercado está segmentado em iogurte cremoso/consistente e para beber. Baseado no perfil de sabor, o mercado está segmentado em natural/simples e aromatizado. Por tipo de embalagem, o mercado está dividido em copos, recipientes e tinas, garrafas, tetra-packs e bolsas e outros. Baseado nos canais de distribuição, o mercado está segmentado em off-trade (hipermercados/supermercados, lojas de conveniência, canais de retalho online, e outros canais de distribuição) e on-trade. Baseado na geografia, o mercado está segmentado em Reino Unido, Alemanha, França, Itália, Espanha, Rússia e o Resto da Europa. Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no valor (em milhões USD).

| Iogurte à Base de Laticínios |

| Iogurte Não Lácteo/à Base de Plantas |

| Iogurte Cremoso/Consistente |

| Iogurte Para Beber |

| Natural/Simples |

| Aromatizado |

| Copos, Recipientes e Tinas |

| Garrafas |

| Tetra Packs e Bolsas |

| Outros |

| Off-Trade | Supermercados/Hipermercados |

| Lojas de Conveniência | |

| Retalho Online | |

| Outros Canais de Distribuição | |

| On-trade |

| Alemanha |

| Reino Unido |

| Itália |

| França |

| Espanha |

| Países Baixos |

| Polónia |

| Bélgica |

| Suécia |

| Resto da Europa |

| Por Categoria | Iogurte à Base de Laticínios | |

| Iogurte Não Lácteo/à Base de Plantas | ||

| Por Forma do Produto | Iogurte Cremoso/Consistente | |

| Iogurte Para Beber | ||

| Por Perfil de Sabor | Natural/Simples | |

| Aromatizado | ||

| Por Tipo de Embalagem | Copos, Recipientes e Tinas | |

| Garrafas | ||

| Tetra Packs e Bolsas | ||

| Outros | ||

| Por Canal de Distribuição | Off-Trade | Supermercados/Hipermercados |

| Lojas de Conveniência | ||

| Retalho Online | ||

| Outros Canais de Distribuição | ||

| On-trade | ||

| Por Geografia | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Polónia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

Questões Chave Respondidas no Relatório

Qual é o tamanho atual do mercado europeu de iogurte?

O tamanho do mercado europeu de iogurte atingiu USD 31,04 mil milhões em 2025 e está projetado para atingir USD 40,02 mil milhões até 2030 a uma TCAC de 5,21%.

Que forma de produto está a crescer mais rapidamente?

O iogurte para beber mostra a expansão mais rápida, previsto para crescer a 7,04% TCAC até 2030 à medida que a procura por pequeno-almoço em movimento aumenta.

Quão rapidamente os iogurtes à base de plantas estão a ganhar terreno?

As alternativas não lácteas deverão registar uma TCAC de 7,55%, superando o mercado geral graças ao apelo sem lactose e de sustentabilidade.

Que inovações de embalagem cumprem as regras de sustentabilidade da UE?

Tetra-packs com tampas presas e copos de polipropileno reciclado dominam lançamentos recentes, ajudando marcas a cumprir diretivas de plásticos de uso único.

Página atualizada pela última vez em: