Tamanho e Participação do Mercado de Waste-to-Energy da Europa

Análise do Mercado de Waste-to-Energy da Europa pela Mordor Intelligence

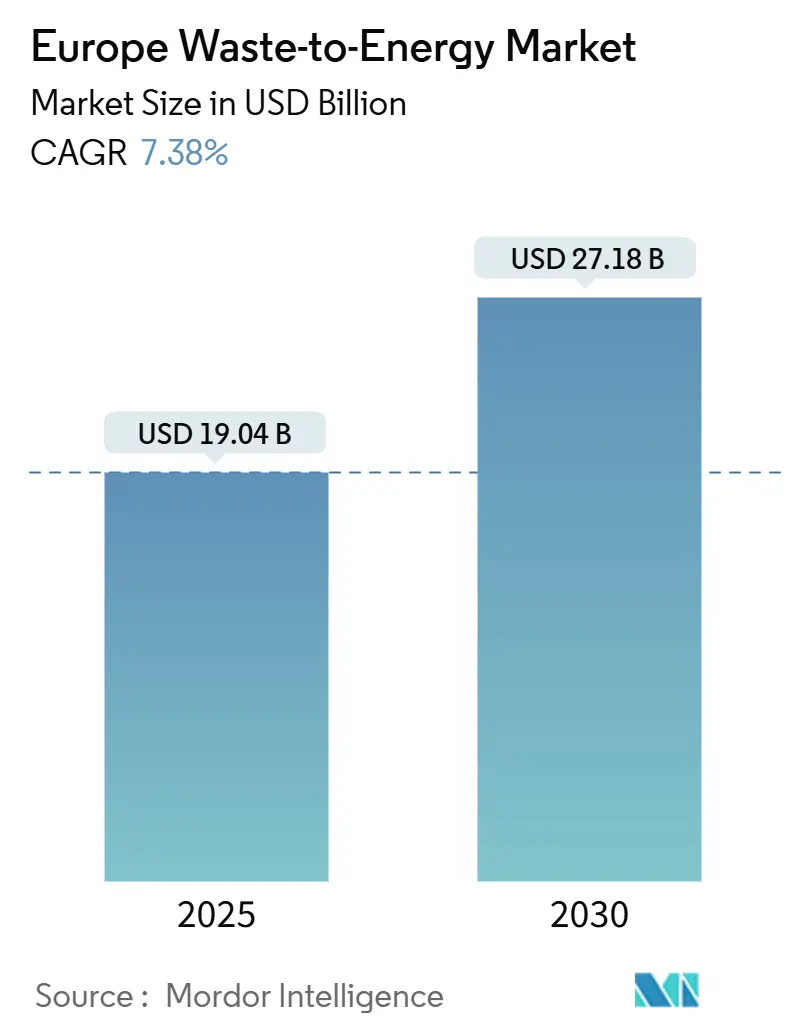

O tamanho do Mercado de Waste-to-Energy da Europa é estimado em USD 19,04 bilhões em 2025, e espera-se que atinja USD 27,18 bilhões até 2030, a uma TCAC de 7,38% durante o período de previsão (2025-2030).

O alinhamento de políticas entre as diretivas de resíduos e clima da UE, a redução da capacidade de carvão e o aumento das taxas de aterros elevam as taxas de utilização das instalações. Incentivos ligados ao carbono, como o Mecanismo de Ajuste de Fronteira de Carbono (CBAM) da UE, criam novas fontes de receita, enquanto a expansão de aquecimento distrital nos países nórdicos e da Europa Central-Oriental melhora a viabilidade bancária dos projetos. Plantas de grande escala acima de 750 tpd ganham impulso porque a escala reduz os custos de retrofit de captura e facilita o acesso ao capital do Fundo de Inovação da UE. A sensibilidade pública às emissões urbanas e a suavização dos preços de energia no atacado moderam o crescimento, mas não descarrilaram os pipelines de novas construções na Alemanha, Itália, Polônia, países nórdicos e Reino Unido. Como resultado, o mercado europeu de waste-to-energy está consolidando seu papel como fornecedor de capacidade firme que impulsiona o desvio de aterros.

Principais Conclusões do Relatório

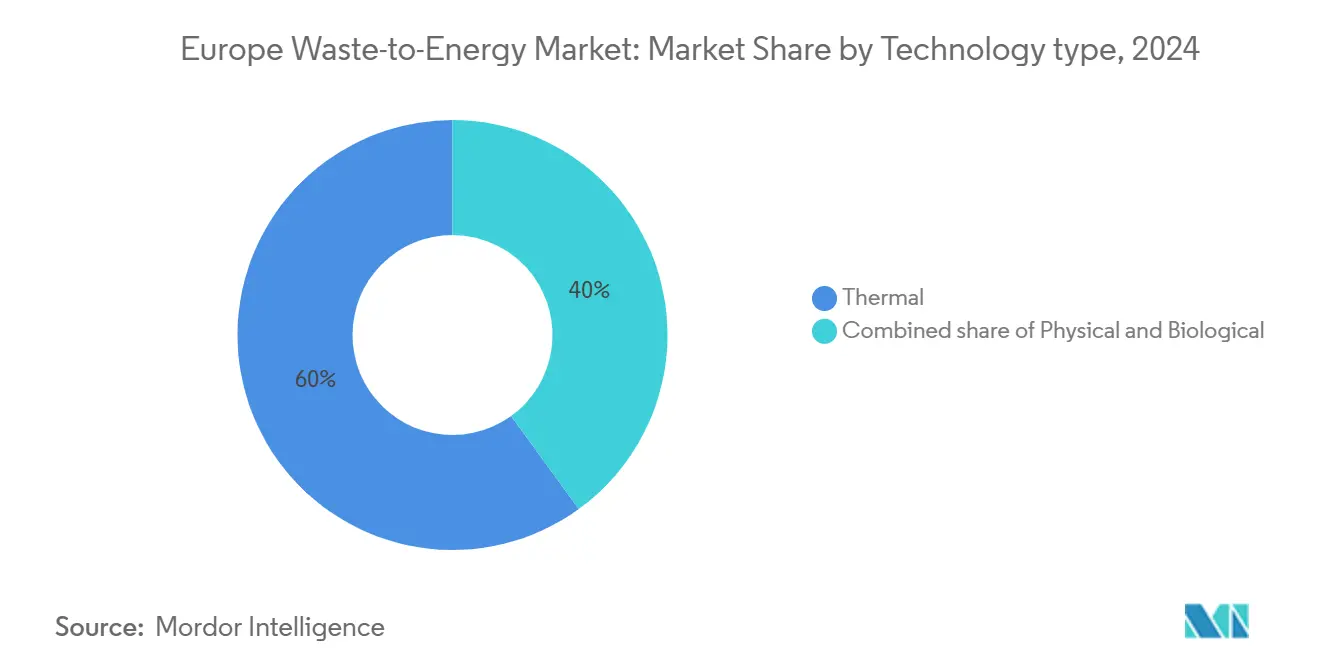

- Por tecnologia, os processos térmicos lideraram com 60% da participação na receita em 2024, enquanto os processos biológicos devem expandir a uma TCAC de 12,2% até 2030.

- Por tipo de resíduo, os resíduos sólidos municipais detiveram 62% da participação do mercado europeu de waste-to-energy em 2024, enquanto os resíduos agrícolas e agro-industriais avançam a uma TCAC de 11,4% até 2030.

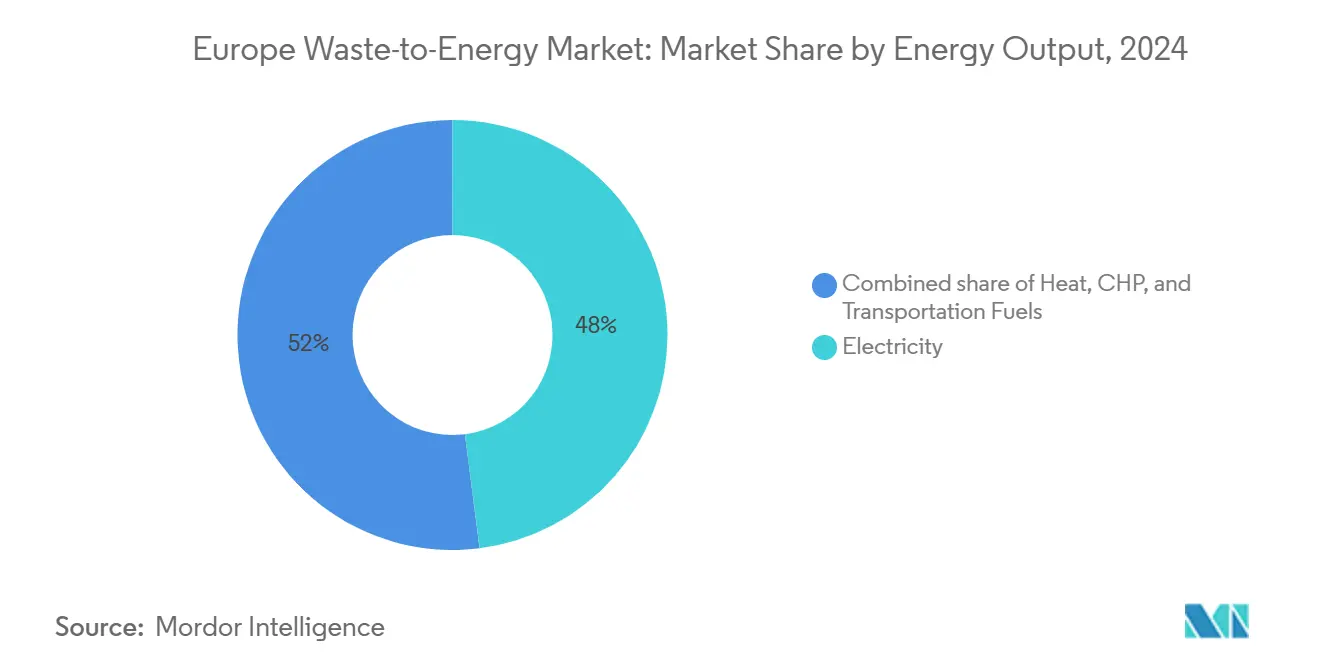

- Por produção de energia, a geração de eletricidade comandou 48% do tamanho do mercado europeu de waste-to-energy em 2024, enquanto a cogeração de calor e energia (CHP) está definida para crescer a uma TCAC de 10% entre 2025 e 2030.

- Por usuário final, concessionárias e produtores independentes de energia (IPPs) capturaram 57% do tamanho do mercado europeu de waste-to-energy em 2024, enquanto os operadores de aquecimento distrital registraram a mais rápida TCAC de 13,5% até 2030.

- Por país, a Alemanha representou 23% do mercado europeu de waste-to-energy em 2024; a Espanha registrou a mais alta TCAC de 12,5% ao longo do período de previsão.

Tendências e Insights do Mercado de Waste-to-Energy da Europa

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Diretiva-Quadro de Resíduos da UE 2018/851 | +1.20% | UE ampla, mais forte no Leste Europeu | Médio prazo (2-4 anos) |

| Mecanismo de Ajuste de Fronteira de Carbono da UE (CBAM) | +0.80% | Fronteiras da UE com países não-UE | Curto prazo (≤ 2 anos) |

| Eliminação gradual do carvão alemão | +0.90% | Alemanha, repercussão na Europa Central | Curto prazo (≤ 2 anos) |

| Expansão do aquecimento distrital nórdico e CEE | +0.70% | Países nórdicos, Europa Central e Oriental | Longo prazo (≥ 4 anos) |

| Aumento das Taxas de Aterros no Reino Unido e França Melhorando a Economia de WtE | +0.6% | Reino Unido e França, adoção gradual da UE | Médio prazo (2-4 anos) |

| Subsídios do Fundo de Inovação da UE para Instalações de WtE com Captura de Carbono | +0.5% | UE ampla, concentrada em regiões industriais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Diretiva-Quadro de Resíduos da UE 2018/851 Impulsionando o Desvio de Aterros

A Diretiva limita os aterros municipais a 10% até 2035, pressionando os estados-membros a adicionar capacidade térmica para fluxos de resíduos residuais. Os volumes aterrados caíram 27,5% entre 2010-2020, mas 14 nações correm risco de infração, acelerando a aquisição de novas plantas de incineração e digestão anaeróbica (1)Fonte: Agência Europeia do Ambiente, "Gestão de Resíduos Municipais Através dos Países Europeus," eea.europa.eu. A Polônia e a Romênia priorizam fundos de coesão da UE para financiar instalações turnkey, comprimindo janelas de aprovação para cumprir o prazo. Como a recuperação de energia fica acima do descarte na hierarquia, os municípios justificam taxas de aterro mais altas que melhoram os retornos do projeto. As autoridades da Europa Oriental veem o waste-to-energy como uma dupla resposta ao desvio de aterros e déficits de eletricidade de pico de inverno, sustentando a demanda em todo o mercado europeu de waste-to-energy.

Próximo Mecanismo de Ajuste de Fronteira de Carbono da UE Impulsionando a Demanda por Créditos de Energia Derivada de Resíduos

O lançamento completo do CBAM em 2026 monetiza as emissões evitadas quando a eletricidade de waste-to-energy desloca a geração fóssil.(2)Fonte: Comissão Europeia, "Regulamento do Mecanismo de Ajuste de Fronteira de Carbono," publications.europa.eu Instalações que demonstram menor intensidade de carbono ganham certificados premium que compradores industriais devem entregar, efetivamente subsidiando receitas de plantas. Com preços do ETS da UE tendendo acima de EUR 80/tCO₂, os certificados melhoram as taxas internas de retorno para novas construções. Os desenvolvedores começaram a incorporar tratamento avançado de gases de combustão para verificar fatores de carbono. O mecanismo protege indiretamente operadores domésticos porque importadores de eletricidade com alta pegada de carbono enfrentam taxas equivalentes, fortalecendo ainda mais o mercado europeu de waste-to-energy.

Descomissionamento Rápido de Plantas de Energia a Carvão na Alemanha Criando Demanda de Carga Base

A Alemanha fechou 4,4 GW de capacidade de carvão em 2024 e almeja a saída completa do carvão até 2038.(3)Fonte: Julian Wettengel, "Alemanha Fecha 4,4 GW de Capacidade de Carvão em 2024," cleanenergywire.orgRenováveis sozinhas não podem preencher lacunas de horas intermediárias, tornando plantas de waste-to-energy despacháveis atrativas. Operadores de rede na Renânia do Norte-Vestfália já contratam produção 24/7 de incineradores CHP para estabilizar a demanda de inverno. Licitações federais que compensam ativos de carvão aposentados redirecionam capital para alternativas de carga base, incluindo unidades de waste-to-energy prontas para captura de carbono. Esta dinâmica se propaga para sistemas vizinhos da Europa Central, elevando fluxos de eletricidade transfronteiriços de instalações alemãs e fortalecendo o mercado europeu de waste-to-energy.

Expansão do Aquecimento Distrital nos Países Nórdicos e CEE Favorecendo Plantas CHP

A Dinamarca visa 95% de aquecimento distrital renovável até 2030, e a Suécia está expandindo redes de quarta geração de baixa temperatura, permitindo eficiências de utilização de calor residual acima de 85%. Fundos de coesão da UE replicam este modelo na Polônia, República Tcheca e estados bálticos. Temperaturas de distribuição mais baixas reduzem perdas, permitindo que plantas transmitam calor mais longe e, portanto, ampliem áreas de captação. Municípios garantem receita dupla-energia e calor-fortalecendo a capacidade de serviço da dívida. Contratos de longo prazo de retirada de calor mitigam o risco de energia no atacado, apoiando o mercado europeu de waste-to-energy nas regiões norte e central.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Oposição pública e litígio | -0.40% | Centros urbanos, particularmente Amsterdam, Madrid | Curto prazo (≤ 2 anos) |

| Preços de energia no atacado em declínio | -0.60% | UE ampla, mais forte em áreas de alta penetração renovável | Médio prazo (2-4 anos) |

| Atrasos de Licenciamento Sob a Diretiva de Emissões Industriais da UE Aumentando os Prazos dos Projetos | -0.3% | UE ampla, concentrada em regiões densamente povoadas | Médio prazo (2-4 anos) |

| Concorrência da Reciclagem Química Avançada Roubando Fluxos de Matéria-Prima Plástica | -0.5% | Europa Ocidental, clusters industriais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Oposição Pública Crescente e Litígio em Centros Urbanos

Grupos ambientais aproveitam a decisão de 2024 do Tribunal Europeu de Direitos Humanos sobre ação climática para contestar licenças, prolongando processos de aprovação. Amsterdam interrompeu uma planta planejada após petições de residentes, enquanto Madrid enfrenta resistência similar. Incertezas legais aumentam prêmios de risco de credores e obrigam desenvolvedores a provar esforços exaustivos de reciclagem antes da incineração. Embora proprietários do setor público como Copenhagen registrem maior aceitação social, concessões privadas incluem cada vez mais conselhos de supervisão cidadã. Essas dinâmicas desaceleram implementações de projetos em cidades densas e reduzem adições de capacidade de curto prazo dentro do mercado europeu de waste-to-energy.

Preços de Energia no Atacado em Declínio pelo Aumento de Energia Eólica e Solar

O efeito da ordem de mérito de renováveis baratas persiste, já que 81% das adições de 2023 produziram eletricidade abaixo de benchmarks de combustíveis fósseis. Instalações de waste-to-energy sem recuperação de calor veem compressão de margem quando preços day-ahead colapsam durante alta geração solar. Autoridades do Reino Unido estimam que a extensão do ETS à incineração poderia adicionar GBP 1,1 bilhão em custos de conformidade até 2036. Operadores pivotam para vendas contratuais de calor, remuneração de serviços de rede e otimização de taxas de aterro para proteger fluxos de caixa. O aperto de receita permanece uma restrição principal em novos projetos merchant no mercado europeu de waste-to-energy.

Análise de Segmento

Por Tecnologia: Liderança Térmica e Impulso Biológico Crescente

Rotas térmicas geraram 60% da receita do segmento em 2024, impulsionadas por frotas estabelecidas de combustão de grelha espalhadas por 19 membros da UE. Projetos piloto de gaseificação e pirólise agora garantem apoio do Fundo de Inovação da UE, indicando preferência política por projetos prontos para captura. O cluster biológico cresce a uma TCAC de 12,2% à medida que a digestão anaeróbica se alinha com o objetivo de biometano do REPowerEU de 35 bcm até 2030. Locais integrados que casam triagem frontal com digestão para orgânicos e combustão para combustível derivado de recusa cortam volumes de aterro residual, impulsionando métricas de circularidade. O tamanho do mercado europeu de waste-to-energy ligado a soluções biológicas está projetado para subir de USD 5,4 bilhões em 2025 para USD 8,2 bilhões em 2030, sublinhando o apetite do investidor por gases de baixo carbono.

Fornecedores térmicos como Hitachi Zosen Inova, Martin GmbH e Babcock & Wilcox respondem modularizando linhas de grelha e incorporando portas de captura oxi-combustível. Patrocinadores de projetos agora projetam tratamento de gases de combustão para exceder tetos da Diretiva de Emissões Industriais, encurtando prazos de integração de captura posterior. Provedores de tecnologia biológica focam em digestores containerizados adequados para pequenos municípios, ampliando volumes endereçáveis. Controles digitais que ajustam fluxo de ar, manuseio de escória e tempos de retenção de digestor elevam disponibilidade para perto de 92%, melhorando a resiliência de receita em todo o mercado europeu de waste-to-energy.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Resíduo: Núcleo Municipal Enfrenta Ascensão Agrícola

Resíduos sólidos municipais (RSM) representaram 62% do processamento em 2024, graças à logística de coleta madura e mandatos mínimos de descarte. No entanto, resíduos agrícolas e agro-industriais crescem 11,4% anualmente à medida que agricultores monetizam esterco e resíduos de culturas para atender às diretivas de nitratos. O tamanho do mercado europeu de waste-to-energy atribuível à matéria-prima agrícola poderia atingir USD 6,7 bilhões até 2030, apoiado por prêmios de injeção na rede de gás na Itália e Dinamarca.

Vísceras de processamento de carne e soro de queijo fornecem fluxos de biogás de alto rendimento que cortam o payback para menos de 12 meses, atraindo digestores de propriedade cooperativa. Volumes de lodo de esgoto sobem com crescimento populacional urbano e regras de águas residuais mais rigorosas, levando concessionárias de água a instalar incineradores de lodo para autossuficiência energética. Recicláveis comerciais e industriais como embalagens e têxteis oferecem maior valor calorífico, mas demandam robótica de pré-triagem para remover PVC e metais. Estratégias de alimentação mista equilibram oscilações caloríficas e garantem cadeias de suprimento durante todo o ano, melhorando a utilização da planta em todo o mercado europeu de waste-to-energy.

Por Produção de Energia: Eletricidade Dominante, CHP Ascendente

Vendas de eletricidade forneceram 48% do valor do segmento em 2024, já que plantas legadas foram construídas para injeção na rede. No entanto, a produção de CHP registra uma TCAC de 10% porque redes de aquecimento distrital de quarta geração otimizam distribuição de baixa temperatura. Em Copenhagen, waste-to-energy cobre 20% do calor de inverno, provando escalabilidade. CHP eleva eficiência do sistema acima de 85%, cortando emissões específicas e ganhando contratos de diferença sob leis nacionais de calor.

Clusters de data centers em Frankfurt, Dublin e Estocolmo cada vez mais utilizam vapor gerado por resíduos para loops de reutilização de calor, ancorando retirada de longo prazo. Instalações somente de eletricidade retrofitam módulos de extração de vapor para capturar calor perdido e fazer hedge contra volatilidade de preços de energia. Chillers de absorção alimentados por calor residual desbloqueiam mercados de resfriamento distrital no Sul da Europa, estendendo benefícios de sazonalidade. Essas tendências incorporam perfis de receita flexíveis, fortalecendo a capacidade bancária em todo o mercado europeu de waste-to-energy.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Capacidade da Planta: Economias de Escala e Inovação Modular

Em 2024, Concessionárias e Produtores Independentes de Energia (IPPs) desempenharam o papel principal no cenário de waste-to-energy da Europa, representando cerca de 57% do mercado. Sua dominância não é surpresa-esses grandes operadores têm os recursos, infraestrutura e acesso à rede necessários para operar plantas de waste-to-energy em escala. Eles têm estado na vanguarda de transformar resíduos não recicláveis em energia, apoiando objetivos de segurança energética e redução de resíduos em toda a região.

No entanto, espera-se que a próxima onda de crescimento venha de um canto diferente do mercado. Operadores de Aquecimento Distrital estão emergindo como uma força de crescimento rápido, com uma TCAC projetada de 13,5% entre 2025 e 2030. Seu impulso é impulsionado pela pressão da Europa por cidades mais limpas e uso de energia mais inteligente. Em países como Suécia, Dinamarca e Alemanha, plantas de WtE estão cada vez mais ligadas a redes de aquecimento urbano, ajudando a aquecer casas, empresas e edifícios públicos usando energia recuperada de resíduos. Esta mudança reflete um movimento mais amplo em direção a soluções de aquecimento local e de baixo carbono, especialmente à medida que formuladores de políticas continuam a promover eficiência energética e modelos de economia circular. Operadores de aquecimento distrital estão aproveitando essa tendência, investindo em tecnologias que maximizam o calor residual enquanto cortam emissões.

Análise Geográfica

A Alemanha ancora a receita regional com uma participação de 23%, alavancando política madura, fluxos confiáveis de resíduos e pagamentos de suporte à rede que estabilizam o fluxo de caixa do projeto. Licitações federais de inovação canalizam EUR 4,2 bilhões para retrofits prontos para captura, mantendo plantas alemãs tecnologicamente atuais. O impulso italiano é evidente à medida que a A2A destina EUR 22 bilhões para transição ecológica até 2035, com 70% desse pipeline iniciado antes de 2030, garantindo um fluxo constante de contratos EPC e acordos de retirada de matéria-prima.

Nações nórdicas entregam eficiência térmica de classe mundial. A Dinamarca visa 95% de aquecimento distrital renovável até 2030, com waste-to-energy fornecendo suprimento indispensável de temporada intermediária. A Suécia pilota loops de baixa temperatura em Helsingborg para reutilizar condensado de gases de combustão, um modelo para a Europa Central-Oriental onde fundos de coesão co-financiam atualizações de rede. França e Reino Unido movem-se em direções opostas: a França beneficia-se do aumento de taxas de aterro que sustentam economia de plantas de longo prazo, enquanto o Reino Unido enfrenta incerteza pela extensão do ETS à incineração a partir de 2028, o que poderia adicionar GBP 1,1 bilhão em desembolsos de conformidade.

A Europa Oriental emerge como uma fronteira de investimento. A Polônia opera 400 unidades de biogás e implantará EUR 322 milhões de subsídios da UE para renováveis até 2030, enquanto a instalação de Praga da Tchéquia processará 320.000 tpa de RSM e alimentará aquecimento urbano. A planta de Istambul da Turquia lida com 1,1 milhão de tpa, provando a escalabilidade de modelos PPP em zonas urbanas de crescimento rápido. Regimes regulatórios divergentes e composições de matéria-prima, portanto, criam um mosaico de riscos e retornos, mas coletivamente sustentam o crescimento de longo prazo do mercado europeu de waste-to-energy.

Cenário Competitivo

O cenário é moderadamente concentrado. Veolia, SUEZ, A2A, EEW e Viridor ancoram carteiras de concessão municipal, mas especialistas em tecnologia como Hitachi Zosen Inova e Martin GmbH dominam o livro de pedidos EPC. A Veolia garantiu uma concessão de Aube de EUR 240 milhões, enquanto a SUEZ conquistou um contrato de Toulouse de EUR 1,4 bilhão que agrupa 220 GWh/ano de energia e 360 GWh/ano de calor.(4)SUEZ Group, "Anúncio de Concessão de Toulouse," suez.com Esses acordos de serviço público de longa duração garantem receita previsível de taxas de aterro e reforçam a força do balanço dos incumbentes.

Alianças estratégicas aceleram a inovação. A Siemens faz parceria com a Boson Energy para construir 300 unidades de resíduos para hidrogênio capazes de 1 milhão t/ano de H₂ até 2030, visando aproveitar demanda cruzada de produtores de aço e amônia. O subsídio de EUR 29,5 milhões do Fundo de Inovação da Plagazi para o Parque Circular de Gävle da Suécia destaca o impulso por trás da gaseificação por plasma que produz hidrogênio e captura CO₂ líquido. A captura de carbono é um denominador comum: Hera e Saipem vão retirar 90% do CO₂ em Ferrara sob um subsídio da UE de EUR 24 milhões, enquanto Enfinium pilota captura pós-combustão em Ferrybridge no Reino Unido.

A tensão competitiva também vem de entrantes de reciclagem química competindo por plásticos de alto valor calorífico. O hub de reciclagem avançada de EUR 40 milhões da LyondellBasell na Alemanha poderia desviar matéria-prima da incineração. Operadores de waste-to-energy respondem atualizando linhas de triagem para minimizar vazamento reciclável e salvaguardar exclusividade de taxas de aterro. O sucesso agora depende de integrar captura, garantir compradores estáveis de calor e demonstrar baixas emissões de ciclo de vida, um playbook que remodela o mercado europeu de waste-to-energy.

Líderes da Indústria de Waste-to-Energy da Europa

-

Mitsubishi Heavy Industries Ltd

-

Martin GmbH

-

A2A SpA

-

Veolia Environnement SA

-

Hitachi Zosen Corp.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Plagazi ganhou EUR 29,5 milhões do Fundo de Inovação da UE para seu projeto de hidrogênio a partir de resíduos do Parque Circular de Gävle.

- Maio 2025: A Comissão Europeia alocou EUR 4,2 bilhões para 77 projetos de descarbonização, vários dos quais são plantas de waste-to-energy com captura integrada de CO₂.

- Fevereiro 2025: A Agência Ambiental do Reino Unido emitiu uma licença ambiental para a Instalação de Recuperação de Energia de Portland, liberando uma unidade de waste-to-energy >3 tph para construção.

- Dezembro 2024: SUEZ e Banque des Territoires garantiram uma concessão de 20 anos de EUR 1,4 bilhão para operar duas plantas de Toulouse produzindo 580 GWh/ano de energia.

Escopo do Relatório do Mercado de Waste-to-Energy da Europa

Resíduo é qualquer substância ou material indesejado que resulta de qualquer atividade ou processo humano. As taxas de geração de resíduos sólidos municipais são influenciadas pelo desenvolvimento econômico, grau de industrialização, hábitos públicos e clima local. Como tendência geral, quanto maior o desenvolvimento econômico, maior a quantidade de resíduos sólidos municipais gerados. Waste-to-energy é o processo de gerar energia na forma de eletricidade e/ou calor através do tratamento primário de resíduos ou processamento dos mesmos em uma fonte de combustível. A tecnologia usada para este processo inclui tecnologias físicas, térmicas e biológicas.

O mercado europeu de waste-to-energy é segmentado por tecnologia e geografia. Por tecnologia, o mercado é segmentado em física, térmica e biológica. O relatório também cobre o tamanho do mercado e previsões para o mercado de waste-to-energy em países principais, como Alemanha, Reino Unido, Itália, França e resto da Europa.

Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base na receita (USD).

| Física (Combustível Derivado de Recusa, Tratamento Biológico Mecânico) |

| Térmica (Incineração/Combustão, Gaseificação, Pirólise e Arco de Plasma) |

| Biológica (Digestão Anaeróbica, Fermentação) |

| Resíduos Sólidos Municipais (RSM) |

| Resíduos Industriais |

| Resíduos Agrícolas e Agro-industriais |

| Lodo de Esgoto |

| Outros (Comercial, Construção, Perigosos) |

| Eletricidade |

| Calor |

| Cogeração de Calor e Energia (CHP) |

| Combustíveis de Transporte (Bio-SNG, Bio-LNG, Etanol) |

| Concessionárias e Produtores Independentes de Energia (IPPs) |

| Plantas Industriais Cativas |

| Operadores de Aquecimento Distrital |

| Distribuidores de Combustível de Transporte |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Países Nórdicos (Dinamarca, Suécia, Finlândia, Noruega) |

| Polônia |

| Turquia |

| Rússia |

| Resto da Europa |

| Por Tecnologia | Física (Combustível Derivado de Recusa, Tratamento Biológico Mecânico) |

| Térmica (Incineração/Combustão, Gaseificação, Pirólise e Arco de Plasma) | |

| Biológica (Digestão Anaeróbica, Fermentação) | |

| Por Tipo de Resíduo | Resíduos Sólidos Municipais (RSM) |

| Resíduos Industriais | |

| Resíduos Agrícolas e Agro-industriais | |

| Lodo de Esgoto | |

| Outros (Comercial, Construção, Perigosos) | |

| Por Produção de Energia | Eletricidade |

| Calor | |

| Cogeração de Calor e Energia (CHP) | |

| Combustíveis de Transporte (Bio-SNG, Bio-LNG, Etanol) | |

| Por Usuário Final | Concessionárias e Produtores Independentes de Energia (IPPs) |

| Plantas Industriais Cativas | |

| Operadores de Aquecimento Distrital | |

| Distribuidores de Combustível de Transporte | |

| Por País | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Países Nórdicos (Dinamarca, Suécia, Finlândia, Noruega) | |

| Polônia | |

| Turquia | |

| Rússia | |

| Resto da Europa |

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual e perspectiva de crescimento do mercado de waste-to-energy da Europa?

O mercado de waste-to-energy da Europa está avaliado em USD 19,04 bilhões em 2025 e previsto para atingir USD 27,18 bilhões até 2030, refletindo uma TCAC de 7,38%.

Qual segmento de tecnologia está se expandindo mais rapidamente no mercado de waste-to-energy da Europa?

Processos biológicos, liderados pela digestão anaeróbica que apoia objetivos de biometano da UE, estão crescendo a uma TCAC de 12,2%, superando rotas térmicas tradicionais.

Qual país detém a maior participação, e qual mercado está crescendo mais rapidamente?

A Alemanha comanda a maior participação nacional com 23%, enquanto a Espanha registra a expansão mais rápida com uma TCAC de 12,5% até 2030.

Como as políticas da UE estão influenciando investimentos no mercado de waste-to-energy da Europa?

A Diretiva-Quadro de Resíduos da UE, o Mecanismo de Ajuste de Fronteira de Carbono e subsídios do fundo de inovação ligam objetivos de desvio de aterros com precificação de carbono, direcionando capital para projetos de waste-to-energy de grande porte e prontos para captura em toda a região.

Página atualizada pela última vez em: