Análise do mercado de automação de varejo na Europa

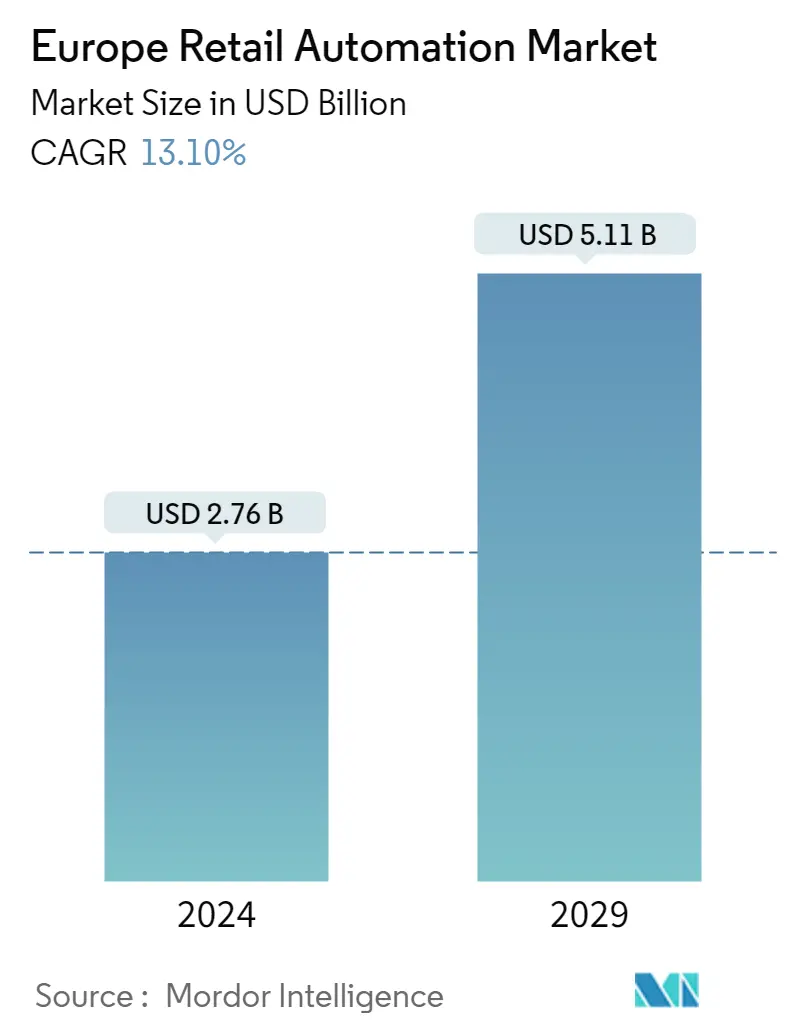

O tamanho do mercado europeu de automação de varejo é estimado em US$ 2,76 bilhões em 2024, e deverá atingir US$ 5,11 bilhões até 2029, crescendo a um CAGR de 13,10% durante o período de previsão (2024-2029).

- Devido ao aumento da inflação, os consumidores ajustaram-se gastando menos, recorrendo ao recommerce e adaptando-se aos substitutos. De acordo com o Insee, as despesas mensais das famílias com bens de consumo em França diminuíram de 48,9 mil USD em Janeiro de 2021 para 44,9 mil USD em Janeiro de 2022. Os retalhistas reconheceram a necessidade de automatização após observarem o aumento do movimento.

- A União Europeia estabeleceu uma meta voltada para o futuro para a IA. Até 2030, 75% das empresas europeias utilizarão IA. O quadro coloca muita ênfase na introdução de vários projetos transfronteiriços, combinando o financiamento da UE com governos nacionais e investidores privados. A computação em nuvem, os grandes volumes de dados e a IA serão utilizados por três em cada quatro empresas até 2030. A proporção de unicórnios na União Europeia deverá triplicar e mais de 90% das PME deverão atingir pelo menos um nível básico de intensidade digital.

- Março de 2022 – Para melhorar a sua infraestrutura logística e de inventário, a MQ Marqet, um retalhista de moda sueco, adotou o AutoStore, um produto automatizado para o homem desenvolvido pela DB Schenker. O sistema usa robôs de armazém para entregar e recuperar caixas para os operadores. O aplicativo também cuida das operações de e-commerce e reabastecimento de lojas.

- Durante os estágios iniciais da pandemia de COVID-19, quando havia escassez de mão de obra, os horários de entrega eram poucos e a demanda dos clientes era alta, a demanda por modelos clique e retire aumentou. Esses modelos ajudaram os supermercados a alcançar clientes fora das áreas urbanas, incluindo subúrbios, pequenas comunidades e até mesmo localidades rurais. A Ocado desenvolveu robôs de coleta de alimentos que permitirão entregas mais baratas e rápidas e ajudarão na escassez de mão de obra.

Tendências do mercado de automação de varejo na Europa

Espera-se que os varejistas de alimentos detenham uma participação de mercado significativa

- O armazenamento automatizado pode rastrear os níveis de estoque, o que ajuda os varejistas de alimentos a evitar faltas e atrasos no estoque. A Europen Grocers está adotando IA para tendências tecnológicas nas lojas, como check-out biométrico e sistemas scan-and-go. No Reino Unido, a primeira loja sem caixa foi aberta com a ajuda do sistema Just Walk Out da Amazon. De acordo com o sistema, ao entrar na loja, o cliente irá escanear um código vinculado à sua conta Amazon e, ao sair da loja, o pagamento será descontado automaticamente. Dessa forma, os clientes podem escapar das longas filas no balcão de cobrança e economizar tempo.

- De acordo com uma pesquisa do Gartner, 80% dos líderes empresariais acreditam que a automação pode ser usada para tomar decisões estratégicas. Quase um terço das empresas está aplicando tecnologias de IA em seus negócios.

- Em novembro de 2022, a AutoStore lançou a assistência robótica PickUpPort para os consumidores fazerem compras online e retirarem seus pedidos diretamente no Sistema AutoStore. Uma função de controlador instrui o robô AutoStore a escolher as caixas de produtos quando um consumidor faz um pedido on-line e seleciona a retirada na loja. O pedido é consolidado pelo funcionário do almoxarifado e inserido no Sistema AutoStore. Quando o cliente entra na loja, um robô transportará o contêiner contendo a mercadoria adequada até o PickUpPort. Isso economizará tempo dos clientes e os funcionários da loja poderão sair assim que o turno terminar, em vez de esperar que o cliente retire o pedido.

- Em fevereiro de 2023 – Goosemoor adotou a solução Chefserve ERP. A solução Chefserve ERP é um aplicativo desenvolvido pela Affinitus que ajudará o varejista a gerenciar suas operações e serviços financeiros, incluindo um pedido de entrega. A solução ERP oferece diversos serviços como gerenciamento de rotas de entrega, rastreamento de veículos, sequência de entrega e rastreamento online de rejeições e devoluções.

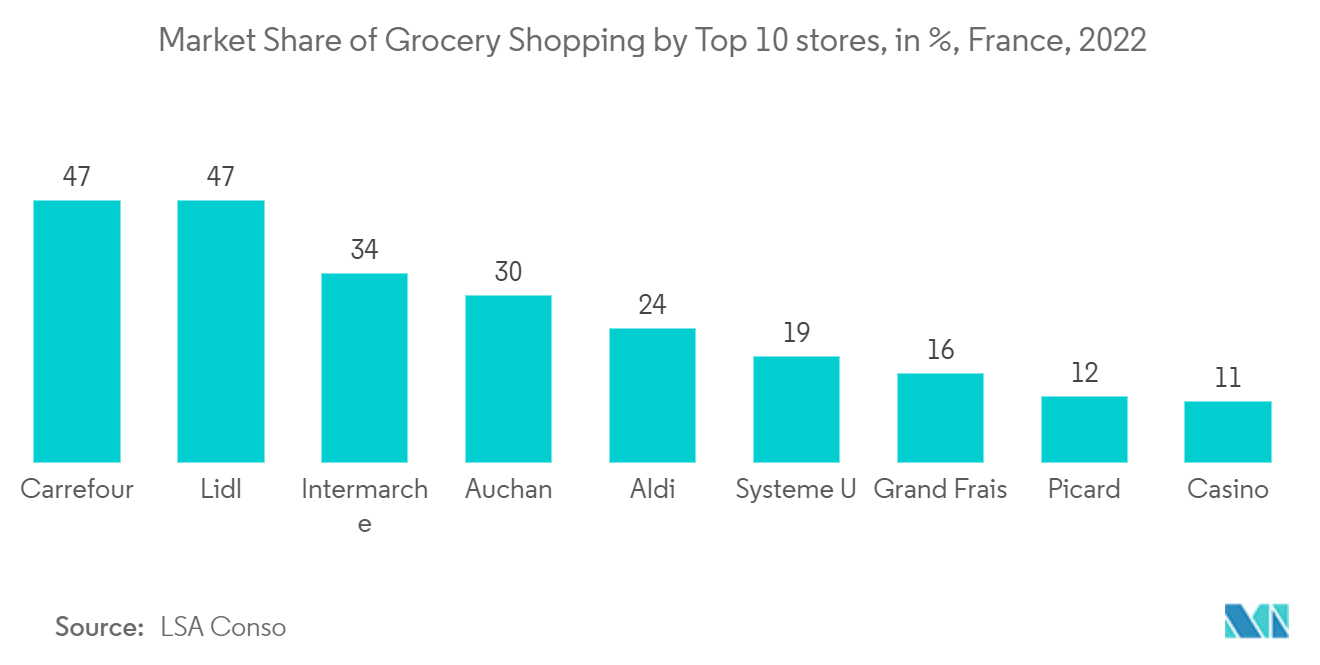

A França é responsável pela maior participação de mercado

- Em comparação com outros países, os franceses fazem compras nos supermercados com mais frequência e não compram em quantidade. Isso ocorre porque os aluguéis franceses têm geladeiras menores e os ingredientes frescos são essenciais na culinária francesa. Os supermercados na França permanecem fechados aos domingos e geralmente funcionam das 7h30 às 20h durante a semana. As pessoas tentam terminar as compras no sábado e fazer uma nova compra, o que resulta em longas filas nas lojas. Muitos retalhistas estão a adaptar-se às tecnologias de IA para automatizar a sua estrutura de negócios para gerir este tráfego e alinhar o bom funcionamento das lojas.

- Em novembro de 2022, o Intermarché automatizou o seu negócio online através da utilização de Micro Fulfillment Centers (MFCs). Intermarché é um varejista de alimentos em francês que entrega mantimentos diários. O aumento nos pedidos online incentivou o varejista a automatizar seu fluxo de trabalho. Os MFCs são competentes no atendimento de clientes em áreas urbanas e cerca de 80% do atendimento de pedidos do Intermarché ocorre nesses MFCs. , onde podem buscá-los quando quiserem, dia ou noite.

- Em junho de 2022, Delipop e Monoprix se uniram para fornecer coleta de alimentos eletrônicos totalmente automatizada. Delipop é uma rede de lojas que tem colaborado com diversas lojas e se oferece para retirar mantimentos nos comerciantes preferidos dos compradores. A recolha de compras no Delipop reduz 92,5% dos quilómetros percorridos e 77% das emissões de C02 em comparação com o serviço de entrega ao domicílio.

Visão geral da indústria de automação de varejo na Europa

O mercado europeu de automação comercial é moderadamente competitivo. Os retalhistas estão a fazer investimentos significativos em tecnologia de IA e IoT para automatizar a sua estrutura de negócios e ganhar tempo, reduzindo as intervenções manuais. No entanto, o mercado é dominado por players como Datalogic, Toshiba Global Commerce, Fujitsu Limited e assim por diante. Esses fornecedores de automação colaboram com os varejistas para automatizar sua estrutura de negócios e obter lucratividade.

- Setembro de 2022 – Com a ajuda da tecnologia de loja KNAPP Smart Solutions, a EDEKA poderia operar sua loja 24 horas por dia, 7 dias por semana. Cerca de 500 SKUs estão disponíveis na seleção, que podem ser encomendados através do aplicativo Edeka 24 horas por dia, 7 dias por semana ou nos terminais da loja. O pagamento pode ser feito online ou através de cartão. O software rastreia as informações sobre onde os produtos são colocados e as utiliza para distribuição de produtos totalmente automatizada. Como resultado, a redução sistémica e os níveis de stock imprecisos não são viáveis.

- Setembro de 2022 – Fnac Darty, um varejista europeu de eletrônicos de consumo, aderiu à marca SES-image, que fornece soluções digitais para lojas de varejo. A plataforma Vusion, desenvolvida pela tag SES-image, ajudará a Fnac Darty a conectar todas as etiquetas eletrônicas de sua loja à nuvem. A marca adotará essa tecnologia em suas 110 lojas espalhadas pela França. A plataforma permitirá à Fnac Darty adotar automação e sincronização de preços flexíveis e dinâmicas em todos os canais de vendas.

- Agosto de 2022 – O retalhista de moda europeu CA fez parceria com a mParticle para gerir a sua infraestrutura empresarial e para ajudar a compreender o envolvimento dos clientes. A CA possui diversos canais de interação com o cliente, incluindo lojas físicas, internet e mídias sociais. A combinação dos dados dos clientes desses pontos de contato dará à empresa uma visão mais próxima das expectativas dos clientes.

Líderes do mercado de automação de varejo na Europa

Datalogic SpA

Emarsys eMarketing Systems AG

Diebold Nixdorf Incorporated

First Data Corporation

NCR Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de automação de varejo na Europa

- Janeiro de 2023 – Currys, o varejista com sede no Reino Unido, fez parceria com um especialista em display digital UX Global (UXG), para testar o KettyBot, o robô para atendimento ao cliente. A Pudu Robotics da China desenvolve o KettyBot. O robô ajudará significativamente os clientes que sabem o que querem, mas precisam de um pouco de ajuda para encontrar o que querem na loja. Dessa forma, os clientes economizarão tempo e ao mesmo tempo aprimorarão sua experiência na loja.

- Novembro de 2022 – Adapta Robotics, em parceria com o Carrefour, lançou o ERIS, o primeiro robô de varejo para o mercado romeno. Este robô está programado para gerenciar o estoque identificando os itens em falta e os preços exibidos na prateleira. Desta forma, o ERIS substitui a intervenção humana de gerir prateleiras todos os dias, resolvendo tarefas repetitivas de forma rápida e correta.

- Novembro de 2022 – A Pudu Robotics colaborou com o varejo Carrefour para testar o BellaBot, o robô que auxilia as operações das lojas na Polônia. O bot é usado para entregar bebidas e batatas fritas da Pepsi na loja. A experiência de compra distinta foi apreciada favoravelmente pelos compradores locais que a apelidaram de Kerfus. A aparência atraente e os recursos de entrega inteligentes do Kerfu geraram muitas conversas entre os entusiastas. Muitas menções e reações nas redes sociais aumentaram com sucesso as vendas de produtos do Carrefour. Em resposta à crescente fama de Kerfu, o Carrefour declarou que roadshows e encontros exclusivos de fãs de Kerfu seriam realizados em mais de 100 locais do Carrefour em toda a Polônia.

Segmentação da indústria de automação de varejo na Europa

A gestão convencional requer muito tempo, esforço e dinheiro, o que reduz a lucratividade de uma organização. Os retalhistas estão a adaptar-se às tecnologias de IA para automatizar a sua estrutura de negócios e superar estes desafios. O acesso e o uso dos dados disponíveis para aprimorar as operações e a experiência na loja são simplificados por meio da automação. A automação do varejo geralmente gerencia processos demorados e repetitivos, o que economiza muito tempo. Essa tecnologia aprimora a experiência do cliente de algumas maneiras, incluindo automação de marketing personalizada, atendimento automatizado ao cliente e atendimento rápido de pedidos.

O mercado europeu de automação de varejo é segmentado por tipo (hardware (sistema POS, sistema de auto-checkout, leitores RFID e de código de barras e outros hardwares) e software), usuário final (mercearia (supermercados, hipermercados, lojas de conveniência (com e sem combustível)) e drogarias), mercadorias em geral (bens duráveis, bens leves e mercadorias em geral mistas, como lojas de departamentos, etc.), hospitalidade (hotéis (incluindo cassinos, resorts, navios de cruzeiro, etc.) e restaurantes)) e país (Reino Unido , Alemanha, França e Resto da Europa).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Hardware | Sistema PDV |

| Sistema de auto-checkout | |

| Leitores RFID e de código de barras | |

| Outros tipos de hardware | |

| Programas |

| Mercado |

| Mercadoria Geral |

| Hospitalidade |

| Reino Unido |

| Alemanha |

| França |

| Resto da Europa |

| Por tipo | Hardware | Sistema PDV |

| Sistema de auto-checkout | ||

| Leitores RFID e de código de barras | ||

| Outros tipos de hardware | ||

| Programas | ||

| Por usuário final | Mercado | |

| Mercadoria Geral | ||

| Hospitalidade | ||

| Por país | Reino Unido | |

| Alemanha | ||

| França | ||

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de automação de varejo na Europa

Qual é o tamanho do mercado europeu de automação de varejo?

O tamanho do mercado europeu de automação de varejo deverá atingir US$ 2,76 bilhões em 2024 e crescer a um CAGR de 13,10% para atingir US$ 5,11 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de automação de varejo?

Em 2024, o tamanho do mercado europeu de automação de varejo deverá atingir US$ 2,76 bilhões.

Quem são os principais atores do mercado europeu de automação de varejo?

Datalogic SpA, Emarsys eMarketing Systems AG, Diebold Nixdorf Incorporated, First Data Corporation, NCR Corporation são as principais empresas que operam no mercado europeu de automação de varejo.

Que anos este mercado europeu de automação de varejo cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de automação de varejo foi estimado em US$ 2,44 bilhões. O relatório abrange o tamanho histórico do mercado europeu de automação de varejo para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de automação de varejo para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Automação de Varejo na Europa

Estatísticas para a participação de mercado de automação de varejo na Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Automação de Varejo na Europa inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.