Tamanho e Participação do Mercado de Monitoramento Contínuo da Glicose (CGM)

Análise do Mercado de Monitoramento Contínuo da Glicose (CGM) pela Mordor Intelligence

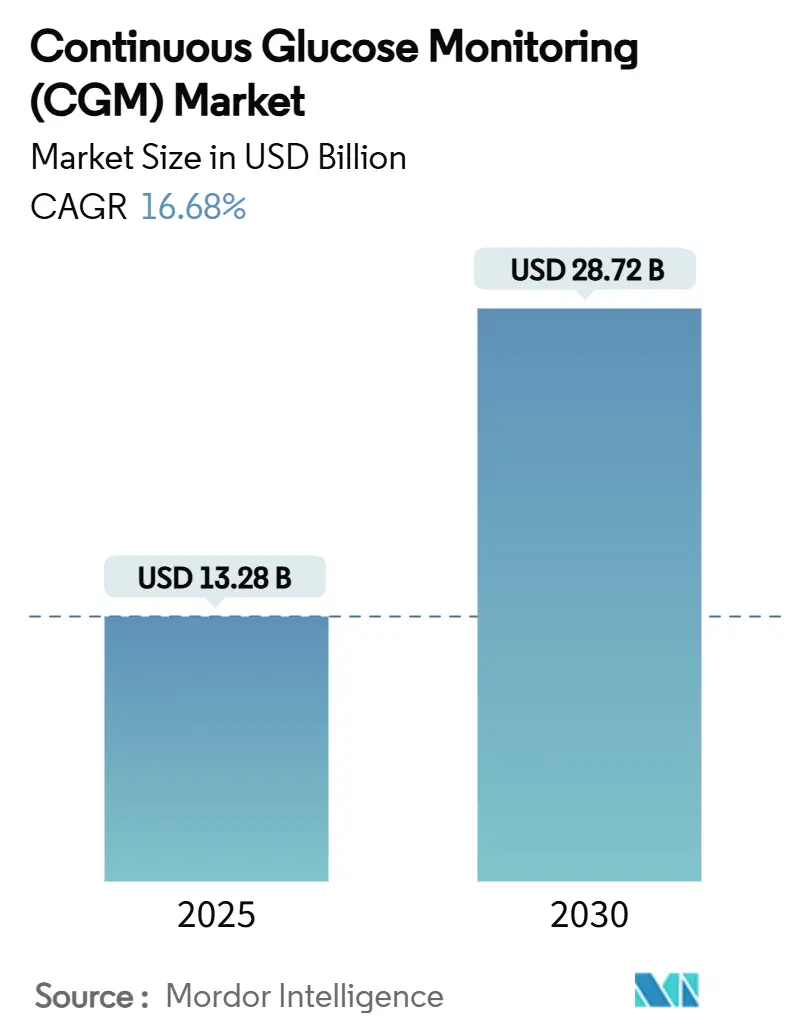

O tamanho do mercado de monitoramento contínuo da glicose está em USD 13.275,19 milhões em 2025 e deve alcançar USD 28.715,26 milhões até 2030, avançando a uma CAGR de 16,68%. O crescimento robusto deriva da miniaturização de sensores, reembolso favorável e a combinação entre bem-estar do consumidor e necessidade médica. A América do Norte lidera a geração de receita, mas a Ásia-Pacífico registra a adoção mais rápida conforme a penetração de smartphones e a prevalência do diabetes convergem. A convergência contínua dispositivo-software cria fluxos de receita recorrentes que atraem as empresas estabelecidas a agrupar hardware com assinaturas de análise. Enquanto isso, protótipos implantáveis e não invasivos fomentam expectativas de que o mercado de monitoramento contínuo da glicose se expandirá para casos de uso preventivos e orientados ao bem-estar.

Principais Pontos do Relatório

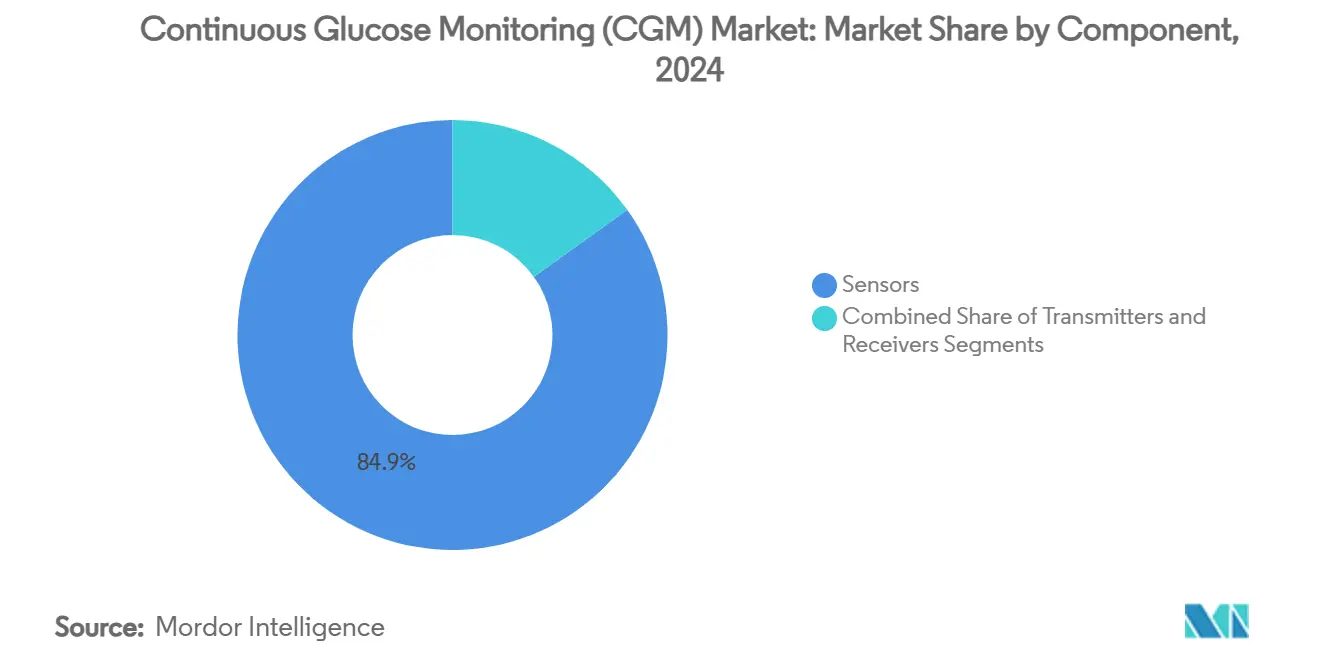

- Por componente, sensores capturaram 84,89% da participação do mercado de monitoramento contínuo da glicose em 2024; transmissores registraram os declínios mais rápidos no custo unitário, mas apenas uma CAGR de 6,19% até 2030.

- Por usuário final, uso doméstico e pessoal comandou 74,27% da participação do mercado de monitoramento contínuo da glicose em 2024, enquanto a adoção hospitalar está projetada para expandir a uma CAGR de 18,75% até 2030.

- Por demografia, usuários pediátricos representaram 34,27% da receita de 2024 e estão avançando a uma CAGR de 18,41% até 2030.

- Por geografia, a América do Norte manteve 51,01% da participação de receita em 2024; a Ásia-Pacífico está prevista para registrar uma CAGR de 16,08% até 2030.

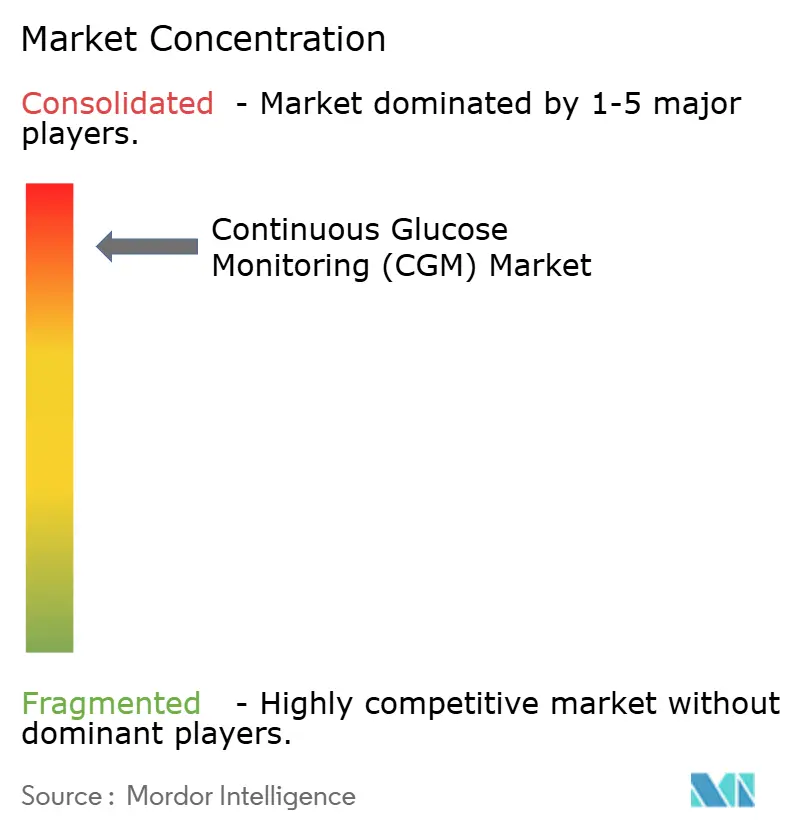

- Abbott Laboratories (56,74%), Dexcom (35,20%) e Medtronic (6,88%) juntas controlaram 98,8% das entregas de 2024, destacando a alta concentração do mercado.

Tendências e Insights do Mercado Global de Monitoramento Contínuo da Glicose (CGM)

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalência crescente de diabetes e diagnóstico mais precoce | +3.5% | Global; mais forte na Ásia-Pacífico e América do Norte | Longo prazo (≥ 4 anos) |

| Adoção rápida de monitoramento remoto e integração de telemedicina | +2.8% | América do Norte e UE lideram; Ásia-Pacífico alcançando | Médio prazo (2-4 anos) |

| Miniaturização de sensores e avanços em precisão | +2.2% | Global; centros de P&D na América do Norte e Europa | Médio prazo (2-4 anos) |

| Expansão de reembolso favorável em OCDE e China | +2.0% | Nações da OCDE e China; espalhando para mercados emergentes selecionados | Curto prazo (≤ 2 anos) |

| Expansão de bem-estar do consumidor além do diabetes diagnosticado | +1.8% | América do Norte e Europa primeiros adotantes; proliferação global em andamento | Longo prazo (≥ 4 anos) |

| Preços de assinatura reduzindo barreiras de entrada em LMIC | +1.2% | Regiões LMIC, especialmente Ásia-Pacífico e América Latina | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Prevalência Crescente de Diabetes e Diagnóstico Mais Precoce

A incidência acelerada sustenta a demanda estrutural porque o tipo 2 representa 96% dos casos e está tendendo a idades mais jovens na Ásia-Pacífico, onde a mediana de início agora fica abaixo de 45 anos, criando horizontes de monitoramento de décadas, IDF. O rastreamento aprimorado alimentado por inteligência artificial identifica coortes em risco mais cedo, promovendo o uso preventivo de sensores. A política do Medicare de 2024 abriu acesso para pacientes tipo 2 com episódios hipoglicêmicos, elevando instantaneamente a base segurada. A adoção pediátrica, já crescendo a uma CAGR de 18,41%, surfa nesta onda conforme cuidadores veem o rastreamento contínuo como uma rede de segurança para ambientes escolares e esportivos.

Adoção Rápida de Monitoramento Remoto e Integração de Telemedicina

Fluxos de dados em tempo real permitem que clínicos gerenciem mais pessoas sem pessoal extra, e os reembolsos de código CPT dos EUA recompensam provedores que implementam kits de monitoramento remoto de pacientes. Pacientes rurais nos Estados Unidos e em toda a Europa ganham supervisão especializada sem longas viagens, melhorando a aderência e o controle glicêmico. Aplicativos nativos de smartphone cortam custos de receptores dedicados, eliminando barreiras para usuários mais jovens e experientes em tecnologia.

Miniaturização de Sensores e Avanços em Precisão

Avanços incrementais no design eletroquímico reduziram as leituras de Diferença Relativa Absoluta Média em até 30%, aumentando a confiança clínica e afrouxando cronogramas de calibração. O sensor implantável de 365 dias da Eversense sinaliza uma mudança de dispositivos vestíveis descartáveis para soluções duráveis e de baixa manutenção [1]Senseonics Holdings, "Eversense E3 CGM System," senseonics.com. Protótipos de transistor eletroquímico orgânico agora têm tamanho de moeda, apontando para futuros fatores de forma subcutâneos ou mesmo totalmente não invasivos que prometem ampliar o mercado de monitoramento contínuo da glicose além apenas do diabetes.

Expansão de Reembolso Favorável em OCDE e China

A introdução de novos códigos de suprimentos HCPCS em abril de 2024 permite que provedores dos EUA facturem em ciclos de 90 dias, suavizando a logística de reabastecimento e reduzindo a desistência de pacientes. Na China, pagadores provinciais começaram a incluir sensores em catálogos de benefícios para doenças crônicas, espelhando passos tomados anteriormente no Japão e Alemanha. Expectativas unificadas da União Europeia para revisão pré-mercado simplificam lançamentos transfronteiriços e diminuem custos de conformidade. Coletivamente, o movimento político reduz a exposição de gastos diretos e catalisa o crescimento de volume em populações seguradas.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Custos altos de dispositivos e consumíveis | -1.5% | Global; mais forte em LMIC e coortes não seguradas | Curto prazo (≤ 2 anos) |

| Preocupações de usabilidade com calibração/sobrecarga de dados | -0.8% | Global; adultos mais velhos e usuários avessos à tecnologia mais afetados | Médio prazo (2-4 anos) |

| Medicamentos GLP-1 para perda de peso reduzindo frequência de testes | -0.6% | América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Vulnerabilidades de segurança cibernética e privacidade de dados | -0.4% | Global; mercados de alta regulamentação impõem mandatos mais rigorosos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Custos Altos de Dispositivos e Consumíveis para Pagadores e Pacientes

Sensores que requerem substituição a cada 10-14 dias custam USD 100-200 por mês para beneficiários do Medicare dos EUA após co-seguro, sobrecarregando rendas fixas[2]Centers for Medicare & Medicaid Services, "2024 Medicare Part B-Durable Medical Equipment Rates," cms.gov . Em países de baixa e média renda, preços de varejo não subsidiados excedem salários mensais médios. Embora modelos de assinatura reduzam custos de entrada, permanecem fora do alcance de muitos. Contratos inovadores de pagamento por uso ou baseados em resultados poderiam mitigar obstáculos financeiros, mas a implementação ampla ainda é nascente.

Medicamentos GLP-1 para Perda de Peso Reduzindo Frequência de Testes de Glicose

Agonistas do receptor GLP-1 blockbuster melhoram a variabilidade glicêmica, potencialmente cortando a necessidade percebida de monitoramento constante. Evidências iniciais, no entanto, sugerem que emparelhar dados de CGM com dosagem titulada de GLP-1 aumenta a aderência e resultados de gerenciamento de peso. Provedores agora aproveitam curvas de glicose para personalizar regimes de medicamentos, transformando um aparente substituto em um impulsionador de demanda complementar. Mesmo assim, alguns pacientes com números bem controlados podem adiar atualizações de sensores, moderando marginalmente o crescimento do mercado de monitoramento contínuo da glicose até 2030.

Análise de Segmentos

Por Componente: Sensores Dominam à Medida que Valor se Desloca para Interfaces Ricas em Dados

Sensores entregaram 84,89% da receita em 2024, sustentando uma CAGR de 17,84% que reflete seu papel como o ponto de contato fisiológico indispensável. A inovação contínua de materiais aumentou a vida útil de uso de 10 para 14 dias em descartáveis mainstream, enquanto variantes implantáveis prometem intervalos de troca anuais. Longevidade estendida reduz diretamente custos de propriedade vitalícios, tornando o tamanho do mercado de monitoramento contínuo da glicose para sensores o motor principal da expansão da receita bruta. Hardware de transmissor, em contraste, registrou apenas uma CAGR de 6,19% conforme módulos Bluetooth Low Energy e arquitetura direta para telefone comoditizam essa camada. Fornecedores de plataforma agora agrupam funções de transmissor em caixas de sensores ou aplicativos de smartphone, pressionando margens unitárias mas cativando consumidores através de configurações simplificadas.

Química de sensor de segunda geração aproveita estabilização de enzimas e membranas poliméricas para reduzir deriva, permitindo algoritmos de dosagem de insulina mais agressivos e integração de entrega automatizada de insulina. Soluções implantáveis da Glucotrack e Senseonics destacam uma migração para dispositivos de baixo perfil e baixa manutenção que poderiam abrir nichos ocupacionais e atléticos anteriormente mal atendidos. À medida que sensores evoluem para ativos semi-implantáveis, análise de software e assinaturas de nuvem acumulam participação crescente da carteira, pivotando criação de valor para longe de hardware em direção a serviços de dados longitudinais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Cuidados Domiciliares Constroem Cultura de Autogestão

Usuários domésticos e pessoais já representam 74,27% da receita de 2024 e estão tendendo a uma CAGR de 15,92% até 2030. A mudança da FDA para permitir compras de sensores sem receita elimina o atrito de prescrição, permitindo que consumidores atualizem diretamente quando novos recursos são lançados[3]U.S. Food & Drug Administration, "Over-the-Counter Continuous Glucose Monitoring Systems," fda.gov. Reembolsos de monitoramento remoto de pacientes também motivam clínicos a prescrever sensores para cuidados proativos em vez de crise, garantindo que o tamanho do mercado de monitoramento contínuo da glicose se expanda em conjunto com a infraestrutura de cuidados virtuais. Configurações hospitalares, embora menores com 25,73% de participação, mostram momentum em dólares mais rápido-CAGR de 18,75%-conforme leituras contínuas ganham aceitação em fluxos de trabalho perioperatórios e de cuidados críticos onde hiperglicemia prolonga estadias.

Adoção domiciliar depende de aplicativos intuitivos que gamificam metas e alertam cuidadores em tempo real. APIs de nuvem alimentam dados em serviços de coaching de tele-diabetes, transformando gráficos episódicos de picada no dedo em insights comportamentais dinâmicos. No lado hospitalar, escassez de pessoal torna feeds contínuos atraentes porque cortam rodadas de testes manuais. Combinados, ambos os cenários consolidam usuários em torno de nuvens de dados unificadas, elevando custos de mudança e reforçando os ecossistemas de software duopolísticos executados por Abbott e Dexcom.

Por Demografia: Pediatria Lidera Coorte de Alto Crescimento

Pediatria representou 34,27% do faturamento de 2024, mas avançou a uma CAGR de 18,41%, superando a trajetória de 15,75% do segmento adulto. Escolas, equipes esportivas e aplicativos de monitoramento parental destacam como fluxos de trabalho pediátricos divergem de normas adultas, impulsionando recursos de produto sob medida, como alcance Bluetooth estendido e perfis discretos. Campanhas de saúde pública que defendem diagnóstico precoce ampliam ainda mais o tamanho do mercado de monitoramento contínuo da glicose dentro desta coorte, conforme necessidades de monitoramento vitalício começam logo após o início da doença. Adoção adulta permanece material, mas cada vez mais ponderada para pacientes de mercados emergentes recém-diagnosticados e adultos mais velhos em regimes de polifarmácia que aumentam o risco de hipoglicemia.

Progresso pediátrico também reflete reconhecimento regulatório, como a autorização da FDA dos EUA para sensores calibrados de fábrica para pacientes de dois anos e acima, removendo prescrições anteriores baseadas em idade. Na Europa, sistemas marcados CE integram com bombas de insulina para automatizar ajustes basais, aliviando fardos de cuidadores. Cobertura ampliada de planos de saúde escolar complementa esses movimentos, garantindo acesso precoce e incorporando familiaridade com CGM que se traduz em lealdade de marca de longo prazo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A América do Norte manteve 51,01% de participação em 2024, apoiada por estruturas de seguro estabelecidas e alta alfabetização de dispositivos. A região está prevista para adicionar USD 7,3 bilhões em vendas incrementais a uma CAGR de 18,24% até 2030. A política do Medicare de abril de 2024 expandiu elegibilidade para diabéticos tipo 2 com hipoglicemia documentada, desbloqueando uma coorte adulta latente e garantindo crescimento sustentado de unidades. O sistema de pagador único do Canadá alinha formulários nacionalmente, suavizando disparidades provinciais, enquanto reformas de seguridade social do México ampliam reembolso de dispositivos em centros urbanos.

Ásia-Pacífico, agora com 18,18% de participação, registra a CAGR mais íngreme de 16,08%. A Lista Nacional de Medicamentos de Reembolso da China começou a pilotar inclusão de sensores em 2025, e fabricantes domésticos estão escalando para atender demanda de cidades tier-2. A alta penetração de smartphones da Índia, combinada com aplicativos de seguro pay-as-you-go, reduz barreiras de entrada domiciliar. Japão e Coreia do Sul mantêm alta adoção per capita porque grandes empresas de eletrônicos de consumo incorporam módulos de glicose em vestíveis multipropósito, uma tendência que provavelmente se espalhará pelo Sudeste Asiático.

A Europa oferece crescimento de dígito único médio sustentado por cobertura universal e aquisição coordenada. A Alemanha defende CGM como padrão de cuidados para pacientes tipo 1, enquanto o Plano de Longo Prazo do NHS do Reino Unido subsidia atualizações de hardware para modelos calibrados de fábrica. Mercados do Leste Europeu emergem como espaço branco; Tchéquia e Polônia introduziram financiamento piloto em 2025, aproveitando fundos estruturais da UE para modernizar cuidados de diabetes.

Cenário Competitivo

O mercado de monitoramento contínuo da glicose é altamente concentrado: Abbott controla 56,74% da receita de 2024, Dexcom representa 35,20% e Medtronic representa 6,88%. Coletivamente, os três primeiros possuem 98,8%, deixando apenas 1,2% para jogadores de nicho ou emergentes. Tal dominância financia P&D em larga escala, que é evidente no lançamento da Abbott de seu sensor de quarta geração com leituras integradas de cetona, anunciado em junho de 2025. Dexcom contra-ataca com um ecossistema de nuvem verticalmente integrado que adiciona análise preditiva sobre curvas de glicose brutas para aprimorar fluxo de trabalho clínico.

Alianças estratégicas reforçam fossos de empresas estabelecidas. Abbott e Medtronic assinaram um acordo global de compartilhamento de dados e integração de bombas em agosto de 2024, permitindo que sensores Libre impulsionem sistemas de circuito fechado da Medtronic. Concomitantemente, Tandem Diabetes se ligou com Abbott para co-desenvolver sensores de duplo analito cobrindo glicose e cetonas para supervisão metabólica abrangente. Détente de patentes entre Abbott e Dexcom no início de 2025 reduziu litígios e abriu licenciamento cruzado que acelera objetivos de miniaturização e tempo de uso.

Disruptores emergentes miram espaço branco tecnológico. Senseonics garantiu marca CE para sensor implantável de um ano; RSP Systems publicou validação revisada por pares de seu GlucoBeam óptico em Nature Scientific Reports, reportando precisão comparável a referências de picada no dedo. Glucotrack avançou um dispositivo implantável minimamente invasivo que usa espectroscopia de impedância e obteve aprovação HREC australiana para seu ensaio pivotal em maio de 2025. Ainda assim, barreiras regulatórias pesadas e demandas de evidência clínica mantêm competição em larga escala limitada, sustentando preços premium e altas margens brutas para o duopólio líder.

Líderes da Indústria de Monitoramento Contínuo da Glicose (CGM)

-

Medtronic Plc

-

Dexcom, Inc.

-

Abbott Laboratories

-

Senseonics Holdings, Inc.

-

F. Hoffmann-La Roche AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Tandem Diabetes e Abbott começaram a co-desenvolver uma plataforma de sensor glicose-cetona visando mitigar risco de cetoacidose diabética.

- Maio 2025: Glucotrack obteve aprovação HREC australiana para começar ensaios clínicos para seu monitor contínuo implantável de glicose no sangue.

- Abril 2025: O GlucoBeam óptico da RSP Systems garantiu validação revisada por pares em Nature Scientific Reports, evidenciando precisão não invasiva no nível de amostragem capilar.

- Agosto 2024: Abbott e Medtronic formalizaram uma parceria para conectar sensores FreeStyle Libre com bombas de insulina da Medtronic para terapia automatizada.

- Fevereiro 2024: A FDA dos EUA emitiu uma carta de advertência citando deficiências de fabricação na planta de San Diego da Dexcom, provocando um roteiro de melhoria de qualidade.

Escopo do Relatório Global do Mercado de Monitoramento Contínuo da Glicose (CGM)

Conforme o escopo do relatório, pacientes podem gerenciar diabetes tipo 1 ou tipo 2 com o uso de dispositivos de monitoramento contínuo da glicose (CGM) realizando menos testes de picada no dedo. Níveis de açúcar no sangue são continuamente monitorados por um sensor localizado logo sob a pele. Resultados são enviados via transmissor para um telefone celular ou tecnologia vestível. O mercado de monitoramento contínuo da glicose é segmentado por componente, usuário final e geografia. Por componente, o mercado é segmentado em sensores e duráveis. O segmento de usuário final é dividido em hospitais/clínicas e doméstico/pessoal. O relatório também cobre os tamanhos de mercado e previsões para os principais países em diferentes regiões. O tamanho do mercado é fornecido para cada segmento em termos de valor (USD).

| Sensores |

| Transmissores |

| Receptores |

| Hospitais / Clínicas |

| Doméstico / Pessoal |

| Adulto |

| Pediátrico |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | Japão |

| Coreia do Sul | |

| China | |

| Índia | |

| Austrália | |

| Vietnã | |

| Malásia | |

| Indonésia | |

| Filipinas | |

| Tailândia | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Arábia Saudita |

| Irã | |

| Egito | |

| Omã | |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Componente | Sensores | |

| Transmissores | ||

| Receptores | ||

| Por Usuário Final | Hospitais / Clínicas | |

| Doméstico / Pessoal | ||

| Por Demografia | Adulto | |

| Pediátrico | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | Japão | |

| Coreia do Sul | ||

| China | ||

| Índia | ||

| Austrália | ||

| Vietnã | ||

| Malásia | ||

| Indonésia | ||

| Filipinas | ||

| Tailândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Arábia Saudita | |

| Irã | ||

| Egito | ||

| Omã | ||

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de monitoramento contínuo da glicose?

O tamanho do mercado de monitoramento contínuo da glicose é de USD 13,28 bilhões em 2025, com uma CAGR projetada de 16,68% até 2030.

Qual segmento de componente está crescendo mais rapidamente?

Sensores, que já detêm 84,89% de participação, estão avançando a 17,84% de CAGR devido à maior vida útil e maior precisão.

Por que a América do Norte é o maior mercado regional?

Expansão de cobertura do Medicare, alta adoção de tecnologia e estruturas de reembolso estabelecidas apoiam uma participação de receita de 51,01% e uma perspectiva de CAGR de 18,24%.

Como os medicamentos GLP-1 para perda de peso afetam a demanda por CGM?

Embora melhor controle glicêmico possa reduzir a frequência de testes, provedores cada vez mais emparelham CGM com terapia GLP-1 para titulação de precisão, mitigando qualquer impacto negativo.

Que avanços são esperados na tecnologia CGM até 2030?

Sensores implantáveis de 365 dias e monitores ópticos não invasivos validados estão em desenvolvimento de estágio tardio, prometendo maior conforto e aplicações de bem-estar mais amplas.

Página atualizada pela última vez em: