Tamanho e Participação do Mercado de Equipamentos de Construção

Análise do Mercado de Equipamentos de Construção pela Mordor Intelligence

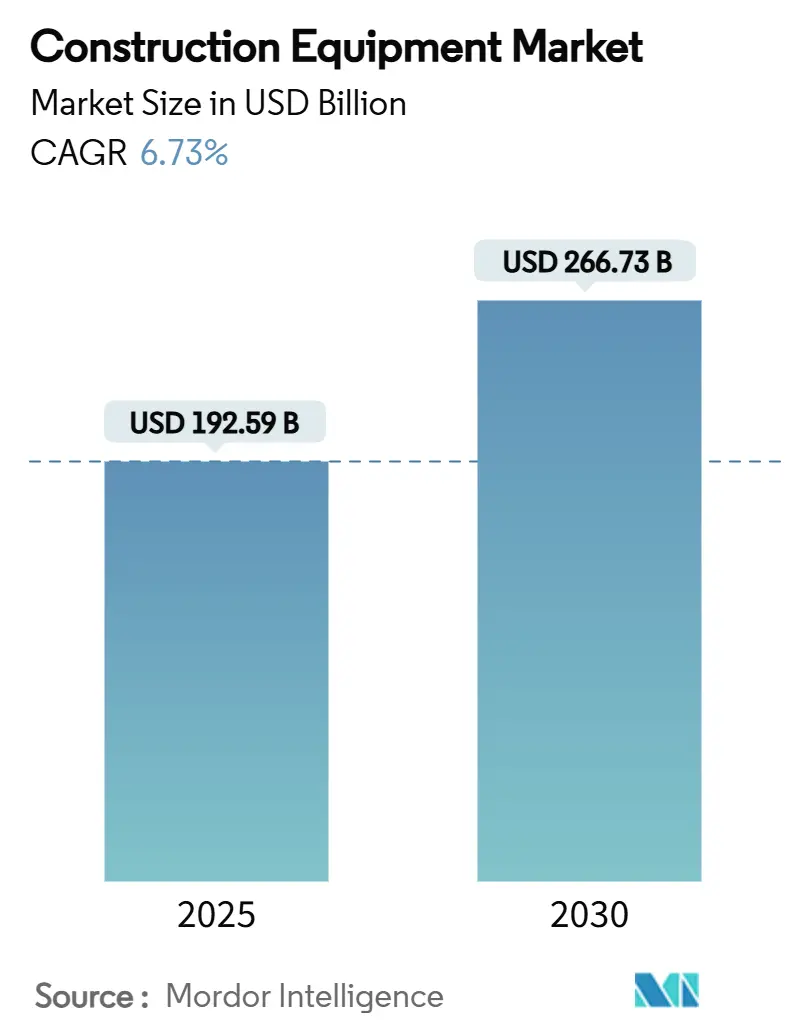

O mercado de equipamentos de construção está avaliado em USD 192,59 bilhões em 2025 e projeta-se que avance a uma TCAC de 6,73% até 2030, atingindo USD 266,73 bilhões. Os robustos gastos governamentais em estradas, ferrovias, transmissão de energia e fábricas de semicondutores sustentam a demanda por máquinas de terraplenagem, movimentação de materiais e equipamentos de concreto. O pipeline de megaprojetos da Ásia, o impulso da eletrificação na Europa e América do Norte e a inclinação da indústria em direção às frotas de aluguel reforçam conjuntamente uma perspectiva de crescimento resiliente. A intensidade competitiva está se aguçando enquanto os fabricantes chineses capturam participação no exterior, enquanto os líderes ocidentais pivotam para ofertas centradas em serviços e tecnologias autônomas. O mercado de equipamentos de construção também é moldado por ciclos de renovação de frota mais rápidos impulsionados pelas regulamentações Stage V e EPA Phase 3, estreitando a lacuna entre lançamentos de produtos e serviços digitais.

Principais Destaques do Relatório

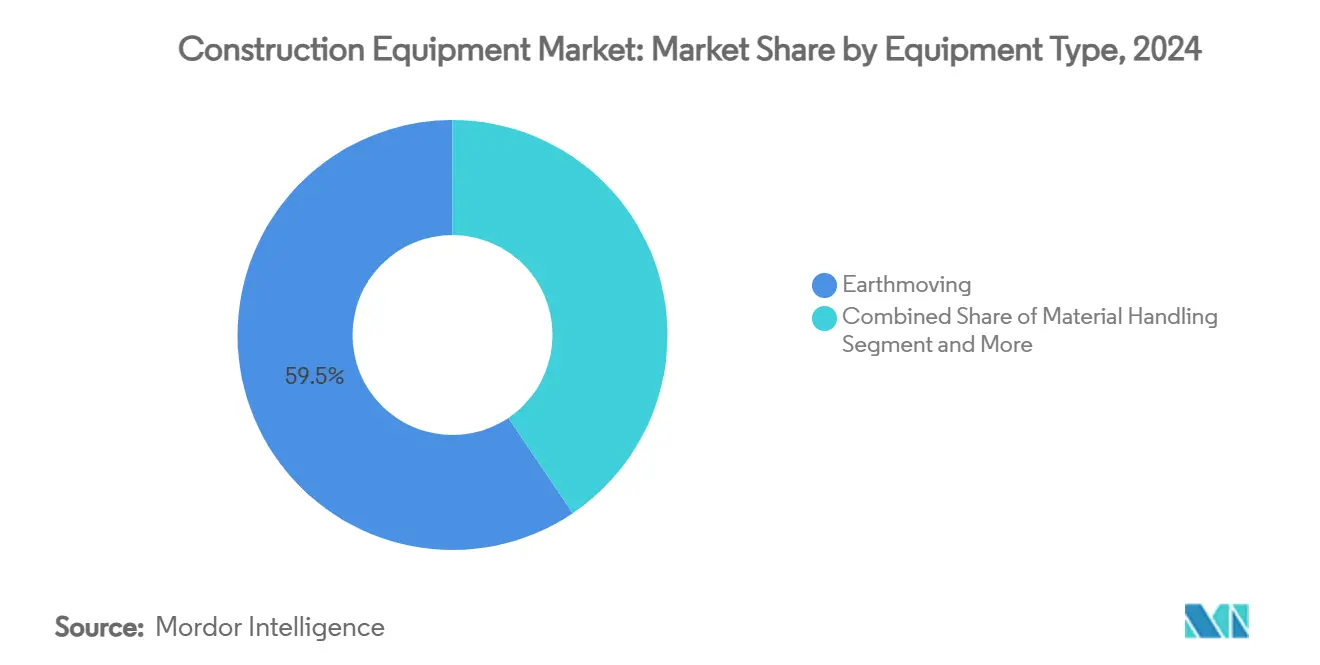

- Por tipo de equipamento, as máquinas de terraplenagem capturaram 59,45% da participação do mercado de equipamentos de construção em 2024, e espera-se que cresçam a uma TCAC de 13,37% até 2030.

- Por tipo de propulsão, os motores de combustão interna mantiveram uma participação de 95,33%, enquanto as unidades elétricas a bateria devem expandir a uma TCAC de 25,11%, o ritmo mais rápido em todo o mercado de equipamentos de construção.

- Por tamanho de equipamento, máquinas pesadas acima de 11 toneladas detiveram cerca de 71,75% do tamanho do mercado de equipamentos de construção em 2024, enquanto a categoria de equipamentos compactos/mini (menos de 6 toneladas) deve registrar uma TCAC de 14,86%.

- Por potência, modelos abaixo de 250 HP comandaram uma participação de 61,23%, enquanto a faixa de 250-500 HP registra a maior TCAC projetada de 9,75% até 2030.

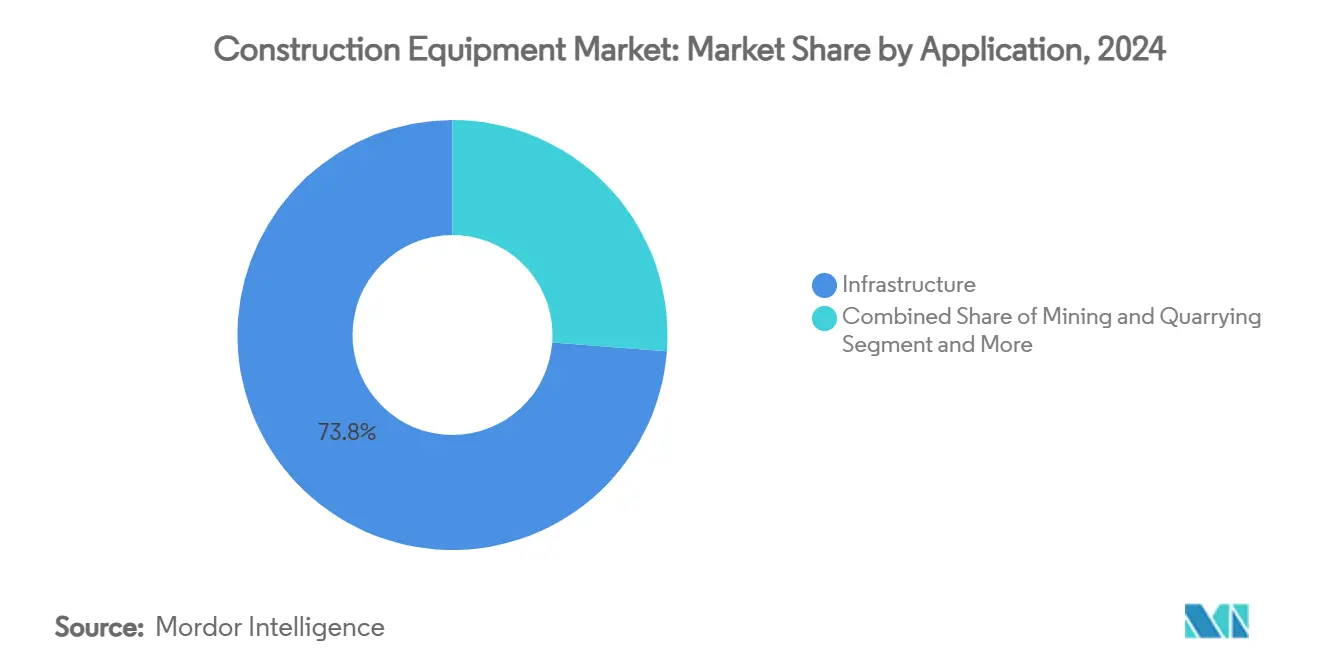

- Por aplicação, projetos de infraestrutura representaram 73,80% da participação do mercado de equipamentos de construção em 2024, enquanto mineração e pedreiras devem registrar uma TCAC de 9,13%.

- Por canal de vendas, compras de equipamentos novos dominaram o mercado de equipamentos de construção de 2024 com uma participação de mercado de 75,33%, enquanto o canal de aluguel deve registrar uma TCAC de 7,32%.

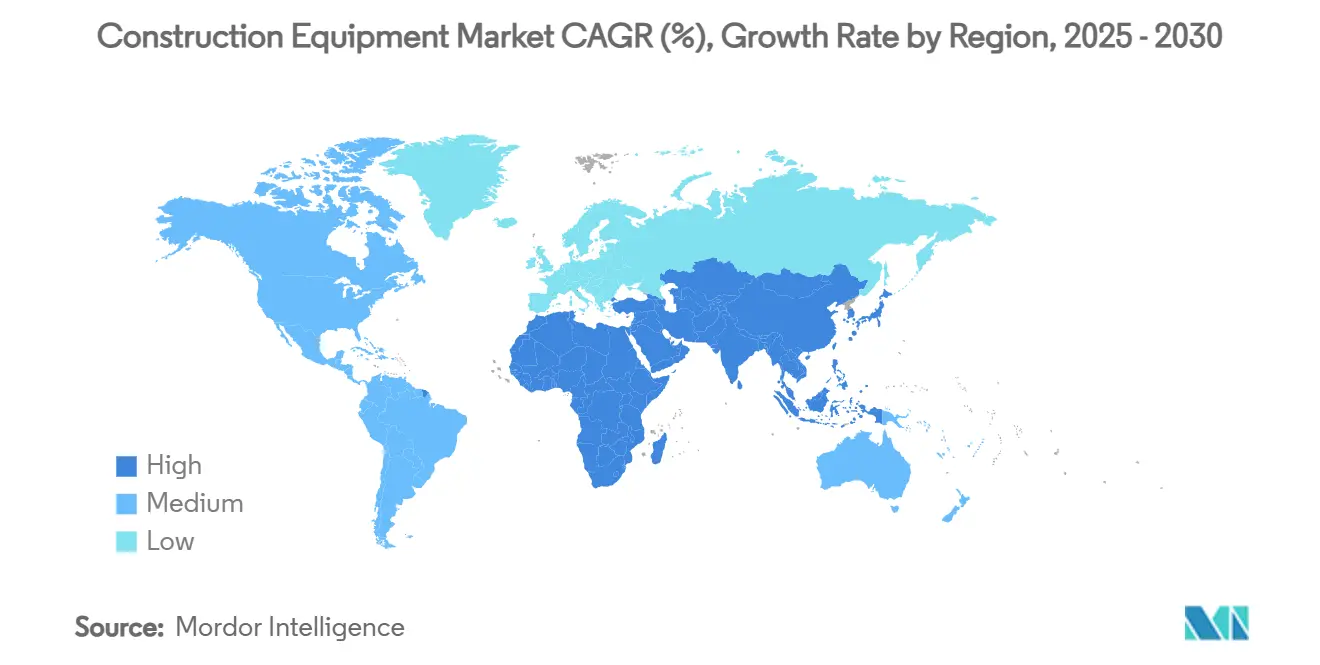

- Por geografia, a Ásia-Pacífico liderou com 46,13% da participação de receita de equipamentos de construção em 2024, enquanto a região do Oriente Médio e África deve registrar a maior TCAC de 9,23%.

Tendências e Insights Globais do Mercado de Equipamentos de Construção

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Pipelines de Megainfraestrutura na Ásia | +1.8% | Ásia-Pacífico, Oriente Médio | Médio prazo (2-4 anos) |

| Lei IRA e Lei CHIPS dos EUA | +1.2% | América do Norte | Médio prazo (2-4 anos) |

| Aquisição com Prioridade no Aluguel | +1.1% | Global | Médio prazo (2-4 anos) |

| Limites Stage V da UE | +0.9% | Europa | Curto prazo (≤ 2 anos) |

| Aumento da Extração de Matérias-Primas Críticas | +0.7% | África | Longo prazo (≥ 4 anos) |

| Automação de Canteiros de Obras | +0.6% | América do Norte, Europa e mercados asiáticos avançados | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Pipelines de Megainfraestrutura na Ásia Impulsionando a Demanda

Um pipeline de projetos comprometidos excedendo USD 3,7 trilhões está transformando as prioridades de alocação, puxando grandes tratores de esteira, escavadeiras de 45 toneladas e bombas de concreto de alta capacidade para depósitos asiáticos antes de outras regiões. Somente a Arábia Saudita concedeu USD 55 bilhões em projetos em 2024, um salto de 57% ano a ano, enquanto os Emirados Árabes Unidos elevaram as concessões em 200% para USD 34 bilhões. Os fabricantes estão adaptando os mix de vendas em direção a maior potência e lanças de maior alcance, ancorando receita no mercado de equipamentos de construção através de tickets maiores e contratos de pós-venda.

Lei IRA e Lei CHIPS dos EUA Acelerando Compras de Equipamentos de Terraplenagem

Incentivos federais para fábricas de semicondutores, plantas de veículos elétricos e atualizações de rede criaram uma atração estrutural por tratores de 250-500 HP e escavadeiras pelo Sun Belt. A Sociedade Americana de Engenheiros Civis identifica uma lacuna de infraestrutura de USD 3,7 trilhões até 2035, garantindo visibilidade sustentada para os livros de pedidos dos fabricantes[1]"A Comprehensive Assessment of America's Infrastructure 2025," American Society of Civil Engineers, infrastructurereportcard.org. Empreiteiros, enfrentando restrições de mão de obra, estão se inclinando para unidades maiores que comprimem cronogramas de projetos e facilitam orçamentos operacionais por hora.

Mudança de Aquisição com Prioridade no Aluguel Expandindo Taxas de Utilização

As receitas de aluguel devem tocar USD 82,6 bilhões em 2025, refletindo uma ampla preferência de empreiteiros pelo acesso a equipamentos fora do balanço patrimonial. As taxas de utilização em frotas de aluguel conectadas frequentemente excedem 85%, aproximadamente 30% maior que máquinas próprias, reforçando um ciclo virtuoso de suor de ativos, manutenção preditiva e otimização do valor residual. Os fabricantes estão realinhando estratégias de canal, incorporando telemática que alimenta dados em tempo real para parceiros de aluguel e promove contratos de serviço.

Limites de Emissões Stage V da UE Forçando Renovação de Frota em Direção a Híbridos e Elétricos

As regras Stage V agora abrangem motores abaixo de 19 kW e mandam limites de partículas mais finos. A Atlas Copco nota que a conformidade de equipamentos compactos necessita filtros de partículas diesel, enquanto a Perkins reporta 28% maior densidade de potência em novos motores Stage V. Este pulso regulatório acelera a mudança do mercado de equipamentos de construção em direção a carregadeiras compactas elétricas a bateria e linhas de transmissão híbridas em escavadeiras de médio porte.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez de Componentes Hidráulicos | -1.1% | Global | Curto prazo (≤ 2 anos) |

| Escassez de Células de Íon-Lítio | -0.8% | Global | Curto prazo (≤ 2 anos) |

| Lacuna Persistente de Habilidades | -0.6% | América do Sul, com transbordamento para África | Longo prazo (≥ 4 anos) |

| Regulamentos Municipais de Redução de Ruído | -0.5% | Centros urbanos na Europa e América do Norte | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Picos de Lead-Time dos Fabricantes Devido à Escassez de Componentes

Janelas de entrega se estendem além de 42 semanas para válvulas e bombas hidráulicas críticas, forçando empreiteiros a ajustar faseamento de projetos. Líderes de mercado crescentemente integram verticalmente para garantir suprimento, ecoando a expansão da Caterpillar na usinagem interna de componentes. Gargalos persistentes ameaçam diferir ciclos de substituição e amortecer o momentum do mercado de equipamentos de construção a curto prazo até que os estoques se normalizem.

Escassez de Células de Íon-Lítio Inflacionando TCO de Equipamentos

Pacotes de bateria para serviço pesado competem com demanda automotiva, inflacionando preços iniciais de escavadeiras elétricas de 20 toneladas em 30% versus pares diesel. Esta lacuna comprime janelas de ROI do comprador mesmo que custos de ciclo de vida permaneçam favoráveis. Fabricantes com suprimento de bateria cativo ou joint ventures estratégicas capturam participação precoce na fatia elétrica do mercado de equipamentos de construção.

Análise de Segmento

Por Tipo de Equipamento: Terraplenagem Mantém Primazia, Variantes Elétricas Escalam

Máquinas de terraplenagem comandaram 59,45% do mercado de equipamentos de construção em 2024 e espera-se que registrem uma TCAC de 13,37% até 2030, ancoradas pela versatilidade de escavadeiras, carregadeiras e tratores em projetos civis, de mineração e industriais. O sub-segmento de carregadeiras sozinho capturou uma participação significativa da fatia de terraplenagem elétrica em 2024, sublinhando tração inicial de eletrificação em nichos de re-manuseio de materiais.

Melhorias de design agora se centram em sistemas de assistência ao operador, complementos tiltrotator e software de controle de máquina que convertem modelos 3D em comandos de verificação de nivelamento. O conjunto Smart Construction da Komatsu exemplifica esta sobreposição digital, produzindo gêmeos de canteiro que elevam precisão e reduzem retrabalho. Estas capacidades elevam valores de revenda e fortalecem receita de acessórios pós-venda, reforçando margens de fabricantes dentro do mercado de equipamentos de construção.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Propulsão: Tração Elétrica Acelera, MCI Ainda Dominante

Motores de combustão interna mantiveram 95,33% de participação do mercado de equipamentos de construção em 2024 enquanto infraestrutura de abastecimento estabelecida, ciclos de trabalho elevados e familiaridade com valor residual moderaram a velocidade de mudança. Ainda assim, unidades elétricas a bateria estão crescendo a 25,11% de TCAC até 2030, o ritmo mais rápido entre todos os modos de propulsão, assistidas por zonas de emissão urbanas e ordenanças de ruído noturno. Escavadeiras compactas abaixo de 8 toneladas lideram adoção devido ao peso gerenciável da bateria e ciclos de trabalho mais curtos.

Hidráulica híbrida oferece uma ponte transicional, permitindo economias de combustível de aproximadamente 20-25% com retreinamento mínimo do operador. Protótipos de combustão interna de hidrogênio e células de combustível, agora sob teste pela Caterpillar e JCB, prometem zero emissões no escapamento para classes de 30 toneladas e mais pesadas. Trilhas paralelas de P&D aumentam intensidade de capital, mas vantagens de primeiro movimento poderiam selar lealdade do cliente na fatia emergente de zero emissão do mercado de equipamentos de construção.

Por Tamanho de Equipamento: Equipamentos Pesados Dominam Enquanto Compactos Superam

Equipamentos pesados maiores que 11 toneladas capturaram 71,75% da participação do mercado de equipamentos de construção em 2024, alimentados por projetos de rodovias, portos e barragens que demandam escavadeiras de 45 toneladas e ADTs de 60 toneladas. Agências de aquisição favorecem unidades grandes para acelerar trabalhos de terraplenagem e reduzir custos de movimentação por metro cúbico.

Máquinas compactas abaixo de 6 toneladas estão subindo mais rapidamente, esperadas para registrar uma TCAC de 14,86% conforme cidades densas favorecem mini carregadeiras ágeis, mini carregadeiras e escavadeiras de rotação zero da cauda. Acopladores de conexão rápida e um catálogo de acessórios em expansão agora permitem que uma única unidade base compacta substitua múltiplas ferramentas dedicadas, melhorando a economia de canteiro para pequenos empreiteiros e frotas de aluguel.

Por Potência: Motores de Médio Porte Atingem Equilíbrio Ideal

Máquinas até 250 HP detiveram 61,23% do tamanho do mercado de equipamentos de construção em 2924, equilibrando economia de combustível com força de rompimento suficiente para projetos de uso misto. Roteiros de produtos de fabricantes enfatizam famílias modulares de motores que escalam de 140 HP a 250 HP usando blocos comuns e controles eletrônicos, reduzindo inventário de peças.

A coorte de 250-500 HP é prevista para expandir a 9,75% de TCAC até 2030, impulsionada por terminais de exportação de alta capacidade e remoção de sobrecarga de mineração. Avanços no design de pós-tratamento, incluindo módulos SCR compactos, agora permitem conformidade Tier 4/Stage V sem ampliar compartimentos do motor, preservando geometria da máquina. Unidades acima de 500 HP ocupam um papel nicho porém indispensável em trabalhos de terraplenagem ultra-grandes e mineração a céu aberto, onde ganhos de tempo de ciclo se traduzem em benefícios de produção desproporcionais.

Por Aplicação: Infraestrutura Lidera, Mineração Emerge Mais Rápida

Projetos de infraestrutura representaram 73,80% do mercado de equipamentos de construção em 2024 conforme governos financiaram reformas de pontes, extensões ferroviárias e corredores de energia renovável. Desembolsos federais dos EUA via Lei de Investimento em Infraestrutura e Empregos são canalizados para rodovias, enquanto a Ásia foca em linhas de metrô de megacidades. Segmentos vizinhos, como edifícios residenciais e comerciais, mantêm volumes estáveis mas enfrentam moderação cíclica ligada a regimes de taxa de juros.

Mineração e pedreiras é a aplicação de crescimento mais rápido a uma TCAC de 9,13% até 2030. Demanda por cobre, lítio e terras raras vitais para tecnologias de transição energética impulsiona expansões de cava de multi-bilhões de dólares pela África e América do Sul. Transporte autônomo e perfuração teleremota, uma vez confinados a grandes mineradoras de minério de ferro, estão se espalhando para mineradoras de médio porte, expandindo a curva de adoção de tecnologia no mercado de equipamentos de construção.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Vendas: Momentum de Aluguel Reformula Economia de Propriedade

Compras de equipamentos novos ainda dominaram termos de valor em 2024 com uma participação de mercado de 75,33%, ainda assim a rota de aluguel está esculpindo uma fatia cada vez maior conforme empreiteiros defendem posições de caixa, crescendo a 7,32% de TCAC até 2030. O apelo deriva do acesso às máquinas Stage V ou elétricas mais novas sem capex pesado, além de pacotes de manutenção incorporados que reduzem tempo de inatividade.

Plataformas digitais agora simplificam leilões de equipamentos usados e programas de recondicionamento, expandindo alcance além de revendedores regionais. Reconstruções certificadas por fabricantes atraem compradores em geografias lenientes com emissões, estendendo ciclos de vida do produto e reduzindo barreiras de entrada para pequenas firmas. Diversificação de canal compele fabricantes a harmonizar ofertas de produto, serviço e financiamento para salvaguardar captura de margem pelo mercado de equipamentos de construção.

Análise de Geografia

A Ásia-Pacífico liderou com 46,13% do mercado de equipamentos de construção em 2024, sustentada pela Iniciativa do Cinturão e Rota da China e o Pipeline Nacional de Infraestrutura da Índia. Volumes de escavadeiras de esteira chinesas devem exceder 150.000 unidades até 2027, mais que dobrando a produção de 2023 e reforçando economias de escala de fornecedores. Fabricantes direcionam inventário diesel de alta potência para canteiros do Sudeste Asiático e GCC enquanto enviam carregadeiras elétricas compactas para cidades japonesas e coreanas.

O Oriente Médio registra a trajetória mais rápida a 9,23% de TCAC até 2030 conforme a Visão 2030 da Arábia Saudita e o Plano Diretor Urbano de Dubai dos Emirados canalizam bilhões para habitação, turismo e logística. Concessões de projetos saltaram significativamente em 2024, apertando suprimento regional de equipamentos e levando fabricantes a encenar pátios de importação temporários no Porto Jebel Ali. Químicas de bateria tolerantes ao calor e sistemas de filtração de cabine selada são diferenciadores na fatia do Golfo do mercado de equipamentos de construção.

A América do Norte mantém uma perspectiva sólida impulsionada pelo reshoring industrial e reformas de infraestrutura apoiadas pela legislação IRA e CHIPS. Padrões EPA Phase 3, efetivos no ano modelo 2027, estão empurrando frotas em direção a equipamentos compactos híbridos e elétricos para trabalho de utilidades urbanas[2]"Greenhouse Gas Emissions Standards for Heavy-Duty Vehicles - Phase 3," U.S. Environmental Protection Agency, epa.gov. Gigantes de aluguel se consolidam para garantir escala, evidenciado por aquisições de multi-bilhões de dólares que comprimem redes de revendedores e elevam taxas de acesso.

Cenário Competitivo

O mercado de equipamentos de construção exibe concentração moderada; os cinco principais fabricantes, incluindo Caterpillar e Hitachi Construction Machinery, controlaram uma participação significativa dos embarques globais em 2024. A competição se intensifica em torno de serviços digitais, operação autônoma e trens de força agnósticos a combustível, em vez de corridas puras de potência. A mudança da Caterpillar em direção a uma cadeia de valor integrada cobrindo design, logística e remanufatura exemplifica o pivô de vendas de ferro para receita de serviços vitalícios.

Atividade de fusões e aquisições sublinha realinhamento de portfólio; a compra da GHH pela Komatsu impulsionou sua pegada subterrânea, enquanto a aquisição da Mecalac pela FAYAT ampliou sua oferta compacta. Desafiantes chineses como SANY e XCMG continuam crescimento de exportação de dois dígitos, auxiliados por preços competitivos e lançamentos elétricos acelerados. Consolidação do mercado de aluguel, destacada pelas compras consecutivas da H&E Equipment Services pela Herc Holdings e United Rentals, reduz fragmentação de barganha e coloca pressão adicional no desconto de fabricantes.

Lançamentos de produtos espelham os temas de eletrificação e automação. A orientação Smart Construction 3D da Komatsu permite rotação completa de caçamba de 360 graus, criando gêmeos digitais que alimentam análises de progresso. Os manipuladores telescópicos Stage V da Caterpillar integram telemática de fábrica para manutenção preditiva, enquanto a expansão da planta do Texas da JCB sinaliza confiança na demanda sustentada dos EUA. Estes movimentos redefinem alavancas competitivas além de vendas unitárias em direção a dados, garantias de tempo de atividade e programas de economia circular.

Líderes da Indústria de Equipamentos de Construção

-

Caterpillar Inc.

-

Komatsu Ltd

-

Volvo Construction Equipment (Volvo Group)

-

Deere & Company

-

Hitachi Construction Machinery Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A Herc Holdings adquiriu a H&E Equipment Services por USD 5,3 bilhões, intensificando a consolidação do mercado de aluguel.

- Abril de 2025: A Komatsu revelou seu sistema de escavadeira Smart Construction 3D Machine Guidance na Bauma 2025, permitindo rotação completa da caçamba e gêmeos digitais em tempo real.

- Abril de 2025: A Komatsu revelou seu sistema de escavadeira Smart Construction 3D Machine Guidance na Bauma 2025, permitindo rotação completa da caçamba e gêmeos digitais em tempo real.

- Abril de 2025: A JCB dobrou sua nova fábrica de San Antonio para 1 milhão de pés quadrados para combater impactos tarifários e impulsionar a produção dos EUA.

- Março de 2025: O Grupo FAYAT completou a aquisição da Mecalac para aprofundar seu portfólio de equipamentos compactos.

Escopo do Relatório Global do Mercado de Equipamentos de Construção

O Mercado de Equipamentos de Construção é Segmentado por Tipo de Maquinário (Guindastes, Manuseio Telescópico, Escavadeira, Carregadeiras e Retroescavadeiras, Motoniveladora e Outros Tipos de Maquinário), por Tipo de Acionamento (Hidráulico, Elétrico e Híbrido) e por Geografia (América do Norte, Europa, Ásia-Pacífico e Resto do Mundo). O relatório oferece tamanho de mercado e previsões para Equipamentos de Construção em valor (USD Bilhão) para todos os segmentos acima.

| Terraplenagem |

| Movimentação de Materiais |

| Máquinas de Concreto e Estradas |

| Ferramentas Leves/Compactas |

| Combustão Interna |

| Híbrida Hidráulica |

| Elétrica a Bateria |

| Célula de Combustível de Hidrogênio |

| Pesado (Acima de 11 toneladas) |

| Médio (6-11 toneladas) |

| Compacto/Mini (menos de 6 toneladas) |

| Até 250 HP |

| 250 - 500 HP |

| Acima de 500 HP |

| Infraestrutura |

| Construção Residencial e Comercial |

| Mineração e Pedreiras |

| Petróleo e Gás/Dutos |

| Industrial e Manufatura |

| Equipamentos Novos |

| Aluguel |

| Usados/Recondicionados |

| América do Norte | Estados Unidos |

| Canadá | |

| Resto da América do Norte | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Indonésia | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| Turquia | |

| África do Sul | |

| Nigéria | |

| Egito | |

| Resto do Oriente Médio e África |

| Por Tipo de Equipamento | Terraplenagem | |

| Movimentação de Materiais | ||

| Máquinas de Concreto e Estradas | ||

| Ferramentas Leves/Compactas | ||

| Por Tipo de Propulsão | Combustão Interna | |

| Híbrida Hidráulica | ||

| Elétrica a Bateria | ||

| Célula de Combustível de Hidrogênio | ||

| Por Tamanho de Equipamento | Pesado (Acima de 11 toneladas) | |

| Médio (6-11 toneladas) | ||

| Compacto/Mini (menos de 6 toneladas) | ||

| Por Potência | Até 250 HP | |

| 250 - 500 HP | ||

| Acima de 500 HP | ||

| Por Aplicação | Infraestrutura | |

| Construção Residencial e Comercial | ||

| Mineração e Pedreiras | ||

| Petróleo e Gás/Dutos | ||

| Industrial e Manufatura | ||

| Por Canal de Vendas | Equipamentos Novos | |

| Aluguel | ||

| Usados/Recondicionados | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Resto da América do Norte | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Indonésia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| Turquia | ||

| África do Sul | ||

| Nigéria | ||

| Egito | ||

| Resto do Oriente Médio e África | ||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de equipamentos de construção?

O mercado está avaliado em USD 192,59 bilhões em 2025 e projeta-se que alcance USD 266,73 bilhões até 2030.

Qual região domina a demanda de equipamentos de construção hoje?

A Ásia-Pacífico lidera com 46,13% de participação de receita, alimentada por pipelines de infraestrutura em larga escala na China, Índia e países do GCC.

Quão rápido estão crescendo os equipamentos de construção elétricos a bateria?

Modelos elétricos a bateria estão se expandindo a uma TCAC de 25,11%, a mais rápida de todos os tipos de propulsão, impulsionados por zonas de emissão mais rigorosas e ordenanças de ruído.

Por que os canais de aluguel estão ganhando terreno na aquisição de equipamentos?

Frotas de aluguel oferecem aos empreiteiros flexibilidade de capital, acesso à tecnologia mais recente e taxas de utilização que excedem equipamentos próprios.

Qual categoria de equipamentos detém a maior participação de mercado?

Máquinas de terraplenagem, incluindo escavadeiras, carregadeiras e tratores, detiveram 59,45% da participação do mercado de equipamentos de construção em 2024.

Página atualizada pela última vez em: