Tamanho e Participação do Mercado de Módulos de Câmera Compacta

Análise do Mercado de Módulos de Câmera Compacta por Mordor Intelligence

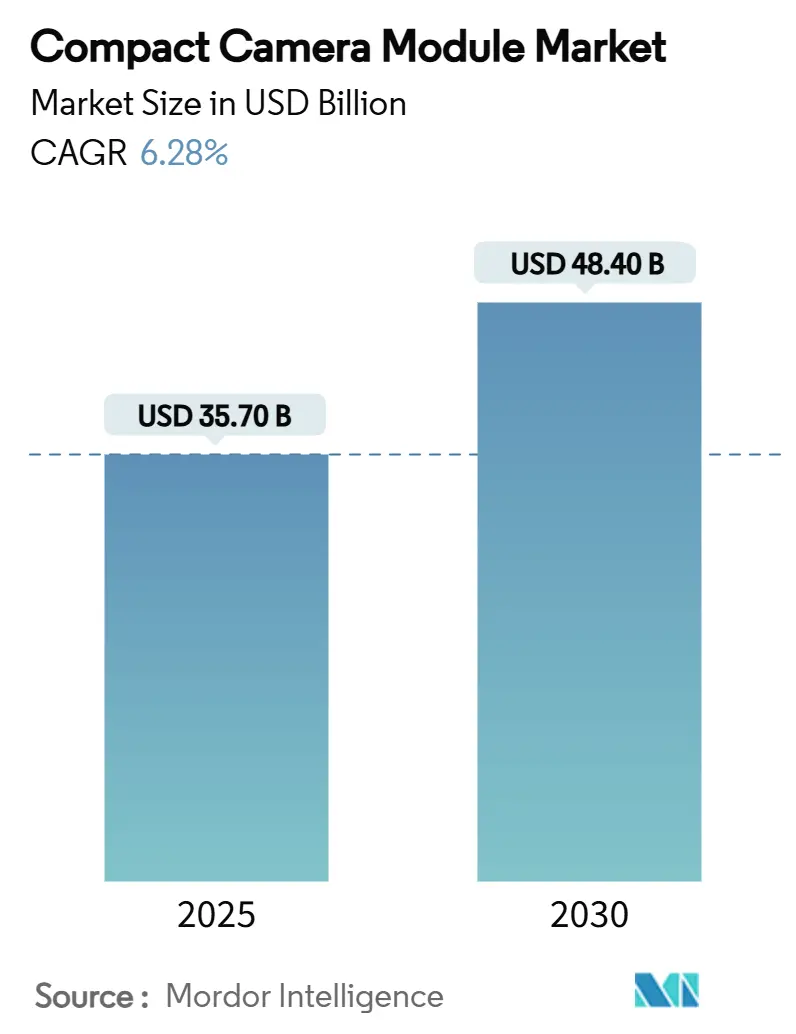

O mercado de módulos de câmera compacta atingiu US$ 35,7 bilhões em 2025 e está previsto para alcançar US$ 48,4 bilhões até 2030, avançando a uma TCAC de 6,28% sony-semicon.com. O crescimento está sendo impulsionado por smartphones multicâmera, mandatos regulatórios para sistemas avançados de assistência ao motorista (ADAS) e novos casos de uso em realidade estendida (XR) e automação industrial. Os fornecedores estão migrando de unidades simples para arranjos multicâmera que incorporam zoom periscopio, sensores sob o display e capacidade infravermelha de ondas curtas (SWIR), elevando tanto os preços médios de venda quanto os volumes de envio. A Ásia-Pacífico mantém a vantagem do centro de manufatura, enquanto as instalações incentivadas do Vietnã e os controles de exportação do Japão remodelam a distribuição global da cadeia de suprimentos. Litígios de patentes, notadamente em torno de lentes zoom tetraprism, ressaltam como a propriedade intelectual permanece como uma alavanca competitiva decisiva. Simultaneamente, controles de processo impulsionados por IA, como a plataforma de redução de defeitos da LG Innotek, estão comprimindo custos de produção e melhorando taxas de rendimento, reforçando a competitividade.

Principais Conclusões do Relatório

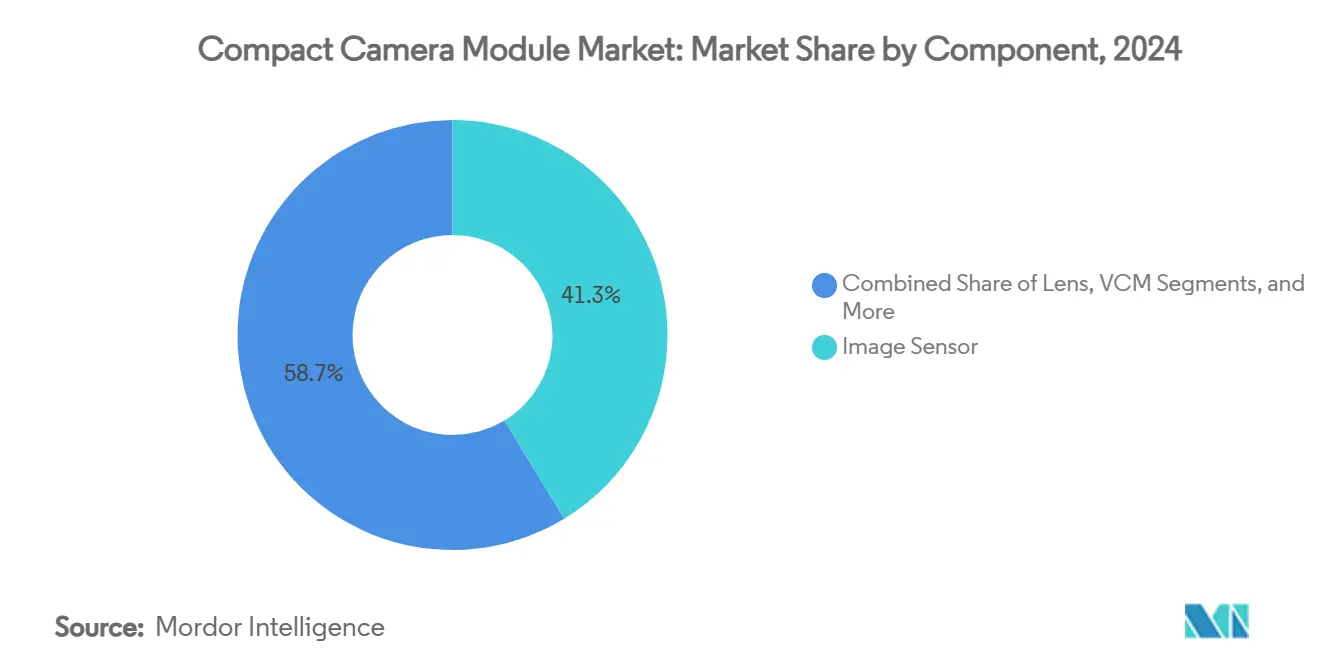

- Por componente, sensores de imagem lideraram com 41,3% de participação na receita em 2024, enquanto motores de bobina de voz estão se expandindo a uma TCAC de 7,2% até 2030.

- Por tipo de foco, dispositivos de foco automático detiveram 78,8% da participação do mercado de módulos de câmera compacta em 2024 e estão crescendo a 6,3% de TCAC.

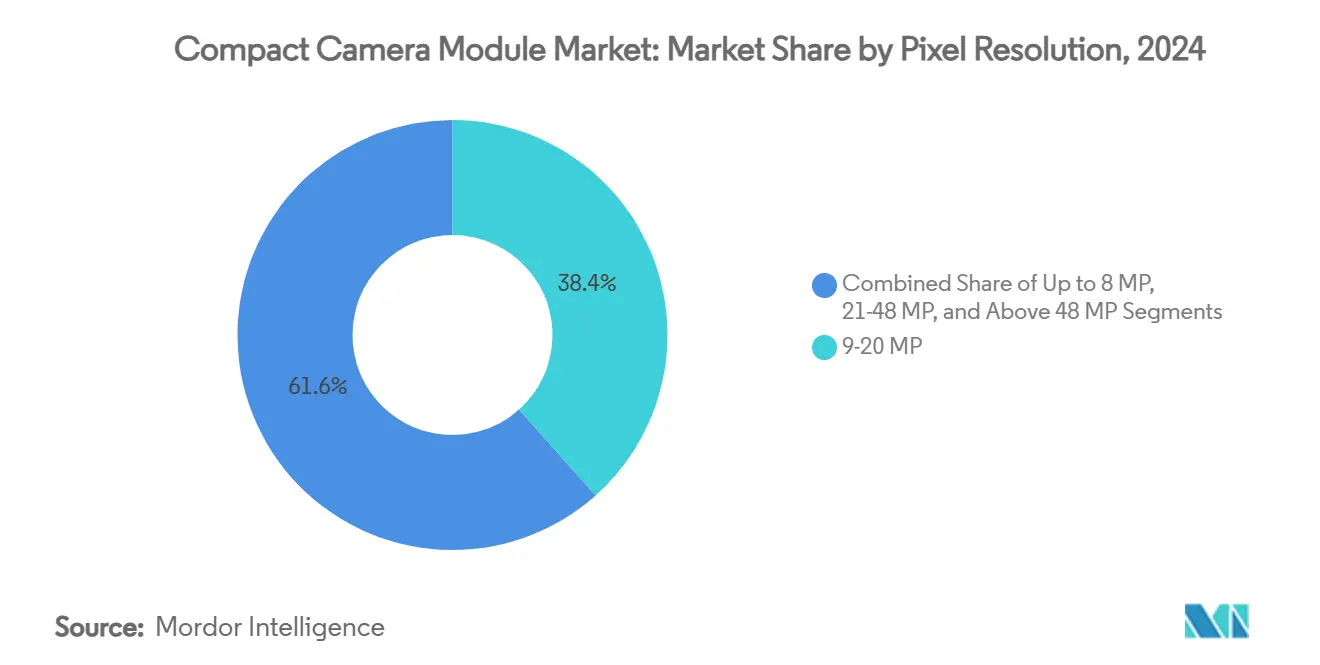

- Por resolução de pixel, o segmento acima de 48 MP está avançando mais rapidamente a 7,8% de TCAC, enquanto a faixa de 9-20 MP manteve 38,4% de participação.

- Por aplicação, mobile capturou 62,6% do tamanho do mercado de módulos de câmera compacta em 2024; automotivo está projetado para crescer a 6,7% de TCAC até 2030.

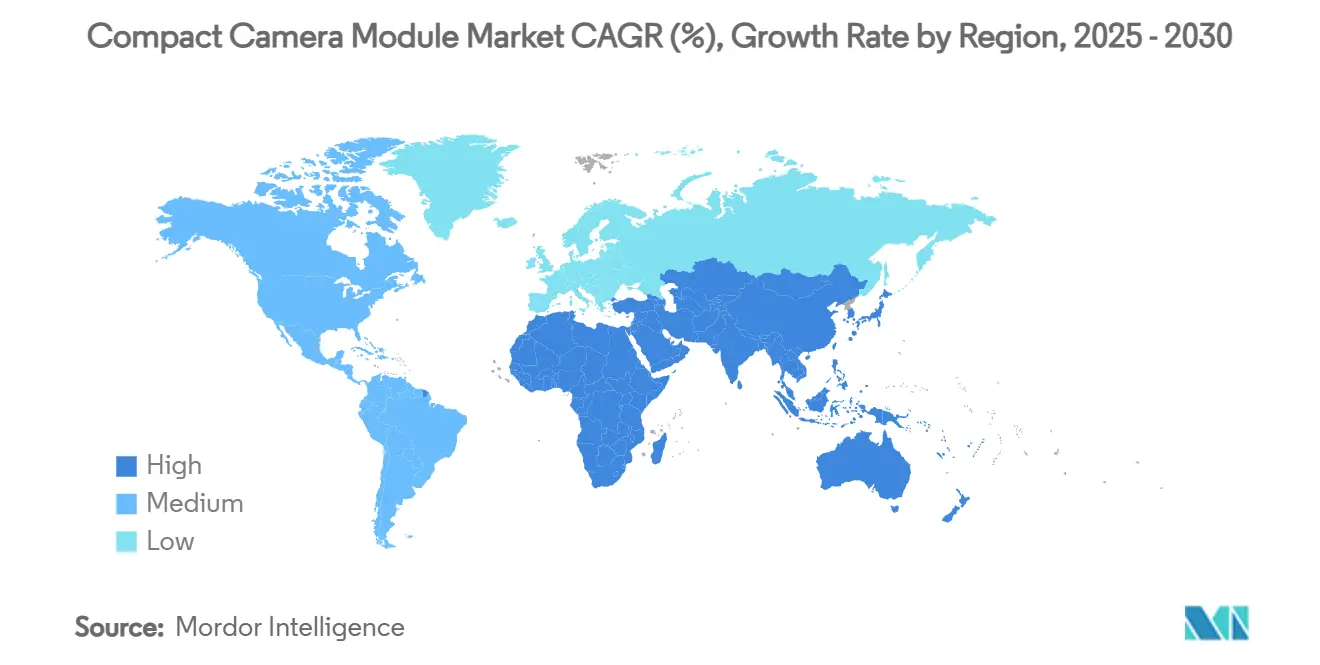

- Por região, Ásia-Pacífico comandou 66,8% da participação na receita em 2024, enquanto o Oriente Médio e África registra a maior TCAC de 7,3% até 2030.

Tendências e Insights do Mercado Global de Módulos de Câmera Compacta

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Smartphones multicâmera (>50 MP CIS) acelerando demanda na China e Índia | +1.2% | Núcleo APAC, transbordamento global | Curto prazo (≤ 2 anos) |

| Mandatos ADAS impulsionando instalações de câmeras de visão envolvente em veículos da UE e Estados Unidos | +0.8% | América do Norte e UE, expandindo para APAC | Médio prazo (2-4 anos) |

| Retrofits industriais e de saúde com CCMs habilitados para SWIR | +0.6% | Global, adoção inicial na América do Norte e UE | Longo prazo (≥ 4 anos) |

| Headsets XR/AR exigindo câmeras de rastreamento inside-out 6-DOF | +0.4% | Global, liderado pela América do Norte | Médio prazo (2-4 anos) |

| Adoção de módulos selfie ópticos sob o display por OEMs coreanos | +0.3% | Núcleo APAC, expansão global | Longo prazo (≥ 4 anos) |

| Incentivos do governo vietnamita para montagem de CCM voltada para exportação | +0.2% | Mudança de manufatura APAC | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Smartphones multicâmera (>50 MP CIS) acelerando demanda na China e Índia

Fabricantes de smartphones estão padronizando configurações de câmeras triplas e quádruplas, multiplicando a demanda unitária já que cada aparelho agora carrega três a quatro módulos de câmera compacta ao invés de uma única montagem. O sensor LYT-818 de 50 MP da Sony e o roadmap CIS empilhado da Samsung intensificam a competição e comprimem curvas de custo, permitindo que dispositivos de nível médio adotem imagens de alta resolução. Marcas chinesas usam especificações de câmera como diferenciação primária, pressionando fundições como SmartSens a escalar capacidade após financiamento Série D de US$ 225 milhões.

Mandatos ADAS impulsionando instalações de câmeras de visão envolvente em veículos da UE e Estados Unidos

As regras GSR2 da UE, efetivas desde julho de 2024, além dos próximos padrões US FMVSS 127 obrigam sistemas de frenagem automática de emergência e detecção de pedestres, incendiando a demanda por suítes ADAS multicâmera.[1]Autonomous Vehicle International, "New EU safety regulations mandate the use of ADAS," autonomousvehicleinternational.com A Samsung Electro-Mechanics respondeu com invólucros repelentes de água e aquecidos que garantem confiabilidade sob condições adversas. A receita automotiva está projetada para superar o mercado geral de módulos de câmera compacta com 13,8% de TCAC até 2030.

Retrofits industriais e de saúde com CCMs habilitados para SWIR

Os sensores IMX992/993 da Sony combinam comprimentos de onda visíveis e SWIR, permitindo que um módulo substitua múltiplas câmeras legadas em detecção de umidade, inspeção de alimentos e linhas de reciclagem. A integração de pontos quânticos coloidais via aquisição da SWIR Vision Systems pela onsemi reduz barreiras de custo, enquanto os módulos NanEye sub-2,3 mm da ams OSRAM abrem oportunidades endoscópicas. O mercado endereçável de retrofit cresce conforme maquinário existente atualiza ao invés de substituir completamente sistemas de imagem.

Headsets XR/AR exigindo câmeras de rastreamento inside-out 6-DOF

A demanda por arranjos de microcâmeras capazes de mapear profundidade em tempo real está crescendo com a próxima onda de headsets XR. Patentes da Meta e Samsung descrevem barris de lentes compactas, blindagem eletromagnética e refletores Bragg distribuídos que sustentam designs leves. O microdisplay OLED de 0,44 polegada da Sony estabelece benchmarks de tamanho que indiretamente escalam necessidades de precisão para módulos de câmera companheiros.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Controles de exportação CIS Japão-China apertando fornecimento de nível 2 | -0.9% | Núcleo APAC, disrupção global | Curto prazo (≤ 2 anos) |

| Baixo rendimento em óptica de nível wafer para módulos de vídeo 8K | -0.7% | Manufatura global, hub APAC | Médio prazo (2-4 anos) |

| Guerras de patentes sobre atuadores de zoom periscópio | -0.5% | Global, smartphones premium | Longo prazo (≥ 4 anos) |

| Escassez impulsionada por cobre em bobinas VCSEL de grau automotivo | -0.3% | Cadeias automotivas globais | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Controles de exportação CIS Japão-China apertando fornecimento de nível 2

A lista atualizada de materiais críticos de Tóquio complica remessas de componentes CMOS avançados para plantas chinesas, forçando empresas como Toppan a realocar certas linhas enquanto incentivos vietnamitas atraem novos projetos. O período de transição cria oscilações de custo e incerteza de planejamento por toda a cadeia de suprimentos do mercado de módulos de câmera compacta.

Baixo rendimento em óptica de nível wafer para módulos de vídeo 8K

Ligação híbrida de wafer e empilhamento 3D elevam taxas de defeito conforme tamanhos de pixel diminuem. Engenheiros de processo enfrentam trade-offs entre intensidade de inspeção e custo de produção, limitando disponibilidade de módulos prontos para 8K e elevando prêmios de preço. Fornecedores de equipamentos destacam formação de vazios e uniformidade de filme como gargalos persistentes que restringem elasticidade de fornecimento de curto prazo.

Análise de Segmento

Por Componente: Sensores de Imagem Ancoram Receita, VCMs Lideram Crescimento

Sensores de imagem entregaram 41,3% da receita de 2024, ressaltando seu papel como núcleo de valor do mercado de módulos de câmera compacta. A arquitetura empilhada 3D da Sony permite miniaturização de sistema e precificação premium, enquanto a estratégia multifornecedor da Apple injeta a Samsung em um domínio longamente dominado pela Sony. Fabricantes de lentes buscam misturas híbridas vidro-plástico para resistir a temperaturas automotivas extremas, e casas de montagem confrontam pressão de margem conforme complexidade de integração aumenta.

Motores de bobina de voz (VCMs) para foco automático e estabilização óptica de imagem registram a TCAC mais rápida de 7,2%, impulsionada por demandas de vibração veicular e smartphones multicâmera. O momentum do segmento mostra como requisitos downstream se propagam de volta aos componentes, remodelando prioridades de investimento do mercado de módulos de câmera compacta. A mudança de fornecimento também mitiga risco de fornecedor único, suavizando entrega para OEMs de aparelhos e veículos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Foco: Foco Automático Estende Dominância Amid Feature Creep

Módulos de foco automático capturaram 78,8% em 2024 e continuam a ganhar a 6,3% de TCAC, interligados com recursos de fotografia premium que requerem ajuste focal rápido e preciso. A lente tetraprism da LG Innotek para iPhone 16 Pro exemplifica como requisitos flagship cascateiam através da cadeia de foco. Disputas de atuadores zoom periscópio, entretanto, expõem vulnerabilidade a quebras de propriedade intelectual.

Módulos de foco fixo ainda são enviados para aparelhos econômicos, sensores vestíveis e certos dispositivos industriais onde simplicidade e confiabilidade superam flexibilidade óptica. Ainda assim, mesmo nessas arenas, melhorias algorítmicas como redução de ruído baseada em IA elevam performance baseline, indiretamente sustentando o momentum do mercado de módulos de câmera compacta.

Por Resolução de Pixel: Resolução Ultra-Alta Acelera Acima de 48 MP

Sensores acima de 48 MP avançam a 7,8% de TCAC, sustentados pelo dispositivo telefoto ISOCELL HP9 200 MP da Samsung que oferece captura de luz mais forte enquanto preserva compactação.[2]Samsung Electronics, "Samsung Unveils Versatile Image Sensors…," news.samsung.com Como resultado, OEMs de aparelhos correm para comercializar flagships de resolução extrema, criando efeitos halo através de níveis inferiores.

A faixa de 9-20 MP, ainda o ponto ideal para balanceamento mainstream de custo e qualidade, detém 38,4% de participação. Dinâmicas de mercado apontam para migração gradual ascendente conforme pipelines de imagem e restrições de armazenamento se aliviam. Ainda assim, limites de difração de lente e overhead de processamento podem limitar escalação de pixel, reforçando diferenciação via fotografia computacional ao invés de meras contagens.

Por Aplicação de Uso Final: Liderança Mobile Enfrenta Ascensão Automotiva

Smartphones respondem por 62,6% do mercado de módulos de câmera compacta, mas o crescimento está moderando conforme penetração global atinge pico. Fabricantes buscam nova receita em telefones dobráveis e módulos sob o display enquanto preservam volumes unitários.

Módulos automotivos, avançando a 6,7% de TCAC, se destacam como a oportunidade de breakthrough. Sistemas de visão envolvente, monitoramento de motorista e arquiteturas de fusão de sensores multiplicam contagens de câmera por veículo, elevando valor de conteúdo por unidade. Enquanto isso, mini-módulos de saúde e retrofits SWIR industriais criam nichos especializados que recompensam fornecedores capazes de atender limites de certificação e confiabilidade.

Análise Geográfica

Ásia-Pacífico manteve 66,8% de participação em 2024 devido a cadeias de suprimento integradas que abrangem desde fabricação de wafer até montagem final. China lidera investimento em sensores avançados, Coreia do Sul inova em produção otimizada por IA, e Vietnã escala com instalações carregadas de incentivos que diversificam risco para longe de hubs chineses costeiros concentrados.

América do Norte e Europa formam centros de aplicação premium. A regulação GSR2 da UE garante demanda de longo prazo para arranjos de câmeras automotivas, enquanto firmas americanas pioneirizam tecnologias de câmera XR através de P&D pesado em patentes.

O Oriente Médio e África, embora partindo de uma base menor, exibem a TCAC mais rápida de 7,3% conforme penetração de smartphones e regras de segurança veicular aumentam. Investimento em redes 5G e clusters de montagem suporta maturidade de ecossistema steadily melhorando, sinalizando contribuição incremental ao mercado de módulos de câmera compacta no horizonte de previsão.

Cenário Competitivo

A liderança da indústria é compartilhada entre um punhado de gigantes verticalmente integrados que alavancam know-how óptico e portfólios profundos de patentes. A plataforma de redução de defeitos habilitada por IA da LG Innotek corta taxas de sucata em 90%, preservando margem em meio à pressão de precificação.[3]LG Innotek, "LG Innotek solidifying its position as a leader in camera modules through innovative AI processes," lginnotek.com Samsung Electro-Mechanics explora avanços materiais para entregar módulos automotivos à prova de intempéries, alavancando sinergias através de suas divisões eletrônicas.[4]Samsung Electro-Mechanics, "Samsung Electro-Mechanics plans to mass produce 'Weather Proof' automotive camera modules," samsungsem.com

Conflitos de patentes permanecem fundamentais. O processo da Largan para defender exclusividade tetra-prism com Apple mostra como resultados de tribunais podem alterar listas de fornecedores da noite para o dia. Entrantes de espaço branco como ams OSRAM e onsemi exploram nichos SWIR e médicos onde incumbentes carecem de expertise especializada.

Robótica emerge como uma avenida de diversificação: Samsung e LG visam capturar módulos de visão de robôs humanoides, uma arena adjacente projetada para escalar de KRW 40 bilhões em 2026 para KRW 4,7 trilhões até 2029, ampliando fontes de receita além de volumes de smartphone em plateau.

Líderes da Indústria de Módulos de Câmera Compacta

-

Chicony Electronics Co. Ltd

-

Cowell E Holdings Inc.

-

Fujifilm Corporation

-

LG Innotek Co. Ltd

-

LuxVisions Innovation Limited (Lite-On Technology Corporation)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Samsung e LG iniciam programas de módulos de câmera para robôs humanoides, negociando acordos de fornecimento com Figure AI para produção em massa de 2026.

- Maio 2025: Ministério da Indústria e Comércio do Vietnã aloca VND 66,38 bilhões para fortalecer cadeias de suprimento eletrônicas, incluindo módulos de câmera.

- Abril 2025: LG Innotek revela planos para substratos de vidro de próxima geração, com amostras previstas para final de 2025.

- Março 2025: Apple deposita patente para módulos de lentes líquidas visando melhor gerenciamento de calor e foco automático.

Escopo do Relatório do Mercado Global de Módulos de Câmera Compacta

O escopo do estudo para o módulo de câmera compacta considerou tanto módulos de foco fixo quanto automático e suas respectivas aplicações em uma ampla gama de verticais de usuário final globalmente. Um módulo de câmera vem com pré-processamento de imagem, um pacote de software (ou kit de desenvolvimento de software - SDK) para operação e controle do módulo, APIs para programação, todos os drivers desejados, documentação abrangente e às vezes até mesmo uma linha de suporte. O relatório cobre ainda o impacto da COVID 19 no mercado.

| Sensor de Imagem |

| Lente |

| Montagem do Módulo de Câmera |

| VCM (AF e OIS) |

| Foco Automático |

| Foco Fixo |

| Até 8 MP |

| 9-20 MP |

| 21-48 MP |

| Acima de 48 MP |

| Mobile |

| Eletrônicos de Consumo (Ex-Mobile) |

| Automotivo |

| Saúde |

| Segurança e Vigilância |

| Industrial |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Coreia do Sul | |

| Índia | |

| Sudeste Asiático | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio | GCC |

| Turquia | |

| Resto do Oriente Médio | |

| África | África do Sul |

| Resto da África |

| Por Componente | Sensor de Imagem | |

| Lente | ||

| Montagem do Módulo de Câmera | ||

| VCM (AF e OIS) | ||

| Por Tipo de Foco | Foco Automático | |

| Foco Fixo | ||

| Por Resolução de Pixel | Até 8 MP | |

| 9-20 MP | ||

| 21-48 MP | ||

| Acima de 48 MP | ||

| Por Aplicação de Uso Final | Mobile | |

| Eletrônicos de Consumo (Ex-Mobile) | ||

| Automotivo | ||

| Saúde | ||

| Segurança e Vigilância | ||

| Industrial | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Sudeste Asiático | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio | GCC | |

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de módulos de câmera compacta?

O mercado está avaliado em US$ 35,7 bilhões em 2025 e está projetado para atingir US$ 48,4 bilhões até 2030.

Qual região detém a maior participação do mercado de módulos de câmera compacta?

Ásia-Pacífico comanda 66,8% da receita global, devido ao seu ecossistema de manufatura integrado.

Quais são as áreas de aplicação de crescimento mais rápido para módulos de câmera compacta?

Sistemas ADAS automotivos lideram o crescimento a 6,7% de TCAC, seguidos por retrofits SWIR industriais e de saúde.

Como os controles de exportação estão afetando as cadeias de suprimento?

As regras mais rigorosas de exportação CIS do Japão estão levando fornecedores a diversificar em direção ao Vietnã e outros hubs do Sudeste Asiático, introduzindo volatilidade de custo de curto prazo.

Qual tendência tecnológica moldará prioridades de design futuras?

A mudança em direção a arranjos multicâmera com zoom periscópio, sensores sob o display e funcionalidade SWIR está redefinindo arquiteturas de módulo e roadmaps de fornecedores.

Página atualizada pela última vez em: