Análise do mercado de logística da cadeia fria da Colômbia

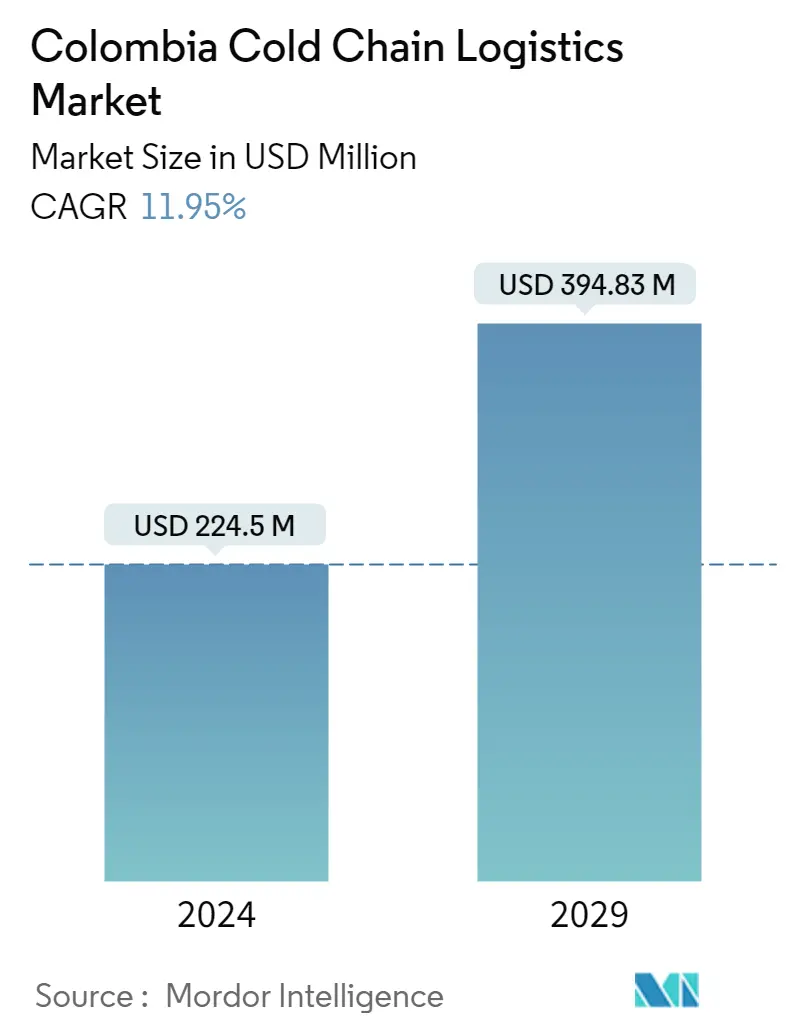

O tamanho do mercado de logística da cadeia fria da Colômbia é estimado em US$ 224,5 milhões em 2024, e deverá atingir US$ 394,83 milhões até 2029, crescendo a um CAGR de 11,95% durante o período de previsão (2024-2029).

- O mercado é impulsionado pelo crescimento do comércio de produtos perecíveis e pelo apoio favorável do governo ao desenvolvimento de infra-estruturas da cadeia de frio. O setor de logística da Colômbia melhorou recentemente, ocupando o 5º lugar na América Latina e no Caribe. O governo está trabalhando arduamente para melhorar a infraestrutura logística descentralizada. Espera-se que fatores como o aumento do armazenamento refrigerado, o crescimento do setor de alimentos processados e a indústria farmacêutica impulsionem o desenvolvimento do mercado de logística da cadeia de frio na Colômbia.

- A pandemia teve um impacto positivo na indústria da cadeia de frio e aumentou a procura de armazenamento na cadeia de frio. Os prestadores de serviços da cadeia de frio adoptaram tecnologias pioneiras para satisfazer a crescente procura de segurança alimentar (principalmente alimentos processados). O surto de COVID-19 levou a uma mudança num mercado retalhista organizado para evitar novos surtos de vírus. Estes desenvolvimentos sublinharam a necessidade de a cadeia de valor alimentar passar de um modelo de mercado aberto para um modelo de cadeia de frio, a fim de conservar os produtos perecíveis durante mais tempo. Esperava-se que esses fatores impulsionassem a demanda pela cadeia de frio durante o período de previsão.

- A indústria farmacêutica aceitou amplamente os benefícios potenciais dos utilitários da cadeia de frio criogénica no armazenamento de vacinas, amostras de sangue e outros testadores de células, com enorme procura para o mercado da cadeia de frio. Além disso, a necessidade de armazenamento refrigerado em supermercados online aumentou. Espera-se que o crescimento das vendas de alimentos on-line no mercado aumente a demanda por espaços frigoríficos nos próximos cinco anos.

Tendências do mercado de logística da cadeia fria da Colômbia

Aumento da demanda do consumidor por bens perecíveis

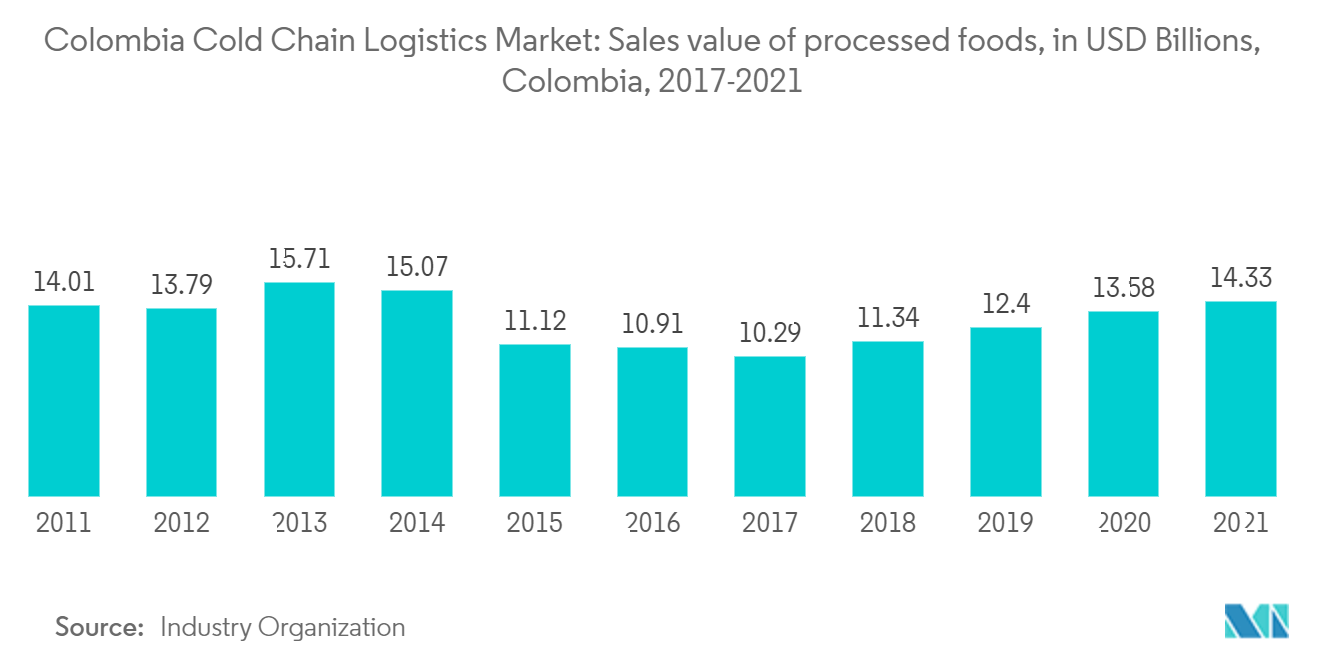

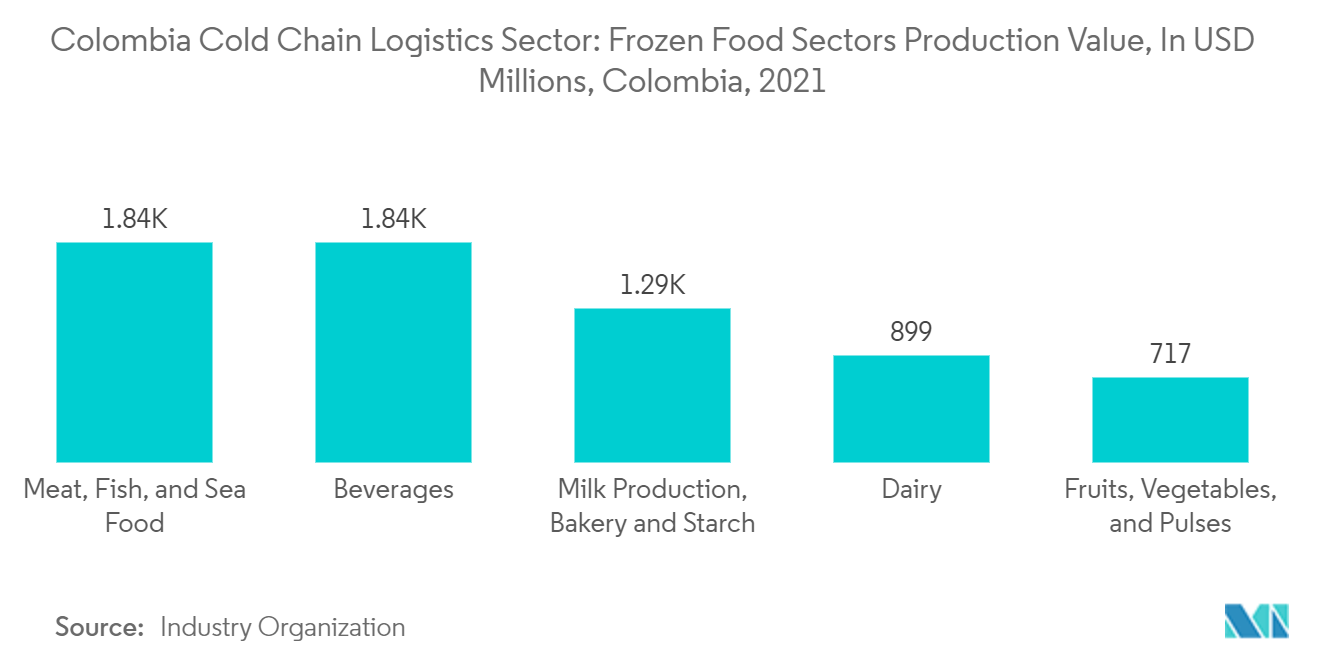

Os consumidores estão agora mais conscientes da saúde e do bem-estar e do efeito que os nutrientes dos alimentos, especialmente as proteínas, têm no crescimento e desenvolvimento físico e mental geral. Isto resultou numa mudança no padrão de consumo de alimentos perecíveis, como laticínios, frutas e vegetais, e produtos de origem animal ricos em proteínas (como carne, ovos, peixe e frutos do mar). As economias emergentes da Ásia-Pacífico e da América Latina estão a testemunhar uma elevada procura de produtos alimentares perecíveis. Isto pode ser atribuído à rápida urbanização, à mudança de gostos e preferências e ao aumento do rendimento disponível dos consumidores nestes países. O potencial de mercado para produtos alimentares processados e congelados também é elevado entre países emergentes como a Colômbia devido às suas taxas de adoção mais baixas. O consumo de refeições prontas, como pizzas congeladas, sobremesas e salgadinhos, cresce constantemente nos países da América Latina. O mercado de alimentos congelados exige um sistema eficaz de armazenamento refrigerado para que a composição química dos alimentos permaneça intacta mesmo após vários meses. Com o aumento do comércio internacional de produtos alimentares perecíveis, espera-se que a procura por sistemas de armazenamento frigorífico aumente nos próximos anos.

O aumento da demanda por produtos lácteos e alimentos congelados está impulsionando o crescimento do mercado

As importações de laticínios colombianas são principalmente creme, proteína de soro de leite, leite em pó e outros ingredientes de produtos, como caseína. O consumo interno de produtos lácteos aumentou devido aos esforços promocionais que apelam às mudanças nos padrões de consumo devido à urbanização e às mudanças de rendimento. Os consumidores preferem o queijo fresco, que está disponível no varejo moderno e principalmente em mercados úmidos e lojas familiares devido à sua produção artesanal. Embora o queijo duro seja visto como caro e com sabor forte, varejistas como PriceSmart, D1 e Jumbo apresentam diferentes variedades de queijo, que são fundamentais para educar os consumidores sobre este produto. A produção de leite colombiana atingiu 7.821 milhões de litros (2.066 milhões de galões) em 2021. O setor de produção de laticínios na Colômbia inclui empresas nacionais e multinacionais, como Nestlé, Parmalat e Danone, e marcas nacionais, incluindo Colanta, Alpina e Alqueria.

O consumo per capita de outros produtos lácteos, pão, ainda é baixo, de 22 kg (48 libras), em comparação com outros países latino-americanos, como Chile (98 kg/216 libras), Argentina (82 kg/180 libras) e Uruguai (55 kg). quilogramas/121 libras). Os produtos refrigerados de carne e aves são muito procurados nas áreas urbanas. De acordo com o Euromonitor, a maior parte do mercado colombiano de alimentos processados refrigerados está em carnes processadas ou aves, e uma pequena parcela em refeições refrigeradas prontas para consumo; no entanto, a preferência por alimentos processados refrigerados sempre foi maior do que por produtos congelados. As preparações mexicanas, italianas e chinesas são preferidas pelos consumidores na compra de refeições prontas. O Grupo Nutresa lidera nesta categoria com uma quota de mercado de 60 por cento. No que diz respeito aos produtos enlatados, os colombianos são principalmente consumidores de atum enlatado, mas o mercado para outros produtos enlatados/conservas, como carne, feijão, tomate e sopas, está em expansão. Novos concorrentes chegaram ao mercado, oferecendo diversos produtos conforme.

Visão geral da indústria de logística da cadeia fria da Colômbia

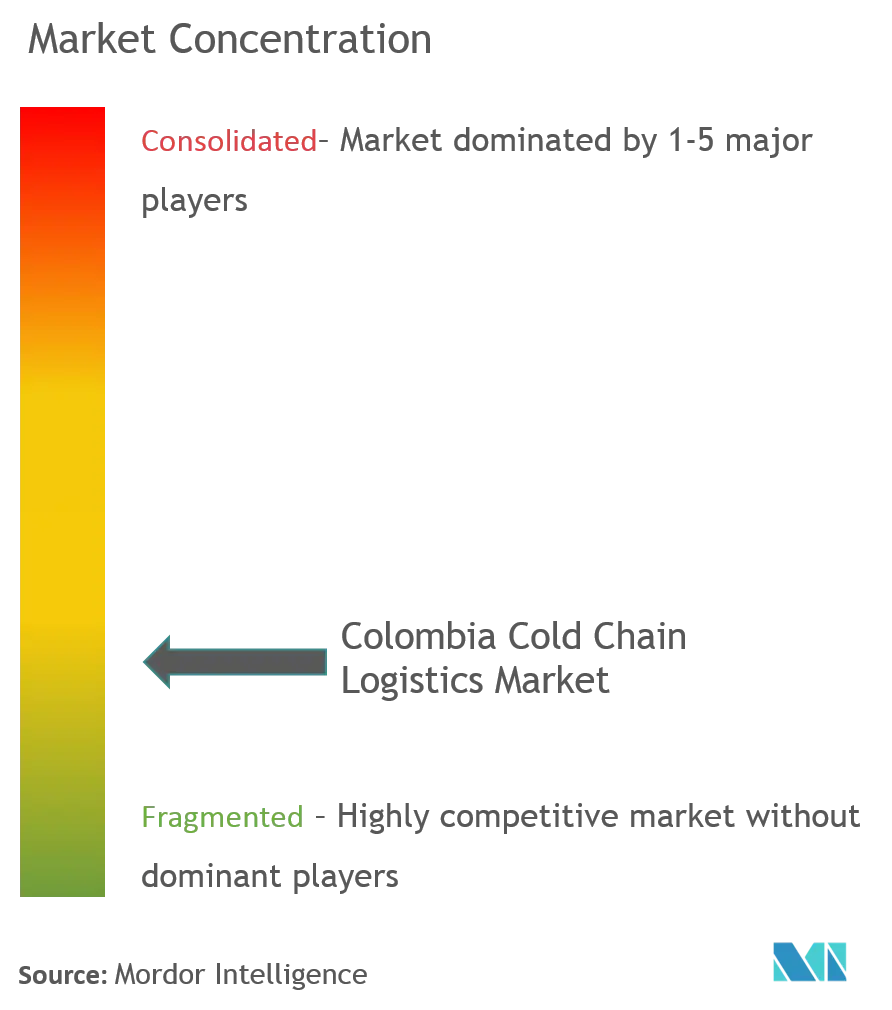

Espera-se que o mercado logístico da cadeia de frio colombiano seja fragmentado devido à presença de players locais e internacionais. O mercado vê uma concorrência cada vez mais acirrada na área de logística de comércio eletrônico. Espera-se que o crescimento das exportações de produtos agrícolas nos mercados globais e nacionais atraia muitos intervenientes internacionais nas áreas de armazenagem e armazenamento. Os principais players do mercado incluem Megafin Logística Para Alimentos, Frigometro, Apix Logística Especializada SAS e Transportes Iceberg De Colombia.

Líderes de mercado de logística de cadeia fria da Colômbia

Megafin Logistica Para Alimentos

Frigometro

Transportes Iceberg De Colombia

Apix Logistica Especializada SAS

Sefarcol SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de logística da cadeia fria da Colômbia

- Maio de 2022 O Grupo Bomi, através da marca Picking Farma, anuncia a próxima inauguração do novo centro logístico perto de Madrid dedicado ao setor da Saúde. O armazém, cujas obras já foram iniciadas, envolverá um investimento de 15 milhões de euros e a criação de 150 postos de trabalho. A nova plataforma logística juntar-se-á às sete já presentes em Espanha, incluindo uma perto de Madrid, quatro na Catalunha e duas nas Ilhas Canárias. Este novo centro logístico terá uma área de 25.000 m² e uma capacidade para 60.000 lugares paletes, tornando-se num dos armazéns de referência incontornáveis para o setor farmacêutico na Europa.

- Abril de 2022 O Grupo Bomi, multinacional líder em logística integrada que atua no setor de Saúde, anunciou a aquisição pela sua filial francesa da Tendron Pharma, divisão da Tendron Transports - empresa independente fundada em 1963 dedicada ao transporte de produtos farmacêuticos. A Tendron Pharma possui uma frota de 25 veículos próprios - composta por vans e caminhões - todos com temperatura controlada de +15 a +25° C, que transportam medicamentos e dispositivos da fábrica farmacêutica até distribuidores na região de Ile-de-France , incluindo farmácias, hospitais e clínicas.

Segmentação da indústria de logística da cadeia fria da Colômbia

Uma cadeia de frio é uma cadeia de abastecimento com temperatura controlada. A logística da cadeia de frio é a tecnologia e o processo que permite o transporte seguro de bens e produtos sensíveis à temperatura ao longo da cadeia de abastecimento. Este relatório abrange insights de mercado, como dinâmica de mercado, inovação tecnológica, seu impacto, impacto do crescimento do comércio eletrônico no mercado, impacto das regulamentações no setor logístico, atratividade da indústria - análise das cinco forças de Porter, frete e custos logísticos. Além disso, o relatório fornece perfis de empresas para compreender o cenário competitivo do mercado.

O mercado de logística da cadeia fria da Colômbia é segmentado por serviços (armazenamento, transporte e serviços de valor agregado), tipo de temperatura (ambiente, refrigerado e congelado) e aplicação (horticultura (frutas e vegetais frescos), produtos lácteos (leite, gelo -creme, manteiga, etc.), carne e peixe, produtos alimentícios processados, produtos farmacêuticos, ciências biológicas e produtos químicos e outras aplicações). O relatório oferece tamanho de mercado e previsão para a indústria de Logística de Cadeia de Frio da Colômbia em valor (US$ bilhões) para todos os segmentos acima.

| Armazenar |

| Transporte |

| Serviços de valor agregado (congelamento rápido, etiquetagem, gestão de estoque, etc.) |

| Ambiente |

| Refrigerado |

| Congeladas |

| Horticultura (frutas e vegetais frescos) |

| Produtos lácteos (leite, sorvete, manteiga, etc.) |

| Carnes e Peixes |

| Produtos Alimentares Processados |

| Farmacêutica, Ciências Biológicas e Química |

| Por serviços | Armazenar |

| Transporte | |

| Serviços de valor agregado (congelamento rápido, etiquetagem, gestão de estoque, etc.) | |

| Por tipo de temperatura | Ambiente |

| Refrigerado | |

| Congeladas | |

| Por aplicativo | Horticultura (frutas e vegetais frescos) |

| Produtos lácteos (leite, sorvete, manteiga, etc.) | |

| Carnes e Peixes | |

| Produtos Alimentares Processados | |

| Farmacêutica, Ciências Biológicas e Química |

Perguntas frequentes sobre pesquisa de mercado de logística da cadeia fria da Colômbia

Qual é o tamanho do mercado de logística da cadeia fria da Colômbia?

O tamanho do mercado de logística da cadeia fria da Colômbia deve atingir US$ 224,50 milhões em 2024 e crescer a um CAGR de 11,95% para atingir US$ 394,83 milhões até 2029.

Qual é o tamanho atual do mercado de logística da cadeia fria da Colômbia?

Em 2024, o tamanho do mercado de logística da cadeia fria da Colômbia deverá atingir US$ 224,50 milhões.

Quem são os principais atores do mercado de logística da cadeia fria da Colômbia?

Megafin Logistica Para Alimentos, Frigometro, Transportes Iceberg De Colombia, Apix Logistica Especializada SAS, Sefarcol SA são as principais empresas que operam no mercado de logística de cadeia fria da Colômbia.

Que anos esse mercado de logística de cadeia fria da Colômbia cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de logística da cadeia fria da Colômbia foi estimado em US$ 200,54 milhões. O relatório abrange o tamanho histórico do mercado de logística da cadeia fria da Colômbia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de logística da cadeia fria da Colômbia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de logística da cadeia fria da Colômbia

Estatísticas para a participação de mercado de Logística da Cadeia Fria da Colômbia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Logística da Cadeia de Frio da Colômbia inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.