Tamanho e Participação do Mercado de Ensaios Clínicos

Análise do Mercado de Ensaios Clínicos pela Mordor Intelligence

O mercado de ensaios clínicos está estimado para gerar USD 90,1 bilhões em 2025 e deve expandir para USD 123,5 bilhões em 2030, traduzindo-se numa TCAC de 6,51% entre 2025 e 2030. Os patrocinadores comerciais estão pivotando em direção a modelos de execução descentralizados ou híbridos para conter despesas relacionadas ao local, encurtar cronogramas de recrutamento e apoiar supervisão em tempo real habilitada por dispositivos conectados. A adoção final da diretriz de Boas Práticas Clínicas ICH E6(R3) em janeiro de 2025 está acelerando essa mudança ao endossar formalmente o gerenciamento de qualidade baseado em risco, coleta de dados pragmática e monitoramento remoto prioritário. A oncologia mantém a maior participação nos inícios de protocolo globais, ainda assim neurologia, doenças raras e terapias celulares e genéticas estão expandindo mais rapidamente porque beneficiam de desenhos adaptativos e enriquecimento de coorte guiado por biomarcadores. As organizações de pesquisa por contrato (CROs) defendem margens através de investimento em tecnologia, enquanto especialistas emergentes de médio porte corroem as incumbentes de grande capitalização oferecendo profundidade terapêutica e expertise regulatória específica da região. A escassez persistente de pessoal experiente no local e a crescente complexidade de ensaios de biomarcadores moderam o crescimento, mantendo a inflação de custos acima das normas históricas.

Principais Conclusões do Relatório

- Por fase, a Fase III tardia comandou 55,0% da participação do mercado de ensaios clínicos em 2024, enquanto a Fase II está projetada para registrar uma TCAC de 6,8% até 2030.

- Por desenho de estudo, estudos intervencionais controlados randomizados garantiram 72,3% da receita em 2024; desenhos adaptativos estão previstos para subir a uma TCAC de 8,2% até 2030.

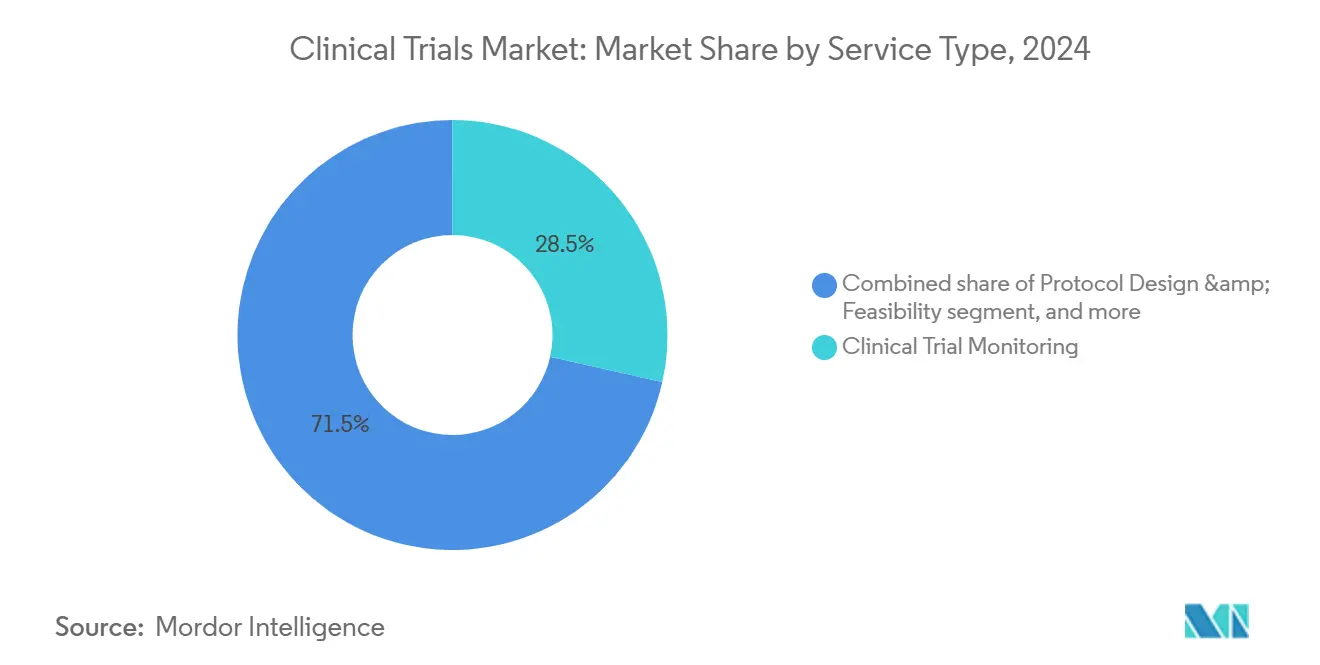

- Por tipo de serviço, atividades de monitoramento detiveram 28,5% do tamanho do mercado de ensaios clínicos em 2024; serviços descentralizados e virtuais devem expandir a uma TCAC de 14,6%.

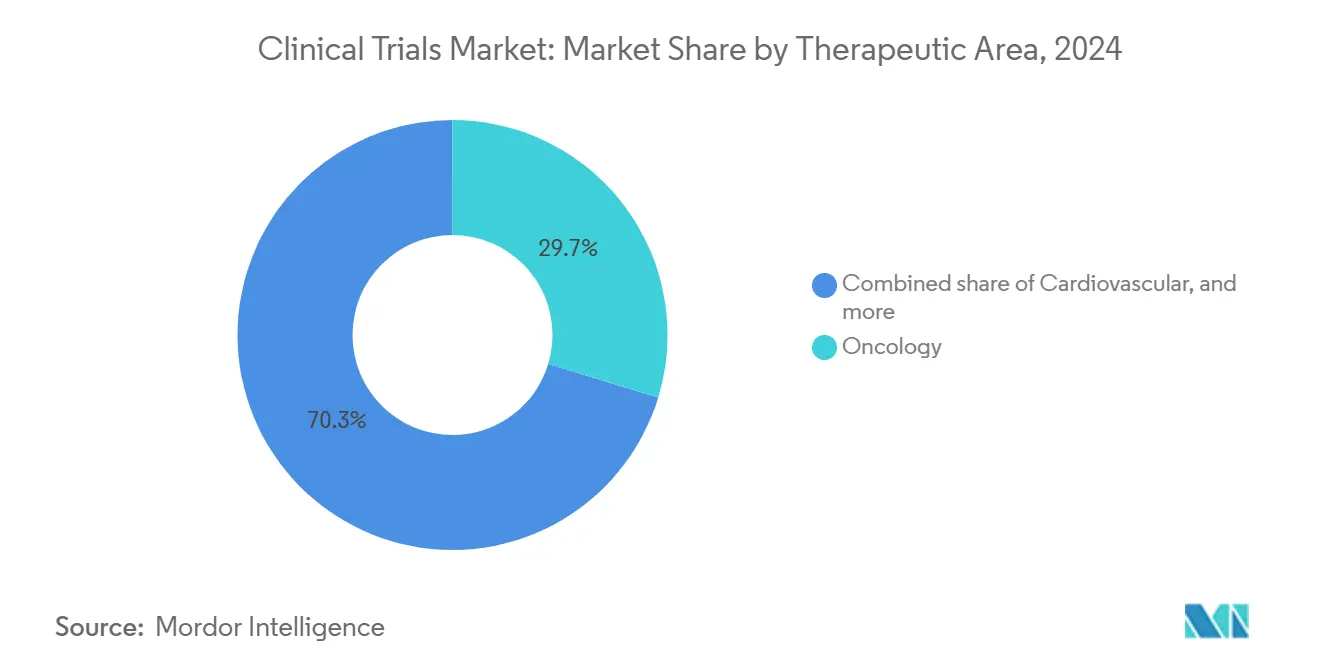

- Por área terapêutica, oncologia representou 29,7% da participação do tamanho do mercado de ensaios clínicos em 2024, enquanto neurologia está no caminho para uma TCAC de 9,1%.

- Por patrocinador, empresas farmacêuticas e biofarmacêuticas mantiveram 68,0% da participação de mercado em 2024; o financiamento governamental e sem fins lucrativos está crescendo a uma TCAC de 7,5%.

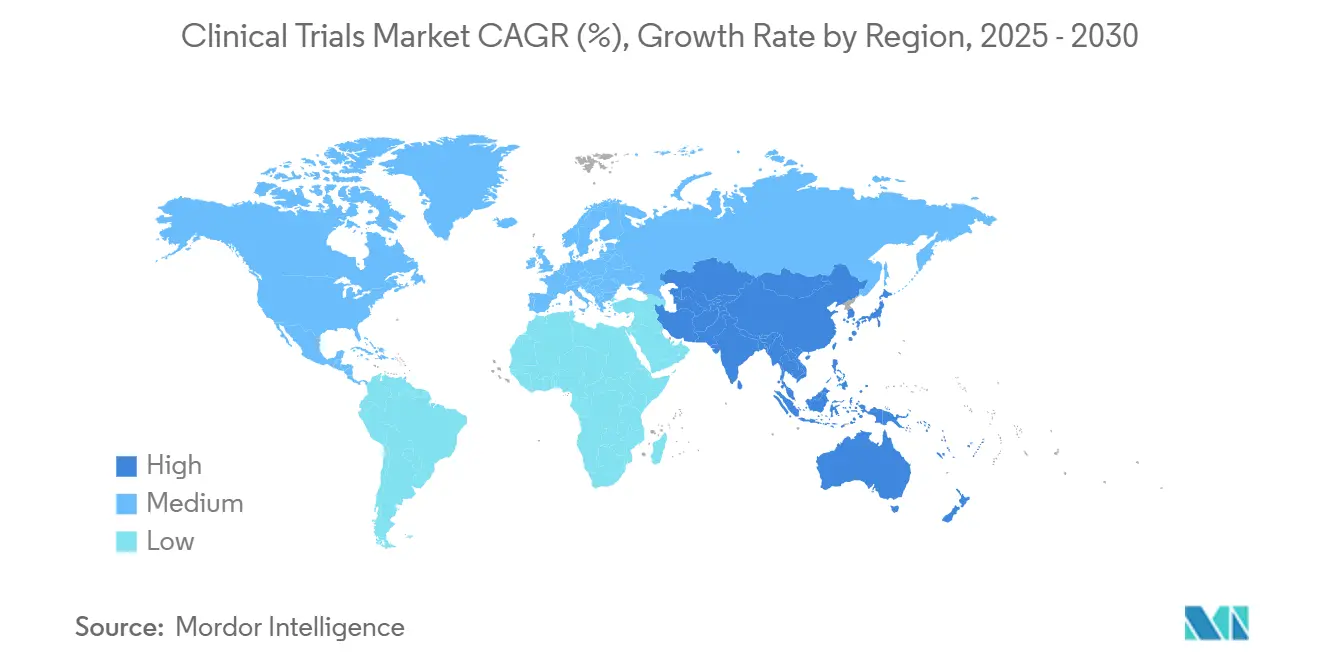

- Por geografia, a América do Norte representou 49,2% da receita em 2024; a Ásia-Pacífico é a região de crescimento mais rápido a uma TCAC de 7,9%.

Tendências e Insights Globais do Mercado de Ensaios Clínicos

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção de ensaios descentralizados e híbridos | +1.9% | Global | Longo prazo (≥ 4 anos) |

| Expansão do pipeline de doenças raras e medicamentos órfãos | +1.6% | América do Norte, UE, APAC | Longo prazo (≥ 4 anos) |

| Inclusão de locais da Ásia-Pacífico para recrutamento mais rápido | +1.4% | Ásia-Pacífico | Médio prazo (2-4 anos) |

| Soluções de recrutamento de pacientes habilitadas por IA | +1.8% | Global | Médio prazo (2-4 anos) |

| Incentivos governamentais para ensaios oncológicos | +2.2% | Global | Longo prazo (≥ 4 anos) |

| Crescente caso de uso de evidências do mundo real (RWE) em estudos pós-aprovação | +1.8% | Global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção Acelerada de Plataformas de Ensaios Descentralizados e Híbridos

Abordagens descentralizadas permitem que os participantes completem visitas através de telessaúde, laboratórios locais e dispositivos domésticos, reduzindo o fardo de viagem e aumentando a retenção. O pool de receita global de DCT está previsto para alcançar USD 13,3 bilhões até 2030, igual a uma TCAC de 6,6%. Noventa por cento dos pacientes consideram a participação em DCT aceitável, sublinhando forte demanda por engajamento remoto prioritário. A orientação final da FDA dos EUA sobre ensaios clínicos descentralizados, emitida em setembro de 2024, confirma que as expectativas regulatórias para integridade de dados, consentimento informado e supervisão de segurança permanecem idênticas àquelas para estudos baseados em locais[1]U.S. Food and Drug Administration, "Conducting Clinical Trials With Decentralized Elements; Guidance for Industry, Investigators, and Other Interested Parties," federalregister.gov. Os patrocinadores, portanto, enfrentam novos requisitos operacionais em torno da qualificação de tecnologia, monitoramento baseado em risco e cibersegurança, que já estão moldando critérios de seleção de fornecedores e impulsionando o investimento de CRO em plataformas digitais.

Aumento nos Pipelines Globais de Doenças Raras e Medicamentos Órfãos

A genômica e o sequenciamento de próxima geração iluminaram causas moleculares para milhares de distúrbios anteriormente idiopáticos, desencadeando uma onda de programas de terapia direcionada. Embora aproximadamente 30 milhões de residentes dos EUA vivam com doenças raras, apenas 500 condições atualmente têm tratamentos aprovados[2]National Institutes of Health, "Rare Diseases," nih.gov. Incentivos fiscais, isenções de taxas de usuário e exclusividade de sete anos sob o Ato de Medicamentos Órfãos dos EUA continuam a atrair capital de venture e grandes farmacêuticas. O programa de concessões para Terapêuticas para Doenças Raras e Negligenciadas da FDA reduz ainda mais o risco de estudos humanos iniciais, levando ao alto crescimento na coleta de coortes de história natural e ensaios de prova de conceito estratificados molecularmente. O recrutamento permanece difícil porque as populações de pacientes estão geograficamente dispersas e a latência diagnóstica tem média de cinco a sete anos, empurrando patrocinadores em direção a estratégias de recrutamento globais, multi-locais ou totalmente virtuais.

Crescente Inclusão de Locais da Ásia-Pacífico para Otimizar Cronogramas de Recrutamento

A Ásia-Pacífico agora representa mais da metade dos novos registros de ensaios clínicos, aumentando de um terço há apenas cinco anos[3]Novotech, "Evolution of Clinical Trials in the Asia Pacific Region Compared to the US and EU5," novotech-cro.com. A aceleração regulatória da China reduziu os cronogramas de revisão pela metade e dobrou os inícios de protocolo entre 2017 e 2021, enquanto Índia, Coreia do Sul e Japão oferecem vias especializadas de oncologia e dispositivos. O custo por paciente recrutado é 30-40% menor que os benchmarks ocidentais, e pools populacionais não tratados permitem recrutamento duas a três vezes mais rápido. Reguladores locais aceitam cada vez mais dossiês técnicos comuns e monitoramento baseado em risco, ainda assim a heterogeneidade em idioma, estatutos de privacidade de dados e expectativas de comitês de ética complica protocolos mestres transfronteiriços. Modelos híbridos que emparelham CROs domésticas e regionais mitigam esses desafios, estendem a cobertura de locais e facilitam o uso de visitas descentralizadas que se adequam às preferências culturais.

Soluções de Recrutamento de Pacientes Habilitadas por IA Melhorando a Eficiência de Recrutamento

Algoritmos de aprendizado de máquina interrogam registros eletrônicos de saúde, arquivos de sinistros e bancos de dados genômicos para identificar participantes potencialmente elegíveis, elevar taxas de aprovação de pré-triagem e prever risco de desistência. Desde 2016, a FDA dos EUA registrou aproximadamente 300 submissões mencionando inteligência artificial no desenho de protocolo ou análise de dados. A integração de sensores vestíveis oferece vigilância de segurança em tempo real, enquanto processamento de linguagem natural pode automatizar triagem de eventos adversos. A adoção empresarial permanece desigual porque transparência de algoritmo, validação de proveniência de dados e mitigação de viés requerem governança pesada, ainda assim os primeiros adotantes relatam reduções de ciclo de tempo de dois dígitos em viabilidade e start-up. A tecnologia também sustenta algoritmos de dosagem adaptativa e construção de braço de controle sintético, melhorando ainda mais a eficiência estatística.

Análise do Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez de coordenadores de pesquisa clínica experientes | Não quantificado | Mercados emergentes | Curto prazo (≤ 2 anos) |

| Crescente complexidade e custo de desenhos adaptativos orientados por biomarcadores | Não quantificado | Global | Médio prazo (2-4 anos) |

| Maior escrutínio em torno de leis de privacidade de dados (GDPR, CCPA) dificultando implementações de e-consentimento | Não quantificado | América do Norte, UE | Médio prazo (2-4 anos) |

| Escalada impulsionada pela inflação de taxas de investigador e gerenciamento de local na Europa Ocidental | Não quantificado | Europa Ocidental | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Escassez Persistente de Coordenadores de Pesquisa Clínica Experientes em Mercados Emergentes

O crescimento rápido de protocolo na Ásia-Pacífico, América Latina e Europa Oriental superou o suprimento de pessoal de local proficiente em ICH-GCP, coleta de dados remota e dossiês regulatórios complexos. Desenvolver um coordenador totalmente competente leva dois a três anos de exposição mentorada, superando a taxa de graduação de novos programas de pesquisa clínica como o Mestrado em Pesquisa Clínica credenciado pela CAAHEP oferecido pela The Ohio State University. Equipes inexperientes elevam o risco de desvio de protocolo, prolongam visitas de monitoramento e sobrecarregam orçamentos de garantia de qualidade, corroendo algumas das vantagens de custo que originalmente motivaram o offshoring. Patrocinadores respondem empacotando módulos de treinamento de pessoal em contratos de fornecedores, implantando unidades de monitoramento móveis e aumentando vigilância estatística central, mas lacunas de habilidades permanecem um gargalo agudo de curto prazo.

Crescente Complexidade e Custo de Desenhos Adaptativos Orientados por Biomarcadores

Enriquecimento adaptativo, randomização adaptativa de resposta e estruturas Fase II/III contínuas personalizam alocação baseada em leituras em tempo real, ainda assim eles dependem de ensaios validados, feeds de dados contínuos e análises Bayesianas sofisticadas. Uma amostra de biomarcador mal classificada pode reduzir o poder do ensaio enquanto infla erro tipo I, forçando tamanhos de amostra maiores ou emendas de protocolo. O custo direto por paciente, portanto, sobe 30-40% acima de RCTs convencionais correspondentes, e reguladores exigem simulações detalhadas de características operacionais estatísticas antes da aprovação de recursos de desenho. Apesar desses obstáculos, patrocinadores de oncologia continuam a abraçar métodos adaptativos, evidenciado pelo lançamento em 2024 da ARPA-H da plataforma ADAPT, que usa feedback genômico e de imagem contínuo para evoluir coortes durante recrutamento ativo.

Análise de Segmento

Por Fase: Domínio Tardio Mascara Inovação de Fase Inicial

Estudos Fase III capturaram 55,0% do mercado de ensaios clínicos em 2024 porque envolvem grandes coortes multicêntricas e endpoints de nível regulatório que comandam orçamentos premium de CRO. Um único protocolo de oncologia Fase III pode superar USD 40.000 por paciente, com custos de triagem de biomarcadores alimentando o crescimento de gastos. Não obstante, ensaios Fase II se expandirão mais rapidamente a 6,8% TCAC à medida que desenhos adaptativos comprimem cronogramas de prova de conceito e combinam dosagem com eficácia inicial. A região Ásia-Pacífico agora hospeda 58% dos inícios globais de Fase I graças ao caminho de revisão IND expedito da China, fortalecendo o acesso precoce a populações geneticamente diversas.

Patrocinadores implantam estruturas Fase I/II contínuas para acelerar marcos de prosseguir/não prosseguir e portar investimento Fase III, uma abordagem que espalha risco e otimiza priorização de ativos. Empresas de biotecnologia apoiadas por venture capital frequentemente terceirizam esses estudos para CROs de médio porte com integração de genômica laboratorial, enquanto grandes farmacêuticas mantêm unidades Fase I internas para modalidades emblemáticas. Agências regulatórias apoiam inovação através de orientação que equilibra rigor estatístico com flexibilidade, incentivando novos endpoints e inclusão de biomarcadores digitais. Juntas essas tendências reforçam um pipeline onde fases exploratórias se tornam mais ricas em dados mesmo quando ensaios de estágio tardio continuam absorvendo a maioria dos gastos no mercado de ensaios clínicos.

Mercado de Ensaios Clínicos: Participação de Mercado por Fase

| Fase III | 55.0% |

|---|---|

| Participação combinada de Fase I e outros | 45.0 |

| Fonte: Mordor Intelligence | |

Por Desenho de Estudo: Abordagens Adaptativas Ganhando Impulso

Ensaios controlados randomizados intervencionais permanecem o padrão-ouro regulatório, absorvendo 72,3% da receita em 2024 e ancorando cálculos de risco para a maioria das terapêuticas. A orientação ICH E6(R3) endossa explicitamente supervisão proporcional, encorajando patrocinadores a incorporar análises interinas e regras de parada pré-especificadas, assim alimentando 8,2% TCAC para estruturas adaptativas. A oncologia está na vanguarda: estruturas de guarda-chuva, cesta e plataforma testam múltiplas coortes definidas por biomarcadores em paralelo, aproveitando braços de controle compartilhados para cortar fardo de recrutamento.

O mercado de ensaios clínicos integra cada vez mais ensaios de plataforma para doenças infecciosas, distúrbios neurológicos e condições autoimunes onde heterogeneidade complica avaliação de tratamento. Pacotes de características operacionais simuladas acompanham submissões regulatórias para demonstrar controle de taxa de erro, e monitoramento estatístico central sinaliza anomalias de dados mais rápido que verificação tradicional no local. A aceitação contínua de construtos de protocolo mestre amplia o uso de enriquecimento adaptativo, reforçando a percepção de que desenho flexível não é mais experimental mas uma característica essencial da geração moderna de evidências dentro do mercado de ensaios clínicos.

Por Tipo de Serviço: Monitoramento Domina Enquanto Serviços Virtuais Crescem

Monitoramento representou 28,5% da receita de 2024 à medida que patrocinadores priorizaram aderência ao protocolo, limpeza de dados e proteção de participantes numa era de ensaios moleculares complexos e endpoints de alto custo. Sistemas de gerenciamento de qualidade baseados em risco mandatados pela ICH E6(R3) desviam orçamentos de verificação exaustiva de dados-fonte em direção a análises centralizadas que focam em variáveis críticas. Ainda assim, supervisão no local permanece indispensável para intervenções complexas que requerem verificações de farmácia de infusão ou calibração de imagem.

Linhas de serviço virtuais são o componente de crescimento mais rápido, rastreando uma TCAC de 14,6%, à medida que dispositivos remotos, consentimento informado eletrônico e telvisitas escalam. Modelos operacionais descentralizados reduzem barreiras geográficas e ampliam inclusividade demográfica, atendendo mandatos de diversidade estabelecidos por reguladores como a orientação preliminar de 2023 da FDA dos EUA sobre melhorar o recrutamento de populações sub-representadas. Hospitais da Ásia-Pacífico cada vez mais fazem parceria com fornecedores de tecnologia para incorporar avaliações virtuais, dando aos patrocinadores um ecossistema que funde locais de baixo custo com captura de dados de alta tecnologia. Consequentemente, o mercado de ensaios clínicos está redefinindo valor através de pacotes de serviços centrados em dados e centrados no paciente.

Por Área Terapêutica: Liderança Oncológica Amid Crescimento Neurológico

A oncologia impulsionou 29,7% dos gastos de 2024 porque alta necessidade não atendida, receptividade do pagador à inovação e complexidades de biomarcadores elevam investimento em protocolo. Ensaios de câncer financiados pela indústria superam estudos apoiados federalmente oito para um, criando um ambiente onde velocidade para mercado pode alterar previsões de franquia de múltiplos bilhões de dólares. Neurologia, impulsionada por avanços em imagem de amiloide e tau mais estratégias de silenciamento genético para doenças neurodegenerativas raras, superará todas as áreas com uma TCAC de 9,1% até 2030.

Programas de doenças raras atravessam oncologia e neurologia igualmente, aproveitando desenhos adaptativos para gerenciar coortes ultra-pequenas e comparadores de história natural. Ferramentas de segmentação orientadas por IA ajudam prever progressão da doença e personalizar janelas de endpoint, melhorando poder estatístico sem inflar tamanho da amostra. A ascensão de intervenções baseadas em células e edição genética adiciona complexidade adicional, empurrando patrocinadores a melhorar validação de ensaio e monitoramento longitudinal de segurança. Tais fatores sustentam realocação contínua de capital dentro do mercado de ensaios clínicos em direção a portfólios de alto risco biológico e alta recompensa.

Por Tipo de Patrocinador: Empresas Farmacêuticas Lideram Enquanto Financiamento Governamental Cresce

Empresas farmacêuticas e biofarmacêuticas representaram 68% do valor total em 2024, comprometendo mais de USD 30 bilhões em pagamentos diretos de local e gerando USD 62 bilhões em atividade econômica dos EUA. O apoio da indústria também financiou mais da metade dos ensaios revisados por pares mais citados publicados desde 2018, sublinhando sua influência dominante nas agendas de estudo e escolhas de desenho.

Órgãos governamentais, acadêmicos e sem fins lucrativos expandirão participação a 7,5% TCAC, visando prioridades de saúde pública como resistência antimicrobiana, preparação para pandemia e distúrbios pediátricos raros. Parcerias público-privadas fundem insight de ciência básica com músculo de desenvolvimento comercial, reduzindo risco de modalidades de fronteira como vacinas mRNA e terapêuticas CRISPR. A diversificação de financiamento adiciona resiliência ao mercado de ensaios clínicos e ajuda proteger contra choques específicos do setor, enquanto também eleva expectativas de transparência e mandatos de compartilhamento de dados.

Análise Geográfica

A América do Norte gerou 49,2% da receita global em 2024, apoiada por um ecossistema regulatório maduro, redes de investigadores avançadas e capital científico abundante. Multiplicadores econômicos estaduais destacam o valor local dos gastos em ensaios: Flórida capturou USD 8,3 bilhões, Texas USD 7,7 bilhões e Califórnia USD 7,1 bilhões em atividade de 2024. Autoridades regionais cada vez mais priorizam inovação metodológica sobre volume puro, evidenciado por orientação de agência sobre ensaios descentralizados, desenhos adaptativos e integração de evidências do mundo real. O mercado de ensaios clínicos aqui enfrenta pressão de custos, impulsionando patrocinadores a modelos híbridos que retêm hubs estratégicos dos EUA enquanto terceirizam procedimentos de menor intensidade.

A Ásia-Pacífico está prevista para crescer a 7,9% TCAC, remodelando o mercado global de ensaios clínicos através de liberalização regulatória, cronogramas de revisão acelerados e grandes populações não tratadas. China e Índia juntas representam quase 40% do total de protocolos ativos. A estrutura de IRB centralizada da Coreia do Sul, caminho de aprovação condicional do Japão para medicina regenerativa e sandbox de integridade de dados de Taiwan para verificação de e-fonte baseada em blockchain coletivamente estabelecem nichos diferenciados. A estrutura de custos da região-30-40% mais barata por paciente-e velocidade de recrutamento-duas a três vezes mais rápida que benchmarks ocidentais-criam uma proposta convincente. No entanto, variação em estatutos de privacidade de dados e proficiência em inglês apresenta desafios de protocolo mestre transfronteiriço, motivando alianças de CRO que misturam know-how regional com padronização de processo global.

A Europa retém considerável expertise científica e infraestrutura especializada, ainda assim sua participação relativa do mercado de ensaios clínicos diminuiu gradualmente em meio a cronogramas de startup prolongados e inflação de custos. O Regulamento de Ensaios Clínicos (CTR) visa otimizar permissões multi-estado-membro através de um portal centralizado, enquanto a Agência Europeia de Medicamentos enfatiza medição de resultados focada no paciente[4]European Medicines Agency, "Clinical trial," ema.europa.eu. O Brexit introduz uma camada extra de complexidade: patrocinadores do Reino Unido devem navegar trilhas de conformidade dupla, embora a nova Estrutura de Windsor facilite fluxo de dados para Irlanda do Norte. O crescimento futuro provavelmente se concentrará em doenças raras, produtos medicinais de terapia avançada e métodos estatísticos complexos onde as redes acadêmicas da Europa retêm força competitiva.

Cenário Competitivo

O mercado de ensaios clínicos demonstra concentração moderada: as cinco maiores CROs-IQVIA, Labcorp, ICON, Parexel e Syneos-coletivamente detiveram cerca de 40% da receita em 2024. A IQVIA aproveita sua plataforma global de ciência de dados para executar mais de 500 ensaios descentralizados ou híbridos em 75 países e 30 indicações, alcançando validação de conformidade GDPR para sua stack de tecnologia. A Labcorp completou o spin-off de seu braço de Desenvolvimento Clínico em 2023, afiando foco estratégico em serviços laboratoriais e de teste central enquanto a entidade recém-independente busca expansão de CRO. A aquisição de USD 12 bilhões da ICON da PRA Health Sciences consolidou pegadas terapêuticas e geográficas, elevando a ICON à terceira maior CRO mundialmente.

CROs de médio porte exploram especialização terapêutica-como terapia celular, oftalmologia ou integração de saúde digital-para ganhar protocolos de patrocinadores buscando expertise sob medida. CROs regionais na China, Índia e Sudeste Asiático fazem parceria com empresas multinacionais para navegar aprovações de ética local, localização de idioma e requisitos de vigilância pós-mercado. Parcerias tecnológicas com fornecedores de consentimento eletrônico, plataformas de agregação de dados e fabricantes de wearables diferenciam ofertas e apoiam gerenciamento de qualidade baseado em risco. A competição também se intensifica em torno de viabilidade habilitada por IA, com fornecedores oferecendo modelos de recrutamento preditivo que cortam tempo de seleção de local.

Oportunidades de espaço em branco se concentram em doenças raras, biológicos complexos e entrega de serviço descentralizada. Patrocinadores valorizam fornecedores que podem integrar acesso remoto ao paciente, flebotomia domiciliar e telemetria de dispositivo sob estruturas de qualidade compatíveis. CROs investem ativamente em capacidades de cibersegurança para proteger dados de pacientes-especialmente na Europa onde multas GDPR excedem 4% do faturamento global, e nos EUA onde uma proposta bipartidária de 2025 busca harmonizar padrões nacionais de privacidade. Essas dinâmicas garantem que vantagem competitiva dentro do mercado de ensaios clínicos dependerá cada vez mais de maturidade tecnológica, foco terapêutico e fluência regulatória ao invés de escala apenas.

Líderes da Indústria de Ensaios Clínicos

-

IQVIA Holdings Inc.

-

Laboratory Corporation of America (Labcorp)

-

ICON plc

-

Parexel International Corp.

-

Syneos Health

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro 2025: ICON plc publicou uma análise aprofundada da ICH E6(R3), enfatizando o papel da tecnologia na avaliação de risco em tempo real.

- Janeiro 2025: ICH finalizou a diretriz primária E6(R3), iniciando a primeira reforma holística de GCP em 27 anos.

- Dezembro 2024: A FDA emitiu orientação preliminar sobre E6(R3) Anexo 2, reforçando princípios de desenho descentralizado e pragmático.

- Novembro 2024: A FDA finalizou orientação sobre ensaios descentralizados, esclarecendo expectativas para integridade de dados remota e segurança de participantes.

- Novembro 2024: ICH lançou o Anexo 2 final E6(R3) Boas Práticas Clínicas, detalhando orientação de implementação para gerenciamento de qualidade baseado em risco.

- Setembro 2024: A FDA lançou orientação preliminar sobre ensaios oncológicos multirregionais, abordando proporções declinantes de recrutamento nos EUA.

- Março 2024: ARPA-H lançou o programa ADAPT para pioneirizar desenhos de ensaios oncológicos evolutivos ancorados em dados granulares de pacientes.

Escopo do Relatório Global do Mercado de Ensaios Clínicos

Conforme o escopo do relatório, ensaios clínicos são experimentos que são conduzidos sob pesquisa clínica e seguem um protocolo regulamentado. Esses ensaios são primariamente realizados para obter dados sobre a segurança e eficácia de medicamentos recém-desenvolvidos. Dados de ensaios clínicos são obrigatórios para aprovação de medicamentos e para sua introdução no mercado. Este processo é caro e demorado e requer expertise em todas as etapas.

O setor de ensaios clínicos é segmentado por fase, desenho e geografia. Baseado na fase, o mercado é segmentado em fase I, fase II, fase III e fase IV. Baseado no desenho, o mercado é segmentado em estudos de tratamento e estudos observacionais. Baseado na geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul. O pdf do relatório também cobre o tamanho estimado do mercado e tendências para 17 países nas principais regiões globalmente. O pdf do relatório de mercado oferece valores (USD) para todos os segmentos acima.

| Fase I |

| Fase II |

| Fase III |

| Fase IV |

| Estudos Intervencionais / de Tratamento |

| Estudos Observacionais |

| Estudos de Acesso Expandido |

| Desenho de Protocolo e Viabilidade |

| Identificação de Local e Start-up |

| Submissão e Aprovação Regulatória |

| Monitoramento de Ensaios Clínicos |

| Gerenciamento de Dados e Bioestatística |

| Redação Médica |

| Outros Tipos de Serviço |

| Oncologia |

| Cardiovascular |

| Neurologia |

| Doenças Infecciosas |

| Distúrbios Metabólicos (Diabetes, Obesidade) |

| Imunologia / Autoimune |

| Outras Áreas Terapêuticas |

| Empresas Farmacêuticas e Biofarmacêuticas |

| Empresas de Dispositivos Médicos |

| Institutos Acadêmicos e de Pesquisa |

| Organizações Governamentais e Sem Fins Lucrativos |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | GCC |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Fase | Fase I | |

| Fase II | ||

| Fase III | ||

| Fase IV | ||

| Por Desenho de Estudo | Estudos Intervencionais / de Tratamento | |

| Estudos Observacionais | ||

| Estudos de Acesso Expandido | ||

| Por Tipo de Serviço | Desenho de Protocolo e Viabilidade | |

| Identificação de Local e Start-up | ||

| Submissão e Aprovação Regulatória | ||

| Monitoramento de Ensaios Clínicos | ||

| Gerenciamento de Dados e Bioestatística | ||

| Redação Médica | ||

| Outros Tipos de Serviço | ||

| Por Área Terapêutica | Oncologia | |

| Cardiovascular | ||

| Neurologia | ||

| Doenças Infecciosas | ||

| Distúrbios Metabólicos (Diabetes, Obesidade) | ||

| Imunologia / Autoimune | ||

| Outras Áreas Terapêuticas | ||

| Por Tipo de Patrocinador | Empresas Farmacêuticas e Biofarmacêuticas | |

| Empresas de Dispositivos Médicos | ||

| Institutos Acadêmicos e de Pesquisa | ||

| Organizações Governamentais e Sem Fins Lucrativos | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | GCC | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas Principais Respondidas no Relatório

ABCQual é o valor atual do mercado de ensaios clínicos e quão rápido está crescendo?

O mercado de ensaios clínicos está estimado para gerar USD 90,1 bilhões em 2025 e está projetado para alcançar USD 123,5 bilhões até 2030, refletindo uma TCAC de 6,5%.

Qual fase de ensaio atrai o maior gasto?

A Fase III comanda 55% do total de desembolsos porque envolve grandes coortes multi-regionais e endpoints de nível regulatório que impulsionam altos custos por paciente.

Por que ensaios clínicos descentralizados são importantes para patrocinadores?

Desenhos descentralizados ou híbridos cortam viagens de pacientes, melhoram retenção e permitem monitoramento remoto em tempo real, apoiando recrutamento mais rápido e cronogramas potencialmente menores.

O que torna a Ásia-Pacífico atrativa para desenvolvimento clínico?

Ensaios na Ásia-Pacífico podem ser 30-40% mais baratos por paciente e recrutar duas a três vezes mais rápido que locais ocidentais devido a grandes populações não tratadas e estruturas regulatórias simplificadas.

Quão grande é a oportunidade em pesquisa de doenças raras?

Com apenas 500 tratamentos aprovados para 7.000 condições raras identificadas, programas de doenças raras representam uma arena de crescimento considerável, impulsionada por créditos fiscais e incentivos de exclusividade de mercado.

Quem são as principais CROs no mercado atual?

IQVIA e Labcorp lideram, seguidas por ICON, Parexel e Syneos; juntas elas detêm aproximadamente 40% da receita global de CRO.

Página atualizada pela última vez em: