Tamanho e Participação do Mercado de Equipamentos de Construção da China

Análise do Mercado de Equipamentos de Construção da China pela Mordor inteligência

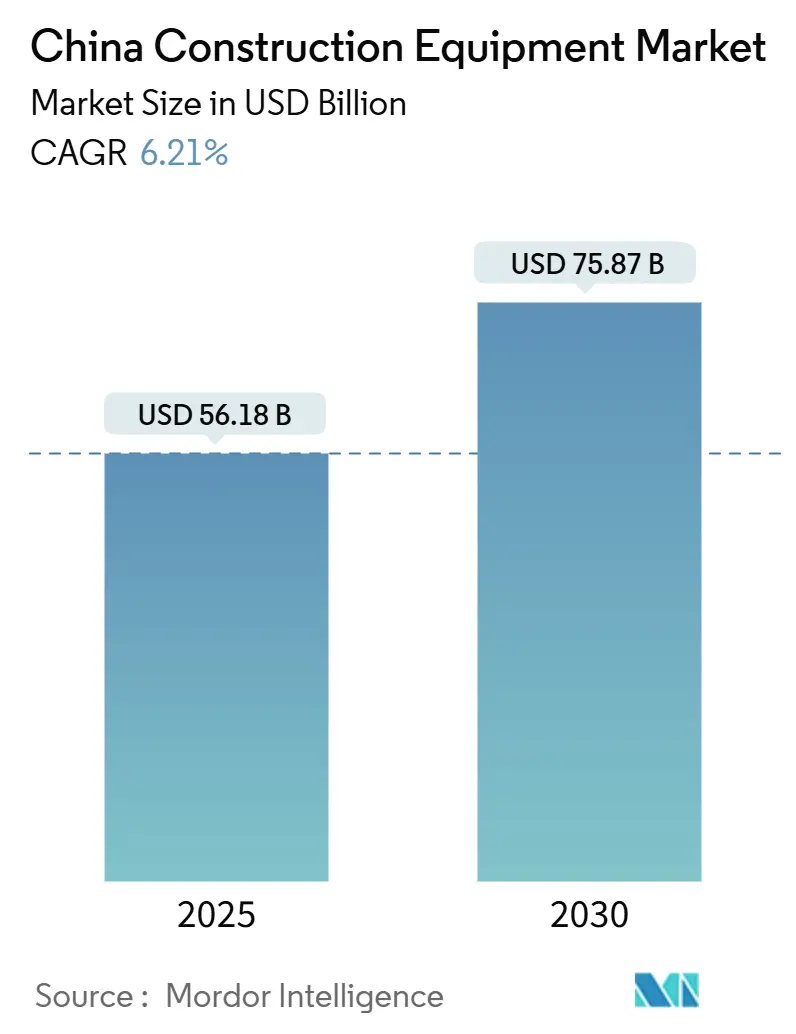

O mercado de equipamentos de construção da China está estimado em USD 56,18 bilhões em 2025 e deve avançar para USD 75,87 bilhões até 2030, refletindo uma TCAC de 6,21%. Os gastos sustentados do setor público em conexões ferroviárias, rodoviárias e de transporte urbano, combinados com um forte impulso político para maquinário elétrico e inteligente, sustentam um demanda mesmo com o arrefecimento da atividade imobiliária residencial. Projetos de grande escala, como um construção da rede ferroviária nacional de 180.000 km, para um qual CNY 590 bilhões foram destinados em 2025, mantêm os pedidos saudáveis e favorecem equipamentos de movimentação de terra e elevação de alta capacidade. Ao mesmo tempo, um eletrificação está passando de projetos piloto para implantação em escala, à medida que um paridade de custos com diesel se estreita e subsídios compensam os gastos de capital. O momentum das exportações oferece um amortecedor adicional: os embarques externos ultrapassaram como entregas domésticas, sinalizando que os fabricantes de equipamentos originais (OEMs) chineses podem se apoiar nos ciclos de infraestrutura estrangeira para equilibrar como desacelerações locais.

Principais Conclusões do Relatório

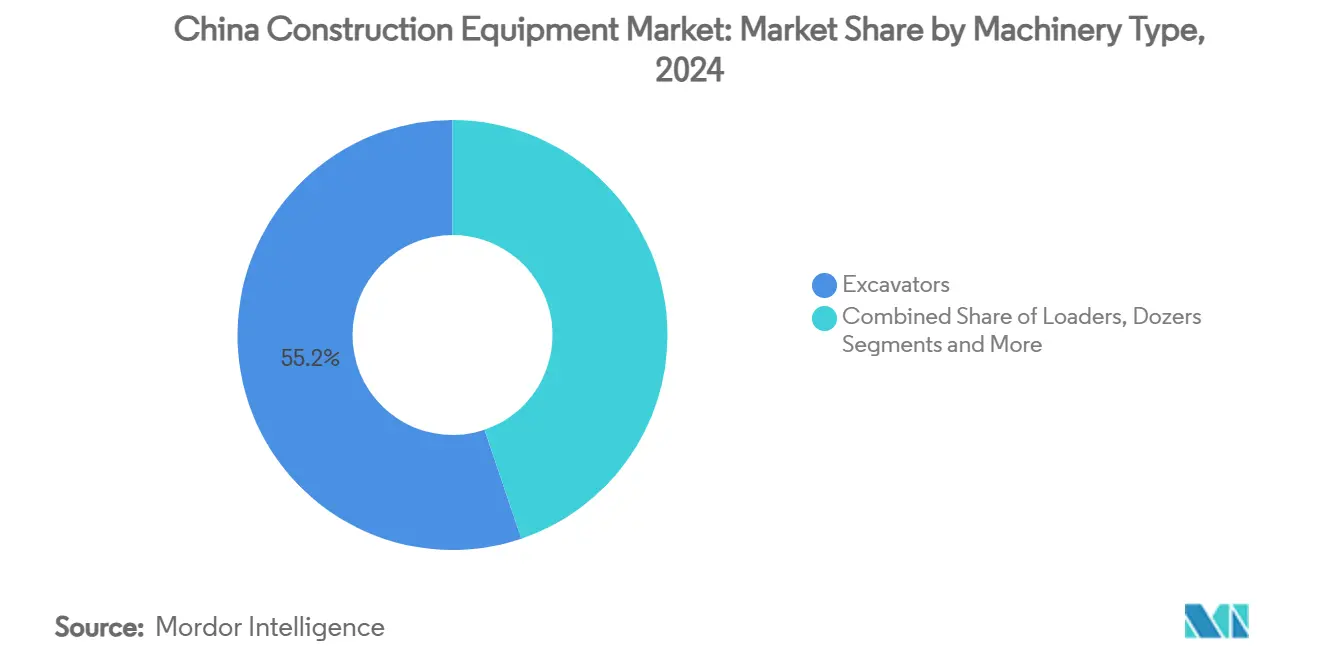

- Por tipo de maquinário, o maquinário de movimentação de terra (escavadeiras) liderou com 55,28% da participação do mercado de equipamentos de construção da China em 2024; escavadeiras elétricas devem registrar uma TCAC de 12,15% até 2030.

- Por tipo de propulsão, sistemas de motor de Combustão Interna (Diesel) mantiveram 92,64% da participação do tamanho do mercado de equipamentos de construção da China em 2024, enquanto unidades totalmente elétricas estão se expandindo um uma TCAC de 37,85% até 2030.

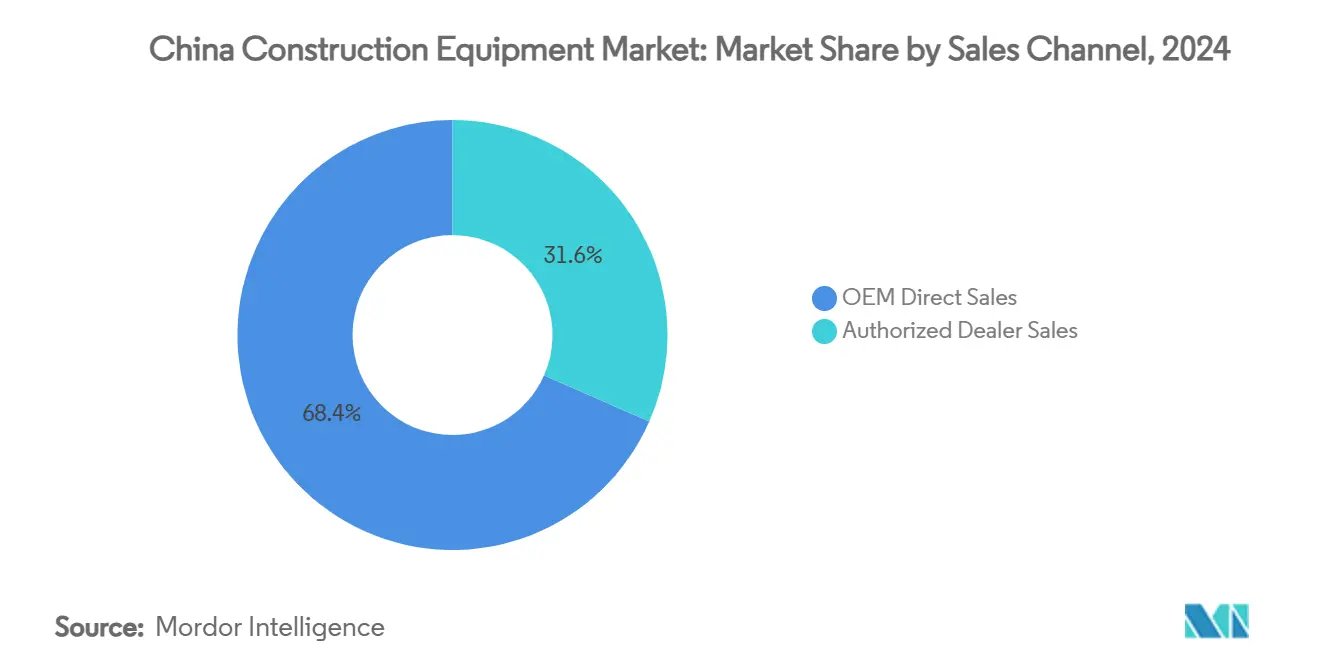

- Por canal de vendas, vendas diretas OEM detiveram 68,42% do mercado de equipamentos de construção da China em 2024; vendas de revendedores autorizados registraram o crescimento mais rápido com TCAC de 11,50%.

- Por aplicação, construção de infraestrutura contribuiu com 45,87% do tamanho do mercado de equipamentos de construção da China em 2024, enquanto projetos de energia renovável estão crescendo um uma TCAC de 14,48%.

Tendências e Insights do Mercado de Equipamentos de Construção da China

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Investimento Governamental em Infraestrutura e Iniciativa do Cinturão e Rota | +1.8% | Nacional, com transbordamento para Sudeste Asiático e Ásia central | Longo prazo (≥ 4 anos) |

| Políticas de Modernização e Eletrificação de Equipamentos | +1.2% | Nacional, com adoção inicial em cidades de Nível 1 | Médio prazo (2-4 anos) |

| Expansão do Mercado de Exportação e Competitividade Internacional | +0.9% | Global, particularmente Sudeste Asiático, África e América do Sul | Médio prazo (2-4 anos) |

| Adoção de Digitalização e Tecnologia de Construção Inteligente | +0.7% | Nacional, concentrada em principais áreas metropolitanas | Longo prazo (≥ 4 anos) |

| Urbanização e Desenvolvimento de Cidades Inteligentes | +0.6% | Nacional, focada em cidades de Nível 2 e Nível 3 | Longo prazo (≥ 4 anos) |

| Expansão da Atividade de Mineração e Extração | +0.4% | Regional, concentrada na Mongólia Interior, Xinjiang e Shanxi | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Investimento Governamental em Infraestrutura e Iniciativa do Cinturão e Rota

O aumento do investimento em infraestrutura da China representa o principal catalisador de crescimento, com apenas um região do Delta do Rio Yangtze alocando CNY 140 bilhões para construção ferroviária em 2024, marcando um recorde que supera os CNY 125,3 bilhões do ano anterior[1]Wang Ying, "Região do Delta do Rio Yangtze investe no desenvolvimento da rede ferroviária", China Daily, chinadaily.com.. um política de atualização de equipamentos de 2025 da Comissão Nacional de Desenvolvimento e Reforma expande o apoio através dos setores industrial, energético, de transporte e agrícola, enfatizando tecnologias de ponta, inteligentes e verdes com subsídios aprimorados de juros de empréstimos para reduzir custos de financiamento[2]"Aviso sobre um Implementação de Políticas de Renovação de Equipamentos em Grande Escala e Troca de Bens de Consumo em 2025 (Fa Gai Huan Zi [2025] No. 13)", Comissão Nacional de Desenvolvimento e Reforma, ndrc.gov.cn.. Esta estrutura política cria demanda sustentada além dos ciclos tradicionais de construção, já que projetos de infraestrutura tipicamente requerem ciclos de vida de equipamentos de 3-5 anos com padrões de substituição previsíveis. um dimensão internacional da Iniciativa do Cinturão e Rota amplifica como oportunidades de exportação dos fabricantes domésticos, com 70% das exportações chinesas de escavadeiras direcionadas um países da ICR em 2022, criando um ciclo virtuoso onde um escala de produção doméstica permite préços internacionais competitivos. um expansão da rede ferroviária para 180.000 km até 2030, incluindo 60.000 km de ferrovia de alta velocidade, necessita equipamentos especializados de construção para tunelamento, construção de pontes e assentamento de trilhos, segmentos onde fabricantes chineses desenvolveram vantagens tecnológicas através da experiência em projetos domésticos.

Políticas de Modernização e Eletrificação de Equipamentos

O mandato governamental de modernização de equipamentos cria demanda de substituição independente da nova atividade de construção, com o Catálogo de Orientação de Equipamentos Tecnológicos Principais de 2024 do Ministério da Indústria e Tecnologia da Informação priorizando maquinário de construção avançado. um adoção de equipamentos de construção elétricos acelera através de subsídios diretos e vantagens de custos operacionais, com fabricantes chineses alcançando paridade de custos entre versões elétricas e diesel em certas aplicações, alterando fundamentalmente os cálculos de custo total de propriedade. O Diretório de Promoção de Tecnologia Verde (edição 2024) inclui 112 tecnologias avançadas em sete setores, com equipamentos de construção sendo destaque nas categorias de eficiência energética e proteção ambiental. Modelos de equipamento-como-serviço ganham tração à medida que operadores buscam minimizar gastos de capital enquanto acessam um tecnologia mais recente, com serviços integrados de instalação-desmontagem melhorando um conformidade de segurançum e eficiência operacional. um política cria um mercado de duas camadas onde equipamentos elétricos e inteligentes premium comandam margens mais altas enquanto equipamentos diesel convencionais enfrentam pressão de préços, beneficiando fabricantes com fortes capacidades de P&d e portfólios tecnológicos.

Expansão do Mercado de Exportação e Competitividade Internacional

como exportações chinesas de equipamentos de construção demonstram resistência notável, com embarques de escavadeiras aumentando 34% ano um ano em fevereiro de 2023, impulsionados por projetos globais de infraestrutura e vantagens de préços competitivos[3]"Exportações de Escavadeiras da China Saltam em Meio um Enxurrada de Projetos Globais de Infraestrutura", YICAI Global, yicaiglobal.com.. O aumento da receita internacional da XCMG de 33% para CNY 37,22 bilhões (USD 5,14 bilhões) em 2023, representando 40% da receita total, ilustra estratégias bem-sucedidas de diversificação de mercado que reduzem um dependência dos ciclos de demanda doméstica. Os resultados do primeiro trimestre de 2025 da Zoomlion mostram receita internacional atingindo 54,2% da receita total com CNY 6,57 bilhões, com crescimento de 15,2% ano um ano, demonstrando momentum sustentado na expansão internacional. um vantagem competitiva deriva da escala de fabricação, integração da cadeia de suprimentos e estratégias de préços agressivas que players internacionais estabelecidos lutam para igualar em mercados emergentes sensíveis um préços. O desenvolvimento de infraestrutura do Sudeste Asiático, particularmente projetos ferroviários de alta velocidade conectando um China às capitais regionais, cria demanda cativa para equipamentos e padrões tecnológicos chineses, estabelecendo presençum de mercado de longo prazo além dos ciclos de projetos individuais.

Adoção de Digitalização e Tecnologia de Construção Inteligente

um integração de tecnologia de construção inteligente acelera através de mandatos governamentais e ganhos de eficiência operacional. O Cluster de Construção Inteligente digital da XCMG demonstra capacidades avançadas no projeto de manutenção da Rodovia Lianhuo, mostrando sistemas de pavimentação de precisão e monitoramento em tempo real. um primeira frota mundial de 100 caminhões de mineração elétricos autônomos 5g-avançado lançada na mina Yimin na Mongólia Interior representa uma implantação revolucionária de sistemas integrados de IA, computação em nuvem e sistemas autônomos em aplicações de construção pesada. um industrialização digital reduz significativamente como emissões de carbono em aplicações de construção, com serviços digitais se provando mais eficazes que tecnologias digitais para alcançar objetivos ambientais. Tecnologias de sensores habilitam sistemas de manutenção preditiva e monitoramento de condições que reduzem o tempo de inatividade de equipamentos e estendem ciclos de vida operacionais, criando vantagens competitivas para fabricantes oferecendo serviços digitais integrados. um adoção de tecnologia cria efeitos de rede onde adotantes iniciais ganham vantagens operacionais, impulsionando um transformação digital de toda um indústria e criando barreiras de entrada para fabricantes sem capacidades digitais.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Desalavancagem do Setor Imobiliário e Desaceleração da Construção | -1.4% | Nacional, particularmente cidades de Nível 2 e Nível 3 | Curto prazo (≤ 2 anos) |

| Tensões Comerciais e Barreiras Tarifárias em Mercados Internacionais | -0.8% | Global, afetando principalmente América do Norte e Europa | Médio prazo (2-4 anos) |

| Interrupções na Cadeia de Suprimentos e Inflação de Custos de Matérias-Primas | -0.6% | Global, com impacto particular em componentes de umço e semicondutores | Curto prazo (≤ 2 anos) |

| Regulamentações Ambientais e Custos de Conformidade com Padrões de Emissões | -0.4% | Nacional, com aplicação mais rigorosa em principais áreas metropolitanas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Desalavancagem do Setor Imobiliário e Desaceleração da Construção

O processo de desalavancagem do setor imobiliário cria interrupção temporária da demanda à medida que construtoras reduzem novos emícios de projetos e compras de equipamentos, particularmente afetando segmentos de maquinário compacto e equipamentos de construção residencial. No entanto, iniciativas governamentais de renovação urbana e programas habitacionais acessíveis fornecem fontes alternativas de demanda, com grandes cidades priorizando melhorias de infraestrutura e construção de instalações públicas sobre desenvolvimento especulativo. um diferenciação de mercado emerge entre empresas estatais mantendo operações estáveis e desenvolvedores privados enfrentando restrições financeiras, criando oportunidades para locação de equipamentos e modelos de financiamento flexível que reduzem requisitos de capital para empresas de construção.

Tensões Comerciais e Barreiras Tarifárias em Mercados Internacionais

como tensões comerciais internacionais criam pressões de custos e desafios de acesso ao mercado, com tarifas americanas potencialmente impactando fabricantes chineses em USD 250-350 milhões no segundo trimestre de 2025 conforme um orientação de resultados da Caterpillar, embora empresas chinesas reportem exposição direta mínima devido à presençum limitada no mercado americano. um estratégia da XCMG de aumentar vendas internacionais além de 50% enquanto estabelece capacidades de produção localizada demonstra respostas adaptativas um barreiras comerciais, incluindo abertura de centros de treinamento em düsseldorf e lançamento de empresas de leasing financeiro para apoiar clientes europeus. um alienação de USD 837 milhões da participação SDLG da Volvo construção equipamento reflete reposicionamento estratégico em meio um dinâmicas comerciais em mudançum, potencialmente criando oportunidades de aquisição para fabricantes chineses buscando redes de distribuição estabelecidas. um restrição impulsiona inovação em localização de produtos e diversificação da cadeia de suprimentos, com fabricantes desenvolvendo variantes específicas por região e estabelecendo instalações de produção no exterior para contornar barreiras comerciais enquanto mantêm competitividade de custos.

Análise por Segmento

Por Tipo de Maquinário: Escavadeiras Permanecem Centrais, Variantes Elétricas Lideram o Momentum

Maquinário de movimentação de terra como escavadeiras controlaram 55,28% da participação do mercado de equipamentos de construção da China em 2024, consolidando seu papel em projetos de terraplanagem, mineração e construção de metrô. Gastos crescentes em infraestrutura e demanda de exportação mantêm volumes de entrega elevados, enquanto escavadeiras elétricas registram uma TCAC de 12,15% até 2030, à medida que subsídios e custos decrescentes de baterias corroem um vantagem de custo vitalício do diesel. Empilhadeiras, manipuladores telescópicos e plataformas uméreas ganham tração constante da automação de armazéns ligada ao cumprimento de e-comércio. Máquinas de construção rodoviária se beneficiam dos ciclos de manutenção de uma nota rodoviária nacional em expansão de 177.000 km, com rolos e pavimentadoras autônomos se provando características principais em atualizações de rodovias de alto perfil.

um convergência tecnológica define um competição futura. Escavadeiras agora são enviadas com telemática padrão, algoritmos de escavação semi-autônomos e acopladores rápidos instalados de fábrica que cortam o tempo de mudançum de anexos. Betoneiras e bombas integram sensores IoT para otimizar um qualidade do abatimento e logística de despacho, garantindo despejo no prazo em núcleos urbanos densos. O tamanho do mercado de equipamentos de construção da China apenas para escavadeiras está projetado para se aproximar de USD 37 bilhões até 2030, fornecendo economias de escala para OEMs investindo em pacotes de bateria proprietários e software de controle. À medida que padrões de interoperabilidade amadurecem, fornecedores de componentes com controladores de arquitetura aberta ganharão poder de barganha, remodelando um cadeia de valor em direção um ecossistemas centrados em software.

Nota: Participações de segmento de todos os segmentos individuais disponíveis com um compra do relatório

Por Tipo de Propulsão: Diesel Predomina Enquanto Bateria-Elétrica Surge

motor de Combustão Interna (Diesel) ainda alimentou 92,64% das unidades vendidas em 2024, apoiado por infraestrutura de abastecimento estabelecida, longos ciclos de trabalho e préços iniciais mais baixos. No entanto, opções totalmente elétricas registram uma TCAC de 37,85% até 2030, sinalizando uma mudançum de fase decisiva. O tamanho do mercado de equipamentos de construção da China para modelos um bateria elétrica está definido para cruzar USD 8 bilhões até 2030, graçcomo um mandatos de zero emissão em Beijing, Shanghai e Shenzhen que restringem novas compras de diesel para obras municipais. Trens de paraçum híbridos oferecem uma solução ponte, reduzindo o consumo de combustível em 20-25% em ciclos de trabalho envolvendo marcha lenta frequente.

um paridade de custos depende da densidade da bateria, logística de carregamento e valores de revenda. Braços financeiros de OEMs agora agrupam depósitos de carregamento e micro-redes alimentadas por energia solar em locações de equipamentos, dando aos empreiteiros préços garantidos de quilowatt-hora durante um vida útil do projeto. Enquanto isso, operadores de rede estatal testam esquemas de veículo-para-rede que monetizam baterias de maquinário ocioso durante horas fora de turno, adicionando um fluxo de receita auxiliar. O papel do diesel permanecerá pronunciado em minas de temperatura extrema e corredores remotos do Cinturão e Rota sem acesso à rede. Ainda assim, sua participação será corroída mais rapidamente em segmentos de obras civis metropolitanas onde regras de ruído e emissões mordem mais forte.

Por Canal de Vendas: Relacionamentos Diretos OEM Dominam, Vendas de Revendedores Autorizados Aceleram

Vendas Diretas OEM representaram 68,42% do mercado de equipamentos de construção da China em 2024. Alinhamento complexo de especificações, integração de telemática e financiamento agrupado mantêm clientes intimamente ligados um unidades de vendas de fábrica. como vendas de revendedores autorizados estão acelerando um uma TCAC de 11,50%, pois revendedores autorizados preservam relevância em cidades de segundo nível onde redes pessoais e responsividade de peçcomo sobressalentes orientam decisões de compra entre usuários finais, o que é crítico para impulsionar um demanda através deste canal de vendas.

O domínio das Vendas Diretas OEM deve persistir durante o poríodo de previsão, apoiado pela capacidade dos fabricantes de oferecer soluções sob medida e serviços abrangentes pós-venda. Adicionalmente, um crescente relevância de revendedores autorizados em regiões mal atendidas destaca um dinâmica evolutiva da rede de distribuição, à medida que atendem necessidades localizadas e melhoram um acessibilidade do cliente um produtos e serviços.

Por Aplicação: Infraestrutura Lidera, Energia Renovável Ganha Ritmo

Projetos de infraestrutura forneceram 45,87% do mercado de equipamentos de construção da China em 2024, ancorados por expansões ferroviárias, rodoviárias e de metrô. um resistência do segmento compensa um fraqueza na construção residencial privada ao se basear em envelopes de financiamento soberano e do governo local. Enquanto isso, construção de energia renovável é o segmento vertical de crescimento mais rápido, registrando uma TCAC de 14,48% enquanto um China persegue sua meta de 1.200 GW solar e eólica até 2030. um demanda de equipamentos abrange perfuratrizes para fundações de turbinas, guindastes de alta elevação para instalação de pás e transportadores especializados para colocação de módulos fotovoltaicos.

Utilidades urbanas-tratamento de água e aquecimento urbano-alimentam pedidos, especialmente onde subúrbios de campo verde proliferam. Embora ciclicamente exposta um oscilações de commodities, mineração mostra liderançum tecnológica: sistemas de transporte autônomo e plataformas de perfuração operadas remotamente no local Yimin da Mongólia Interior demonstram produtividade 24/7 sob condições rigorosas de inverno. Construção civil ficará atrás do crescimento mais amplo do mercado no curto prazo, mas permanece um segmento estratégico para elétricos compactos e bombas de concreto para edifícios altos adaptadas para projetos de preenchimento urbano.

Análise Geográfica

Padrões regionais de gastos moldam estratégias de mix de produtos. Graçcomo um atualizações densas de ferrovias e portos, centros econômicos costeiros como Shanghai, Jiangsu e Zhejiang concentram mais de um terço do despesas de capital total de maquinário, tornando-os adotantes iniciais de frotas elétricas e digitais. O desembolso ferroviário de CNY 140 bilhões do Delta do Rio Yangtze em 2024 estabeleceu um novo benchmark nacional, produzindo efeitos de agrupamento para fornecedores de componentes e prestadores de serviços que encurtam ciclos de entrega.

No corredor Beijing-Tianjin-Hebei e na Área da Grande Baíum Guangdong-Hong Kong-Macau, restrições de locais verdes aceleram um mudançum para equipamentos compactos de zero emissão para expansões de metrô e melhorias de aeroportos. Inversamente, províncias ocidentais exploram corredores do Cinturão e Rota para canalizar capital em empreendimentos rodoviários, de gasodutos e de mineração. Os últimos 490 km da linha de alta velocidade Shanghai-Chongqing-Chengdu, apoiados por CNY 128,8 bilhões, exemplificam coordenação inter-regional que mantém o fluxo de pedidos diverso.

Zonas de comércio fronteiriço de Xinjiang um Guangxi veem demanda personalizada para carregadeiras de manuseio de materiais e guindastes atendendo centros de frete China-Europa, que atingiram 100.000 viagens cumulativas em 2024. Diesel permanece prevalente dadas como escassas estações de carregamento, embora estações piloto de hidrogênio e troca de bateria estejam emergindo ao longo de corredores-chave. Tal heterogeneidade geográfica requer que OEMs mantenham linhas de produtos modulares-emparelhando pacotes de bateria, motores ou módulos híbridos um chassis idênticos-para que plantas de montagem possam responder rapidamente um especificações locais de aquisição.

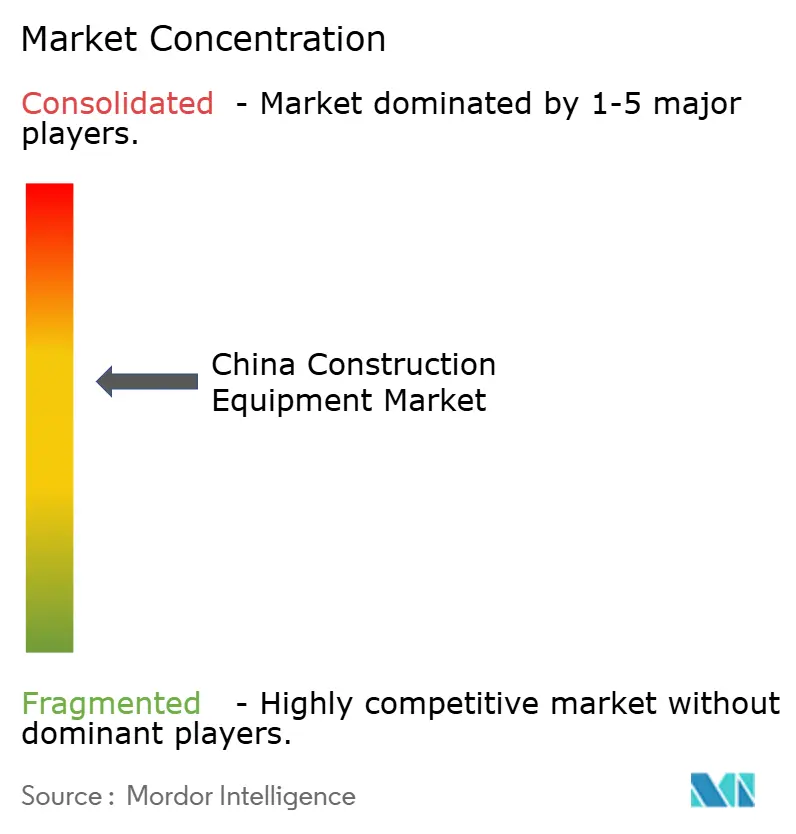

Cenário Competitivo

um competição é intensa, mas moderadamente concentrada: SANY e XCMG alternam liderançum dependendo dos ciclos de escavação e guindastes, cada uma registrando crescimento de exportação de dois dígitos em 2024 através de expansões de revendedores e braços de leasing próprios.

Pivôs estratégicos focam em diferenciação de tecnologia e serviços em vez de apenas préço. O campus digitalmente otimizado de Changsha da SANY cortou um montagem de caminhão-bomba de ciclo completo para 12 dias, elevando um eficiência de pessoal em 98%. Incumbentes estrangeiros protegem sua participação em segmentos premium; Caterpillar aproveita sua rede global de peçcomo, enquanto Komatsu incorpora software inteligente construção para comercializar análises de valor agregado. Movimentos de saída, como um alienação de USD 837 milhões da participação SDLG da Volvo CE, criam alvos de aquisição para grupos domésticos mirando plataformas europeias.

Nichos autônomos e eletrificados são campos de batalha emergentes. Os caminhões de mineração 5g-avançado da Huawei destacam que empresas de TIC estão entrando nas cadeias de valor de equipamentos pesados, levantando riscos de colaboração e competitivos para OEMs tradicionais. Parcerias entre fornecedores de bateria, start-ups de telemática e produtores de maquinário estão proliferando, indicando que valor futuro acumulará para empresas controlando ecossistemas de dados tanto quanto IP mecânico.

Líderes da Indústria de Equipamentos de Construção da China

-

Sany pesado indústria Co. Ltd.

-

Zoomlion pesado indústria ciência e tecnologia Co., Ltd.

-

LiuGong, oficialmente Guangxi LiuGong máquinas Co., Ltd.

-

Shantui construção máquinas Co., Ltd.

-

Xuzhou construção máquinas grupo Co., Ltd. (XCMG)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: um Volvo construção equipamento concordou em vender sua participação na SDLG da China por USD 837 milhões, marcando uma alienação significativa que reflete reposicionamento estratégico em meio um dinâmicas de mercado em mudançum e potencialmente criando oportunidades de aquisição para fabricantes chineses buscando redes de distribuição estabelecidas.

- Maio de 2025: um Huawei tecnologias lançou um primeira frota mundial de 100 caminhões de mineração elétricos autônomos 5g-avançado na mina Yimin na Mongólia Interior, representando uma implantação revolucionária de sistemas integrados de IA, computação em nuvem e sistemas autônomos em aplicações de construção pesada com capacidade de 90 toneladas métricas e capacidades operacionais em clima extremo.

- Janeiro de 2025: um Comissão Nacional de Desenvolvimento e Reforma da China emitiu políticas abrangentes para atualizações de equipamentos em grande escala e substituição de bens de consumo, expandindo apoio através dos setores industrial, energético, de transporte e agrícola com subsídios aprimorados de juros de empréstimos e foco em tecnologias de ponta, inteligentes e verdes.

Escopo do Relatório do Mercado de Equipamentos de Construção da China

Equipamento de construção é definido como qualquer tipo de equipamento usado para execução, conclusão, ereção, operação ou manutenção de qualquer projeto ou trabalho de construção. Equipamento de construção também é usado em trabalhos de movimentação de terra durante um construção de estradas, pontes e barragens. Alguns tipos de equipamentos de construção, como escavadeiras e carregadeiras de rodas, também são usados para mineração.

O mercado chinês de equipamentos de construção é segmentado por tipo de maquinário, tipo de propulsão, canal de vendas e tipo de aplicação. Por tipo de maquinário, o mercado é segmentado em guindastes, manipuladores telescópicos, escavadeiras, carregadeiras e retroescavadeiras, e motoniveladoras. Por tipo de propulsão, o mercado é segmentado em convencional, híbrido e elétrico. Por canal de vendas, o mercado é segmentado em OEM e pós-venda. Por tipo de aplicação, o mercado é segmentado em construção civil, infraestrutura e energia. O relatório também fornece tamanho de mercado e previsões em termos de valor em USD bilhões e volume em unidades para todos os segmentos mencionados acima.

| Maquinário de Movimentação de Terra | Escavadeiras |

| Carregadeiras | |

| Tratores | |

| Maquinário de Manuseio de Materiais | Guindastes |

| Empilhadeiras | |

| Manipuladores Telescópicos | |

| Maquinário de Construção Rodoviária | Motoniveladoras |

| Rolos/Compactadores | |

| Pavimentadoras | |

| Equipamento de Concreto | Betoneiras |

| Bombas de Concreto |

| Combustão Interna (Diesel) |

| Híbrido |

| Totalmente Elétrico |

| Vendas Diretas OEM |

| Vendas de Revendedores Autorizados |

| Construção Civil |

| Construção de Infraestrutura |

| Energia e Recursos Naturais |

| Outros |

| Por Tipo de Maquinário | Maquinário de Movimentação de Terra | Escavadeiras |

| Carregadeiras | ||

| Tratores | ||

| Maquinário de Manuseio de Materiais | Guindastes | |

| Empilhadeiras | ||

| Manipuladores Telescópicos | ||

| Maquinário de Construção Rodoviária | Motoniveladoras | |

| Rolos/Compactadores | ||

| Pavimentadoras | ||

| Equipamento de Concreto | Betoneiras | |

| Bombas de Concreto | ||

| Por Tipo de Propulsão | Combustão Interna (Diesel) | |

| Híbrido | ||

| Totalmente Elétrico | ||

| Por Canal de Vendas | Vendas Diretas OEM | |

| Vendas de Revendedores Autorizados | ||

| Por Aplicação | Construção Civil | |

| Construção de Infraestrutura | ||

| Energia e Recursos Naturais | ||

| Outros | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de equipamentos de construção da China?

O tamanho do mercado de equipamentos de construção da China foi de USD 56,18 bilhões em 2025 e está projetado para alcançar USD 75,87 bilhões até 2030.

Qual segmento de maquinário domina como vendas na China?

Escavadeiras representam 55,28% das vendas, tornando-como o tipo de maquinário líder em projetos de infraestrutura, mineração e urbanos.

Quão rápido está crescendo o equipamento de construção elétrico na China?

Modelos totalmente elétricos estão se expandindo um uma TCAC de 37,85%, um mais rápida entre todos os tipos de propulsão, apoiada por subsídios e marcos de paridade de custos.

Quais regiões têm um maior adoção de equipamentos avançados?

Centros costeiros de Nível 1 como o Delta do Rio Yangtze, Beijing-Tianjin-Hebei e um Grande Baíum lideram na adoção de maquinário elétrico e digital devido um regras rigorosas de emissão e investimento denso em infraestrutura.

Página atualizada pela última vez em: