Análise do mercado de logística da cadeia fria do Chile

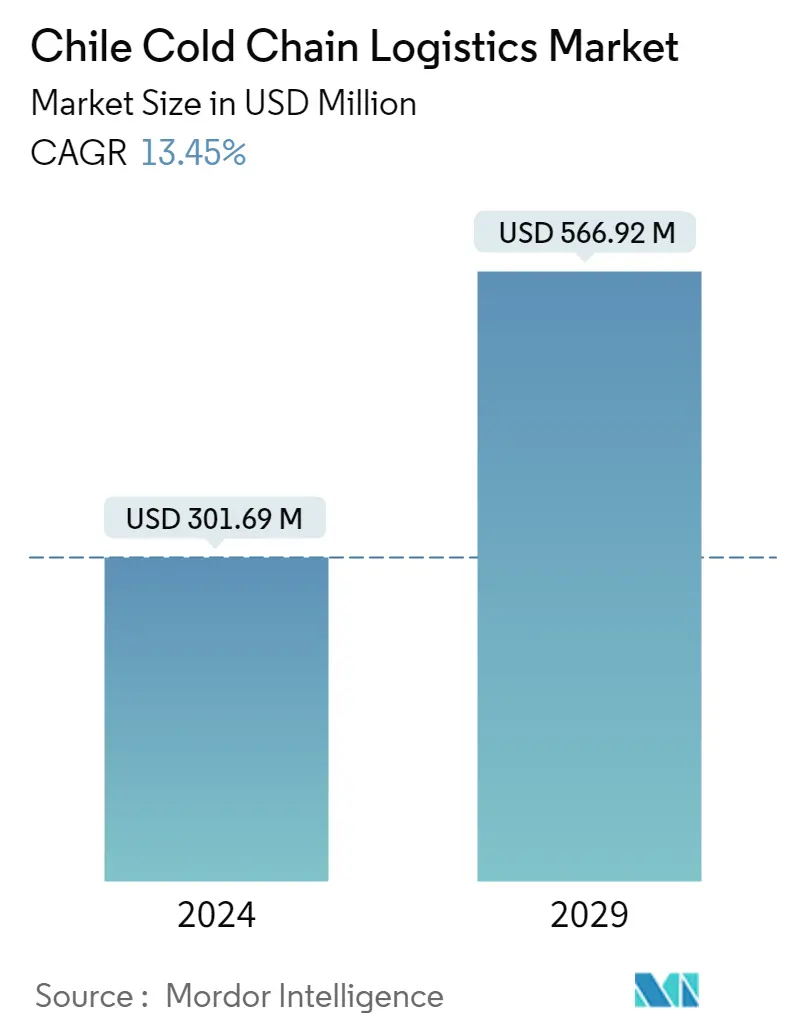

O tamanho do mercado de logística da cadeia fria do Chile é estimado em US$ 301,69 milhões em 2024, e deverá atingir US$ 566,92 milhões até 2029, crescendo a um CAGR de 13,45% durante o período de previsão (2024-2029).

A crescente demanda da indústria de horticultura impulsiona o mercado. Além disso, o mercado é impulsionado pelo crescente comércio eletrônico no país.

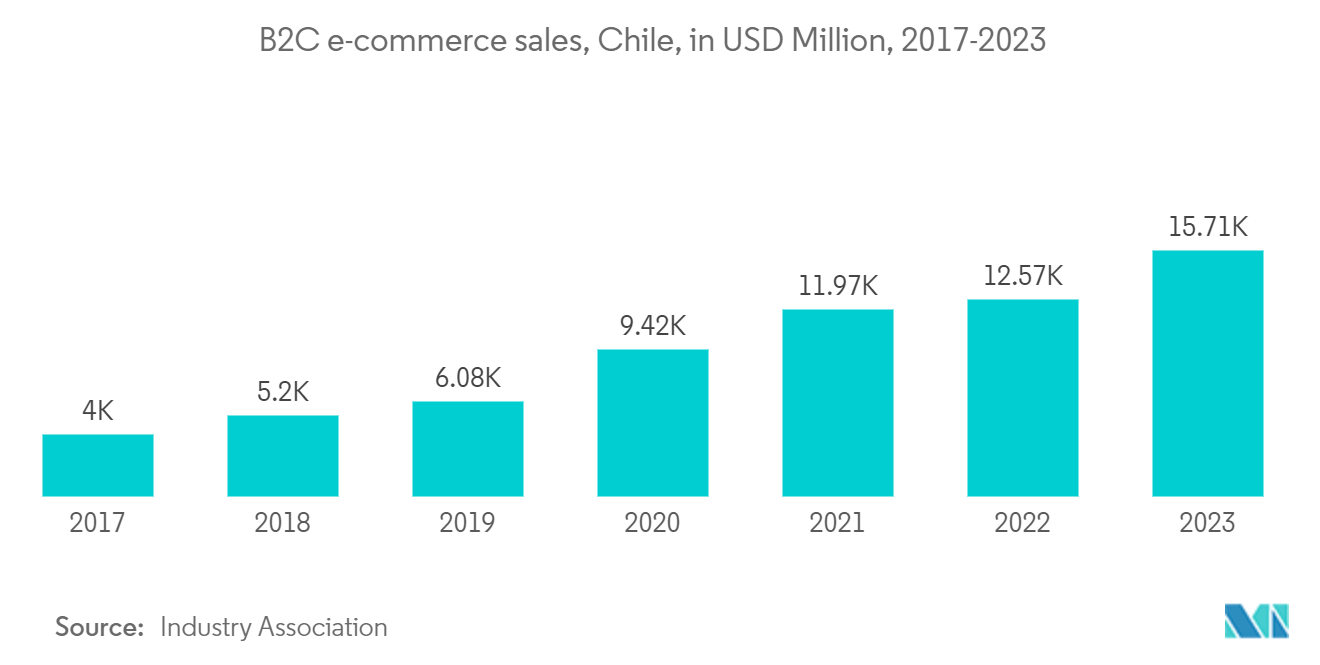

O Chile chegou a um mercado que atrai cada vez menos investimentos de empresas públicas e transnacionais devido ao sucesso que o comércio está tendo neste país latino-americano, onde o número de compradores digitais cresceu rapidamente nos últimos tempos, atingindo cerca de 12 milhões de drogados em 2021. Segundo Statista, o canal online B2C será responsável por 20 do total de negócios de varejo em 2023. portanto, a penetração do comércio eletrônico neste país é significativa, já que 9 em cada 10 chilenos afirmam ter comprado online nos últimos meses. E a cada dia os estilos de entrega no mesmo dia e no dia seguinte ganham mais terreno, o que representa um grande desafio para os motoristas que desejam estar na vanguarda das tendências do mercado.

Os dados aplicáveis sublinham a necessidade de diligência na aplicação atempada de resultados logísticos e tecnológicos para um funcionamento correcto e eficaz que permita satisfazer as exigências dos clientes, sejam eles empresas ou individualidades, tão vitais para a substância do negócio. Assim, o comércio, as empresas online e os retalhistas em geral que pretendem realizar operações de comércio eletrónico transfronteiriço e vender os seus produtos dentro e fora das suas fronteiras têm companheiros que conhecem os truques dos diferentes pedidos, as condições do comércio internacional e que oferecer resultados abrangentes e escaláveis adaptados a cada país. Somente também eles serão capazes de gerenciar eficientemente sua cadeia de forças para obter procedimentos ainda mais simplificados e um serviço mais tranquilo? Uma necessidade de facto menor quando um produto é deslocalizado, especialmente se se pretende evitar problemas semelhantes a escassez, sobretaxas ou restrições aduaneiras, entre outros.

A maioria das cerejas é colhida e exportada da América Latina. O Chile é o maior patrono e a China é o principal importador, participando de mais de 85 das exportações de cerejas do Chile. Ao exportar frutas e vegetais frescos semelhantes às cerejas, o principal é que os diretores garantam o máximo valor da sua colheita. Isto requer uma cadeia de frio de ponta a ponta que atenda às condições únicas do produto da fruta, que para as cerejas é o seu prazo de validade limitado, e que funcione eficazmente dentro da curta época de colheita da fruta, do final de Novembro até antes de Fevereiro. Para garantir o serviço de cadeia de frio mais elegante possível, a Maersk desenvolveu um resultado específico de cadeia de frio adaptado às exigências dos diretores de cereja chilenos – o serviço Cherry Express. O resultado visa agilizar o transporte das exportações de cerejas. É um resultado de logística e transporte totalmente integrado e de ponta a ponta, pronto, bem planejado e projetado para entregar cerejas à China e outras solicitações globais de maneira integrada. Para as cerejas chilenas, a cadeia de frio começa em Teno, o coração da região produtora de cerejas do Chile. As cerejas são manuseadas com precisão enquanto passam dos vinhedos para as casas de quilting originais, onde são evisceradas, classificadas e embaladas. Os contêineres refrigerados da Maersk cheios de caixas de cereja são transportados por terra por trem ou caminhão até o porto de San Antonio e carregados em um navio Ocean Cherry Express. O transporte é de apenas 21 dias para a China – o mais rápido na assiduidade – com zero divagação no ETA. O pelotão Fresh Pass planejou com precisão cada elo da cadeia de frio para garantir uma viagem perfeita de ponta a ponta. Este serviço especializado da Maersk para hóspedes refrigerados oferece colaboração especializada em logística de embarcações, incluindo reserva e atestado para todas as partes envolvidas em uma carga útil de perecíveis.

Tendências do mercado de logística da cadeia fria do Chile

Crescimento do comércio eletrônico impulsionando o mercado

- O Chile apresenta diversas vantagens no mercado retalhista, incluindo os seus retalhistas nacionais bem estabelecidos e a sua próspera indústria alimentar e de processamento de alimentos que exporta principalmente. Os principais retalhistas expandiram-se agressivamente para os países vizinhos, incluindo Argentina, Brasil, México e Peru, fazendo do Chile o lar de alguns dos principais intervenientes no comércio eletrónico da América Latina. Da mesma forma, a ampla rede de acordos de comércio livre do Chile com a maior pecuária mundial abriu os mercados de bens de consumo à participação estrangeira e manteve baixos os custos dos bens importados.

- O mercado de varejo no Chile é dominado principalmente por Walmart, Cencosud e Falabella, com o Walmart liderando o membro hipermercado e as outras duas empresas que operam lojas de departamentos, supermercados, lojas de artigos para o lar e passeios de compras em toda a América do Sul. Os passeios de compras têm se tornado cada vez menos populares entre os consumidores chilenos, que tradicionalmente preferem fazer compras em lojas de conveniência originais. Ainda assim, o impacto da pandemia da COVID-19 levou a um maior foco no aperfeiçoamento da presença digital e das capacidades logísticas entre os retalhistas, com expansões e atualizações de lojas previstas para ocorrerem mais tarde no período de previsão.

- O Mercado Libre, a maior empresa de comércio eletrônico da América Latina em valor de mercado, possibilitou a negociação de criptografia no Chile por meio de seu portmanteau digital, Mercado Pago. Os drogados do Mercado Pago no Chile agora podem negociar bitcoin( BTC) e ether( ETH) com um quantum mínimo de 50 pesos chilenos( original a cerca de 6 centavos). O Mercado Pago está oferecendo o ponto de negociação em cooperação com a empresa latino-americana de criptografia Ripio. A empresa habilitou preliminarmente a negociação de criptografia no Brasil em dezembro de 2021 e iniciou o mesmo serviço no México da última vez.

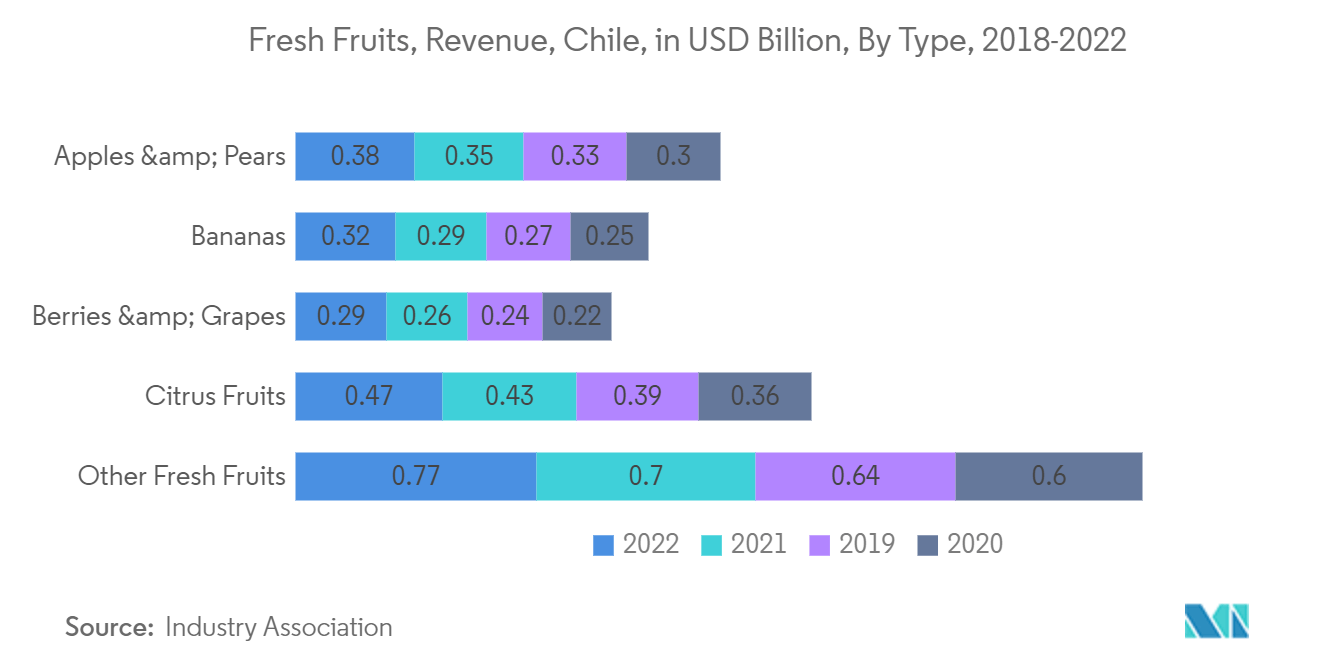

Crescimento na produção de horticultura impulsionando o mercado

- Depois que as geadas interromperam a safra de 2022, os produtos cítricos e as exportações chilenas deverão se recuperar fortemente em 2023, prevê um novo relatório do USDA. A importância dos cítricos chilenos nos EUA é mais ativa de maio a novembro. No período de novembro de 2021 a outubro de 2022, a importância dos cítricos chilenos nos EUA foi avaliada em US$ 328,5 milhões, cerca de 20% abaixo do mesmo período anterior, revelam as estatísticas comerciais do USDA. A produção de frutas cítricas chilenas em 2022 caiu devido às geadas durante o período de inatividade nas regiões de Valparaíso, Metropolitana e O'Higgins. Por causa da geada, o escritório do Serviço Agrícola Estrangeiro do USDA em Santiago estimou os produtos de limão em 140.000 toneladas métricas na temporada de comercialização de 2022, uma queda de 30 em relação à temporada anterior.

- Para 2023, o relatório do USDA afirma que os produtos chilenos de limão deverão recuperar para 200.000 toneladas, assumindo rendimentos normais. Lemon realty é estimado em 21.000 no Chile em 2023, um aumento de 5,7 em relação a 2022 e mais de 40 em 2016. Em 2023, as exportações chilenas de falhas deverão atingir 100.000 toneladas métricas, mais de 60.000 toneladas métricas em 2022. A hora do marketing da bomba começa em abril, com a maior parte das exportações ocorrendo entre junho e setembro. Os EUA são o principal pedido para os fracassos chilenos, levando cerca de 65.682 toneladas métricas em 2021, ou cerca de 65 do total das exportações chilenas de bombas. Os produtos chilenos de laranja para 2023 aumentarão para 200.000 toneladas métricas, um aumento de 22 em relação às 164.000 toneladas métricas em 2022, de acordo com o relatório. O relatório estima a área plantada de laranja no Chile em 15.814 acres em 2023, um aumento de 0,5 em relação a 2022.

- O centro do Chile é a principal região produtora de laranja, com a região Metropolitana contando com 39,3 da área plantada de laranja e a região de O'Higgins representando 31 da área de laranja. As exportações chilenas de laranja atingirão um total de 105 mil toneladas métricas em 2023, de acordo com o relatório, um aumento de mais de 20 em relação a 2022, disse o relatório. O período de comercialização da laranja no Chile começa em abril, com a maior parte da fruta embalada entre julho e setembro, disse o relatório. Os EUA são o principal destino de importação das laranjas chilenas, afirma o relatório. Os produtos cítricos mandarim no Chile saltarão 39,4 em 2023, para 237 mil toneladas, de acordo com o relatório. A área plantada para burocratas foi estimada em cerca de 33.400 acres em 2023, contra 27.600 acres em 2022.

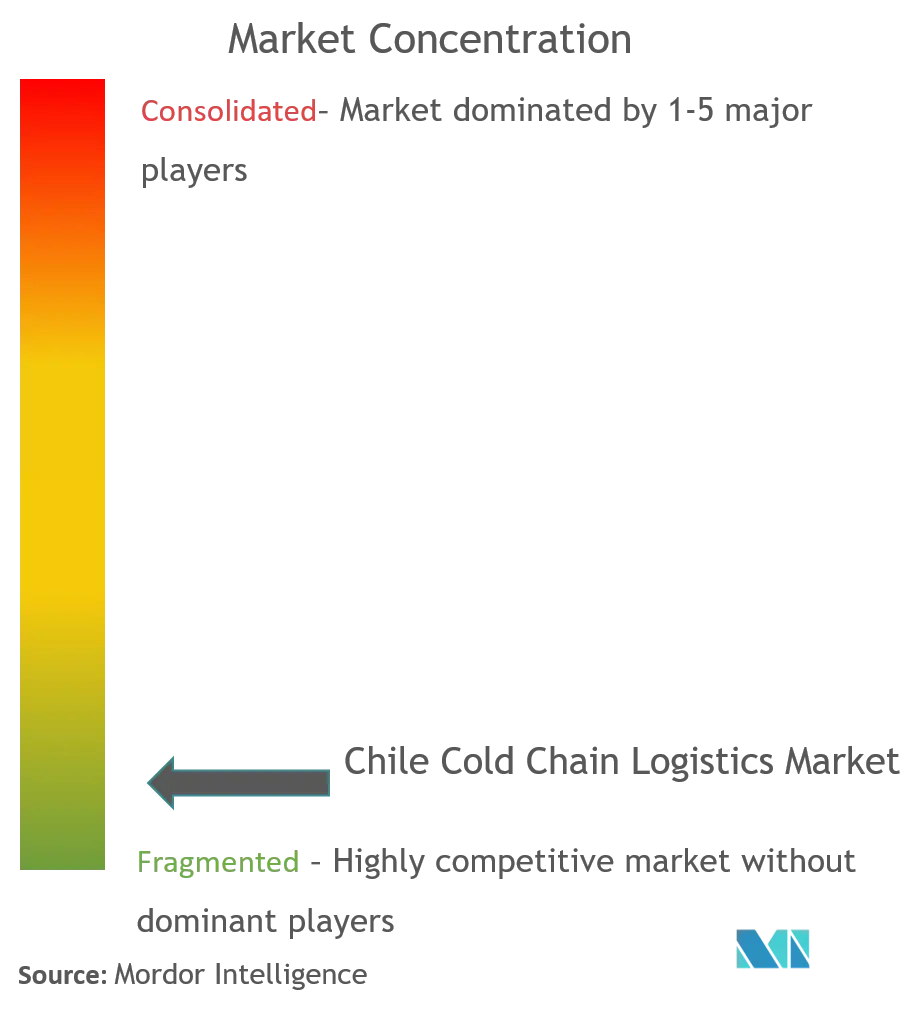

Visão geral da indústria de logística da cadeia fria do Chile

O cenário do mercado logístico da cadeia de frio do Chile é fragmentado por natureza, com uma mistura de atores globais e locais. A maior parte dos produtos importados e exportados precisa ser monitorada no transporte refrigerado. Devido ao desenvolvimento tecnológico, as empresas estão a expandir a sua presença no mercado através do desenvolvimento de novos métodos para gerir a logística da cadeia de frio. Alguns dos principais players do mercado incluem Emergent LatAm, Megafrio, Frio Romeral, Transportes Nazar e Friofort, entre outros. O mercado começou a se recuperar da pandemia, crescendo positivamente no pós-pandemia. O Chile tem vários acordos de livre comércio (ALC) com países como Canadá, México, Coreia do Sul, Estados Unidos e UE.

Líderes de mercado de logística da cadeia fria do Chile

Megafrio Chile

Frio Romeral Limitada

Empresas Taylor

Transportes Nazar

Friofort SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de logística da cadeia fria do Chile

- Junho de 2023 Emergent Cold Latin America (Emergent Cold LatAm ou a Empresa), o armazém refrigerado e provedor de serviços logísticos de rápido crescimento na América Latina, anunciou a aquisição da Hook Chile, um importante impulsionador na indústria de salmão e importador de alimentos do país. A Hook Chile opera duas instalações de alta qualidade com terras frescas para expansões futuras que poderiam mais que dobrar a capacidade habitacional. First é um armazém de paletes em San Antonio, estrategicamente localizado próximo ao Porto de San Antonio e às rodovias que ligam as principais áreas metropolitanas do Chile.

- Fevereiro de 2023 Emergent Cold Latin America (Emergent Cold LatAm), o armazém refrigerado e provedor de serviços logísticos de rápido crescimento na América Latina, anunciou a aquisição da Multifrigo, um impulsionador líder em Santiago – a capital e maior megacidade do Chile. A Emergent Cold LatAm também anunciou planos para expandir a principal instalação automatizada da Multifrigo em El Olivo para 35.000 posições paletes ou triplicar seu tamanho atual, criando nova capacidade e imolações de serviços.

Segmentação da indústria de logística da cadeia fria do Chile

A tecnologia e o mecanismo que permitem a entrega segura de bens e itens sensíveis à temperatura ao longo da cadeia de abastecimento são conhecidos como logística da cadeia de frio. Qualquer produto perecível ou com marca como tal necessitaria quase certamente de gestão da cadeia de frio. Uma análise completa do mercado de logística da cadeia de frio do Chile, incluindo a avaliação da economia e contribuição dos setores da economia, uma visão geral do mercado, estimativa do tamanho do mercado para segmentos-chave, tendências emergentes nos segmentos de mercado, dinâmica de mercado e tendências geográficas, e O impacto da COVID-19 é abordado no relatório.

O mercado de logística da cadeia de frio do Chile é segmentado por serviço (armazenamento, transporte e serviços de valor agregado), tipo de temperatura (resfriado e congelado) e usuário final (horticultura, laticínios, carne, peixe e aves, produtos alimentícios processados, farmacêutica, ciências biológicas, produtos químicos e outras aplicações).

O relatório oferece tamanhos de mercado e previsões em valor (USD) para todos os segmentos acima.

| Armazenar |

| Transporte |

| Serviços de valor agregado (congelamento rápido, etiquetagem, gestão de estoque, etc.) |

| Refrigerado |

| Congeladas |

| Horticultura (frutas e vegetais frescos) |

| Produtos lácteos (leite, sorvete, manteiga, etc.) |

| Carne, Peixe e Aves |

| Produtos Alimentares Processados |

| Farmacêutica, Ciências Biológicas e Química |

| Outros usuários finais |

| Serviço | Armazenar |

| Transporte | |

| Serviços de valor agregado (congelamento rápido, etiquetagem, gestão de estoque, etc.) | |

| Temperatura | Refrigerado |

| Congeladas | |

| Usuário final | Horticultura (frutas e vegetais frescos) |

| Produtos lácteos (leite, sorvete, manteiga, etc.) | |

| Carne, Peixe e Aves | |

| Produtos Alimentares Processados | |

| Farmacêutica, Ciências Biológicas e Química | |

| Outros usuários finais |

Perguntas frequentes sobre pesquisa de mercado de logística da cadeia fria do Chile

Qual é o tamanho do mercado de logística da cadeia fria do Chile?

O tamanho do mercado de logística da cadeia fria do Chile deve atingir US$ 301,69 milhões em 2024 e crescer a um CAGR de 13,45% para atingir US$ 566,92 milhões até 2029.

Qual é o tamanho atual do mercado de logística da cadeia fria do Chile?

Em 2024, o tamanho do mercado de logística da cadeia fria do Chile deverá atingir US$ 301,69 milhões.

Quem são os principais atores do mercado de logística da cadeia fria do Chile?

Megafrio Chile, Frio Romeral Limitada, Empresas Taylor, Transportes Nazar, Friofort SA são as principais empresas que operam no mercado de logística da cadeia fria do Chile.

Que anos esse mercado de logística da cadeia fria do Chile cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de logística da cadeia fria do Chile foi estimado em US$ 265,92 milhões. O relatório abrange o tamanho histórico do mercado de logística da cadeia fria do Chile para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de logística da cadeia fria do Chile para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Logística da Cadeia de Frio do Chile

Estatísticas para a participação de mercado de Logística da Cadeia Fria do Chile em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Logística da Cadeia de Frio do Chile inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.