Tamanho e Participação do Mercado de Frete e Logística do Camboja

Análise do Mercado de Frete e Logística do Camboja pela Mordor Intelligence

O tamanho do mercado de frete e logística do Camboja está avaliado em USD 1,41 bilhão em 2025 e previsto para atingir USD 1,71 bilhão até 2030, avançando a uma TCAC de 3,92% entre 2025-2030. O mercado de frete e logística do Camboja está se beneficiando de exportações recordes de vestuário e calçados, investimento estrangeiro direto sustentado em Zonas Econômicas Especiais, e um plano diretor governamental de USD 36,6 bilhões que está modernizando estradas, portos, ferrovias e aeroportos. Os volumes de carga estão aumentando conforme a Rodovia Phnom Penh-Sihanoukville reduz os tempos de trânsito rodoviário para duas horas, enquanto a abertura em julho de 2025 do Aeroporto Internacional Techo desbloqueará novas rotas de carga aérea e atrairá transportadores premium. Alianças internacionais como a Parceria Econômica Abrangente Regional e um ALC Camboja-Coreia do Sul de 2024 estão ampliando as vias comerciais, e o Canal Funan Techo de USD 1,7 bilhão promete uma redução de 30% nos custos de frete oceânico uma vez operacional. A intensidade competitiva está se intensificando à medida que players globais se consolidam em escala, exemplificado pela combinação da DSV com a DB Schenker, mesmo quando taxas informais de fronteira e uma rede ferroviária subdesenvolvida moderam os ganhos de eficiência no curto prazo.

Principais Conclusões do Relatório

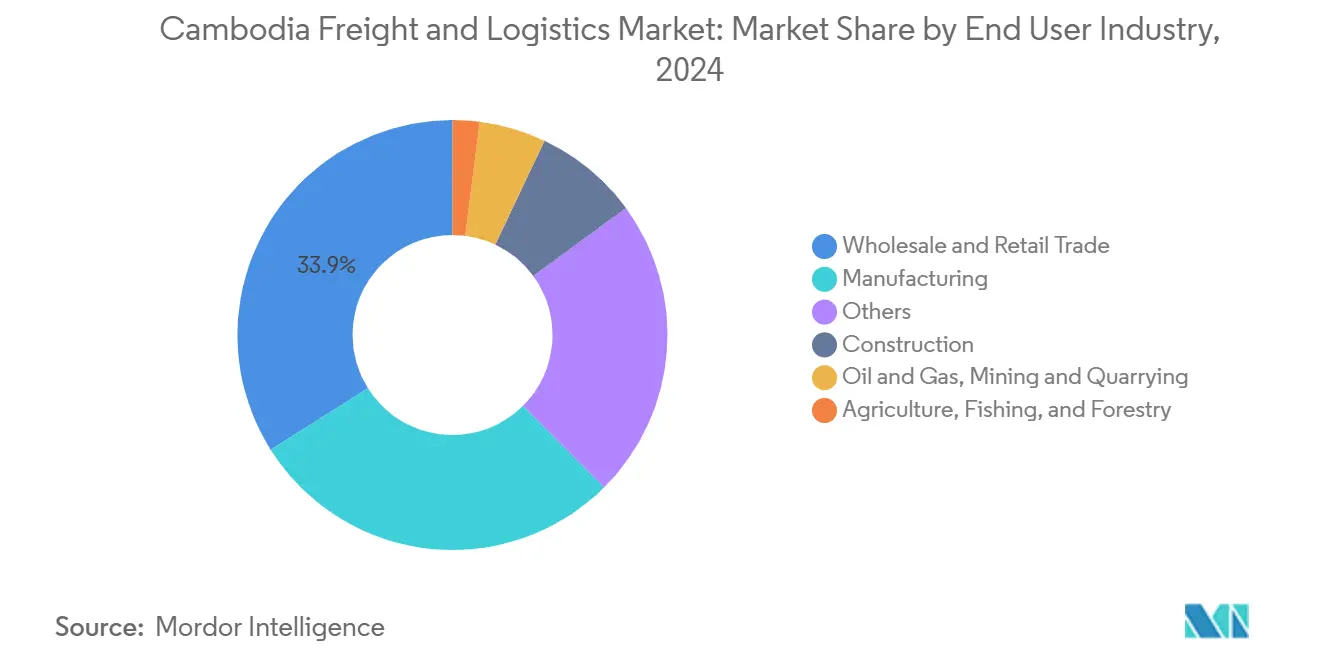

- Por setor de usuário final, comércio atacadista e varejista respondeu por 33,95% do tamanho do mercado de frete e logística do Camboja em 2024, enquanto manufatura registra a TCAC de crescimento mais rápido de 4,24% entre 2025-2030.

- Por função logística, transporte de cargas liderou com 60,70% da participação do mercado de frete e logística do Camboja em 2024; correio, expresso e encomendas (CEP) está projetado para expandir a uma TCAC de 4,90% entre 2025-2030.

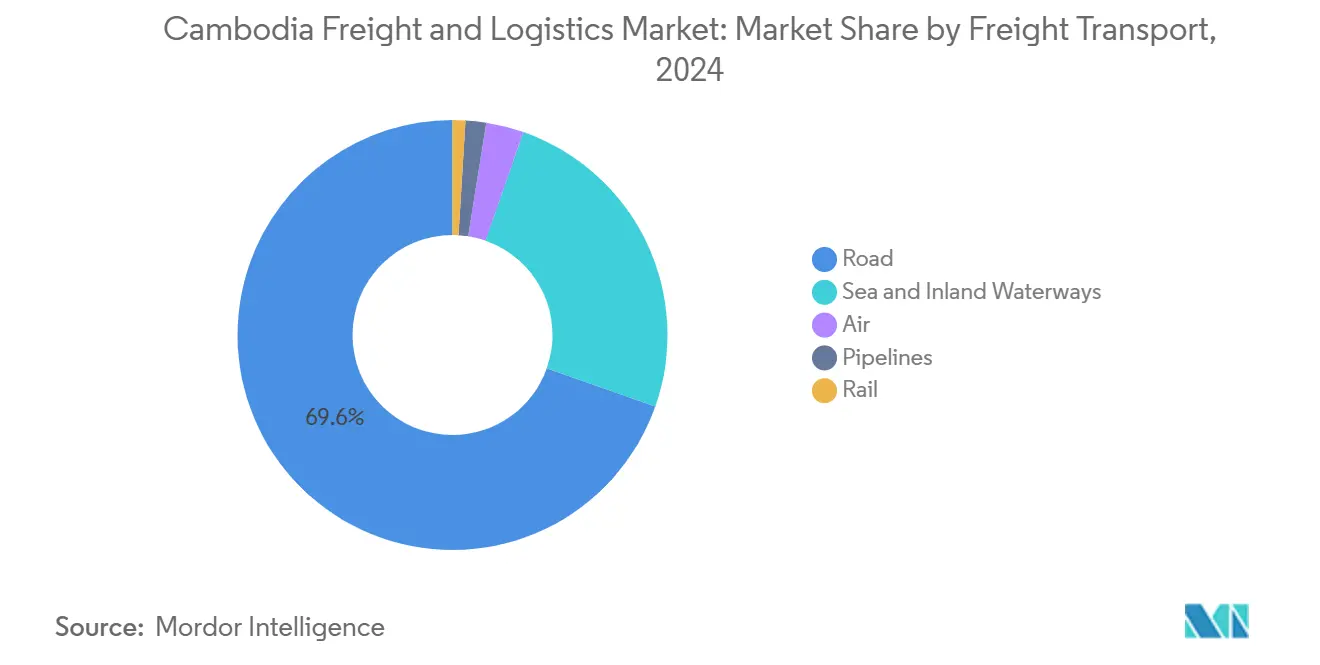

- Por transporte de cargas, transporte rodoviário de cargas capturou 69,60% da participação de receita em 2024; transporte aéreo de cargas está previsto para registrar uma TCAC de 5,00% entre 2025-2030.

- Por tipo de armazenagem e estocagem, instalações não controladas por temperatura dominaram com 91,57% de participação em 2024; controladas por temperatura devem escalar mais rapidamente a uma TCAC de 4,00% entre 2025-2030.

- Por serviço CEP, CEP doméstico comandou uma participação de 64,11% em 2024; CEP internacional deve ultrapassar com uma TCAC de 5,08% entre 2025-2030.

- Por despachante aduaneiro, despachante aduaneiro marítimo e vias navegáveis interiores deteve 73,18% da participação de receita em 2024; despachante aduaneiro aéreo deve crescer a uma TCAC de 4,47% entre 2025-2030.

Tendências e Insights do Mercado de Frete e Logística do Camboja

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Exportações crescentes de vestuário e calçados para EUA e UE impulsionando volumes logísticos | +1.2% | Rotas principais para EUA e UE | Médio prazo (2-4 anos) |

| Atualizações de infraestrutura lideradas pelo governo Rodovia Phnom Penh-Sihanoukville, expansão portuária impulsionando crescimento | +0.8% | Corredor Phnom Penh - Sihanoukville | Longo prazo (≥ 4 anos) |

| IDE de manufatura impulsionado por SEZ aumentando terceirização de 3PL no Camboja | +0.7% | SEZ principais próximas a Phnom Penh e Bavet | Médio prazo (2-4 anos) |

| Reabilitação ferroviária da Iniciativa do Cinturão e Rota Phnom Penh-Poipet melhorando conectividade regional | +0.6% | Comércio transfronteiriço com Tailândia | Longo prazo (≥ 4 anos) |

| Integração comercial regional através de RCEP e conectividade ASEAN melhorando logística transfronteiriça | +0.5% | Regional, com impacto primário em corredores comerciais ASEAN e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Demanda de cadeia fria observada da expansão da aquicultura e agroprocessamento | +0.4% | Províncias costeiras (Sihanoukville, Kep) | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Exportações Crescentes de Vestuário e Calçados para EUA e UE Impulsionando Volumes Logísticos

As exportações de têxteis e vestuário subiram para USD 13,92 bilhões em 2024, alta de 23% ano a ano, reforçando um aumento constante nos volumes conteinerizados movendo-se para América do Norte e Europa. Modelos just-in-time empurram transportadores para modos mais rápidos, e clusters de fábricas dentro das SEZ negociam contratos de taxa fixa com grandes operadores oceânicos para garantir capacidade durante temporadas de pico. A Parceria Econômica Abrangente Regional amplia o acesso livre de impostos a 15 economias, aliviando a pressão tarifária sobre exportadores cambojanos e amplificando a demanda por provedores de logística terceirizados equipados com plataformas de frete digital.

Atualizações de Infraestrutura Lideradas pelo Governo Impulsionando Crescimento

A Rodovia Phnom Penh-Sihanoukville de USD 1,9 bilhão reduz os custos de transporte porta-a-porto, apoiando o mercado de frete e logística do Camboja conforme operadores de carga pesada redistribuem frotas para corredores de maior densidade. A expansão do Porto Autônomo de Sihanoukville se combina com um plano Bay of Lights de USD 16 bilhões que adiciona berços mais profundos e automação de pátio inteligente. O Aeroporto Internacional Techo, 90% concluído, abre novas vias de produtos perecíveis para exportadores de manga e banana prontos para pagar prêmios de frete aéreo.

Reabilitação Ferroviária da Iniciativa do Cinturão e Rota Melhorando Conectividade Regional

A atualização ferroviária de 386 km Phnom Penh-Poipet restaura uma ponte terrestre direta para a Tailândia pela primeira vez em 45 anos, reduzindo o trânsito para o Porto Laem Chabang em 12 horas e prometendo uma mudança modal uma vez que as frequências de serviço aumentem. Estudos de viabilidade paralelos em uma ligação Phnom Penh-Bavet visam capturar o trânsito de eletrônicos com destino ao Vietnã, e o Canal Funan Techo, projetado para embarcações de 3.000 dwt, oferece uma rota marítima que contorna as limitações de calado do Rio Mekong[1]Jornalista do South China Morning Post, "Lançamento do Projeto do Canal Funan Techo," scmp.com .

Demanda de Cadeia Fria da Aquicultura e Agroprocessamento

O programa de pesca de USD 41 milhões do Banco Asiático de Desenvolvimento está sustentando novos criadouros ao longo das costas de Kampot e Kep, estimulando projetos de armazéns controlados por temperatura de 8.000 m² liderados por operadores privados[2]Banco Asiático de Desenvolvimento, "Projeto de Pesca Sustentável do Camboja," adb.org . Exportadores de frutos do mar miram conexões no mesmo dia uma vez que o Aeroporto Internacional Techo abra, enquanto fornecedores de ração upstream contratam vias de transporte refrigerado para manter conformidade de qualidade com padrões sanitários da UE.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rede ferroviária subdesenvolvida limitando eficiência multimodal no país | -0.5% | Corredores nacionais de longo curso | Longo prazo (≥ 4 anos) |

| Custos logísticos se tornando uma participação significativa do PIB devido a taxas informais e atrasos na fronteira | -0.8% | Principais cruzamentos terrestres com Vietnã e Tailândia | Curto prazo (≤ 2 anos) |

| Baixa automação e digitalização de armazéns observada no Camboja | -0.3% | Centros de manufatura e distribuição | Médio prazo (2-4 anos) |

| Dependência de portos de transbordo tailandeses e vietnamitas levando a desafios | -0.4% | Rotas oceânicas internacionais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Rede Ferroviária Subdesenvolvida Limitando Eficiência Multimodal

Apenas 652 km de trilhos ativos mantêm a participação ferroviária em 1,66% da carga coletada (toneladas) em 2024, forçando transportadores a depender de movimentações rodoviárias mais caras e limitando economias multimodais. Apesar de um plano de renovação ferroviária de USD 10 bilhões, o interior nordestino permanece inacessível por ferrovia, prolongando a dependência de transporte rodoviário de alta emissão.

Custos Logísticos Elevados por Taxas Informais e Atrasos na Fronteira

Diagnósticos do Banco Mundial destacam pagamentos opacos de facilitação em postos de controle terrestres que elevam custos porta-a-porta, particularmente para pequenos exportadores que carecem de escala para negociar taxas de corretagem[3]Grupo do Banco Mundial, "Diagnósticos de Desempenho Logístico do Camboja," openknowledge.worldbank.org . O transbordo multi-trecho via portos vietnamitas e tailandeses agrava as cobrações, e uma base de transporte rodoviário doméstico fragmentada dominada por frotas familiares limita a adoção de ferramentas de frete digital que poderiam melhorar a transparência.

Análise de Segmento

Por Setor de Usuário Final: Liderança do Comércio Varejista Desafiada pelo Crescimento da Manufatura

Comércio atacadista e varejista deteve 33,95% dos gastos de 2024, sustentado pelo crescente consumo da classe média cambojana e cadeias de supermercados omnicanal expandindo armazenagem em Phnom Penh. Manufatura é o segmento de momentum, registrando uma TCAC de 4,24% (2025-2030) conforme investidores chineses e sul-coreanos injetam USD 3,2 bilhões em plantas green-field de SEZ em têxteis, e-bikes e aço[4]Yuanta Securities Cambodia, "Fluxos de IDE para SEZ," yuantacambodia.com.kh .

Logística de construção permanece ligada a megaprojetos como a construção do metrô, enquanto agricultura, pesca e silvicultura aproveitam novas soluções de cadeia fria para ampliar cestas de exportação além do arroz. A participação do mercado de frete e logística do Camboja para o vertical de saúde incipiente cresce conforme a produção de vacinas aumenta.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Função Logística: Dominância do Transporte de Cargas Encontra Inovação CEP

Transporte de cargas deteve uma participação de 60,70% em 2024, conforme fábricas orientadas à exportação continuam a despachar volumes a granel para Sihanoukville e principais gateways ASEAN. O segmento está crescendo a uma TCAC de 3,84% entre 2025-2030, auxiliado pelo acesso livre de impostos sob RCEP e rodovias atualizadas que reduzem o desgaste rodoviário. CEP, embora apenas 7,79% da receita de 2024, expande a uma TCAC de 4,90% (2025-2030) conforme usuários de e-commerce doméstico sobem para 2,9 milhões até 2029. Armazém e Estocagem, e Despachante Aduaneiro ambos se beneficiam de fabricantes terceirizando atividades não-essenciais, enquanto serviços de valor agregado aumentam conforme multinacionais demandam funções de coleta-e-empacotamento e rotulagem próximas a locais de plantas.

Em termos de volume, tonelagem de carga alinha-se com padrões do mercado de frete e logística do Camboja, onde transporte rodoviário retém 68,99% da carga coletada (toneladas), mas encomendas CEP registram crescimento de dois dígitos a cada trimestre, impulsionado por vendas de comércio social para cidades secundárias. Operadores CEP transfronteiriços estão pilotando classificadores automatizados próximo a Bavet para otimizar transferências de última milha para o Vietnã.

Por Correio, Expresso e Encomendas (CEP): Força do CEP Doméstico Desafiada pelo Crescimento Internacional

CEP doméstico deteve 64,11% da participação de mercado em 2024, alimentando a vibrante cena de varejo online de Phnom Penh e Siem Reap. CEP internacional cresce a uma TCAC de 5,08% (2025-2030) conforme encomendas transfronteiriças disparam de e para centros de e-commerce da China. J&T Express lidera volume regional de encomendas, mas DHL e FedEx desfrutam de rendimentos premium em remessas expressas de saída para compradores americanos.

Tecnologia é um diferenciador: robôs de classificação estão sob piloto em três centros, e otimização de rota impulsionada por IA corta janelas de entrega para menos de 24 horas em pares de cidades principais. A competitividade do mercado de frete e logística do Camboja depende de se players locais podem igualar esses investimentos.

Por Armazenagem e Estocagem: Dominância de Armazenamento Convencional Encontra Inovação de Cadeia Fria

Armazenagem não controlada por temperatura responde por 91,57% da participação de receita em 2024, apoiando exportadores de vestuário que raramente precisam de controle climático. A fatia emergente de cadeia fria cresce 4,00% TCAC (2025-2030) conforme a produção de aquicultura aumenta e varejistas de supermercados modernos demandam qualidade de produtos frescos. Fabricantes representam uma participação significativa da absorção controlada por temperatura em 2024, ainda atacadista e varejo reivindicaram uma participação significativa conforme supermercados omnicanal constroem cross-docks em Phnom Penh.

Automação permanece incipiente; apenas 5% dos armazéns implantam coleta por esteira, mas desenvolvedores com limitação de terreno estão agrupando estantes mezanino para aumentar rendimento cúbico. A indústria de frete e logística do Camboja está cada vez mais pilotando telhados solares para reduzir contas de utilidades.

Por Transporte de Cargas: Supremacia Rodoviária Enfrenta Disrupção do Frete Aéreo

Transporte rodoviário de cargas transportou 69,60% da participação de receita em 2024, com a atualização do anel rodoviário de Phnom Penh aliviando congestionamento urbano. No entanto, transporte aéreo de cargas avança a uma TCAC de 5,00% (2025-2030) na força de encomendas expressas de e-commerce e eletrônicos de alto valor com destino a Seul e Los Angeles. Transporte marítimo e de vias navegáveis interiores domina ton-km, refletindo trechos marítimos de longo curso, enquanto a participação ferroviária definha, pendente de reabilitação completa. Dutos servem um comércio de combustível de nicho para usinas elétricas da capital.

Diversificação modal alinha-se com política; o blueprint do Sistema Abrangente de Transporte e Logística Intermodal visa ligações mar-ferrovia para que a eficiência do mercado de frete e logística do Camboja aumente junto com métricas de sustentabilidade.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Despachante Aduaneiro: Marítimo e Vias Navegáveis Interiores Lideram, Despachante Aéreo Aumenta

Despachante aduaneiro marítimo e de vias navegáveis interiores contribuiu com 73,18% da receita de despachante de 2024, capturando a preferência dos fabricantes por economias de contêiner completo para compradores americanos e europeus. O tamanho do mercado de frete e logística do Camboja para despachante aduaneiro aéreo subirá junto com a previsão de TCAC de 4,47% (2025-2030) conforme transportadores de moda, eletrônicos e pharma exploram a zona de cadeia fria no aeroporto do Aeroporto Internacional Techo.

Ferramentas de visibilidade digital estão se difundindo; os dez principais despachantes agora oferecem APIs de marcos para exportadores cambojanos que buscam dados de prova de entrega para varejistas ocidentais. Sustentabilidade também entra em critérios de licitação, CMA CGM/CEVA e DHL estão agrupando sobretaxas de biocombustível, espelhando mandatos globais sobre relatórios de emissões.

Análise Geográfica

A atividade do mercado de frete e logística do Camboja se concentra em torno de Phnom Penh, Sihanoukville e cidades fronteiriças que se estendem por corredores ASEAN. A região da capital ancora logística de valor agregado com campus 3PL próximos ao Anel Rodoviário Externo, aproveitando proximidade ao Aeroporto Internacional Techo, que visa 15 milhões de passageiros e capacidade substancial de porão de carga uma vez operacional em julho de 2025. Shuttles expressos já estão testando transferências caminhão-ar à meia-noite para sincronizar com voos matinais.

Sihanoukville amplifica importância de gateway através de um terminal de contêineres expandido capaz de 1,3 milhão de TEU e guindastes dimensionados para embarcações Panamax. O redesenvolvimento Bay of Lights de USD 16 bilhões espalha parques logísticos ao longo de novas estradas de acesso, posicionando a área para processar exportações crescentes de agroprodutos e atrair investimentos de montagem no cais.

Geografias fronteiriças prosperam. As SEZ de Bavet ficam a 170 km da Cidade de Ho Chi Minh, beneficiando-se de serviços alimentadores faturados que encurtam tempos de permanência portuária. Poipet aproveita a reconexão ferroviária com a Tailândia para cortejar fabricantes de borracha e bicicletas que buscam terrenos mais baratos. No norte sem litoral do Camboja, corredores rodoviários transportam culturas a granel para portos do sul, mas o próximo Canal Funan Techo fornece nova esperança para rotas aquáticas que contornam transbordo vietnamita e reduzem custos logísticos em 30%. Kep costeiro ganha proeminência através de clusters de aquicultura, catalisando demanda de armazém de cadeia fria sustentada por financiamento do Banco Asiático de Desenvolvimento.

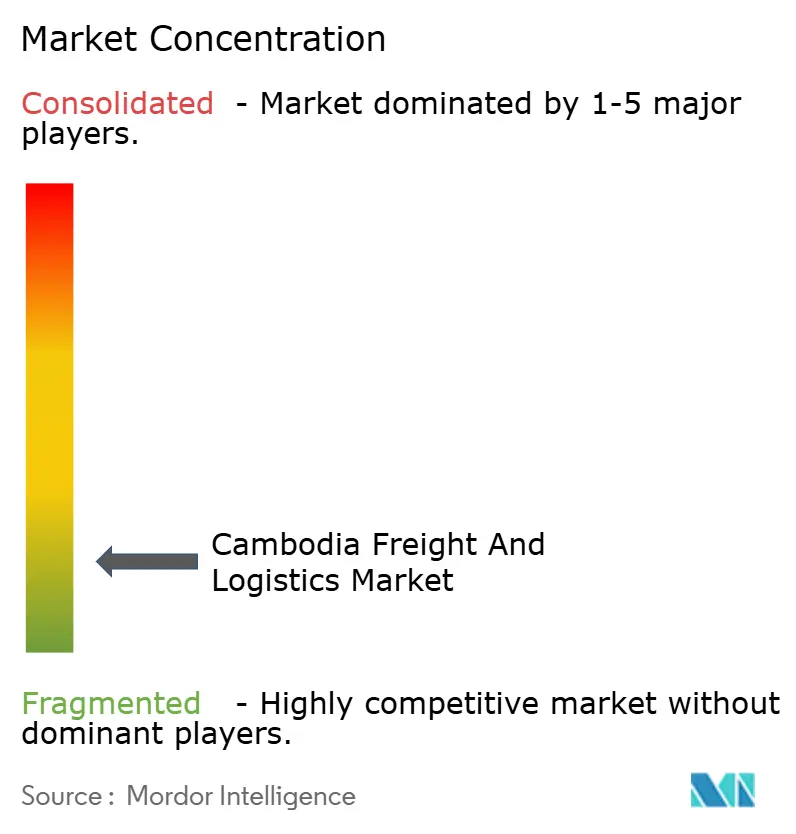

Cenário Competitivo

O mercado de frete e logística do Camboja permanece fragmentado, mas se inclina para consolidação conforme multinacionais perseguem escala de rede. A absorção da DB Schenker pela DSV em abril de 2025 integra 160.000 funcionários em 90 países, criando músculo de aquisição que pressiona despachantes menores nas taxas. Marcas globais dominam vias aéreas e oceânicas internacionais; o lançamento do serviço aeroporto-a-aeroporto Xcelerate da DHL garante vantagem de primeiro movimento em pharma crítico em tempo.

Transporte rodoviário doméstico é disperso, com milhares de frotas familiares lidando com 69,60% da tonelagem interior, mas barreiras de capital impedem renovação de frota. Nomes expressos regionais como J&T Express recorrem a preços agressivos que arrastam rendimento, levando incumbentes a se diferenciarem através de garantias de confiabilidade. Cadeia fria é um espaço branco atrativo com apenas um punhado de instalações construídas com propósito; especialistas de nicho formando joint ventures com exportadores de frutos do mar estão bem posicionados para capturar valor.

Implantação de tecnologia aprofunda o mercado competitivo. Principais 3PLs operam TMS em nuvem mais dashboards de visibilidade em tempo real, enquanto muitos despachantes locais dependem de planilhas. Sustentabilidade também molda licitações; a Cooperação Gemini da Maersk e Hapag-Lloyd promete 90% de confiabilidade de cronograma e embarcações de combustível duplo, apelando para importadores da UE que devem relatar emissões marítimas de Escopo 3 a partir de 2026.

Líderes da Indústria de Frete e Logística do Camboja

DHL Group

DSV A/S (incluindo DB Schenker)

A.P. Moller - Maersk

Cambodia Post (CP)

J&T Express

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Kuehne + Nagel introduziu sua estratégia Roadmap 2026, parceria com Evonik para avançar inovação logística e programas sustentáveis de frete aéreo na Ásia.

- Abril de 2025: DSV A/S fechou sua aquisição de EUR 14,3 bilhões (USD 15,78 bilhões) da DB Schenker, formando um grupo de receita de EUR 40,3 bilhões (USD 44,47 bilhões) esperado para extrair DKK 9 bilhões (USD 1,33 bilhão) em sinergias anuais até 2028.

- Março de 2025: Phnom Penh lançou um projeto de metrô de quatro linhas de USD 2 bilhões em cooperação com o Banco Asiático de Investimento em Infraestrutura, visando aliviar congestionamento urbano e aumentar fluidez de carga.

- Fevereiro de 2025: Maersk e Hapag-Lloyd inauguraram a Cooperação Gemini, prometendo 90% de desempenho pontual em vias Leste-Oeste e implantando embarcações de combustível duplo em rotações do Sudeste Asiático.

Escopo do Relatório do Mercado de Frete e Logística do Camboja

Frete e logística referem-se ao transporte de mercadorias através de ar, ferrovia e rodovias. O relatório fornece uma análise completa de antecedentes do mercado de frete e logística cambojano, incluindo uma avaliação da economia e a contribuição de setores na economia, uma visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave, tendências emergentes nos segmentos de mercado, dinâmica de mercado e gastos logísticos pelas indústrias de usuário final. O relatório também oferece o impacto da COVID-19 no mercado.

O relatório do mercado de frete e logística do Camboja fornece insights sobre o mercado como visão geral do mercado, dinâmica de mercado, inovação tecnológica e seu impacto, impacto da indústria de e-commerce, impacto de regulamentações no setor logístico, atratividade da indústria - análise das cinco forças de Porter, resumo sobre zonas francas e zonas econômicas, mercado de correio, expresso e encomendas (CEP) no Camboja e mercado 3PL no Camboja.

O mercado de frete e logística do Camboja é segmentado por função (transporte de cargas, despachante aduaneiro, armazenagem, correio, expresso e encomenda, serviços de valor agregado, logística de cadeia fria, logística de última milha, logística reversa e outras áreas emergentes) e por usuário final (construção, petróleo & gás e exploração de pedreiras, agricultura, pesca e silvicultura, manufatura & automotiva, comércio distributivo, outros (farmacêutico e saúde)).

O relatório oferece tamanho de mercado e previsões para o mercado de frete & logística do Camboja em valor (USD) para todos os segmentos acima.

| Agricultura, Pesca e Silvicultura |

| Construção |

| Manufatura |

| Petróleo e Gás, Mineração e Exploração de Pedreiras |

| Comércio Atacadista e Varejista |

| Outros |

| Correio, Expresso e Encomendas (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | ||

| Despachante Aduaneiro | Por Modo de Transporte | Aéreo |

| Marítimo e Vias Navegáveis Interiores | ||

| Outros | ||

| Transporte de Cargas | Por Modo de Transporte | Aéreo |

| Dutos | ||

| Ferroviário | ||

| Rodoviário | ||

| Marítimo e Vias Navegáveis Interiores | ||

| Armazenagem e Estocagem | Por Controle de Temperatura | Não Controlado por Temperatura |

| Controlado por Temperatura | ||

| Outros Serviços | ||

| Setor de Usuário Final | Agricultura, Pesca e Silvicultura | ||

| Construção | |||

| Manufatura | |||

| Petróleo e Gás, Mineração e Exploração de Pedreiras | |||

| Comércio Atacadista e Varejista | |||

| Outros | |||

| Função Logística | Correio, Expresso e Encomendas (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | |||

| Despachante Aduaneiro | Por Modo de Transporte | Aéreo | |

| Marítimo e Vias Navegáveis Interiores | |||

| Outros | |||

| Transporte de Cargas | Por Modo de Transporte | Aéreo | |

| Dutos | |||

| Ferroviário | |||

| Rodoviário | |||

| Marítimo e Vias Navegáveis Interiores | |||

| Armazenagem e Estocagem | Por Controle de Temperatura | Não Controlado por Temperatura | |

| Controlado por Temperatura | |||

| Outros Serviços | |||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de frete e logística do Camboja?

O mercado está avaliado em USD 1,41 bilhão em 2025 e deve atingir USD 1,71 bilhão até 2030.

Qual função logística detém a maior participação?

Transporte de Cargas lidera com 60,70% da participação do mercado de frete e logística do Camboja em 2024.

Quais projetos de infraestrutura mais influenciarão o crescimento da indústria?

A Rodovia Phnom Penh-Sihanoukville, o Aeroporto Internacional Techo e o Canal Funan Techo são os projetos principais esperados para remodelar fluxos de carga.

Qual setor de usuário final está expandindo mais rapidamente?

Manufatura cresce a uma TCAC de 4,24% entre 2025-2030 conforme o investimento em SEZ se acelera.

Quão significativas são as taxas informais para os custos logísticos?

Estudos do Banco Mundial indicam que pagamentos informais e atrasos na fronteira deprimem competitividade, reduzindo 0,8% da TCAC projetada se não abordados.

Que oportunidades existem na logística de cadeia fria?

A demanda está aumentando da aquicultura e agroprocessamento, com armazenagem controlada por temperatura prevista para crescer a uma TCAC de 4,00% entre 2025-2030.

Página atualizada pela última vez em: