Tamanho e Participação do Mercado de Aluguel de Veículos do Brasil

Análise do Mercado de Aluguel de Veículos do Brasil pela Mordor Intelligence

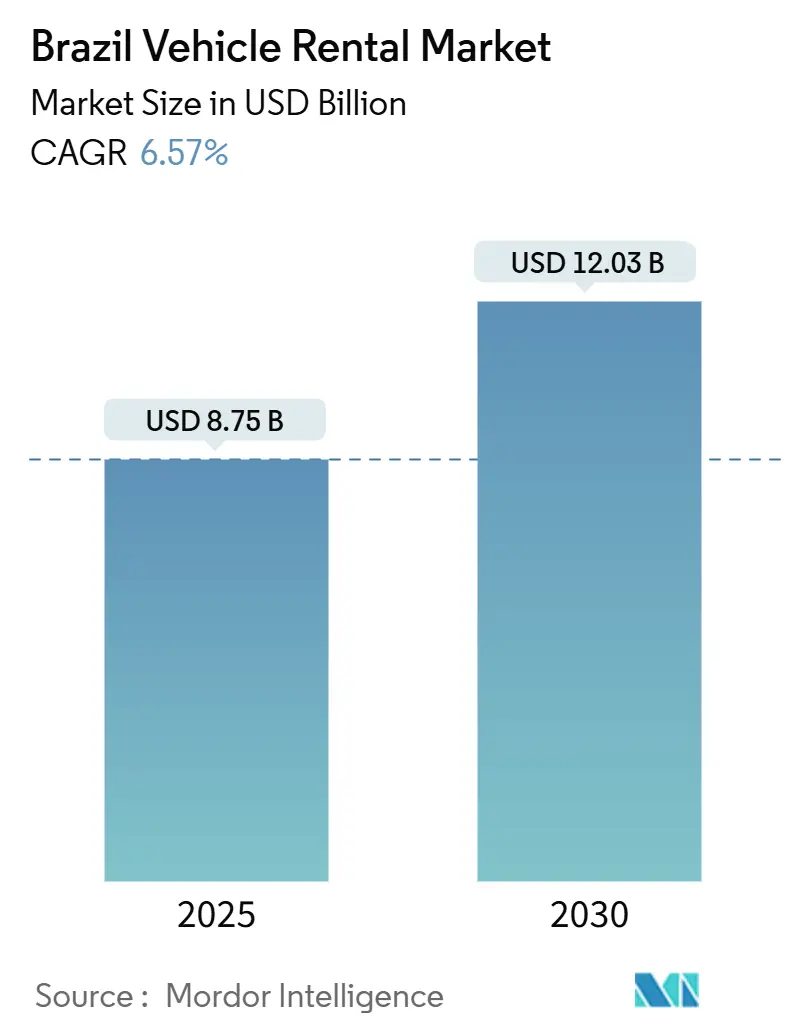

O tamanho do mercado de aluguel de veículos do Brasil atingiu USD 8,75 bilhões em 2025 e está projetado para expandir para USD 12,03 bilhões até 2030, registrando uma CAGR de 6,57%. Esta perspectiva é sustentada pela recuperação das viagens domésticas de lazer, a rápida digitalização dos canais de reserva e a preferência corporativa por frotas terceirizadas. Os aluguéis de carros de passageiros lideram a demanda porque atendem tanto aos requisitos de viagens turísticas quanto empresariais, enquanto a adoção de veículos elétricos está crescendo com base no financiamento favorável de OEMs chinesas. Os operadores de frota também estão escalando rapidamente, pois as empresas convertem despesas de capital em arrendamentos operacionais para navegar no ambiente de altas taxas de juros do Brasil. A região Sudeste mantém a maior base de receita, mas o Nordeste está se aproximando graças às novas rotas de companhias aéreas de baixo custo que impulsionam itinerários de voo-dirigir e elevam as taxas gerais de utilização em todo o mercado de aluguel de veículos do Brasil.

Principais Conclusões do Relatório

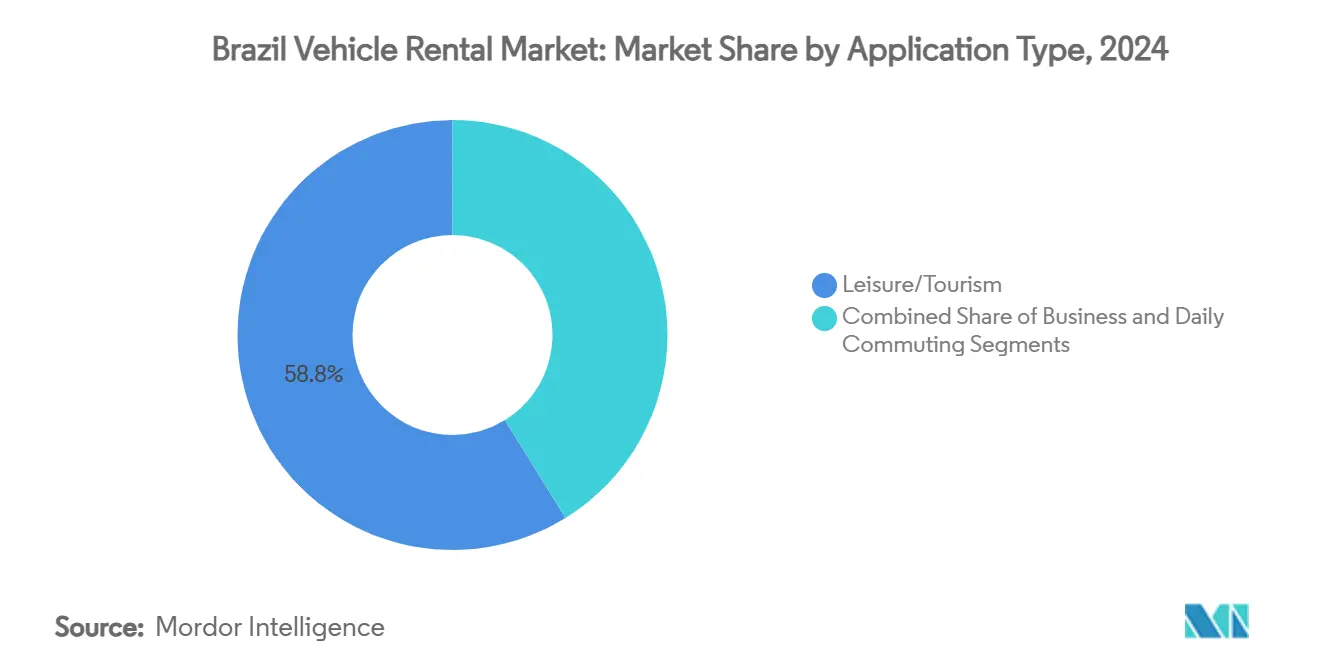

- Por tipo de aplicação, lazer/turismo liderou com 58,76% da participação do mercado de aluguel de veículos do Brasil em 2024; deslocamento diário está projetado para avançar a uma CAGR de 7,12% até 2030.

- Por tipo de reserva, canais online capturaram 65,88% da participação do mercado de aluguel de veículos do Brasil em 2024, e estão previstos para crescer a um ritmo de 7,25% até 2030.

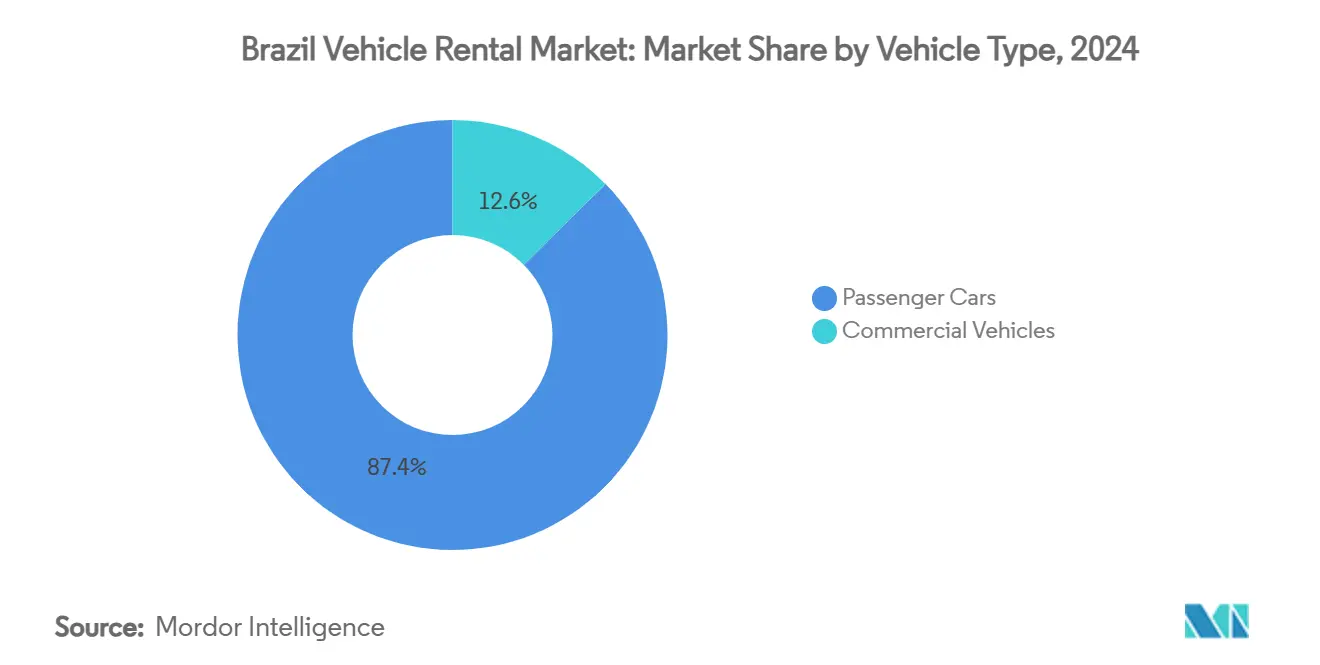

- Por tipo de veículo, carros de passageiros responderam por 87,44% do tamanho do mercado de aluguel de veículos do Brasil em 2024 e estão previstos para crescer a uma CAGR de 6,82% até 2030.

- Por usuário final, operadoras de turismo detiveram 63,09% da participação do mercado de aluguel de veículos do Brasil em 2024, operadoras de frota comandaram a CAGR mais rápida de 9,46% entre 2025-2030.

- Por região, o Sudeste do Brasil reteve 53,66% da participação do mercado de aluguel de veículos do Brasil em 2024, enquanto o Nordeste está definido para crescer a uma CAGR de 8,55% até 2030.

Tendências e Insights do Mercado de Aluguel de Veículos do Brasil

Análise de Impacto dos Impulsionadores

| Impulsionador | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Boom no Turismo Doméstico de Lazer Pós-COVID | +1.8% | Nacional; forte no Sudeste e Nordeste | Médio prazo (2-4 anos) |

| Rápida Adoção de Canais de Reserva Online e Mobile | +1.2% | Centros urbanos nacionais | Curto prazo (≤ 2 anos) |

| Mudança Corporativa para Modelos de Terceirização de Frota | +1.0% | Metrópoles do Sudeste e Sul | Longo prazo (≥ 4 anos) |

| Expansão de Companhias Aéreas de Baixo Custo Estimulando Demanda Voo-Dirigir | +0.9% | Nordeste e Centro-Oeste | Médio prazo (2-4 anos) |

| Modelos de Assinatura/Propriedade Fracionada | +0.6% | Principais cidades do Sudeste | Longo prazo (≥ 4 anos) |

| Financiamento de OEMs Chinesas Catalisando Eletrificação da Frota de VEs | +0.4% | Nacional; inicial no Sudeste | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Boom no Turismo Doméstico de Lazer Pós-COVID

O turismo brasileiro contribuiu com USD 167,6 bilhões para o PIB em 2025, equivalente a 7,7% da produção nacional [1]"Impacto Econômico 2025 Brasil," Conselho Mundial de Viagens e Turismo, wttc.org. Viagens de lazer representam 89,9% dos gastos totais de viagem, prolongando estadias médias para 13,1 noites e impulsionando períodos mais longos de aluguel de veículos. Programas de promoção governamental como o "Plano Brasis" 2025-2027 reforçam esta trajetória ao visar atrair 8 milhões de visitantes estrangeiros. Itinerários estendidos através de atrações costeiras, de floresta tropical e culturais se traduzem em maior receita por cliente para operadores de aluguel.

Rápida Adoção de Canais de Reserva Online e Mobile

O sistema Fast Digital Pickup da Localiza permite que clientes retirem carros em menos de cinco minutos, mostrando como a experiência do usuário e a eliminação de filas fomentam a conversão [2]"Press Release de Lançamento Fast Digital Pickup," Localiza Rent a Car, localiza.com. A adoção do comércio móvel entre viajantes mais jovens cria loops de feedback de dados, permitindo precificação dinâmica e eficiência na alocação de frota. Como resultado, empresas que investem em aplicativos sem descontinuidades e soluções de retirada sem contato estão capturando crescimento desproporcional dentro do mercado de aluguel de veículos do Brasil.

Mudança Corporativa para Modelos de Terceirização de Frota

A categoria de usuário final de operadores de frota está se expandindo porque as empresas transferem a complexidade da propriedade de veículos. Empresas como JSL Logística gerenciam mais de 16.400 carros, destacando vantagens de escala em telemática, manutenção e otimização de valor residual. A terceirização converte grandes compromissos de capital em despesas operacionais previsíveis, uma proposta atrativa em um ambiente de taxa SELIC de 13,25% [3]"Atas de Política Monetária, 2025," Banco Central do Brasil, bcb.gov.br .

Expansão de Companhias Aéreas de Baixo Custo Estimulando Demanda Voo-Dirigir

O consumo nacional de combustível para aviação superou os volumes pré-pandemia em abril de 2024, evidenciando uma forte recuperação da aviação doméstica. Transportadoras de baixa tarifa abriram rotas para aeroportos costeiros secundários, particularmente no Nordeste, promovendo pacotes voo-dirigir. Novas conexões aéreas para Fortaleza, Salvador e Recife elevam os volumes de retirada de aluguel de veículos nesses portões de entrada e contribuem para o crescimento líder de previsão do Nordeste.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Ambiente de Altas Taxas de Juros Inflando CAPEX de Frota | -1.2% | Nacional | Médio prazo (2-4 anos) |

| Padrões Mais Rigorosos de Emissão de Veículos Elevando Custos | -0.8% | Nacional | Curto prazo (≤ 2 anos) |

| Restrições de Meio-Fio de Aeroporto Limitando Retiradas | -0.4% | São Paulo, Rio de Janeiro, Brasília | Curto prazo (≤ 2 anos) |

| Risco Cibernético em Frotas de Aluguel Conectadas Inflando Seguro | -0.3% | Centros urbanos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Ambiente de Altas Taxas de Juros Inflando CAPEX de Frota

Com o benchmark SELIC a 13,25% em 2025, as taxas de empréstimo de veículos variam entre 11,58% e 29,22%, impulsionando custos mensais de leasing mais altos. Muitos operadores estão adiando renovações de frota, arriscando maior idade média de veículos e maiores gastos de manutenção. Custos elevados de empréstimo também elevam a taxa de hurdle para expansão geográfica, desacelerando a penetração em mercados de baixa densidade.

Padrões Mais Rigorosos de Emissão de Veículos Elevando Custos

As regras PROCONVE L8, efetivas a partir de janeiro de 2025, exigem emissões médias mais baixas da frota de escapamentos, aumentando preços de aquisição para modelos em conformidade. Empresas de aluguel devem acelerar ciclos de substituição ou diversificar para híbridos e VEs, elevando encargos de depreciação. Operadores que incorporam rastreamento de emissões ao nível do veículo ganham vantagem em licitações corporativas, mas podem enfrentar pressão de margem no curto prazo.

Análise de Segmento

Por Tipo de Aplicação: Aluguéis de Lazer Impulsionam Volume Enquanto Deslocamento Acelera

Aplicações de lazer e turismo entregaram 58,76% da receita em 2024, igual à maior fatia da participação do mercado de aluguel de veículos do Brasil. Estadias estendidas com média de 13,1 noites se traduzem em contratos mais longos e maior receita por reserva. Viagens de negócios entregam utilização consistente em dias úteis, especialmente ao redor dos hubs financeiros de São Paulo, enquanto o subsegmento de deslocamento diário está previsto para crescer a uma CAGR de 7,12% com base em assinaturas de uso flexível.

Itinerários de lazer mais longos reforçam picos de demanda de fim de semana, ajudando operadores a elevar a utilização geral da frota através das estações. A categoria de deslocamento se beneficia de políticas de congestionamento urbano que desencorajam a propriedade de carros privados, posicionando plataformas de assinatura como alternativas cost-efetivas. A demanda de viagens corporativas permanece estável, mas é cada vez mais atendida através de contratos de frota terceirizados em vez de aluguéis individuais, uma mudança que remodela precificação e pacotes de serviço dentro do mercado de aluguel de veículos do Brasil.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Reserva: Dominância Digital Redefine Jornada do Cliente

Reservas online detiveram 65,88% das transações em 2024 e estão escalando a 7,25% CAGR, confirmando que aplicativos intuitivos e confirmação instantânea são agora requisitos básicos. Canais offline mantêm tração em cenários de nicho, como contas corporativas de alto toque e primeiros visitantes estrangeiros.

Algoritmos de precificação dinâmica habilitados por dados de demanda em tempo real ajudam a minimizar inventário ocioso e salvaguardar rendimentos. Por outro lado, balcões offline em aeroportos enfrentam pressões de custo de pessoal, mas permanecem vitais para upselling de serviços auxiliares. A mudança compele cada operador no mercado de aluguel de veículos do Brasil a investir em cibersegurança, programas de fidelidade omnichannel e conectividade de API com companhias aéreas e OTAs.

Por Tipo de Veículo: Carros de Passageiros Retêm Liderança Enquanto Participação de VE Sobe

Carros de passageiros contribuíram com 87,44% para o tamanho do mercado de aluguel de veículos do Brasil em 2024, crescendo a 6,82% CAGR até 2030, pois atendem tanto casos de uso de lazer quanto corporativos. Sedans compactos impulsionam volume, mas SUVs premium capturam lucratividade desproporcional. Aluguéis de veículos comerciais servem nichos de entrega de encomendas e grupos de turismo, entregando fluxos de receita estáveis, embora menores.

A eletrificação está começando a remodelar o mix de carros de passageiros; pacotes de financiamento da BYD reduzem custos iniciais enquanto menores despesas operacionais atraem clientes conscientes de ESG. A eletrificação de vans comerciais permanece incipiente devido a preocupações de carga útil, mas programas piloto estão em andamento para frotas urbanas de última milha. Conectividade e recursos ADAS estão emergindo como especificações obrigatórias em novas licitações de aquisição em todo o mercado de aluguel de veículos do Brasil.

Por Usuário Final: Operadores de Frota Ganham Momentum em Meio à Onda de Terceirização

Operadoras de turismo capturaram 63,09% da receita em 2024 ao se alinharem com pacotes de hotéis e companhias aéreas, mas sua participação está erodindo lentamente à medida que reservas digitais diretas aumentam. Especialistas em gerenciamento de frota estão se expandindo a 9,46% CAGR, convertendo propriedade de ativos fixos em contratos de serviço para corporações buscando leveza de balanço patrimonial.

Maior complexidade de serviço ao redor de análises de telemática, controles de combustível e relatórios de sustentabilidade aumenta custos de troca e cimenta relacionamentos de longo prazo com clientes. Locadoras independentes menores enfrentam desvantagens de escala em financiamento e integração tecnológica, promovendo corredores de consolidação da indústria. A base de clientes em evolução necessita acordos de nível de serviço customizados e faixas de quilometragem flexíveis em todo o mercado de aluguel de veículos do Brasil.

Análise Geográfica

O Sudeste do Brasil produziu 53,66% do faturamento da indústria em 2024 graças ao peso econômico de São Paulo e Rio de Janeiro, infraestrutura aeroportuária madura e clusters de sedes das principais marcas de aluguel. Viagens corporativas densas mantêm alta utilização em dias úteis, enquanto turismo doméstico afluente suporta categorias de veículos premium e impulsiona adoção precoce de veículos elétricos.

O Nordeste está no caminho para uma CAGR de 8,55%, catalisada pela conectividade de companhias aéreas de orçamento que agora ligam Salvador, Fortaleza e Recife a origens domésticas secundárias. Programas de investimento público-privado em turismo atualizaram estradas e capacidade de hospitalidade, desbloqueando circuitos costeiros e culturais onde carros de aluguel permanecem a solução de mobilidade mais prática. Facilitação aeroportuária melhorada e canais digitais pré-reservados reduzem tempos de espera e melhoram satisfação do cliente, ajudando crescimento de negócios repetidos dentro do mercado de aluguel de veículos do Brasil.

Regiões Sul e Centro-Oeste registram crescimento estável de dígitos médios ancorado em agronegócios, ecoturismo e itinerários transfronteiriços para Argentina e Paraguai. Menor densidade populacional implica distâncias médias de viagem mais longas, o que aumenta receita de quilometragem por contrato, mas requer pegadas de estação maiores. Operadores implantam realocação flexível de capacidade ociosa entre picos de logística de colheita de grãos e surtos turísticos de temporada de férias, equilibrando produtividade da frota durante todo o ano.

Cenário Competitivo

A fusão da Localiza com a Unidas formou uma frota de aproximadamente 631.639 veículos, concedendo liderança multissegmento em aluguel de carros, leasing de longo prazo e canais de desfroteamento de carros usados. Um modelo verticalmente integrado englobando pátios de vendas próprios e centros de recondicionamento ajuda a controlar risco de valor residual e suporta ciclos agressivos de renovação de frota. A Movida permanece a segunda maior incumbente, embora perdas de R$ 588 milhões no Q4 2023 tenham levado a revisões estratégicas de custos e liquidações aceleradas de carros usados.

Marcas multinacionais como Hertz, Avis Budget, Enterprise e Sixt se concentram em viajantes premium em principais portões de entrada, alavancando esquemas de fidelidade globais. Desafiantes domésticos como FOCO Rent a Car oferecem proposições orientadas a valor em aeroportos regionais, enquanto recém-chegados focados em assinatura como Turbi atraem millennials urbanos através de pacotes mensais dirigidos por aplicativo. A tensão competitiva está se intensificando ao redor da eletrificação de frota, onde acesso precoce ao fornecimento de VE subsidiado é um diferenciador em licitações corporativas dentro do mercado de aluguel de veículos do Brasil.

Investimento em tecnologia forma o novo campo de batalha. A Localiza implanta previsão de demanda baseada em IA para cortar inventário ocioso, enquanto a Movida está lançando onboarding digital de ponta a ponta para clientes corporativos. Empresas menores colaboram com fintech para agrupar seguro, telemetria e pontuação de crédito flexível, assim abordando um segmento SME mal atendido. A interação entre economias de escala na aquisição e agilidade no design de serviços de nicho moldará a participação de mercado no próximo ciclo.

Líderes da Indústria de Aluguel de Veículos do Brasil

-

Localiza Rent a Car S.A.

-

Movida Participações

-

Avis Budget Group

-

FOCO Rent a Car

-

Enterprise Holdings

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Agosto de 2024: Addiante, um joint venture Gerdau-Randoncorp, destinou mais de R$ 1 bilhão para aluguéis de veículos pesados ao longo de dois anos, incluindo um acordo de sale-and-leaseback cobrindo a frota de caminhões da Ambipar.

- Fevereiro de 2024: Daimler Truck anunciou planos para lançar seu primeiro programa de aluguel de caminhões no Brasil após investir R$ 200 milhões para semear uma frota de 100 unidades que dobrará até o final do ano.

Escopo do Relatório do Mercado de Aluguel de Veículos do Brasil

Aluguéis de veículos contêm um carro reservado pessoalmente, por celular através do aplicativo móvel, ou offline. Um serviço de aluguel de veículos é um serviço que ajuda clientes a alugar um veículo por períodos curtos ou duração mais longa. Um período curto geralmente varia de algumas horas a algumas semanas.

O mercado brasileiro de aluguel de veículos é segmentado por tipo de aplicação, tipo de reserva, tipo de veículo e usuário final. Por tipo de aplicação, o mercado é segmentado em lazer/turismo, negócios e terceirização de frota. Por tipo de reserva, o mercado é segmentado em online e offline. Por tipo de veículo, o mercado é segmentado em carros de passageiros e veículos comerciais. Por usuário final, o mercado é segmentado em operador de frota e operador de turismo.

O relatório oferece tamanho de mercado e previsões em valor (USD) para todos os segmentos mencionados acima.

| Lazer/Turismo |

| Negócios |

| Deslocamento Diário |

| Online |

| Offline |

| Carros de Passageiros |

| Veículos Comerciais |

| Operadoras de Turismo |

| Operadoras de Frota |

| Sudeste |

| Sul |

| Nordeste |

| Norte |

| Centro-Oeste |

| Por Tipo de Aplicação | Lazer/Turismo |

| Negócios | |

| Deslocamento Diário | |

| Por Tipo de Reserva | Online |

| Offline | |

| Por Tipo de Veículo | Carros de Passageiros |

| Veículos Comerciais | |

| Por Usuário Final | Operadoras de Turismo |

| Operadoras de Frota | |

| Por Região | Sudeste |

| Sul | |

| Nordeste | |

| Norte | |

| Centro-Oeste |

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de aluguel de veículos do Brasil?

O mercado gerou USD 8,75 bilhões em 2025 e está projetado para alcançar USD 12,03 bilhões até 2030.

Qual segmento detém a maior participação do mercado de aluguel de veículos do Brasil?

Aluguéis de lazer e turismo respondem por 58,76% da receita, tornando-os o tipo de aplicação dominante.

Quão rapidamente está crescendo o canal de reserva online?

Reservas online estão se expandindo a uma CAGR de 7,25% até 2030, já controlando 65,88% de todas as reservas.

Qual região está crescendo mais rapidamente para aluguel de veículos no Brasil?

O Nordeste está previsto para crescer a uma CAGR de 8,55% graças às novas rotas de companhias aéreas de baixo custo e investimentos em turismo.

Página atualizada pela última vez em: