Tamanho e Participação do Mercado de Dispositivos para Asma e DPOC

Análise do Mercado de Dispositivos para Asma e DPOC pela Mordor Intelligence

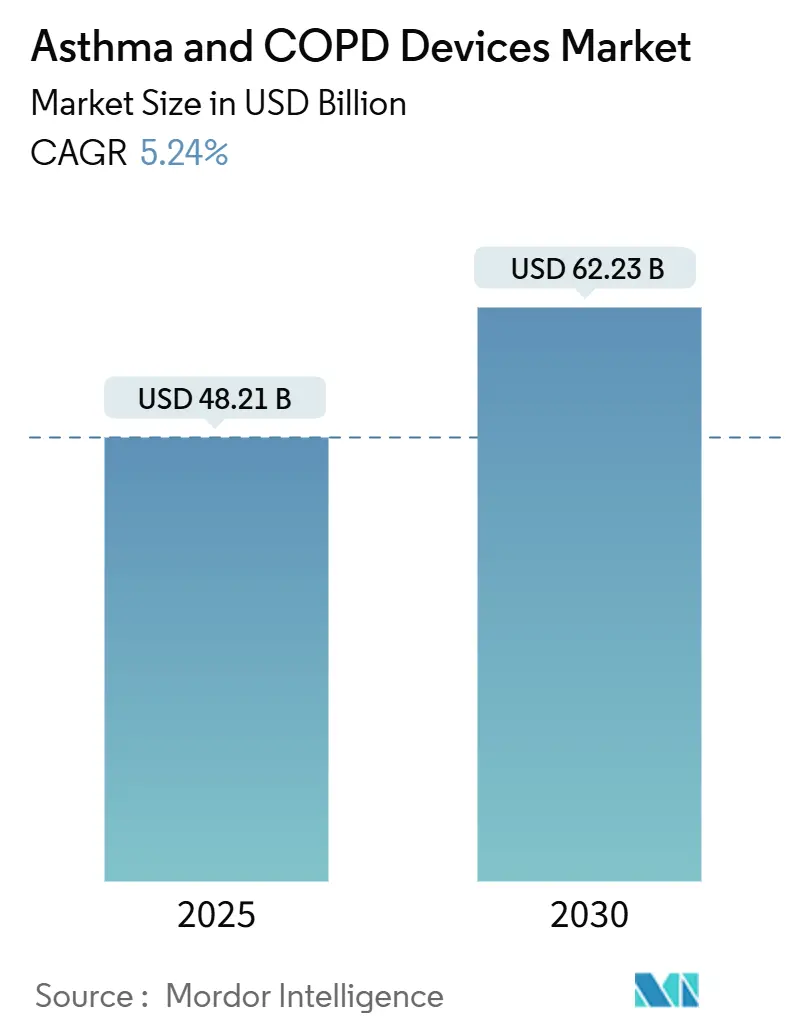

O mercado de dispositivos para asma e DPOC foi avaliado em USD 48,21 mil milhões em 2025 e prevê-se que atinja USD 62,23 mil milhões até 2030, avançando a uma CAGR de 5,24%. O envelhecimento demográfico, o aumento da prevalência de asma e DPOC, e regulamentações ambientais mais rigorosas sobre propelentes de inaladores estão a ampliar a procura por sistemas de entrega convencionais e conectados. Os fornecedores estão a integrar módulos de inteligência artificial em inaladores e nebulizadores, mudando os cuidados respiratórios de alívio episódico de sintomas para intervenções preditivas baseadas em dados que se adequam a modelos de cuidados remotos. As reformulações de propelentes com potencial de aquecimento global drasticamente inferior estão a transformar o cumprimento regulamentar numa fonte de diferenciação de produto. Entretanto, os tetos de reembolso sobre gastos com medicamentos do próprio bolso nos Estados Unidos e estruturas de pagamento baseadas em valor na Europa estão a recompensar dispositivos que melhoram tangivelmente a adesão e reduzem as exacerbações.

Principais Conclusões do Relatório

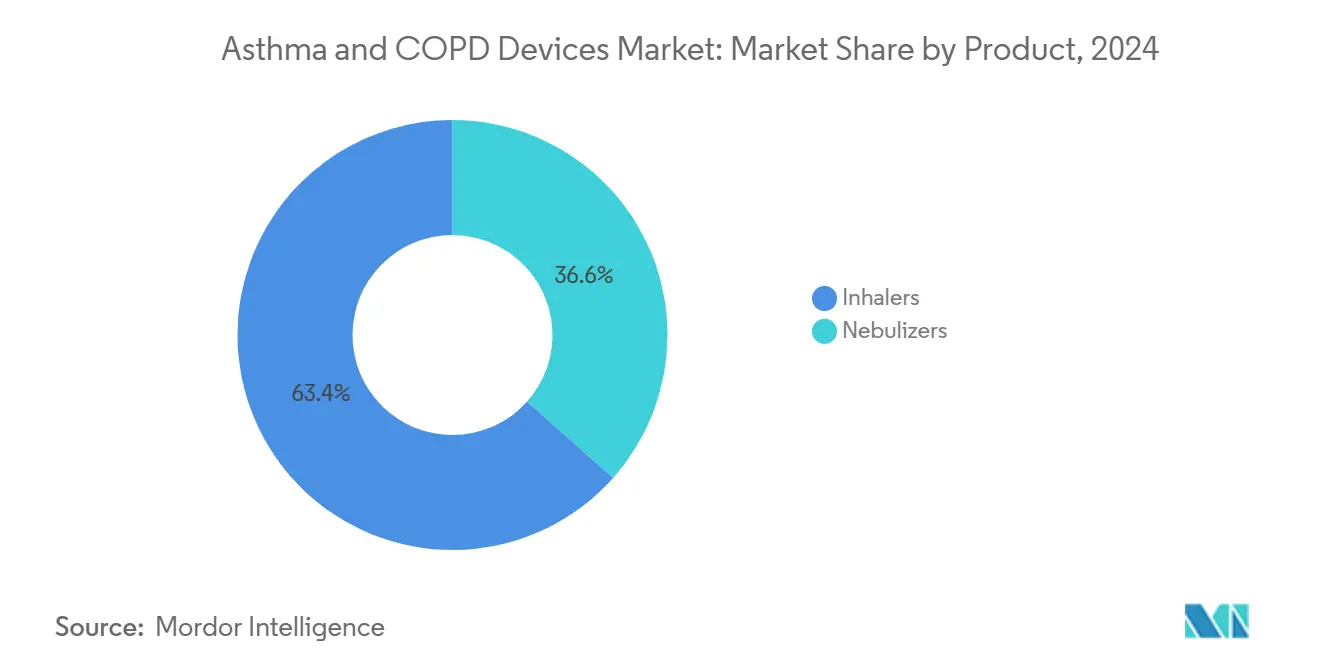

- Por categoria de produto, os inaladores lideraram com 63,43% da participação do mercado de dispositivos para asma e DPOC em 2024; os nebulizadores de plataforma mesh estão no caminho certo para registar a CAGR mais rápida de 6,23% até 2030.

- Por indicação, a asma dominou com 65,98% da participação de receitas em 2024, enquanto as aplicações de DPOC estão projetadas para acelerar a uma CAGR de 6,34% até 2030.

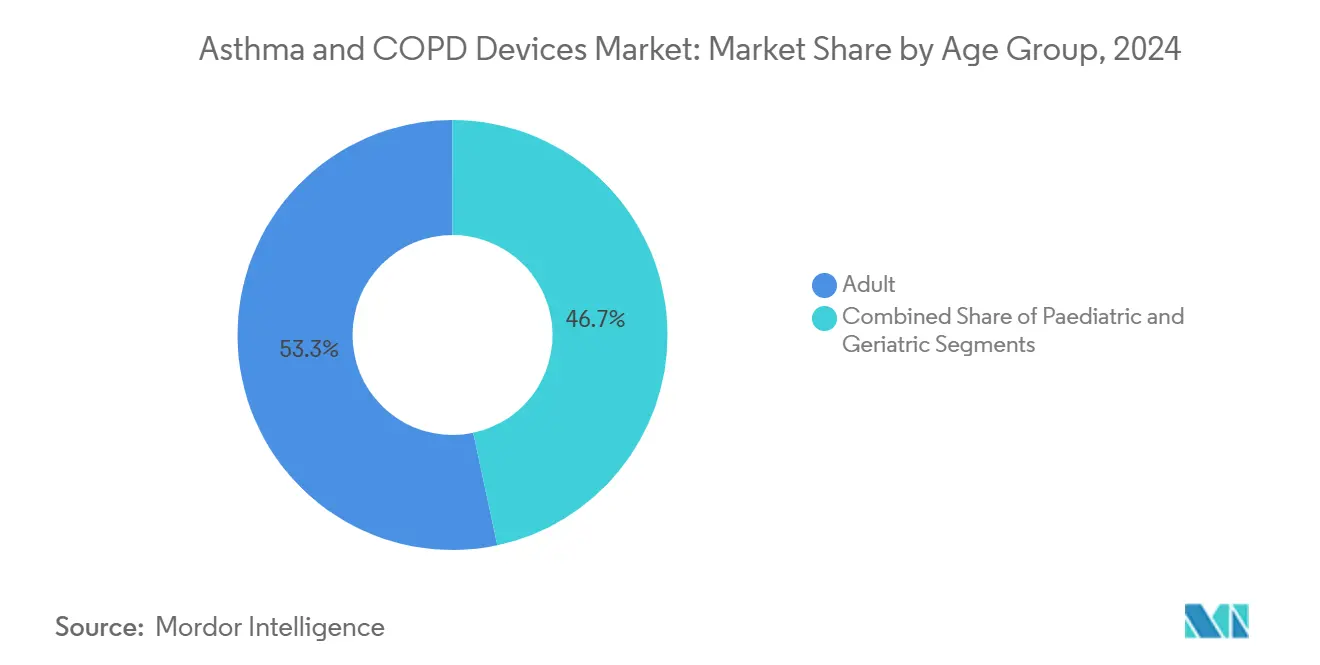

- Por faixa etária, os adultos representaram 53,34% do tamanho do mercado de dispositivos para asma e DPOC em 2024; as aplicações pediátricas estão a expandir-se a uma CAGR de 6,12%.

- Por modo de operação, os dispositivos convencionais detiveram 75,34% da participação do tamanho do mercado de dispositivos para asma e DPOC em 2024, mas os sistemas digitais e conectados estão a avançar a uma CAGR de 6,42%.

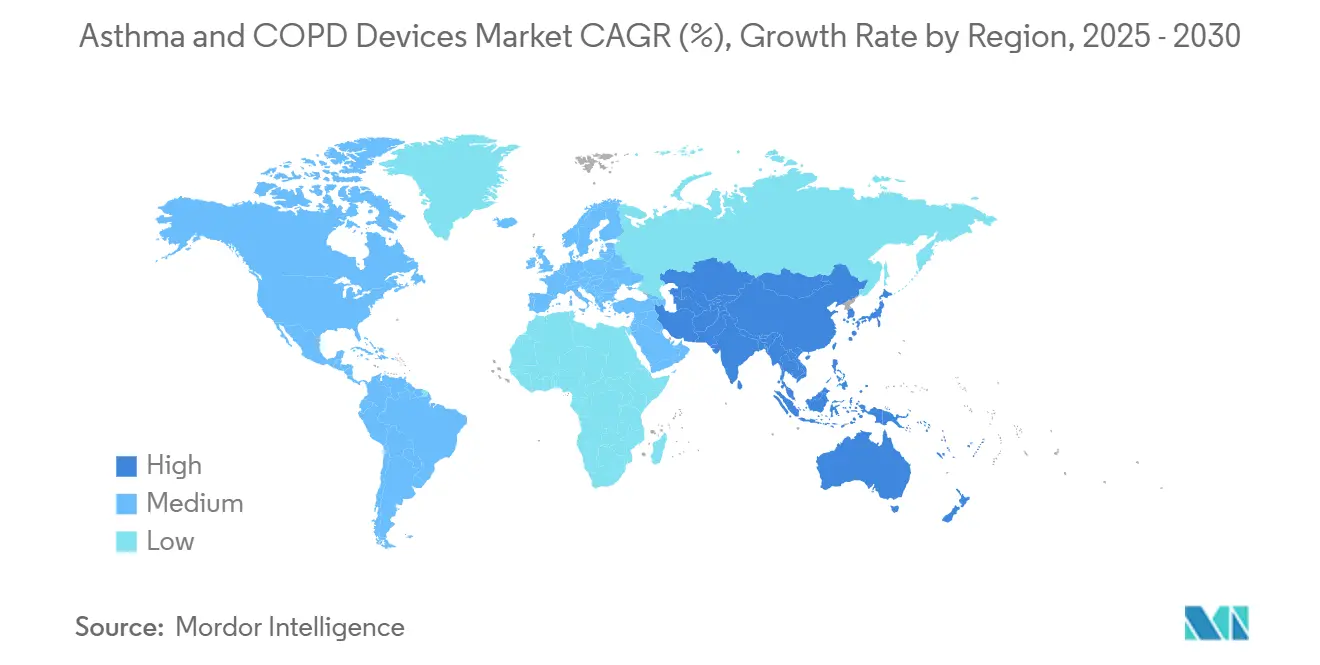

- Por geografia, a América do Norte manteve uma participação de 39,43% em 2024, enquanto a Ásia-Pacífico prevê-se que se expanda à CAGR mais rápida de 6,39% até 2030.

Tendências e Insights do Mercado Global de Dispositivos para Asma e DPOC

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento da prevalência de asma e DPOC | +1.2% | Global, mais alto na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Avanços tecnológicos em inalação e nebulização | +1.0% | América do Norte e UE | Médio prazo (2-4 anos) |

| Base populacional geriátrica crescente | +0.8% | Global, mercados desenvolvidos | Longo prazo (≥ 4 anos) |

| Níveis crescentes de poluição do ar interior-exterior | +0.7% | Centros urbanos da Ásia-Pacífico | Médio prazo (2-4 anos) |

| Programas de adesão impulsionados por pagadores em mercados desenvolvidos | +0.5% | América do Norte e UE | Curto prazo (≤ 2 anos) |

| Inaladores inteligentes habilitados por IA integrados na tele-pneumologia | +0.6% | América do Norte, UE, mercados selecionados da Ásia-Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento da prevalência de asma e DPOC

Mais de 545 milhões de pessoas vivem agora com doenças respiratórias crónicas que poderiam beneficiar da tecnologia de inaladores inteligentes. A migração urbana, as emissões industriais e as mudanças de estilo de vida estão a expandir os grupos de pacientes muito mais rapidamente que a capacidade clínica. Os sistemas de saúde da Ásia-Pacífico sentem a maior pressão, mas as economias desenvolvidas também enfrentam picos de prevalência relacionados ao envelhecimento. Como resultado, a procura está a crescer por inaladores dosimetrados acessíveis, nebulizadores mesh premium e plataformas de adesão habilitadas por dados que podem ser implementadas em casa ou em vias de cuidados virtuais. Os alertas de dispositivos conectados que notificam os clínicos sobre pontuações de pico de fluxo em declínio exemplificam como a pressão epidemiológica está a catalisar modelos de cuidados preditivos [1]Babajide, A, Safeguarding Smart Inhaler Devices and Patient Privacy in Respiratory Health Monitoring,

arXiv, arxiv.org.

Avanços tecnológicos em inalação e nebulização

Os nebulizadores mesh conseguem taxas de deposição pulmonar mais do que o triplo das unidades a jato durante ventilação não invasiva, tornando-os a plataforma preferida para ensaios de dispositivo-fármaco em fase tardia. As reformulações de propelentes como HFA-152a reduzem o impacto de carbono em mais de 90% preservando a equivalência terapêutica, permitindo às empresas satisfazer tanto os mandatos de eficácia clínica quanto de sustentabilidade. Os primeiros adotantes que combinam propelentes ecologicamente corretos com rastreadores de doses habilitados por Bluetooth estão a comandar preços premium na América do Norte e Europa Ocidental. O resultado é um ciclo de inovação no qual o desempenho do dispositivo, credenciais ecológicas e conectividade digital se reforçam mutuamente.

Base populacional geriátrica crescente

Os pacientes mais velhos frequentemente carecem da destreza para coordenar a ativação do inalador e a inalação, então gravitam em direção aos nebulizadores. Os registos do Medicare mostram que 28% dos beneficiários de DPOC usaram nebulizadores em 2024, levando os fornecedores a integrar comandos de voz, auto-dosagem e ecrãs grandes. O envelhecimento acelera as cargas de comorbidade, tornando o monitoramento remoto de sintomas atrativo para cuidadores e seguradoras. Os fabricantes de dispositivos que visam utilizadores geriátricos estão a incorporar sensores de deteção de quedas e painéis de adesão em tempo real que alimentam informações em modelos de reembolso baseados em valor.

Níveis crescentes de poluição do ar interior-exterior

A expansão industrial e o congestionamento veicular elevam as contagens de partículas, especialmente nas mega-cidades da Ásia-Pacífico. Os governos estão a implementar índices de qualidade do ar urbano acessíveis através de APIs de smartphones; os fabricantes de dispositivos ligam esses feeds com algoritmos de dosagem de inaladores que incentivam os pacientes a antecipar surtos desencadeados por exposição. Os sensores portáteis de PM2.5 integrados em câmaras espaçadoras ilustram como as tendências de poluição estão a gerar produtos híbridos que acoplam monitoramento ambiental com entrega de medicação.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cronogramas rigorosos de aprovação regulamentar | -0.8% | América do Norte e UE | Médio prazo (2-4 anos) |

| Reembolso inadequado em regiões em desenvolvimento | -0.6% | Ásia-Pacífico, MEA, América Latina | Longo prazo (≥ 4 anos) |

| Sensibilidade de preço e competição genérica | -0.5% | Global, mercados sensíveis ao preço | Curto prazo (≤ 2 anos) |

| Preocupações de privacidade de dados sobre dispositivos conectados | -0.3% | UE, América do Norte, mercados selecionados da Ásia-Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Cronogramas rigorosos de aprovação regulamentar

A FDA dos Estados Unidos agora exige estudos abrangentes de fatores humanos e validação de componentes digitais antes de autorizar inaladores de combinação [2]FDA, Essential Drug Delivery Outputs for Devices Intended to Deliver Drugs and Biological Products Guidance for Industry,

fda.gov. Escrutínio similar do Regulamento de Dispositivos Médicos da Europa alongou os ciclos de revisão, elevando orçamentos de I&D e atrasando lançamentos comerciais. As grandes empresas estabelecidas podem absorver esses custos, mas as start-ups frequentemente lutam para financiar ensaios cruciais prolongados, levando a menos novos entrantes e um gradual aumento na concentração do mercado.

Reembolso inadequado em regiões em desenvolvimento

Mesmo com o aumento da prevalência, muitos países de menor renda oferecem cobertura de seguro mínima para inaladores de marca e nebulizadores conectados. Os processos de aquisição são fragmentados, e os pacientes frequentemente pagam do próprio bolso, restringindo a adoção de tecnologias premium. Os fabricantes que abordam essa lacuna estão a testar modelos pay-as-you-go e variantes de dispositivos de baixo custo, mas a escala comercial permanece anos distante, moderando o crescimento global.

Análise de Segmento

Por Produto: Tecnologia mesh impulsiona renascimento de nebulizadores

Os nebulizadores geraram uma perspetiva CAGR de 6,23% até 2030, a mais rápida dentro do mercado de dispositivos para asma e DPOC, mesmo que os inaladores tenham mantido uma participação dominante de 63,43% em 2024. As plataformas mesh melhoram a eficiência da entrega de fármacos, reduzem os tempos de tratamento e funcionam silenciosamente o suficiente para uso durante consultas virtuais. Os fornecedores que combinam câmaras mesh com contadores de doses digitais relatam ganhos de 3 pontos nas pontuações do Teste de Controlo da Asma versus dispositivos padrão. Entretanto, propelentes de baixo potencial de aquecimento global estão a reiniciar a linha de inaladores dosimetrados, e os inaladores de névoa suave agora servem como um meio-termo, oferecendo alta deposição pulmonar sem desconforto da pluma de gás frio [3]AstraZeneca, "AstraZeneca Advances Low-GWP Propellant Transition for Breztri," astrazeneca.com .

Os nebulizadores de segunda geração capitalizam essas mudanças ao agrupar painéis de smartphone que visualizam tendências de adesão à nebulização para clínicos. A interação de mandatos de sustentabilidade, imperativos de experiência do paciente e compatibilidade com fármacos biológicos garante que tanto inaladores quanto nebulizadores coexistirão, mas o momentum de receita inclina-se para designs equipados com mesh. Os parceiros farmacêuticos que co-desenvolvem terapias triplas de dose fixa estão a especificar unidades mesh em protocolos clínicos, ancorando a pista de crescimento do segmento.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Indicação: DPOC emerge como motor de crescimento

A asma representou 65,98% da receita de 2024, mas os dispositivos para DPOC estão projetados para crescer mais rapidamente a 6,34% CAGR, elevando a sua fatia do mercado de dispositivos para asma e DPOC nos próximos cinco anos. A patologia progressiva da DPOC frequentemente necessita de inaladores de duplo-broncodilatador ou combo esteróide, inflacionando o gasto por paciente. Ensaios de fase tardia de biológicos como inibidores de IL-5 mostram promessa, e a sua entrega exigirá plataformas de inaladores avançadas capazes de dosagem precisa em microgramas e deteção de erro incorporada.

O manejo da asma está a mudar para terapias guiadas por fenótipo e monitoramento preventivo, aproveitando inaladores conectados que registam uso e transmitem tendências de pico de fluxo. Ambas as indicações estão a convergir em regimes digitalmente rastreados, mas a maior carga de hospitalização da DPOC alinha-se diretamente com os objetivos de compensação de custos dos pagadores, acelerando a adoção de dispositivos conectados premium nesse sub-segmento.

Por Faixa Etária: Inovação pediátrica acelera

Os adultos detiveram 53,34% de participação em 2024, mas a fatia pediátrica está a crescer a uma CAGR de 6,12%, auxiliada por bocais amigáveis às crianças, coaching de inalação animado e tolerâncias de dispersão de dose calibradas para pulmões menores. Os fabricantes de dispositivos responderam rapidamente após uma marca líder de esteróide inalado sair do mercado em 2024, lançando genéricos compatíveis com espaçadores e adaptadores de copo de nebulizador que restauraram a acessibilidade em meses. Apitos digitais que fornecem feedback acústico em tempo real garantem fluxo de inalação correto, aumentando a adesão em crianças.

A coorte geriátrica cimenta a sua preferência por nebulizadores, elevando a procura por designs leves, operados por bateria com ciclos de limpeza automatizados. Os engenheiros estão a incluir filtros consumíveis marcados com RFID para que os cuidadores recebam alertas de substituição antes da degradação do desempenho, ilustrando diferenciação relacionada à idade em roteiros de funcionalidades.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Modo de Operação: Transformação digital acelera

Os dispositivos digitais e conectados crescerão a 6,42% CAGR até 2030, enquanto as plataformas convencionais ainda forneceram 75,34% dos envios globais em 2024. Estudos do mundo real mostram que inaladores ligados por Bluetooth reduzem exacerbações graves em mais de 20% comparado com registos em papel. Mas uma taxa de falha de hardware de 12% sublinha a necessidade de sensores robustos e firmware. Os fornecedores estão a padronizar atualizações over-the-air e conectores de nuvem seguros para manter confiabilidade e cumprir as regras de proteção de dados GDPR e HIPAA.

Considerações económicas moldam curvas de adoção: dispositivos conectados premium ganham tração em regiões de reembolso baseadas em valor, enquanto populações rurais que pagam em dinheiro permanecem dependentes de MDIs de baixo custo. Painéis multi-inquilino agora integram eventos de inaladores, telemetria de espirometria e feeds de qualidade do ar local, apoiando decisões clínicas que se alinham com métricas de pagamento por desempenho.

Análise Geográfica

A América do Norte comandou 39,43% da receita global em 2024, auxiliada por reembolso estruturado e adoção precoce de inaladores conectados. Um teto anual de USD 2.000 em gastos com medicamentos do próprio bolso efetivo em 2025 deve encorajar intensificação de terapia e maior agrupamento dispositivo-fármaco, mesmo quando as seguradoras pressionam por evidência do mundo real de ganhos de resultados. Os principais fabricantes introduziram tetos de preço mensais de USD 35 para linhas de inaladores principais, ilustrando respostas competitivas a mandatos de acessibilidade.

A Ásia-Pacífico é o marcador de ritmo de crescimento com uma perspetiva CAGR de 6,39%. A expansão de dispositivos médicos da China alinha-se com as agendas Made in China 2025 e Healthy China 2030 que incentivam a produção doméstica de dispositivos respiratórios avançados. O New Drugs, Medical Devices and Cosmetics Bill 2023 da Índia visa similarmente aprovações mais rápidas e aplicação de qualidade, estimulando investimentos locais e multinacionais em linhas de nebulizadores mesh. Picos de poluição do ar urbano em Pequim, Delhi, Jacarta e Bangkok amplificam a procura de pacientes por inaladores portáteis e conscientes do ambiente.

A Europa mostra expansão consistente, embora mais lenta, enquanto as regulamentações de sustentabilidade aceleram a renovação de inaladores legados de propelente CFC. O Regulamento de Dispositivos Médicos do bloco enfatiza contabilização de carbono do ciclo de vida, e os lançamentos de dispositivos conectados devem satisfazer rigorosos limiares de privacidade de dados GDPR. Essas regras elevam custos de conformidade mas recompensam empresas que entregam eco-desempenho verificado e arquiteturas de dados seguras. Novos caminhos de reembolso ligados a métricas de saúde populacional reforçam a procura por inaladores de rastreamento de adesão em mercados como Alemanha, países nórdicos e Países Baixos.

Panorama Competitivo

O fornecimento global é fragmentado. F&A de vários anos produziu modelos verticalmente integrados acoplando descoberta de moléculas, formulação, engenharia de dispositivos e plataformas digitais. A aquisição pendente do Vectura Group pela Molex fortifica os seus pipelines internos de inaladores mesh e pó seco, enquanto AstraZeneca, GSK e Boehringer Ingelheim mantêm portfólios respiratórios proprietários fortes complementados por alianças de co-desenvolvimento de dispositivos.

A competição agora centra-se em três eixos de diferenciação. Primeiro, propelentes sustentáveis: a AstraZeneca completou programas clínicos para uma formulação 99,9% menor GWP para uma das suas terapias triplas, visando pedidos regulamentares rápidos em 2025. Segundo, conectividade: a ResMed gasta 7% da receita integrando análises de nuvem que abrangem dispositivos de apneia do sono e DPOC, expandindo sinergias de venda cruzada. Terceiro, expansão de indicação: biológicos DPOC em fase tardia pressagiam extensões de plataforma que poderiam reformular requisitos de dispositivos para cargas de fármacos mais altas e maior precisão de dose.

Start-ups focando apenas em sensores inteligentes lutam para superar obstáculos regulamentares e comerciais a menos que se associem com fabricantes estabelecidos. Não obstante, permanece espaço em branco em dispositivos específicos pediátricos e inaladores digitais de baixo custo calibrados para limiares de acessibilidade de mercados emergentes. Agrupamento de propriedade intelectual em torno de geometrias geradoras mesh, pontuação algorítmica de adesão e eco-propelentes reforça barreiras para novos entrantes.

Líderes da Indústria de Dispositivos para Asma e DPOC

-

AstraZeneca

-

Boehringer Ingelheim

-

GlaxoSmithKline

-

Merck & Co.

-

Philips Healthcare

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A Theravance Biopharma concordou em vender o seu interesse remanescente no Trelegy Ellipta à GSK por USD 225 milhões, com marcos potenciais até USD 150 milhões.

- Setembro de 2024: A Molex anunciou um acordo para adquirir o Vectura Group, ampliando as suas capacidades na entrega de fármacos por inalação.

- Setembro de 2024: A AstraZeneca completou programas clínicos para fazer a transição do Breztri para um propelente de próxima geração com 99,9% menor potencial de aquecimento global.

- Janeiro de 2024: A AstraZeneca lançou AIRSUPRA (albuterol / budesonida) nos Estados Unidos para pacientes adultos com asma.

Âmbito do Relatório do Mercado Global de Dispositivos para Asma e DPOC

Conforme o âmbito do relatório, a asma é referida como uma doença respiratória crónica que bloqueia as vias aéreas dos pulmões devido à produção de muco, inflamação e contração dos músculos. Similarmente, a Doença Pulmonar Obstrutiva Crónica (DPOC) é causada pelo bloqueio das vias aéreas, resultando ainda em dificuldade de respiração devido à causa primária do tabagismo. Os dispositivos para asma e DPOC são os dispositivos usados para tratar essas doenças respiratórias mencionadas anteriormente. O Mercado de Dispositivos para Asma e DPOC é Segmentado por Produto (Inalador e Nebulizador), Indicação (Asma e Doença Pulmonar Obstrutiva Crónica), e Geografia (América do Norte, Europa, Ásia-Pacífico, Médio Oriente e África, e América do Sul). O relatório do mercado também cobre os tamanhos de mercado estimados e tendências para 17 países diferentes nas principais regiões, globalmente. O relatório oferece o valor (em USD milhões) para os segmentos acima.

| Inaladores | Inaladores Dosimetrados |

| Inaladores de Pó Seco | |

| Inaladores de Névoa Suave | |

| Nebulizadores | Nebulizadores Compressor |

| Nebulizadores Ultrassónicos | |

| Nebulizadores Mesh |

| Asma |

| Doença Pulmonar Obstrutiva Crónica |

| Pediátrica |

| Adulta |

| Geriátrica |

| Dispositivos Digitais / Conectados |

| Dispositivos Convencionais |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Médio Oriente e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Inaladores | Inaladores Dosimetrados |

| Inaladores de Pó Seco | ||

| Inaladores de Névoa Suave | ||

| Nebulizadores | Nebulizadores Compressor | |

| Nebulizadores Ultrassónicos | ||

| Nebulizadores Mesh | ||

| Por Indicação | Asma | |

| Doença Pulmonar Obstrutiva Crónica | ||

| Por Faixa Etária | Pediátrica | |

| Adulta | ||

| Geriátrica | ||

| Por Modo de Operação | Dispositivos Digitais / Conectados | |

| Dispositivos Convencionais | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Médio Oriente e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Questões Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de dispositivos para asma e DPOC?

O mercado de dispositivos para asma e DPOC situou-se em USD 48,21 mil milhões em 2025 e prevê-se que atinja USD 62,23 mil milhões até 2030.

Qual categoria de produto está a crescer mais rapidamente?

Os nebulizadores de plataforma mesh lideram o crescimento com uma CAGR projetada de 6,23%, impulsionados pela deposição superior de fármacos e uso crescente em ensaios de terapia combinada.

Por que a Ásia-Pacífico é considerada a região chave de crescimento?

A rápida urbanização, altos níveis de poluição e reformas regulamentares que promovem a manufatura doméstica estão a impulsionar a Ásia-Pacífico para uma CAGR de 6,39%.

Como as regulamentações ambientais estão a influenciar o design de dispositivos?

As eliminações progressivas de propelentes estão a empurrar as empresas para formulações de baixo GWP como HFA-152a, transformando o cumprimento de sustentabilidade numa alavanca de diferenciação de produto.

Que papel os inaladores conectados desempenham nos modelos de cuidados baseados em valor?

Os dispositivos conectados fornecem dados de adesão e sintomas que os pagadores usam para verificar melhorias de resultados, permitindo incentivos de reembolso para produtos que demonstravelmente reduzem exacerbações.

Espera-se que os dispositivos para DPOC ultrapassem os dispositivos para asma em crescimento?

Sim, as aplicações de DPOC estão projetadas para expandir a 6,34% CAGR até 2030, mais rápido que a asma, devido à demografia do envelhecimento e tendências de intensificação de terapia.

Página atualizada pela última vez em: