Análise de mercado de cimento branco APAC

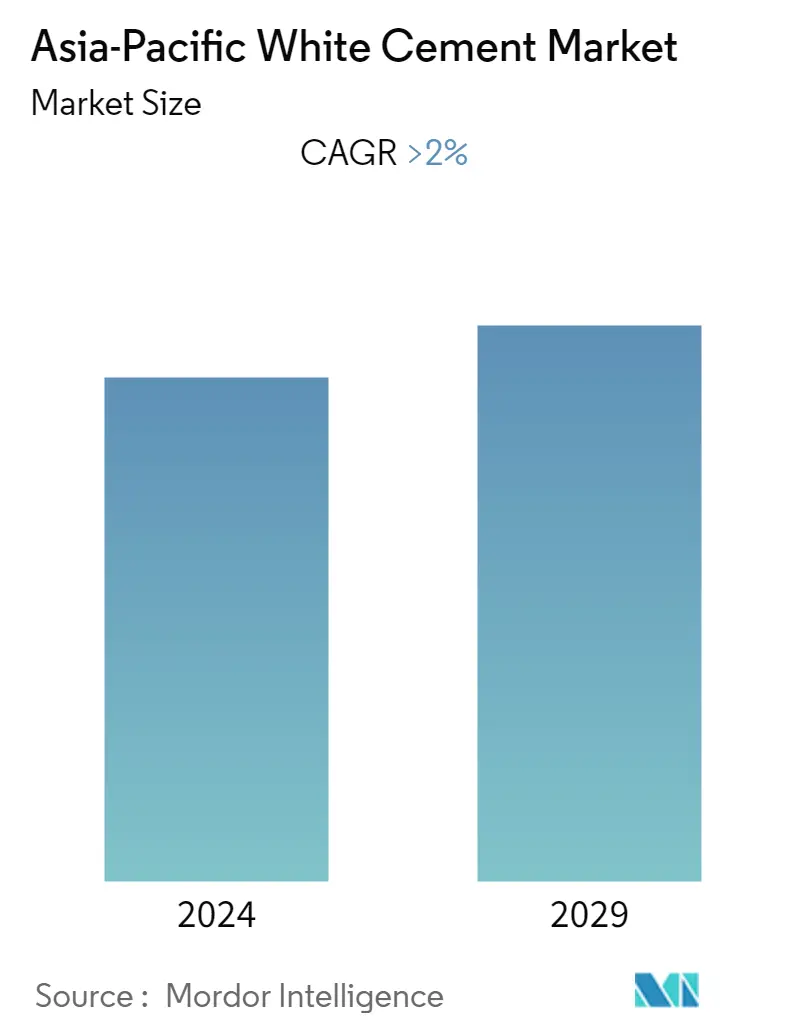

Espera-se que o mercado de Cimento Branco na Ásia-Pacífico cresça a um CAGR de mais de 2% durante o período de previsão. Os principais fatores que impulsionam o mercado estudado são a crescente demanda da indústria da construção na Ásia-Pacífico e o aumento da demanda por concreto pré-moldado. Por outro lado, o alto custo de produção é a principal restrição, o que deverá dificultar o crescimento do mercado.

- Espera-se que o crescente investimento em infraestrutura nos países da ASEAN ofereça várias oportunidades lucrativas para o crescimento do mercado.

- Por tipo, o segmento tipo 1 foi responsável pela maior participação, devido às suas propriedades de proporcionar cor brilhante ao concreto ou argamassa, pois é ideal para diversos projetos arquitetônicos.

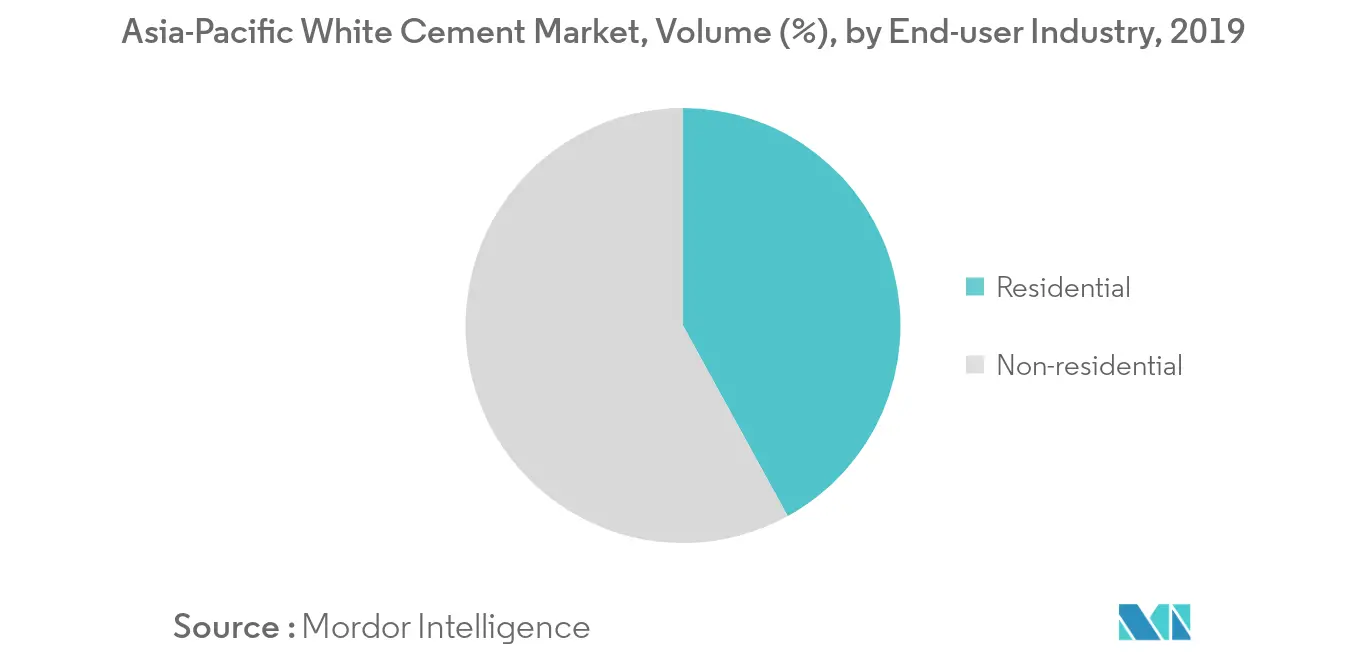

- Por aplicação, o segmento não residencial representou a maior parcela devido à crescente demanda por cimento branco para aplicações comerciais, industriais e de infraestrutura.

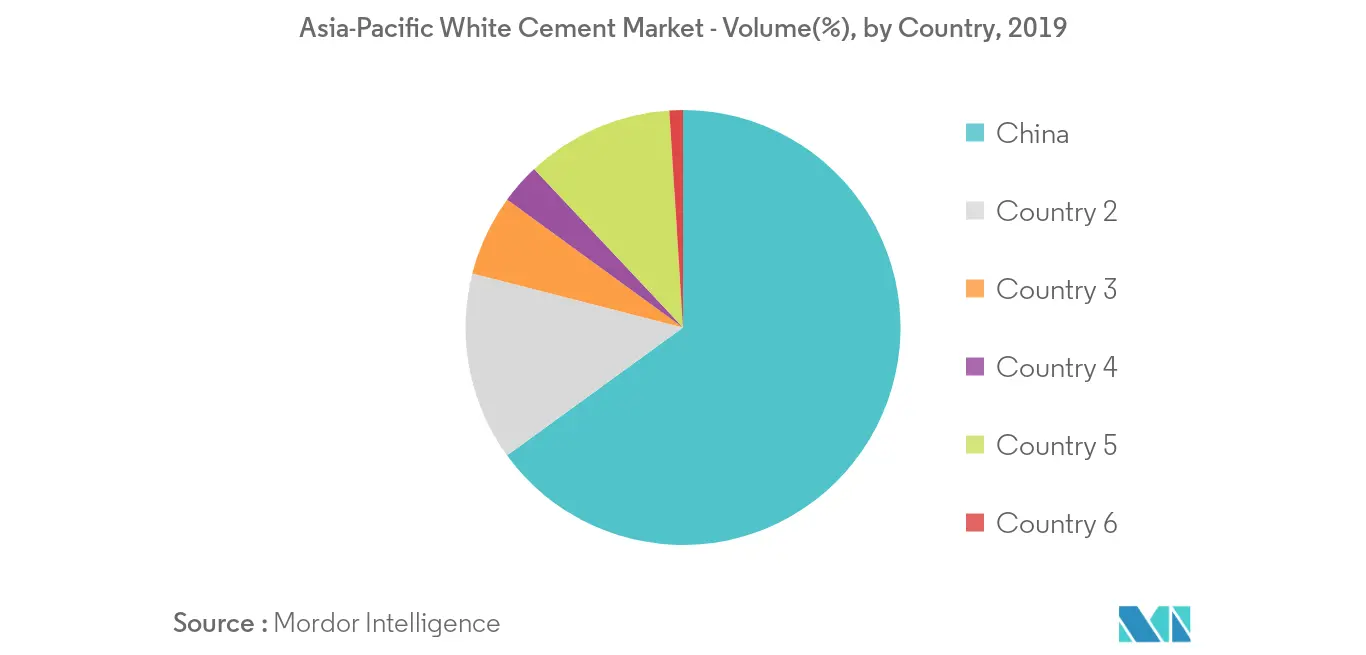

- Por país, espera-se que a China domine o mercado durante o período de previsão.

Tendências do mercado de cimento branco da APAC

Demanda crescente da indústria da construção na Ásia-Pacífico

- A China tem o maior mercado de construção do mundo e é o maior fabricante mundial de cimento. Embora haja uma ligeira queda na taxa de crescimento, a indústria da construção na China ainda testemunhou uma taxa de crescimento significativa nos últimos anos. De acordo com o Gabinete Nacional de Estatísticas da China, o valor da produção de construção no país aumentou de CNY 9,6 biliões em 2010 para CNY 24,84 biliões em 2019.

- A Índia é o segundo maior fabricante de cimento do mundo. Os principais fabricantes de cimento branco do país incluem JK Cement e Ultratech Cement. Espera-se que a procura de cimento branco no país seja impulsionada pelo crescente desenvolvimento de infra-estruturas no país. Quase 9% do PIB da Índia é gasto em serviços de infra-estrutura. O Governo da Índia deu um enorme impulso ao sector das infra-estruturas ao atribuir INR 5,97 lakh crore (USD 92,22 mil milhões), no âmbito do Orçamento da União 2018-2019.

- Além disso, foram propostos investimentos de 31.650 mil milhões de dólares por 99 cidades no âmbito do seu plano de cidades inteligentes. 100 cidades inteligentes e 500 cidades provavelmente atrairão investimentos no valor de INR 2 trilhões nos próximos cinco anos.

- Além disso, a indústria da construção indonésia testemunhou um crescimento significativo nos últimos anos. O PIB da construção na Indonésia aumentou de MYR 1.041,95 trilhões em 2014 para cerca de MYR 1.562,3 trilhões em 2018. A construção civil na Indonésia testemunhou um crescimento significativo nos últimos anos devido ao aumento da população e à crescente urbanização.

- Assim, as tendências acima mencionadas na indústria da construção da Ásia-Pacífico estão a impulsionar a procura de cimento branco no mercado estudado.

China dominará o mercado

- Na Ásia-Pacífico, a China é a maior economia, em termos de PIB. O país testemunhou um crescimento de cerca de 6,1% no seu PIB durante 2019, mesmo após a perturbação comercial causada pela guerra comercial com os Estados Unidos.

- Na China, a indústria da construção cresceu a um ritmo forte em 2019, embora o crescimento tenha abrandado durante o ano, em comparação com 2018. O sector da construção apoiou o crescimento económico do país, enquanto a guerra comercial entre os Estados Unidos e a China afectou a atuação em outras indústrias, como automotiva e eletrônica.

- Este aumento no número de aprovações de projectos de infra-estruturas durante 2019 irá provavelmente estimular os gastos em infra-estruturas nos próximos dois anos. Durante 2019, um total de cerca de 300 grandes projectos de construção foram anunciados em Pequim, incluindo 100 projectos para melhorar a subsistência do público, 100 projectos para indústrias tecnológicas de ponta e 100 projectos de infra-estruturas. Espera-se que estes projectos atraiam um total de cerca de 35 mil milhões de dólares.

- O governo mais do que duplicou o investimento em projectos de infra-estruturas de grande escala aprovados durante 2019, em comparação com 374,3 mil milhões de CNY em 2018 (52,8 mil milhões de dólares), a fim de garantir um crescimento constante da economia. Nos primeiros nove meses de 2019, a Comissão Nacional de Desenvolvimento e Reforma (NDRC) aprovou cerca de 21 projetos no valor de mais de 764,3 mil milhões de CNY (107,8 mil milhões de dólares), o que acelerou o investimento em infraestruturas em 4,5%.

- Em 2020, o país ainda planeia contar com gastos estatais em infra-estruturas para evitar o cenário previsto de desaceleração mais acentuada. Neste sentido, o país traça estratégias para impulsionar o investimento em infra-estruturas e oferecer mais títulos especiais.

- Os governos locais do país estão autorizados a emitir obrigações especiais no valor de cerca de 3 biliões de CNY (426,20 mil milhões de dólares) em 2020, para financiar projectos de infra-estruturas, incluindo 1 bilião de CNY, que é antecipado para este ano. Além disso, é provável que o banco central alivie a sua política de redução dos custos de financiamento das empresas e de incentivo à concessão de empréstimos. Além disso, existem inúmeros projetos aeroportuários em fase de construção dentro do período previsto.

- De acordo com as estatísticas de maio de 2019, a China possui cerca de 235 aeroportos, e o governo planeja aumentar para 260 aeroportos até 2020. A este respeito, alguns dos projetos de construção de aeroportos, que estão em desenvolvimento ou em fase de planejamento, incluem Beijing Capital International Aeroporto, Aeroporto Internacional de Chengdu Shuangliu, Aeroporto Internacional de Chongqing Jiangbei, Aeroporto Internacional de Guangzhou Baiyun e expansão do Aeroporto Internacional de Xianyang. Além disso, as metas de longo prazo do governo continuam a ser cerca de 450 aeroportos para o país até 2035.

- Assim, todos esses investimentos e projetos de construção planejados no país deverão impulsionar o consumo interno do mercado de cimento branco durante o período de previsão.

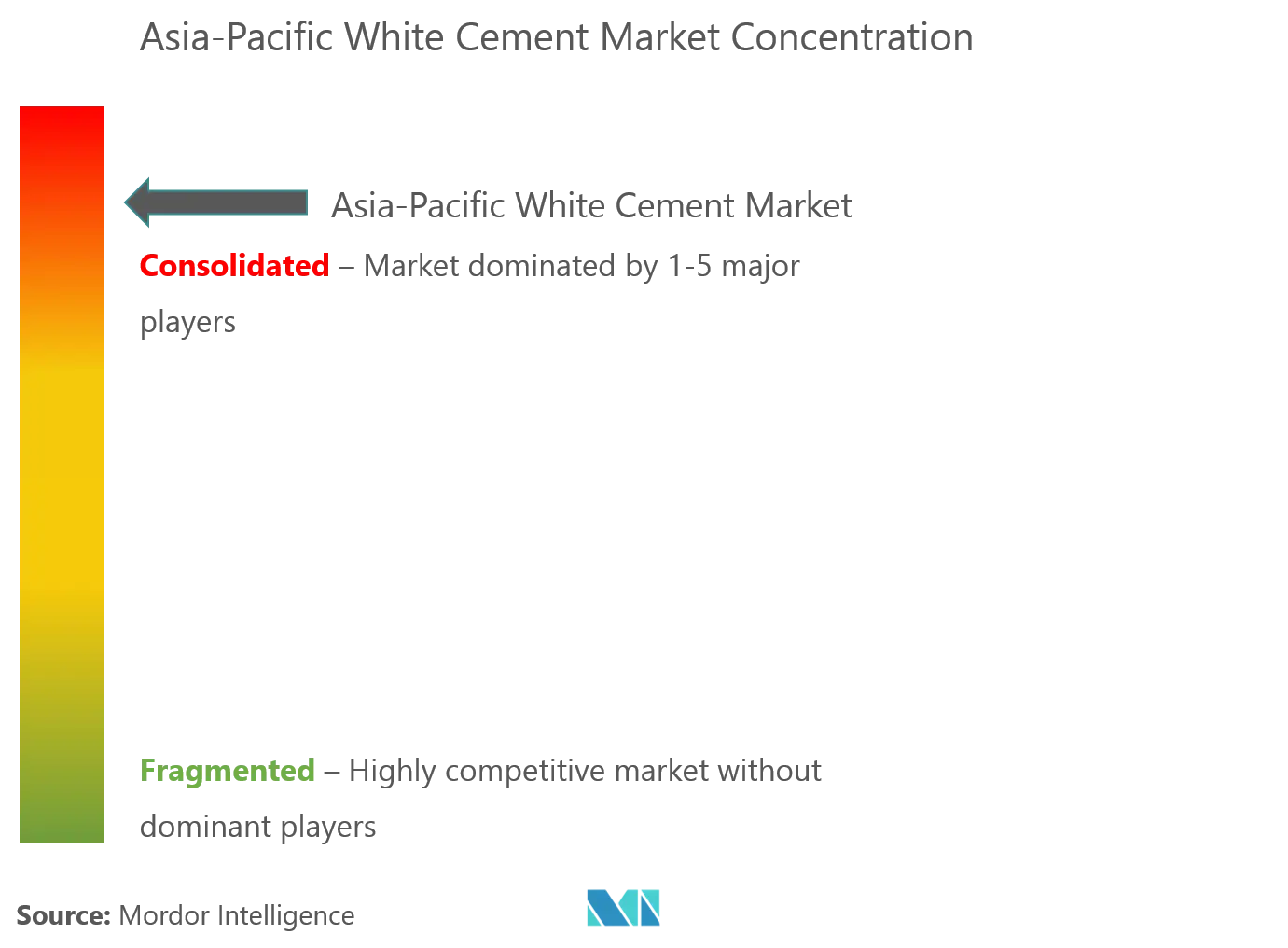

Visão geral da indústria de cimento branco da APAC

O mercado de cimento branco na Ásia-Pacífico está consolidado, com os cinco principais players respondendo pela maior parte do mercado. Os principais players do mercado incluem JK Cement Ltd, SOTACIB, India Cements Ltd e Aditya Birla Group e Cementir Holding NV.

Líderes do mercado de cimento branco da APAC

JK Cement Ltd

SOTACIB

India Cements Ltd

Cementir Holding N.V.

Aditya Birla Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de cimento branco APAC

O relatório de mercado da Ásia-Pacífico Cimento Branco inclui:.

| Tipo I |

| Tipo III |

| Outros tipos |

| residencial | |

| Não residencial | Comercial |

| A infraestrutura | |

| Industrial/Institucional |

| China |

| Índia |

| Japão |

| Coreia do Sul |

| Países da ASEAN |

| Resto da Ásia-Pacífico |

| Tipo | Tipo I | |

| Tipo III | ||

| Outros tipos | ||

| Aplicativo | residencial | |

| Não residencial | Comercial | |

| A infraestrutura | ||

| Industrial/Institucional | ||

| País | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Países da ASEAN | ||

| Resto da Ásia-Pacífico | ||

Perguntas frequentes sobre pesquisa de mercado de cimento branco APAC

Qual é o tamanho atual do mercado de cimento branco da Ásia-Pacífico?

O Mercado de Cimento Branco Ásia-Pacífico deverá registrar um CAGR superior a 2% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de cimento branco da Ásia-Pacífico?

JK Cement Ltd, SOTACIB, India Cements Ltd, Cementir Holding N.V., Aditya Birla Group são as principais empresas que operam no mercado de cimento branco da Ásia-Pacífico.

Que anos este mercado de cimento branco da Ásia-Pacífico cobre?

O relatório abrange o tamanho histórico do mercado de cimento branco da Ásia-Pacífico para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de cimento branco da Ásia-Pacífico para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Cimento Branco da Ásia-Pacífico

Estatísticas para a participação de mercado de cimento branco da Ásia-Pacífico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Cimento Branco Ásia-Pacífico inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.