Análise de mercado de soda cáustica APAC

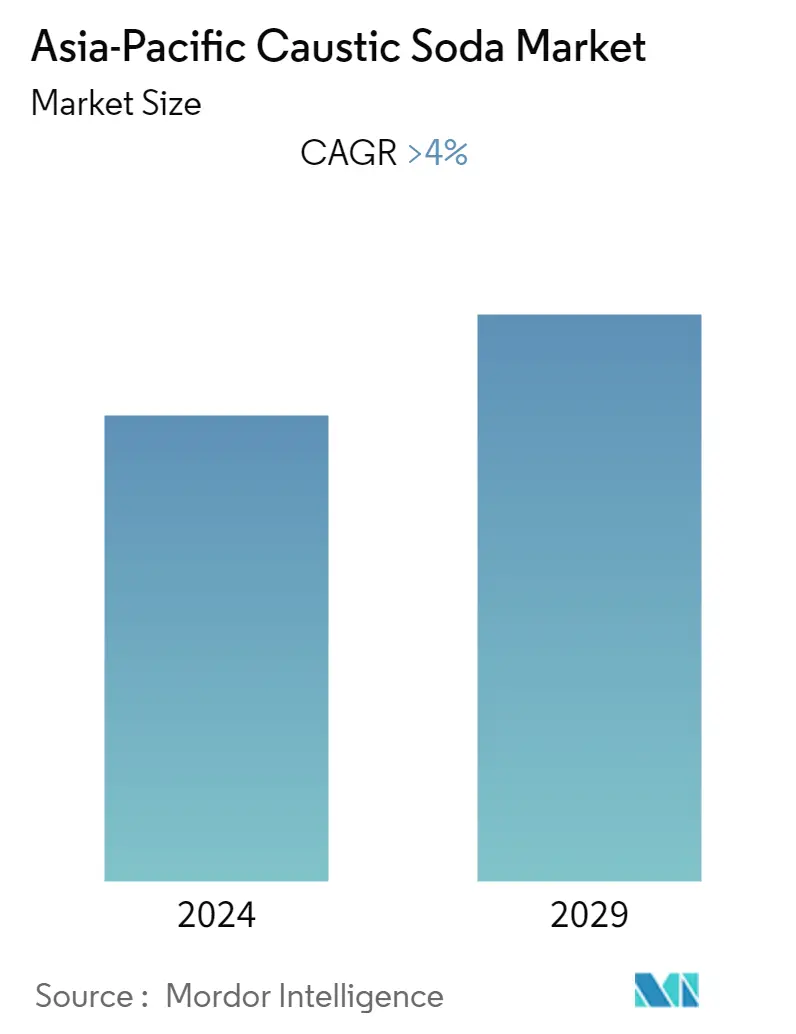

Espera-se que o mercado de soda cáustica na região Ásia-Pacífico se desenvolva a um CAGR de mais de 4% durante o período de previsão. O principal fator que impulsiona o crescimento do mercado é a crescente demanda por soda cáustica da indústria de celulose e papel. Além disso, a crescente demanda nas aplicações têxteis é o fator governante para o mercado de soda cáustica e deverá aumentar o crescimento do mercado estudado. Prevê-se que condições desfavoráveis decorrentes do surto repentino de COVID-19 frustrem o crescimento do mercado durante o período de previsão.

- A soda cáustica é usada para fabricar produtos em indústrias como papel e celulose, sabões e detergentes, têxteis, etc. e também na síntese de muitos produtos químicos orgânicos e inorgânicos. Portanto, o produto tem alta demanda e espera impulsionar o mercado estudado.

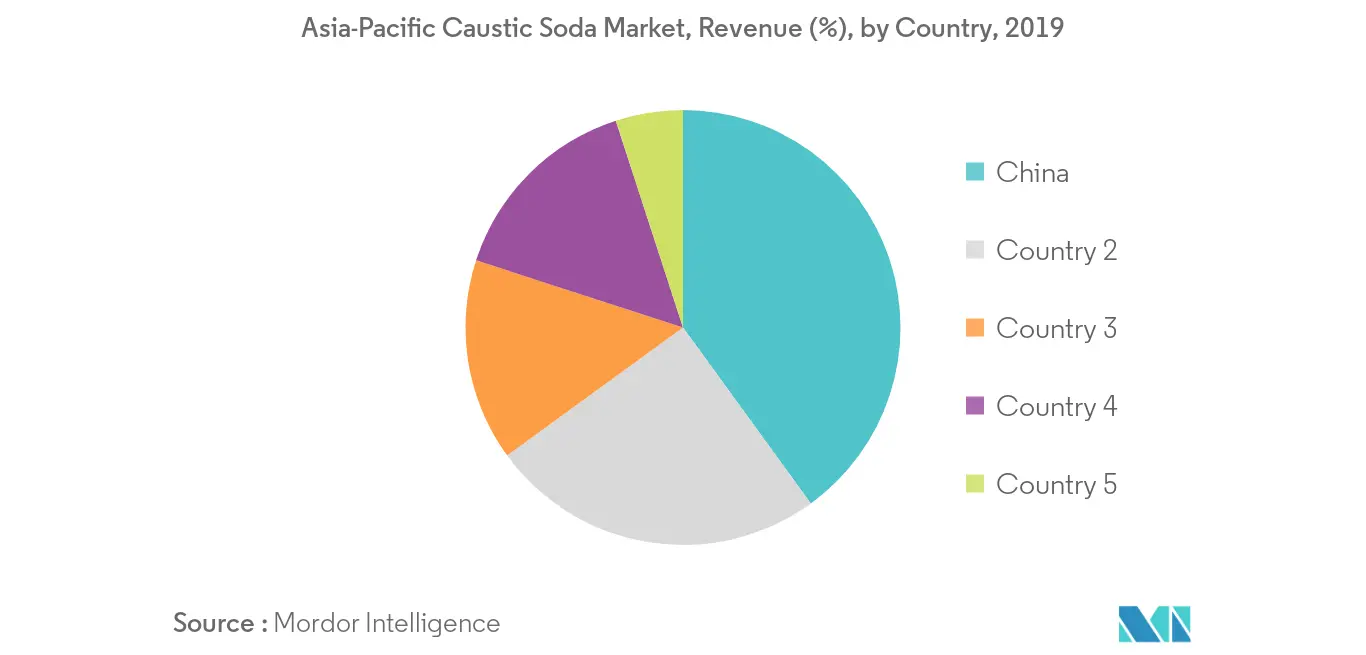

- Espera-se que a China seja o maior mercado devido à produção e consumo em larga escala dos produtos de soda cáustica e seus derivados.

Tendências de mercado de soda cáustica da APAC

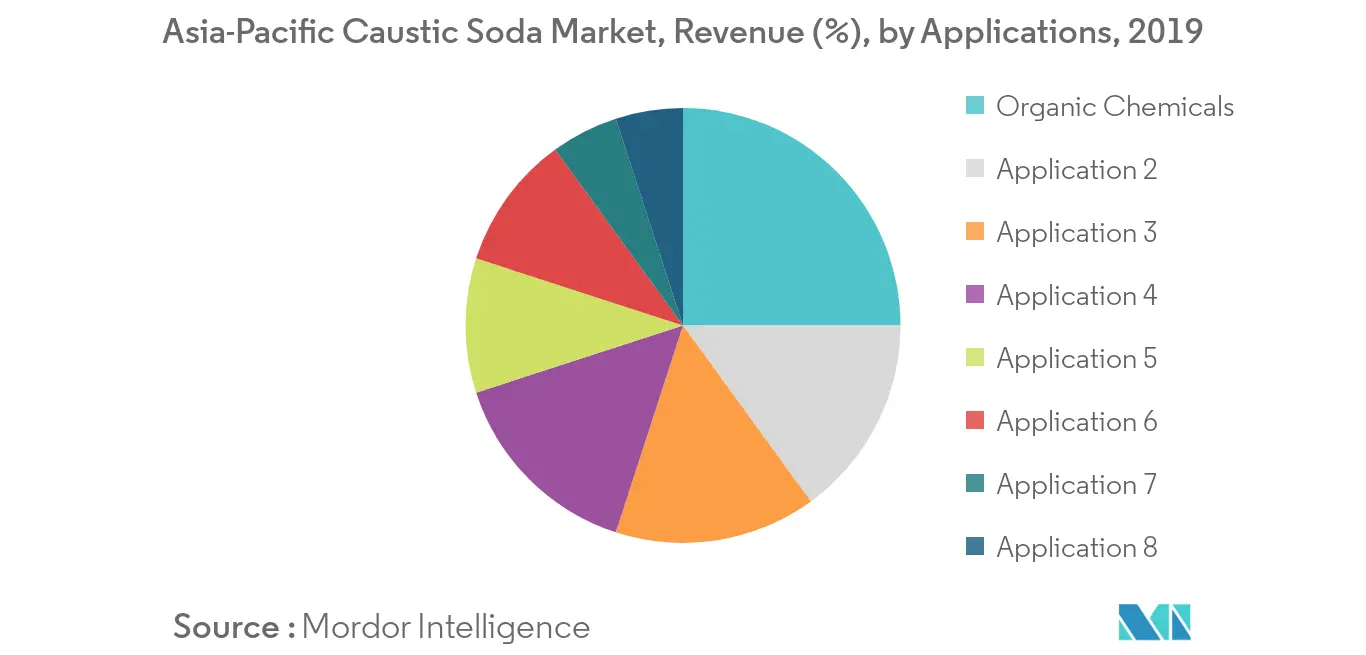

Indústria Química Orgânica dominará o mercado de soda cáustica

- A soda cáustica atua principalmente como reagente ou solução básica para a fabricação de produtos químicos orgânicos. Os produtos químicos orgânicos utilizam soda cáustica para a fabricação de diversos produtos, como metanol, sulfitos, fosfatos, hidroxila etil celulose, carboximetil hidroxietil celulose, poliuretano, éter de celulose, metilcelulose, óxido de propileno, policarbonato, etileno aminas, resinas epóxi, ácido acético e epicloridrina.

- Além disso, também é usado para neutralização e depuração de gases por muitos fabricantes de produtos químicos orgânicos. O epóxipropano (óxido de propileno), outro importante produto químico orgânico, também utiliza soda cáustica para fabricação. É usado para fazer poliuretanos.

- A China e a Índia são os principais países produtores de produtos químicos orgânicos na região Ásia-Pacífico. Com o aumento da produção de policarbonato, metanol, poliuretano, resina epóxi, ácido acético, etc., a procura de soda cáustica aumenta significativamente na região Ásia-Pacífico.

- Espera-se que todos os fatores acima mencionados impulsionem o mercado de soda cáustica durante o período de previsão.

China dominará a região Ásia-Pacífico

- A China detém uma participação proeminente no mercado de soda cáustica em toda a região e deverá dominar o mercado durante o período de previsão.

- A China é o maior produtor mundial de alumina. A crescente procura de alumínio por parte de diversas indústrias de utilizadores finais, como os setores da construção e químico, está a impulsionar a procura de alumina. Em 2019, o país produziu 71,28 milhões de toneladas de alumina. Espera-se que isso, por sua vez, aumente o mercado de soda cáustica no país durante o período de previsão.

- A China é o maior país produtor de celulose e papel do mundo, devido às suas vastas reservas florestais (22,5% da área terrestre). A indústria é moderna e altamente mecanizada e a mão-de-obra é barata.

- Em 2019, a receita da indústria proveniente da produção de têxteis na China é estimada em 533,9 mil milhões de dólares. A China produziu cerca de 3,24 mil milhões de metros de tecidos para vestuário no mês de maio de 2020. Desde 2019, o volume mensal de produção têxtil foi superior a 3 mil milhões de metros na China.

- No final de 2019, a produção total de produtos plásticos na China está avaliada em aproximadamente 75,31 milhões de toneladas métricas.

- Assim, espera-se que o aumento da demanda de diversas indústrias impulsione o mercado estudado na região durante o período de previsão.

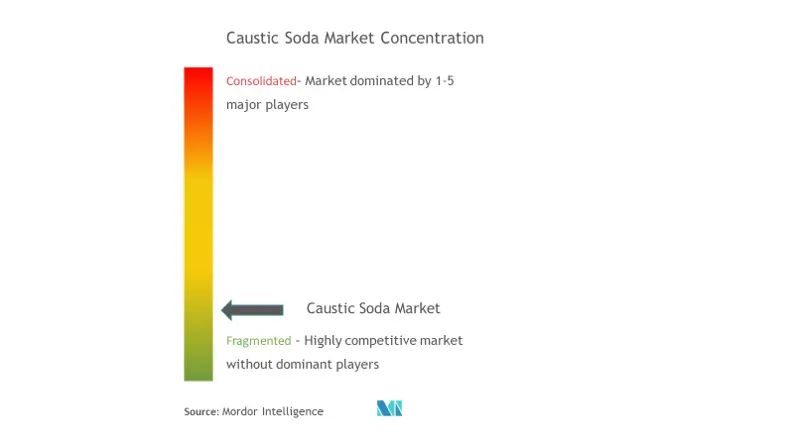

Visão geral da indústria de soda cáustica da APAC

O mercado de soda cáustica da Ásia-Pacífico está fragmentado. Alguns dos players do mercado incluem Tata Chemicals Ltd, Tosoh Corporation, Hanwha Solutions/Chemical Corporation, SABIC e Shin-Etsu Chemical Co., Ltd.

Líderes de mercado de soda cáustica da APAC

Tata Chemicals Ltd

Tosoh Corporation

Hanwha Solutions/Chemical Corporation

SABIC

Shin-Etsu Chemical Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de soda cáustica APAC

O relatório do Mercado de Soda Cáustica da Ásia-Pacífico inclui:.

| Célula de Membrana |

| Célula de diafragma |

| Outro processo de produção |

| Papel de celulose |

| Químico Orgânico |

| Químico Inorgânico |

| Sabão e detergente |

| Alumina |

| Tratamento de água |

| Têxtil |

| Outros setores de aplicação |

| China |

| Índia |

| Japão |

| Coreia do Sul |

| Resto da Ásia-Pacífico |

| Processo de produção | Célula de Membrana |

| Célula de diafragma | |

| Outro processo de produção | |

| Setor de aplicativos | Papel de celulose |

| Químico Orgânico | |

| Químico Inorgânico | |

| Sabão e detergente | |

| Alumina | |

| Tratamento de água | |

| Têxtil | |

| Outros setores de aplicação | |

| Geografia | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico |

Perguntas frequentes sobre pesquisa de mercado de soda cáustica da APAC

Qual é o tamanho atual do mercado de soda cáustica da Ásia-Pacífico?

O Mercado de Soda Cáustica Ásia-Pacífico deverá registrar um CAGR superior a 4% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de soda cáustica da Ásia-Pacífico?

Tata Chemicals Ltd, Tosoh Corporation, Hanwha Solutions/Chemical Corporation, SABIC, Shin-Etsu Chemical Co., Ltd. são as principais empresas que operam no mercado de soda cáustica da Ásia-Pacífico.

Que anos este mercado de soda cáustica da Ásia-Pacífico cobre?

O relatório abrange o tamanho histórico do mercado de soda cáustica da Ásia-Pacífico para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de soda cáustica da Ásia-Pacífico para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Soda Cáustica da Ásia-Pacífico

Estatísticas para a participação de mercado de Soda Cáustica da Ásia-Pacífico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Soda Cáustica Ásia-Pacífico inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.