Análise de mercado de biopesticidas da APAC

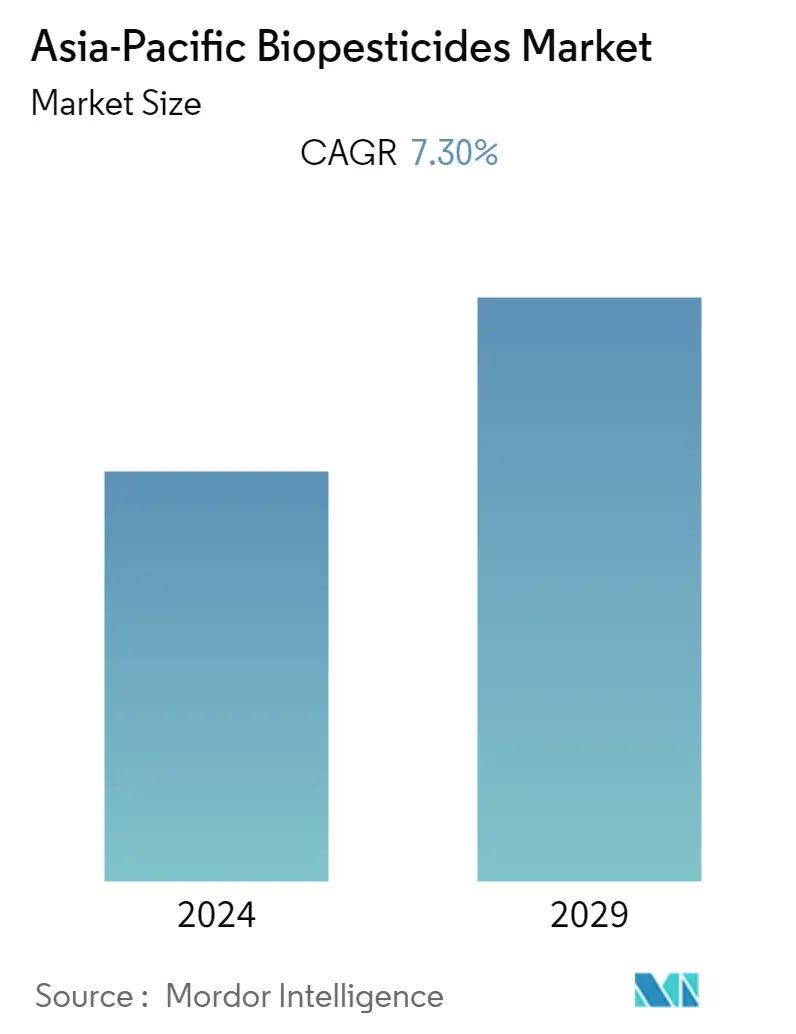

Espera-se que o mercado de biopesticidas da Ásia-Pacífico registre um CAGR de 7,3% durante o período de previsão. O crescimento do mercado regional depende da necessidade de produtividade da terra nos campos agrícolas, mantendo intacta a saúde do solo. A exigência de alta produtividade e produção agrícola com práticas agrícolas em evolução de alta qualidade e agricultura de precisão tem impulsionado o crescimento do mercado de biopesticidas na Ásia-Pacífico. A região está a promover a utilização de pesticidas microbianos, em oposição a fertilizantes químicos e pesticidas, a fim de equilibrar o crescimento do sector agrícola necessário para sustentar a sua produção em grande escala.

Tendências de mercado de biopesticidas da APAC

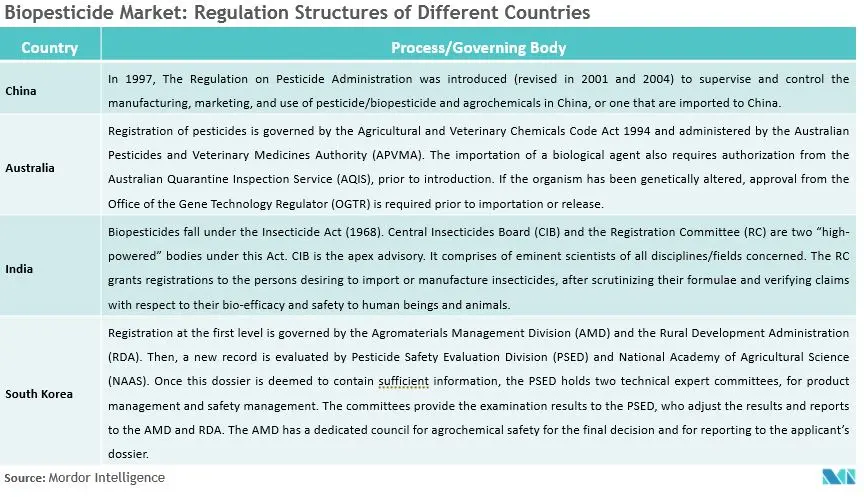

Procedimento de registro fácil

- Dado que os biopesticidas tendem a representar menos riscos do que os pesticidas químicos, a EPA geralmente exige menos dados para registar um biopesticida do que para registar um pesticida químico. Como resultado, novos biopesticidas são frequentemente registados em menos de um ano, em comparação com pesticidas químicos que necessitam de um período médio de mais de três anos.

- Para promover a utilização de biopesticidas, os países em desenvolvimento simplificaram a exigência de registo de biopesticidas. Esses países também estão concedendo subsídios para PD e instalações de unidades de produção. Todas essas atividades estão criando uma oportunidade para o desenvolvimento do mercado de biopesticidas.

- Além disso, o registo de pesticidas microbianos é semelhante em muitos outros países. Estes processos evoluíram a partir dos requisitos existentes dos pesticidas químicos, mas foram modificados para ter em conta a natureza biológica dos ingredientes activos envolvidos.

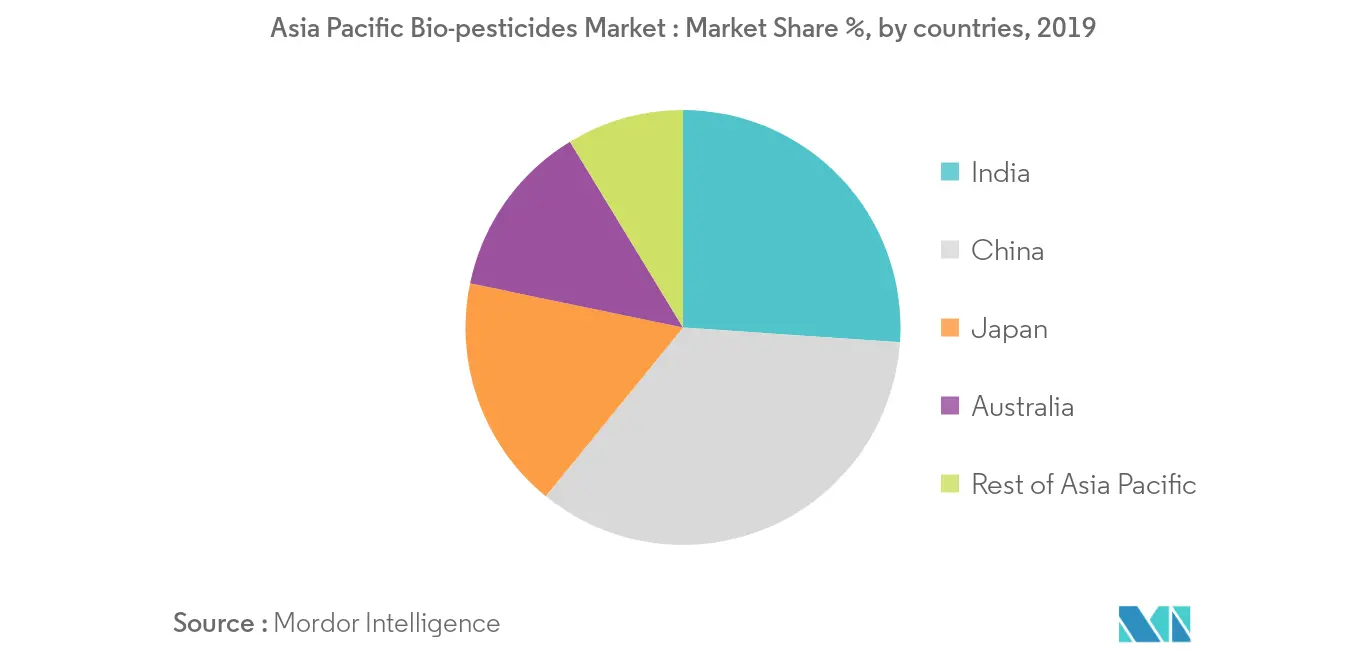

China domina o mercado

- Espera-se que o mercado chinês de biopesticidas registre um CAGR de 8,6% durante o período de previsão. Como parte do plano da China de crescimento zero do consumo de pesticidas até 2020, são feitos maiores esforços para o desenvolvimento de biopesticidas, para diminuir a dependência de pesticidas químicos nocivos e para melhorar a agricultura sustentável no país.

- A primeira posição na área de PD de biopesticidas, em todo o mundo, foi recentemente reivindicada pela China. Portanto, o país já possui um sistema completo de biopesticidas, incluindo pesticidas microbianos, pesticidas bioquímicos, pesticidas botânicos, antibióticos agrícolas e controlo biológico de pragas.

- Apesar da comercialização relativamente fraca, o registo de biopesticidas na China está a aumentar continuamente. Além disso, o registo de pesticidas microbianos tem registado um grande aumento nos últimos tempos.

- O aumento do custo dos insumos químicos, seus efeitos adversos na saúde do solo e no meio ambiente e a crescente conscientização sobre a nutrição equilibrada das plantas são os principais fatores que impulsionam a demanda do mercado no país. O país está a adoptar a utilização de pesticidas microbianos no tratamento de sementes, para reforçar a produtividade das culturas numa fase inicial.

Visão geral da indústria de biopesticidas da APAC

- No mercado de biopesticidas da Ásia-Pacífico, as empresas não competem apenas com base na qualidade e promoção dos produtos, mas também estão focadas em movimentos estratégicos para deter maiores quotas de mercado. Lançamentos de novos produtos, parcerias e aquisições são as principais estratégias adotadas pelas empresas líderes do mercado global de biopesticidas.

- Além disso, as empresas estão a investir fortemente no desenvolvimento de novos produtos e a colaborar, bem como a adquirir, outras empresas, o que deverá aumentar as suas quotas de mercado e reforçar as atividades de ID.

- Além de inovações e expansões, o investimento em PD e o desenvolvimento de portfólios de produtos de base biológica também serão provavelmente as estratégias cruciais durante o período de previsão. Além disso, o envolvimento em acordos com outros biopesticidas e empresas fornecedoras de tecnologia é uma das estratégias mais proeminentes seguidas pelos líderes de mercado no mercado global de biopesticidas.

Líderes de mercado de biopesticidas da APAC

BASF SE

Valent BioSciences Corporation

Bayer CropScience

Emery Oleochemicals LLC

ISHIHARA SANGYO KAISHA LTD

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria de biopesticidas da APAC

O mercado de biopesticidas da Ásia-Pacífico é segmentado por produto (bioherbicidas, bioinseticidas, biofungicidas e outros biopesticidas), aplicação (com base em culturas e não-culturas) e geografia (Austrália, China, Índia, Japão e Resto da Ásia-Pacífico ). O estudo apresenta uma ampla análise da participação de mercado, tamanho e volume do mercado de biopesticidas em escala regional. As corporações do mercado de biopesticidas atuam no formato B2B e também B2C.

| Biopesticidas | Bioherbicidas |

| Bioinseticidas | |

| Biofungicidas | |

| Outros Biopesticidas |

| Baseado em corte | Grãos e Cereais |

| Sementes oleaginosas | |

| Frutas e vegetais | |

| Não baseado em colheita | Relva e Grama Ornamental |

| Outros |

| Ásia-Pacífico | Austrália |

| China | |

| Índia | |

| Japão | |

| Resto da Ásia-Pacífico |

| Por produto | Biopesticidas | Bioherbicidas |

| Bioinseticidas | ||

| Biofungicidas | ||

| Outros Biopesticidas | ||

| Por aplicativo | Baseado em corte | Grãos e Cereais |

| Sementes oleaginosas | ||

| Frutas e vegetais | ||

| Não baseado em colheita | Relva e Grama Ornamental | |

| Outros | ||

| Por geografia | Ásia-Pacífico | Austrália |

| China | ||

| Índia | ||

| Japão | ||

| Resto da Ásia-Pacífico | ||

Perguntas frequentes sobre pesquisa de mercado de biopesticidas da APAC

Qual é o tamanho atual do mercado de biopesticidas da Ásia-Pacífico?

O Mercado de Biopesticidas Ásia-Pacífico deverá registrar um CAGR de 7,30% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de biopesticidas da Ásia-Pacífico?

BASF SE, Valent BioSciences Corporation, Bayer CropScience, Emery Oleochemicals LLC, ISHIHARA SANGYO KAISHA LTD são as principais empresas que operam no mercado de biopesticidas da Ásia-Pacífico.

Que anos este mercado de biopesticidas da Ásia-Pacífico cobre?

O relatório abrange o tamanho histórico do mercado de biopesticidas da Ásia-Pacífico para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de biopesticidas da Ásia-Pacífico para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Biopesticidas da Ásia-Pacífico

Estatísticas para a participação de mercado de biopesticidas da Ásia-Pacífico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Biopesticidas da Ásia-Pacífico inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.