Tamanho e Participação do Mercado de Embalagens de Alimentos para Bebês APAC

Análise do Mercado de Embalagens de Alimentos para Bebês APAC por Mordor Intelligence

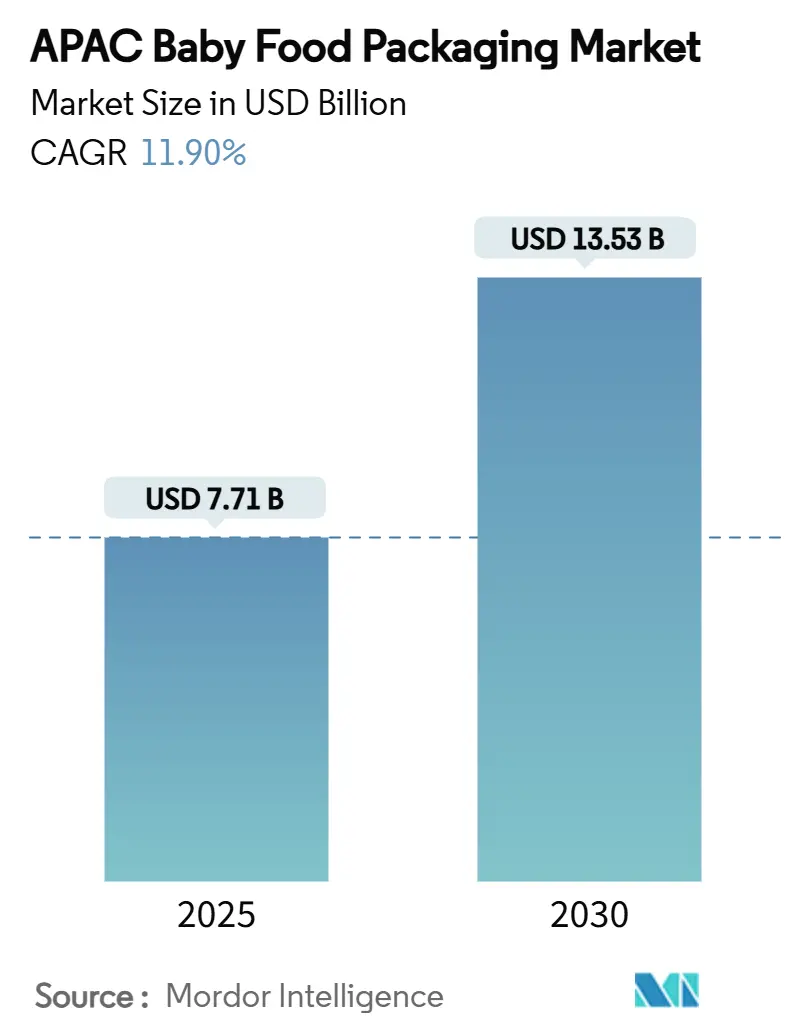

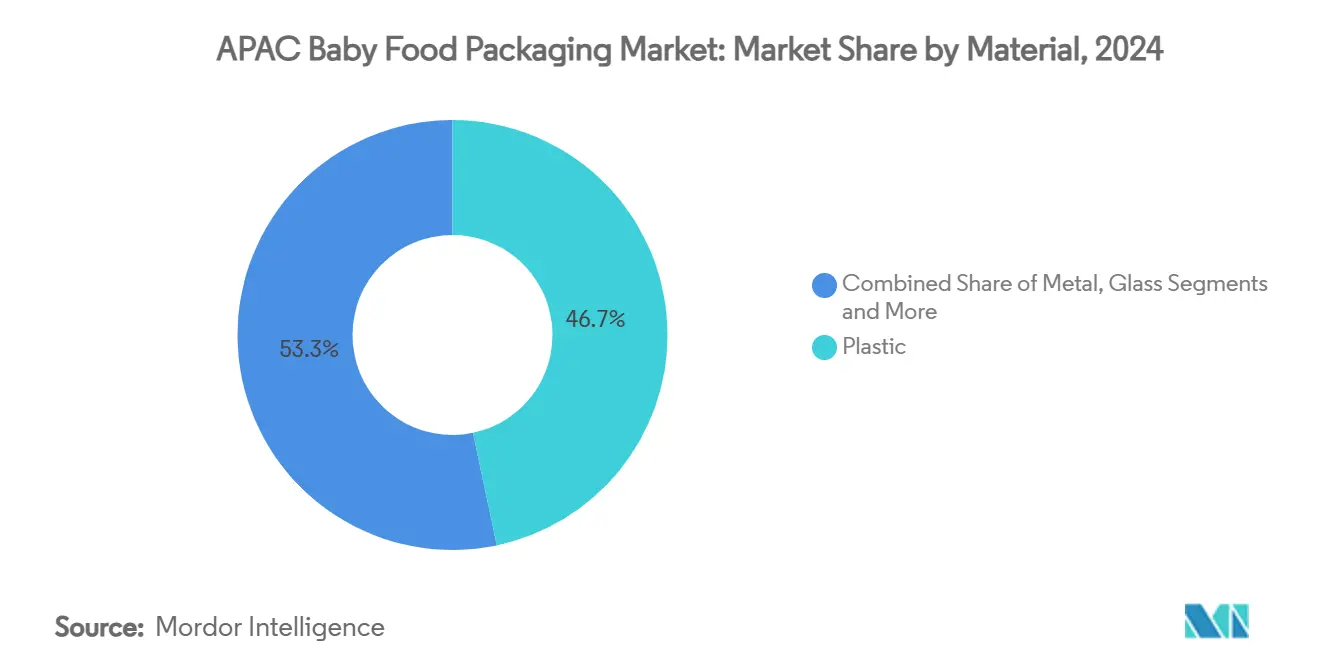

O tamanho do Mercado de Embalagens de Alimentos para Bebês APAC está estimado em USD 7,71 bilhões em 2025, e espera-se que atinja USD 13,53 bilhões até 2030, a uma TCAC de 11,90% durante o período de previsão (2025-2030). Esta expansão reflete o momentum demográfico da região, forte urbanização e a crescente preferência por nutrição infantil premium. O aumento dos registros de nascimento durante o Ano do Dragão da China elevou as vendas de fórmula infantil super-premium em 44,3%, enquanto o H&H Group capturou 15,6% de participação dessa faixa de preço.[1]NutraIngredients-Asia, "H&H Group rebounds from low infant formula sales in China in Q1," nutraingredients-asia.com A inovação em materiais é outro catalisador de crescimento. O plástico manteve 46,7% de participação em receita em 2024, mas os bioplásticos estão subindo mais rapidamente a 18,4% TCAC, apoiados pelo complexo Ingeo PLA de USD 600 milhões da NatureWorks na Tailândia programado para 2025. Sachês orientados para conveniência já detêm 33% de participação e crescem a 15,9% TCAC, remodelando investimentos em linhas de embalagem e layouts de prateleiras de varejo. A concentração geográfica permanece evidente com a China comandando 35% de participação, enquanto a Índia registra a TCAC mais rápida de 14% até 2030. As vendas de comércio eletrônico de embalagens de alimentos para bebês aceleram a 19,4% TCAC, forçando uma mudança para formatos mais leves e resistentes ao transporte que minimizam quebras e peso dimensional.

Principais Conclusões do Relatório

- Por material, o plástico liderou com 46,7% da participação do mercado de embalagens de alimentos para bebês APAC em 2024; os bioplásticos estão previstos para se expandir a uma TCAC de 18,4% até 2030.

- Por tipo de embalagem, os sachês responderam por 33% da participação em receita em 2024 e estão projetados para avançar a uma TCAC de 15,9% até 2030.

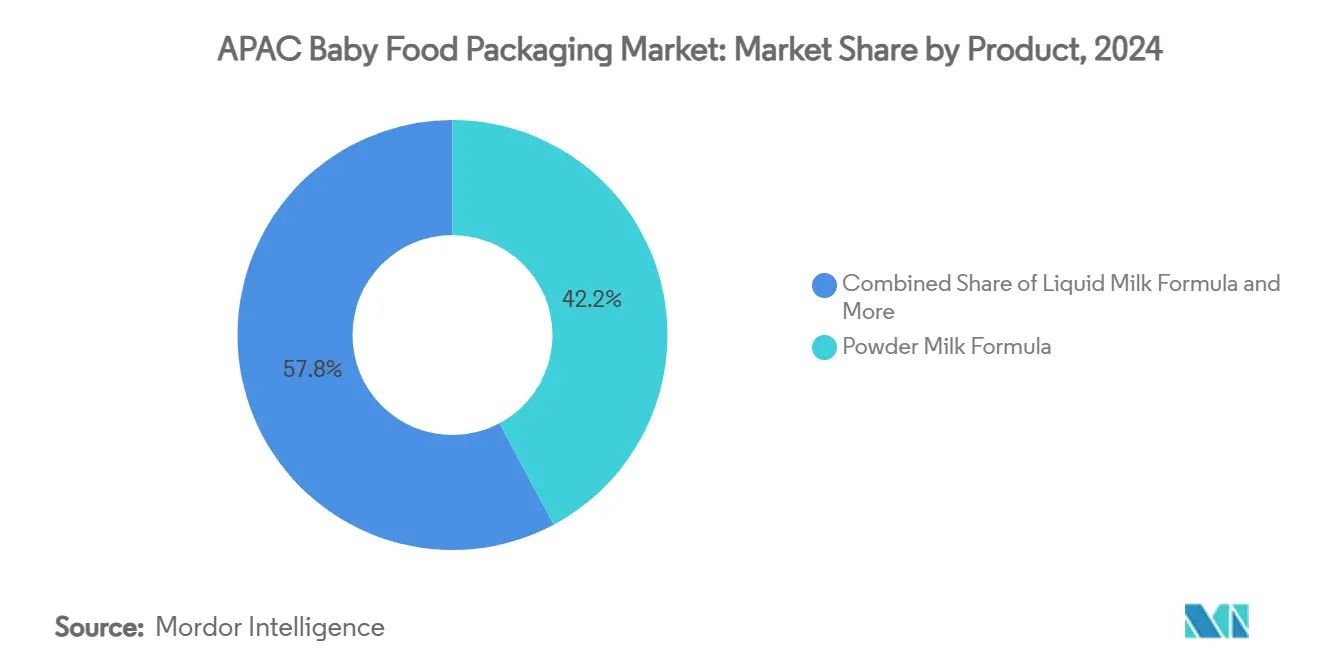

- Por produto, a fórmula láctea em pó deteve 42,2% de participação do tamanho do mercado de embalagens de alimentos para bebês APAC em 2024, enquanto lanches e finger foods esperam crescer a uma TCAC de 15% até 2030.

- Por faixa etária, 6-12 meses capturou 39,1% de participação em 2024; o grupo de 2-3 anos está estimado para subir a uma TCAC de 14,3% até 2030.

- Por canal de distribuição, supermercados e hipermercados detiveram 46,6% de participação em 2024, enquanto o varejo online está preparado para crescimento de 19,4% TCAC até 2030.

- - Por país, a China manteve 35% de participação em 2024, enquanto a Índia está prevista para registrar uma TCAC de 14% até 2030.

Tendências e Insights do Mercado de Embalagens de Alimentos para Bebês APAC

Análise de Impacto dos Drivers

| Driver | % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente demanda por alimentos para bebês embalados e fórmula infantil | +3.2% | China, Índia, Sudeste Asiático | Médio prazo (2-4 anos) |

| Aumento de domicílios urbanos com dupla renda | +2.8% | Centros urbanos em toda APAC | Longo prazo (≥ 4 anos) |

| Expansão do varejo organizado e comércio eletrônico | +2.1% | China, Índia, Indonésia, Tailândia | Curto prazo (≤ 2 anos) |

| Mudança liderada por marcas para formatos de sachês de conveniência | +1.9% | APAC Global | Médio prazo (2-4 anos) |

| Subsídios governamentais para linhas de embalagem de base biológica | +1.4% | Tailândia, Vietnã, Malásia | Longo prazo (≥ 4 anos) |

| Investimento OEM em capacidade de conversão flexível interna | +1.1% | China, Índia, Japão | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente demanda por alimentos para bebês embalados e fórmula infantil

O segmento de fórmula infantil da China permaneceu resiliente em 2024, com marcas estrangeiras registrando 8% de crescimento de vendas, com o nível super-premium garantindo 37% de participação.[2]China International Import Expo, "Several foreign infant formula brands see strong growth in China in 2024," ciie.org Pais em áreas urbanas da APAC favorecem produtos que garantem segurança, vida útil prolongada e nutrição superior, promovendo demanda por filmes de barreira multicamadas e acabamentos premium. A transferência de riqueza geracional traz poder de compra milenar que privilegia conveniência e qualidade percebida sobre alternativas caseiras. As divisões urbano-rurais permanecem, mas os centros metropolitanos se tornaram clusters de demanda de alta densidade.

Aumento de domicílios urbanos com dupla renda

Domicílios com dois assalariados valorizam embalagens que apoiam rotinas agitadas. Sachês com bico permitem alimentação em movimento, refechamento fácil e menos bagunça, alinhando-se com as expectativas dos pais. A afluência na Coreia do Sul e Singapura acelera a adoção de pacotes premium controlados por porção, enquanto Vietnã e Indonésia começam a espelhar a tendência conforme a participação feminina no trabalho aumenta. As marcas estão, portanto, priorizando formas ergonômicas, laminados de toque suave e fechamentos de abertura rápida adequados para uso com uma mão.

Expansão do varejo organizado e comércio eletrônico

O comércio digital está escalando a 19,4% TCAC, remodelando a física de distribuição. As embalagens exigem limiares de teste de queda mais altos e eficiência cúbica otimizada para sobreviver às redes de correios. Marcas direto-ao-consumidor usam comércio eletrônico para contornar a competição de prateleira, então os gráficos da embalagem devem transmitir confiança e qualidade durante navegação em miniatura. Em mercados como a Indonésia, o aumento da penetração de supermercados ainda contribui para o crescimento de volume, mas modelos omnichannel dominam o planejamento estratégico.

Mudança liderada por marcas para formatos de sachês de conveniência

Os sachês capturaram mais de 30% de participação globalmente, liderados por designs Cheer Pack que integram bicos à prova de violação e sem derramamento.[3]Cheer Pack North America, "Food & Beverage - Baby Food," cheerpack.com Para produtores, menor peso significa menores emissões logísticas e maximização de contagem de prateleira. Silhuetas personalizadas e impressão foto-realística melhoram o impacto de prateleira, enquanto o envase asséptico amplia o escopo de aplicação. Economias APAC desenvolvidas exibem rápida adoção de sachês, enquanto potes de vidro mantêm relevância em certas ocasiões de nicho ou presente.

Análise de Impacto das Restrições

| Restrição | % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proibições rigorosas de plásticos descartáveis | -2.3% | Índia, Sudeste Asiático, Austrália | Curto prazo (≤ 2 anos) |

| Volatilidade nos preços de resina grau alimentício | -1.8% | APAC Global | Curto prazo (≤ 2 anos) |

| Preferência cultural por comida caseira para bebês | -1.5% | APAC Rural, mercados tradicionais | Longo prazo (≥ 4 anos) |

| Lacunas de infraestrutura de reciclagem em economias emergentes do SE-Asiático | -1.2% | Vietnã, Indonésia, Filipinas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Proibições rigorosas de plásticos descartáveis

A Índia exige 30% de conteúdo reciclado até 2025 em muitas categorias rígidas, forçando ciclos acelerados de P&D e qualificação.[4]Lorax EPI, "Revolutionising packaging: The rise of post-consumer recycled content," loraxcompliance.com Os produtores enfrentam custos adicionais para resina PCR certificada e especificações mais rígidas sobre migração e odor. Medidas paralelas em Singapura e Indonésia acrescentam complexidade para cadeias de suprimento multinacionais que devem equilibrar diferentes prazos de conformidade.

Volatilidade nos preços de resina grau alimentício

Polietileno e polipropileno subiram vários centavos por libra no final de 2024 devido ao aperto de matéria-prima. Tais oscilações comprimem margens de conversores e interrompem compromissos de preços com proprietários de marcas. Vários embaladores fazem hedge comprando antecipadamente ou diversificando para misturas de bio-resina, mas empresas menores lutam para absorver a volatilidade. O investimento em plataformas de aquisição digital e acordos de compra de longo prazo está, portanto, aumentando.

Análise de Segmentos

Por Material: Bioplásticos impulsionam transformação sustentável

O plástico dominou o mercado de embalagens de alimentos para bebês APAC em 2024 com 46,7% de participação em receita. Os bioplásticos, no entanto, estão traçando uma TCAC de 18,4% até 2030, apoiados pelo regime pró-investimento da Tailândia e compromissos de marcas multinacionais sobre neutralidade de carbono. O tamanho do mercado de embalagens de alimentos para bebês APAC para bioplásticos está previsto para crescer mais rapidamente, pois a capacidade da NatureWorks e SKC reduz diferenciais de custo com polímeros à base de petróleo. Subsídios governamentais na Tailândia e Vietnã reduzem limiares de capital, enquanto processabilidade melhorada permite que filmes PLA e PBAT de base biológica correspondam à resistência ao calor e integridade de selagem de flexíveis convencionais.

A sensibilidade ao preço ainda limita a adoção em várias economias emergentes, mas marcas de alimentos para bebês premium e orgânicos estão usando embalagens compostáveis como história de marca. O vidro mantém relevância em presentes de luxo, mas seu peso e fragilidade reduzem competitividade no comércio eletrônico. A demanda por latas de metal está recuando em favor de laminados de barreira mais leves. O papelão, frequentemente acoplado com revestimentos de bio-barreira, mantém um nicho para embalagens secundárias premium.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Embalagem: Sachês revolucionam conveniência

Os sachês detiveram 33% de participação do mercado de embalagens de alimentos para bebês APAC em 2024. Eles estão previstos para se expandir a 15,9% TCAC, impulsionados por designs com bico que apoiam alimentação independente de crianças pequenas. O tamanho do mercado de embalagens de alimentos para bebês APAC para sachês está, portanto, se ampliando mais rapidamente que formatos rígidos. As garrafas permanecem importantes para fórmula pronta para beber, mas sistemas SIG e Tetra agora competem com flexíveis mono-materiais que reivindicam pegadas de carbono menores. Latas de metal estão perdendo apelo de prateleira devido a penalidades de peso e estão sendo substituídas em lojas de clube por sachês stand-up com acessórios que oferecem níveis de barreira similares.

Os fabricantes apreciam os benefícios logísticos dos sachês, que reduzem volumes de frete de entrada e espaço de armazém. Os varejistas ganham densidade de prateleira virada para cima e melhoria na venda conforme os consumidores abraçam o formato mais leve. Saquinhos permanecem uma opção custo-efetiva na Indonésia e Filipinas, onde acessibilidade de uso único supera preocupações de sustentabilidade. Potes persistem para purês orgânicos premium, mas tendem para PET leve em vez de vidro.

Por Produto: Lanches impulsionam expansão de categoria

A fórmula láctea em pó liderou com 42,2% de participação em 2024, sustentando a escala da categoria. Lanches e finger foods mostram uma TCAC de 15% graças aos pais priorizarem desenvolvimento de habilidades motoras e exploração de sabores. Sachês flexíveis com lavagem de nitrogênio mantêm crocância e controle de porção, enquanto latas com papel alumínio destacável oferecem evidência de violação. Alimentos para bebês desidratados permanecem populares no Japão e Coreia devido à conveniência de reconstituição. Fórmula láctea líquida registra menor crescimento porque seu maior custo de transporte e vida útil mais curta favorecem suprimento doméstico, enquanto formatos em pó dominam o comércio de exportação.

Proprietários de marcas cada vez mais lançam palitos de arroz tufado orgânico e derretes de frutas-vegetais que carregam margens de lucro maiores. A embalagem deve, portanto, equilibrar barreira de oxigênio com conveniência de dispersão, impulsionando inovação em filme multicamadas. SKUs de nutrição especializada para gerenciamento de alergias e digestão sensível também estão em ascensão, frequentemente exigindo laminados de alta barreira opacos para proteger a eficácia probiótica.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Faixa Etária: Segmento de crianças pequenas acelera crescimento

O grupo de 6-12 meses manteve 39,1% de participação em 2024, refletindo a janela tradicional de desmame quando alimento sólido é introduzido. O segmento de 2-3 anos está projetado para subir a 14,3% TCAC conforme marcas estendem portfólios para nutrição de desenvolvimento. Formatos de sachês com bicos texturizados encorajam autoalimentação e exploração sensorial, enquanto copos refecháveis apoiam flexibilidade de porção. A participação do mercado de embalagens de alimentos para bebês APAC por faixa etária sugere que tamanhos de embalagem se diversificam, com pacotes de porção única direcionados a bebês e recipientes de múltiplas porções destinados a crianças pequenas.

Tendências de amamentação prolongada mantêm o segmento de 0-6 meses estável em vez de crescente. O grupo de 1-2 anos experimenta crescimento moderado conforme lanches de cruzamento borram a linha entre categorias de criança pequena e mainstream. Recursos de segurança como tampas à prova de engasgo e anéis à prova de violação permanecem obrigatórios em todas as idades, mas design ergonômico é mais pronunciado para o grupo ativamente móvel de 2-3 anos.

Por Canal de Distribuição: Comércio eletrônico transforma varejo

Supermercados e hipermercados entregaram 46,6% do valor de 2024, mas o varejo online está crescendo mais rapidamente a 19,4% TCAC. O tamanho do mercado de embalagens de alimentos para bebês APAC atribuível ao comércio eletrônico necessita designs que resistam à compressão e variações de temperatura. Padrões de teste de queda para redes de correio são mais rígidos que para varejo paletizado, influenciando escolhas de material como laminados de sachês mais espessos ou garrafas HDPE com modificadores de impacto.

Modelos click-and-collect misturam tijolo-e-argamassa com conveniência digital, então embalagem secundária deve carregar códigos QR claros e etiquetas resistentes a danos que sobrevivem múltiplos pontos de manuseio. Farmácias permanecem pontos de venda confiáveis para fórmulas especializadas e nutrição terapêutica, exigindo selos blister premium e códigos de rastreabilidade. Lojas de conveniência em hubs de trânsito metropolitano atendem necessidades imediatas com SKUs de formato pequeno. Caixas de assinatura direto-ao-consumidor fornecem demanda previsível que ajuda embaladores a otimizar corridas de produção.

Análise Geográfica

A China manteve 35% de participação do mercado de embalagens de alimentos para bebês APAC em 2024 e permanece o centro de inovação para filmes de barreira adaptados para fórmula super-premium. O nível super-premium alcançou 37% de participação naquele ano, enquanto marcas estrangeiras desfrutaram de 8% de crescimento de vendas apesar da suavidade demográfica. Fornecedores de embalagem se beneficiam das rigorosas regras de adesivos GB 4806.15-2024 da China efetivas em fevereiro de 2025, que elevam padrões de segurança e fomentam demanda por matérias-primas de alta pureza. O investimento em reciclagem de ciclo fechado também está crescendo, conforme governos locais priorizam redução de resíduos e consumidores mostram preocupações eco elevadas.

A Índia está prevista para registrar uma TCAC de 14% até 2030, apoiada por rápida urbanização e famílias com dupla renda. O Dhunseri Group destinou INR 22 bilhões (USD 254,4 milhões) para expansão de capacidade de filme PET até 2029 que sustentará suprimento doméstico. Estruturas regulamentares estão se modernizando conforme FSSAI apertou obrigações de rotulagem em junho de 2024, promovendo embaladores a adotar painéis de nutrição mais claros. O crescimento do comércio eletrônico em cidades de segundo e terceiro níveis amplia o acesso, enquanto dinâmicas de preços competitivos favorecem pacotes flexíveis sobre vidro rígido.

O Sudeste Asiático forma um mosaico de oportunidades. A Tailândia se beneficia de projetos bio-químicos de USD 600 milhões da NatureWorks e USD 19,3 bilhões da Braskem Siam que ancoram um hub de biopolímeros regionais. O Vietnã atrai empreendimentos de plástico biodegradável e mostra forte adoção de comércio eletrônico. Indonésia e Filipinas registram altas taxas de natalidade, mas déficits de infraestrutura de reciclagem restringem implementações de material sustentável. A emenda das Regulamentações Alimentares 1985 da Malásia em 2025 e o novo mandato de rotulagem da Tailândia emitido em 2024 elevam obstáculos de conformidade. Em todo o bloco, aumento da renda disponível e penetração de smartphones reforçam demanda por embalagens premium alinhadas com varejo digital.

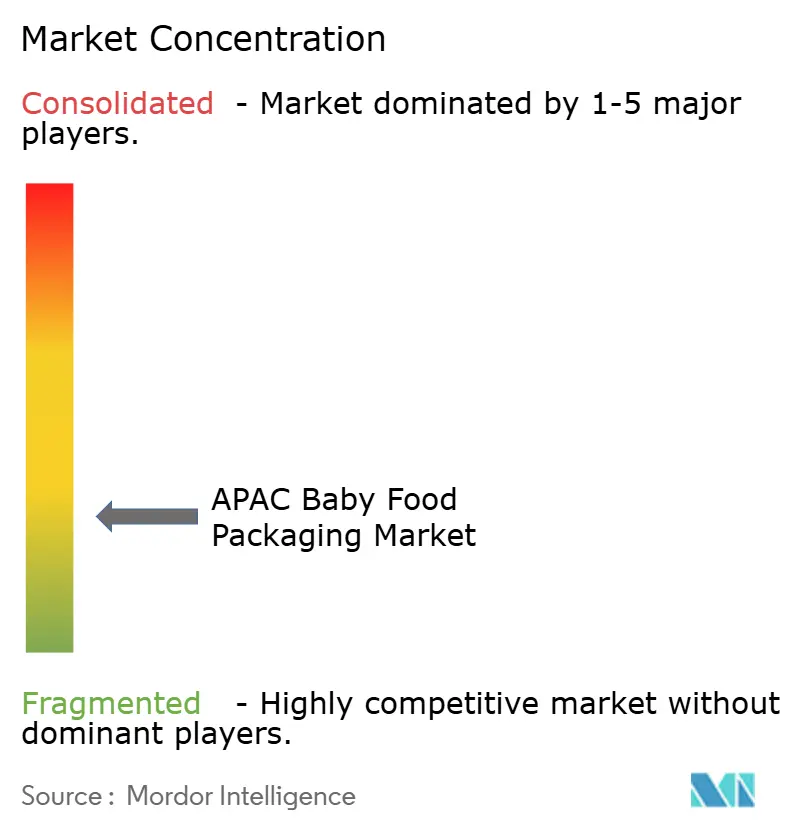

Cenário Competitivo

O mercado de embalagens de alimentos para bebês APAC está moderadamente consolidado. A compra de USD 8,4 bilhões da Berry Global pela Amcor, finalizada em abril de 2025, criou uma entidade com 400 plantas em 140 países e potencial de sinergia de USD 650 milhões. A expansão de escala permite orçamentos mais profundos de P&D para laminados recicláveis e papéis de barreira. Huhtamaki, Tetra Laval e SIG intensificam competição através de tecnologias proprietárias de revestimento e enchimento asséptico que melhoram proteção de nutrientes enquanto reduzem peso da embalagem.

Sustentabilidade direciona rivalidade. Empresas correm para garantir patentes em estruturas de base biológica ou mono-material que atendem sistemas de coleta emergentes. A patente AmFiber Performance Paper da Amcor concedida em janeiro de 2025 sublinha o valor estratégico de PI em embalagem de baixo carbono. Disruptores menores como Accredo Packaging exploram agilidade para lançar sachês baseados em cana-de-açúcar que cumprem rotulagem Biobased USDA. Parcerias entre conversores e empresas biotecnológicas são comuns, ligando ciência de fermentação com competência de extrusão.

Integração vertical ganha tração conforme OEMs trazem impressão e laminação internamente para mitigar choques de preço de resina. Investimento em robótica e sistemas de visão melhora velocidades de linha e detecção de defeitos, reduzindo tempo de inatividade e garantindo segurança alimentar. Pilotos de marca d'água digital no Japão e Coreia do Sul permitem rastreabilidade de embalagem e facilitam classificação para reciclagem. Oportunidades de espaço em branco persistem em fechamentos resistentes a crianças para linhas de suplementos, indicadores de temperatura inteligentes para monitoramento de cadeia fria e formatos pronto-para-envio em próprio contêiner de assinatura.

Líderes da Indústria de Embalagens de Alimentos para Bebês APAC

-

Amcor PLC

-

Huhtamaki Oyj

-

Aptar Group Inc.

-

Berry Global Inc.

-

DS Smith Plc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: O Japão lançou um sistema de Lista Positiva para resinas sintéticas em materiais de contato com alimentos, elevando padrões de conformidade.

- Abril 2025: A Amcor completou sua aquisição totalmente em ações de USD 8,4 bilhões da Berry Global, formando um líder de embalagem com 400 plantas mundialmente e sinergias anuais direcionadas de USD 650 milhões.

- Fevereiro 2025: A China aplicou GB 4806.15-2024, um padrão abrangente de adesivos para contato com alimentos apertando segurança de embalagens de alimentos para bebês.

- Janeiro 2025: A Amcor obteve uma patente europeia para AmFiber Performance Paper, uma embalagem de papel de alta barreira reciclável.

Escopo do Relatório do Mercado de Embalagens de Alimentos para Bebês APAC

Embalagens de alimentos para bebês englobam os materiais e contêineres que protegem produtos de alimentos para bebês, garantindo sua segurança, frescor e valor nutricional. Projetadas com higiene em mente, previnem contaminação e oferecem aos pais conveniências como refechamento, evidência de violação e portabilidade. Com crescentes preocupações do consumidor sobre segurança e sustentabilidade, fabricantes de embalagens estão se voltando para materiais eco-amigáveis. Estes materiais reduzem impacto ambiental e cumprem a função essencial de manter alimentos para bebês seguros e facilmente acessíveis. Além disso, embalagem é um meio de comunicar qualidade e confiabilidade do produto aos consumidores, frequentemente alcançada através de designs informativos e atraentes.

O Mercado de Embalagens de Alimentos para Bebês da Ásia-Pacífico é segmentado por material (plástico, papelão, metal, vidro), por tipo de embalagem (garrafas, latas de metal, caixas de cartão, potes, sachês e outros tipos de embalagem), por produtos (fórmula láctea líquida, alimentos para bebês desidratados, fórmula láctea em pó, alimentos para bebês preparados e outros) e por País (China, Índia, Japão, Coreia do Sul, Sudeste Asiático e Resto da Ásia-Pacífico). Os tamanhos de mercado e previsões são fornecidos em termos de valor em (USD) para todos os segmentos acima.

| Plástico |

| Papelão |

| Metal |

| Vidro |

| Bioplásticos |

| Garrafas |

| Latas de Metal |

| Caixas de Cartão |

| Potes |

| Outros |

| Alimentos para Bebês Desidratados |

| Fórmula Láctea Líquida |

| Fórmula Láctea em Pó |

| Lanches e Finger Foods |

| Outros |

| 0-6 Meses |

| 6-12 Meses |

| 1-2 Anos |

| 2-3 Anos |

| Supermercados / Hipermercados |

| Lojas de Conveniência |

| Farmácias e Drogarias |

| Varejo Online |

| Outros |

| China |

| Índia |

| Japão |

| Coreia do Sul |

| Indonésia |

| Tailândia |

| Malásia |

| Resto da Ásia-Pacífico |

| Por Material | Plástico |

| Papelão | |

| Metal | |

| Vidro | |

| Bioplásticos | |

| Por Tipo de Embalagem | Garrafas |

| Latas de Metal | |

| Caixas de Cartão | |

| Potes | |

| Outros | |

| Por Produto | Alimentos para Bebês Desidratados |

| Fórmula Láctea Líquida | |

| Fórmula Láctea em Pó | |

| Lanches e Finger Foods | |

| Outros | |

| Por Faixa Etária | 0-6 Meses |

| 6-12 Meses | |

| 1-2 Anos | |

| 2-3 Anos | |

| Por Canal de Distribuição | Supermercados / Hipermercados |

| Lojas de Conveniência | |

| Farmácias e Drogarias | |

| Varejo Online | |

| Outros | |

| Por País | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Indonésia | |

| Tailândia | |

| Malásia | |

| Resto da Ásia-Pacífico |

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de embalagens de alimentos para bebês APAC?

O mercado está avaliado em USD 7,71 bilhões em 2025 e está projetado para atingir USD 13,53 bilhões até 2030.

Qual material de embalagem está crescendo mais rapidamente?

Os bioplásticos estão se expandindo a uma TCAC de 18,4% até 2030, apoiados por investimentos em larga escala em PLA e PBAT na Tailândia e Vietnã.

Por que os sachês estão ganhando popularidade em alimentos para bebês?

Os sachês oferecem portabilidade, redução de quebras e facilidade de autoalimentação, ajudando-os a crescer a uma TCAC de 15,9% e deter 33% de participação de mercado em 2024.

Qual país impulsionará o maior crescimento?

A Índia está prevista para registrar a TCAC mais rápida de 14% devido à urbanização, famílias com dupla renda e melhoria da infraestrutura de varejo.

Como o comércio eletrônico está mudando o design das embalagens?

A TCAC de 19,4% do varejo online força os embaladores a projetar formatos mais robustos e eficientes em cubo que resistam ao transporte de encomendas mantendo a integridade do produto.

Que mudanças regulamentares estão moldando as escolhas de materiais?

As regras de adesivos GB 4806.15-2024 da China, os padrões atualizados de rotulagem da Índia e a Lista Positiva do Japão para resinas apertam os requisitos de segurança e aceleram a mudança para materiais sustentáveis e compatíveis.

Página atualizada pela última vez em: