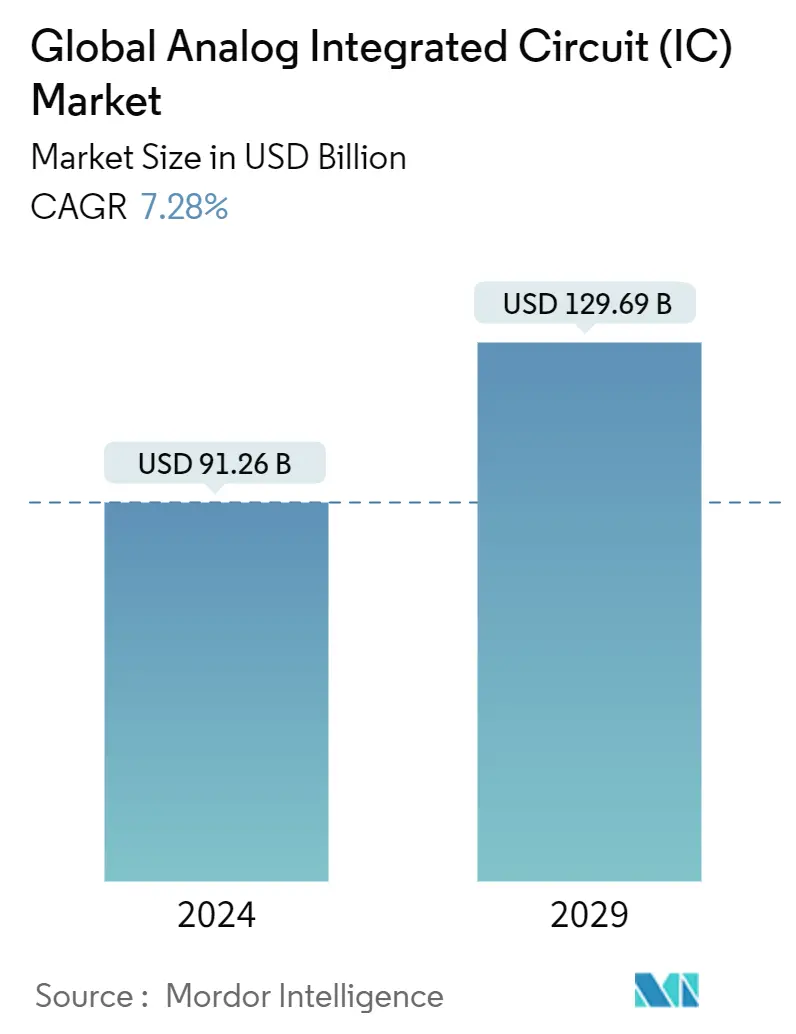

Análise de mercado de circuito integrado analógico (IC)

O tamanho do mercado global de circuitos integrados analógicos é estimado em US$ 91,26 bilhões em 2024, e deverá atingir US$ 129,69 bilhões até 2029, crescendo a um CAGR de 7,28% durante o período de previsão (2024-2029).

- Um circuito integrado analógico (IC) é uma rede de componentes interconectados fabricados em um único wafer de material semicondutor. Esses componentes operam em uma faixa contínua de sinais de entrada, contrastando com seus equivalentes digitais, que utilizam apenas dois níveis de tensão de entrada e saída. Esses circuitos processam, recebem e geram vários níveis de saída de energia durante a operação do dispositivo. Dispositivos eletrônicos que empregam componentes como osciladores, amplificadores DC, multivibradores e amplificadores de áudio utilizam circuitos analógicos, que mantêm níveis iguais de saída e entrada.

- Espera-se que a introdução e adoção de tecnologias emergentes, como a Internet das Coisas (IoT), impulsionem o crescimento do mercado devido aos benefícios evidentes dos ICs analógicos em uma gama considerável de dispositivos e aplicações conectados em tempo real. Devido à crescente disponibilidade de conectividade de alta velocidade, à crescente adoção da nuvem e ao aumento do uso de processamento e análise de dados, a adoção da Internet das Coisas (IoT) está crescendo de forma constante. Por exemplo, de acordo com a Ericsson, havia 1,9 mil milhões de ligações IoT celulares no mundo em 2022, que deverá crescer para 5,5 mil milhões em 2027, registando uma CAGR de 19% durante o período.

- Além disso, a adoção de CIs analógicos aumentou nos últimos anos devido à proliferação de smartphones, produtos eletrônicos de consumo, computadores e dispositivos de armazenamento, bem como ao aumento das vendas de veículos elétricos. Vários ICs usados em smartphones incluem ICs de carga, PMICs de exibição, PMICs SoC e PMICs de câmera. Principais players como Apple, Qualcomm, Intel e Samsung S.LSI dominam este mercado. Consequentemente, com a crescente produção e vendas de smartphones com tecnologias avançadas e a crescente integração de 5G e 6G, prevê-se que o mercado de IC analógico ganhe força substancial a nível global.

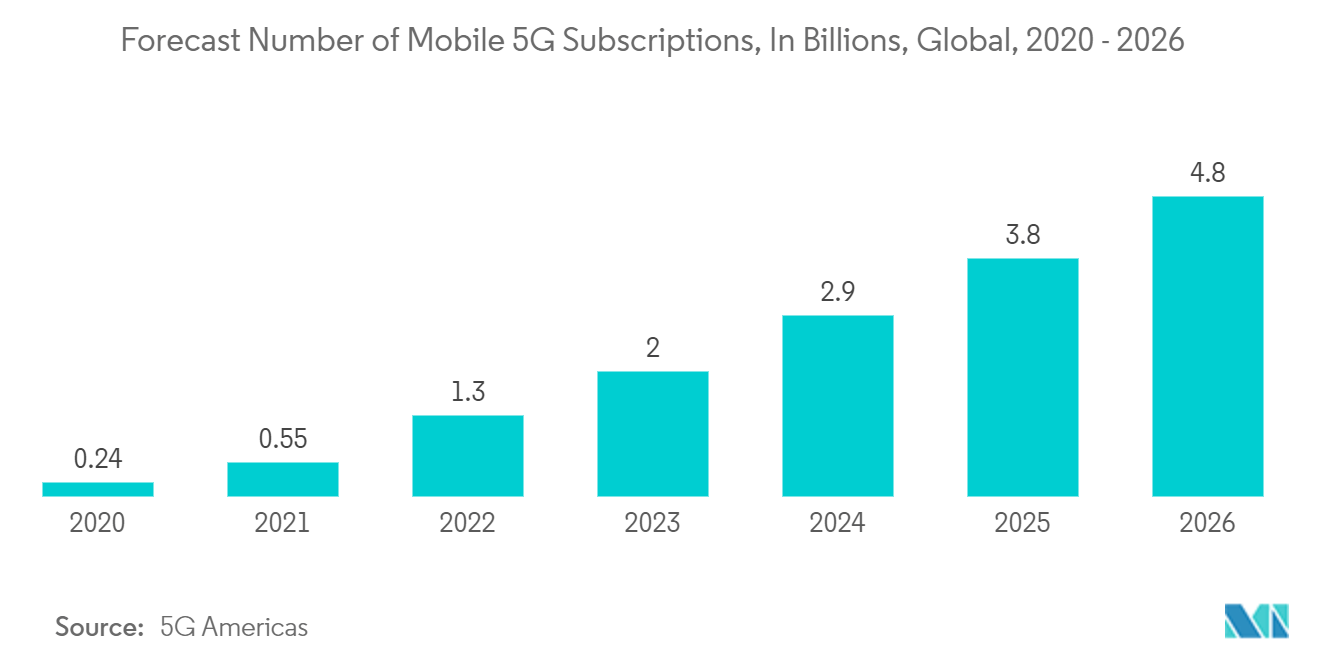

- No entanto, prevê-se que a procura global de smartphones diminua em 2023 em comparação com 2022 devido à inflação contínua, à redução dos gastos dos consumidores e a uma perspetiva mais fraca para os consumidores. Espera-se que este declínio prejudique temporariamente o mercado de IC analógico. No entanto, prevê-se que o mercado recupere ligeiramente no ano fiscal de 2024 devido ao aumento da procura por smartphones 5G e à expansão da conectividade da rede 5G em todo o mundo, particularmente impulsionada pela crescente proliferação de smartphones 5G e dobráveis. Por exemplo, de acordo com a GSMA, até 2025, as redes 5G cobrirão provavelmente um terço da população mundial.

- Há uma dependência significativa da disponibilidade de engenheiros qualificados em projetos de chips analógicos na indústria. No entanto, há necessidade de tais habilidades na indústria de semicondutores. De acordo com Cindi Harper, Recursos Humanos, Planejamento de Talentos e Aquisição da Intel, a demanda por talentos na indústria supera a oferta. Da mesma forma, Ruchir Dixit, gerente nacional da Siemens EDA, afirmou que os EUA esperam uma escassez de 250 mil engenheiros de semicondutores nos próximos cinco anos. A China e Taiwan prevêem uma escassez de 300 mil e 50 mil engenheiros, respetivamente. Tais tendências dificultam o crescimento do mercado.

- Além disso, espera-se que o conflito entre a Rússia e a Ucrânia tenha um impacto significativo em diversas indústrias, como a indústria eletrónica. O conflito já exacerbou os problemas da cadeia de abastecimento de semicondutores e a escassez de chips que têm impactado a indústria há algum tempo. A interrupção causou preços voláteis para matérias-primas críticas como níquel, paládio, cobre, silício, germânio, fosforeto de arsenieto de índio e gálio, titânio, alumínio e minério de ferro, resultando em escassez de materiais. Além disso, de acordo com a SEMI, a Rússia é um fornecedor global de 45-50% de paládio. O material é usado para formar fios de ligação, estruturas de chumbo, eletrodos, galvanização e revestimento para embalagens de semicondutores. Portanto, com todos os países fechando portas para o comércio com a Rússia, o foco dos fabricantes de semicondutores está aumentando no fornecimento de matérias-primas alternativas, atrasando ainda mais a produção de semicondutores exigidos no mercado.

Tendências de mercado de circuito integrado analógico (IC)

Celular no segmento de comunicação terá participação importante

- Este segmento abrange ICs analógicos específicos para aplicações projetados e usados em telefones celulares e dispositivos portáteis multifuncionais (voz/web/e-mail), onde a comunicação de voz continua sendo uma função principal. Esses telefones são destinados a redes celulares de longa distância, como 2G, 3G e Wimax, empregando formatos de transmissão abrangentes, como CDMA, GSM e suas versões atualizadas.

- As taxas crescentes de adoção de smartphones, especialmente nos países em desenvolvimento, são alimentadas pelo crescente crescimento populacional e pela urbanização nestas regiões. Por exemplo, as previsões da Ericsson prevêem que as assinaturas móveis globais deverão atingir aproximadamente 8,4 mil milhões até 2022, indicando uma tendência ascendente contínua.

- O advento da tecnologia 5G está promovendo um aumento na penetração dos smartphones 5G. De acordo com o Relatório de Mobilidade da Ericsson de novembro de 2022, prevê-se que as assinaturas móveis 5G atingirão 5 mil milhões até ao final de 2028. Notavelmente, espera-se que as redes 5G cubram 85% da população e administrem cerca de 70% do tráfego móvel.

- A introdução de chipsets adaptados para smartphones 5G por vários players da indústria está contribuindo significativamente para o crescimento do mercado. Por exemplo, o Google lançou o Pixel 6a, Pixel 7 e Pixel 7 Pro em 2022 para oferecer suporte à rede 5G da Índia. O Pixel 6a suporta 19 bandas 5G, enquanto o Pixel 7 e 7 Pro suportam 22.

- Relatórios da Consumer Technology Association (CTA) e do US Census Bureau projetam um aumento no valor das vendas de smartphones nos Estados Unidos, de US$ 73 bilhões em 2021 para US$ 74,7 bilhões em 2022. Além disso, a GSMA estima um aumento no número de assinantes de smartphones na América do Norte. para 328 milhões até 2025, juntamente com o aumento das taxas de penetração para assinantes móveis (86%) e utilizadores de Internet (80%).

- O Relatório de Mobilidade da Ericsson sugere que a região do Médio Oriente e África (MEA) poderá ter 60 milhões de assinantes de serviços 5G até 2024, representando aproximadamente 3% de todas as assinaturas móveis. A GSMA estima cerca de 50 milhões de conexões 5G em todo o MENA, com potencialmente 20 milhões de conexões apenas nos Estados Árabes até 2025. Estas estatísticas sublinham o ritmo rápido da adoção móvel que impulsiona o mercado estudado

Espera-se que a China seja o mercado que mais cresce na região Ásia-Pacífico

- Prevê-se que a China emerja como um player dominante no mercado de IC analógico, devido à presença de grandes fabricantes de semicondutores, à rápida industrialização e a um vasto mercado de eletrônicos de consumo. A região é conhecida por sua produção em alto volume de semicondutores e pela adoção de CI analógicos em diversos setores, como eletrônicos de consumo, automotivo e telecomunicações. Espera-se que esses fatores alimentem o crescimento do mercado estudado no país, apresentando assim oportunidades lucrativas para os participantes do mercado.

- Além disso, o país vive uma próspera indústria de TI e de centros de dados, o que é atribuído ao crescente volume de dados gerados anualmente. A notável ascensão da China como força dominante no sector tecnológico global é principalmente reforçada pelo seu próspero ecossistema de centros de dados. O mercado chinês de data centers de Internet destaca-se como um dos mercados tecnologicamente mais avançados do mundo, com inúmeras organizações operando através de plataformas digitais.

- Além disso, espera-se que os crescentes investimentos em centros de dados e a crescente penetração da Internet criem a procura de muitos destes dispositivos para incorporar sensores que interagem com o mundo físico, exigindo processamento analógico para conversão de analógico para digital. Ao combinar essas funções com a tecnologia digital, é alcançada uma solução econômica, de baixo consumo de energia e confiável. Como resultado, espera-se que esses fatores impulsionem o crescimento do mercado global de IC analógicos durante o período de previsão.

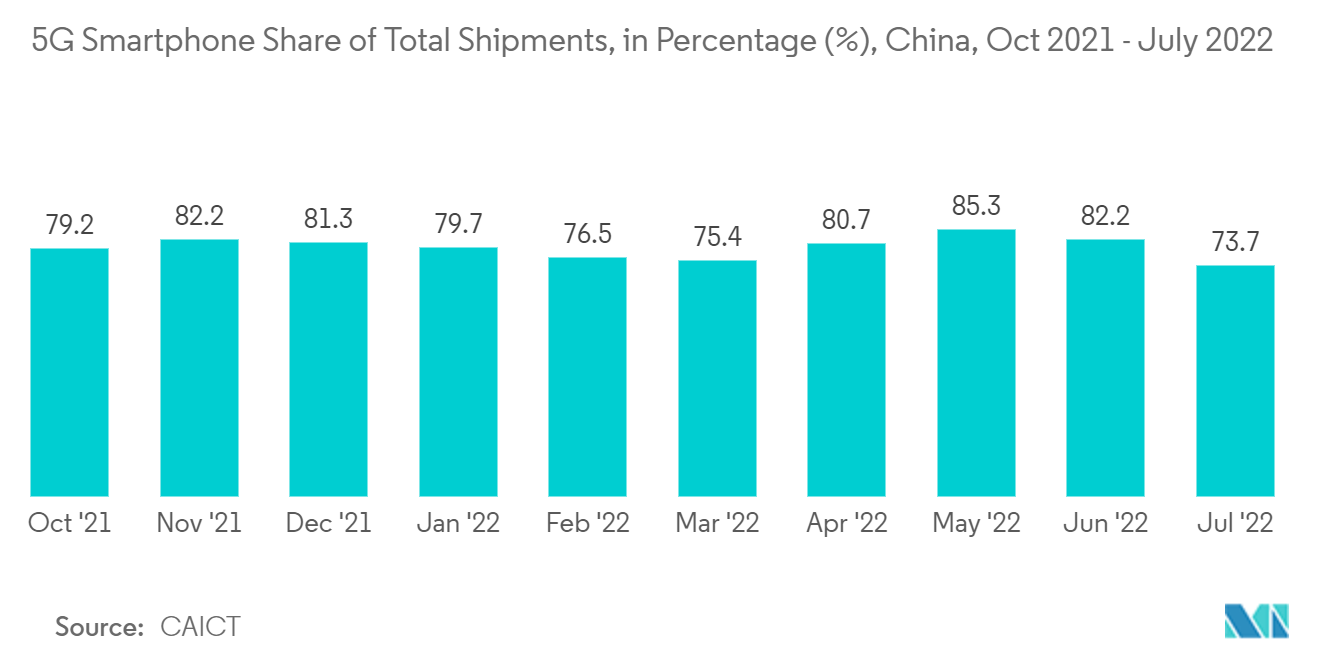

- Além disso, espera-se que as crescentes capacidades de rede 5G criem uma enorme demanda por módulos IC analógicos. A China emergiu como um interveniente proeminente na arena 5G com uma implantação substancial de estações base 5G. De acordo com os dados divulgados pelo MIIT, a China tinha 2,31 milhões de estações base 5G no final de 2022. O enorme investimento do país em infra-estruturas e as ambiciosas estratégias de implementação permitiram-lhe alcançar uma ampla cobertura 5G. Os especialistas prevêem que as estações base 5G na China ultrapassarão os seis milhões até 2024.

- Além disso, de acordo com a Academia Chinesa de Tecnologia da Informação e Comunicação (CAICT), em julho de 2022, o volume de remessas de smartphones 5G na China totalizou 14,7 milhões de unidades, representando mais de 73% do total de remessas de smartphones. Além disso, os smartphones 5G representaram 74% de todas as remessas de telemóveis na China durante esse mês. O total acumulado no ano de remessas de smartphones 5G em 2022 atingiu 124 milhões de unidades. Além disso, a China lançou 121 novos modelos de telemóveis 5G no mesmo ano. A crescente penetração de smartphones 5G provavelmente impulsionará a demanda por IC analógicos.

- A China continua a ser o principal mercado global de veículos em vendas anuais e produção industrial, segundo o ITA. A produção nacional está projetada para atingir 35 milhões de veículos até 2025. Além disso, a indústria automotiva na China intensificou seu alcance global no ano em curso, com as exportações testemunhando um aumento notável de 81% em relação ao ano anterior, para 1,76 milhão de veículos no ano. primeiros cinco meses de 2023, de acordo com dados divulgados pela Associação Chinesa de Fabricantes de Automóveis (CAAM). Espera-se que tais capacidades significativas na fabricação de automóveis criem uma demanda significativa para o mercado estudado na indústria por sua ampla gama de aplicações em carros modernos.

Visão geral da indústria de circuito integrado analógico (IC)

A previsão para o Mercado de Circuitos Integrados Analógicos (IC) indica um cenário semiconsolidado. Os fabricantes estão envolvidos numa concorrência acirrada, alavancando a inovação de produtos e a diferenciação tecnológica. Muitas empresas estão investindo estrategicamente no desenvolvimento de CIs analógicos para garantir uma vantagem de pioneirismo e manter a competitividade. Jogadores notáveis nesta área incluem Analog Devices Inc., Infineon Technologies AG, Microchip Technology Inc., NXP Semiconductors NV e ON Semiconductor.

Em fevereiro de 2023, a Analog Devices Inc. e a Marvell Technology Inc. lançaram sua plataforma de design de referência 5G massivo MIMO (mMIMO) de última geração, integrando suporte Open RAN. Esta plataforma pioneira combina o SoC RadioVerse Transceptor de última geração da ADI com o processador de banda base OCTEON 10 Fusion 5G da Marvell, oferecendo uma solução de formação de feixe digital de 5 nm líder do setor para 5G. Ao aproveitar esta tecnologia avançada, a plataforma acelera significativamente o tempo de colocação no mercado de unidades de rádio mMIMO avançadas e suporte O-RAN, alcançando até 40% menos consumo de energia, tamanho reduzido e peso mais leve.

Em janeiro de 2023, a Microchip Technology revelou sua mais recente adição ao portfólio tolerante à radiação, o regulador de tensão MIC69303RT 3A Low-Dropout (LDO). Este dispositivo de energia comercial (COTS) representa um avanço significativo para a Microchip à medida que expande a sua gama em tecnologia tolerante à radiação. A introdução desta solução de gestão de energia tolerante a radiação COTS visa desbloquear novas oportunidades de design em aplicações espaciais dentro da unidade de negócios de interface e energia analógica da Microchip.

Líderes de mercado de circuito integrado analógico (IC)

Analog Devices Inc.

Infineon Technologies AG

Microchip Technology Inc

NXP Semiconductors NV

ON Semiconductor

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_Market_comapany_logo.webp)

Notícias do mercado de circuito integrado analógico (IC)

- Outubro de 2023 Vitesco Technologies e Infineon Technologies AG anunciaram o reforço de sua colaboração de longa data. Na próxima geração de controladores mestre e de zona para arquiteturas de veículos eletroeletrônicos (arquiteturas E/E), bem como em suas novas soluções de sistemas de eletrificação, a Vitesco Technologies incorporará a família de microcontroladores AURIX TC4x da Infineon. Esta parceria estratégica, prevista para começar em 2027, deverá durar vários anos.

- Setembro de 2023 Intelligent Hardware Korea (IHWK), um fornecedor de soluções de IA, divulgou recentemente seu desenvolvimento contínuo de uma plataforma de computação analógica neuromórfica para dispositivos de neurotecnologia e dispositivos neuromórficos programáveis em campo. Em colaboração com a Microchip Technology, a IHWK pretende aproveitar a tecnologia de armazenamento de silício da empresa para criar esta plataforma de computação avançada. Além disso, a Microchip Technology contribuirá oferecendo um sistema de avaliação para sua solução de memória neuromórfica SuperFlash memBrain.

Segmentação da indústria Circuito Integrado Analógico (IC)

Um circuito integrado analógico é dedicado a projetar e aplicar circuitos e sistemas analógicos, de radiofrequência (rf), de sinal misto (ICS) e de processamento de sinal. O mercado está crescendo, à medida que todos os produtos de consumo digitais, desde eletrodomésticos e telefones celulares até tocadores de música, possuem ICS analógicos alimentando seu coração digital, incluindo outras aplicações, como automotiva, militar e governamental. O mercado de circuitos integrados analógicos é do tipo segmentado (IC de uso geral [interface, gerenciamento de energia, conversão de sinal, amplificadores/comparadores], IC específico de aplicação (consumidor [áudio/vídeo, câmera digital e filmadora e outros consumidores), automotivo [infoentretenimento e outros infoentretenimento], comunicação [telefone celular, infraestrutura, comunicação com fio, curto alcance, outros sem fio], computador [sistema de computador e display, periféricos de computador, armazenamento e outros computadores], industrial e outros), geografia (Américas, Europa, Japão, China e resto do mundo). O impacto das tendências macroeconómicas no mercado também é abordado no âmbito do estudo. Além disso, a perturbação dos factores que afectam a evolução do mercado num futuro próximo foi abordada no estudo relativo aos factores determinantes e constrangimentos. O relatório oferece previsões de mercado e tamanho em volume (unidades) e valor (USD) para todos os segmentos acima.

| CI de uso geral | Interface | |

| Gerenciamento de energia | ||

| Conversão de sinal | ||

| Amplificadores/Comparadores (Condicionamento de Sinal) | ||

| IC específico da aplicação | Consumidor | Áudio vídeo |

| Câmera digital e filmadora | ||

| Outros consumidores | ||

| Automotivo | Infoentretenimento | |

| Outro infoentretenimento | ||

| Comunicação | Celular | |

| A infraestrutura | ||

| Comunicação com fio | ||

| Curto alcance | ||

| Outros sem fio | ||

| Computador | Sistema de computador e exibição | |

| Periferia de Computador | ||

| Armazenar | ||

| Outros computadores | ||

| Industriais e Outros | ||

| Américas |

| Europa |

| Japão |

| China |

| Resto do mundo |

| Por tipo | CI de uso geral | Interface | |

| Gerenciamento de energia | |||

| Conversão de sinal | |||

| Amplificadores/Comparadores (Condicionamento de Sinal) | |||

| IC específico da aplicação | Consumidor | Áudio vídeo | |

| Câmera digital e filmadora | |||

| Outros consumidores | |||

| Automotivo | Infoentretenimento | ||

| Outro infoentretenimento | |||

| Comunicação | Celular | ||

| A infraestrutura | |||

| Comunicação com fio | |||

| Curto alcance | |||

| Outros sem fio | |||

| Computador | Sistema de computador e exibição | ||

| Periferia de Computador | |||

| Armazenar | |||

| Outros computadores | |||

| Industriais e Outros | |||

| Por geografia | Américas | ||

| Europa | |||

| Japão | |||

| China | |||

| Resto do mundo | |||

Perguntas frequentes sobre pesquisa de mercado de circuito integrado analógico (IC)

Qual é o tamanho do mercado de circuitos integrados analógicos?

O tamanho do mercado de circuitos integrados analógicos deve atingir US$ 91,26 bilhões em 2024 e crescer a um CAGR de 7,28% para atingir US$ 129,69 bilhões até 2029.

Qual é o tamanho atual do mercado de circuitos integrados analógicos?

Em 2024, o tamanho do mercado de circuitos integrados analógicos deverá atingir US$ 91,26 bilhões.

Quem são os principais atores do mercado de circuitos integrados analógicos?

Analog Devices Inc., Infineon Technologies AG, Microchip Technology Inc, NXP Semiconductors NV, ON Semiconductor são as principais empresas que operam no mercado de circuitos integrados analógicos (IC).

Qual é a região que mais cresce no mercado de circuitos integrados analógicos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de circuitos integrados analógicos?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de circuitos integrados analógicos.

Página atualizada pela última vez em:

Relatório da indústria de IC analógico

Estatísticas para participação de mercado de Circuito Integrado Analógico (IC) em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Circuito Integrado Analógico (IC) inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.