Tamanho e participação do mercado de substratos IC avançados

Análise do mercado de substratos IC avançados pela Mordor Intelligence

O tamanho do mercado de substratos IC avançados situou-se em USD 10,66 bilhões em 2025 e está previsto para subir a USD 14,98 bilhões até 2030, traduzindo-se numa CAGR de 7,05%. A demanda mudou decisivamente da computação tradicional para cargas de trabalho centradas em IA que requerem contagens de camadas mais altas, larguras de linha mais finas e controle de empenamento mais rigoroso. Fornecedores de substrato baseados na Ásia-Pacífico beneficiaram-se desta mudança porque já possuíam capacidade ABF de alto volume e relacionamentos próximos com linhas de empacotamento de fundição. Os principais fornecedores de serviços em nuvem aceleraram acordos de compra de longo prazo em 2025 para garantir fornecimento garantido de CoWoS e FC-BGA, inclinando ainda mais o poder de precificação aos produtores de substrato. Ao mesmo tempo, a inovação de núcleo de vidro amadureceu, criando uma alternativa estratégica ao ABF para pacotes de ultra-alta densidade programados para lançamento comercial na segunda metade da década.

Principais conclusões do relatório

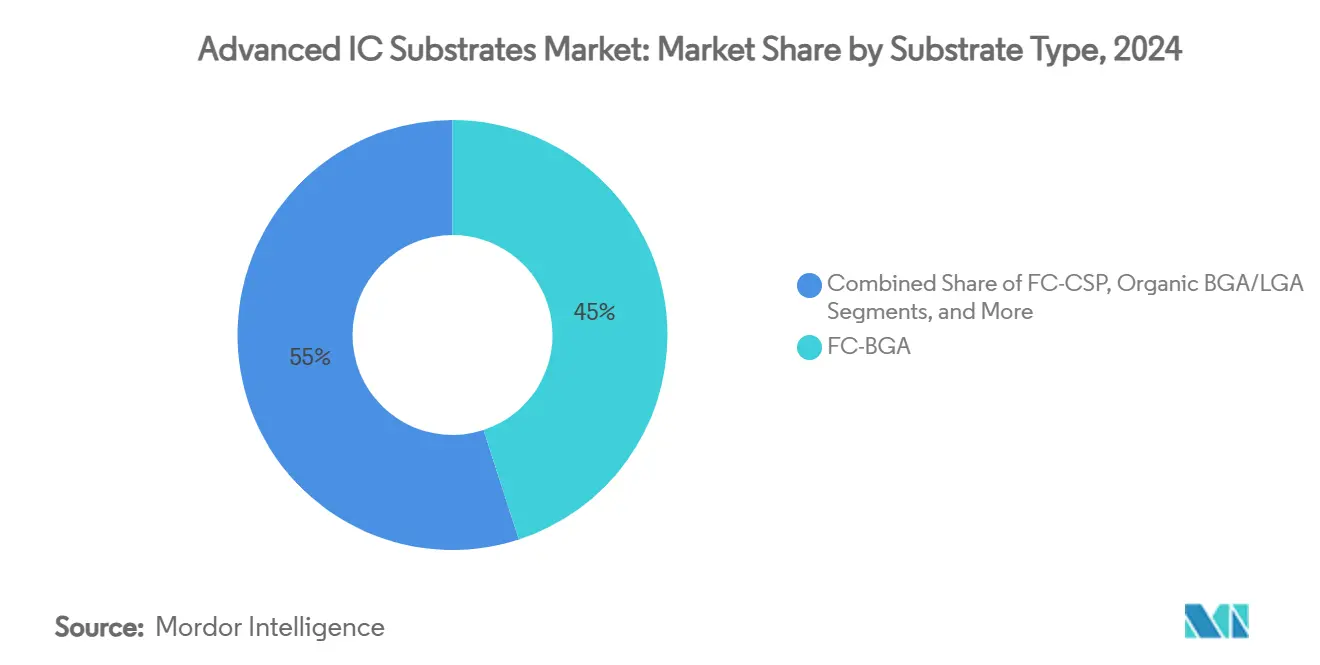

Por tipo de substrato, FC-BGA liderou com 45% da participação no mercado de substratos IC avançados em 2024, enquanto CSP rígido-flexível registrou a mais rápida CAGR de 8,1% até 2030.

Por material do núcleo, ABF representou 61% da participação no tamanho do mercado de substratos IC avançados em 2024; substratos de vidro estão projetados para expandir a uma CAGR de 14,1% até 2030.

Por tecnologia de empacotamento, 2D flip-chip manteve 38% da participação na receita em 2024, enquanto 3D-IC/SoIC está avançando a uma CAGR de 9,5% ao longo da janela de previsão.

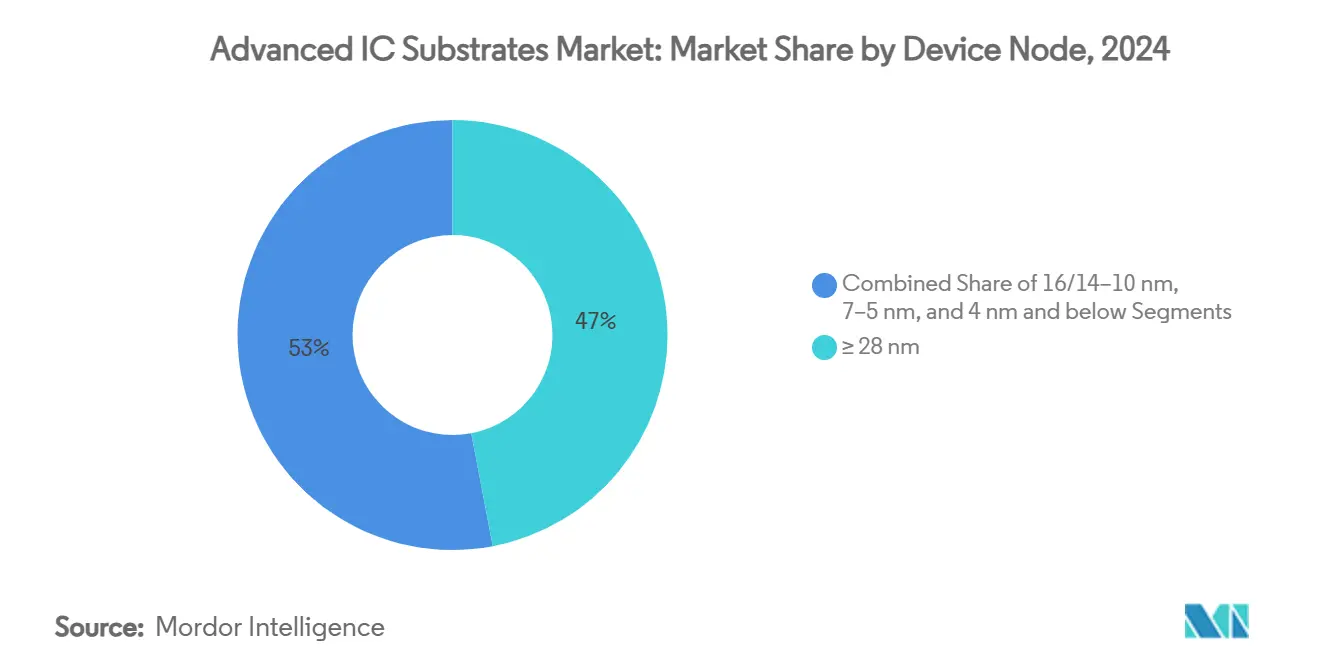

Por nó de dispositivo, pacotes suportando nós ≥28 nm capturaram 47% da participação em 2024; substratos projetados para 4 nm e abaixo estão previstos para crescer a 12,3% CAGR até 2030.

Por indústria de uso final, eletrônicos móveis e de consumo detiveram 43,5% do tamanho do mercado de substratos IC avançados em 2024, mas aplicações de data center/IA e HPC estão se expandindo a 8,4% CAGR até 2030.

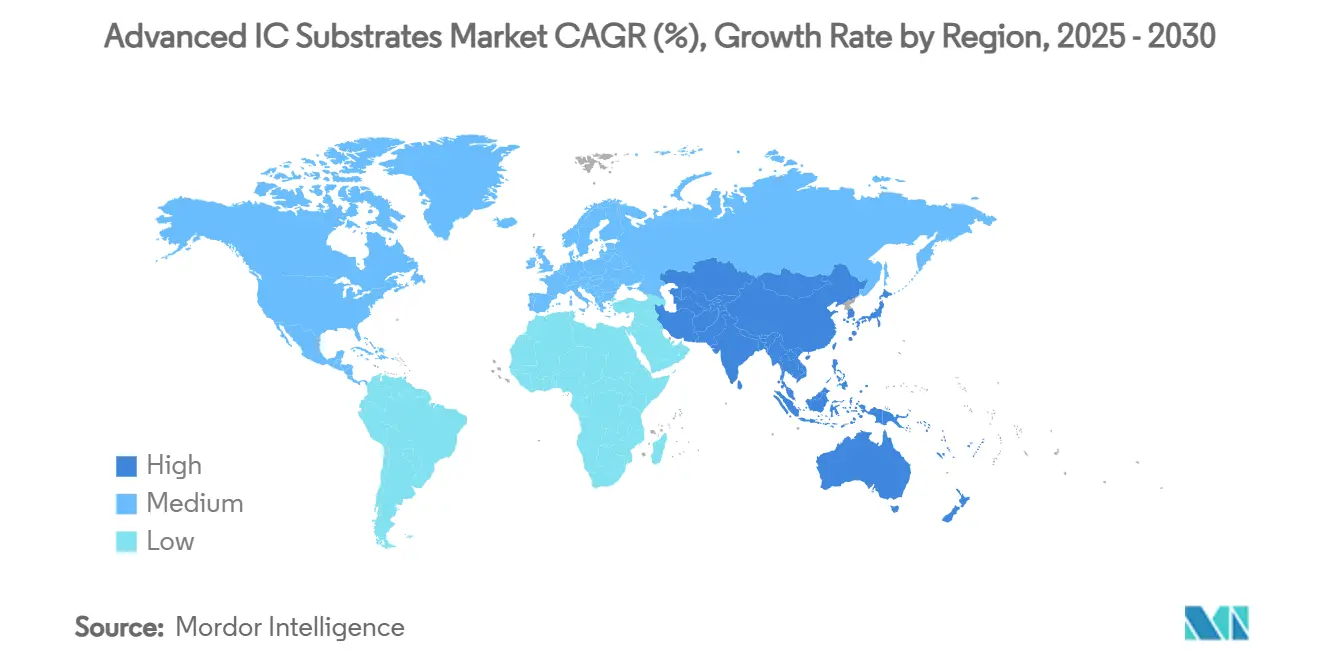

Por geografia, Ásia-Pacífico comandou uma participação na receita de 69% em 2024 e está projetada para continuar como a região de crescimento mais rápido a 10,8% CAGR até 2030.

Tendências e insights globais do mercado de substratos IC avançados

Análise de impacto dos impulsionadores

| Impulsionador | (~) % Impacto na previsão CAGR | Relevância geográfica | Cronograma de impacto |

|---|---|---|---|

| Aumento na demanda de substrato ABF para aceleradores de IA/HPC | +1.8% | Global, concentrado na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Miniaturização e tendência de integração heterogênea | +1.2% | Global, liderado pela América do Norte e Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Expansão 5G impulsionando empacotamento RF de alta frequência | +0.9% | Global, adoção precoce na Ásia-Pacífico e América do Norte | Médio prazo (2-4 anos) |

| Eletrificação automotiva-EV precisa de substratos de alta confiabilidade | +0.7% | Global, mais forte na Europa e China | Longo prazo (≥ 4 anos) |

| Substratos de núcleo de vidro desbloqueiam contagens de camadas >2× | +0.6% | Núcleo Ásia-Pacífico, expansão para América do Norte | Longo prazo (≥ 4 anos) |

| Subsídios estilo CHIPS vinculados a fábricas de substrato | +0.5% | América do Norte, Europa, Ásia-Pacífico selecionada | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na demanda de substrato ABF para aceleradores de IA/HPC

Implementações massivas de servidores de IA generativa em 2025 apertaram os suprimentos de filme de construção Ajinomoto, empurrando os tempos de entrega para painéis ABF além de 35 semanas e provocando prêmios de preços spot de até 25% sobre os níveis contratuais de 2024.[1]Diamond Editorial Team, "Ajinomoto's 'Secret Ingredient' Is Now Vital to Chipmaking Giants," Diamond, diamond.jp Fornecedores taiwaneses Unimicron, Kinsus e Nan Ya PCB restauraram crescimento de receita de dois dígitos após concluir uma correção de estoque prolongada, ainda assim operavam a 90% de utilização para acompanhar a demanda. Samsung Electro-Mechanics aumentou o volume ABF orientado para IA no Q2 2025 e iniciou corridas piloto de núcleo de vidro, refletindo uma estratégia de duplo fornecimento destinada a mitigar o risco de material único. TSMC divulgou planos para dobrar a produção anual de CoWoS, implicando demanda de substrato bem acima da capacidade existente. Coletivamente, esses movimentos ampliaram uma lacuna de suprimento de 20% que os fabricantes de substrato não esperam fechar até que novas linhas entrem online em 2026.

Miniaturização e tendência de integração heterogênea

Arquiteturas de chiplet, interposers sem núcleo e vias através de silício redefiniram regras de design de pacote e empurraram larguras de linha de substrato abaixo de 10 µm em configurações de produção. Applied Materials destacou que a integração em pacote de chiplets discretos entregou desempenho superior por watt comparado a abordagens de die monolítico. TOPPAN revelou um interposer orgânico sem núcleo com coeficiente de expansão térmica 45% menor que soluções ABF legadas, aliviando estresse mecânico dentro de pilhas multi-die. A tecnologia 3.5D XDSiP da Broadcom integrou mais de 6.000 mm² de silício e 12 pilhas HBM, sublinhando a demanda por substratos que podem rotear milhares de sinais de alta velocidade em pegadas confinadas. TSMC e ASE investiram em linhas de empacotamento em nível de painel até 310 × 310 mm para ganhar eficiência de stepper e reduzir custo por polegada quadrada. Essas mudanças posicionam o mercado de substratos IC avançados como um facilitador fundamental para densidade de computação de próxima geração.

Expansão 5G impulsionando empacotamento RF de alta frequência

Rádios de onda milimétrica exigiram laminados com constantes dielétricas baixas e tangentes de perda mínimas, direcionando designers para pilhas de substrato especializadas que diferem de painéis de servidor IA. O laminado CLTE-MW da Rogers Corporation suportou arrays de antena além de 30 GHz, enquanto os amplificadores de potência de nitreto de gálio avançados da Qorvo demandaram substratos com condutividade térmica superior. CML Microcircuits lançou um amplificador de potência de 26,5-29,5 GHz que dependia de núcleos orgânicos ultra-planos para manter controle de impedância. Os dielétricos reformulados da PolyOne encurtaram ciclos de design para fabricantes de estação base migrando para arrays de montagem superficial. À medida que operadoras completaram implementações sub-6 GHz e migraram para densificação mmWave, substratos RF multicamadas representaram um fluxo de receita incremental para fabricantes já enviando painéis ABF para ASICs de data center.

Eletrificação automotiva-EV precisa de substratos de alta confiabilidade

A eletrificação de veículos compeliu OEMs a especificar pilhas de substrato de alta temperatura e alta tensão que mantiveram confiabilidade através de ciclagem térmica rápida. Módulos de potência de carbeto de silício, uma vez limitados a carros esportivos de nicho, entraram em produção em massa para trens de força de 800 V, demandando soluções cerâmicas ou de núcleo metálico que dissiparam mais calor que placas ABF orgânicas. ROHM introduziu módulos moldados SiC 4-em-1 e 6-em-1 com substratos isolantes que cortaram temperatura do dispositivo em 38 °C comparado a montagens discretas. Os substratos cerâmicos curamik da Rogers Corporation ofereceram correspondência de expansão térmica baixa e isolamento dielétrico alto adequados para carregadores embarcados e inversores de tração. Investimentos como a instalação SiC de USD 2 bilhões da OnSemi na República Tcheca apontaram para garantir um suprimento local de substratos de dispositivo de potência para plataformas EV europeias. Essas especificações se traduzem em novos pools de receita fora da corrente principal de dispositivos IA e móveis.

Análise de impacto das restrições

| Restrição | (~) % Impacto na previsão CAGR | Relevância geográfica | Cronograma de impacto |

|---|---|---|---|

| Escassez de capacidade de substrato ABF e picos de tempo de entrega | -1.4% | Global, mais severo na Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Alta intensidade de capital e complexidade de processo | -0.9% | Global, barreiras são mais altas em mercados emergentes | Longo prazo (≥ 4 anos) |

| Volatilidade de preço de laminado revestido de cobre | -0.6% | Cadeia de suprimento global concentrada na Ásia | Médio prazo (2-4 anos) |

| Regras de emissão química mais rigorosas para filmes de construção | -0.4% | América do Norte e Europa, expandindo globalmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez de capacidade de substrato ABF e picos de tempo de entrega

Um déficit persistente na produção de painéis ABF restringiu o potencial do mercado de substratos IC avançados durante 2024-2025. Ajinomoto, o fornecedor quase monopolista de resina ABF, reconheceu uma lacuna demanda-suprimento de 20% que permaneceria até novos reatores de resina iniciarem em 2026.[2]Industry Tap Analysts, "How the Product of a Food Company Threatens to Extend Chip Shortages to 2026," Industry Tap, industrytap.com Fundições confirmaram a restrição quando TSMC disse que poderia satisfazer apenas 80% da demanda CoWoS. Competidores como Sekisui Chemical visaram quebrar dependência de químicas de construção alternativas, ainda assim ciclos de qualificação para pacotes IA de alta gama retardaram adoção. Escassezes paralelas de material de núcleo T-Glass, valorizado por coeficientes de expansão baixos, atrasaram expansões de capacidade na Nittobo, compondo picos de tempo de entrega. Fabricantes de substrato implantaram metrologia inline para elevar rendimento de primeira passagem e esticar capacidade existente, mas a maioria dos clientes ainda entrou em programas de alocação através de 2025.

Alta intensidade de capital e complexidade de processo

Fábricas de substrato greenfield exigiram desembolsos multibilionários mais conformidade rigorosa com padrões ambientais emergentes. A avaliação ambiental do CHIPS Act documentou controles extensivos de qualidade do ar e materiais perigosos para plantas de empacotamento dos EUA. Samsung Electro-Mechanics gastou USD 1,3 bilhão modernizando seu campus FCBGA para ganhar alocação de substrato IA de clientes GPU. Processos de núcleo de vidro precisaram de ferramentas laser via-através-vidro dedicadas cujas curvas de aprendizado adicionaram risco técnico; Philoptics contratou liderança ex-Samsung para acelerar qualificação de ferramentas. A decisão da Intel de terceirizar substratos de vidro ao invés de internalizar o fluxo destacou o custo de ficar muito à frente da demanda comprovada. Regras de emissão dos EUA mais rigorosas para filmes de construção adicionaram custos de conformidade recorrentes que pesaram sobre IRRs de projeto.

Análise por segmento

Por tipo de substrato: dominância FC-BGA enfrenta disrupção de empacotamento flexível

Substratos FC-BGA representaram 45% da participação no mercado de substratos IC avançados em 2024. Sua liderança deriva do desempenho elétrico comprovado exigido por aceleradores IA e CPUs de servidor. A utilização permaneceu alta através de 2025 conforme fabricantes de GPU correram para garantir capacidade. O crescimento, no entanto, mudou para linhas CSP rígido-flexíveis que serviram controladores de domínio automotivo e dispositivos móveis dobráveis. O volume rígido-flexível aumentou a uma CAGR de 8,1%, atraindo novos fornecedores de laminado capazes de equilibrar raio de dobra com impedância controlada. FC-CSP continuou a servir processadores móveis de nível médio, mas suas pressões de custo limitaram alta de ASP. BGA/LGA orgânico permaneceu relevante para plataformas desktop legadas, ainda cedeu design wins para opções flip-chip. Substratos FC em nível de painel, ainda contados sob "Outros", emergiram em volumes piloto na TSMC e ASE, prometendo área utilizável 7× por painel e abrindo novas economias de escala.

FC-BGA permaneceu o cavalo de batalha para construções CoWoS. Designers demandaram contagens de 14-26 camadas, forçando tolerâncias de registro mais rigorosas. Em resposta, fabricantes de substrato instalaram inspeção óptica habilitada por IA para capturar violações de via-para-traço cedo na pilha. CSP rígido-flexível beneficiou quando montadoras migraram unidades de infotainment para displays curvos de 15 polegadas que exigiram flexibilidade no eixo Z. Integração de câmera aumentada em dobráveis apresentou uma atração adicional. Essas dinâmicas suportam penetração sustentada para rígido-flexível através de 2030 enquanto FC-BGA continua a ancorar posições de alto valor dentro do mercado de substratos IC avançados.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por material do núcleo: hegemonia ABF desafiada pela inovação de vidro

ABF representou 61% do tamanho do mercado de substratos IC avançados em 2024. A receita de resina exclusiva da Ajinomoto estabeleceu desempenho dielétrico consistente e perfurabilidade que clientes confiaram para pilhas 2.5D e 3D. Fornecedores expandiram salas de mistura ABF em 2025, mas ganhos de produção ficaram atrás do crescimento da demanda, reforçando alavancagem do vendedor. Substratos de vidro, embora menos de 2% dos envios de 2024, registraram uma CAGR de previsão de 14,1%. Planura dentro de ±5 µm através de placas de 200 mm x 200 mm permitiu camadas de redistribuição mais finas e densidade I/O mais alta que ABF. A saída da Intel do desenvolvimento interno validou fornecedores de vidro terceirizados e acelerou prontidão do ecossistema.

Resina BT preservou relevância em unidades de controle automotivo onde temperaturas de placa de 150 °C eram comuns. Segmentos cerâmicos e LTCC forneceram dispositivos de potência expostos a ciclagem térmica contínua e ofereceram buffers de receita incremental quando linhas ABF estavam super vendidas. Qualificação de núcleos de vidro enfrentou obstáculos na uniformidade de formação de via, mas construções iniciais entregaram métricas de empenamento promissoras em refluxo. AMD sinalizou sua intenção de mudar suas plataformas CPU 2026 para vidro, encorajando fabricantes de substrato a bloquear slots de capacidade bem à frente de rampas de volume. Se rendimentos se mantiverem, vidro poderia igualar ou superar 5% de participação na receita até 2030.

Por tecnologia de empacotamento: maturidade 2D cede à integração 3D

Pacotes flip-chip 2D controlaram 38% da receita de 2024. Fluxos de montagem maduros, amplo suporte OSAT e curvas de aprendizado de rendimento robustas garantiram posicionamento de custo atrativo para smartphones e laptops mainstream. Pacotes 3D-IC/SoIC, embora apenas 11% dos envios em 2024, alcançaram a mais alta CAGR de 9,5% porque aceleradores IA e CPUs pesadas em cache demandaram integração vertical para superar limites de retícula. Soluções de interposer 2.5D mantiveram demanda de médio alcance, conectando dies de memória e lógica com pontes de silício passivas de alta largura de banda.

Empacotamento fan-out em nível de wafer avançou para wearables premium, onde eliminação de substrato melhorou altura z e desempenho acústico. Linhas SiP/módulo escalaram para radar automotivo e módulos telecom, com passivos em pacote cortando área da placa. O 3.5D XDSiP da Broadcom exemplificou a convergência dessas tendências fundindo ligação wafer-para-wafer com camadas de redistribuição fan-out no pitch do pacote. Roadmaps de fundição destacaram empilhamento SoIC em nós N3 e N4, sinalizando uma mudança durável em direção à liderança de empacotamento 3D dentro do mercado de substratos IC avançados.

Por nó de dispositivo: nós legados sustentam volume enquanto nós avançados impulsionam inovação

Pacotes suportando nós ≥28 nm possuíram 47% dos envios de 2024 e mantiveram margens previsíveis para fabricantes de substrato. Microcontroladores automotivos, PLCs industriais e chips de conectividade de consumidor permaneceram travados nessas geometrias estáveis. No entanto, a mais íngreme CAGR de 12,3% residiu em substratos para 4 nm e abaixo porque smartphones flagship e aceleradores de data center migraram para nós de ponta. Esses designs demandaram 18-26 camadas metálicas e estruturas via-in-pad dentro de substratos, elevando ASPs mais rápido que ganhos de volume.

Plataformas de médio alcance 16/14-10 nm garantiram negócios de baseband telecom e GPU de nível médio, equilibrando desempenho progressivo com rendimento conhecido. Substratos 7-5 nm alimentaram SoCs Android premium e upgrades de CPU notebook, absorvendo o custo de características de cobre mais finas. O roadmap 18A RibbonFET da Intel e o lançamento 2 nm Gate-All-Around da Samsung ambos especificaram trilhos de potência traseiros, mudando conectividade potência-terra da placa para o pacote e novamente elevando complexidade do substrato.

Por indústria de uso final: fundação móvel suporta aceleração de IA

Dispositivos móveis e de consumidor contribuíram com 43,5% da receita de 2024 e subscreveram a utilização de capacidade base de muitas linhas de pacote orgânico. Pressão de ASP persistiu, mas volume de unidades puro manteve o canal saudável. A mais rápida CAGR de 8,4% rastreou para data center/IA e HPC, onde operadores de nuvem hiperescala consumiram GPUs multi-chiplet a taxas sem precedentes. Esses designs usaram quatro a seis dies lógicos e múltiplas pilhas HBM por pacote, multiplicando imóveis de substrato.

Automotivo e transporte subiram em valor conforme inversores EV e controladores de domínio fizeram upgrade para estágios de potência SiC com dissipadores de calor cerâmicos. Infraestrutura de TI e telecom beneficiou de implementações RAN abertas e 5G privadas exigindo módulos de antena-em-pacote de onda milimétrica. Setores industriais, médicos e diversos permaneceram nichos mas lucrativos quando vinculados a especificações de desempenho regulamentares como tolerância à radiação ou temperatura extrema.

Análise geográfica

Ásia-Pacífico capturou 69% do mercado de substratos IC avançados em 2024. Unimicron, Kinsus e Nan Ya PCB de Taiwan retornaram crescimento de dois dígitos em 2025 conforme demanda de servidor IA substituiu a correção de estoque que pesou sobre envios de 2023. O ressurgimento do Japão, apoiado por ¥ 3,9 trilhões (USD 25,5 bilhões) em subsídios, restabeleceu Kyushu como um hub de empacotamento ancorado pela fábrica Kumamoto da TSMC. Coreia do Sul anunciou um plano de cluster integrado de USD 471 bilhões projetado para entregar 7,7 milhões de starts de wafer por mês até 2030, incorporando linhas ABF-CoWoS adjacentes a fábricas lógicas.[3]Julie Zaugg, "South Korea Lays Out USD 470 Billion Plan to Build Chipmaking Hub," South China Morning Post, scmp.com China implantou incentivos regionais para construir capacidade flip-chip e SiP, mas restrições de exportação estreitaram acesso a ferramentas, retardando adoção de núcleo de vidro.

Os esforços avançados de localização da América do Norte sob o CHIPS Act. O campus Arizona da TSMC mudou para uma visão de seis fábricas com potenciais linhas ABF colocalizadas para mitigação de risco. Entegris garantiu até USD 75 milhões em suporte federal para mídia de filtração usada em galvanoplastia de cobre de substrato. Gigantes OSAT avaliaram expansão nos EUA para satisfazer mandatos de empacotamento de chip orientados à defesa, embora inflação salarial permanecesse uma preocupação.

Europa focou em dispositivos automotivos e de potência. A instalação SiC da OnSemi na República Tcheca criou uma cadeia de suprimento de ponta a ponta para substratos de inversor dentro do bloco. Alemanha e França consideraram linhas piloto ABF conjuntas para suportar expansões de fundição pela Intel e TSMC. Enquanto isso, Vietnã, Índia e Malásia buscaram subsídios de montagem. Amkor abriu uma planta de USD 1,6 bilhão em Bac Ninh, e Índia aprovou INR 7.600 crore (USD 910 milhões) para um empreendimento OSAT liderado por CG Power e Renesas. Essas movimentações diversificaram risco geográfico no mercado de substratos IC avançados.

Cenário competitivo

Ibiden, Shinko Electric, ASE Technology, Unimicron e SEMCO formaram o núcleo do fornecimento de substrato de alta gama e detiveram contratos de longo prazo com líderes de GPU e CPU. O monopólio virtual da Ajinomoto na resina ABF elevou dependência porque qualquer soluço de produção ondulou através de toda a cadeia de valor. Competidores responderam financiando resinas alternativas e fornecimento de núcleo de vidro, criando uma "aliança anti-Ajinomoto" informal que buscou diluir risco de fornecedor único. Investimentos estratégicos escalaram: ASE alocou USD 200 milhões para linhas de painel de 310 mm para capturar demanda de empacotamento em nível de painel, enquanto SEMCO equilibrou expansão ABF com corridas piloto de vidro.

Entrantes emergentes miraram segmentos de nicho. Empresas proficientes em substratos cerâmicos e de núcleo metálico ganharam design-ins para módulos SiC EV. Start-ups exploraram ligação direta cobre-para-cobre para contornar interconexões de solda e encolher altura z.[4]MDPI Editors, "Emerging Copper-to-Copper Bonding Techniques," Nanomaterials, mdpi.com Fabricantes de ferramentas comercializaram perfuração laser de alta razão de aspecto para vidro, baixando barreiras de entrada para fabricantes de substrato menores. Portfólios IP expandiram em torno de modelagem de estresse térmico e predição de empenamento, sinalizando uma mudança de competição de capacidade para know-how de processo.

Estratégia do cliente evoluiu também. Fornecedores de serviços em nuvem executaram acordos de estrutura multi-anos com fornecedores de substrato para garantir fornecimento CoWoS a parceiros GPU. Fornecedores Tier-1 automotivos travaram compromissos de substrato cerâmico cinco anos à frente para garantir lançamentos de inversor EV. Tomados em conjunto, o mercado de substratos IC avançados mudou de economia puramente orientada por volume para um ecossistema baseado em parceria onde engajamento tecnológico precoce se traduziu em prioridade de alocação.

Líderes da indústria de substratos IC avançados

-

ASE Kaohsiung (ASE Inc.)

-

AT&S Austria Technologies & Systemtechnik AG

-

Siliconware Precision Industries Co. Ltd

-

TTM Technologies Inc.

-

Ibiden Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos recentes da indústria

- Julho 2025: Intel interrompeu seu programa interno de substrato de vidro e decidiu fornecimento externo, visando reduzir gastos em P&D e elevar margens de fundição.

- Junho 2025: ASE Technology considerou nova capacidade avançada de empacotamento nos EUA e destinou USD 2,5 bilhões para expansão em 2025 para satisfazer demanda de chip IA.

- Maio 2025: Samsung Electro-Mechanics começou produção em massa de substratos ABF para aceleradores IA e iniciou testes de substrato de vidro.

- Maio 2025: TSMC delineou nove novas fábricas de manufatura e empacotamento e confirmou planos para dobrar capacidade CoWoS.

Escopo do relatório global do mercado de substratos IC avançados

Substratos IC servem como conexão entre o(s) chip(s) IC e o PCB através de uma rede condutiva de trilhas e furos. Substratos IC suportam funções críticas, incluindo suporte e proteção de circuito, dissipação de calor e distribuição de sinal e potência.

O mercado de substrato IC avançado é segmentado por tipo, aplicação e geografia. Por tipo, o mercado é dividido em FC BGA e FC CSP. Por aplicação, o mercado é segmentado em móvel e consumidor, automotivo e transporte, TI e telecom, e outras aplicações como saúde, infraestrutura, aeroespacial e defesa. Por geografia, o mercado é segmentado em Estados Unidos, China, Japão, Coreia do Sul, Taiwan e resto do mundo. Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD) para todos os segmentos.

| FC-BGA |

| FC-CSP |

| BGA/LGA orgânico |

| CSP rígido-flexível e flexível |

| Outros |

| ABF |

| BT |

| Vidro |

| LTCC / HTCC |

| Cerâmico |

| 2D Flip-Chip |

| Interposer 2.5D |

| 3D-IC / SoIC |

| Fan-Out WLP |

| SiP / Módulo |

| ≥28 nm |

| 16/14-10 nm |

| 7-5 nm |

| 4 nm e abaixo |

| Móvel e consumidor |

| Automotivo e transporte |

| Infraestrutura de TI e telecom |

| Data center / IA e HPC |

| Industrial, médico e outros |

| América do Norte | Estados Unidos | |

| Canadá | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Taiwan | ||

| Índia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Resto da África | ||

| Por tipo de substrato | FC-BGA | ||

| FC-CSP | |||

| BGA/LGA orgânico | |||

| CSP rígido-flexível e flexível | |||

| Outros | |||

| Por material do núcleo | ABF | ||

| BT | |||

| Vidro | |||

| LTCC / HTCC | |||

| Cerâmico | |||

| Por tecnologia de empacotamento | 2D Flip-Chip | ||

| Interposer 2.5D | |||

| 3D-IC / SoIC | |||

| Fan-Out WLP | |||

| SiP / Módulo | |||

| Por nó de dispositivo (nm) | ≥28 nm | ||

| 16/14-10 nm | |||

| 7-5 nm | |||

| 4 nm e abaixo | |||

| Por indústria de uso final | Móvel e consumidor | ||

| Automotivo e transporte | |||

| Infraestrutura de TI e telecom | |||

| Data center / IA e HPC | |||

| Industrial, médico e outros | |||

| Por geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Europa | Alemanha | ||

| França | |||

| Reino Unido | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Coreia do Sul | |||

| Taiwan | |||

| Índia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Resto da África | |||

Principais perguntas respondidas no relatório

Qual foi o tamanho do mercado de substratos IC avançados em 2025?

O tamanho do mercado de substratos IC avançados atingiu USD 10,66 bilhões em 2025.

Qual região dominou a receita em 2024?

Ásia-Pacífico liderou com uma participação de 69% das vendas globais em 2024.

Por que os substratos de vidro estão ganhando atenção?

Vidro oferece planura e estabilidade térmica superiores, permitindo contagens de camadas mais altas, e está previsto para crescer a uma CAGR de 14,1% até 2030.

Como as restrições de fornecimento ABF afetarão o crescimento?

Uma lacuna de fornecimento ABF de 20% é esperada para limitar produção de curto prazo até nova capacidade entrar online em 2026, cortando CAGR de previsão em estimados 1,4%.

Qual segmento de uso final está crescendo mais rápido?

Aplicações de data center/IA e HPC estão se expandindo a 8,4% CAGR conforme fornecedores de nuvem implantam mais aceleradores IA.

Qual é o impacto de longo prazo da integração heterogênea?

Arquiteturas de chiplet miniaturizadas são projetadas para adicionar 1,2% à CAGR do mercado ao longo dos próximos quatro anos ao impulsionar demanda por substratos multicamadas complexos.

Página atualizada pela última vez em: