中東油田管製品の市場分析

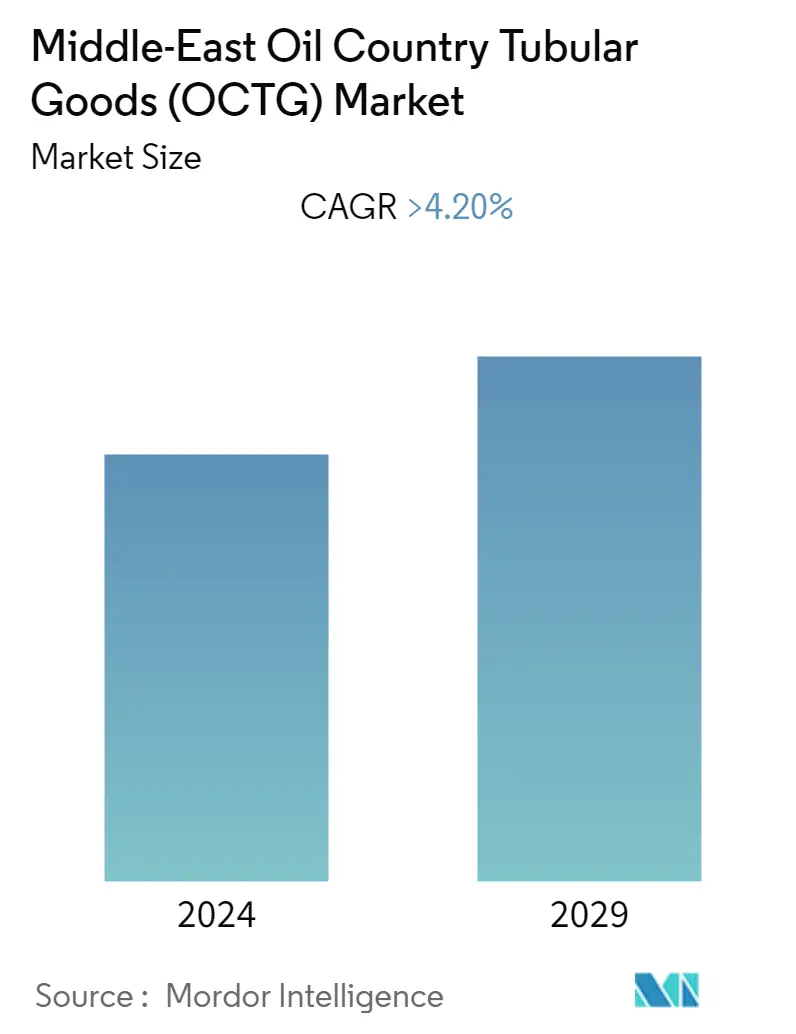

中東の油井管(OCTG)市場は、予測期間中に4.2%以上のCAGRを記録すると予測されている。

COVID-19パンデミックは2020年の市場にマイナスの影響を与えた。現在、市場はパンデミック前の水準に達している。

- 中期的には、需給ギャップの縮小、技術の進歩や石油サービスコストの削減による石油損益分岐価格の低下、方向性掘削の増加といった要因が市場を牽引すると予想される。

- 一方、この地域のいくつかの国に対する制裁措置や地政学的緊張などの要因は、調査対象市場の成長を妨げると予想される。

- とはいえ、中東の主要国による石油・ガス産業の自由化は、外国からの投資を増やし、石油・ガス産業を支援するものであり、この地域の油井管市場にチャンスを与える可能性がある。

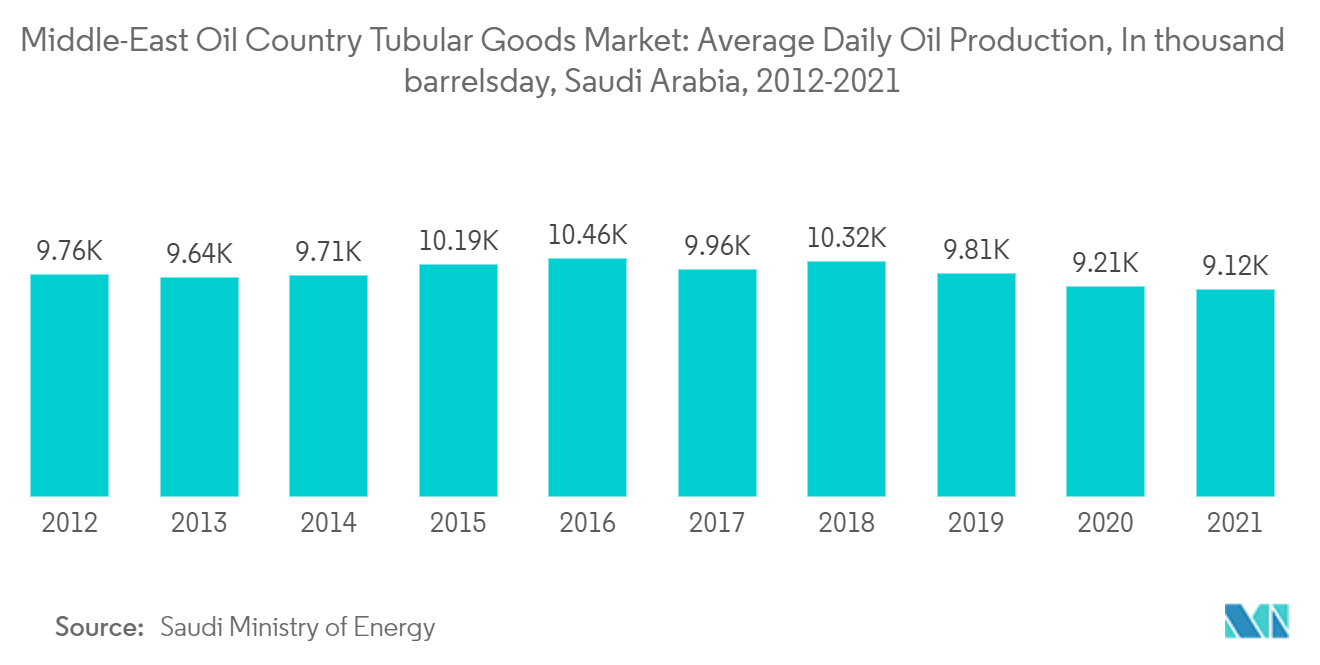

- サウジアラビアは世界的な主要産油国のひとつであり、2021年の原油生産量は第2位であった。サウジアラビアの経済は石油・ガス上流部門に大きく依存しており、石油輸出は同国のGDPの40%を占めている。従って、サウジアラビアはこの地域で最大の油井管市場になると予想される。

中東油田管製品の市場動向

プレミアムグレード油井管が大幅な成長を遂げる

- プレミアムグレード油井管市場は、上流工程からの需要増加により成長段階にある。プレミアムグレードの用途は、ガス井や高圧・高温井に広がっている。

- 天然ガスの探鉱は、シェール層の埋蔵量の急増に伴って大きな刺激を受けている。水平方向掘削はシェール層埋蔵物からの天然ガス生産を促進し、中東の高級油井管市場に大きな弾みをつけている。

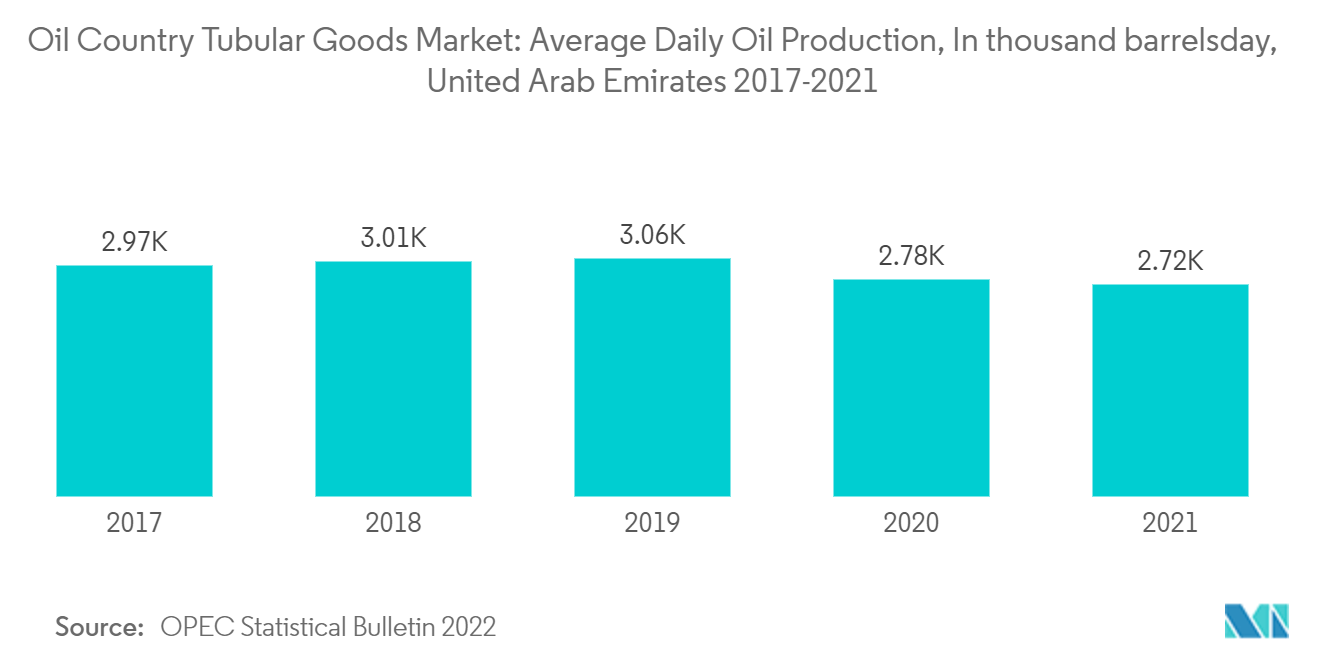

- アラブ首長国連邦(UAE)は中東・北アフリカ地域で第4位の原油生産国である。OPECの統計によると、同国は2021年に平均2,718千バレル/日の原油を生産した。OPEC Annual Statistical Bulletin 2022によると、2021年の天然ガス生産量は544.9億立方メートル(Bcm)であった。

- GCC近隣諸国と同様、同国の経済は主要な対外収入源としてエネルギー輸出に大きく依存している。OPEC年次統計速報2022号によると、2021年現在、天然ガスの確認埋蔵量は8兆2,000億立方メートル、石油の確認埋蔵量は1,110億バレルである。

- 総埋蔵量の約90%はアブダビにあり、ドバイ、シャルジャ、ラス・アル・ハイマがそれに続く。アブダビにはウム・シャイフ油田、ブ・ハサ油田、アッパー・ザクム油田、ロウワー・ザクム油田、ハブシュン油田があり、ドバイにはファテ油田、ラシッド油田、ファレ油田がある。シャルジャ、ラスアルハイマ、ウムアルクワインには主にガス田がある。陸上、海上を問わず、ほとんどの鉱区は比較的よく探査されているが、最近の掘削でいくつかの重要な発見があった。

- 2022 年 8 月に ADNOC は、Al Ghaith Oilfield Supplies and Services Company、Al Mansoori Directional Drilling Services (Al Mansoori)、Schlumberger Middle East SA (Schlumberger)、Haliburton Worldwide Limited Abu Dhabi (Haliburton)、Weatherford Bin Hamoodah Company LLC (Weatherford) を含む 5 つの枠組み契約を大手油田サービス会社に提示した。これらの枠組み契約は、陸上および海上資産に対する方向性掘削および掘削中の検層(LWD)サービスに関するもので、契約期間は5年間、さらに2年間の契約延長オプションがある。

- クウェートは中東における主要な石油・ガス産出国のひとつで、2021年には日量約271万バレルの原油と128.8億立方メートル(bscm)の天然ガスを生産した。同年の原油確認埋蔵量は約1,015億バレル、天然ガスは1,784bscmであった。

- 2022年3月、クウェートはサウジアラビアとドゥラ海底ガス田の開発に合意した。このガス田は両国の中立地帯にあるため、両国は日量10億立方フィートのガスと日量8万4,000バレルのコンデンセートを生産するための開発を熱望している。両国政府は、二酸化炭素排出量を削減するために天然ガスの消費に力を入れており、その結果、国際市場への原油輸出を増やすことを支援している。ドゥーラ・ガス田プロジェクトは、サウジを拠点とするアラムコ・ガルフ・オペレーションズ・カンパニーとクウェート・ガルフ・オイル・カンパニー(KGOC)が共同開発する可能性が高い。生産量は両国が均等に分け合うことになる。

- イラン、イラク、エジプトなどの国々は、原油と天然ガスの膨大な埋蔵量を持っている。原油価格の回復に伴い、同地域の石油上流活動は予測期間中に成長することが予想され、高級油井管の需要がさらに増加する可能性がある。

サウジアラビアが市場需要を牽引

- サウジアラビアは中東・北アフリカ地域最大の原油生産国であり、同国は上流技術において世界をリードしてきた。サウジアラビア・エネルギー省によると、同国は2021年中に9124.72千バレル/日の原油を生産し、第3位の原油生産国となった。2021年のガス生産量は1204.6億立方メートルで、世界第8位である。

- 同国は中東・北アフリカ地域最大の原油生産国であり、確認原油埋蔵量は世界第2位である。同国のEP部門は、世界最大の原油輸出国である国営炭化水素公社サウジアラムコが独占している。

- サウジアラビアの上流部門は、世界最大の在来型陸上油田(ガワール油田)や最大の在来型海底油田(サファニヤ油田)など、同国の陸上・海上にある巨大な石灰岩油層の開発に注力している。これらの巨大油田は長期にわたって生産され続けており、現在でもかなりの可採埋蔵量を有している。サウジアラビアはまた、国内最大の非在来型シェールガス田であるJafurah Shaleの開発に着手しており、200兆立方フィート近いシェールガスが埋蔵されていると推定され、同地域の油井管需要をさらに押し上げている。

- 新規井戸の掘削と完成には多額の投資が必要である。しかし、サウジアラビアの掘削コストは世界でも最も低い水準にある。サウジアラムコによると、2021年と2020年の平均上流揚水コストは生産バレル当たり11.3SAR(3米ドル)だった。

- 2022年6月、サウジアラムコはSaudi Steel Pipe Co.に1,600万米ドルの石油・ガス用鋼管供給契約を発注した。 2022年5月、サウジアラムコはSaudi Steel Pipe Co.にも2,600万米ドルの石油・ガス用鋼管供給契約を発注した。同様に2022年1月、サウジアラムコはアラビアパイプ社に鋼管供給で7,100万米ドルの契約を発注した。こうした動きは、ローテク坑井機器の供給におけるサウジ国内企業の優位性を浮き彫りにしており、予測期間中に増加する見込みである。

- サウジアラビアは世界最大級の炭化水素埋蔵量を誇り、政府が持続可能なソリューションや再生可能エネルギーへの投資を増やす動きを見せているにもかかわらず、炭化水素産業は経済の屋台骨を形成しており、高値環境下、政府は今後10年間で利益を最大化することを目指している。サウジアラムコは、2022年の資本支出(CAPEX)を2021年比で50%近く増の400億~500億米ドルに引き上げる計画を明らかにし、2025年までさらなる成長が見込まれている。

- 同社は、2027年までに原油生産能力を1,300万バレル/日に増強する計画で、2030年までにガス生産量を50%近く増加させることを目指している。このような野心的な拡張計画は、持続可能性と環境基準の遵守という新時代の目標と相まって、多額の投資を呼び込むと予想され、この分野での大規模な技術革新が必要となる。これらの要因は、予測期間中、油井管需要とともに同国の上流市場を牽引すると予想される。

中東油田管製品産業概要

中東の油井管(OCTG)市場は適度に断片化されている。同市場の主要プレーヤー(順不同)には、National-Oilwell Varco Inc.、新日本製鐵、Tenaris SA、ArcelorMittal SA、Vallourec SAなどがある。

中東油田管製品市場のリーダーたち

National-Oilwell Varco Inc

Nippon Steel Corporation

Tenaris SA

ArcelorMittal SA

Vallourec SA

- *免責事項:主要選手の並び順不同

中東油田管材市場ニュース

- 2022年6月、バローレックSAはプレミアムケーシングの供給と在庫管理サービスに関する10年間の契約を獲得した。また、サウジアラムコの掘削事業におけるプレミアム油井管(OCTG:Oil Country Tubular Goods)ソリューションのニーズの一部もカバーする予定である。この契約は、契約期間中、四半期ごとに発注されるコールオフ・ベースで締結された。最初の2件のオンコール注文はすでに受けており、納品は2023年初頭に予定されている。

- ハンティングPLCは2022年1月、世界的なパイプ製造業であるJindal Saw Ltdと合弁で、インド初の最新鋭プレミアム油井管ねじ切り工場を設立すると発表した。この新工場は、中東・北アフリカ地域の石油・ガス掘削用途にドリルパイプとビットを供給する予定である。

中東の油井管製品産業セグメント

油井管製品は、坑井ケーシング、生産管、ドリルパイプなど、さまざまな鋼管製品の組み合わせである。これらの管状製品は、連続的な掘削を容易にするために使用される。管状パイプは、シームレスパイプの場合もあれば、さまざまな等級とサイズで製造される溶接パイプの場合もある。坑井ケーシング 坑井ケーシングは、対象となる地下水と地表の間の開口部を維持するために坑井内に設置される管状の構造物からなる。グラウトとともに、ケーシングは坑井への汚れの侵入を防ぐ。

中東の油井管市場は、製造工程、グレード、地域によって区分される。製造工程別では、市場はシームレスと電気抵抗溶接に区分される。グレード別では、市場はプレミアムグレードとAPIグレードに区分される。また、同地域の主要国における油井管(OCTG)市場の市場規模や予測もカバーしている。各セグメントの市場規模および予測は、売上高(10億米ドル)で行っている。

| シームレス |

| 電縫溶接 |

| プレミアムグレード |

| APIグレード |

| サウジアラビア |

| アラブ首長国連邦 |

| クウェート |

| 中東の残りの地域 |

| 製造プロセス | シームレス |

| 電縫溶接 | |

| 学年 | プレミアムグレード |

| APIグレード | |

| 地理 | サウジアラビア |

| アラブ首長国連邦 | |

| クウェート | |

| 中東の残りの地域 |

中東油田管製品市場調査FAQ

現在の中東石油国鋼管(油井管)市場規模はどれくらいですか?

中東石油国鋼管(油井管)市場は、予測期間(4.20%年から2029年)中に4.20%を超えるCAGRを記録すると予測されています

中東石油国鋼管(OCTG)市場の主要プレーヤーは誰ですか?

National-Oilwell Varco Inc、Nippon Steel Corporation、Tenaris SA、ArcelorMittal SA、Vallourec SAは、中東石油国鋼管(OCTG)市場で活動している主要企業です。

この中東石油国鋼管(OCTG)市場は何年を対象としていますか?

レポートは、中東石油国鋼管(OCTG)市場の過去の市場規模:2021年、2022年、2023年をカバーしています。レポートはまた、中東石油国鋼管(OCTG)市場の年間規模:2024年、2025年も予測します。 、2026年、2027年、2028年、2029年。

最終更新日:

中東油井管業界レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の中東石油国鋼管 (OCTG) 市場シェア、規模、収益成長率の統計。中東石油国鋼管 (OCTG) 分析には、2029 年までの市場予測見通しと過去の概要が含まれています。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。