Analyse du marché américain des emballages de soins à domicile

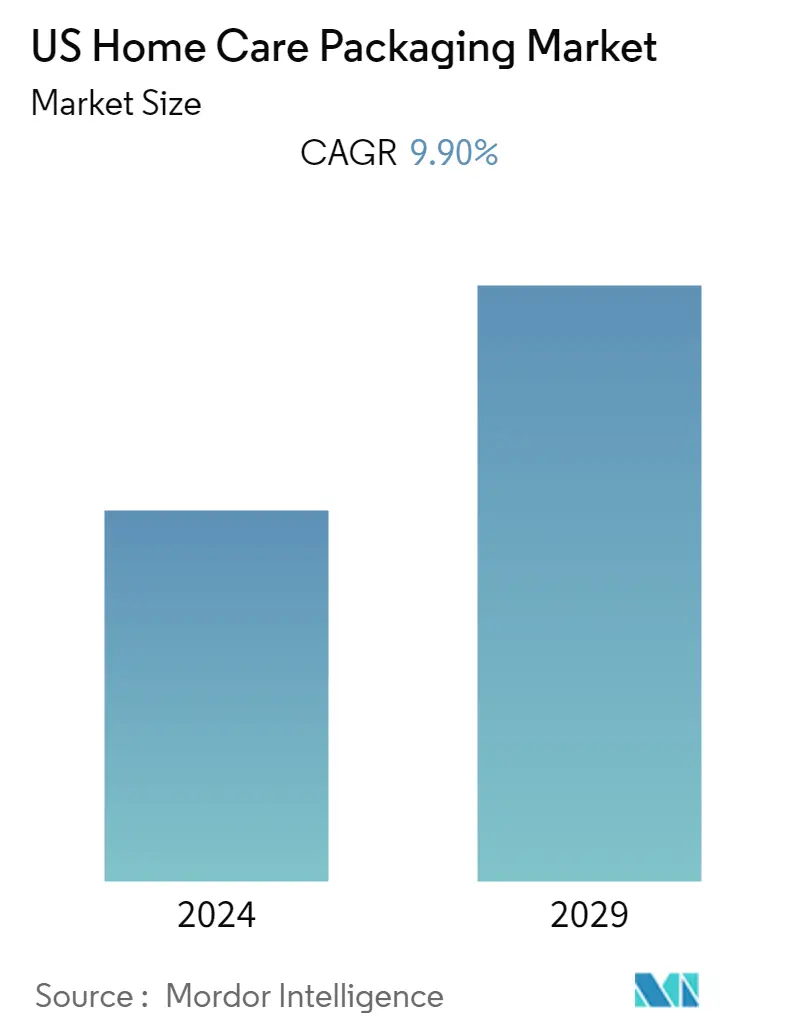

Le marché des emballages de soins à domicile aux États-Unis devrait croître à un TCAC de 9,90 %. Ces dernières années, le marché des produits de soins à domicile a connu une forte croissance en raison de la préférence croissante des individus pour un mode de vie plus sain. Les produits ménagers, tels que les liquides vaisselle, les nettoyants pour toilettes et les acides de nettoyage des sols, sont pour la plupart conditionnés dans des bouteilles PET. Le marché est témoin de nouvelles approches d'emballage et d'étiquetage de la part des entreprises afin de maintenir la recyclabilité de leurs produits.

La demande de produits de soins à domicile a connu une tendance à la hausse, dautant plus que les consommateurs, de plus en plus sensibilisés à leur santé, ont tendance à éviter les coûts élevés des soins médicaux. Pour répondre à cette demande, le secteur de l'emballage des soins à domicile a élargi son offre pour différencier plusieurs solutions d'emballage, transmettant des informations utiles sans compromettre les normes de sécurité. Le marché de lemballage pour ce segment devrait enregistrer une forte croissance au cours de la période de prévision.

Selon l'OCDE, les États-Unis ont déclaré 14 000 milliards de dollars pour les dépenses globales des ménages du pays. Et les revenus personnels associés ont augmenté de 1954,7 milliards de dollars (10,0 %) en janvier 2020, selon les estimations du Bureau of Economic Analysis. De même, le revenu personnel disponible (DPI) a augmenté pour s'élever à 1 963,2 milliards de dollars (11,4 %), tandis que les dépenses de consommation personnelle (PCE) ont augmenté de 2,4 %.

Malgré les revers économiques, la demande de produits de soins à domicile n'a jamais diminué, et le besoin de solutions d'emballage est directement proportionnel à cela. Grâce à des avantages tels que la durabilité, les coûts et la polyvalence, le plastique est l'un des matériaux d'emballage principalement utilisés par les entreprises. La recherche et le développement pour une durabilité et une sécurité accrues ont trouvé de nouveaux entrants dans l'industrie, notamment des polymères comme le PLA, le PHA (polyhydroxyalcanoate) biodégradable, le bio PTT (téréphtalate de polytriméthyle), etc., qui sont lentement acceptés. Cependant, leur coût élevé pose un défi à leur durabilité à long terme.

Lindustrie des produits dentretien ménager a constaté une sensibilisation accrue des consommateurs à la durabilité des matériaux demballage. Par exemple, depuis mars 2021, Unilever a intensifié lutilisation de plastique recyclé post-consommation (PCR). Avec environ 11 % de son volume total demballages plastiques constitué de plastique recyclé, lentreprise vise à utiliser au moins 25 % de plastique recyclé dici 2025.

Tendances du marché américain des emballages de soins à domicile

Demande accrue de produits dentretien ménager en raison de la pandémie

Les États-Unis connaissent une utilisation accrue des canaux de commerce électronique pour acheter des produits dentretien à domicile par les consommateurs. Même si la part des ventes en ligne reste faible, elle devrait augmenter au cours de la période de prévision. En outre, Unilever a réalisé de nouvelles acquisitions basées sur la vente de produits via des canaux en ligne.

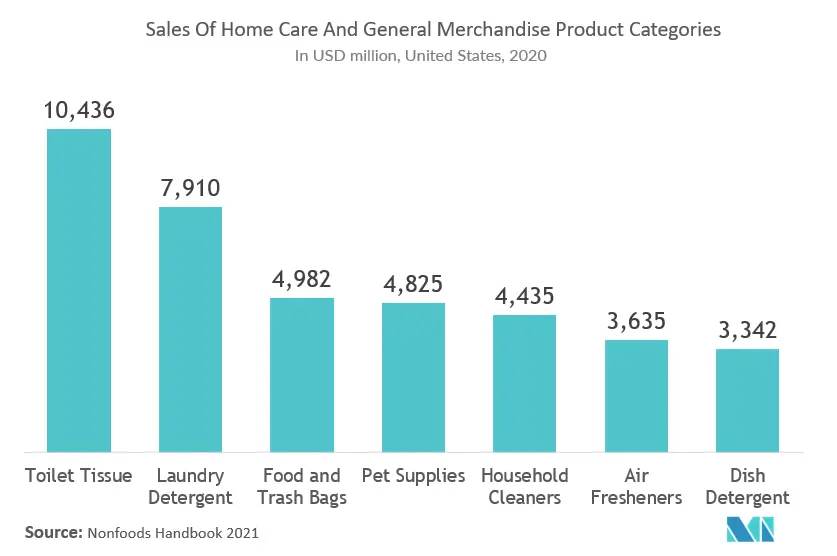

Avec des périodes de nettoyage prolongées tout au long de lannée 2020, les consommateurs ont exprimé leurs inquiétudes quant aux effets secondaires des produits de nettoyage traditionnels sur la santé et lenvironnement. Tout au long de lannée 2021, on sattend donc à ce que la demande de produits dentretien ménager conçus pour offrir une efficacité de nettoyage nécessitera également des efforts pour soutenir le bien-être physique et émotionnel des consommateurs. Par exemple, la pandémie de coronavirus a provoqué une forte hausse des ventes de papier hygiénique, faisant des produits de papier hygiénique la principale catégorie de produits pour la maison aux États-Unis, avec environ 10,4 milliards de dollars.

Une recherche sur le nettoyage et l'hygiène des consommateurs présentée par l'American Cleaning Institute (ACI) en septembre 2020 a été conçue pour exploiter les perceptions et les actions des consommateurs concernant les pratiques de nettoyage et de désinfection autour de la pandémie de COVID-19. L'enquête suggère que les Américains faisaient le ménage plus que jamais en raison de l'arrivée de la saison de la grippe.

De plus, 86 % des Américains avaient confiance dans leurs produits de nettoyage pour les aider à se protéger contre le coronavirus. 92 % d'entre eux ont indiqué qu'ils étaient habitués à utiliser des désinfectants sur les surfaces de leur maison. Plus de 50 % dentre eux envisagent de continuer à essuyer les surfaces plus souvent et à utiliser des produits désinfectants.

La société Clorox (soins à domicile) a affronté la menace du coronavirus en utilisant son nettoyant multi-surfaces Pine-Sol Original. Le produit a reçu lapprobation de lAgence américaine de protection de lenvironnement (EPA) pour ses allégations selon lesquelles il tuerait le SRAS-CoV-2, le virus responsable du COVID-19, sur des surfaces dures non poreuses.

Sensibilisation accrue aux préoccupations en matière de durabilité dans lindustrie

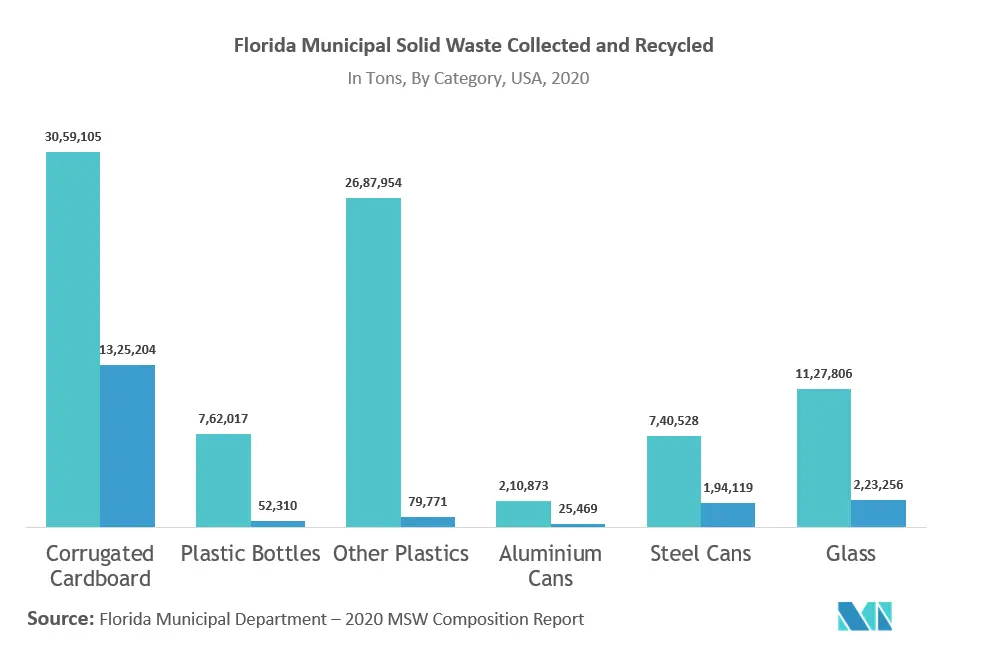

Les marques de produits dentretien pour la maison et les fournisseurs demballages nont cessé dinnover et de créer une différenciation dans un espace de marché contesté grâce à limage de marque. Les emballages d'entretien ménager offrent des opportunités inexploitées pour contribuer à réduire la pollution plastique en remplaçant les bouteilles en plastique par des solutions d'emballage plus durables comme les bouteilles en papier et les cartons multicouches. Cet emballage représente une opportunité importante pour aider les consommateurs à réduire leur consommation de plastique et pourrait même contribuer à rendre le recyclage moins compliqué. Cet effort a également été cohérent avec le gouvernement ; par exemple, en 2020, la Floride a enregistré près de 47,1 millions de tonnes de déchets municipaux, dont le plastique représentait à lui seul environ 7,33 % de la collecte totale.

En ce qui concerne l'innovation basée sur les produits, le Microban 24 de PG a été approuvé par l'Agence américaine de protection de l'environnement (EPA) comme spray désinfectant efficace pour tuer le SRAS-CoV-2. Avec plusieurs autres produits prétendant tuer 99,9 % des bactéries, Microban 24 le certifie et continue de travailler tout au long de la journée pour offrir une protection durable aux surfaces des maisons.

O3waterworks LLC a introduit un produit de nettoyage et de désinfection domestique alimenté par pulvérisation d'ozone. Le flacon pulvérisateur est connu pour créer de lozone aqueux à faible concentration pour détruire les germes et les contaminants. Celui-ci se transforme rapidement en eau et en air, ne laissant aucun résidu. Le flacon pulvérisateur de l'entreprise peut être utilisé pour nettoyer les brosses à dents, laver les fruits et légumes, rincer les sucettes tombées, nettoyer les jouets de bébé, pour n'en nommer que quelques-uns.

Un autre leader de la catégorie du nettoyage, Jelmar, a rafraîchi sa gamme de produits CLR avec un nouveau look et une nouvelle prononciation ( CLeaR ). De plus, l'entreprise a lancé une nouvelle campagne créative, après que plusieurs produits ont été renommés. Cela a été fait pour refléter l'étendue de la gamme de produits élargie.

Selon Unilever, la majorité des emballages de Love Home Planet était fabriquée à partir de matériaux recyclés et recyclables. Les casquettes et les pochettes seraient les prochaines. L'entreprise s'efforce d'atteindre des emballages 100 % recyclés dans Love Home Planet d'ici 2021. Aux États-Unis, Love Home Planet comprend plus de 30 produits pour l'entretien des tissus, la vaisselle et le nettoyage. Il intègre un détergent à lessive concentré fabriqué avec des nettoyants à base de plantes provenant de sources durables et efficaces dans l'eau froide. Un spray de lavage à sec est conçu pour prolonger la durée de vie des vêtements en minimisant le lavage tout en réduisant la consommation d'eau et d'énergie.

Aperçu du marché américain de l'emballage pour produits de soins à domicile

Le marché des emballages de soins à domicile aux États-Unis est modérément fragmenté et devrait atteindre un degré de compétitivité plus élevé en raison de laugmentation des investissements, des nouveaux acteurs et des applications croissantes dans les industries des utilisateurs finaux. Certains des développements sont les suivants -.

- Août 2021 – Unilever a développé un emballage noir durable fabriqué à partir de couches de résine post-consommation, qui étaient auparavant traitées comme des déchets. L'entreprise avait utilisé une conception de résine multicouche post-consommation pour créer un emballage en plastique noir durable adapté aux soins personnels, à la beauté, aux cosmétiques, aux soins de la maison et aux produits alimentaires. Cette innovation permet de réutiliser les déchets plastiques noirs dans de nouveaux emballages dans ces catégories.

- Juillet 2021 – Westfall Technik a acquis Carolina Precision Plastics, donnant à Westfall l'accès à d'éminentes sociétés de cosmétiques et de soins personnels, notamment L'Oréal, Estée Lauder et Clorox (qui possède Burt's Bees).

- Mars 2021 - Unilever North America a annoncé un investissement de 15 millions de dollars dans le Fonds de leadership de Closed Loop Partners pour aider à recycler environ 60 000 tonnes de déchets d'emballages USlastic par an d'ici 2025, soit un montant équivalent à plus de la moitié de l'empreinte slastics d'UnUnilever en Amérique du Nord.. L'impact de l'investissement d'UnUnilever et son utilisation continue d'emballages en plastique recyclés après consommation (PCR), soit environ 59 000 tonnes par an, soutiendront la réalisation de son engagement à collecter et traiter plus d'emballages en plastique qu'ils n'en vendent d'ici 2025..

- Les entreprises américaines cherchent activement à se développer sur le marché européen pour améliorer leur position grâce à des chaînes dapprovisionnement améliorées. Par exemple, en mars 2021, Proampac a acquis IG Industries PLC et Brayford Plastics Limited pour marquer leur expansion au Royaume-Uni. De plus, en janvier 2021, ProAmpac LLC a annoncé avoir reçu un investissement de Pritzker Private Capital (PPC) pour poursuivre ses plans d'expansion, y compris des acquisitions stratégiques et accroître sa présence mondiale. La société a reçu des investissements de GIC, le fonds souverain de Singapour, en plus des co-investisseurs existants et nouveaux, et de PPC pour promouvoir sa croissance.

- Février 2021 - Henkel a annoncé que la quantité de polyéthylène recyclé (PEPE) dans les emballages de ses gels nettoyants pour toilettes a augmenté. En atteignant 50 % pour les nettoyants pour toilettes de la gamme standard, par exemple de la marque Biff, et, dans le cas des nettoyants de la Pro Nature, à hauteur de 75 %, l'entreprise a misé sur les aspects de durabilité pour répondre aux besoins des consommateurs.

- Janvier 2021 – Jabil, la société de Floride, acquiert Ecologic Brands, qui fera partie de sa division Packaging Solutions. Cette acquisition soutiendrait les objectifs de développement durable de la coentreprise. L'entreprise est signataire de l'engagement mondial pour l'économie des plastiques de la Fondation Ellen MacArthur FoFoundation et s'est engagée à engager ses clients à éliminer les emballages plastiques problématiques et inutiles de leurs solutions actuelles.

- De plus, en décembre 2020, le WD-40, le produit multi-usage emblématique utilisé dans les ménages et par les professionnels du commerce du monde entier, et DS Smith ont annoncé avoir travaillé ensemble pour fournir une solution d'emballage secondaire recyclable à base de papier qui a conduit au retrait de 586 208 morceaux de plastique individuels provenant du flux de déchets.

Leaders du marché américain de lemballage pour soins à domicile

Sonoco Products Company

Aptar Group Inc

Berry Global Inc

Ball Corporation

Amcor PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché américain de lemballage pour les soins à domicile

Les perturbations provoquées par le COVID-19 ont créé un environnement difficile pour les matières premières sur le marché étudié. La présence de volatilité a mis les fabricants demballages au défi en termes de coûts et dapprovisionnement. Tout au long de lannée 2020, les prix du pétrole brut ont chuté et le coût des matières premières à base de pétrole, telles que les résines plastiques destinées à lindustrie de lemballage, a encore baissé. Le renforcement du dollar américain a ainsi amélioré la compétitivité relative des fabricants de matières premières demballage en dehors des États-Unis. Ces évolutions marquent une période de grande incertitude pour de nombreux domaines de la demande demballages et différents substrats demballage.

Le fournisseur de soins personnels et d'articles ménagers Unilever, dont les marques de beauté incluent Dove, Tresemme et Toni Guy, a récemment dévoilé une nouvelle initiative, United for America , pour aider les Américains à gérer la crise du COVID-19. United For America a vu Unilever États-Unis s'associer à l'organisation à but non lucratif Feeding America pour faire don de nourriture, de savon, de produits d'hygiène personnelle et de produits d'entretien ménager d'une valeur de plus de 8 millions de dollars pour aider les personnes touchées par la pandémie de coronavirus.

Les emballages en plastique étant de plus en plus critiqués, de nombreuses entreprises recherchent des alternatives. Diageo et PepsiCo lanceront des bouteilles en papier en 2021. Unilever, PepsiCo et Diageo utiliseront la nouvelle technologie dans des catégories de produits non concurrentes dans les temps à venir. Unilever couvrirait les soins personnels et ménagers dans le cadre de cette stratégie.

Segmentation de lindustrie américaine de lemballage pour les soins à domicile

Le rapport se concentre sur le marché américain des emballages de soins à domicile, qui circonscrit les différents éléments essentiels déployés dans un foyer typique, fabriqués spécifiquement pour un usage domestique.

Le marché américain des emballages de soins à domicile est segmenté par matériau (plastique, papier, métal, verre), type de produits (bouteilles, canettes métalliques, cartons, pots, pochettes) et produits de soins à domicile (vaisselle, insecticides, soins du linge, articles de toilette, vernis). , Entretien de l'air). Le rapport présente également une étude détaillée de lanalyse des cinq forces du marché réalisée par Porter. Les cinq principaux facteurs de ces marchés ont été quantifiés à laide des paramètres clés internes régissant chacun deux. Il couvre également le paysage du marché de ces acteurs, qui comprend les principales stratégies de croissance et lanalyse de la concurrence.

| Plastique |

| Papier |

| Métal |

| Verre |

| Bouteilles |

| Boîtes métalliques |

| Cartons |

| Pots |

| Pochettes |

| Lave-vaisselle |

| Insecticides |

| Entretien du linge |

| Articles de toilette |

| Vernis |

| Entretien de l'air |

| Par matériau | Plastique |

| Papier | |

| Métal | |

| Verre | |

| Par type de produit | Bouteilles |

| Boîtes métalliques | |

| Cartons | |

| Pots | |

| Pochettes | |

| Par produits de soins à domicile | Lave-vaisselle |

| Insecticides | |

| Entretien du linge | |

| Articles de toilette | |

| Vernis | |

| Entretien de l'air |

FAQ sur les études de marché sur les emballages de soins à domicile aux États-Unis

Quelle est la taille actuelle du marché américain de lemballage des soins à domicile ?

Le marché américain des emballages de soins à domicile devrait enregistrer un TCAC de 9,90 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché américain des emballages de soins à domicile ?

Sonoco Products Company, Aptar Group Inc, Berry Global Inc, Ball Corporation, Amcor PLC sont les principales sociétés opérant sur le marché américain des emballages de soins à domicile.

Quelles années couvre ce marché américain des emballages de soins à domicile ?

Le rapport couvre la taille historique du marché américain des emballages de soins à domicile pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché américain des emballages de soins à domicile pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie américaine de l'emballage pour les soins à domicile

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des emballages de soins à domicile aux États-Unis 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des emballages de soins à domicile aux États-Unis comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.