Analyse du marché du Power EPC aux EAU

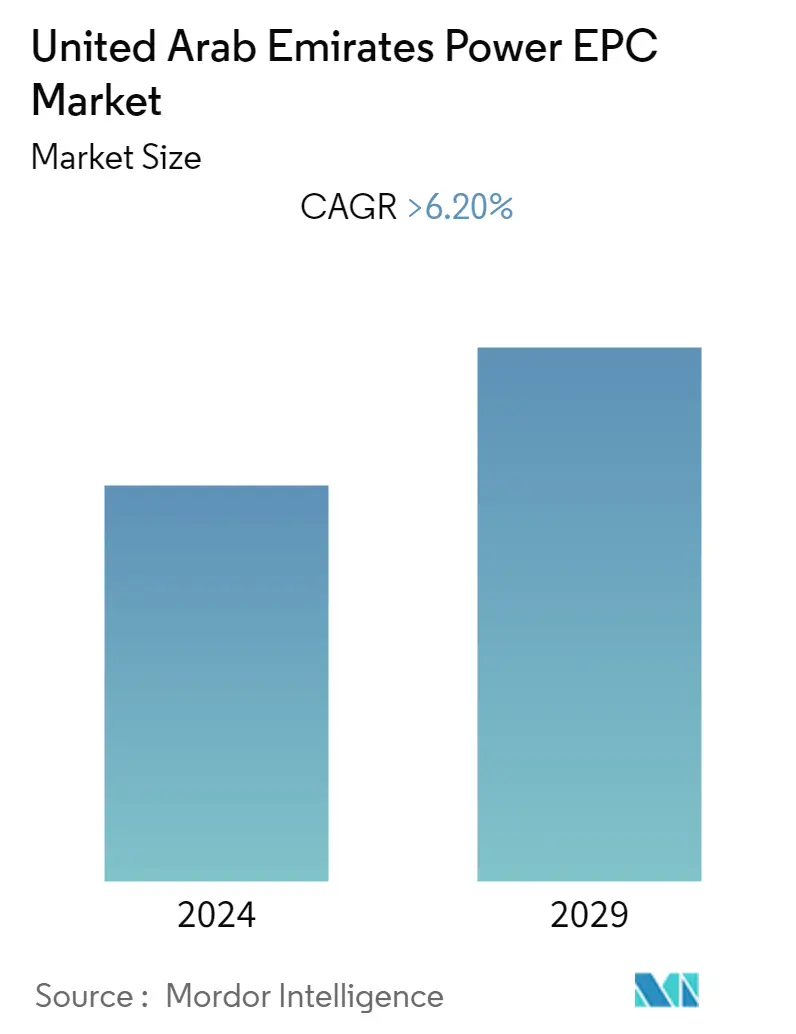

Le marché Power EPC des Émirats arabes unis devrait enregistrer un TCAC supérieur à 6,20 % au cours de la période de prévision (2024-2029).

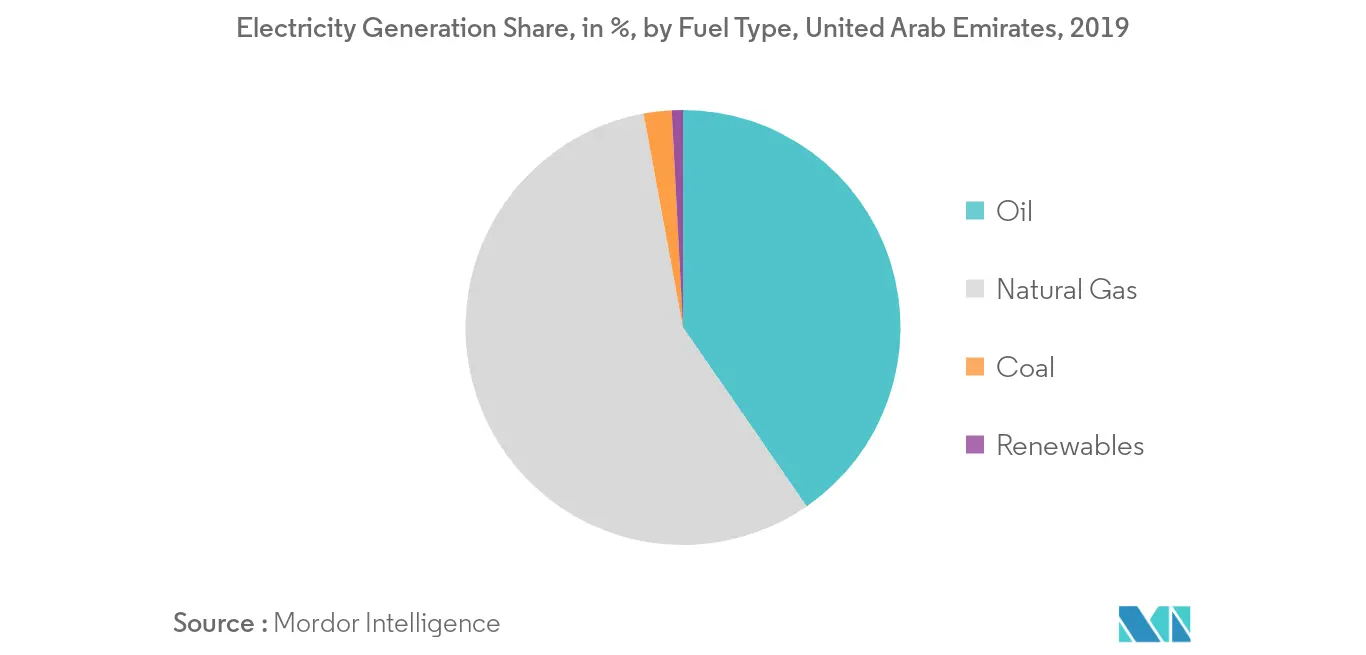

Le mix énergétique pour la production délectricité est dominé par les combustibles fossiles comme le charbon, le pétrole et le gaz naturel, les trois constituant près de 65 % du mix énergétique mondial. Cependant, l'absence de privatisation dans le secteur de l'électricité dans les Émirats du Nord devrait freiner le développement du secteur de l'électricité dans les années à venir.

- Les Émirats arabes unis possèdent lun des secteurs électriques les plus avancés de la région, avec des structures distinctes et des politiques gouvernementales favorables. Le pays a plusieurs projets de réseaux de transport et de distribution à venir, notamment l'expansion et la rénovation des infrastructures existantes. Ce facteur devrait stimuler les marchés liés aux infrastructures TD dans les années à venir.

- Le pays a connu une forte croissance de la consommation délectricité, au rythme annuel de 5,5% au cours des cinq dernières années. La consommation croissante est principalement due à une forte activité économique, à laugmentation de la population, au développement des infrastructures et à lindustrialisation. Dans le même temps, le gouvernement sengage également à réduire les pertes de transport et de distribution en améliorant lefficacité du réseau.

- Les projets nucléaires et de valorisation énergétique des déchets prennent progressivement de l'ampleur dans le pays, à l'exception de l'énergie solaire, qui, à son tour, devrait créer de nombreuses opportunités pour le secteur de l'électricité à mesure que de nouveaux projets seront mis en ligne.

Tendances du marché Power EPC des Émirats arabes unis

La croissance du secteur des énergies renouvelables pour stimuler le marché

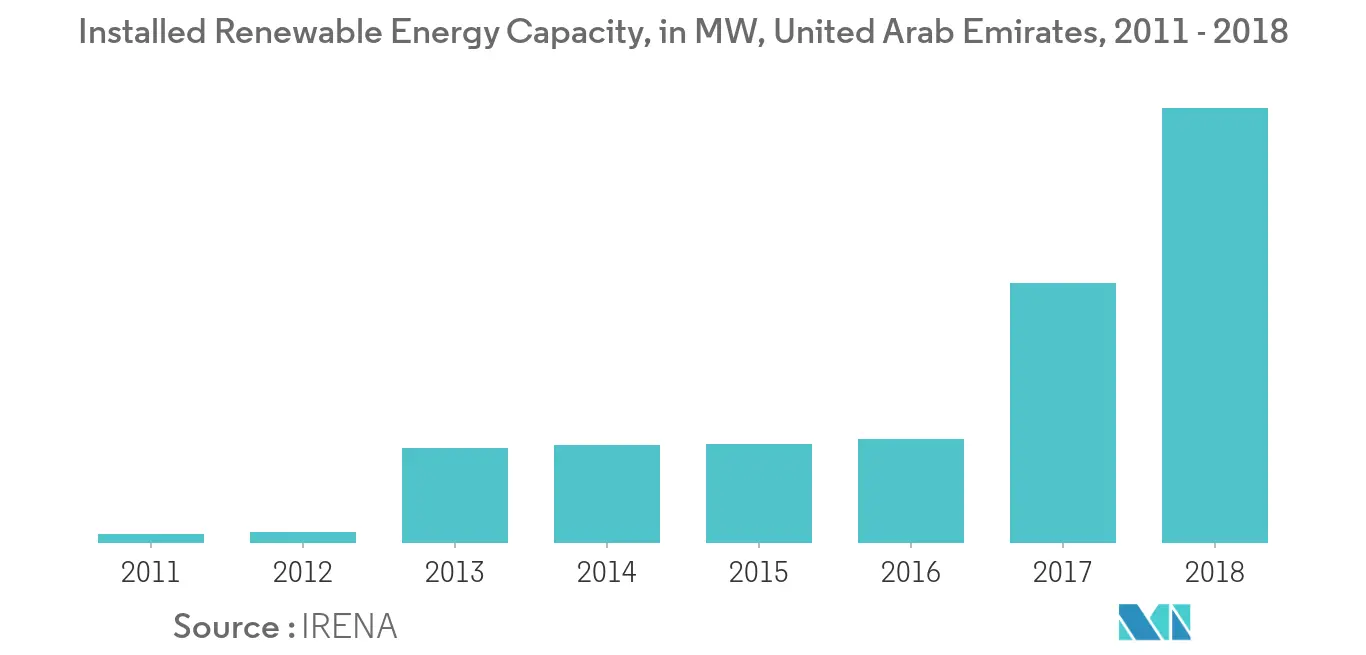

- Les Émirats arabes unis ont accompli des progrès considérables au cours des dernières années et sont à la pointe de la transition de la région vers les énergies renouvelables, en particulier dans le secteur solaire. Pour répondre à la demande croissante, le pays s'est lancé dans une mission ambitieuse visant à accroître la sécurité énergétique, à diversifier ses sources d'énergie et à augmenter la part de l'énergie solaire dans son mix énergétique.

- Les Émirats arabes unis ont prouvé quils détenaient certaines des meilleures ressources solaires au monde tout en soutenant les politiques économiques et réglementaires qui ont permis à leur programme dénergie propre dexceller.

- Le parc solaire Mohammed bin Rashid Al Maktoum, d'une valeur de 13,6 milliards de dollars (50 milliards d'AED), a une capacité prévue de 5 000 MW d'ici 2030.

- L'usine fournira de l'énergie propre à plus de 270000 résidences à Dubaï, réduisant ainsi 1,4 million de tonnes d'émissions de carbone par an. Le projet comprendra la tour solaire la plus haute du monde, mesurant 260 m, avec la plus grande capacité de stockage d'énergie thermique au monde.

La demande croissante délectricité pour stimuler le marché

- Les Émirats arabes unis, avec près de 16622 mégawatts (MW) de capacité de production et 14788 MW de demande de pointe en 2017, Abou Dhabi se classe au premier rang des Émirats arabes unis (EAU) et au troisième rang parmi les pays du CCG en termes d'actifs de production et de demande de pointe.

- La population croissante et la croissance économique d'Abou Dhabi ont été les principaux facteurs à l'origine de l'augmentation de la demande de pointe, qui a augmenté en moyenne de 8,53 % par an entre 2007 et 2018.

- L'Abu Dhabi Transmission and Despatch Company (TRANSCO) s'attend à ce que le taux de croissance annuel composé de la demande de pointe soit de 3,5 % pour la période 2016-2030, soit nettement inférieur à l'augmentation réelle des 10 dernières années.

- La demande de pointe en électricité, y compris l'approvisionnement d'Abou Dhabi et des Émirats du Nord, devrait passer de 14,2 gigawatts (GW) en 2016 à 20 GW-26 GW d'ici 2030.

Aperçu du marché du Power EPC aux Émirats arabes unis

Le marché EPC électrique des Émirats arabes unis est modérément fragmenté. Certains des principaux acteurs sont Abu Dhabi National Energy Company PJSC (TAQA), ACWA Power, Abu Dhabi Transmission Despatch Company (Transco) et Dubai Electricity and Water Authority (DEWA), Petrofac Limited.

Leaders du marché Power EPC des Émirats arabes unis

Abu Dhabi National Energy Company PJSC (TAQA)

ACWA Power

Abu Dhabi Transmission & Despatch Company (Transco)

Dubai Electricity and Water Authority (DEWA)

Petrofac Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie EPC énergétique des Émirats arabes unis

Le rapport sur le marché EPC électrique des Émirats arabes unis comprend:.

| Thermique |

| Renouvelable |

| Autres |

| Génération-Source | Thermique |

| Renouvelable | |

| Autres |

FAQ sur les études de marché Power EPC aux Émirats arabes unis

Quelle est la taille actuelle du marché Power EPC des Émirats arabes unis ?

Le marché Power EPC des Émirats arabes unis devrait enregistrer un TCAC supérieur à 6,20 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché Power EPC des Émirats arabes unis ?

Abu Dhabi National Energy Company PJSC (TAQA), ACWA Power, Abu Dhabi Transmission & Despatch Company (Transco), Dubai Electricity and Water Authority (DEWA), Petrofac Limited sont les principales sociétés opérant sur le marché Power EPC des Émirats arabes unis.

Quelles années couvre ce marché Power EPC des Émirats arabes unis ?

Le rapport couvre la taille historique du marché du Power EPC des Émirats arabes unis pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des EPC de puissance des Émirats arabes unis pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie EPC énergétique des Émirats arabes unis

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des Émirats arabes unis Power EPC 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse Power EPC des Émirats arabes unis comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.