Taille et part du marché laitier des EAU

Analyse du marché laitier des EAU par Mordor Intelligence

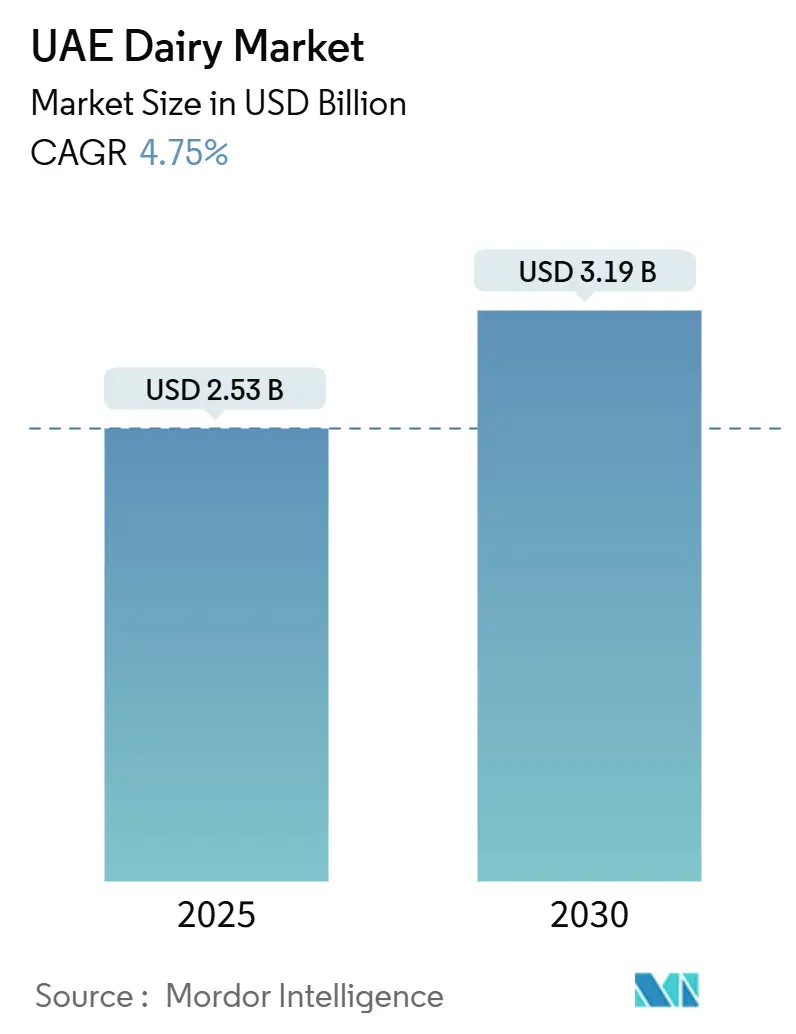

La taille du marché laitier des EAU est estimée à 2,53 milliards USD en 2025, et devrait atteindre 3,19 milliards USD d'ici 2030, avec un CAGR de 4,75 % durant la période de prévision (2025-2030). Cette trajectoire de croissance reflète le positionnement stratégique des Émirats en tant que hub alimentaire régional tout en répondant aux demandes de consommation domestique portées par une population d'expatriés diversifiée et une reprise touristique robuste. L'expansion du marché s'aligne avec la Stratégie nationale de sécurité alimentaire 2051, qui vise à réduire la dépendance aux importations alimentaires de 90 % à 50 % [1]Source : Gouvernement des Émirats arabes unis, ' Stratégie nationale de sécurité alimentaire 2051 ', u.ae. La croissance provient des gains démographiques, de l'élan touristique, et de la Stratégie nationale de sécurité alimentaire 2051 qui encourage la production locale et l'investissement technologique. La dominance de Dubaï, les tendances de premiumisation, et les avancées d'emballage renforcent une expansion de valeur stable. Une concentration modérée des principaux fournisseurs stimule l'innovation tout en maintenant une tarification compétitive. Des réseaux d'approvisionnement résilients, des bases de consommateurs diversifiées, et des programmes de financement industriel soutenus par le gouvernement ancrent la confiance dans le marché des produits laitiers des EAU au cours des cinq prochaines années.

Points clés du rapport

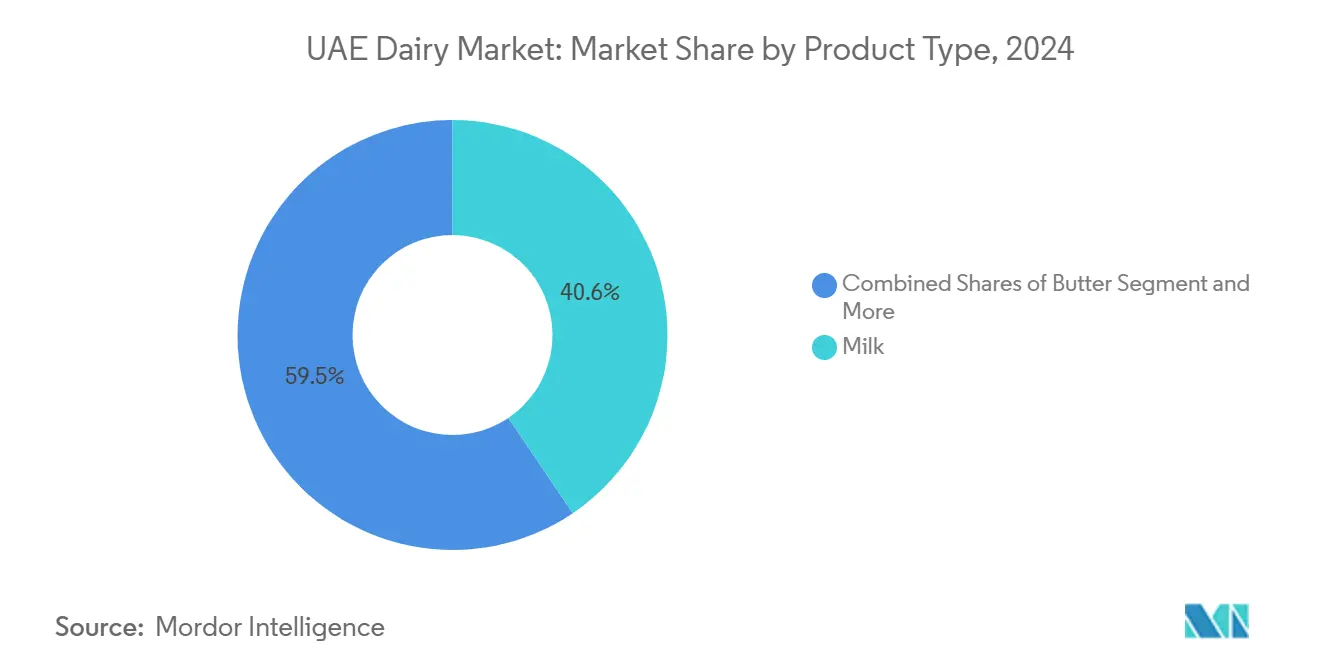

- Par type de produit, le lait a capturé 40,55 % de la part de marché des produits laitiers des EAU en 2024 ; le yaourt devrait croître à un CAGR de 6,04 % jusqu'en 2030.

- Par nature, les articles conventionnels détenaient 97,63 % de la part de marché des produits laitiers des EAU en 2024, tandis que les produits biologiques sont sur la voie d'un CAGR de 5,64 % jusqu'en 2030.

- Par emballage, les cartons/Tetra Pak représentaient 50,61 % de la taille du marché des produits laitiers des EAU en 2024 ; les sachets devraient afficher le CAGR le plus rapide de 6,18 % d'ici 2030.

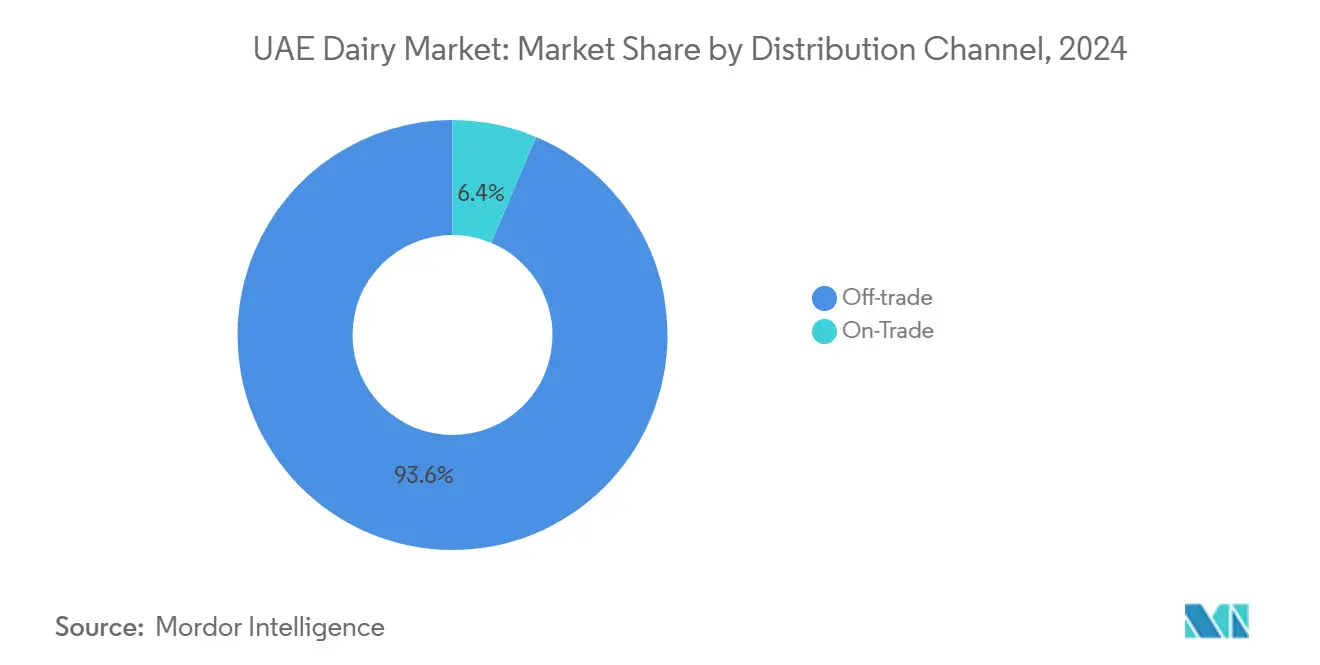

- Par canal de distribution, les points de vente hors commerce représentaient 78,43 % de la part de marché des produits laitiers des EAU en 2024, tandis que les ventes dans le commerce sont prévues à un CAGR de 5,32 % avec la reprise de l'hôtellerie.

- Par géographie, Dubaï menait avec 40,62 % de la part de marché des produits laitiers des EAU en 2024 et progresse à un CAGR de 5,29 % jusqu'en 2030.

Tendances et perspectives du marché laitier des EAU

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Sensibilisation à la santé et au bien-être | +1.2% | À l'échelle des EAU, plus forte à Dubaï et Abu Dhabi | Moyen terme (2-4 ans) |

| Innovation produit | +0.9% | National, avec adoption précoce dans les centres urbains | Court terme (≤ 2 ans) |

| Diversité culturelle et tendances culinaires | +0.8% | Dubaï, Abu Dhabi, avec diffusion vers d'autres émirats | Long terme (≥ 4 ans) |

| Image de marque et marketing | +0.6% | À l'échelle des EAU, concentré dans les grands hubs de vente au détail | Court terme (≤ 2 ans) |

| Développement du commerce moderne | +0.7% | National, accéléré à Dubaï et Abu Dhabi | Moyen terme (2-4 ans) |

| Avancées durables et technologiques | +0.5% | National, mené par les initiatives gouvernementales | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Sensibilisation à la santé et au bien-être

La conscience santé croissante parmi les résidents des EAU stimule l'expansion du segment laitier premium, bénéficiant particulièrement aux produits laitiers biologiques et fonctionnels. Les enquêtes consommateurs indiquent que plus de 60 % des consommateurs du Moyen-Orient privilégient les produits frais et expriment des préoccupations concernant les aliments ultra-transformés, créant des opportunités pour les alternatives laitières produites localement et peu transformées. Cette tendance gagne en momentum grâce aux initiatives gouvernementales de santé ciblant la nutrition infantile et la prévention de l'obésité. L'émergence de la production de lait à protéine A2A2 dans des installations comme Mleiha Dairy Farm démontre la réponse de l'industrie aux préoccupations de santé digestive, s'adressant à la population lactose-intolérante de 11 % tout en positionnant des produits premium pour les consommateurs soucieux de leur santé. L'influence réglementaire de l'Autorité de l'agriculture et de la sécurité alimentaire d'Abu Dhabi garantit des normes de qualité des produits qui soutiennent la confiance des consommateurs dans les innovations laitières axées sur la santé.

Avancées durables et technologiques

Les initiatives de durabilité environnementale remodèlent les pratiques de production et les préférences des consommateurs, favorisant l'adoption d'emballages écologiques et de méthodes d'agriculture économes en ressources. La reconnaissance de Tetra Pak comme ' Entreprise durable de la décennie ' à Gulfood Manufacturing 2024 souligne l'engagement de l'industrie envers les principes de l'économie circulaire et la réduction des déchets. Les technologies agricoles avancées, incluant les capteurs IoT pour le monitoring du bétail et les systèmes d'alimentation automatisés, améliorent l'efficacité opérationnelle tout en réduisant l'impact environnemental. L'adoption de l'énergie solaire dans les exploitations laitières s'aligne avec les objectifs énergétiques renouvelables des EAU tout en réduisant les coûts opérationnels. Les technologies de conservation de l'eau deviennent essentielles compte tenu de la rareté régionale, avec des fermes mettant en œuvre des systèmes de recyclage et des cultures fourragères résistantes à la sécheresse. Ces avancées soutiennent les engagements de durabilité plus larges des EAU tout en créant des avantages concurrentiels pour les adopteurs précoces.

Diversité culturelle et tendances culinaires

La population multiculturelle des EAU crée des modèles de consommation laitière diversifiés qui stimulent la variété des produits et les offres spécialisées. Les communautés d'expatriés, qui composent la majorité de la population, maintiennent les préférences alimentaires de leurs pays d'origine tout en s'adaptant à la disponibilité locale et aux considérations climatiques. Cette mosaïque culturelle génère une demande pour des produits laitiers spécifiques aux régions, des fromages de style européen aux variétés de yaourt sud-asiatiques et aux desserts lactés moyen-orientaux. La reprise touristique amplifie cet effet, les secteurs de l'hôtellerie nécessitant des ingrédients laitiers diversifiés pour répondre aux attentes culinaires des clients internationaux. L'interaction entre la cuisine émiratie traditionnelle et les influences internationales crée des opportunités pour des produits de fusion qui mélangent les ingrédients locaux avec les applications laitières mondiales. Les célébrations culturelles et les observances religieuses, particulièrement le Ramadan, créent des pics de demande saisonniers qui influencent la planification de production et la gestion des stocks dans tout le secteur.

Image de marque et marketing

Le positionnement stratégique de marque devient de plus en plus critique alors que la concurrence du marché s'intensifie et que la sophistication des consommateurs grandit. Les entreprises investissent massivement dans les canaux de marketing digital, avec Agthia Group rapportant 64 % du total des ventes via les canaux digitaux au S1 2024, démontrant l'efficacité des stratégies omnicanales. La différenciation de marque se concentre sur les histoires d'origine, les méthodes de production, et les bénéfices santé, avec les producteurs locaux mettant l'accent sur la fraîcheur et l'authenticité régionale tandis que les marques internationales exploitent leur réputation mondiale et leurs capacités d'innovation. Les campagnes marketing ciblent de plus en plus les consommateurs soucieux de leur santé via du contenu éducatif sur les bénéfices nutritionnels et les pratiques de production durable. La montée de l'influence des médias sociaux et de la culture du blogging culinaire amplifie la messagerie de marque, particulièrement pour les produits laitiers premium et artisanaux qui bénéficient de la narration visuelle et de l'association lifestyle.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Durée de conservation courte des produits laitiers frais | -0.8% | À l'échelle des EAU, affectant particulièrement la distribution rurale | Court terme (≤ 2 ans) |

| Changement du consommateur vers le végétal | -0.6% | Centres urbains, plus fort à Dubaï et Abu Dhabi | Moyen terme (2-4 ans) |

| Capacité de production locale limitée | -0.9% | National, avec contraintes de capacité dans tous les émirats | Long terme (≥ 4 ans) |

| Vulnérabilité de la chaîne d'approvisionnement | -0.7% | National, avec impact particulier sur les segments dépendants des importations | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Durée de conservation courte des produits laitiers frais

La périssabilité inhérente des produits laitiers frais contraint l'expansion du marché et augmente la complexité opérationnelle à travers la chaîne de valeur. Les conditions climatiques extrêmes des EAU accélèrent les taux de détérioration, nécessitant une infrastructure de chaîne du froid sophistiquée qui augmente les coûts de distribution et limite la portée géographique. Les zones rurales et éloignées font face à des défis d'accès aux produits laitiers frais, créant une segmentation du marché entre les centres urbains dotés d'installations de stockage au froid robustes et les régions périphériques s'appuyant sur des alternatives de longue conservation. Cette contrainte favorise l'investissement dans le traitement ultra-haute température et les technologies de durée de conservation prolongée, bien que ces solutions compromettent souvent les profils de goût et nutritionnels que les consommateurs valorisent de plus en plus. Le défi s'intensifie durant les mois d'été lorsque les températures ambiantes dépassent 45°C, mettant à rude épreuve les systèmes de réfrigération et augmentant les coûts énergétiques dans toute la chaîne d'approvisionnement.

Capacité de production locale limitée

Les contraintes de production laitière domestique forcent une dépendance continue aux importations, exposant le marché aux fluctuations monétaires et aux perturbations d'approvisionnement international. Les EAU importent approximativement 80 % de leurs produits agricoles, incluant 1,92 milliard USD de produits laitiers en 2023, soulignant l'ampleur de la dépendance aux importations [2]Source : Département de l'Agriculture des États-Unis, ' Guide de l'exportateur annuel ', apps.fas.usda.gov. Les limitations climatiques et la rareté de l'eau restreignent l'expansion de l'élevage laitier à grande échelle, malgré les initiatives gouvernementales comme le programme AGRIX Accelerator soutenant l'innovation agricole. Les exigences d'investissement pour les installations laitières modernes sont substantielles, avec des projets comme Mleiha Dairy Farm nécessitant 600 millions Dh pour une capacité de 5 000 vaches, créant des barrières pour les opérateurs plus petits. La contrainte devient plus aiguë alors que la croissance démographique et la reprise touristique augmentent la demande plus rapidement que la capacité de production locale ne peut s'étendre.

Analyse par segment

Par type de produit : la dominance du lait stimule la croissance du marché

Le lait commande 40,55 % de part de marché en 2024 tout en menant simultanément les projections de croissance avec 6,04 % de CAGR jusqu'en 2030, reflétant à la fois les modèles de consommation établis et l'adoption de produits premium émergents. Le segment bénéficie d'applications diverses couvrant la consommation directe, les services alimentaires, et le traitement industriel, avec le lait frais maintenant la préférence malgré les défis de durée de conservation. Le fromage représente la deuxième plus grande catégorie, stimulé par l'expansion des secteurs de services alimentaires et la sophistication croissante des consommateurs concernant les variétés artisanales, tandis que le fromage transformé gagne du terrain dans les restaurants de service rapide et les applications de commodité. Les segments de yaourt connaissent une croissance robuste grâce au positionnement santé et à la sensibilisation aux probiotiques, avec les variétés à la cuillère dominant la consommation traditionnelle tandis que les formats buvables capturent les occasions nomades.

Les desserts lactés émergent comme un segment à haute valeur, capitalisant sur la reprise touristique et la culture de célébration, avec les glaces et desserts glacés performant particulièrement bien durant les saisons estivales prolongées. Les produits de crème servent des applications culinaires spécialisées, avec les variétés de crème double et de chantilly soutenant l'expansion des secteurs boulangerie et confiserie. La catégorie ' Autres ', englobant les tartinades et produits fermentés, démontre un potentiel d'innovation alors que les fabricants développent des produits culturellement adaptés pour les diverses communautés d'expatriés. La Loi fédérale n° 10 de 2015 assure des normes de qualité à travers toutes les catégories de produits, soutenant la confiance des consommateurs dans les variétés importées et produites localement [3]Source : Loi fédérale concernant la sécurité alimentaire, ' Loi fédérale n° (10) de 2015 concernant la sécurité alimentaire ', uaelegislation.gov.ae.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par nature : la croissance biologique accélère le positionnement premium

Les produits laitiers conventionnels maintiennent une dominance de marché écrasante à 97,63 % de part en 2024, reflétant les chaînes d'approvisionnement établies et la sensibilité aux prix parmi les consommateurs grand public. Cependant, les alternatives biologiques démontrent la trajectoire de croissance la plus rapide à 5,64 % de CAGR jusqu'en 2030, portées par la conscience santé et les stratégies de positionnement premium. Cette différence de croissance suggère une évolution de marché graduelle mais persistante vers des produits de plus haute valeur, soutenue par l'éducation croissante des consommateurs sur les méthodes de production et les bénéfices nutritionnels. Le segment biologique bénéficie des initiatives gouvernementales promouvant l'agriculture durable, incluant le programme Plant the Emirates qui encourage les pratiques d'agriculture biologique.

La production biologique locale reçoit un soutien via des projets comme Mleiha Dairy Farm, qui met l'accent sur l'alimentation sans produits chimiques et les méthodes de production naturelles pour créer du lait biologique à protéine A2A2. La tarification premium des produits biologiques crée des marges attractives pour les producteurs tout en limitant la pénétration du marché parmi les consommateurs sensibles aux prix. Les réglementations d'importation pour la certification biologique ajoutent de la complexité mais assurent des normes de qualité qui soutiennent la confiance des consommateurs. La trajectoire de croissance du segment indique un potentiel d'expansion de part de marché alors que les chaînes d'approvisionnement biologiques mûrissent et que les économies d'échelle réduisent les primes de prix.

Par emballage : l'innovation stimule l'évolution des formats

L'emballage cartons/Tetra Pak domine avec 50,61 % de part de marché en 2024, bénéficiant d'une stabilité de conservation supérieure et d'un positionnement environnemental, tandis que les sachets émergent comme le format à croissance la plus rapide à 6,18 % de CAGR jusqu'en 2030. Ce modèle de croissance reflète les préférences des consommateurs pour la commodité et la durabilité, avec les sachets offrant un contrôle des portions et une réduction des déchets d'emballage. Les bouteilles/pots maintiennent une présence significative dans les segments premium, particulièrement pour les produits spécialisés comme le lait biologique et les yaourts artisanaux, où l'emballage en verre véhicule une perception de qualité et l'intégrité du produit. La catégorie ' Autres ' englobe des formats diversifiés incluant les sachets pour applications portion individuelle et les pots plastique pour desserts lactés.

L'innovation d'emballage se concentre sur la durabilité et la fonctionnalité, avec la reconnaissance de Tetra Pak pour ses pratiques durables soulignant l'engagement de l'industrie envers la responsabilité environnementale. Les technologies d'emballage avancées prolongent la durée de conservation tout en maintenant la qualité nutritionnelle, adressant les défis climatiques des EAU et les exigences de distribution. Les facteurs de conformité réglementaire influencent les choix d'emballage, avec les normes de sécurité alimentaire nécessitant des propriétés de barrière spécifiques et des exigences d'étiquetage. Le passage vers le commerce électronique crée une demande pour des formats d'emballage optimisés pour l'expédition et la manutention, stimulant l'innovation dans les matériaux protecteurs et durables.

Par canal de distribution : dominance hors commerce avec croissance dans le commerce

Les canaux hors commerce commandent 78,43 % de part de marché en 2024, reflétant la préférence des consommateurs pour les achats alimentaires et la consommation à domicile, tandis que les segments dans le commerce montrent une croissance prometteuse de 5,32 % jusqu'en 2030 alors que les secteurs de l'hôtellerie se rétablissent. Les supermarchés/hypermarchés dominent la distribution hors commerce, bénéficiant de gammes de produits étendues et d'une tarification compétitive, tandis que les magasins de proximité capturent les achats impulsifs et les besoins urgents. La vente au détail en ligne connaît une expansion rapide, accélérée par les changements comportementaux liés à la pandémie et l'amélioration de l'infrastructure de livraison, bien que la pénétration actuelle reste modeste comparée aux formats traditionnels.

La reprise dans le commerce reflète la réhabilitation du secteur touristique et l'expansion des opérations de services alimentaires, avec les hôtels, restaurants, et cafés augmentant l'approvisionnement laitier alors que les taux d'occupation et la fréquence de restauration se normalisent. Les magasins de proximité bénéficient des tendances d'urbanisation et des modes de vie occupés, offrant des heures prolongées et des emplacements stratégiques qui soutiennent les achats impulsifs de produits laitiers. La croissance du commerce électronique reçoit un soutien de l'amélioration de la logistique de chaîne du froid et du confort des consommateurs avec les achats alimentaires en ligne, bien que les produits laitiers frais fassent face à des défis de livraison qui favorisent les alternatives de longue conservation. L'évolution des canaux de distribution reflète les tendances de transformation du commerce de détail plus larges tout en accommodant les exigences uniques des produits laitiers périssables.

Par région : leadership de Dubaï avec croissance équilibrée

Dubaï maintient le leadership du marché avec 40,62 % de part en 2024 et continue comme la région à croissance la plus rapide à 5,29 % de CAGR jusqu'en 2030, reflétant son statut de hub commercial avec une population diversifiée et un secteur touristique robuste. L'émirat bénéficie d'une infrastructure de vente au détail supérieure, incluant des chaînes de supermarchés modernes et des opérations de services alimentaires étendues qui stimulent la consommation laitière à travers multiples segments. Abu Dhabi représente le deuxième plus grand marché, soutenu par l'emploi du secteur gouvernemental et les institutions culturelles qui créent des modèles de demande stables, tout en hébergeant également des installations majeures de production alimentaire et des initiatives de recherche agricole.

Sharjah démontre un potentiel de croissance grâce au développement industriel et à l'expansion démographique, avec des projets comme Mleiha Dairy Farm améliorant la capacité de production locale et créant des opportunités d'emploi. La catégorie Reste des EAU englobe les émirats plus petits qui montrent des modèles de croissance variables, avec certains bénéficiant du développement touristique tandis que d'autres se concentrent sur les activités agricoles et industrielles. Les initiatives de développement régional, incluant la Stratégie nationale de sécurité alimentaire 2051, soutiennent une croissance équilibrée à travers les émirats tout en reconnaissant le leadership continu de Dubaï dans la consommation et la distribution. L'Autorité de l'agriculture et de la sécurité alimentaire d'Abu Dhabi fournit une surveillance réglementaire qui assure des normes de qualité à travers toutes les régions.

Analyse géographique

La dominance de marché de Dubaï découle de sa position unique comme ville mondiale avec plus de 85 % de population expatriée, créant des modèles de consommation laitière diversifiés qui stimulent à la fois le volume et l'adoption de produits premium. La dominance de l'émirat reflète une infrastructure de vente au détail supérieure, incluant des réseaux d'hypermarchés étendus et des secteurs de services alimentaires modernes qui répondent aux goûts internationaux et aux exigences alimentaires. La reprise touristique amplifie la consommation via les canaux hôteliers et de restauration, tandis que le rôle de l'émirat comme hub d'affaires régional génère une demande constante des secteurs de restauration d'entreprise et d'événements. La trajectoire de croissance de Dubaï à 5,29 % de CAGR jusqu'en 2030 bénéficie de la diversification économique continue, du développement d'infrastructure, et de la croissance démographique qui soutient l'expansion du marché laitier. L'émirat sert de terrain d'essai pour les nouveaux produits et formats, avec l'acceptation des consommateurs prédisant souvent les tendances du marché des EAU plus larges.

La position de marché d'Abu Dhabi reflète son rôle comme capitale politique et culturelle, avec l'emploi du secteur gouvernemental fournissant des niveaux de revenus stables qui soutiennent la consommation laitière premium. L'émirat héberge des installations majeures de production alimentaire et des initiatives de recherche agricole, incluant les programmes d'innovation de l'Autorité de l'agriculture et de la sécurité alimentaire d'Abu Dhabi qui avancent les capacités de production locale. Les investissements stratégiques dans l'infrastructure de sécurité alimentaire, incluant le programme AGRIX Accelerator, positionnent Abu Dhabi comme un hub pour le développement de technologies agricoles et les pratiques d'agriculture durable. Les institutions culturelles et événements internationaux de l'émirat créent une demande pour des produits laitiers diversifiés, tandis que sa proximité aux régions agricoles soutient la distribution de produits frais.

Sharjah et les émirats restants démontrent un potentiel de croissance grâce au développement industriel et aux investissements agricoles ciblés, avec le projet Mleiha Dairy Farm exemplifiant les stratégies d'amélioration de production locale. Ces régions bénéficient de coûts opérationnels plus bas et de terrains disponibles pour le développement agricole, tout en maintenant l'accès aux réseaux de distribution et marchés de consommation de Dubaï. Les émirats du nord montrent des promesses dans la production laitière biologique et spécialisée, exploitant les avantages climatiques et le soutien gouvernemental pour l'agriculture durable. Les initiatives de développement régional assurent une croissance équilibrée tout en reconnaissant les forces uniques et le positionnement de marché de chaque émirat au sein de l'écosystème laitier des EAU plus large.

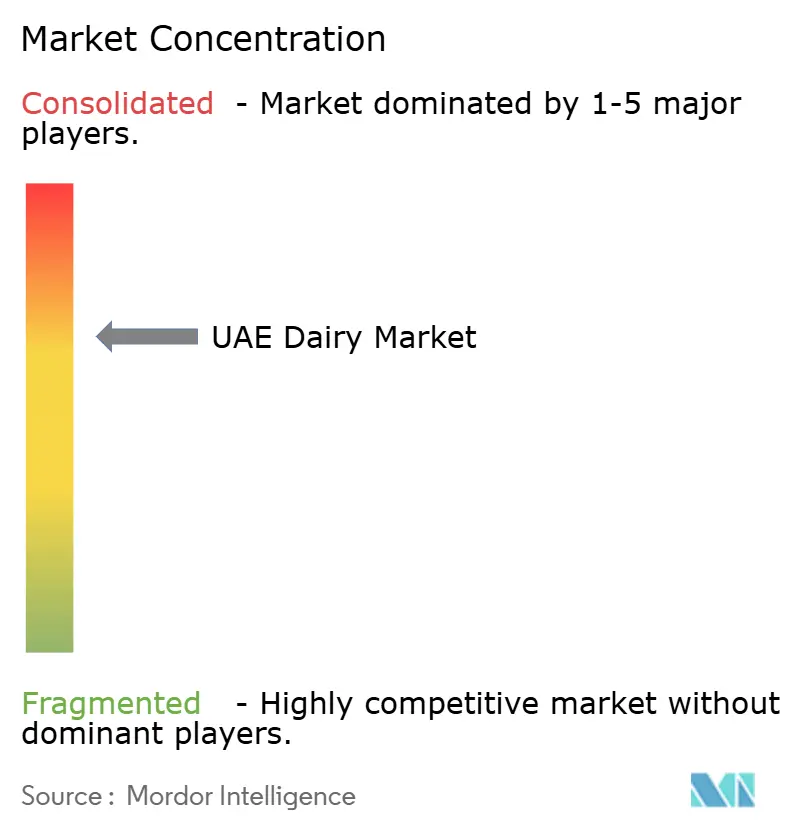

Paysage concurrentiel

Le marché laitier des EAU présente une consolidation modérée, reflétant la dominance des acteurs établis tout en maintenant un espace pour l'innovation et l'entrée sur le marché. Les champions locaux comme Al Rawabi Dairy et Al Ain Farms exploitent l'expertise régionale et le positionnement de produits frais contre les géants internationaux incluant Almarai, Danone, et Nestlé, créant des dynamiques concurrentielles qui bénéficient aux consommateurs via la diversité des produits et une tarification compétitive.

La consolidation stratégique s'accélère via des acquisitions comme l'achat par Ghitha Holding d'Arabian Farms pour 65,3 millions USD, indiquant la maturation de l'industrie et les initiatives de construction d'échelle. L'adoption de technologies devient un différenciateur clé, avec les entreprises investissant dans la surveillance du bétail activée par l'IoT, les systèmes de traitement automatisés, et les solutions d'emballage durable pour améliorer l'efficacité et répondre aux attentes évolutives des consommateurs.

Les opportunités émergent dans les segments premium incluant les produits laitiers biologiques, les produits de lait de chamelle, et les articles spécialisés culturellement adaptés qui servent la population diversifiée des EAU. Les perturbateurs émergents se concentrent sur les modèles direct-consommateur, les alternatives végétales, et les formats d'emballage innovants qui adressent les préoccupations de durabilité et les préférences de commodité. Le paysage concurrentiel bénéficie des initiatives gouvernementales comme Operation 300bn, qui fournit 30 milliards AED de soutien financier pour les secteurs prioritaires incluant la sécurité alimentaire, permettant aux acteurs établis et aux nouveaux entrants d'étendre les capacités de production. Les facteurs de conformité réglementaire créent des barrières à l'entrée tout en assurant la qualité des produits, avec la Loi fédérale n° 10 de 2015 établissant des normes de sécurité alimentaire complètes que tous les participants du marché doivent respecter.

Leaders de l'industrie laitière des EAU

Emirates Rawabi

Arla Foods amba

Danone

Fonterra Co-operative Group Limited

FrieslandCampina

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Anchor Food Professionals, réputé pour ses produits laitiers premium, a dévoilé sa dernière innovation : des portions de beurre mini 100 % recyclables conçues spécifiquement pour l'industrie de l'hôtellerie et de la restauration au Moyen-Orient. Ces portions portion individuelle ont été créées à partir de 100 % d'herbe néo-zélandaise.

- Janvier 2025 : Sharjah Agriculture and Livestock a officiellement lancé Meliha Laban à la deuxième exposition agricole d'Al Dhaid avant le mois sacré du Ramadan. Le lancement a suivi le succès remarquable du lait Meliha, qui avait vu de longues files de clients désireux d'acheter le produit à travers les EAU.

- Octobre 2023 : Nutridor, une entreprise agroalimentaire sous TGI Group, a lancé sa première installation de production laitière aux EAU à Dubai Industrial City, partie de TECOM Group PJSC. L'installation, qui représentait un investissement de 75 millions AED, a été établie pour servir la demande des produits laitiers de Nutridor sous la marque 'Abevia'.

Portée du rapport du marché laitier des EAU

Les produits laitiers ou produits du lait sont produits à partir de ou contiennent le lait de bovins, buffles d'eau, chèvres, moutons, et chameaux, parmi d'autres mammifères.

Le marché laitier des EAU est segmenté par type de produit et canal de distribution. Par type de produit, le marché est segmenté en lait, fromage, beurre, desserts lactés, yaourt, et autres types de produits. Par canal de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins de proximité/épiceries, magasins de vente au détail en ligne, et autres canaux de distribution. Pour chaque segment, le dimensionnement et les prévisions du marché ont été effectués en termes de valeur (millions USD).

| Beurre | Beurre cultivé |

| Beurre non cultivé | |

| Fromage | Fromage naturel |

| Fromage transformé | |

| Crème | Crème double |

| Crème simple | |

| Crème chantilly | |

| Autres | |

| Desserts lactés | Gâteaux au fromage |

| Desserts glacés | |

| Glace | |

| Mousses | |

| Autres | |

| Lait | Lait condensé |

| Lait aromatisé | |

| Lait frais | |

| Lait en poudre | |

| Lait UHT | |

| Yaourt | Yaourt à la cuillère |

| Yaourt buvable | |

| Autres |

| Biologique |

| Conventionnel |

| Cartons/Tetra Pak |

| Bouteilles/Pots |

| Sachets |

| Autres |

| Hors commerce | Supermarchés/Hypermarchés |

| Magasins de proximité | |

| Magasins de vente au détail en ligne | |

| Autre canal de distribution | |

| Dans le commerce |

| Dubaï |

| Abu Dhabi |

| Sharjah |

| Reste des Émirats arabes unis |

| Par type de produit | Beurre | Beurre cultivé |

| Beurre non cultivé | ||

| Fromage | Fromage naturel | |

| Fromage transformé | ||

| Crème | Crème double | |

| Crème simple | ||

| Crème chantilly | ||

| Autres | ||

| Desserts lactés | Gâteaux au fromage | |

| Desserts glacés | ||

| Glace | ||

| Mousses | ||

| Autres | ||

| Lait | Lait condensé | |

| Lait aromatisé | ||

| Lait frais | ||

| Lait en poudre | ||

| Lait UHT | ||

| Yaourt | Yaourt à la cuillère | |

| Yaourt buvable | ||

| Autres | ||

| Par nature | Biologique | |

| Conventionnel | ||

| Par emballage | Cartons/Tetra Pak | |

| Bouteilles/Pots | ||

| Sachets | ||

| Autres | ||

| Par canal de distribution | Hors commerce | Supermarchés/Hypermarchés |

| Magasins de proximité | ||

| Magasins de vente au détail en ligne | ||

| Autre canal de distribution | ||

| Dans le commerce | ||

| Par région | Dubaï | |

| Abu Dhabi | ||

| Sharjah | ||

| Reste des Émirats arabes unis | ||

Questions clés auxquelles répond le rapport

Quelle est l'importance du rôle de Dubaï dans les ventes laitières nationales ?

Dubaï contribue à 40,62 % de la valeur et est prévu à un CAGR de 5,29 %, cimentant son rôle comme hub de consommation principal.

Quelle est la valeur actuelle du marché des produits laitiers des EAU ?

La taille du marché des produits laitiers des EAU est de 2,53 milliards USD en 2025.

À quelle vitesse le marché des produits laitiers des EAU devrait-il croître ?

La valeur du marché est projetée pour augmenter à un CAGR de 4,75 %, atteignant 3,19 milliards USD d'ici 2030.

Quel segment laitier détient la plus grande part dans la valeur du commerce de détail des EAU ?

Le lait mène avec 40,55 % du chiffre d'affaires 2024, grâce à la demande généralisée des ménages et des services alimentaires.

Dernière mise à jour de la page le: