Taille du marché des lubrifiants en Amérique du Sud

|

|

Période d'étude | 2015 - 2026 |

|

|

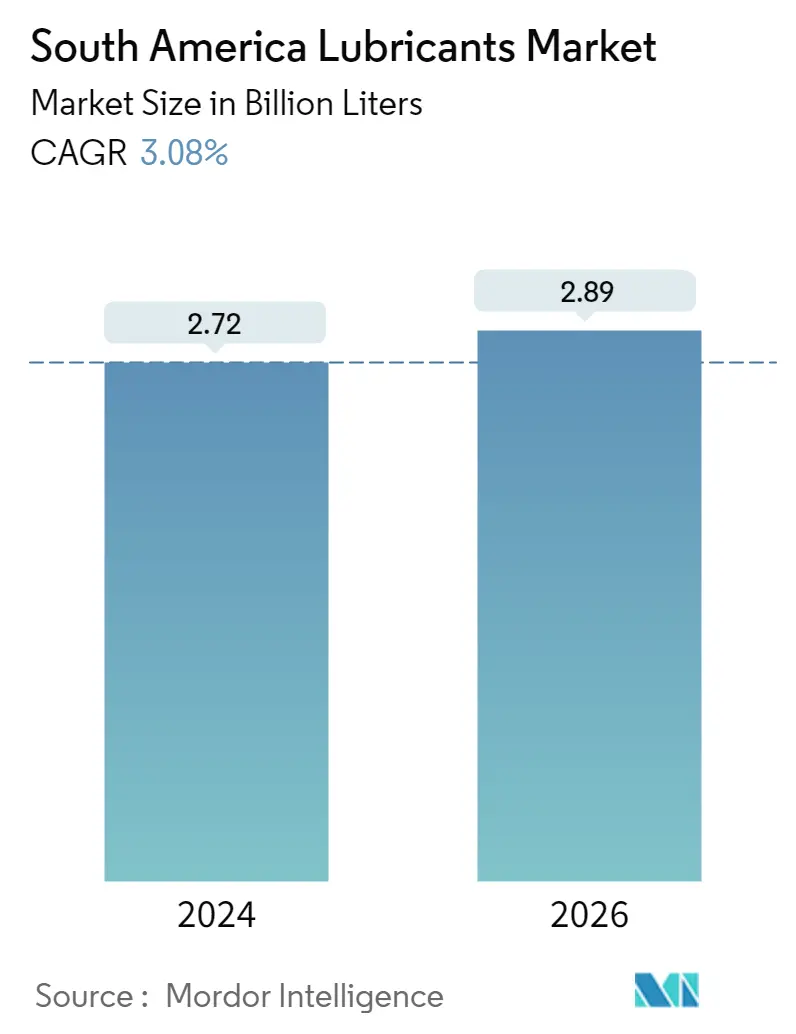

Volume du Marché (2024) | 2.88 Milliards de litres |

|

|

Volume du Marché (2026) | 3.23 Milliards de litres |

|

|

Plus grande part par utilisateur final | Automobile |

|

|

CAGR (2024 - 2026) | 3.08 % |

|

|

Plus grande part par pays | Brésil |

|

|

Concentration du Marché | Haut |

Acteurs majeurs |

||

|

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des lubrifiants en Amérique du Sud

La taille du marché des lubrifiants en Amérique du Sud est estimée à 2,72 milliards de litres en 2024 et devrait atteindre 2,89 milliards de litres dici 2026, avec une croissance de 3,08 % au cours de la période de prévision (2024-2026).

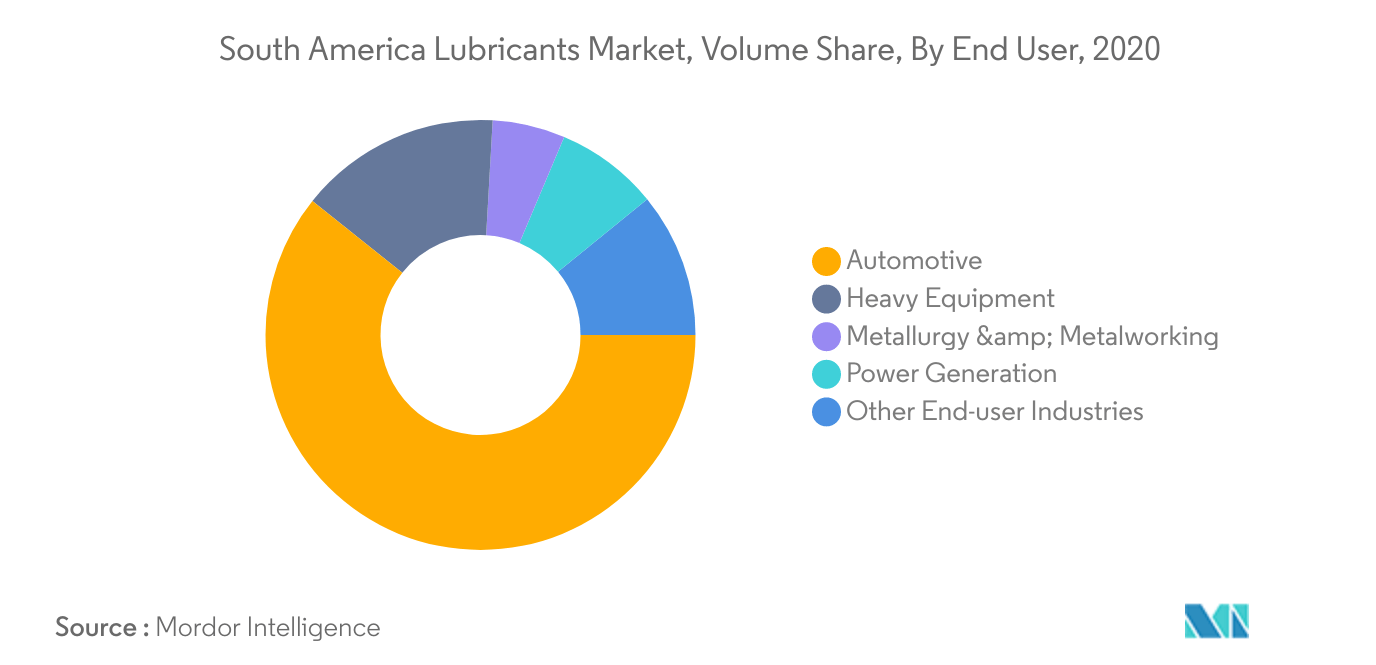

- Segment le plus important par industrie d'utilisateur final - Automobile En raison de l'énorme volume de lubrifiants utilisés dans les véhicules automobiles par rapport à toute autre application industrielle, l'automobile était le plus grand utilisateur final parmi toutes les catégories.

- Segment le plus rapide par secteur d'utilisateur final - Production d'électricité En raison de la demande régionale croissante d'énergie à faible coût provenant de centrales électriques alimentées au gaz naturel, la production d'électricité est l'utilisateur final de lubrifiants qui connaît la croissance la plus rapide en Amérique du Sud.

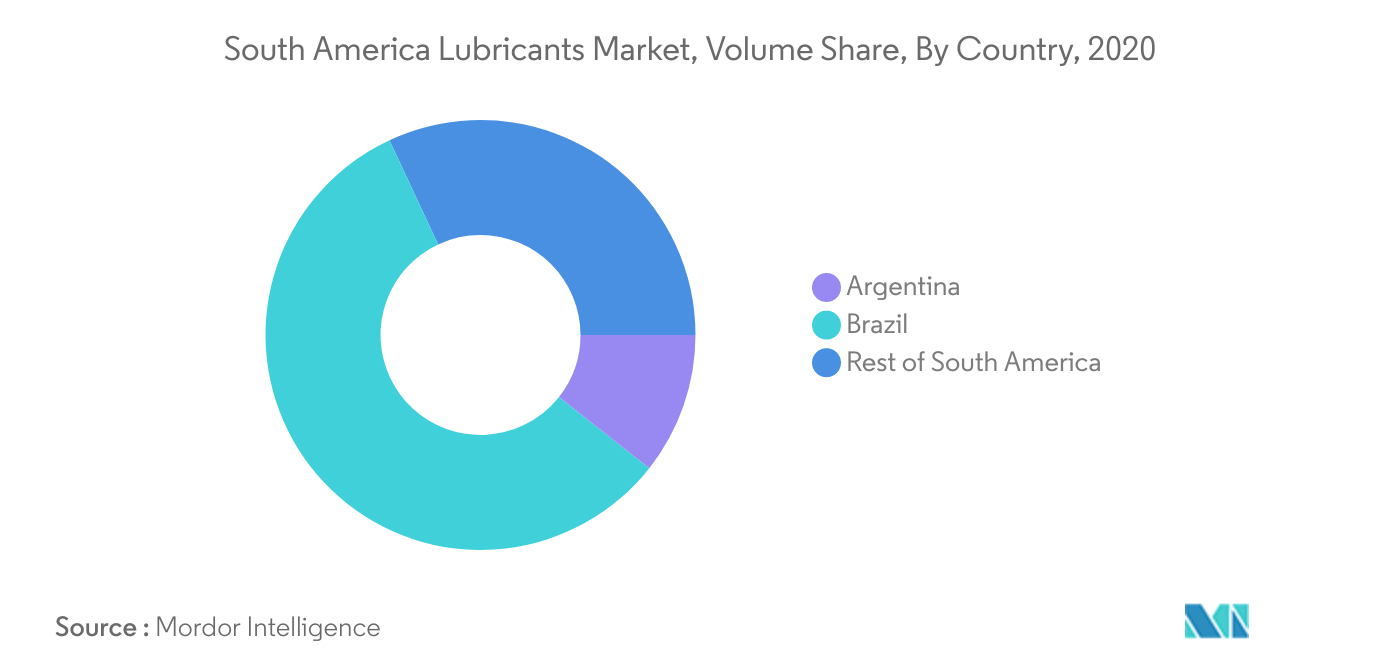

- Le plus grand marché national - Brésil Le Brésil est le plus grand utilisateur de lubrifiants en Amérique du Sud, avec un nombre de véhicules à moteur, de centrales électriques au gaz naturel et de machines industrielles plus élevé que tout autre pays.

- Marché national à la croissance la plus rapide - Argentine L'Argentine est le pays qui connaît la croissance la plus rapide en termes d'utilisation de lubrifiants parmi tous les pays d'Amérique du Sud, en raison de l'augmentation du nombre de véhicules et des centrales électriques au gaz.

Le plus grand segment par utilisateur final : automobile

- En 2020, le marché sud-américain des lubrifiants était dominé par l'industrie automobile, qui représentait environ 60,7 % de la consommation totale de lubrifiants dans la région. Entre 2015 et 2019, la consommation de lubrifiants dans lindustrie automobile a augmenté denviron 8,2 %.

- En 2020, les restrictions liées au COVID-19 ont entraîné une baisse des besoins de maintenance de plusieurs secteurs. L'impact le plus important a été observé dans l'industrie métallurgique et métallurgique, qui a enregistré une baisse de 11,99%, suivie par l'automobile (7,36%), au cours de l'année.

- La production délectricité sera probablement lindustrie dutilisateur final à la croissance la plus rapide du marché étudié, avec un TCAC de 3,53 % entre 2021 et 2026, suivie de lautomobile (3,20 %). Laugmentation du parc automobile dans la région devrait stimuler la consommation de lubrifiants dans lindustrie automobile dans les années à venir.

Plus grand pays Brésil

- En 2020, le Brésil était le premier consommateur de lubrifiants en Amérique du Sud, représentant plus de 57 % de la consommation totale de lubrifiants. Entre 2015 et 2019, la consommation de lubrifiants au Brésil a augmenté d'environ 8,2 %.

- En 2020, les restrictions liées au COVID-19 ont entraîné une baisse des besoins de maintenance de plusieurs secteurs. L'impact le plus important a été observé dans l'industrie métallurgique et métallurgique, qui a enregistré une baisse de 11,99% de sa consommation de lubrifiants au cours de la période 2019-2020, suivie par l'automobile (7,36%).

- L'Argentine sera probablement le marché des lubrifiants qui connaîtra la croissance la plus rapide entre 2021 et 2026, avec un TCAC de 3,8 %, suivi du Brésil (3,5 %). La reprise attendue de la production et des ventes automobiles en Argentine devrait stimuler la croissance de la consommation de lubrifiants à l'avenir.

Aperçu du marché des lubrifiants en Amérique du Sud

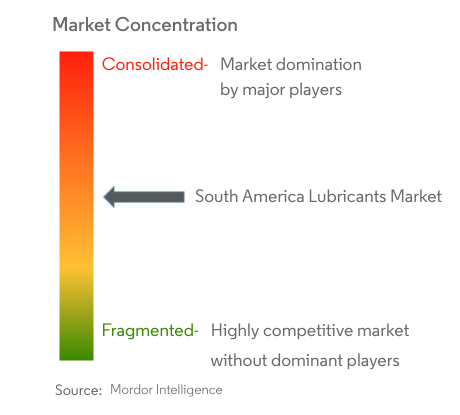

Le marché des lubrifiants en Amérique du Sud est modérément consolidé, les cinq premières sociétés occupant 58,57 %. Les principaux acteurs de ce marché sont ExxonMobil Corporation, Iconic Lubrificantes, Petrobras, Royal Dutch Shell Plc et Terpel (triés par ordre alphabétique).

Leaders du marché des lubrifiants en Amérique du Sud

ExxonMobil Corporation

Iconic Lubrificantes

Petrobras

Royal Dutch Shell Plc

Terpel

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des lubrifiants en Amérique du Sud

- Mars 2022 La société ExxonMobil Corporation a nommé Jay Hooley au poste de directeur général principal de la société.

- Janvier 2022 à compter du 1er avril, ExxonMobil Corporation a été organisée autour de trois secteurs d'activité ExxonMobil Upstream Company, ExxonMobil Product Solutions et ExxonMobil Low Carbon Solutions.

- Janvier 2022 À compter du 21 janvier 2022, Royal Dutch Shell plc change son nom pour Shell plc.

Rapport sur le marché des lubrifiants en Amérique du Sud – Table des matières

1. Résumé exécutif et principales conclusions

2. Introduction

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. Principales tendances du secteur

- 3.1 Tendances de l'industrie automobile

- 3.2 Tendances de l’industrie manufacturière

- 3.3 Tendances du secteur de la production d’électricité

- 3.4 Cadre réglementaire

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. Segmentation du marché

-

4.1 Par utilisateur final

- 4.1.1 Automobile

- 4.1.2 Matériel lourd

- 4.1.3 Métallurgie et travail des métaux

- 4.1.4 La production d'énergie

- 4.1.5 Autres industries d'utilisateurs finaux

-

4.2 Par type de produit

- 4.2.1 Huiles moteur

- 4.2.2 Graisses

- 4.2.3 Fluides hydrauliques

- 4.2.4 Fluides pour le travail des métaux

- 4.2.5 Huiles pour transmissions et engrenages

- 4.2.6 Autres types de produits

-

4.3 Par pays

- 4.3.1 Argentine

- 4.3.2 Brésil

- 4.3.3 Reste de l'Amérique du Sud

5. Paysage concurrentiel

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

-

5.3 Profils d'entreprise

- 5.3.1 BP Plc (Castrol)

- 5.3.2 ExxonMobil Corporation

- 5.3.3 Gulf Oil International

- 5.3.4 Iconic Lubrificantes

- 5.3.5 Petrobras

- 5.3.6 Petronas Lubricants International

- 5.3.7 Royal Dutch Shell Plc

- 5.3.8 Terpel

- 5.3.9 TotalEnergies

- 5.3.10 YPF

6. annexe

- 6.1 Références de l'Annexe 1

- 6.2 Annexe-2 Liste des tableaux et figures

7. Questions stratégiques clés pour les PDG du secteur des lubrifiants

Segmentation de lindustrie des lubrifiants en Amérique du Sud

| Automobile |

| Matériel lourd |

| Métallurgie et travail des métaux |

| La production d'énergie |

| Autres industries d'utilisateurs finaux |

| Huiles moteur |

| Graisses |

| Fluides hydrauliques |

| Fluides pour le travail des métaux |

| Huiles pour transmissions et engrenages |

| Autres types de produits |

| Argentine |

| Brésil |

| Reste de l'Amérique du Sud |

| Par utilisateur final | Automobile |

| Matériel lourd | |

| Métallurgie et travail des métaux | |

| La production d'énergie | |

| Autres industries d'utilisateurs finaux | |

| Par type de produit | Huiles moteur |

| Graisses | |

| Fluides hydrauliques | |

| Fluides pour le travail des métaux | |

| Huiles pour transmissions et engrenages | |

| Autres types de produits | |

| Par pays | Argentine |

| Brésil | |

| Reste de l'Amérique du Sud |

Définition du marché

- Types de véhicules et équipements industriels - L'automobile (véhicules de tourisme, véhicules utilitaires et motos), la production d'électricité, les équipements lourds, la métallurgie et le travail des métaux ainsi que d'autres industries d'utilisateurs finaux (marine, aviation, etc.) sont pris en compte dans le marché des lubrifiants.

- Types de produits - Aux fins de cette étude, les produits lubrifiants tels que les huiles moteur, les huiles de transmission et d'engrenages, les fluides hydrauliques, les fluides de travail des métaux et les graisses sont pris en compte.

- Recharge de service - Le rechargement de service/entretien est pris en compte en tenant compte de la consommation de lubrifiant pour chacun des véhicules et équipements, dans le cadre de l'étude.

- Remplissage en usine - Les premiers pleins de lubrifiant pour les véhicules et équipements industriels nouvellement produits sont envisagés dans le cadre de l'étude.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.