Analyse du marché de la construction en Pologne

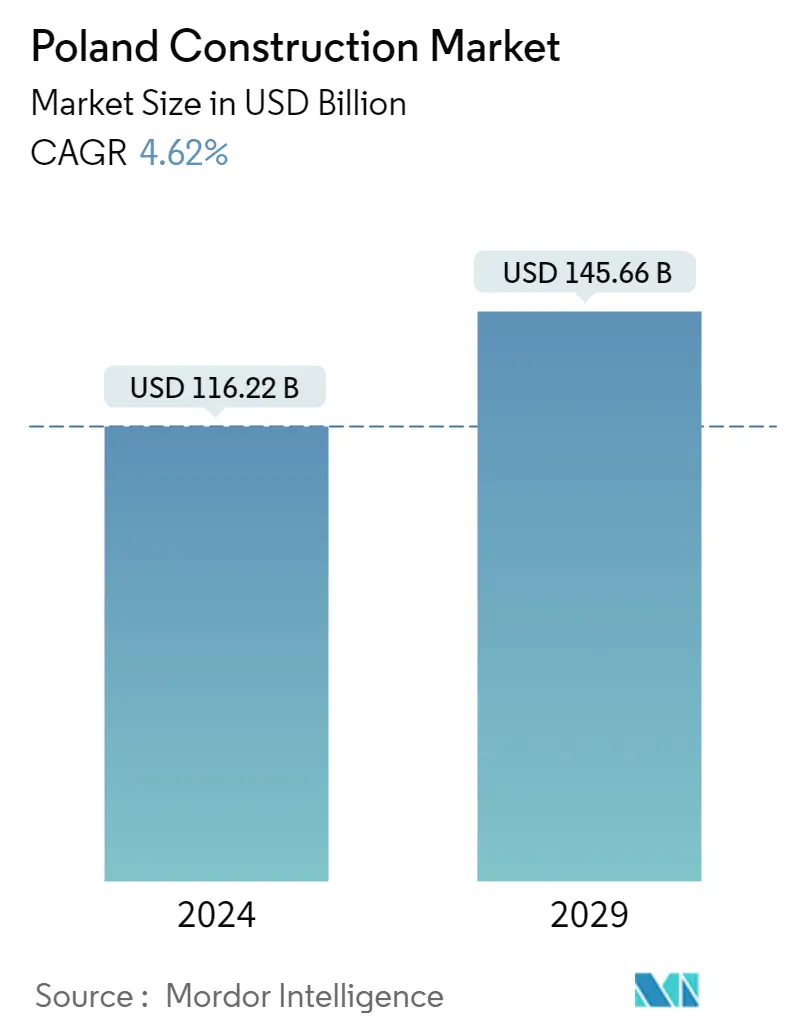

La taille du marché polonais de la construction est estimée à 116,22 milliards USD en 2024 et devrait atteindre 145,66 milliards USD dici 2029, avec une croissance de 4,62 % au cours de la période de prévision (2024-2029).

Pendant la pandémie de COVID-19, la plupart des chantiers de construction ont été fermés par crainte dinfection. Les projets ont déjà pris du retard en ce qui concerne leur achèvement et leur livraison. Les promoteurs ne sont pas seulement confrontés au risque daugmentation des coûts, ils craignent également la propagation du COVID-19 dans les projets.

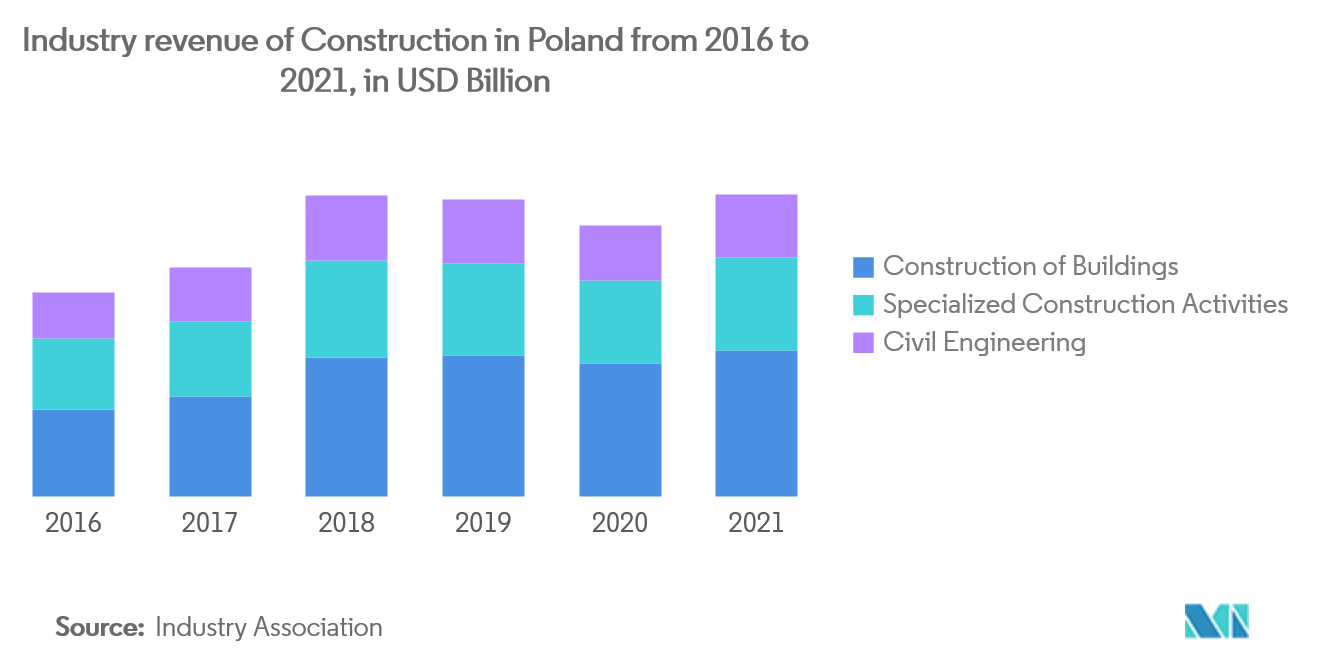

Après une contraction de 3,5 % en 2020, la production polonaise de construction devrait se stabiliser puis rebondir de plus de 7 % en 2022. Hormis les projets de construction liés à l'entreposage et aux transports, la construction commerciale affiche de mauvais résultats, car les investissements dans les immeubles de bureaux demeurent tamisé. Le génie civil est appelé à se développer, mais le différend actuel entre l'UE et la Pologne sur les questions d'État de droit met en péril un décaissement de 36 milliards d'euros du fonds Next Generation EU. Cela dit, les perspectives pour la construction résidentielle sont plus positives puisque la demande continue de dépasser loffre.

Si les marges bénéficiaires des entreprises de construction sont restées stables en 2020 et au premier semestre 2021, elles devraient se détériorer en 2022 en raison de la hausse des prix des matériaux de construction et de laugmentation des coûts de main-dœuvre. Dans le secteur polonais de la construction, les paiements prennent en moyenne 83 jours. Le comportement en matière de paiement a été plutôt mauvais au cours des deux dernières années, et des retards de paiement allant jusqu'à 30 jours sont fréquents.

Tendances du marché de la construction en Pologne

Demande dinfrastructures pour stimuler le secteur de la construction

Le secteur de la construction en Pologne devrait croître au cours de la période de prévision, les principaux contributeurs étant les projets d'infrastructures routières et ferroviaires en cours, la construction de logements, de bureaux et d'entrepôts. Selon les données de Statistique Pologne, le nombre de bâtiments résidentiels achevés a augmenté de plus de 10 % sur un an entre janvier et novembre 2021, parallèlement à une augmentation de 4,5 % des permis de construire.

Il existe actuellement un besoin de 2 à 2,5 millions de logements en Pologne. Le développement des infrastructures est en cours, notamment la construction de chemins de fer et de routes. Les dépenses prévues pour la construction de routes en 2022 s'élèvent à 9,97 milliards de dollars. Le gouvernement prévoit d'investir 11,1 milliards de dollars pour développer un réseau ferroviaire à grande vitesse et 9,7 milliards de dollars pour construire un nouvel aéroport central dans le cadre du projet de port central de communications (CCP) d'ici 2027.

Les voïvodies de Mazovie et de Poméranie mènent les investissements, chaque province prévoyant des projets totalisant environ 12,5 milliards de dollars. Les investissements les plus importants en Mazovie sont prévus dans les infrastructures de transport, tandis que la région de Poméranie compte de grands projets dans les domaines de la construction énergétique et des ouvrages hydrauliques.

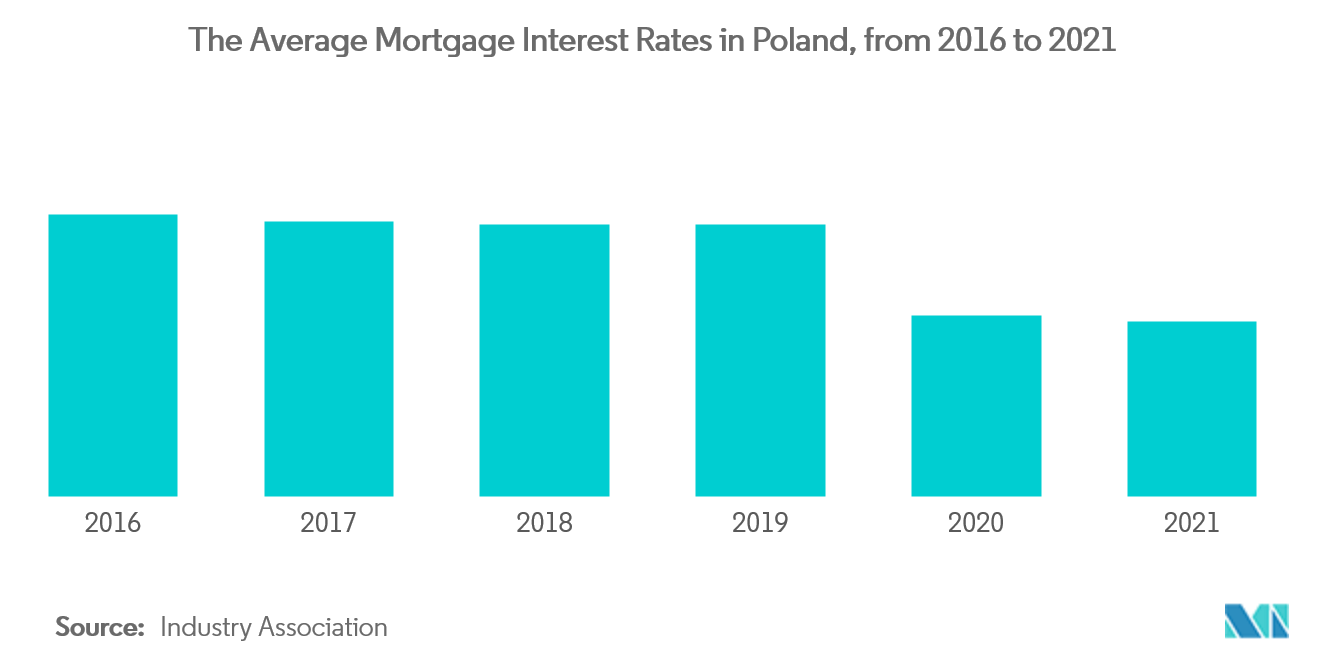

Des taux dintérêt bas pour stimuler le secteur de la construction polonais

Le secteur de la construction en Pologne devrait croître au cours de la période de prévision, compte tenu des faibles taux d'intérêt. Le taux d'intérêt en Pologne s'est élevé en moyenne à 6,57 % au cours des deux dernières décennies jusqu'en 2021, atteignant un sommet historique de 24 % en mars 1998 et un niveau record de 0,10 % en mai 2020. Le taux d'intérêt hypothécaire en Pologne a globalement diminué au cours de la période. sous observation, atteignant une valeur de 2,9% à partir du quatrième trimestre 2021. Le taux d'intérêt hypothécaire le plus élevé au cours de cette période a été constaté au premier trimestre 2016 lorsqu'un taux d'intérêt hypothécaire de 4,5% a été enregistré. Le taux dintérêt annuel moyen des nouveaux prêts résidentiels a globalement diminué, passant dun niveau supérieur à 8 % à 2,9 % en 2020. Entre 2016 et 2021, le taux dintérêt annuel moyen des nouveaux prêts résidentiels en Pologne est resté constant à 4,4 %.

Aperçu du secteur de la construction en Pologne

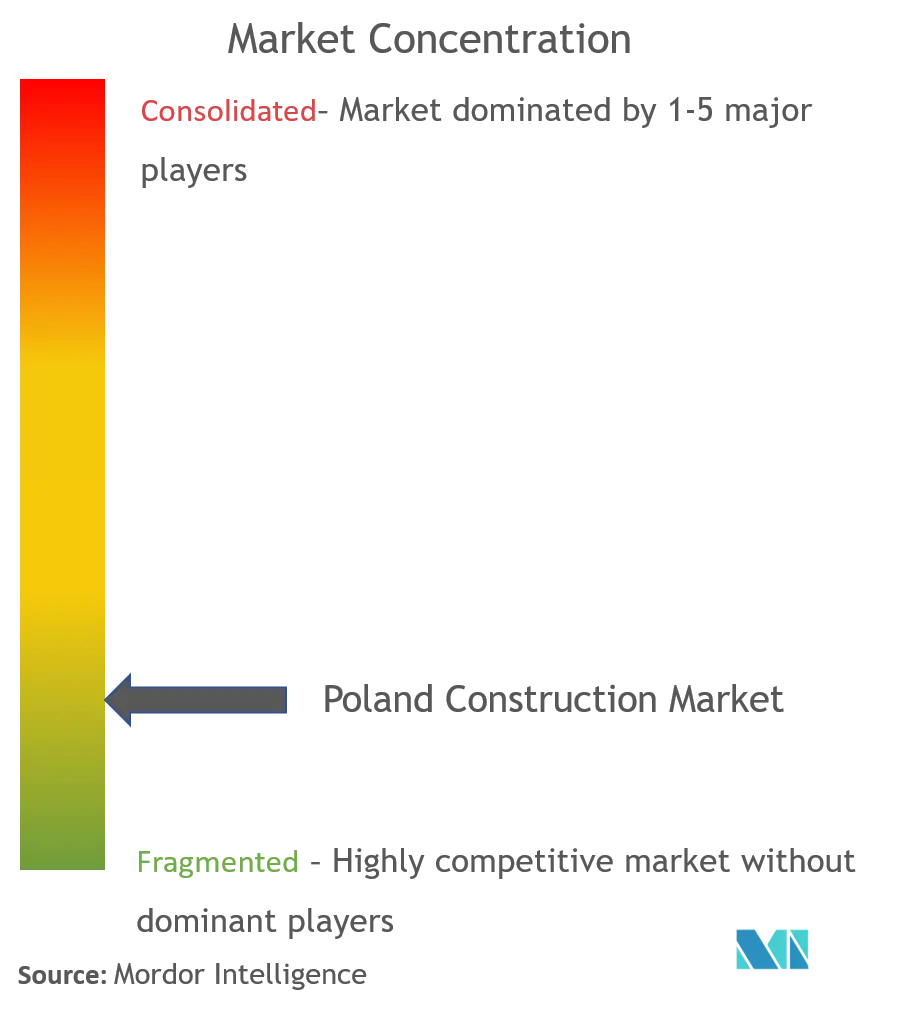

Le marché polonais est très compétitif, avec quelques acteurs occupant la majeure partie du marché. Le marché est fragmenté et devrait croître au cours de la période de prévision en raison de laugmentation des investissements dans la construction et des grands projets à venir dans le pays, ainsi que de quelques autres facteurs qui stimulent le marché. Certains des acteurs incluent Budimex SA, Skanska SA, Strabag SP ZOO, Porr SA et Warbud SA.

Leaders du marché de la construction en Pologne

BUDIMEX SA

SKANSKA S A

STRABAG SP Z O O

PORR S A

WARBUD S A

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la construction en Pologne

Février 2022 La Direction générale des routes et autoroutes nationales (GDDKiA) a attribué la construction d'un tronçon d'environ 14 km de l'autoroute S19 à la filiale polonaise STRABAG STRABAG Sp. z o.o. z oo Le contrat, qui sera mis en œuvre sur une période de 42 mois sous la forme d'un projet de conception et de construction, représente une nouvelle extension de l'axe de transport européen Via Carpatia entre Klaipėda en Lituanie et Thessalonique en Grèce. La valeur du contrat est d'environ 85,5 millions d'euros (93,29 millions de dollars).

Février 2022 ERBUD remporte un contrat auprès de Popowice Sp. z o.o. z oo pour construire un immeuble résidentiel multifamilial avec des locaux commerciaux et un garage souterrain sur deux étages. Dans le cadre du contrat, ERBUD préparera l'infrastructure technique interne et externe et sera responsable du développement et de la fourniture des services publics du site, y compris les structures paysagères, les espaces verts et le système de circulation de la rue Białowieska à Wrocław. La valeur totale du contrat est de 57,5 millions PLN (13,09 millions USD).

Segmentation de lindustrie de la construction en Pologne

Le marché de la construction comprend les revenus des ventes réalisés par les entités (organisations, entreprises individuelles et partenariats) qui construisent des bâtiments ou des projets d'ingénierie. Ce rapport analyse les principaux acteurs et le paysage concurrentiel du marché polonais de la construction. Limpact du COVID-19 a également été intégré et pris en compte au cours de létude.

Le marché polonais de la construction est segmenté par secteur (résidentiel, commercial, industriel, infrastructure (transport), énergie et services publics). Le rapport présente la taille du marché et les prévisions du marché polonais de la construction en valeur (en milliards USD) pour tous les segments ci-dessus.

| Résidentiel |

| Commercial |

| Industriel |

| Infrastructure |

| Énergie et services publics |

| Par secteur | Résidentiel |

| Commercial | |

| Industriel | |

| Infrastructure | |

| Énergie et services publics |

FAQ sur les études de marché de la construction en Pologne

Quelle est la taille du marché polonais de la construction ?

La taille du marché polonais de la construction devrait atteindre 116,22 milliards USD en 2024 et croître à un TCAC de 4,62 % pour atteindre 145,66 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la construction en Pologne ?

En 2024, la taille du marché polonais de la construction devrait atteindre 116,22 milliards USD.

Qui sont les principaux acteurs du marché polonais de la construction ?

BUDIMEX SA, SKANSKA S A, STRABAG SP Z O O, PORR S A, WARBUD S A sont les principales entreprises opérant sur le marché polonais de la construction.

Quelles années couvre ce marché de la construction en Pologne et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché polonais de la construction était estimée à 111,09 milliards USD. Le rapport couvre la taille historique du marché de la construction en Pologne pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la construction en Pologne pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la construction en Pologne

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la construction en Pologne 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la construction en Pologne comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.