Analyse du marché des fixations industrielles en Amérique du Nord

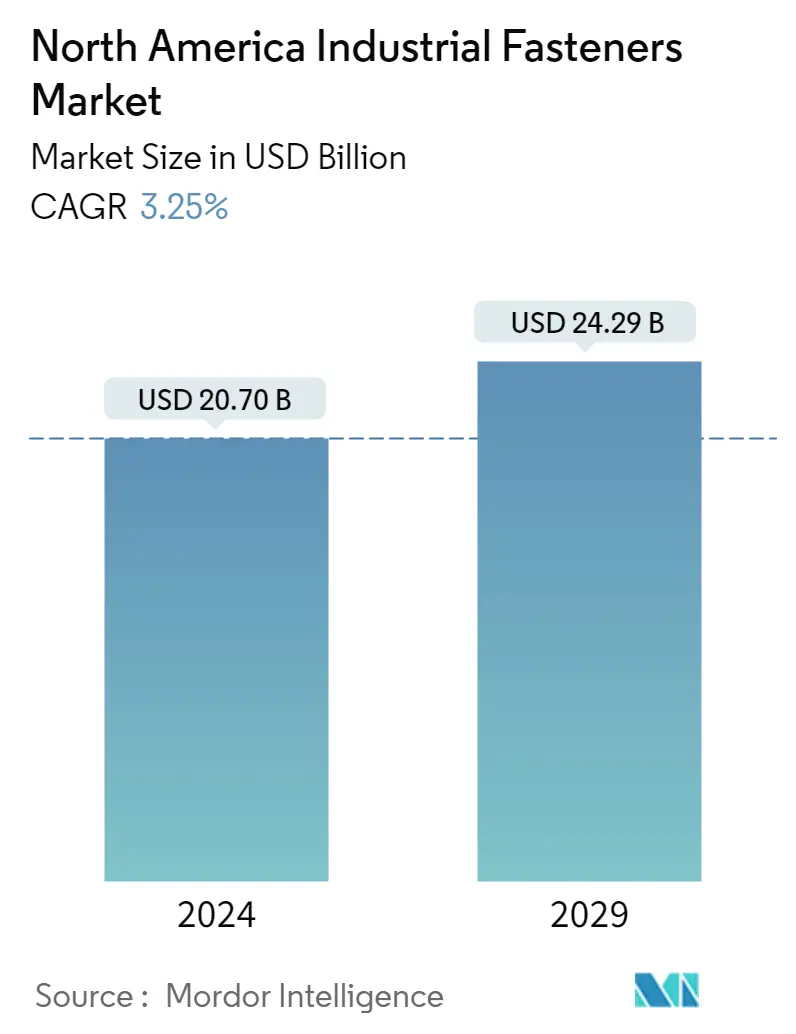

La taille du marché des fixations industrielles en Amérique du Nord est estimée à 20,70 milliards USD en 2024 et devrait atteindre 24,29 milliards USD dici 2029, avec un TCAC de 3,25 % au cours de la période de prévision (2024-2029).

En raison de la croissance des industries dutilisateurs finaux telles que la fabrication, lautomobile et la construction, entre autres, la demande de fixations industrielles a augmenté dans la région nord-américaine.

- Les fixations industrielles ont été lun des principaux composants de léquipement matériel ou des dispositifs matériels et sont conçues comme permanentes ou semi-permanentes. Lun des principaux avantages de lutilisation dune fixation semi-permanente est que les joints de léquipement matériel peuvent être démontés sans endommager les fixations. La plupart des fixations utilisées pour les équipements matériels lourds dans les industries des utilisateurs finaux sont constituées dalliages daluminium constitués déléments tels que le fer, le cuivre, le manganèse, le magnésium et autres. La présence de tels éléments le rend plus sujet à la corrosion et nécessite un revêtement.

- Le revêtement anticorrosion est lune des principales exigences pour les fixations métalliques industrielles dans lindustrie. En raison de la demande, divers fournisseurs de revêtements métalliques anticorrosion ont développé de nouvelles méthodes pour prévenir la corrosion pour le marché étudié. Par exemple, en juin 2021, Greenkote a annoncé le nouveau revêtement Greenkote G5K qui offre un minimum de 5 000 heures de protection contre la corrosion lors des tests au brouillard salin. La méthode a permis de répondre à la spécification ASTM B117.

- LAmérique du Nord abrite de nombreux constructeurs automobiles, fabricants de composants électriques, fabricants aérospatiaux et fabricants déquipements médicaux. Par exemple, selon le rapport Truck Beat (2021) dATD, au premier semestre 2021, les ventes de camions commerciaux sélevaient à 231 813 unités, soit une hausse de 28,5 % par rapport au premier semestre 2020. De telles tendances devraient stimuler la demande de fixations industrielles dans la région.

- De plus, lutilisation croissante de fixations industrielles dans le secteur de la construction soutient davantage la croissance du marché étudié. Par exemple, selon le département du Commerce (États-Unis), en mai 2022, les dépenses de construction ont légèrement augmenté à 0,1 % après avoir augmenté de 0,5 % en février 2022.

- Cependant, des facteurs tels que lémergence dalternatives telles que des adhésifs de haute qualité ainsi que la demande croissante dâmes durables remettent en question la croissance du marché étudié.

- Lépidémie de COVID-19 avait gravement touché la région nord-américaine. Cela continue davoir un impact négatif sur diverses industries, car la demande diminue ainsi que plusieurs perturbations de la chaîne dapprovisionnement et des défis opérationnels. La diminution des activités dans les industries utilisatrices finales a eu un impact négatif sur le marché étudié. Cependant, le marché devrait connaître une tendance à la hausse avec la diminution de limpact du COVID-19 dans la région nord-américaine.

Tendances du marché des fixations industrielles en Amérique du Nord

Lindustrie automobile détiendra une part de marché importante

- Le secteur de lautomobile et de laviation est lun des principaux consommateurs de fixations industrielles en raison dun grand nombre de pièces impliquées à la fois dans le processus de production et dans le produit lui-même. Les écrous, boulons, vis et rondelles sont parmi les fixations les plus utilisées dans ces industries.

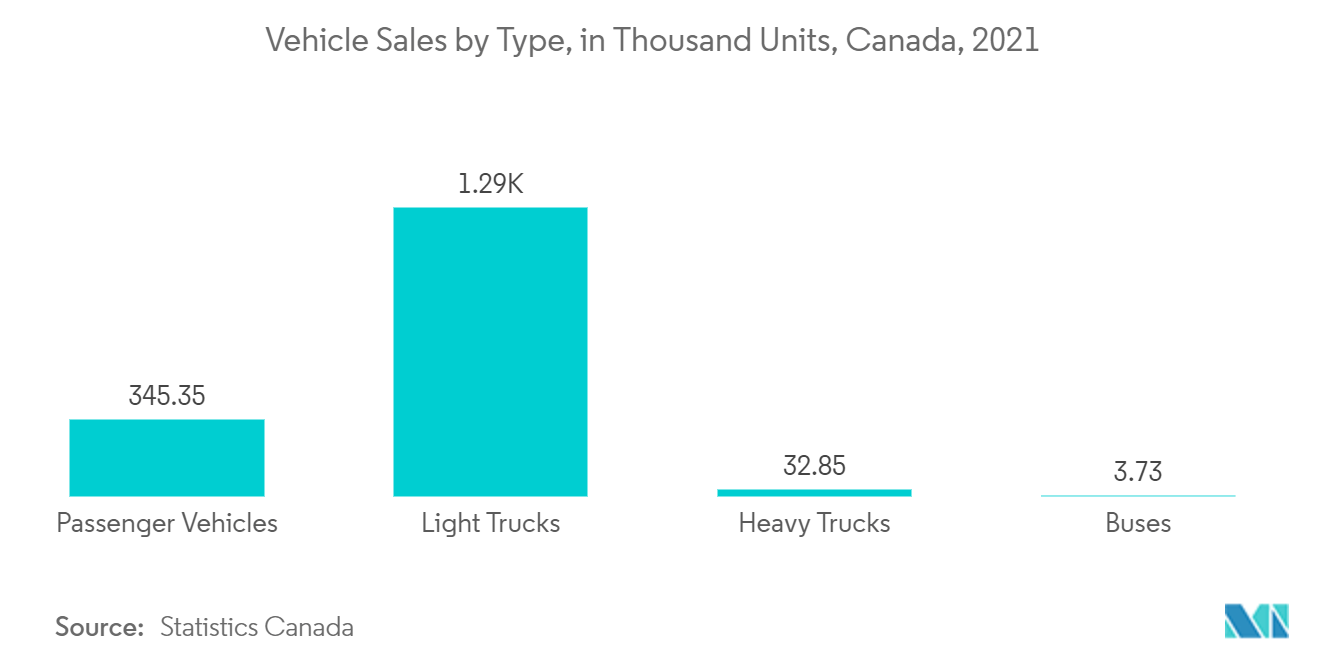

- En raison de la demande croissante de véhicules utilitaires et de tourisme dans la région, la demande de fixations industrielles de qualité automobile augmente. Par exemple, selon les données publiées par Statistique Canada en avril 2022, la vente de voitures de tourisme en 2021 représentait 345,35 milliers dunités et 1293,7 milliers dunités en 2021, contre 325,49 milliers dunités de voitures de tourisme et 1233,06 milliers dunités de camions légers en 2020.

- En raison de la demande, les fournisseurs introduisent différentes marques pour répondre à la demande de fixations industrielles pour véhicules légers. Par exemple, en février 2022, MacLean-Fogg Component Solutions a annoncé le lancement de la marque Treadstrong, qui saccompagne dun site Web de commerce électronique. La marque présente des fixations de roue pour véhicules légers. Certaines des fixations sont un écrou de roue noir pour Ford F-150, un écrou de roue noir pour Ford Explorer, un écrou de roue noir pour Ford Mustang et un écrou de roue noir pour Ford F-150.

- En outre, les fournisseurs opérant dans la région élargissent également leur portefeuille de produits de fixation pour les véhicules légers à mesure que leur demande augmente. Par exemple, en janvier 2022, Auto Bolt a annoncé son association avec Pac-West Fasteners pour élargir sa clientèle sur la côte ouest des États-Unis. Cette collaboration devrait ajouter une nouvelle et solide base de clients à lentreprise.

Les États-Unis détiendront une part de marché importante

- Les États-Unis sont la plus grande économie de la région nord-américaine et comptent de nombreuses entreprises variées centrées sur les principaux acheteurs de produits de fixation, notamment les secteurs automobile, aérospatial et militaire. Par conséquent, le pays devrait rester un grand consommateur de fixations industrielles.

- Laugmentation des investissements des secteurs public et privé pour moderniser les infrastructures du pays devrait stimuler davantage la demande de fixations industrielles. Par exemple, en novembre 2021, le président américain Joe Biden a signé un projet de loi bipartite sur les infrastructures de 1 billion de dollars, réalisant plusieurs investissements pour reconstruire les routes, les ports, les ponts et les voies ferrées du pays, entre autres. Cela créera de nouvelles opportunités pour les acteurs du marché, car les fixations industrielles sont largement utilisées dans de tels projets de construction pour assurer une construction finale sûre et solide.

- Plusieurs acteurs de la région se concentrent sur lutilisation des nouvelles technologies et la spécialisation pour développer des solutions de fixation innovantes et personnalisées pour un large éventail dapplications. Les fixations spéciales sont déjà un marché en pleine croissance et sont couramment utilisées dans les secteurs de laérospatiale, de lautomobile, de la construction, de la mécanique et de lagriculture.

- Par exemple, en mars 2021, un fabricant américain de fixations indicatrices de charge, Valley Forge & Bolt, a lancé le nouveau High Temp Maxbolt, qui peut fonctionner à des températures allant jusquà 650 °F pour une large gamme dapplications et avec des performances éprouvées dans des durées de fonctionnement et des cycles thermiques prolongés à haute température. Avec une lentille haute température et une jauge facile à lire, le nouveau boulon fonctionne dans des applications à cycle thermique rapide et dans des situations prolongées à haute température.

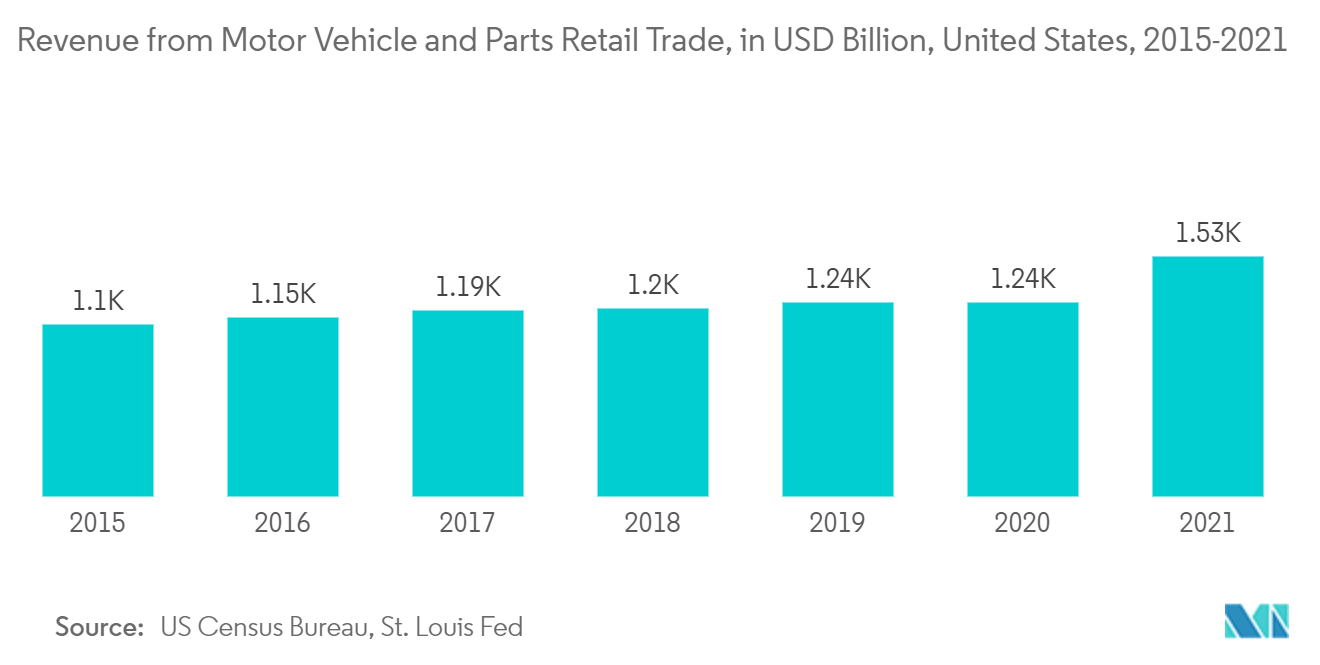

- En outre, le secteur automobile est un autre secteur majeur qui stimule la demande de fixations industrielles. Par exemple, selon le Center for Automotive Research Organization, lindustrie automobile est lune des industries les plus organisées aux États-Unis. Historiquement, le secteur automobile a contribué à environ 3 à 3,5 % du produit intérieur brut (PIB) global. De telles tendances devraient créer un scénario de marché favorable à la croissance du marché des fixations industrielles dans le pays.

Aperçu de lindustrie des fixations industrielles en Amérique du Nord

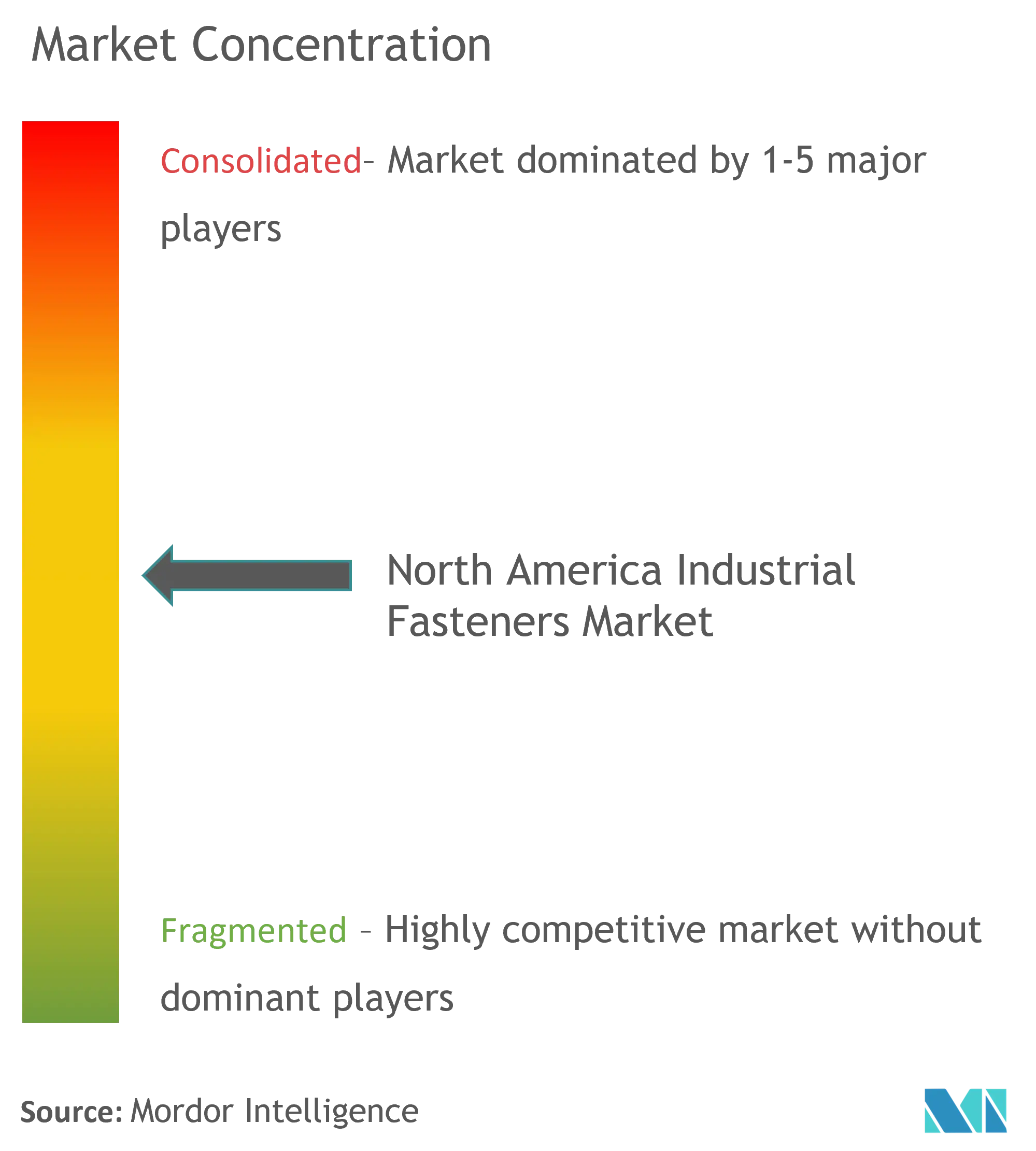

Le marché nord-américain des fixations industrielles est modérément fragmenté, les acteurs locaux et internationaux ayant des décennies dexpérience dans lindustrie. Les fournisseurs du marché intègrent une stratégie concurrentielle puissante en tirant parti de leur expertise. Certains des principaux acteurs opérant sur le marché comprennent ARaymond Industrial, Fontana Gruppo, Illinois Tool Works Inc. et LISI Group, entre autres.

- Décembre 2021 - Trimas Corporation a annoncé lacquisition de TFI Aéronautique. Située près de Toronto, au Canada, TFI est un fabricant et fournisseur de fixations spécialisées utilisées dans une variété dapplications, principalement pour le marché final de laérospatiale. Lacquisition devrait aider la société à renforcer sa présence dans la région nord-américaine.

- Janvier 2022 - Fastenal Co., un distributeur de fabricants déquipement dorigine (OEM), de produits dentretien, de réparation et dexploitation (MRO), de construction, industriels et de sécurité, sefforce daccélérer le processus. En 2022 et au-delà, Fastenal sattend à ce que ses ventes d' empreinte numérique représentent un pourcentage encore plus élevé des ventes globales. Lobjectif de lentreprise est datteindre 55 % dici 2022, mais ils pensent quil pourrait éventuellement atteindre 85 %.

Leaders du marché des fixations industrielles en Amérique du Nord

ARaymond Industrial

Fontana Gruppo

Illinois Tool Works Inc.

Stanley Black & Decker, Inc.

LISI Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché des fixations industrielles en Amérique du Nord

- Juin 2022 - MSC Industrial Supply Co., un distributeur de premier plan de fournitures pour le travail des métaux et lentretien, la réparation et lexploitation aux clients industriels dans toute lAmérique du Nord, a annoncé lacquisition dEngman-Taylor, un distributeur doutils et de fournitures pour le travail des métaux de Menomonee Falls, dans le Wisconsin. Le distributeur distribue également une vaste gamme de fixations à laide de la distribution en ligne.

- Mai 2022 - Acumed, qui fait partie du groupe Marmon, a lancé le système Ulna Nail 2, créé pour traiter les fractures obliques simples, transversales et courtes, ainsi que les ostéotomies du cubitus. Conçu en collaboration avec Roy Sanders, MD, chirurgien orthopédique à Tampa, en Floride, lAcumedUlna Nail 2 est disponible en trois diamètres et sept longueurs.

- Mars 2022 - Wurth RevcarFasteners, une société de WürthIndustry North America, a entièrement loué le bâtiment situé au 1 Avery Row à Roanoke, en Virginie. Le bâtiment sera le plus grand site Würth en Amérique du Nord et servira de nouveau siège social et de centre de distribution principal pour Würth Revcar.

Segmentation de lindustrie des fixations industrielles en Amérique du Nord

Les fixations industrielles font référence à des produits de fixation tels que des vis, des clous, des boulons et des rivets, entre autres, qui sont largement utilisés dans laérospatiale, la construction et les équipementiers. Létude analyse le marché des fixations industrielles qui comprennent à la fois des qualités standard et des qualités haute performance telles que les fixations à filetage externe, les fixations à filetage interne, les fixations non filetées et dautres fixations spécialisées/spécifiques à lapplication.

Le marché nord-américain des fixations industrielles est segmenté par matériau (métal, plastique), qualité (standard, haute performance), type (fileté externe, filetage interne, non fileté, spécifique à lapplication), application de lutilisateur final (OEM (véhicules à moteur/automobile (à moteur à combustion interne (véhicules légers, camions et bus moyens/lourds), électrique), aérospatiale, machines, produits électriques et électroniques, métal fabriqué, équipement médical), maintenance, réparation et opérations, construction) et pays.

| Métal |

| Plastique |

| Standard |

| Haute performance |

| Filetage externe |

| Filetage interne |

| Non fileté |

| Spécifique à l'application |

| OEM | Véhicules à moteur/automobile | Basé sur un moteur IC | Véhicule léger |

| Camions et bus moyens/lourds | |||

| Électrique | |||

| Aérospatial | |||

| Machinerie | |||

| Produits électriques et électroniques | |||

| Métal fabriqué | |||

| Équipement médical | |||

| Autres applications OEM | |||

| Entretien, réparation et opérations | |||

| Construction |

| États-Unis |

| Canada |

| Par matériau | Métal | |||

| Plastique | ||||

| Par niveau | Standard | |||

| Haute performance | ||||

| Par type | Filetage externe | |||

| Filetage interne | ||||

| Non fileté | ||||

| Spécifique à l'application | ||||

| Par application utilisateur final | OEM | Véhicules à moteur/automobile | Basé sur un moteur IC | Véhicule léger |

| Camions et bus moyens/lourds | ||||

| Électrique | ||||

| Aérospatial | ||||

| Machinerie | ||||

| Produits électriques et électroniques | ||||

| Métal fabriqué | ||||

| Équipement médical | ||||

| Autres applications OEM | ||||

| Entretien, réparation et opérations | ||||

| Construction | ||||

| Par pays | États-Unis | |||

| Canada | ||||

FAQ sur les études de marché des fixations industrielles en Amérique du Nord

Quelle est la taille du marché des fixations industrielles en Amérique du Nord ?

La taille du marché des fixations industrielles en Amérique du Nord devrait atteindre 20,70 milliards USD en 2024 et croître à un TCAC de 3,25 % pour atteindre 24,29 milliards USD dici 2029.

Quelle est la taille actuelle du marché des fixations industrielles en Amérique du Nord ?

En 2024, la taille du marché des fixations industrielles en Amérique du Nord devrait atteindre 20,70 milliards USD.

Qui sont les principaux acteurs du marché nord-américain des fixations industrielles ?

ARaymond Industrial, Fontana Gruppo, Illinois Tool Works Inc., Stanley Black & Decker, Inc., LISI Group sont les principales entreprises opérant sur le marché des fixations industrielles en Amérique du Nord.

Quelles années couvre ce marché des fixations industrielles en Amérique du Nord et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché nord-américain des fixations industrielles était estimée à 20,05 milliards USD. Le rapport couvre la taille historique du marché des fixations industrielles en Amérique du Nord pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des fixations industrielles en Amérique du Nord pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie des fixations industrielles en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des fixations industrielles en Amérique du Nord en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des fixations industrielles en Amérique du Nord comprend des prévisions du marché pour 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

.webp)