Taille et parts de marché des opérateurs de réseaux virtuels mobiles (MVNO)

Analyse du marché des opérateurs de réseaux virtuels mobiles (MVNO) par Mordor Intelligence

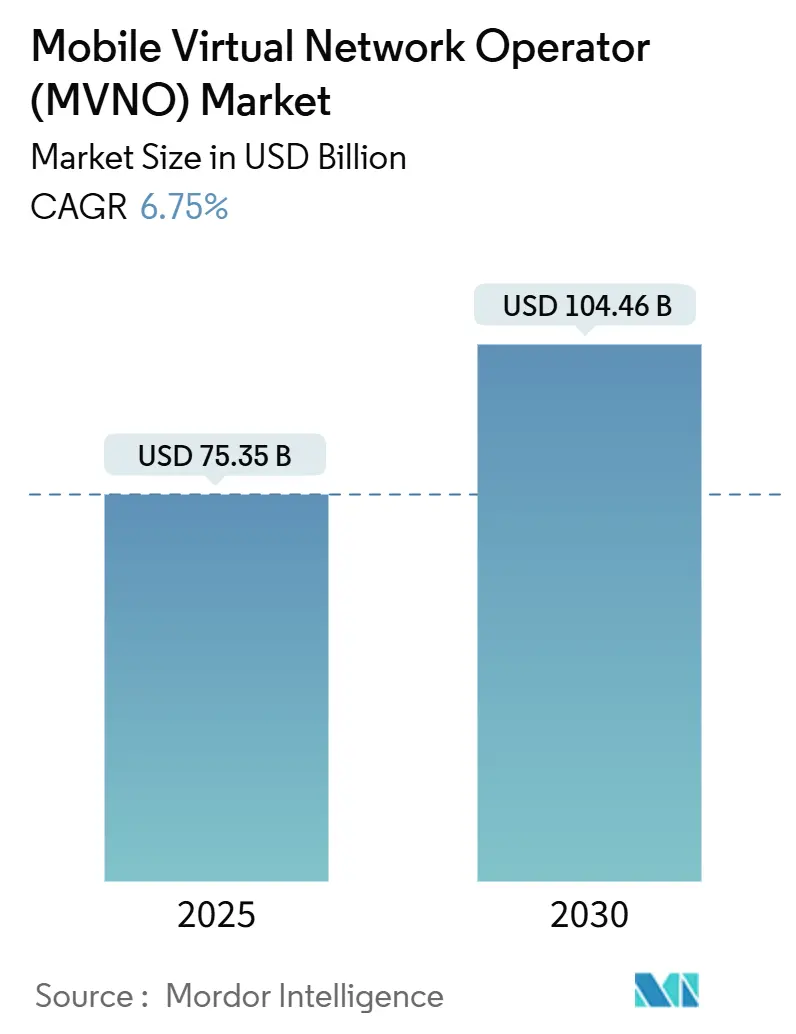

La taille du marché des opérateurs de réseaux virtuels mobiles a atteint 75,35 milliards USD en 2025 et est en passe d'atteindre 104,46 milliards USD d'ici 2030, progressant à un TCAC de 6,75 %.[1]Verizon Communications, "Verizon Completes TracFone Acquisition," verizon.com La croissance reflète la capacité du segment à prospérer malgré la pression sur les prix, stimulée par la convergence fintech-télécoms, les réformes des prix de gros et la transition vers l'activation par eSIM. Les partenariats tels que le déploiement MVNO de Revolut au Royaume-Uni et en Allemagne et le lancement de service de Nubank au Brésil illustrent l'estompement de la frontière entre banque et connectivité. En parallèle, les régulateurs de marchés comme la Corée du Sud réduisent les frais de gros jusqu'à 52 %, remodelant l'économie concurrentielle. Le modèle de déploiement cloud commande déjà 57 % du marché des opérateurs de réseaux virtuels mobiles, et les plateformes cloud-natives s'étendent à un TCAC de 10,6 % grâce à des capex plus faibles et des cycles de lancement plus rapides. La différenciation concurrentielle repose de plus en plus sur le découpage de réseau 5G, les liens satellite-cellulaire et la personnalisation de services pilotée par l'IA.

Points clés du rapport

- Par modèle de déploiement, les solutions cloud détenaient 57 % des parts de marché des opérateurs de réseaux virtuels mobiles en 2024, tandis que les offres cloud-natives devraient croître à un TCAC de 10,6 % jusqu'en 2030.

- Par mode opérationnel, les MVNO complets ont mené avec 41 % de parts de revenus en 2024, tandis que les MVNO légers/marque croissent à un TCAC de 13,2 % jusqu'en 2030.

- Par type d'abonné, les lignes consommateur représentaient 62 % de la taille du marché des opérateurs de réseaux virtuels mobiles en 2024, mais les abonnements spécifiques IoT devraient augmenter à un TCAC de 18,2 % jusqu'en 2030.

- Par application, les services discount ont capturé 28,5 % de parts en 2024, tandis que les connexions M2M cellulaires progressent à un TCAC de 15,7 % jusqu'en 2030.

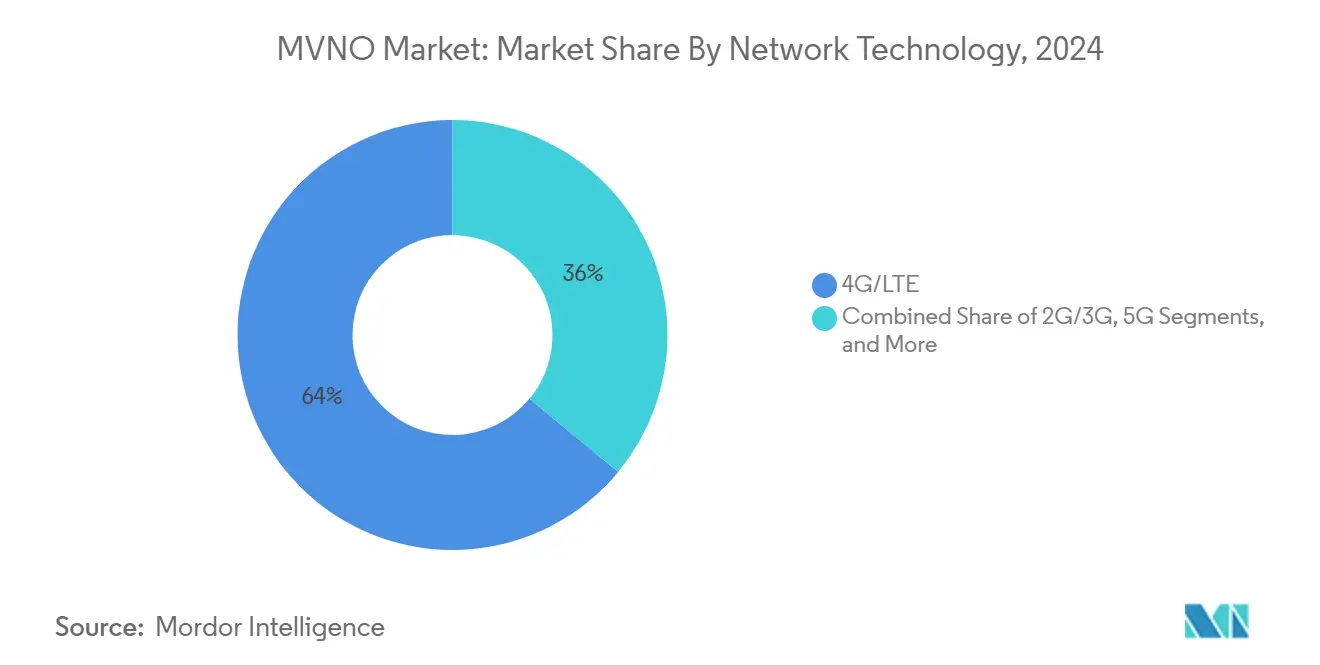

- Par technologie de réseau, la 4G/LTE commandait 64 % de parts en 2024, tandis que les abonnements 5G augmentent à un TCAC de 28,5 % jusqu'en 2030.

- Par canal de distribution, les points de vente traditionnels ont conservé 48 % de parts en 2024, mais les ventes en ligne/numérique uniquement s'étendent à un TCAC de 17,8 % jusqu'en 2030.

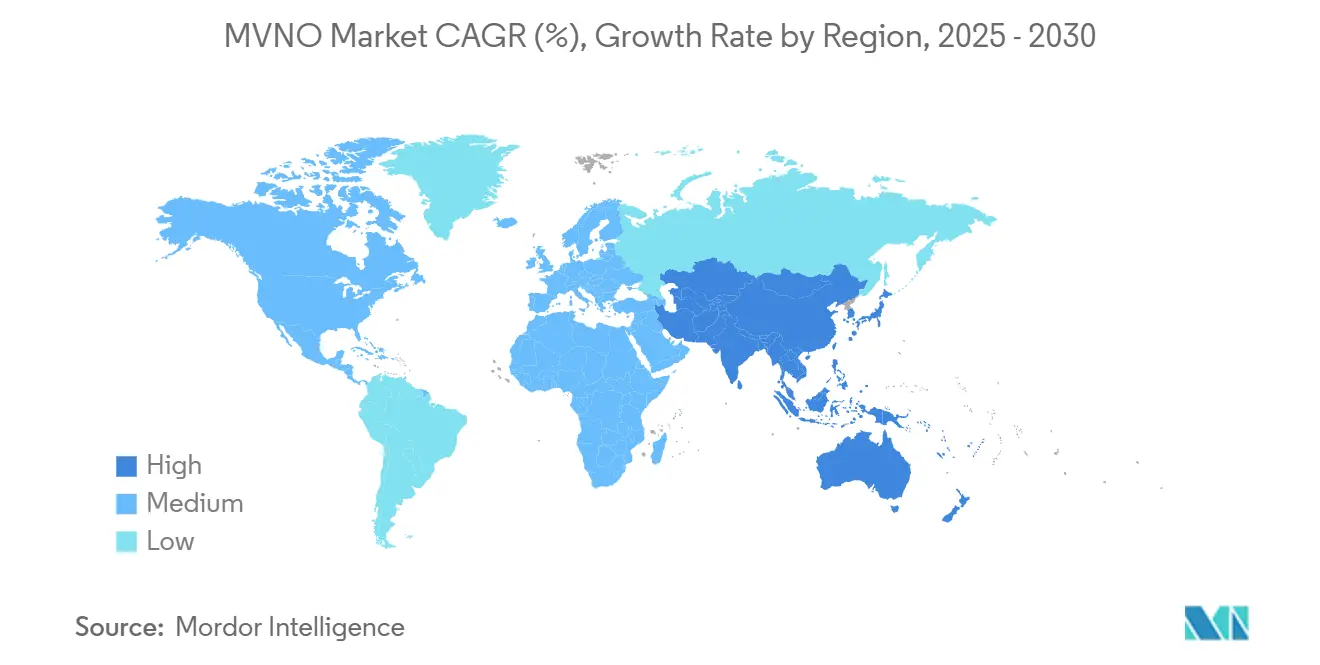

- Par géographie, l'Amérique du Nord a sécurisé 38,5 % des parts de marché des opérateurs de réseaux virtuels mobiles en 2024, tandis que l'Asie-Pacifique est la région à croissance la plus rapide avec un TCAC de 10,1 % entre 2025-2030.

Tendances et perspectives du marché mondial des opérateurs de réseaux virtuels mobiles (MVNO)

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Augmentation de la base d'abonnés mobiles et de la pénétration des smartphones | +1.2% | Mondial (plus fort en Asie-Pacifique et en Afrique) | Moyen terme (2-4 ans) |

| Demande pour des forfaits voix et data à bas coût | +0.8% | Mondial (marchés émergents) | Court terme (≤ 2 ans) |

| Expansion des connexions IoT/M2M | +1.5% | Mondial (mené par l'Amérique du Nord et l'Europe) | Long terme (≥ 4 ans) |

| Poussée réglementaire pour l'accès de gros ouvert et l'eSIM | +0.9% | Europe, Amérique du Nord, certains marchés Asie-Pacifique | Moyen terme (2-4 ans) |

| Convergence fintech-télécoms | +0.7% | Europe, Amérique latine, certains marchés Asie-Pacifique | Moyen terme (2-4 ans) |

| Partenariats satellite-cellulaire | +0.4% | Mondial (zones rurales et isolées) | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Augmentation de la base d'abonnés mobiles et de la pénétration des smartphones

Les connexions mobiles ont dépassé 1,8 milliard en Asie-Pacifique fin 2023, équivalent à 63 % de pénétration de la population et contribuant 880 milliards USD au PIB régional.[2]GSMA, "The Mobile Economy Asia Pacific 2024," gsma.com La poussée ouvre des niches adressables pour les opérateurs qui adaptent les forfaits aux cohortes de jeunes ou de migrants au sein du marché des opérateurs de réseaux virtuels mobiles. Globe Philippines a capturé la demande rurale avec l'accès fixe sans fil, tandis que la marque "by.U" de Telkomsel orientée application courtise les natifs numériques. Des pays comme le Bangladesh, l'Inde et le Pakistan présentent encore de larges écarts d'usage, offrant aux MVNO axés coût un chemin vers l'échelle. La forte possession de smartphones propulse les habitudes gourmandes en données, renforçant les tarifs basés usage communs aux offres MVNO. Ces facteurs élèvent collectivement les perspectives d'adoption jusqu'au milieu de la décennie.

Demande pour des forfaits voix et data à bas coût

L'inflation persistante aiguise la sensibilité des consommateurs à la valeur, tirant le taux de désabonnement vers les fournisseurs axés budget au sein du marché des opérateurs de réseaux virtuels mobiles. Au Royaume-Uni, les MNO établis ont perdu des lignes contractuelles pour la première fois fin 2024, tandis que les MVNO ont ajouté 1,7 million d'abonnés. MobileX vend des forfaits adaptés par IA à partir de 3,48 USD par mois et maintient le désabonnement en dessous de 0,5 %, illustrant comment la tarification pilotée par les données maintient la fidélité. La distribution en ligne réduit les frais de détail, permettant des remises plus profondes, et le support basé application réduit encore le coût de service. Bien que la consolidation par les opérateurs hôtes menace les indépendants, les MVNO agiles compensent les désavantages d'échelle par des partenariats de marque et des parrainages communautaires, prolongeant la fenêtre de capture de profit.

Expansion des connexions IoT/M2M

Les agendas numériques d'entreprise s'accélèrent alors que les firmes cherchent des liens ubiquitaires à faible consommation pour la logistique, l'énergie et l'agriculture. Les alliances de Transatel avec Stellar, Skylo et Sateliot fournissent 100 % de couverture mondiale en mélangeant réseaux terrestres et non terrestres, transformant les lacunes géographiques en bassins de revenus. OQ Technology intègre l'IoT bande étroite 5G satellite pour étendre la portée au-delà des tours au sol. Les études industrielles projettent la valeur adressable de service du découpage réseau à 300 milliards USD d'ici 2025, un vent arrière substantiel pour le marché des opérateurs de réseaux virtuels mobiles. Les cœurs 5G autonomes permettent aux MVNO de créer des voies virtuelles sur mesure pour la télémétrie ou les tâches critiques, une fonctionnalité indisponible sur les modèles de revendeur hérités. Alors que les entreprises externalisent la gestion de connectivité, les MVNO peuvent livrer des SLA curés à ARPU premium.

Poussée réglementaire pour l'accès de gros ouvert et l'entrée eSIM

Les politiques visant à réduire les barrières structurelles élèvent la vélocité des nouveaux entrants au sein du marché des opérateurs de réseaux virtuels mobiles. Le cadre de couverture supplémentaire depuis l'espace de la FCC donne le feu vert à la collaboration satellite-terrestre pour le service direct-appareil.[3]Federal Communications Commission, "Supplemental Coverage from Space," fcc.gov Le régulateur télécoms du Canada introduira la mise en commun de blocs de mille d'ici octobre 2025 pour soulager la pénurie de numéros. L'adoption d'eSIM, prévue pour bondir de 1 milliard de smartphones en 2025 à 6,9 milliards d'ici 2030, élimine la logistique SIM physique et réduit drastiquement les coûts d'intégration. La Bundesnetzagentur allemande propose des mandats de couverture rurale de 99 % qui bénéficient indirectement aux MVNO via des conditions de gros améliorées.[4]Bundesnetzagentur, "Consultation on Extension of Frequency Usage Rights," bundesnetzagentur.de Les plafonds harmonisés UE de terminaison vocale de 0,2 EUR par minute rationalisent davantage la conformité tarifaire transfrontalière.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Compression des marges par la concurrence de prix intense | -1.1% | Mondial (marchés matures) | Court terme (≤ 2 ans) |

| Dépendance aux MNO hôtes pour la qualité réseau et les frais de gros | -0.8% | Mondial (varie selon réglementation) | Moyen terme (2-4 ans) |

| Contrôle OEM-appareil de la propriété eSIM contournant le modèle MVNO | -0.6% | Mondial (mené par Amérique du Nord et Europe) | Moyen terme (2-4 ans) |

| Le partage de spectre privé permet aux entreprises d'auto-approvisionner le service | -0.4% | Amérique du Nord, Europe, certains marchés Asie-Pacifique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Compression des marges par la concurrence de prix intense

La friction de changement réduite et les sous-marques abondantes poussent les tarifs vers le coût, comprimant l'EBITDA à travers le marché des opérateurs de réseaux virtuels mobiles. Lycamobile a combattu 25,1 millions £ de pertes en 2022 malgré 1,7 million de lignes UK, accablé par un différend TVA de 51 millions £ et des pannes de service 5G prolongées. Les MNO hôtes intensifient la guerre des prix par leurs marques discount détenues, sapant les indépendants. Le fondateur de MobileX Peter Adderton note que les acquisitions MNO de TracFone et Mint Mobile laissent moins de partenaires de gros, resserrant le levier de négociation. La fusion VodafoneThree achevée en 2025 ajoute une pression d'échelle supplémentaire au UK, forçant les MVNO plus petits soit à se spécialiser soit à accepter des offres de rachat.

Dépendance aux MNO hôtes pour la qualité réseau et les frais de gros

L'autonomie MVNO reste limitée par les clauses de contrat de gros régissant QoS, itinérance et mises à niveau spectre. Le différend de T-Mobile avec le partenaire plateforme Roccstar Wireless, qui allègue 3,8 millions USD de pertes dues à la mauvaise gestion de panne, montre comment un hoquet technique au niveau opérateur cascade en dommage de marque pour les MVNO. Les régulateurs UK ont exigé des concessions dans la fusion VodafoneThree pour sauvegarder l'accès MVNO, mais la cohérence d'application varie selon les juridictions. Les incidents de dégradation de service, comme la disruption 5G d'un mois de Lycamobile liée aux paramètres APN, soulignent la fragilité opérationnelle. Bien que des politiques comme les réductions de taux de gros pré-réglementées de Corée du Sud améliorent les marges, les cadres globaux incohérents maintiennent le risque de dépendance.

Analyse de segmentation

Par modèle de déploiement : l'architecture cloud-native stimule l'innovation

Les déploiements cloud représentaient 57 % du marché des opérateurs de réseaux virtuels mobiles en 2024, reflétant une migration rapide vers une infrastructure évolutive qui réduit les capex. Les plateformes cloud-natives affichent un TCAC de 10,6 % jusqu'en 2030 alors que les opérateurs cherchent une capacité élastique pendant les pics de trafic et la gestion automatisée des correctifs. Le changement permet des déploiements de fonctionnalités plus rapides et facilite les outils de rétention basés IA qui maintiennent le désabonnement client en dessous de 1 %. L'offre conjointe de CompaxDigital avec T-Mobile apporte des piles BSS/OSS avancées aux MVNO de niveau intermédiaire, réduisant les temps de lancement de mois à semaines. Les start-ups comme Gigs ont levé 73 millions USD pour commercialiser "MVNO-in-a-box", soulignant l'appétit de capital-risque pour les entrants sans actifs.

L'agilité cloud soutient en outre le découpage réseau 5G parce que les cœurs virtualisés allouent la bande passante à la demande. Cette flexibilité équipe les MVNO pour cibler des micro-segments comme les gamers ou fournisseurs de télémédecine sans sur-acheter la capacité aux MNO hôtes. Inversement, les installations sur site restent pertinentes pour les clients défense ou bancaires nécessitant l'hébergement de données souverain. Une stratégie hybride-plan de gestion cloud couplé avec des fonctions plan utilisateur de site périphérique-donne aux MVNO complets une sécurité granulaire tout en récoltant encore les gains d'automatisation. Alors que la latence cloud public chute en dessous de 10 millisecondes dans de nombreuses métropoles, l'argument économique pour les cœurs entièrement hors site continuera de se renforcer.

Par mode opérationnel : les MVNO complets mènent malgré la croissance du modèle léger

Les MVNO complets ont sécurisé 41 % de parts de revenus en 2024, bénéficiant de la propriété SIM directe, du contrôle HLR/HSS et des données complètes de cycle de vie client. Ils capturent un ARPU plus élevé en groupant des services à valeur ajoutée comme le contenu ou le stockage cloud. Les MVNO légers ou de marque, cependant, s'étendent à 13,2 % TCAC grâce à une mise sur le marché plus rapide et un capital initial minimal. Les détaillants et firmes d'applications gravitent vers ce modèle plus léger pour adjoindre la connectivité aux écosystèmes existants sans expertise télécoms profonde.

Les constructions d'opérateur de service offrent un compromis, permettant la propriété de facturation et politique tout en louant le cœur. Les accords de revendeur attirent encore les marchands grandes surfaces comme Walmart qui exploitent le trafic magasin pour vendre des forfaits prépayés. Le 1&1 d'Allemagne a démontré un chemin de mobilité ascendante, évoluant de MVNO complet au quatrième MNO national après avoir sécurisé le spectre 5G. Cette évolution fournit un modèle pour les opérateurs ambitieux une fois que la base d'abonnés traverse la masse critique. Pourtant les modèles légers proliféreront probablement plus vite, énergisant le marché des opérateurs de réseaux virtuels mobiles en abaissant les barrières d'entrée de marque.

Par type d'abonné : les segments entreprise et IoT stimulent la croissance

Les consommateurs ont conservé 62 % du marché des opérateurs de réseaux virtuels mobiles en 2024, mais les lignes centrées IoT grimpent à 18,2 % TCAC jusqu'en 2030. Les entreprises sont attirées par les packages SLA garantis et la facturation unifiée à travers les géographies. Les modules IoT restent souvent actifs pendant une décennie, livrant des flux de trésorerie de style rente. Les déploiements 5G privés dans la manufacture et les soins de santé poussent la demande pour des tranches sur mesure que les MVNO peuvent gérer à distance, améliorant l'adhérence et la stabilité ARPU.

La télématique de flotte et les déploiements de compteurs intelligents propulsent les volumes SIM, avec certains utilitaires d'énergie commandant des eSIM multi-réseaux pour atténuer les pannes d'opérateur unique. Le corridor Asie-Pacifique se distingue : GSMA Intelligence projette que la 5G privée représentera plus de 20 % des revenus réseau d'entreprise dans la région d'ici 2025. En couplant connectivité avec des tableaux de bord analytiques, les MVNO gravissent la pile de valeur, amortissant les marges contre les guerres de prix consommateur. Cette stratégie double voie-volume consommateur plus rendement entreprise-sera centrale aux bénéfices de long terme.

Par application : les segments M2M et discount montrent des tendances divergentes

Les propositions discount commandent encore 28,5 % du marché des opérateurs de réseaux virtuels mobiles en 2024, un témoignage de la conscience de coût persistante parmi les utilisateurs prépayés. Pourtant les applications M2M cellulaires progressent à 15,7 % TCAC alors que les industries intègrent la connectivité profondément dans les opérations. Les forfaits axés business adressent les PME nécessitant des plans fiables mais abordables, tandis que les utilisateurs gourmands de médias gravitent vers les niveaux illimités conçus pour le streaming.

Les offres de marque détail comme Tesco Mobile exploitent le trafic épicerie pour vendre croisé voix et données, étendant un partenariat avec O2 pour une autre décennie pour servir 5,5 millions de lignes. Les services centrés itinérance capitalisent sur l'eSIM pour livrer des profils pays instantanés sans visites kiosque. Les plans orientés migrants restent résilients grâce aux taux voix internationaux spécialisés. Avec le gros marque blanche gagnant en traction, les MVNO fournissent de plus en plus des piles back-end qui permettent aux tiers d'entrer sans savoir-faire télécoms, stimulant des revenus de licence additionnels.

Par technologie de réseau : l'adoption 5G s'accélère

La 4G/LTE sous-tend encore 64 % des services en 2024, mais les abonnements 5G au sein du marché des opérateurs de réseaux virtuels mobiles augmentent à 28,5 % TCAC alors que les MNO hôtes élargissent la couverture autonome. Les opérateurs comme BT au UK rapportent des améliorations de latence qui renforcent le gaming cloud sur réseaux découpés. Le cœur 5G autonome national de Reliance Jio supporte déjà plusieurs types de tranches pour FWA, gaming et VPN d'entreprise. Les options satellite/NTN complètent la portée terrestre, particulièrement où les gouvernements allouent le spectre pour les liens supplémentaires.

Le coucher de soleil 3G accélère la migration VoLTE ; le déploiement d'appel Wi-Fi de Lycamobile atténue les chutes de couverture pendant la transition. L'architecture basée services 5G permet aux MVNO de tirer les KPI réseau via des API ouvertes, permettant la tarification temps réel et l'assurance d'expérience. Couplée avec l'analytique IA, cette capacité pave la voie pour les garanties QoE niveau utilisateur, un levier de différenciation au-delà du volume de données brut.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par canal de distribution : la transformation numérique s'accélère

Les magasins physiques ont capturé 48 % des ajouts d'abonnés en 2024, bénéficiant du financement d'appareils et du support pratique. Néanmoins, l'intégration en ligne uniquement grimpe à 17,8 % TCAC alors que l'eSIM supprime le besoin de récupérer du plastique. Les clients MobileX activent le service en moins de cinq minutes via code QR, exemplifiant les parcours sans friction. La marque lifestyle Ethika s'est associée avec l'opérateur pour placer des codes QR sur les vêtements, récompensant les clients avec commission, une prise inventive sur la distribution d'affilié.

Les salons de sous-marque d'opérateur continuent de servir les niveaux de revenus plus élevés qui valorisent l'assistance en personne. Les grossistes tiers élargissent la portée, particulièrement dans les poches rurales où les dépanneurs vendent des bons de recharge. Les portails d'auto-soin centrés application réduisent les appels de service, et les chatbots intégrés gèrent les échanges SIM et mises à niveau de plan, abaissant les dépenses opérationnelles. Alors que la littératie numérique grimpe globalement, le en ligne dépassera probablement le brique-mortier avant la fin de décennie, renforçant les tactiques de vente incitative pilotées par les données.

Analyse géographique

L'Amérique du Nord a mené le marché des opérateurs de réseaux virtuels mobiles avec une part de 38,5 % en 2024, soutenue par des niveaux ARPU quatre fois la moyenne mondiale et un climat réglementaire qui favorise la concurrence de gros. Les opérateurs exploitent de grandes bases post-payées pour vendre incitativement des sous-marques segment valeur sans cannibaliser les lignes premium. L'acquisition TracFone par Verizon a ajouté 20 millions d'utilisateurs prépayés, affirmant le poids stratégique du segment.

L'Asie-Pacifique progresse à 10,1 % TCAC et est prête à dépasser l'Europe en ajouts bruts d'ici 2027, propulsée par l'abordabilité des smartphones et les enchères spectre libéralisées en Inde, Indonésie et Chine. Les mandats gouvernementaux pour l'accès ouvert plus les déploiements 5G rapides rendent la région terrain fertile pour les MVNO soutenus fintech ciblant les populations non bancarisées. Les entrants cloud-natifs trouvent aussi un talent développeur abondant, abaissant le coût opérationnel par SIM.

L'Europe maintient une croissance d'abonnés stable alors que les régulateurs harmonisent les taux de terminaison et frais d'itinérance, un avantage pour les MVNO transfrontaliers. L'entité VodafoneThree du UK planifie 11 milliards £ d'investissement sur huit ans mais doit honorer les engagements de soutenir au moins trois MVNO indépendants, préservant l'intensité concurrentielle. Les clusters émergents au Moyen-Orient et en Afrique gagnent en traction alors que les opérateurs déploient des API réseau vers les partenaires fintech locaux, tandis que la tendance de convergence d'Amérique latine s'accélère après l'expansion de Nubank. Collectivement, ces dynamiques positionnent la géographie comme une lentille critique pour les ajustements go-to-market au sein du marché des opérateurs de réseaux virtuels mobiles.

Paysage concurrentiel

Le marché des opérateurs de réseaux virtuels mobiles est modérément fragmenté, bien que la consolidation se soit accélérée en 2024-2025 alors que les MNO absorbaient des acteurs d'échelle et que le capital-investissement poursuivait des stratégies de regroupement. L'achat en attente de Lebara par Waterland Private Equity, valorisé au-dessus de 14 milliards EUR, exemplifie la croyance des sponsors financiers dans la visibilité des flux de trésorerie. L'accord TracFone de 3,125 milliards USD de Verizon a permis à l'opérateur de cibler les segments sensibles au prix sans diluer sa marque phare. Les fusions en Indonésie (XL Axiata-Smartfren) et au UK (VodafoneThree) démontrent les efforts d'opérateur pour mutualiser spectre et capex pour la 5G nationale.

L'avantage technologique est un levier décisif. Les leaders du marché déploient l'IA pour la prédiction de désabonnement, avec MobileX rapportant un désabonnement en dessous de 0,5 % grâce aux poussées de prix basées usage. L'adoption eSIM libère les opérateurs des coûts logistiques, aidant l'expansion pour les entrants natifs numériques. Le découpage réseau 5G habilite les MVNO de niche à approvisionner des tranches spécifiques industrie, ouvrant des revenus d'entreprise premium. Les vendeurs "MVNO-as-a-service" comme Gigs abaissent les barrières d'entrée pour les marques non-télécoms, injectant de nouveaux logos challenger dans le marché des opérateurs de réseaux virtuels mobiles.

L'intensité concurrentielle varie par région. L'Europe compte plus de 140 MVNO actifs, tandis que l'Afrique en héberge moins de 20, indiquant une piste pour la pénétration. Pourtant le levier MNO hôte sur la tarification de gros maintient le pouvoir d'achat. Les opérateurs réussis se différencient via l'affinité de marque-Tesco Mobile fusionne points de fidélité avec temps d'antenne-ou via la spécialisation verticale, comme Transatel le fait dans l'IoT global. Sur les cinq prochaines années, les dynamiques d'échelle et mandats réglementaires dicteront probablement une structure duelle de grands MVNO à portée complète et une longue traîne de micro-marques pilotées par API.

Leaders du secteur des opérateurs de réseaux virtuels mobiles (MVNO)

-

Lebara Group BV

-

TracFone Wireless Inc.

-

FRiENDi Mobile

-

Boost Mobile LLC

-

Virgin Mobile USA Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents du secteur

- Juin 2025 : Vodafone et Three UK ont finalisé leur fusion de 16 milliards £, formant VodafoneThree avec 27 millions de clients et 11 milliards £ d'engagements de mise à niveau réseau.

- Juin 2025 : 1&1 s'est lancé comme quatrième MNO d'Allemagne après la transition depuis le statut MVNO et l'activation du premier réseau Open RAN à grande échelle d'Europe

- Mars 2025 : VEON a conclu un accord de combinaison d'affaires avec Cohen Circle pour coter Kyivstar au Nasdaq à une valorisation de 2,21 milliards USD

- Mars 2025 : Lycamobile a exposé des plans pour doubler son réseau de revendeurs US et étendre les promotions localisées, servant 542 000 clients

Portée du rapport mondial sur le marché des opérateurs de réseaux virtuels mobiles (MVNO)

Les opérateurs de réseaux virtuels mobiles (MVNO) sont des fournisseurs de services sans fil qui, plutôt que de posséder une infrastructure réseau sans fil, achètent de la capacité réseau aux MNO établis pour fournir des services à leurs clients.

Le marché des opérateurs de réseaux virtuels mobiles (MVNO) est segmenté par déploiement (cloud et sur site), modes opérationnels (revendeur, opérateur de service, MVNO complet et autres modes opérationnels), abonné (entreprise et consommateur), applications (discount, M2M cellulaire, business, médias et divertissement, migrant, détail, itinérance et télécoms) et géographie (Amérique du Nord [États-Unis et Canada], Europe [Allemagne, Royaume-Uni, France, Italie, Espagne et reste de l'Europe], Asie-Pacifique [Chine, Inde, Japon, Corée du Sud et reste de l'Asie-Pacifique], Amérique latine [Brésil, Argentine, Colombie, Mexique et reste de l'Amérique latine] et Moyen-Orient et Afrique [Émirats arabes unis, Arabie saoudite, Afrique du Sud et reste du Moyen-Orient et Afrique]).

Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Cloud |

| Sur site |

| Revendeur |

| Opérateur de service |

| MVNO complet |

| MVNO léger / de marque |

| Consommateur |

| Entreprise |

| Spécifique IoT |

| Discount |

| Business |

| M2M cellulaire |

| Médias et divertissement |

| Détail |

| Itinérance |

| Migrant |

| Gros télécoms |

| 2G/3G |

| 4G/LTE |

| 5G |

| Satellite/NTN |

| En ligne/numérique uniquement |

| Magasins de détail traditionnels |

| Magasins de sous-marque d'opérateur |

| Tiers/gros |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| ASEAN | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | Arabie saoudite |

| Émirats arabes unis | |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Nigeria | |

| Reste de l'Afrique |

| Par modèle de déploiement | Cloud | |

| Sur site | ||

| Par mode opérationnel | Revendeur | |

| Opérateur de service | ||

| MVNO complet | ||

| MVNO léger / de marque | ||

| Par type d'abonné | Consommateur | |

| Entreprise | ||

| Spécifique IoT | ||

| Par application | Discount | |

| Business | ||

| M2M cellulaire | ||

| Médias et divertissement | ||

| Détail | ||

| Itinérance | ||

| Migrant | ||

| Gros télécoms | ||

| Par technologie de réseau | 2G/3G | |

| 4G/LTE | ||

| 5G | ||

| Satellite/NTN | ||

| Par canal de distribution | En ligne/numérique uniquement | |

| Magasins de détail traditionnels | ||

| Magasins de sous-marque d'opérateur | ||

| Tiers/gros | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| ASEAN | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient | Arabie saoudite | |

| Émirats arabes unis | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

Questions clés traitées dans le rapport

Quelle est la valeur projetée du marché des opérateurs de réseaux virtuels mobiles d'ici 2030 ?

Le marché devrait atteindre 104,46 milliards USD d'ici 2030, reflétant un TCAC de 6,75 %.

Quelle région devrait croître le plus rapidement jusqu'en 2030 ?

L'Asie-Pacifique est la région à croissance la plus rapide, affichant un TCAC de 10,1 % grâce à la libéralisation réglementaire et l'expansion des smartphones.

Quelle est l'importance des déploiements cloud dans le marché des opérateurs de réseaux virtuels mobiles ?

Les modèles cloud représentent déjà 57 % des déploiements et croissent à 10,6 % TCAC alors que les opérateurs cherchent des plateformes agiles à faible capex.

Quel segment d'abonnés s'étend le plus rapidement ?

Les lignes spécifiques IoT croissent à 18,2 % TCAC, stimulées par la numérisation d'entreprise et les options de couverture satellite-terrestre globales.

Comment la consolidation affecte-t-elle la concurrence MVNO ?

Les acquisitions d'opérateurs majeurs et les regroupements de capital-investissement augmentent la pression d'échelle sur les indépendants, pourtant les sauvegardes réglementaires et les micro-marques pilotées par API préservent un paysage diversifié.

Pourquoi la technologie eSIM est-elle importante pour les MVNO ?

L'eSIM supprime le besoin de distribution SIM physique, réduisant les coûts d'intégration et permettant l'activation instantanée, ce qui soutient les canaux de vente en ligne uniquement croissant à 17,8 % TCAC.

Dernière mise à jour de la page le:

-Market-ML.webp)