Analyse du marché de lénergie thermique MEA

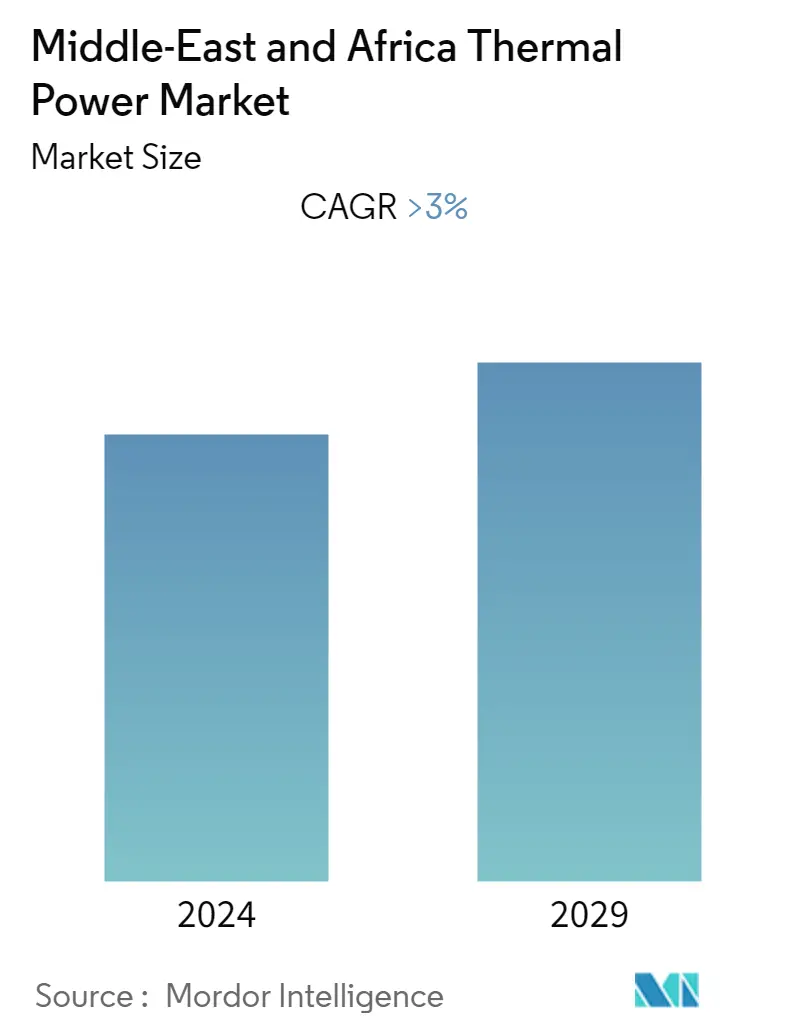

Le marché de lénergie thermique au Moyen-Orient et en Afrique devrait croître à un TCAC de plus de 3 % au cours de la période de prévision 2020-2025. Des facteurs tels que laugmentation de la population et de la consommation dénergie entraînent une croissance de la demande délectricité. Avec la demande croissante délectricité, de nouveaux projets dénergie thermique sont en cours de construction, ce qui, à son tour, stimule le marché. La présence de vastes réserves de pétrole et de gaz dans la région devrait également stimuler lénergie thermique. Cependant, avec la part croissante des énergies renouvelables et limpact négatif de la pandémie de COVID-19, des retards dans plusieurs projets et une baisse de la demande délectricité sont attendus à court terme, ce qui entraînerait une croissance lente du marché.

- Avec la plus grande part de la production délectricité, le gaz naturel domine le marché. En raison des vastes réserves de gaz naturel, la production délectricité à base de gaz naturel devrait maintenir sa domination au cours de la période de prévision.

- Dici 2050, la demande en électricité du Moyen-Orient devrait tripler par rapport à 2018. De plus, avec une part importante des pays africains sans électricité, de vastes opportunités sont attendues dans lavenir du marché de lénergie thermique.

- L'Arabie saoudite a connu la production d'électricité la plus élevée en 2019. Avec des projets prévus au cours de la période de prévision, le pays devrait dominer le marché.

Tendances du marché de lénergie thermique MEA

Les centrales thermiques au gaz naturel domineront le marché

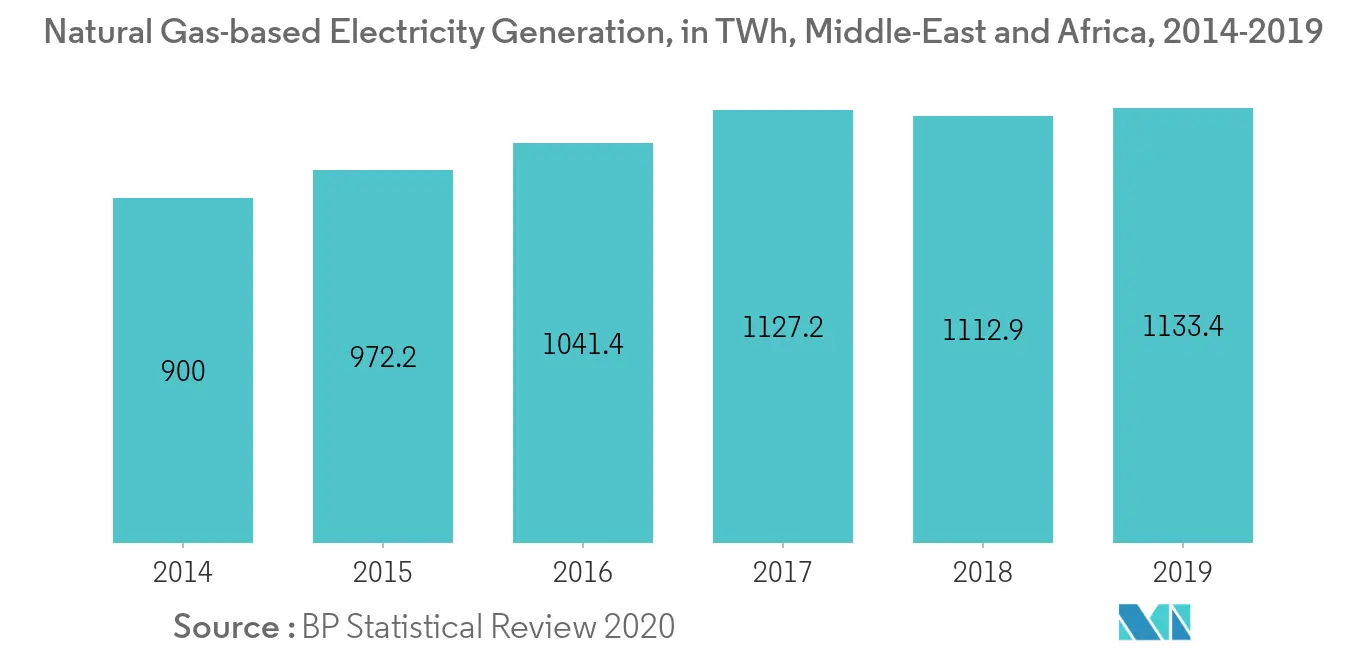

- La demande croissante délectricité dans différents pays du Moyen-Orient et dAfrique et la disponibilité dhydrocarbures pour la production délectricité se traduisent par la domination du gaz pour la production délectricité au cours de la période de prévision.

- En 2019, lÉgypte a signé un accord avec lACWA pour la construction dune centrale électrique au gaz naturel dune valeur de 23 milliards de dollars, dune capacité de 2 250 MW. La centrale devrait être opérationnelle dici 2023. Cette croissance significative de la production dénergie thermique est attendue au cours de la période de prévision.

- En février 2020, Abu Dhabi Power Corporation (ADPower) et Marubeni Corporation, basée au Japon, ont formé un consortium pour développer le projet de producteur d'électricité indépendant (IPP) Fujairah F3, qui sera la plus grande centrale thermique indépendante des Émirats arabes unis.

- La Sudan National Petroleum Corporation prévoit la construction d'une centrale thermique avec la société norvégienne Monitor Power System, pour un coût de 800 millions de dollars. Selon l'accord, des gazoducs seront construits pour transférer le gaz destiné à alimenter une centrale thermique de 460 MW qui sera construite dans l'État du Kordofan occidental.

- Le gaz naturel a généré 1112 TWh délectricité dans la région en 2019. Avec les projets à venir, la part de la production délectricité à base de gaz naturel devrait augmenter au cours de la période de prévision.

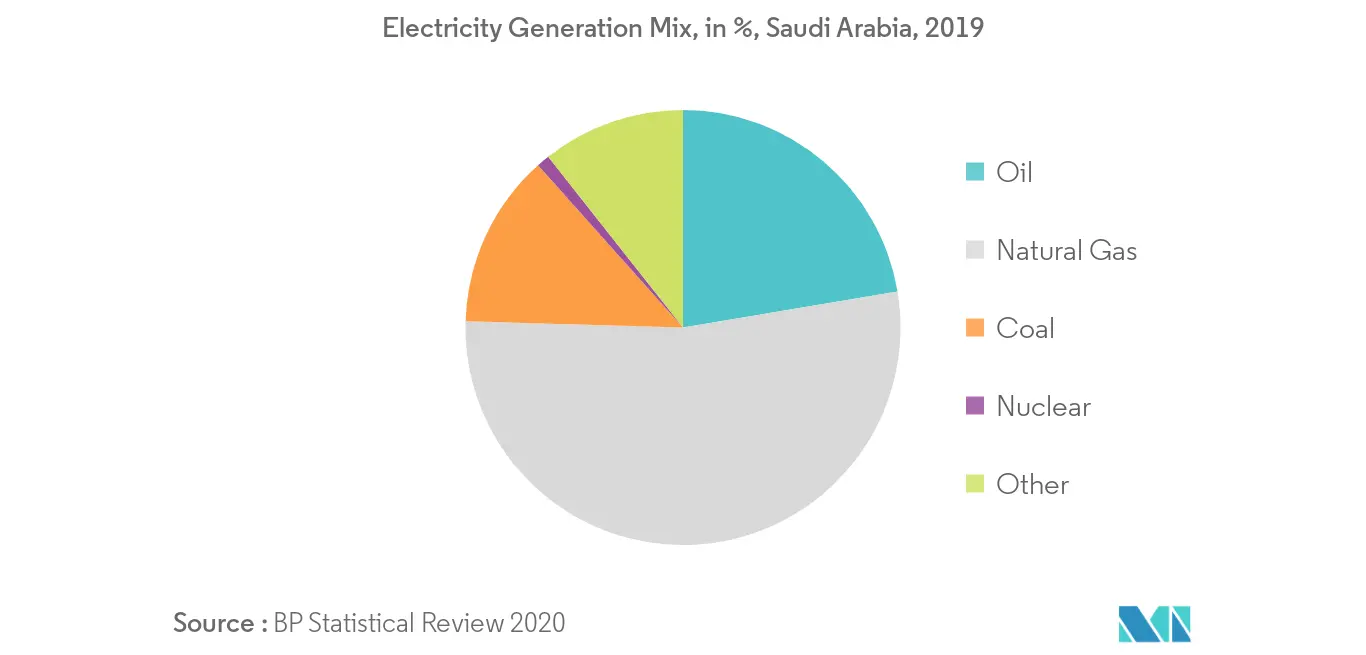

L'Arabie Saoudite domine le marché

- LArabie saoudite est en tête de toute la région du Moyen-Orient et de lAfrique en termes de production délectricité. La production d'électricité est passée de 311 TWh en 2014 à 357 TWh en 2019.

- Avec une demande croissante en électricité et une augmentation parallèle des investissements dans les sources d'énergie thermique, l'Arabie saoudite a plusieurs projets qui devraient être opérationnels au cours de la période de prévision.

- En 2019, la centrale de production combinée de chaleur et d'électricité au gaz de Fadhili, une centrale de cogénération, a été achevée dans la Providence orientale du Royaume, près de Fadhili (FGP), d'une capacité installée de 1 507 mégawatts.

- En 2019, Power China a signé un contrat de construction d'ingénierie avec la Saudi Electricity Company pour la centrale électrique au gaz naturel PP13. Le projet comprend six turbines à gaz, six chaudières à chaleur résiduaire, deux turbines à vapeur et deux îlots de refroidissement à air. Sa capacité de production est de 1960 mégawatts.

- LArabie Saoudite augmente sa production délectricité à partir de sources thermiques et renouvelables. En raison de sa forte dépendance aux combustibles fossiles et de la croissance attendue du marché nucléaire, le pays devrait maintenir sa domination au cours de la période de prévision.

Aperçu du marché de lénergie thermique MEA

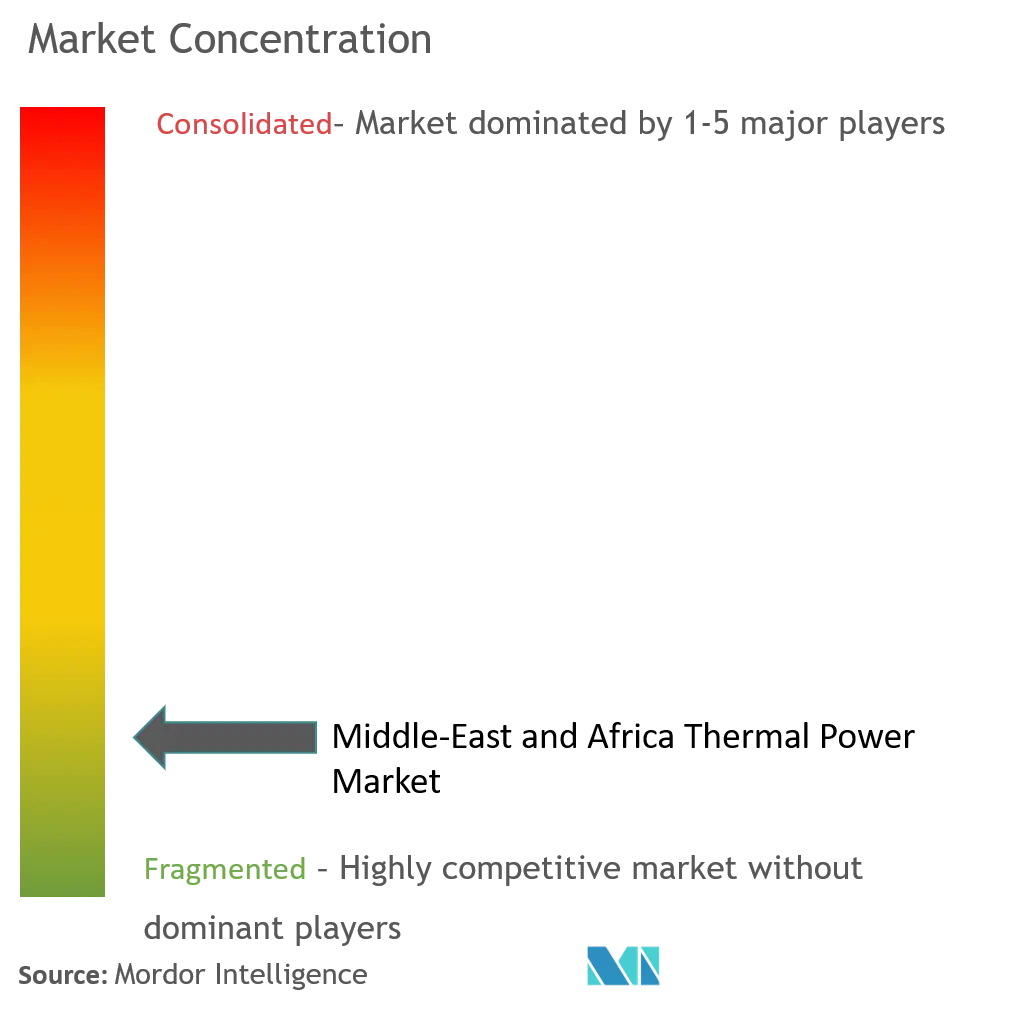

Le marché de lénergie thermique au Moyen-Orient et en Afrique est modérément fragmenté. Parmi les principaux acteurs figurent la Dubai Electricity and Water Authority, Eskom Holdings SOC Ltd, Siemens AG, Acwa Power Barka SAOG et Saudi Electricity Company.

Leaders du marché de lénergie thermique MEA

Dubai Electricity and Water Authority

Eskom Holdings SOC Ltd

Siemens AG

Acwa Power Barka SAOG

Saudi Electricity Company

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie de lénergie thermique MEA

Le rapport sur le marché de lénergie thermique au Moyen-Orient et en Afrique comprend:.

| Huile |

| Gaz naturel |

| Nucléaire |

| Charbon |

| Emirats Arabes Unis |

| Arabie Saoudite |

| Afrique du Sud |

| Egypte |

| Qatar |

| Reste du Moyen-Orient et Afrique |

| Source | Huile |

| Gaz naturel | |

| Nucléaire | |

| Charbon | |

| Géographie | Emirats Arabes Unis |

| Arabie Saoudite | |

| Afrique du Sud | |

| Egypte | |

| Qatar | |

| Reste du Moyen-Orient et Afrique |

FAQ sur les études de marché sur lénergie thermique MEA

Quelle est la taille actuelle du marché de lénergie thermique au Moyen-Orient et en Afrique ?

Le marché de lénergie thermique au Moyen-Orient et en Afrique devrait enregistrer un TCAC supérieur à 3 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché de lénergie thermique au Moyen-Orient et en Afrique ?

Dubai Electricity and Water Authority, Eskom Holdings SOC Ltd, Siemens AG, Acwa Power Barka SAOG, Saudi Electricity Company sont les principales sociétés opérant sur le marché de lénergie thermique au Moyen-Orient et en Afrique.

Quelles années couvre ce marché de lénergie thermique au Moyen-Orient et en Afrique ?

Le rapport couvre la taille historique du marché de lénergie thermique au Moyen-Orient et en Afrique pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lénergie thermique au Moyen-Orient et en Afrique pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'énergie thermique au Moyen-Orient et en Afrique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lénergie thermique au Moyen-Orient et en Afrique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lénergie thermique au Moyen-Orient et en Afrique comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.