Taille et part de marché des compléments alimentaires du Moyen-Orient et d'Afrique

Analyse du marché des compléments alimentaires du Moyen-Orient et d'Afrique par Mordor Intelligence

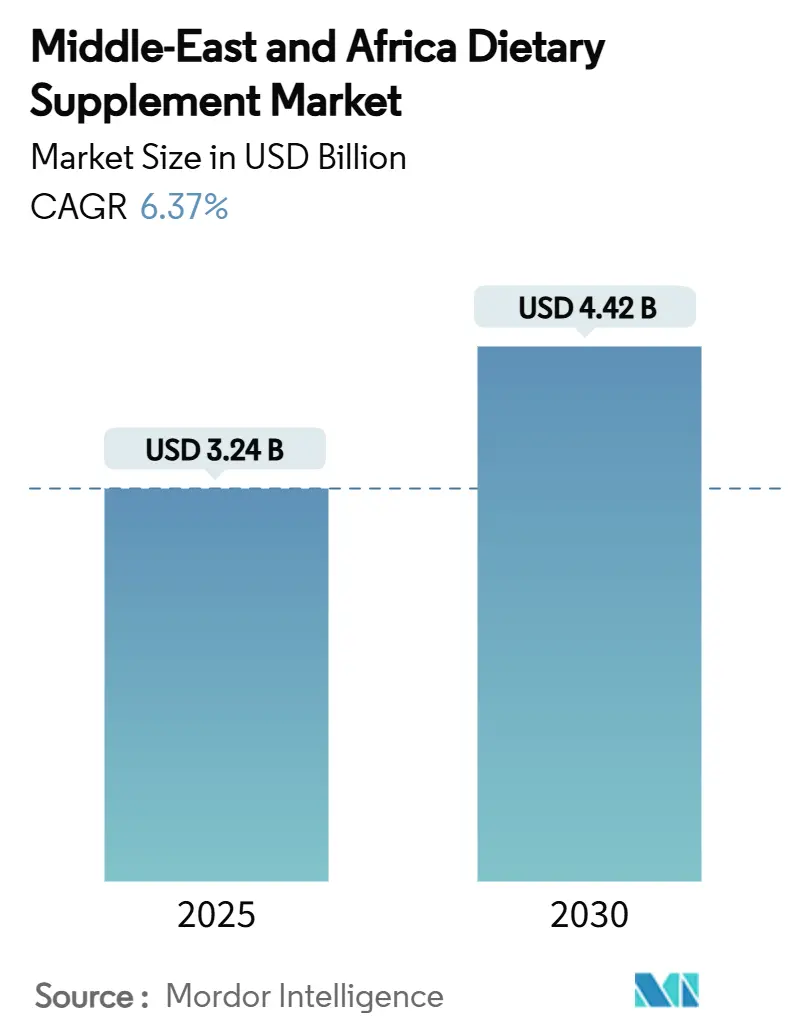

Le marché des compléments alimentaires du Moyen-Orient et d'Afrique (MEA) était évalué à 3,24 milliards USD en 2025 et devrait atteindre 4,42 milliards USD d'ici 2030, enregistrant un CAGR de 6,37 % durant la période de prévision. La région a connu une augmentation significative des maladies chroniques, particulièrement le diabète, incitant les gouvernements à mettre en œuvre des initiatives préventives de soins de santé complètes qui encouragent la consommation régulière de compléments parmi la population. L'expansion du marché est fondamentalement portée par la hausse des revenus disponibles dans les pays du CCG, la libéralisation continue des secteurs de la vente au détail, et la croissance substantielle des plateformes de commerce électronique qui améliorent l'accessibilité des produits. En réponse aux préférences des consommateurs, les fabricants ont stratégiquement établi des installations de production locales dans la région. De plus, l'intégration d'ingrédients botaniques dans les compléments a fortement résonné avec les valeurs culturelles locales et les pratiques de médecine traditionnelle. La dynamique du marché est façonnée par l'innovation continue des produits, particulièrement dans le développement de gélules et de boissons fonctionnelles, créant un environnement concurrentiel où les entreprises internationales établies et les fabricants régionaux dynamiques rivalisent activement pour sécuriser leurs positions sur le marché.

Points clés du rapport

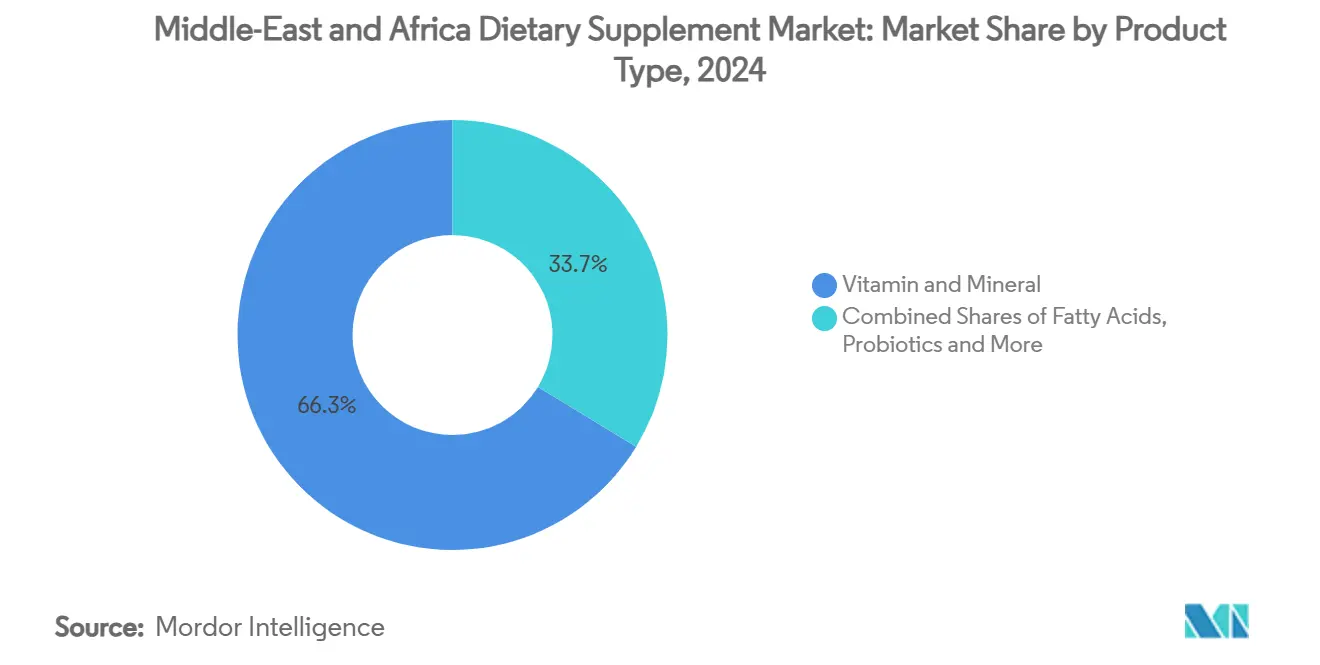

Par type de produit, les vitamines et minéraux ont dominé avec 66,30 % de la part de marché des compléments alimentaires MEA en 2024, tandis que les compléments à base de plantes devraient enregistrer le CAGR le plus rapide de 8,08 % jusqu'en 2030.

Par forme, les comprimés ont capturé 31,55 % de part de revenus du marché des compléments alimentaires MEA en 2024 ; les gélules progressent à un CAGR de 7,49 % jusqu'en 2030.

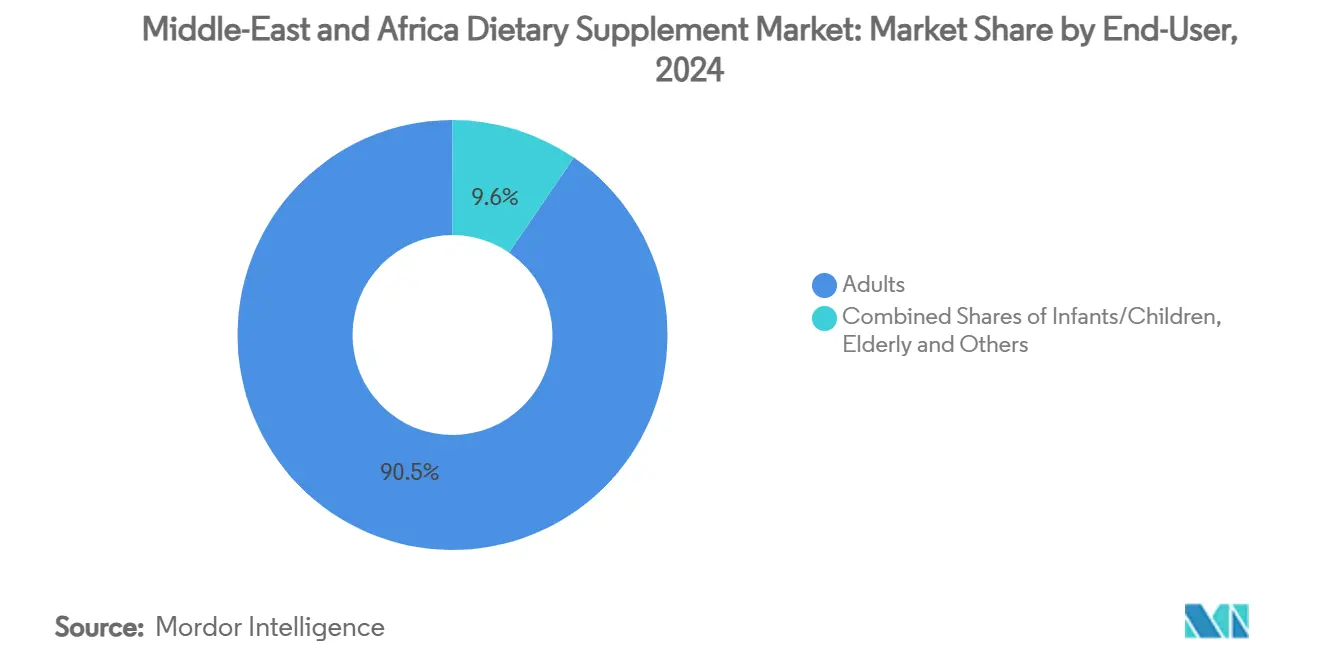

Par utilisateur final, les adultes ont représenté 90,45 % de part de la taille du marché des compléments alimentaires MEA en 2024 et restent dominants, tandis que le segment nourrissons/enfants devrait s'étendre à un CAGR de 8,09 % sur 2025-2030.

Par bénéfices santé, la santé générale a conservé 32,53 % de part en 2024, néanmoins la santé des os et articulations devrait croître à un CAGR de 8,00 %, le plus élevé au sein du marché des compléments alimentaires MEA.

Par canal de distribution, les pharmacies et drogueries ont détenu 64,76 % de part en 2024, tandis que les supermarchés/hypermarchés sont positionnés pour le CAGR le plus rapide de 7,45 % jusqu'en 2030.

Par géographie, l'Arabie Saoudite a commandé 17,13 % de la taille du marché des compléments alimentaires MEA en 2024 ; l'Égypte devrait enregistrer le CAGR le plus rapide de 7,74 % entre 2025-2030.

Tendances et perspectives du marché des compléments alimentaires du Moyen-Orient et d'Afrique

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Charge croissante des maladies chroniques stimule la croissance du marché | +1.8% | Mondial, avec impact le plus élevé dans les pays du CCG et l'Égypte | Long terme (≥ 4 ans) |

| Marché en expansion pour les compléments à base de plantes et étiquetage propre | +1.2% | EAU, Arabie Saoudite, avec propagation vers l'Afrique du Nord | Moyen terme (2-4 ans) |

| Focus croissant sur les soins préventifs et la gestion du mode de vie | +1.0% | Cœur du CCG, s'étendant vers l'Égypte et le Nigeria | Moyen terme (2-4 ans) |

| Développement accéléré de nouveaux produits et ingrédients | +0.8% | Arabie Saoudite, EAU, avec distribution régionale | Court terme (≤ 2 ans) |

| Demande croissante pour les solutions alimentaires personnalisées | +0.6% | EAU, Arabie Saoudite, limité aux centres urbains | Moyen terme (2-4 ans) |

| Préférence des consommateurs pour les formats de compléments faciles à utiliser | +0.4% | Global à travers la région MEA | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Charge croissante des maladies chroniques stimule la croissance du marché

La région du Moyen-Orient et d'Afrique (MEA) fait face à une charge importante de maladies chroniques qui continue d'influencer les modes de consommation de compléments. La prévalence du diabète, affectant 17 % des adultes dans les nations arabes comparé à la moyenne mondiale de 11,1 %, représente un défi de santé substantiel, avec un nombre de patients attendu à 80 millions d'ici 2050 [1]Source: Advances in Biomedical and Health Sciences, `Diabetes in the Arab world,` journals.lww.com. Cette crise sanitaire continue génère une demande constante pour les compléments de santé métabolique, particulièrement les produits qui aident à gérer les niveaux de glucose sanguin et soutiennent la fonction cardiovasculaire. Les implications financières s'étendent au-delà des dépenses de soins de santé, avec des pertes de productivité s'élevant à 72 milliards USD à travers la région arabe, incitant les entreprises et les individus à investir dans des compléments préventifs [2]Source: International Journal of Diabetology & Vascular Disease Research, `Indirect Cost of Diabetes In The Arab Region,` scidoc.org. L'occurrence généralisée des conditions cardiovasculaires, spécifiquement les maladies cardiaques ischémiques et l'hypertension, impacte significativement les mesures de qualité de vie à travers la région, créant des opportunités durables pour les fabricants de compléments pour la santé cardiaque.

Marché en expansion pour les compléments à base de plantes et étiquetage propre

Les préférences des consommateurs évoluent vers des formulations à base de plantes, reflétant un changement plus large dans la conscience santé et l'influence durable des pratiques de médecine traditionnelle. Une portion notable des consommateurs de compléments aux États-Unis choisit activement des produits à base de plantes, cette tendance s'étendant significativement dans les marchés MEA où les remèdes à base de plantes restent profondément enracinés dans les pratiques culturelles. Le mouvement d'étiquetage propre continue de gagner de l'élan alors que les consommateurs deviennent de plus en plus attentifs à la transparence des ingrédients, recherchant activement des produits exempts d'additifs artificiels et de composés synthétiques [3]Source: Brazilian Journal of Food Technology, `Emerging ingredients for clean label products and food safety,` scielo.br. Cette évolution du marché crée des opportunités substantielles pour les fabricants de tirer parti des ressources botaniques régionales, particulièrement les légumineuses africaines qui fournissent un contenu protéique substantiel et des composés bioactifs bénéfiques pour le développement de compléments. Les avancées réglementaires récentes, comme démontré par l'incorporation par la Chine de Cistanche deserticola dans la 'Liste des substances traditionnellement utilisées à la fois comme aliment et MTC', établissent des voies prometteuses pour les ingrédients botaniques MEA sur le marché mondial. La convergence des préoccupations de durabilité environnementale et des bénéfices santé documentés positionne les compléments à base de plantes comme un segment de croissance significatif, résonnant particulièrement avec les jeunes consommateurs qui priorisent à la fois le bien-être personnel et la gérance environnementale dans leurs décisions d'achat.

Focus croissant sur les soins préventifs et la gestion du mode de vie

Le paysage des soins de santé dans les marchés MEA connaît une transformation fondamentale, passant des approches traditionnelles axées sur le traitement vers des soins de santé orientés prévention, ce qui remodèle les modèles de consommation de compléments. Les initiatives gouvernementales soutiennent activement cette transition, exemplifiée par la stratégie alimentaire saine complète de l'Arabie Saoudite mise en œuvre par la SFDA. Cette initiative vise à traiter les maladies non transmissibles par des améliorations alimentaires stratégiques et des programmes de sensibilisation nutritionnelle. Les études de marché révèlent que les consommateurs priorisent de plus en plus les produits adaptés à des besoins fonctionnels spécifiques, particulièrement ceux ciblant la relaxation et l'amélioration de l'énergie. L'intégration des pratiques de gestion du mode de vie avec la consommation de compléments a créé des écosystèmes de bien-être robustes à travers la région. Cette approche holistique des soins préventifs s'est établie comme un moteur de croissance du marché durable, dépassant les tendances santé temporaires pour devenir un élément permanent dans les stratégies de gestion de la santé des consommateurs.

Développement accéléré de nouveaux produits et ingrédients

L'innovation dans le développement de produits continue de s'accélérer alors que les fabricants s'adaptent aux préférences changeantes des consommateurs et aux cadres réglementaires. Le segment de la nutrition personnalisée démontre une expansion significative, mise en évidence par l'acquisition substantielle par Herbalife de Pro2col Health et Pruvit Ventures, marquant un investissement stratégique dans les solutions de compléments personnalisés. Le marché des ingrédients fonctionnels montre des avancées notables avec de nouveaux développements, incluant la collection GLP-1 de Nexira présentant Carolean pour la gestion naturelle du poids, traitant les préoccupations d'obésité par des mécanismes de contrôle de l'appétit. Les formulations probiotiques ont progressé au-delà de la santé digestive de base, avec une majorité des probiotiques OTC du Moyen-Orient incorporant maintenant des compositions multi-souches et des comptes CFU améliorés, démontrant l'application de recherches sophistiquées sur le microbiome. La catégorie des compléments beauté présente une forte dynamique de croissance, mise en évidence par l'expansion régionale de Gold Collagen à travers plusieurs pays du Moyen-Orient, offrant des formulations complètes qui combinent le collagène avec des antioxydants et vitamines pour les bénéfices santé de la peau. L'intégration des connaissances de médecine traditionnelle avec les technologies d'extraction modernes a débloqué de nouvelles opportunités d'ingrédients, particulièrement dans les plantes médicinales sud-africaines, qui ont démontré des propriétés bioactives précieuses.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Risques d'allergènes croissants et problèmes de contamination croisée limitent la croissance du marché | -0.8% | Global, affectant particulièrement les produits importés | Moyen terme (2-4 ans) |

| Défis de chaîne d'approvisionnement dus aux exigences environnementales et de durabilité | -0.6% | Pays dépendants des importations : EAU, Arabie Saoudite, Égypte | Long terme (≥ 4 ans) |

| Support limité des praticiens de soins de santé impacte l'adoption du marché | -0.5% | Régional, avec impact le plus élevé dans les systèmes de soins traditionnels | Long terme (≥ 4 ans) |

| Contraintes de part de marché de la médecine traditionnelle | -0.4% | Afrique du Nord et subsaharienne, zones rurales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Risques d'allergènes croissants et problèmes de contamination croisée limitent la croissance du marché

Les problèmes de qualité de fabrication posent des défis significatifs à la croissance du marché en raison de la surveillance réglementaire accrue et de la sensibilisation des consommateurs. Une étude saoudienne a trouvé des déficiences de qualité généralisées dans les produits probiotiques, avec un nombre minimal de produits vérifiant les souches bactériennes par des méthodes génotypiques, tandis que d'autres utilisaient des tests phénotypiques moins précis. Les installations de fabrication produisant plusieurs types de compléments font face à des risques de contamination croisée, affectant particulièrement les consommateurs avec des allergies ou des restrictions alimentaires. Le Département de la santé d'Abu Dhabi des EAU a souligné que les consommateurs supposent souvent incorrectement que les compléments alimentaires sont sûrs, malgré les risques potentiels pour la santé, surtout lorsqu'ils sont pris avec des médicaments [4]Source: Department of Health, `Medications & Supplements Awareness Material,` doh.gov.ae. En Égypte, les études de marché ont identifié de la falsification dans les compléments à base de plantes pour la perte de poids, où les fabricants ajoutent des ingrédients nuisibles non divulgués pour améliorer l'efficacité du produit, créant des préoccupations de sécurité. Le manque de protocoles d'évaluation de sécurité standardisés à travers les pays MEA aggrave ces problèmes, résultant en un comportement de consommateur prudent et des restrictions réglementaires potentielles sur la disponibilité des produits.

Support limité des praticiens de soins de santé impacte l'adoption du marché

Le scepticisme des professionnels de santé envers les compléments alimentaires crée des barrières d'adoption substantielles à travers les marchés MEA, particulièrement dans les pays avec des hiérarchies médicales établies. Les professionnels de santé au Qatar démontrent une compréhension limitée du rôle du microbiote intestinal dans la santé, tout en reconnaissant que les microbes devraient être considérés dans les plans de traitement. Cette déconnexion souligne un écart connaissance-pratique significatif qui restreint les recommandations de compléments. Les praticiens de médecine traditionnelle voient souvent les compléments modernes comme des menaces plutôt que des solutions complémentaires, entravant les approches de traitement intégré. Au Ghana, les patients démontrent une connaissance substantielle des pratiques de médecine traditionnelle, néanmoins l'intégration des soins de santé fait face à des défis dus au traitement et à la certification inadéquats des produits traditionnels, ainsi qu'à la résistance des médecins. L'absence d'éducation standardisée sur les compléments alimentaires dans les programmes médicaux laisse les praticiens non préparés à fournir des conseils éclairés aux patients. Cet écart de connaissance professionnel réduit la confiance des consommateurs et ralentit la pénétration du marché, surtout parmi les démographies éduquées qui se fient aux recommandations des fournisseurs de soins de santé.

Analyse par segment

Par type de produit : Les compléments à base de plantes stimulent l'innovation

Le marché des compléments alimentaires MEA démontre une préférence claire des consommateurs pour les nutriments essentiels, avec les vitamines et minéraux capturant 66,30 % de la part de marché en 2024. Cette dominance substantielle du marché reflète les exigences nutritionnelles fondamentales à travers divers segments de population dans la région. En parallèle, la catégorie des compléments à base de plantes présente un potentiel de croissance remarquable, projetant un CAGR de 8,08 % de 2025 à 2030. Cette trajectoire de croissance représente un changement significatif dans le comportement des consommateurs vers les remèdes traditionnels, soutenu à la fois par la préservation de l'héritage culturel et les preuves scientifiques croissantes validant l'efficacité botanique. Des entreprises comme Baidyanath capitalisent sur cette tendance en étendant leur présence internationale avec des formulations ayurvédiques basées sur des preuves spécifiquement conçues pour les besoins de santé des hommes et des femmes.

Le paysage du marché révèle une performance robuste à travers diverses catégories de compléments, avec les protéines et acides aminés connaissant une demande accrue portée par une conscience fitness accrue et une adoption plus large des produits de nutrition sportive. Le segment des acides gras continue d'étendre sa présence sur le marché par des initiatives d'éducation ciblées sur les oméga-3 qui mettent l'accent sur les bénéfices de santé cardiovasculaire. De plus, la catégorie des probiotiques démontre une croissance accélérée, principalement attribuée aux recherches avancées sur les connexions axe intestin-cerveau et les développements de la science du microbiome. Le marché du Moyen-Orient, en particulier, montre une sophistication croissante dans les préférences des consommateurs, avec une forte adoption de formulations probiotiques multi-souches avancées qui traitent des préoccupations de santé spécifiques.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par forme : Les gélules gagnent la préférence des consommateurs

Le marché des compléments alimentaires continue d'évoluer, avec les comprimés maintenant une part de marché significative de 31,55 % en 2024. Cette dominance provient de leur rapport coût-efficacité et de la familiarité des consommateurs avec la consommation de comprimés. Pendant ce temps, les gélules montrent un fort potentiel de croissance avec un CAGR projeté de 7,49 % de 2025 à 2030, alors que les consommateurs reconnaissent leur biodisponibilité améliorée et leurs bénéfices de déglutition plus facile. Le segment des poudres s'étend par son incorporation dans les boissons fonctionnelles et les options de dosage flexibles, particulièrement attrayant pour les jeunes consommateurs qui valorisent les solutions de nutrition personnalisée. Malgré les préoccupations réglementaires concernant le contenu en sucre dans les régions avec une prévalence élevée de diabète, les gommes restent un choix préféré pour les enfants et les consommateurs âgés qui priorisent le goût.

Le segment des compléments liquides connaît des développements notables, particulièrement dans les formats prêts à boire et les revendications d'absorption améliorée. Par exemple, l'expansion d'iPRO de produits d'hydratation fonctionnelle à travers l'Arabie Saoudite traite des défis de déshydratation régionaux spécifiques. Le changement graduel du marché vers les gélules reflète une compréhension plus profonde des consommateurs de l'efficacité des compléments et des méthodes de livraison. Cette tendance crée des opportunités pour les fabricants de distinguer leurs produits par des technologies d'encapsulation avancées et des formulations à libération ciblée, se concentrant sur l'optimisation de l'absorption des nutriments tout en minimisant les effets secondaires digestifs.

Par utilisateur final : Le segment pédiatrique montre des promesses

La démographie adulte continue d'être la pierre angulaire du marché des compléments, maintenant une part de marché dominante de 90,45 % en 2024. Cette dominance substantielle du marché est évidente à travers toutes les catégories de compléments, des vitamines et minéraux aux formulations spécialisées, reflétant une conscience santé profondément enracinée et des comportements d'achat établis parmi les consommateurs adultes. La stabilité du marché dans ce segment souligne la demande soutenue de compléments parmi les professionnels actifs, les enthousiastes de la santé, et les populations vieillissantes cherchant à maintenir leur bien-être.

En contraste, le segment nourrissons/enfants émerge comme une opportunité de croissance dynamique, projetant un CAGR impressionnant de 8,09 % de 2025 à 2030. Cette trajectoire de croissance remarquable est principalement portée par l'évolution des perspectives parentales sur les soins préventifs et la sensibilisation croissante aux exigences nutritionnelles de l'enfance. Les parents modernes incorporent activement des compléments dans les routines quotidiennes de leurs enfants, dépassant les approches de soins de santé réactifs traditionnelles. Ce changement représente une transformation plus large dans les pratiques parentales, où l'intervention nutritionnelle précoce par la supplémentation est de plus en plus vue comme un composant fondamental du développement global des enfants et des résultats de santé à long terme.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par bénéfices santé : La santé osseuse s'accélère

La santé générale maintient une part de marché significative de 32,53 % en 2024, s'établissant comme le segment principal pour la supplémentation nutritionnelle fondamentale. La catégorie santé des os et articulations démontre une dynamique remarquable, atteignant le taux de croissance le plus élevé à 8,00 % CAGR de 2025 à 2030. Cette trajectoire de croissance est principalement attribuée à l'expansion de la population vieillissante et à la sensibilisation accrue des consommateurs concernant les mesures de prévention de l'ostéoporose.

La transition continue vers des modes de vie sédentaires et des activités extérieures réduites dans la région a résulté en une exposition solaire diminuée, impactant directement la synthèse naturelle de vitamine D. Ce changement a créé une demande de marché soutenue pour les compléments de combinaison, particulièrement ceux contenant du calcium et de la vitamine D. Le segment santé intestinale continue d'évoluer par des avancées substantielles dans la recherche sur le microbiome et les innovations probiotiques. La recherche de marché complète de Kerry indique une compréhension croissante des consommateurs des relations complexes entre la santé intestinale, la fonction cérébrale, et le bien-être métabolique à travers les marchés APMEA, stimulant davantage la croissance du segment.

Par canal de distribution : La démocratisation du commerce de détail s'accélère

Les pharmacies et drogueries continuent de dominer le marché avec une part substantielle de 64,76 % en 2024. Cette dominance provient de leur réputation établie comme fournisseurs de soins de santé de confiance et leur capacité à offrir des conseils professionnels sur les choix de compléments. Le canal pharmaceutique traditionnel reste la destination principale pour les consommateurs recherchant des produits de santé et bien-être, particulièrement ceux nécessitant des conseils d'experts.

Cependant, le paysage de la vente au détail évolue, avec les supermarchés et hypermarchés connaissant une croissance robuste à 7,45 % CAGR (2025-2030) alors que les compléments transitionnent vers des produits de bien-être quotidiens. Le segment de la vente au détail en ligne connaît une expansion remarquable, particulièrement au Moyen-Orient, où les ventes d'épicerie en ligne croissent à 27 % CAGR aux EAU et 25 % en Arabie Saoudite. Ce changement est exemplifié par des entreprises comme Kinohimitsu, qui diversifie sa stratégie de distribution par un partenariat avec DKSH pour pénétrer les supermarchés, hypermarchés, et magasins de commodité malaisiens en juin 2025, dépassant les canaux pharmaceutiques traditionnels.

Analyse géographique

L'Arabie Saoudite maintient sa position de leader du marché régional avec une part de marché substantielle de 17,13 % en 2024. Cette dominance provient des ambitieuses initiatives Vision 2030 du pays, qui ont fixé des objectifs clairs pour stimuler la production pharmaceutique locale à 40 % du marché. L'accent stratégique sur la diversification du secteur des soins de santé démontre l'engagement de l'Arabie Saoudite à réduire la dépendance aux importations et développer une industrie pharmaceutique domestique robuste.

L'Égypte a émergé comme le marché le plus prometteur de la région, projetant un CAGR impressionnant de 7,74 % de 2025 à 2030. Cette trajectoire de croissance est soutenue par la population jeune et croissante du pays, les augmentations constantes du pouvoir d'achat des consommateurs, et l'expansion continue des réseaux de vente au détail pharmaceutique à travers les zones urbaines et rurales. Le marché égyptien présente des opportunités significatives pour les entreprises pharmaceutiques locales et internationales cherchant à étendre leur présence dans la région.

Les EAU ont pris des mesures significatives pour améliorer son cadre réglementaire pharmaceutique en établissant l'Emirates Drug Corporation comme régulateur fédéral pour les produits médicaux, remplaçant le MOHAP. Cette évolution réglementaire devrait améliorer les procédures d'accès au marché et créer un environnement plus rationalisé pour les entreprises pharmaceutiques. Pendant ce temps, le Nigeria et l'Afrique du Sud continuent d'attirer l'attention en raison de leurs bases de population importantes et de la sensibilisation croissante à la santé parmi les consommateurs. Les marchés du CCG, englobant le Qatar, Bahreïn, Koweït, et Oman, maintiennent leur statut de marché attractif, soutenus par des fondamentaux économiques solides, des niveaux de revenus par habitant élevés, et une infrastructure de soins de santé bien développée qui respecte les standards internationaux.

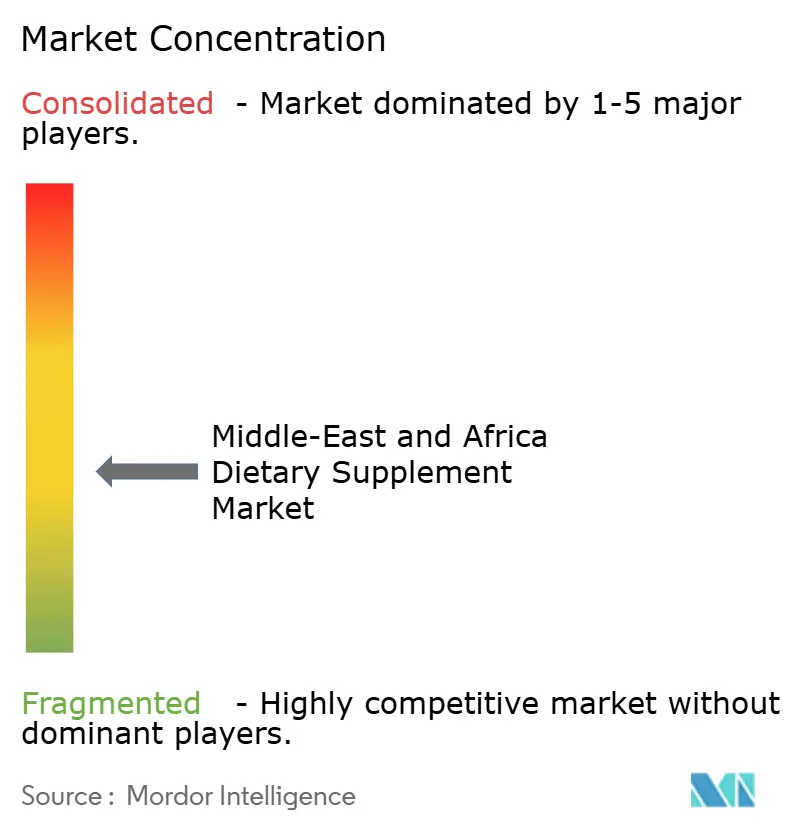

Paysage concurrentiel

Le marché des compléments alimentaires du Moyen-Orient et d'Afrique présente une fragmentation modérée, favorisant un environnement où la consolidation du marché et la spécialisation de niche prospèrent simultanément. Cette structure de marché équilibrée fournit aux entreprises établies la stabilité pour maintenir leurs positions sur le marché tout en créant des points d'entrée pour les nouvelles entreprises pour développer des offres de produits spécialisés. Les corporations multinationales commandent actuellement une part de marché substantielle de 59,4 % à travers le secteur pharmaceutique MEA, avec les leaders de l'industrie Sanofi, Novartis, et GSK dirigeant la direction du marché. Les entreprises régionales ont montré un sens des affaires remarquable, atteignant des taux de croissance impressionnants de 10,2 %, ce qui souligne leur influence croissante dans la formation de la trajectoire du marché.

Dans leur quête d'expansion du marché, les entreprises mettent en œuvre des stratégies de croissance robustes par des acquisitions calculées. Un exemple significatif est l'investissement stratégique d'Herbalife de 25-30 millions USD en mars 2025, dirigé vers Pro2col Health et Pruvit Ventures, avec l'objectif de renforcer leurs capacités de nutrition personnalisée. L'intégration technologique a émergé comme un différenciateur de marché fondamental, avec les entreprises incorporant activement des systèmes de personnalisation pilotés par l'IA, établissant des partenariats pour les tests de microbiome, et développant des plateformes de santé numériques complètes. Ces avancées technologiques permettent aux entreprises de construire des écosystèmes de bien-être intégrés qui traitent de manière complète les besoins de santé des consommateurs, dépassant les approches conventionnelles axées sur les produits. Le marché continue de présenter des opportunités substantielles dans les segments sous-desservis, particulièrement dans des domaines spécialisés tels que la nutrition pédiatrique, les formulations de soins aux personnes âgées, et les intégrations de médecine traditionnelle adaptées culturellement. Les plateformes de commerce électronique comme iHerb ont étendu avec succès leur portée opérationnelle à plus de 180 pays, tandis que les entreprises régionales se concentrent sur la satisfaction des préférences des consommateurs locaux par des produits certifiés halal et des ingrédients locaux.

Le paysage réglementaire joue un rôle instrumental dans la définition de la dynamique concurrentielle au sein du marché. La mise en œuvre par les EAU de la Loi sur les Produits Médicaux (Décret-Loi Fédéral N° 38 de 2024) a établi des voies plus claires pour les compléments alimentaires innovants tout en maintenant des standards de sécurité rigoureux, démontrant l'engagement du gouvernement au développement du marché et à la protection des consommateurs[5]Source: Ministry of Cabinet Affairs, `Federal Decree-Law Governing Medical Products, Pharmacists and Pharmaceutical Establishments,` uaelegislation.gov.ae.

Leaders de l'industrie des compléments alimentaires du Moyen-Orient et d'Afrique

Bayer AG

Amway Corporation

Herbalife Nutrition

Vitabiotics Ltd

GlaxoSmithKline PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : Herbalife a introduit MultiBurn, un complément alimentaire contenant des extraits botaniques Morosil, Metabolaid, et Capsifen. Le produit soutient la perte de poids et la santé métabolique. La formulation sans gluten et végétalienne traite les préoccupations d'obésité dans les marchés MEA tout en étendant la ligne de produits de gestion du poids de l'entreprise.

- Avril 2025 : iPRO a étendu sa présence au Moyen-Orient par un partenariat avec Al Rabie Saudi Foods Company. L'entreprise a utilisé les réseaux de distribution d'Al Rabie pour fournir des produits d'hydratation fonctionnelle qui traitent les préoccupations de santé régionales, incluant le diabète et la forte consommation de sucre.

- Février 2025 : La marque britannique de collagène liquide Revive Collagen a lancé dans plus de 100 magasins Supercare et en ligne à travers les EAU, marquant une étape importante dans son expansion internationale et exploitant la demande croissante pour les compléments de collagène portée par la sensibilisation à la santé et aux ingrédients naturels.

Portée du rapport sur le marché des compléments alimentaires du Moyen-Orient et d'Afrique

Les compléments alimentaires sont des produits qui aident à améliorer les fonctions physiologiques du corps. De plus, ils aident à réduire le risque de maladies et favorisent le bien-être physique et mental. Les compléments aident à fournir des nutriments, tels que les minéraux, fibres, vitamines, et acides aminés, au corps. Le marché des compléments alimentaires du Moyen-Orient et d'Afrique est segmenté par type (vitamines et minéraux, compléments à base de plantes, protéines et acides aminés, acides gras, probiotiques, et autres types), canal de distribution (pharmacies et drogueries, supermarchés/hypermarchés, canaux en ligne, et autres canaux de distribution), et géographie (Arabie Saoudite, Émirats Arabes Unis, Afrique du Sud, et reste du Moyen-Orient et d'Afrique). Le rapport offre la taille du marché et les prévisions pour le marché des compléments alimentaires en valeur (millions USD) pour tous les segments ci-dessus.

| Vitamines et minéraux |

| Compléments à base de plantes |

| Protéines et acides aminés |

| Acides gras |

| Probiotiques |

| Enzymes |

| Autres types de produits |

| Comprimés |

| Gélules |

| Poudres |

| Gommes |

| Liquides |

| Autres |

| Nourrissons/Enfants |

| Adultes |

| Femmes enceintes |

| Personnes âgées |

| Santé générale |

| Santé des os et articulations |

| Santé intestinale |

| Santé immunitaire |

| Santé cardiaque |

| Compléments beauté |

| Autres |

| Supermarchés/Hypermarchés |

| Pharmacies et drogueries |

| Magasins de vente au détail en ligne |

| Autres canaux de distribution |

| Émirats Arabes Unis |

| Arabie Saoudite |

| Oman |

| Qatar |

| Bahreïn |

| Koweït |

| Afrique du Sud |

| Égypte |

| Nigeria |

| Irak |

| Reste du Moyen-Orient et d'Afrique |

| Par type de produit | Vitamines et minéraux |

| Compléments à base de plantes | |

| Protéines et acides aminés | |

| Acides gras | |

| Probiotiques | |

| Enzymes | |

| Autres types de produits | |

| Par forme | Comprimés |

| Gélules | |

| Poudres | |

| Gommes | |

| Liquides | |

| Autres | |

| Par utilisateur final | Nourrissons/Enfants |

| Adultes | |

| Femmes enceintes | |

| Personnes âgées | |

| Par bénéfices santé | Santé générale |

| Santé des os et articulations | |

| Santé intestinale | |

| Santé immunitaire | |

| Santé cardiaque | |

| Compléments beauté | |

| Autres | |

| Par canal de distribution | Supermarchés/Hypermarchés |

| Pharmacies et drogueries | |

| Magasins de vente au détail en ligne | |

| Autres canaux de distribution | |

| Par géographie | Émirats Arabes Unis |

| Arabie Saoudite | |

| Oman | |

| Qatar | |

| Bahreïn | |

| Koweït | |

| Afrique du Sud | |

| Égypte | |

| Nigeria | |

| Irak | |

| Reste du Moyen-Orient et d'Afrique |

Questions clés répondues dans le rapport

Quelle est la taille du marché des compléments alimentaires du Moyen-Orient et d'Afrique (MEA) en 2025 ?

La taille du marché des compléments alimentaires MEA s'élève à 3,24 milliards USD en 2025 et devrait atteindre 4,42 milliards USD d'ici 2030 à un CAGR de 6,37 %.

Quelle catégorie de produits mène les ventes ?

Les vitamines et minéraux mènent, représentant 66,30 % des revenus de 2024 dans le marché des compléments alimentaires MEA.

Quel segment croît le plus rapidement ?

Les compléments à base de plantes devraient afficher le CAGR le plus rapide de 8,08 % de 2025-2030.

Quel pays domine la demande régionale ?

L'Arabie Saoudite détient 17,13 % de la taille du marché des compléments alimentaires MEA, la part de pays la plus élevée enregistrée en 2024.

Comment les compléments sont-ils principalement vendus à travers MEA ?

Les pharmacies et drogueries restent le canal principal avec 64,76 % de part, bien que les supermarchés/hypermarchés et plateformes en ligne gagnent à des taux plus rapides.

Dernière mise à jour de la page le: