Analyse du marché des emballages de boissons alcoolisées MEA

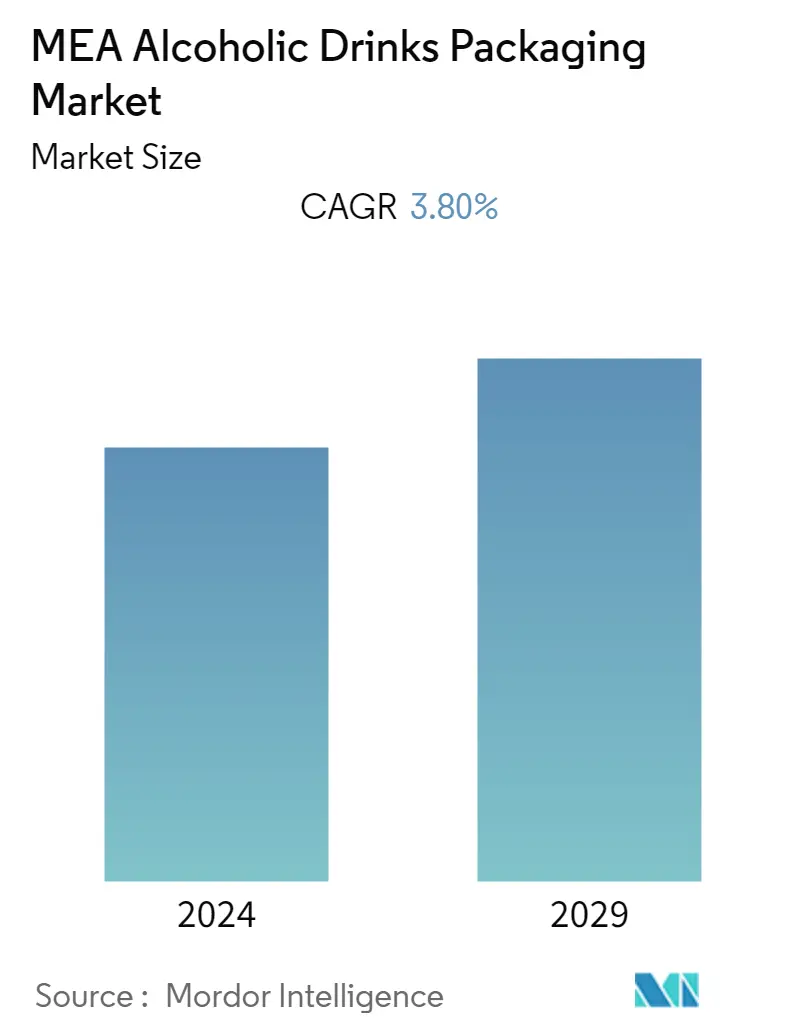

Le marché des emballages de boissons alcoolisées au Moyen-Orient et en Afrique devrait enregistrer un TCAC de 3,8 % au cours de la période de prévision (2022-2027). La capacité croissante des consommateurs à dépenser pour des activités récréatives et l'acceptation sociale croissante des boissons alcoolisées ont conduit à une augmentation soutenue de la demande de boissons alcoolisées dans la région, ce qui influence le marché de l'emballage. L'emballage a joué un rôle essentiel car il donne une apparence distinctive à la large gamme d'offres des fabricants de boissons alcoolisées. Par exemple, Huhtamaki a introduit les sachets de shots de poche et les emballages thermoformés, qui sont de nouveaux concepts innovants qui offrent au consommateur un emballage à emporter et convivial pour les boissons alcoolisées.

- Selon le service agricole étranger de l'USDA, la production de raisins de cuve de l'Afrique du Sud devrait augmenter légèrement de 1 % pour atteindre 1,25 million de tonnes en 2020. Les installations d'irrigation s'améliorent grâce à des conditions météorologiques favorables et à des rendements améliorés, et certaines régions se sont également remises de la situation de 2016. Conditions de sécheresse en 2018. La production de vin devrait atteindre 947 millions de litres en 2020. Si lindustrie vitivinicole sud-africaine montre des signes de rebond, elle est également confrontée aux menaces liées aux importations de vins de faible valeur et à la hausse des stocks.

- La pandémie de COVID-19 a eu un impact mitigé sur le marché des boissons alcoolisées dans la région. Par exemple, en Afrique du Sud, pendant le confinement, le transport et la vente de boissons alcoolisées ont été entièrement interdits à lintérieur du pays, ce qui signifie que les ventes dans le commerce ne pouvaient pas simplement se déplacer vers le commerce hors commerce pendant la période de fermeture des commerces. Cependant, aux Émirats arabes unis, en raison de la disponibilité continue des produits et de la résilience de la chaîne d'approvisionnement, le marché a connu une augmentation des achats dans les points de vente hors commerce pour la consommation domestique. Les ventes de bière sans alcool, la seule catégorie présente dans les boissons alcoolisées en Arabie saoudite, ont diminué tout au long de l'année 2020, la pandémie de COVID-19 ayant entraîné la fermeture ordonnée par le gouvernement de tous les établissements commerciaux.

- Les alternatives sans alcool à base de bière, de vin et de spiritueux offrent une alternative de premier choix aux consommateurs des marchés du Moyen-Orient où l'alcool est interdit. De telles innovations peuvent également convenir au marché où la consommation d'alcool est restreinte. LArabie saoudite était lun des plus grands marchés mondiaux de consommation de bière sans alcool. La consommation en volume de bière sans alcool a presque doublé dans le pays entre 2015 et 2019. Elle devrait encore croître à l'avenir.

- Aux Émirats arabes unis (EAU), la croissance de lalcool est principalement due au tourisme et à sa vaste population expatriée. Les Émiratis représentent 10 % de la population, tandis que les expatriés en représentent 90 %. Selon l'Organisation mondiale de la santé, les spiritueux étaient l'alcool le plus populaire aux Émirats arabes unis, avec une part de 82 %, suivis par la bière (10 %) et le vin (8 %).

- En outre, les Émirats arabes unis ont adopté de nouvelles lois et supprimé les sanctions pour la consommation, la vente et la possession d'alcool pour les personnes de 21 ans et plus. L'assouplissement des restrictions sur l'alcool fait partie d'une refonte des lois islamiques sur la personnalité du pays. L'assouplissement des réglementations personnelles vise à consolider les principes de tolérance des Émirats arabes unis. Cette décision reflète l'évolution de la réputation du pays en tant que plaque tournante du tourisme et des affaires internationales. Ces changements stimuleront la consommation de boissons alcoolisées dans la région.

Tendances du marché des emballages de boissons alcoolisées MEA

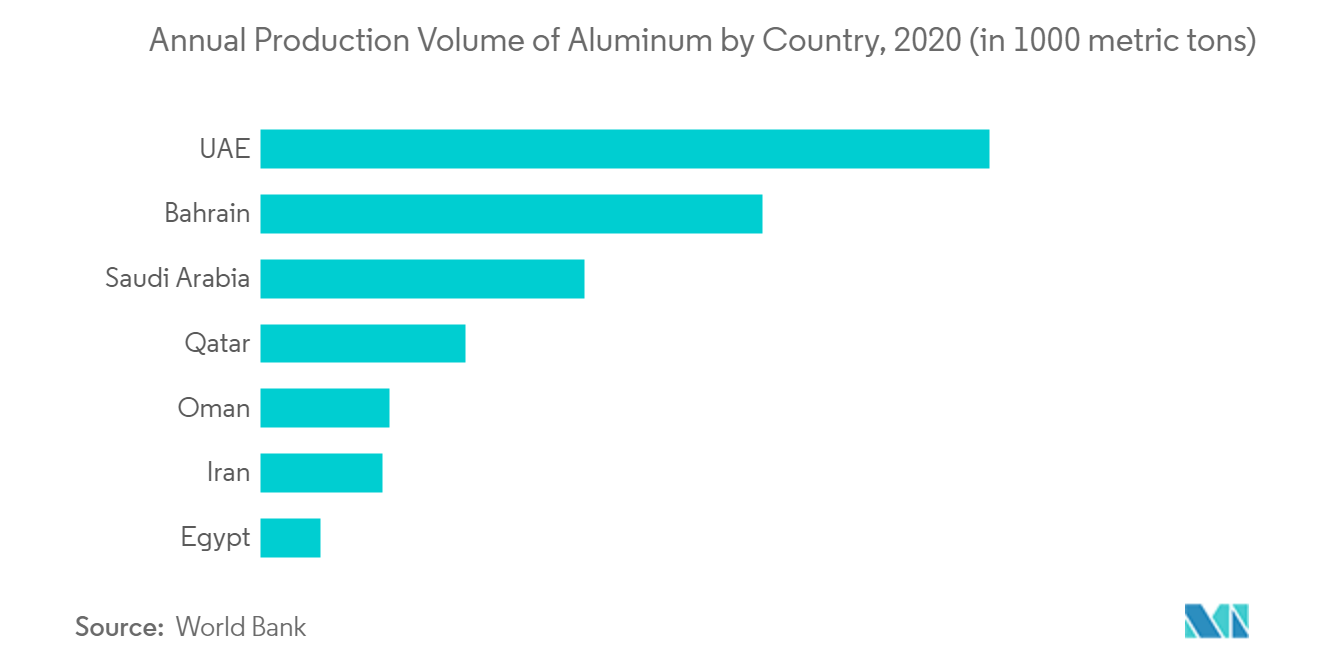

Lemballage des canettes métalliques devrait connaître une croissance significative

- En Turquie, la demande de canettes métalliques pour boissons a augmenté dans le segment de la bière. La part des canettes métalliques dans la bière blonde nationale augmente rapidement et représente un peu moins de la moitié du volume total. La différence de prix entre la bière en bouteilles en verre et les canettes de boisson en métal stimule les ventes de canettes.

- Le vin en canette est une nouvelle tendance qui pénètre le marché sud-africain de l'emballage du vin, les vignerons introduisant des versions en conserve de leurs offres populaires. Par exemple, l'acteur local Perdeberg Wines a lancé un format de canette de 250 ml de sa gamme Soft Smooth Red, avec un emballage présentant un motif zébré saisissant.

- Aux Émirats arabes unis, de nombreuses marques proposent de plus en plus leurs produits dans des canettes de boisson en métal. Toutes les marques importées utilisent ce type de conditionnement, une bière au format 330 ml en pack de 24 étant moins chère que le conditionnement équivalent pour les bouteilles en verre. Les marques proposent des packagings de plus petite taille pour tester de nouveaux spiritueux.

- Une préférence croissante pour les canettes métalliques devrait être observée dans le segment de la bière sans alcool. Une marque de bière sans alcool, Barbican, est à l'origine de cette tendance en passant des emballages en verre aux canettes en métal aux designs rafraîchissants pour ses saveurs de grenade, de pomme et de fraise.

Le marché sud-africain devrait connaître une croissance significative

- Au cours de la dernière décennie, alors que les amateurs de bière du pays ont adopté les Pale Ales et les Lagers, la portée de la bière locale à base de sorgho est restée limitée aux zones rurales. En outre, la bière de sorgho brassée maison et commerciale est souvent vendue dans des emballages peu hygiéniques et dangereux qui ne sont pas inviolables. Cependant, quelques nouvelles microbrasseries sud-africaines ont récemment commencé à intégrer la bière à base de sorgho dans leurs recettes modernes. Ils ont également introduit pour cette bière des emballages à base de papier, des cartons coniques , qui sont des cartons scellés. Ce type d'emballage garantit donc la confiance des détaillants et des consommateurs quant à la qualité de la bière contenue dans un carton scellé.

- La tendance au développement durable gagne du terrain parmi les consommateurs et les principaux acteurs du marché des boissons alcoolisées. Récemment, South African Breweries a lancé son nouvel emballage secondaire Cold Lock pour sa gamme Castle Lite, qui prétend garder la bière froide plus longtemps sans utiliser de glace après la réfrigération.

- Selon #BizTrends2020, la tendance du rhum premium sest accélérée dans le pays. Le champagne et le cognac continueront d'être populaires à mesure que la population de la classe moyenne noire augmentera en Afrique du Sud. Lessor du vin mousseux se poursuit à mesure que les consommateurs développent un goût pour les vins haut de gamme et importés. Compte tenu de la forte pression économique à laquelle sont confrontés les consommateurs, les bières prêtes à boire (PRD) et internationales pourraient continuer à stimuler la croissance de la catégorie, à mesure que les consommateurs utilisent les références de la marque internationale et les niveaux de prix accessibles pour se différencier de leurs pairs.

- Pendant la pandémie de COVID-19, la baisse du pouvoir dachat des consommateurs et la diminution des revenus disponibles ont entraîné lémergence demballages dun meilleur rapport qualité-prix. Par exemple, le format 1 litre de l'étiquette noire Carling a enregistré une forte croissance, bien qu'à partir d'un niveau de base faible.

Aperçu du marché de l'emballage des boissons alcoolisées MEA

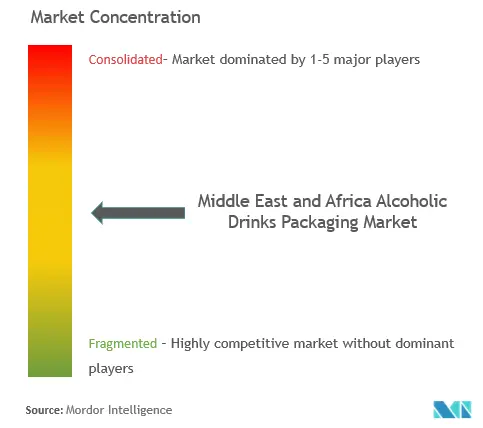

La présence de plusieurs acteurs proposant des solutions demballage pour les boissons alcoolisées a intensifié la concurrence sur le marché. Par conséquent, le marché du conditionnement des boissons alcoolisées au Moyen-Orient et en Afrique est modérément fragmenté, et de nombreuses entreprises développent des stratégies dexpansion. Certains des développements récents sont:.

- Juin 2021 - Can-Pack a collaboré avec SSHS Group Hongrie pour donner à sa marque Regenera un aspect et une sensation doux, modernes et haut de gamme pour sa canette en utilisant une couleur subtile avec une finition mate. Regenera est une boisson fonctionnelle aromatisée aux fruits, à base d'extraits de plantes qui visent à lutter contre les effets secondaires de la gueule de bois.

Leaders du marché de lemballage des boissons alcoolisées MEA

Huhtamäki Oyj

Ball Corporation

Crown Holdings Inc.

Middle East Glass Manufacturing Co SAE

Can-Pack SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des emballages de boissons alcoolisées MEA

- Août 2021 – Huhtamäki Oyj a acquis Elif Holding AŞ, un fournisseur majeur d'emballages flexibles et durables auprès des propriétaires de marques mondiales de produits de grande consommation, avec des opérations en Turquie et en Égypte. Conformément à la stratégie de croissance de Huhtamaki pour 2030, l'acquisition ajoute de l'envergure dans des zones géographiques stratégiques et soutient les progrès de Huhtamaki vers la réalisation de ses ambitions élevées en matière de développement durable. L'acquisition élargit également les capacités technologiques et la gamme de produits de Huhtamaki, lui permettant de mieux servir ses clients.

- Août 2021 - Ball Corporation ouvre la voie en matière d'innovation en matière d'emballage pour atteindre la durabilité en réduisant la dépendance au plastique et au verre. Lentreprise travaille dur pour faire de laluminium une alternative plus sûre au plastique afin de résoudre le problème croissant du plastique à usage unique dans des secteurs tels que les boissons, laviation, les articles ménagers, lalimentation et autres.

Segmentation de lindustrie de lemballage des boissons alcoolisées MEA

Les emballages de boissons alcoolisées jouent un rôle de premier plan dans la promotion de la marque, augmentant ainsi sa visibilité. À lheure actuelle, les fabricants de boissons alcoolisées sefforcent de fournir les meilleures normes demballage pour leurs produits afin dinciter les consommateurs à acheter leur marque plutôt quune autre. Le rapport offre une brève compréhension des produits d'emballage utilisés pour le conditionnement des boissons alcoolisées au Moyen-Orient et en Afrique. Les différents produits d'emballage pris en compte pour l'étude sont les bouteilles, les canettes métalliques, les cartons et les sachets, qui utilisent différents matériaux d'emballage, tels que le plastique, le papier, le métal et le verre.

| Verre |

| Métal |

| Plastique |

| Papier |

| Vin |

| Esprits |

| Bière |

| Autres types de boissons alcoolisées |

| Bouteilles en verre |

| Boîtes métalliques |

| Bouteilles en plastique |

| Autres types de produits |

| Emirats Arabes Unis |

| Afrique du Sud |

| Egypte |

| Turquie |

| Reste du Moyen-Orient et Afrique |

| Par matière première | Verre |

| Métal | |

| Plastique | |

| Papier | |

| Par produits alcoolisés | Vin |

| Esprits | |

| Bière | |

| Autres types de boissons alcoolisées | |

| Par type de produit | Bouteilles en verre |

| Boîtes métalliques | |

| Bouteilles en plastique | |

| Autres types de produits | |

| Par pays | Emirats Arabes Unis |

| Afrique du Sud | |

| Egypte | |

| Turquie | |

| Reste du Moyen-Orient et Afrique |

FAQ sur les études de marché sur les emballages de boissons alcoolisées MEA

Quelle est la taille actuelle du marché des emballages de boissons alcoolisées MEA ?

Le marché des emballages de boissons alcoolisées MEA devrait enregistrer un TCAC de 3,80 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des emballages de boissons alcoolisées MEA ?

Huhtamäki Oyj, Ball Corporation, Crown Holdings Inc., Middle East Glass Manufacturing Co SAE, Can-Pack SA sont les principales sociétés opérant sur le marché des emballages de boissons alcoolisées MEA.

Quelles années couvre ce marché des emballages de boissons alcoolisées MEA ?

Le rapport couvre la taille historique du marché des emballages de boissons alcoolisées MEA pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des emballages de boissons alcoolisées MEA pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'emballage des boissons alcoolisées MEA

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage des boissons alcoolisées MEA 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des emballages de boissons alcoolisées MEA comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.