Analyse du marché des services de tests gérés

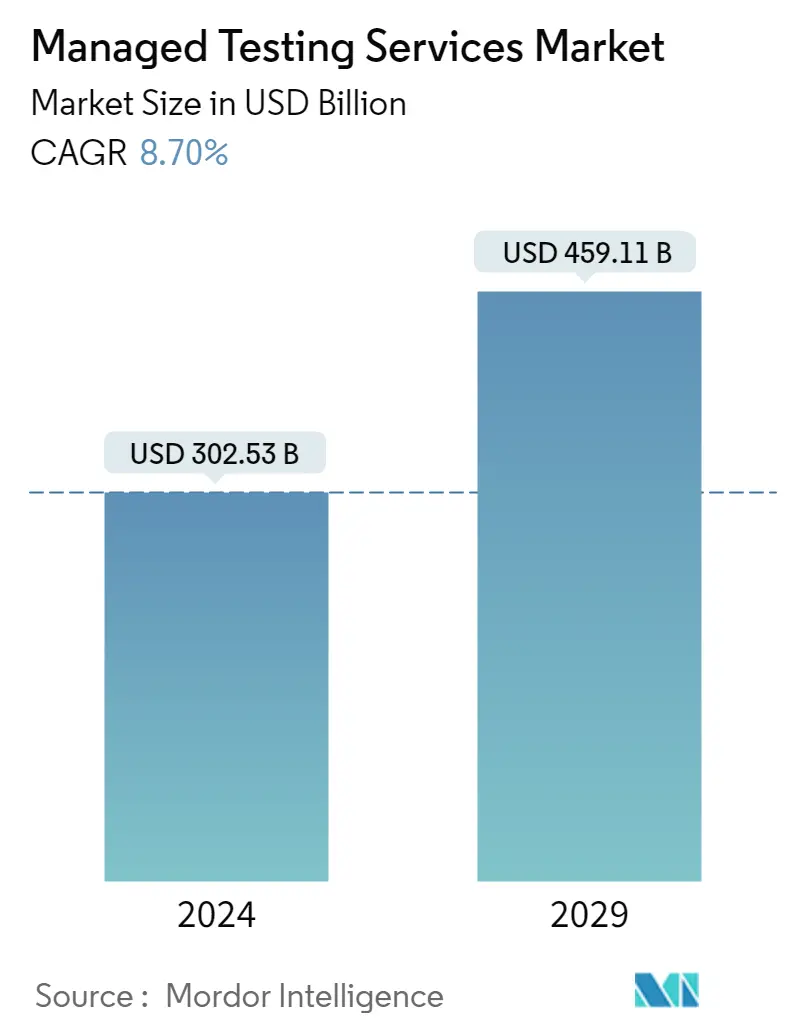

La taille du marché des services de tests gérés est estimée à 302,53 milliards USD en 2024 et devrait atteindre 459,11 milliards USD dici 2029, avec un TCAC de 8,70 % au cours de la période de prévision (2024-2029).

Les clients attendent des entreprises qu'elles leur fournissent un contenu personnalisé et une expérience cohérente sur tous les canaux. C'est pourquoi l'accent est mis de plus en plus sur l'assurance qualité et les tests. À mesure que les entreprises se développent, il devient plus important et plus difficile de disposer dapplications métier prenant en charge plusieurs unités commerciales avec une maturité et une robustesse suffisantes. Cela contribue à la croissance des services de tests gérés.

- Le service de tests gérés (MTS) couvre toutes les parties d'un projet de test, y compris l'ensemble du processus de test. Avant de commencer les travaux, le prestataire et le client discutent du plan d'action du projet. Les tests gérés sont utiles lorsque les tests sont compliqués et doivent être coordonnés par plusieurs parties. Tout cela nécessite lexpertise et les ressources dont les clients ont besoin. Les organisations préfèrent les tests gérés car ils offrent prévisibilité, flexibilité et coûts réduits. Les projets deviennent plus faciles à prévoir et à suivre lorsque toutes les licences de test, activités, points de contact et services sont pris en compte simultanément. Cela raccourcit le calendrier du projet et facilite le calcul de ses coûts.

- Cependant, le besoin dune main-dœuvre plus qualifiée constitue un défi important pour le marché. Comprendre les exigences des clients et appliquer la méthode de test appropriée nécessitait des connaissances spécialisées. Cela implique une augmentation des coûts de formation pour les entreprises. Pour cette raison, les fabricants et distributeurs émergents de fournitures informatiques réalisent des acquisitions et forment des partenariats pour remplacer un serveur physique par un environnement virtualisé. Cela a réduit les coûts d'environ 15% tout en maintenant une disponibilité de 95%.

- Les services gérés réduisent les temps d'arrêt et la duplication et offrent des services personnalisés à valeur ajoutée tels que les tests d'applications, le développement de catalogues de services et le conseil d'experts. La croissance du marché est favorisée par différentes équipes gérant de nombreux outils de surveillance et couches dinfrastructure. Par exemple, BMC a récemment lancé BMC Helix ITSM, un système centralisé, natif du cloud, axé sur l'observabilité et intégré à l'AIOps. Ce système offre une visibilité complète sur les données de l'infrastructure informatique, les performances des applications, les performances du réseau et les outils de surveillance du cloud. Les tableaux de bord individuels et d'équipe sont également adaptés aux besoins de chaque utilisateur.

- La croissance du marché est tirée par lutilisation accrue de technologies basées sur le cloud telles que lautomatisation, lIoT, la blockchain et le cloud computing, ainsi que par lamélioration de lefficacité opérationnelle en se concentrant davantage sur les compétences de base. En outre, les services gérés, qui offrent des solutions informatiques sécurisées et personnalisées et un hébergement d'applications du début à la fin, devraient stimuler la croissance du marché. De plus, lémergence de la pandémie de COVID-19 a perturbé les opérations commerciales et la chaîne dapprovisionnement. En raison du changement brutal des opérations commerciales et des solutions de travail à distance, les employés avaient besoin d'accéder à diverses applications professionnelles sur les appareils appartenant à l'entreprise. Pendant et après la pandémie de COVID-19, les organisations ont commencé à sappuyer davantage sur les services gérés.

- En outre, les services gérés impliquent de confier des tâches de gestion à un tiers afin que les opérations commerciales puissent se dérouler plus facilement. L'introduction de technologies basées sur le cloud et leur prolifération ont donné naissance à des services gérés. Les services gérés aident les entreprises à améliorer leur efficacité opérationnelle et à réduire leurs dépenses d'exploitation. La préférence croissante pour lexternalisation des fonctions de gestion vers le cloud et les fournisseurs de services gérés devrait stimuler la croissance du marché au cours de la période de prévision.

- En raison de la pandémie de COVID-19, les entreprises mettent beaucoup laccent sur le travail à domicile. Le nombre dentreprises utilisant les services cloud a augmenté ces dernières années. En effet, les entreprises voulaient sassurer quelles pourraient continuer à exercer leurs activités même lorsque les gouvernements mettaient en place des mesures de confinement pour arrêter la propagation du coronavirus. La plupart des entreprises ont déjà renouvelé leurs contrats avec des fournisseurs de services cloud gérés, car elles s'attendent à ce que la migration vers le cloud d'entreprise devienne plus courante et, dans certains cas, prenne de l'ampleur. En outre, dans le cadre de leurs efforts visant à encourager la transformation numérique, les entreprises et les organisations ont fortement mis laccent sur ladoption des dernières technologies, telles que lapprentissage automatique.

Tendances du marché des services de tests gérés

Les soins de santé connaîtront la plus forte croissance

- Le modèle économique des soins de santé connaît un changement majeur vers un système qui donne la priorité au patient et se concentre sur la prévention et de meilleurs soins. Avec le besoin croissant d'interopérabilité, de conformité réglementaire et de conformité à la technologie de l'utilisateur final (mobile, différents systèmes d'exploitation). , tester des applications de santé nécessite désormais beaucoup de compétences techniques, beaucoup de temps et beaucoup d'argent. Par exemple, Cigniti, basée en Inde, aide les hôpitaux, les sociétés pharmaceutiques, les services de santé, les laboratoires cliniques, les centres de diagnostic, les tiers Les administrateurs de parties (TPA), les payeurs, les fabricants d'équipements médicaux, les fournisseurs indépendants de logiciels de santé (ISV) et les organismes de recherche testent leurs logiciels de santé et de sciences de la vie.

- Citius Tech, basée dans le New Jersey, propose plusieurs types de tests pour le secteur de la santé. Certains d'entre eux sont des tests fonctionnels des flux de travail de soins de santé dans l'ensemble de l'entreprise, tels que IHE et HITSP. Les tests d'imagerie médicale utilisent des outils d'automatisation de tests tels que MESA, DVTK et Mirth, conçus pour l'imagerie médicale. Ils recherchent des éléments tels que l'utilisation significative, les exigences HIPAA, FDA et VA en matière de sécurité et de cadres dans le secteur des soins de santé. Tests d'interopérabilité Tester la conformité aux normes d'interopérabilité telles que HL7, FHIR, DICOM, NCPDP et CCD/CDA à l'aide d'outils de test standard de l'industrie

- Microsoft Corp. a également déclaré que les technologies cloud pour les soins de santé et les sciences de la vie s'améliorent. Par exemple, Azure Health Data Services et les mises à jour de Microsoft Cloud for Healthcare sont désormais accessibles à tous. Avec le récent achat de Nuance Communications, Microsoft se trouve dans une position unique pour aider les organisations à aider davantage de personnes en utilisant une IA fiable pour résoudre les problèmes les plus urgents.. Cela changera lavenir des soins de santé pour tous.

- De plus, le secteur de la santé a connu une transformation numérique rapide au cours des deux dernières années. Microsoft Cloud a publié l'année dernière un logiciel destiné aux soins de santé pour aider l'industrie à faire face à des problèmes tels que l'épuisement professionnel des cliniciens, en offrant aux patients des soins plus personnalisés et en facilitant le partage des données de santé entre différents systèmes.

- Microsoft continue de mettre en œuvre sa stratégie de soins de santé, qui contribue à améliorer l'engagement des patients et les expériences des cliniciens, à améliorer les informations cliniques et opérationnelles et à faciliter la collaboration des équipes de santé. Microsoft Cloud for Healthcare utilise des solutions de pointe provenant de toute l'entreprise pour créer un service cloud solide, intégré et complet.

LAmérique du Nord domine le marché. Le secteur de linformatique et des télécommunications devrait détenir une part de marché importante

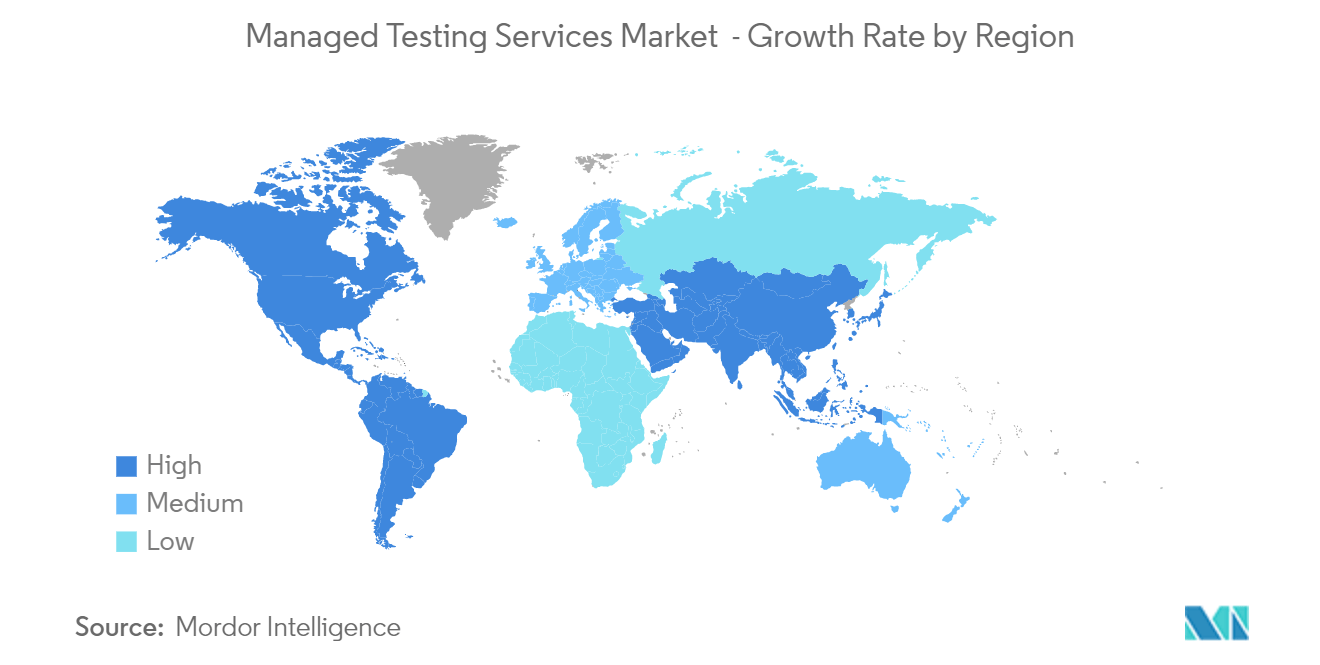

- LAmérique du Nord est le marché le plus important et qui connaît la croissance la plus rapide, car de nombreuses entreprises mondiales étendent leur présence dans cette région.

- Le marché nord-américain est en expansion en raison de l'évolution du paysage des infrastructures informatiques, en particulier dans les petites et moyennes entreprises (PME), qui se concentrent de plus en plus sur l'externalisation des solutions de cybersécurité. Par exemple, KPaul Properties LLC, l'un des nouveaux fabricants et distributeurs de fournitures informatiques aux États-Unis, s'est associé à Fujitsu pour remplacer un serveur physique par un environnement virtualisé. Cela a réduit les coûts de l'entreprise d'environ 15% tout en assurant une disponibilité de 95%.

- En raison du taux élevé d'adoption de diverses technologies, du taux croissant d'adoption de la politique BYOD (pour rendre les opérations commerciales beaucoup plus confortables et contrôlables) et du besoin accru de sécurité haut de gamme en raison de la croissance rapide des volumes de données dans les organisations, les services informatiques et Le secteur des télécommunications est un marché important pour les services gérés.

- Le secteur des télécommunications a connu une croissance ces dernières années, les sociétés de télécommunications étant confrontées à une pression constante pour fournir des services innovants à moindre coût afin de fidéliser leurs clients sur un marché concurrentiel. Les services gérés sont devenus une demande courante de la part des opérateurs pour faire face à un environnement complexe et concurrentiel.

- En outre, en raison de leurs arguments économiques convaincants, la plupart des opérateurs de télécommunications devraient remplacer leur matériel réseau par des logiciels. Les facteurs importants qui stimulent la demande de SDN et de NFV comprennent des délais de mise sur le marché plus courts, des dépenses d'investissement et d'exploitation plus faibles et la création de nouvelles sources de revenus. Tous ces facteurs devraient stimuler la croissance du marché. De telles initiatives augmentent la demande de services de réseau gérés.

- De nombreux fournisseurs de services gérés par SD-WAN en Amérique du Nord se distinguent en proposant une large gamme de services de sécurité. Par exemple, Cato Networks fournit une plate-forme cloud native avec NGFW, Secure Web Gateway, Advanced Threat Prevention, Cloud and Mobile Access Protection, ainsi que Managed Threat Detection and Response. Colt propose un pare-feu de couche 7 ou un pare-feu avec état de couche 3/4 avec protection DDoS, et CenturyLink propose une suite de services de sécurité Adaptive Network Security. Par exemple, en février 2022, Verizon Business a annoncé l'inclusion de VMware au portefeuille mondial de services gérés de réseau étendu défini par logiciel (SD-WAN) du service WAN géré de Verizon.

Aperçu du marché des services de tests gérés

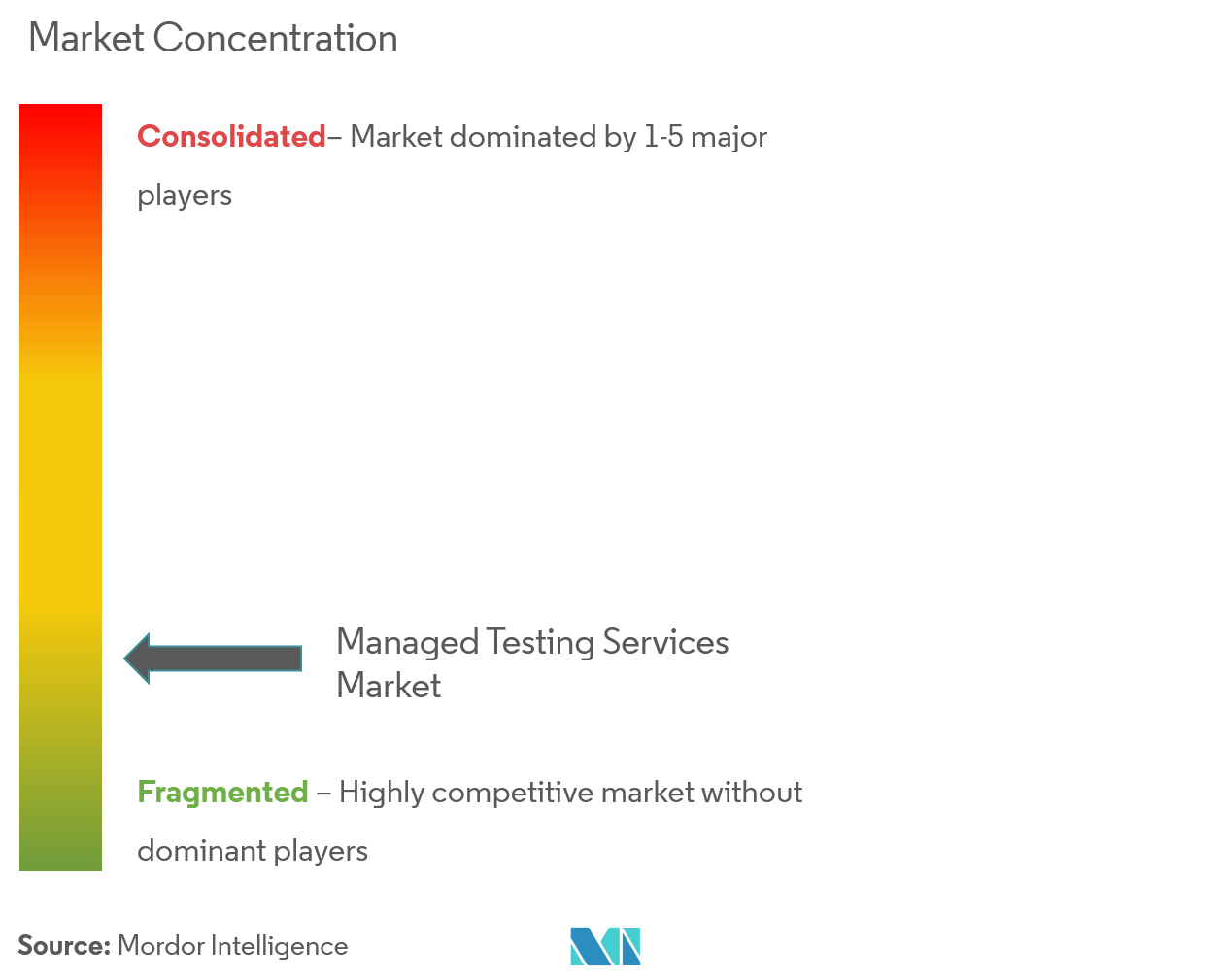

Le marché des services de tests gérés est par nature fragmenté. Il existe de nombreuses entreprises différentes sur le marché, grandes et petites, qui proposent des services de tests et d'assurance qualité. Le marché est dominé par les entreprises qui proposent plusieurs services, comme Capgemini, et par les entreprises qui proposent uniquement des tests, comme Qualitest.

Janvier 2023 Hexaware Technologies, une société mondiale de conseil et de solutions technologiques, a annoncé l'ouverture d'un centre d'expérience ServiceNow et d'un laboratoire d'innovation à Noida, en Inde. Le centre est destiné à fournir aux entreprises clientes une expérience pratique de la suite de solutions ServiceNow d'Hexaware et un lieu pour démontrer des solutions innovantes, piloter des projets pilotes et accéder à des preuves de concept.

Leaders du marché des services de tests gérés

Capgemini SE

Wipro Ltd

Testhouse Ltd

Qualitest Ltd

Hexaware Technologies Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des services de tests gérés

- Juillet 2023 - TestingXperts, une société de tests de logiciels et d'assurance qualité, est heureuse d'annoncer sa poursuite de son expansion au Canada, renforçant ainsi sa présence sur le marché nord-américain. La décision de s'étendre au Canada s'aligne sur la vision stratégique de l'entreprise visant à répondre à la demande croissante de la région en matière de services d'ingénierie de qualité et de tests de logiciels.

- Juin 2023 - TestingXperts (Tx), une société spécialisée dans les services d'assurance qualité et de tests de logiciels de nouvelle génération, a annoncé qu'elle avait été choisie comme partenaire d'assurance qualité par un fournisseur de services de sélection de candidats basés sur l'IA. Dans le cadre de cet engagement, la société adoptera un modèle de livraison offshore pour permettre des services de test d'API, fonctionnels, de bases de données et d'automatisation de bout en bout pour tester l'application automatisée de sélection de talents du client.

Segmentation du secteur des services de tests gérés

Les services de tests gérés sont un type de service proposé par un fournisseur tiers pour aider les entreprises à tester leurs produits. et fournit une équipe de testeurs pour faciliter le processus de développement logiciel. Ils proposent à cet effet des solutions logicielles et matérielles. Les entreprises peuvent utiliser les services de tests gérés à diverses fins, notamment l'assurance qualité, le développement de produits et la certification.

Chaque organisation vise à fournir les meilleurs résultats possibles tout en établissant des normes pour un retour sur investissement plus élevé. Les services de tests gérés peuvent aider les organisations à identifier les risques et à les minimiser afin d'augmenter l'efficacité d'un produit logiciel, qu'il soit basé sur le Web ou mobile. Les entreprises le fournissent via un modèle de livraison onshore ou offshore à des secteurs tels que la santé, la BFSI, la vente au détail et le gouvernement.

Le marché des services de tests gérés est segmenté par type de modèle de prestation (onshore, offshore), taille de l'organisation (petites et moyennes entreprises, grandes entreprises), utilisateur final vertical (soins de santé, BFSI, télécommunications et informatique, vente au détail, gouvernement, autres produits finaux). (utilisateurs verticaux) et géographique (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique).

Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| À terre |

| En mer |

| Petites et moyennes entreprises |

| Grandes entreprises |

| Soins de santé |

| BFSI |

| Télécom et informatique |

| Vente au détail |

| Gouvernement |

| Autres secteurs verticaux des utilisateurs finaux |

| Amérique du Nord |

| L'Europe |

| Asie-Pacifique |

| Amérique du Sud |

| Moyen-Orient et Afrique |

| Type de modèle de prestation | À terre |

| En mer | |

| Taille de l'organisation | Petites et moyennes entreprises |

| Grandes entreprises | |

| Utilisateur final vertical | Soins de santé |

| BFSI | |

| Télécom et informatique | |

| Vente au détail | |

| Gouvernement | |

| Autres secteurs verticaux des utilisateurs finaux | |

| Géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| Amérique du Sud | |

| Moyen-Orient et Afrique |

FAQ sur les études de marché sur les services de tests gérés

Quelle est la taille du marché des services de tests gérés ?

La taille du marché des services de tests gérés devrait atteindre 302,53 milliards USD en 2024 et croître à un TCAC de 8,70 % pour atteindre 459,11 milliards USD dici 2029.

Quelle est la taille actuelle du marché des services de tests gérés ?

En 2024, la taille du marché des services de tests gérés devrait atteindre 302,53 milliards USD.

Qui sont les principaux acteurs du marché des services de tests gérés ?

Capgemini SE, Wipro Ltd, Testhouse Ltd, Qualitest Ltd, Hexaware Technologies Inc. sont les principales sociétés opérant sur le marché des services de tests gérés.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des services de tests gérés ?

On estime que lAmérique du Nord connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des services de tests gérés ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des services de tests gérés.

Quelles années couvre ce marché des services de tests gérés et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des services de tests gérés était estimée à 278,32 milliards USD. Le rapport couvre la taille historique du marché des services de tests gérés pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des services de tests gérés pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des services de tests gérés

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des services de tests gérés 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des services de tests gérés comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.