Taille et part du marché indien des meubles domestiques

Analyse du marché indien des meubles domestiques par Mordor Intelligence

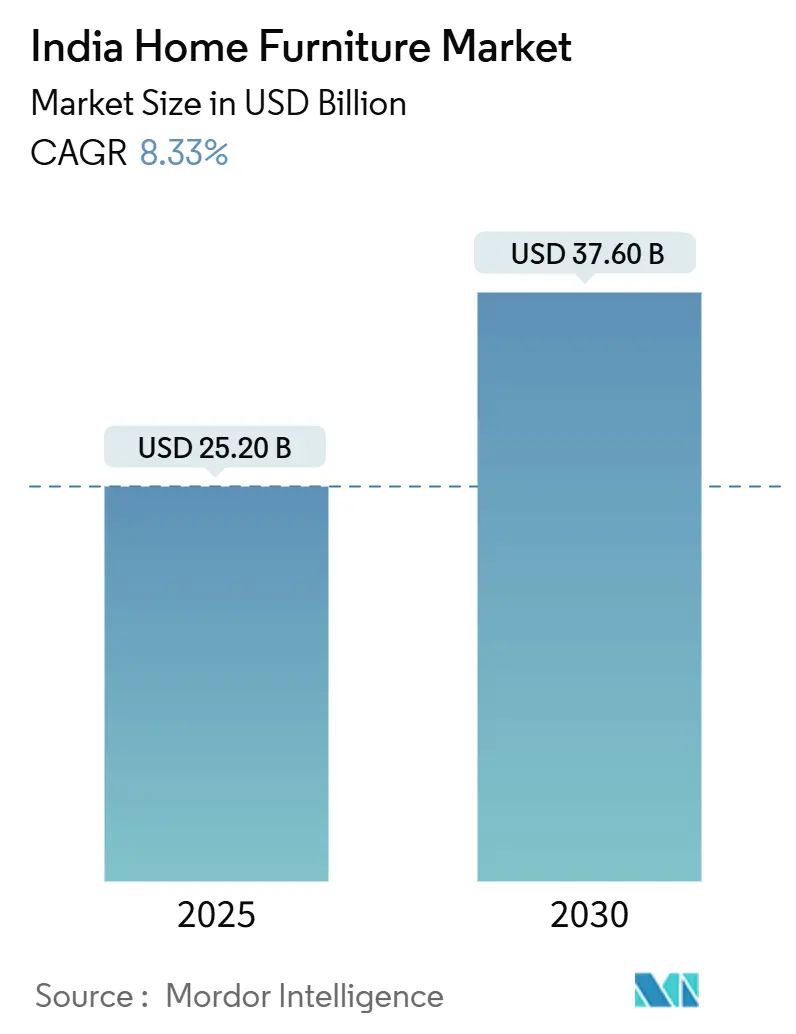

La taille du marché indien des meubles domestiques est estimée à 25,20 milliards USD en 2025, et devrait atteindre 37,60 milliards USD d'ici 2030, à un CAGR de 8,33 % durant la période de prévision (2025-2030). Les accélérateurs incluent le programme d'incitation liée à la production du gouvernement, la hausse constante des ménages urbains, et la demande milléniale pour la décoration modulaire de marque[1]Press Information Bureau, `PLI scheme incentivizes domestic manufacturing,` pib.gov.in . Les pièces de chambre demeurent le segment phare car les lits de rangement économisant l'espace et les armoires coulissantes s'adaptent aux empreintes d'appartements rétrécissantes. Les magasins spécialisés continuent de sécuriser la plupart des revenus, pourtant le modèle web-to-store élargit l'accès dans les villes de niveau 2 et 3. Les choix de matériaux évoluent alors que les acheteurs sensibles aux coûts évaluent les mélanges de polymères, tandis que les acheteurs premium récompensent le bois durable certifié.

Tendances et perspectives du marché indien des meubles domestiques

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur la prévision CAGR | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Vie en appartement compact dans les métropoles | +2.5% | Métropoles Nord & Ouest | Moyen terme (2-4 ans) |

| Stratégies omnicanales élargissant la portée | +1.8% | National | Court terme (≤ 2 ans) |

| Demande personnalisée, sur commande | +1.2% | Nord & Sud urbains | Moyen terme (2-4 ans) |

| Préférence des millennials pour la location de meubles | +0.8% | Métropoles nationales | Long terme (≥ 4 ans) |

| Poussée `Make in India` et approvisionnement local | +1.5% | Pôles de fabrication Sud & Ouest | Long terme (≥ 4 ans) |

| Hausse des matériaux écologiques et durables | +1.0% | Centres urbains | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Vie en appartement compact dans les métropoles

Les tailles moyennes d'unités à Mumbai, Delhi et Bengaluru sont tombées à 600-800 pieds carrés, soit environ la moitié de l'empreinte des logements traditionnels. Les familles privilégient donc les meubles qui compressent les zones de sommeil, de rangement et même d'étude en un seul module, stimulant l'adoption de lits à élévation hydraulique, de bureaux pliants et de tables gigognes. Les produits de chambre ont répondu avec des têtes de lit intégrant la charge USB et des armoires sous-lit qui maximisent chaque pouce cube. Les fournisseurs capables d'offrir ces ensembles compacts gagnent de l'espace de rayonnage tant dans les magasins spécialisés que les portails en ligne à expédition rapide. L'urbanisation devrait bondir de 35 % en 2025 à 50 % d'ici 2050, garantissant que ces SKU multifonctionnels restent un flux de revenus principal pour les marques organisées.

Stratégies omnicanales élargissant la portée

Pepperfry montre que les studios physiques, désormais 175, peuvent plus que doubler les conversions numériques une fois que les acheteurs testent tissu et finition en personne. Le déploiement de 104 magasins par Godrej Interio en EF25 souligne la valeur de l'interaction tactile, tandis que son application mobile permet aux utilisateurs de scanner des codes QR pour visualiser les finitions à domicile. IKEA, quant à elle, offre des comptoirs de retrait en magasin dans les centres commerciaux pour raccourcir les délais, stimulant la fréquentation sans grandes empreintes. La stratégie porte ses fruits le plus rapidement dans les marchés de niveau 2 et 3, où le e-commerce autonome peinait autrefois avec les coûts de dernier kilomètre. En conséquence, les revenus en ligne croissent toujours à un CAGR de 13,91 % tandis que les points de vente physiques maintiennent la confiance des consommateurs, confirmant un chemin complémentaire-non cannibale-vers l'expansion.

Demande de personnalisation et de fabrication sur commande

Les revenus disponibles ont augmenté de 7,3 % dans l'Inde urbaine en 2024, libérant la volonté de payer des primes pour des aménagements et coloris personnalisés. Livspace a numérisé 4 millions de SKU en rendus 3D, réduisant les cycles de conception de semaines à jours et supprimant les reprises coûteuses[2]The Hindu BusinessLine, `Small firms snap up VR opportunity,` thehindubusinessline.com. Les visites virtuelles en réalité virtuelle augmentent encore les taux de conclusion car les clients peuvent `marcher` dans leur future chambre avant de payer. La fabrication sur commande s'aligne aussi avec les objectifs de durabilité : parce que la production commence après paiement, les déchets d'inventaire invendu chutent drastiquement. Les acteurs organisés qui intègrent ces configurateurs numériques enregistrent des marges plus élevées et moins de retours, faisant progresser le taux de CAGR de 11,51 % du niveau premium.

Préférence des millennials pour la location de meubles

Les modes de vie légers en actifs ont généralisé les abonnements pour canapés, lits et bureaux de domicile-surtout parmi les 25-35 ans qui déménagent souvent pour le travail. Furlenco vise meubler 500 000 foyers et atteindre 5 000 millions INR (57 millions USD) de revenus d'ici 2027, pointant vers la maturité du segment[3]India Retailing Bureau, `Furlenco to furnish 5 lakh homes,` indiaretailing.com. Le chiffre d'affaires EF24 de Rentomojo a atteint 1 930 millions INR (22,05 millions USD) avec une occupation au-dessus de 80 %, validant la rentabilité une fois que les boucles de réparation et de logistique inverse sont optimisées. Les plateformes regroupent les services de déménagement dans les plans annuels, cimentant davantage l'adhésion parmi les transférés d'entreprise. Bien que la propriété basée sur EMI domine toujours l'achat de milieu de gamme, la traction du modèle locatif redéfinit les attentes vers la flexibilité et les engagements sans dépréciation.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur la prévision CAGR | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Domination du secteur non organisé | −1.5% | National | Long terme (≥ 4 ans) |

| Logistique inefficace & fret élevé | −0.9% | Niveau 2/3 & zones reculées | Moyen terme (2-4 ans) |

| Faible pénétration & accessibilité hors métropoles | −1.2% | Est & Nord petites villes | Long terme (≥ 4 ans) |

| Dépendance aux matières premières importées | −0.8% | Centres de fabrication | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Domination du secteur non organisé

Environ 90 % du volume national transite par des menuisiers locaux, reflétant la confiance des ménages envers les artisans de quartier et des normes de transactions en espèces plus souples. Cette fragmentation supprime les prix de marque et complique l'application des normes de qualité ou sécurité. Les détaillants organisés absorbent souvent des structures de coûts conformes à la TPS plus élevées, élargissant l'écart de prix final dans les centres ruraux et semi-urbains. Néanmoins, la TPS a commencé à forcer la conformité parmi les ateliers de bord de route, les poussant soit à s'enregistrer soit à collaborer avec de grands détaillants pour la stabilité d'approvisionnement. Les marques s'appuyant sur des formats de franchise ou shop-in-shop voient le potentiel de convertir ces artisans en installateurs certifiés, élevant graduellement la qualité sans aliéner les loyautés héritées.

Logistique inefficace et coûts de fret élevés

Les pièces de meubles occupent un grand espace cubique mais génèrent de maigres marges, donc l'inflation du fret frappe durement la rentabilité. L'expédition vers les villes de niveau 3 peut absorber 15-20 % du prix de détail contre 5-8 % dans les métropoles, selon l'équipe opérationnelle d'Urban Ladder. Pepperfry contre avec des entrepôts sombres attachés à ses studios urbains, réduisant les distances de dernier kilomètre et le risque de dommage. Les mises à niveau du corridor routier menées par le gouvernement faciliteront les goulots d'étranglement, mais d'ici là, de nombreux acteurs en ligne restreignent les SKU volumineux dans certains codes postaux. L'investissement dans l'ingénierie démontable ou à plat est donc un impératif concurrentiel, réduisant drastiquement le poids volumétrique et permettant l'utilisation de réseaux de courrier au lieu de camions dédiés coûteux.

Analyse par segment

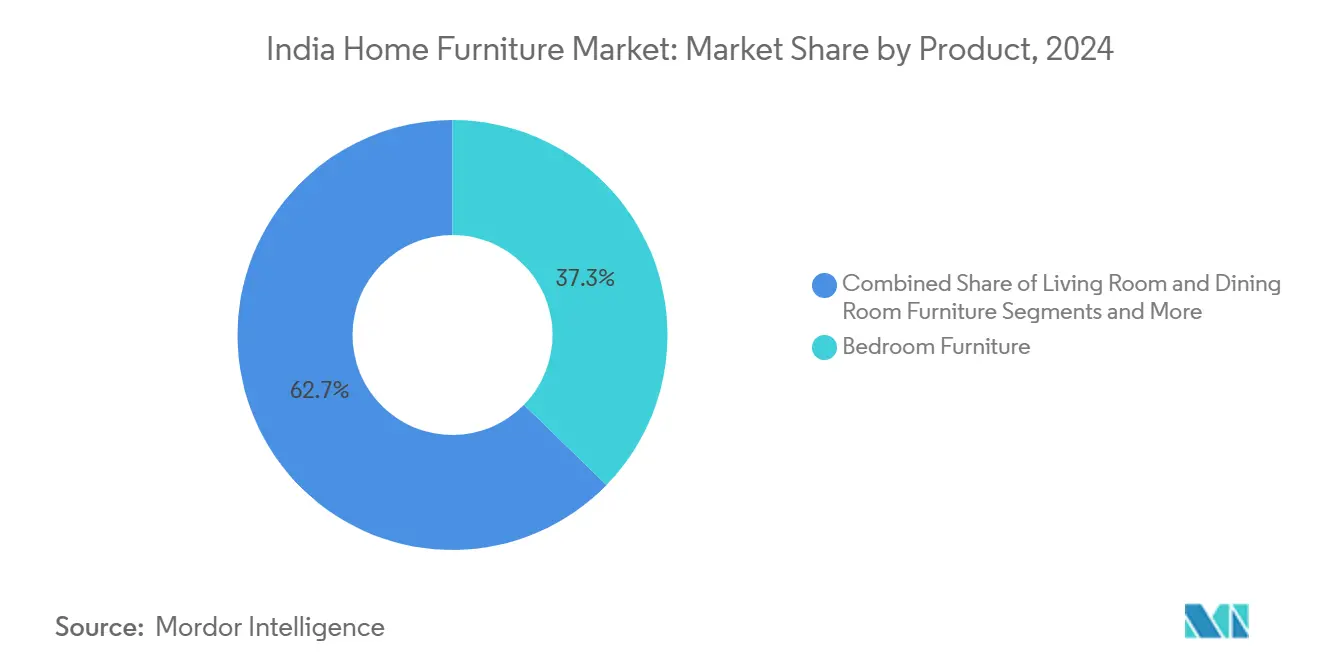

Par produit : les meubles de chambre consolident le leadership

En 2024, les meubles de chambre dominent le marché indien des meubles domestiques avec une part de 37,30 %, s'étendant à un CAGR de 11,78 % alors que les promoteurs réduisent les tailles de suites principales pour équilibrer les coûts fonciers élevés. Les produits les plus vendus incluent les lits de rangement hydrauliques, les armoires à portes coulissantes et les tables de coiffeuse pliantes. Le segment attire aussi des investissements R&D significatifs-The Sleep Company, par exemple, a levé 4 800 millions INR (54,84 millions USD) en 2025 pour développer des matelas à couches de gel intelligents et des têtes de lit avec éclairage activé par la voix. Les meubles de salon restent substantiels, alimentés par des aménagements ouverts qui stimulent les achats coordonnés de canapés, unités média et tables basses. Les ensembles de salle à manger se sont adaptés à la vie compacte, avec des designs banc-et-tabouret qui s'emboîtent proprement sous les tables. Pendant ce temps, la demande de bureau à domicile, née de la pandémie, continue de façonner une niche croissante pour des bureaux ergonomiques et chaises de travail, souvent incorporés dans les espaces de chambre. Les caractéristiques de sécurité axées sur les enfants comme les coins arrondis et les sangles anti-basculement gagnent aussi en importance parmi les familles nucléaires.

Au-delà des intérieurs, les meubles d'extérieur croissent alors que les balcons de tours élevées inspirent la demande pour des ensembles de salon en osier polymère résistant aux intempéries. Les segments plus petits comme les meubles-lavabos de salle de bain et les organisateurs d'entrée devraient croître plus rapidement que la moyenne du marché alors que les acheteurs aspirationnels recherchent des mises à niveau complètes de maison. Les fournisseurs améliorent aussi les marges et la fidélité client en intégrant des fonctionnalités multifonctionnelles-comme des centres de charge, miroirs cachés et étagères ajustables-dans des SKU uniques, s'alignant avec l'éthos de vie compacte.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par matériau : le bois domine, les alternatives accélèrent

Le bois a capturé 62,60 % de la valeur 2024, aidé par l'affinité culturelle pour le teck et le sheesham dans les ensembles premium. Pourtant l'Inde a importé 2,3 milliards USD de bois d'œuvre l'année dernière alors que les plantations domestiques satisfaisaient à peine la moitié de la demande. La hausse des prix du bois brut et la norme de bois obligatoire 2025 ont ouvert l'espace aux panneaux techniques, placages de bambou et composites polymères recyclables. La gamme `E-wood` de Nilkamal mélange plastique avec fibres de balle de riz, livrant un panneau résistant aux termites et à l'eau qui expédie 35 % plus léger, réduisant les factures de fret. Les certifications FSC ou PEFC deviennent des facteurs d'hygiène dans les showrooms métropolitains, justifiant des primes de prix de 8-10 % parmi les consommateurs conscients.

Les meubles métalliques, autrefois confinés aux dortoirs institutionnels, présentent maintenant des cadres pastel revêtus de poudre qui correspondent aux esthétiques modernes du milieu de siècle. Les ensembles extérieurs en aluminium et acier résistent à la corrosion de mousson, étendant leur adoption régionale dans le Sud et l'Est côtiers de l'Inde. Les composites recyclés fabriqués à partir de bouteilles PET entrent dans les meubles pour enfants, s'alignant avec les narratifs ESG des grands détaillants. Alors que les réglementations d'économie circulaire se resserrent, les outils de traçabilité de chaîne d'approvisionnement-étiquettes blockchain et certificats encodés QR-sépareront les exportateurs conformes des fournisseurs de marché gris.

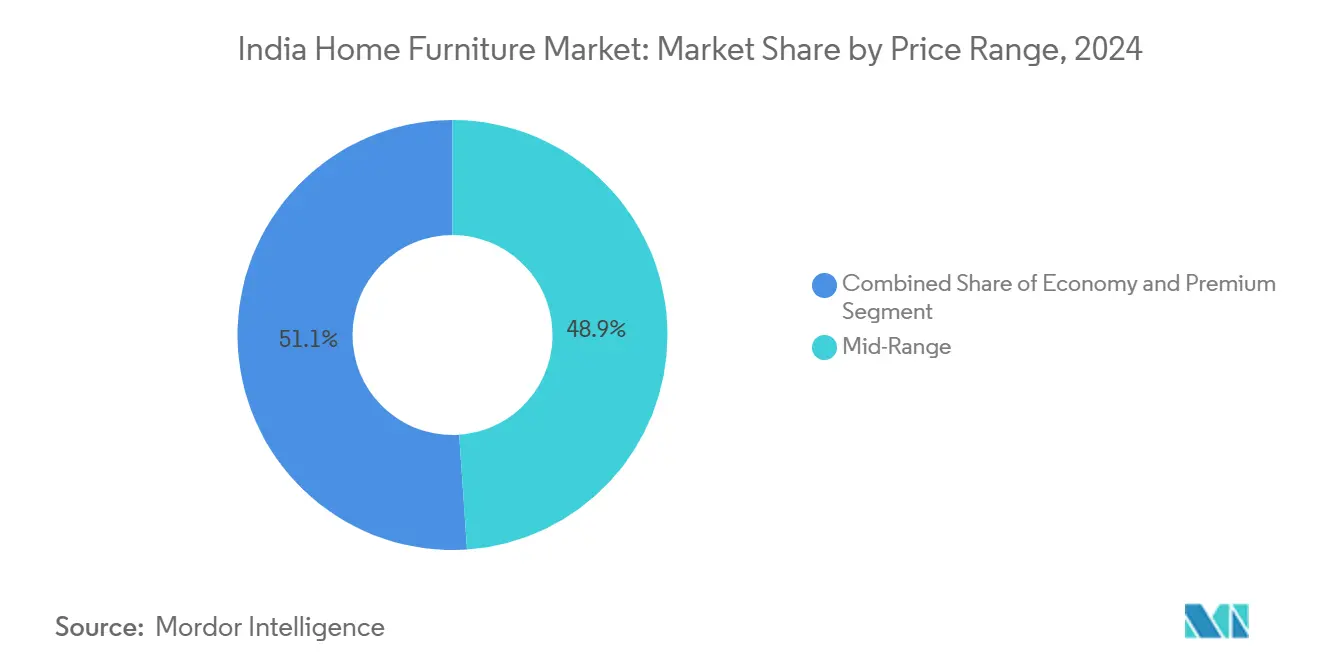

Par gamme de prix : domination milieu de gamme avec montée du premium

Les produits de milieu de gamme ont représenté 48,92 % de la taille du marché indien des meubles domestiques en 2024, reflétant un sentiment conscient de la valeur qui équilibre durabilité et coût. Les marques courtisent cette plus grande cohorte via des programmes EMI de festivals et des offres d'échange qui recyclent les anciens ensembles. Les lignes premium, bien que plus petites, croissent le plus rapidement à 11,51 % CAGR alors que les ménages à double revenu s'adonnent aux finitions de placage italien, intégration de maison intelligente et tapisserie de marque. L'acquisition de Design Café par HomeLane pour 2 250 millions INR (25,70 millions USD) signale l'optimisme des investisseurs dans cette couche à haute marge. Les articles économiques sous 10 000 INR (114,26 USD) conservent leur pertinence dans les zones rurales et semi-urbaines, pourtant l'exposition croissante des médias sociaux pousse même les acheteurs sensibles aux prix vers une meilleure qualité de construction.

Les entreprises gèrent donc des portefeuilles à niveaux : une sous-marque bon marché pour le volume, une ligne phare pour le mainstream et une collection luxe dirigée par des designers célébrités. Un tel échelonnement capture les mises à niveau aspirationnelles tout en protégeant les marges principales. Avec l'inflation poussant les coûts d'intrants, de nombreuses entreprises substituent le placage-sur-MDF pour le contrôle des coûts sans repositionner ouvertement les SKU. Les accroches de financement-plans de paiement ultérieur sans intérêt-sont un autre outil comblant les écarts d'accessibilité, garantissant que le pilier milieu de gamme continue d'alimenter l'échelle.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : les magasins spécialisés gardent l'avantage ; le numérique s'étend

Les points de vente spécialisés ont livré 75,5 % du chiffre d'affaires 2024, soutenus par l'assurance toucher-sentir plus les ajustements personnalisés rapides via la menuiserie interne. Les conseillers de vente déploient souvent des tablettes AR pour superposer les tissus sur les photos de pièces en direct, mélangeant le tactile avec le virtuel. Le modèle de franchise de Pepperfry réduit les dépenses d'investissement et ancre des micro-entrepôts pour la livraison en 48 heures dans les clusters urbains. À l'inverse, les commandes en ligne uniquement représentent maintenant 13,91 % de croissance annuelle, tirées par les configurateurs basés sur applications et les packs `acheter la pièce` qui réduisent la fatigue décisionnelle.

Les centres de bricolage dans les chaînes de vente au détail de grande surface capturent les achats impulsifs comme les tables d'appoint et poufs, tandis que les grands magasins proposent des chaises d'entrée de gamme. Les acteurs mondiaux comme IKEA orchestrent un hub-and-spoke : un magasin phare alimente les points de retrait click-and-collect et casiers de colis tiers dans les villes satellites. La gestion d'inventaire unifiée à travers ces nœuds élève le sell-through et réduit les démarques. Les innovations de dernier kilomètre-emballage à plat, services d'assemblage participatifs-démocratiseront davantage l'accès dans les codes postaux historiquement étiquetés `non livrables`.

Analyse géographique

Le Nord a cimenté une participation de 29,25 % dans la valeur 2024 sur le dos des revenus élevés par habitant de Delhi-RCN et des projets d'appartements denses qui mettent régulièrement à niveau les intérieurs. La proximité des centres de contreplaqué au Punjab et Haryana abaisse le transport entrant, aidant les acteurs organisés à maintenir les écarts de prix avec les menuisiers de quartier gérables. La feuille de route d'IKEA pour Gurugram (2026) et Noida (2028) souligne le pouvoir d'achat du corridor et la disposition aux concepts internationaux. La préférence culturelle pour le bois de sheesham massif élève encore les tailles de tickets, bénéficiant aux marques qui certifient l'origine et le contenu d'humidité pour prévenir le gauchissement dans les hivers extrêmes.

L'Inde orientale est la révélation, sprintant à un CAGR de 9,58 % jusqu'en 2030. Les développements de New Town de Kolkata et les parcs informatiques de Bhubaneswar gonflent la classe moyenne urbaine, déclenchant des achats de marque pour la première fois. Les améliorations routières le long du corridor du pont Dhola-Sadiya réduisent les délais des usines du Nord-Est, rendant les expéditions volumineuses économiquement viables. La prospection de terrain d'IKEA près de Kolkata signale la confiance, tandis que les usines MDF locales en Odisha bénéficient de tarifs électriques concessionnels, inclinant favorablement la courbe de coût. Cependant, la domination historique de la région des guildes de menuiserie mandate un marketing culturellement sensible-mélangeant designs contemporains avec motifs de teck sculptés gagne une acceptation plus rapide.

Les métropoles du Sud représentent plus de 40 % des ventes de studio de Pepperfry, ancrées par la main-d'œuvre technologique de Bengaluru et les cadres du cluster automobile de Chennai. L'humidité élevée propulse les ensembles de patio en osier polymère et les cuisines en contreplaqué marin qui résistent au gauchissement. Le boom immobilier de Hyderabad, avec plus de 32 000 unités lancées en 2024, est un aimant pour les contrats d'intérieur clé en main, élevant les canaux B2B et projet. L'Inde occidentale reste vitale via les tours de luxe de Mumbai et le muscle manufacturier du Gujarat. Century Plyboards ajoute 30 % de capacité à Kandla pour exploiter tant les constructions domestiques que les commandes d'exportation dirigées vers le Moyen-Orient. Les programmes différentiels de remboursement TPS à travers les ports façonnent aussi les décisions de routage, poussant certains importateurs vers Mundra plutôt que Nhava Sheva. Pris ensemble, les variances régionales dictent un merchandising nuancé-des cadres polymères résistants aux termites dans le Sud côtier aux laminés grain-teck résonnant avec la palette traditionnelle du Nord de l'Inde. Les marques qui ajustent finement les assortiments et la logistique à ces micro-marchés affichent une croissance même-magasin supérieure et des ratios de retour plus faibles.

Paysage concurrentiel

L'industrie indienne des meubles domestiques est hautement segmentée ; aucune entreprise unique ne commande plus de 5 % des revenus. Les entrants organisés chevauchent le programme d'incitation liée à la production (PLI)-1,61 lakh crore INR d'investissement approuvé-pour automatiser le pressage de panneaux, l'encollage de chants et les lignes de finition UV, élevant le débit et réduisant les taux de rejet. Les chaînes internationales de grande surface comme IKEA et Nitori localisent la moitié de leurs SKU pour contourner les droits de douane, tout en insistant sur les certifications FSC pour pérenniser les exportations.

Pepperfry, WoodenStreet et Urban Ladder se battent pour les portefeuilles urbains via des studios franchisés qui imitent les salons de luxe mais nécessitent des dépenses d'investissement modestes. WoodenStreet vise une IPO d'ici 2028 après avoir quadruplé les projections de revenus, pariant sur un réseau hub-and-spoke qui compresse la livraison à 3 jours nationalement. Les perturbateurs locatifs-Furlenco, Rentomojo-courtisent les liens RH d'entreprise qui regroupent les plans de meubles dans les forfaits de déménagement, ajoutant un coussin B2B à la courbe de détail autrement saisonnière. La demande pour des configurations de bureau ergonomiques a tiré les spécialistes du lieu de travail comme HNI et le nouveau venu KOKUYO plus profondément dans le giron résidentiel, exploitant des chaînes d'approvisionnement partagées.

Les changements réglementaires favorisent la consolidation. Le projet de politique nationale du meuble 2025 propose des normes ignifuges obligatoires pour les articles rembourrés, un obstacle que les petits ateliers peuvent peiner à satisfaire sans mises à niveau de capital. En réponse, les grandes marques offrent des partenariats OEM qui absorbent les petits acteurs dans des écosystèmes conformes. Sur la fenêtre de prévision, attendez-vous à ce que la part non organisée tombe sous 75 %, élevant les guerres marketing, programmes de fidélité et numérisation de chaîne d'approvisionnement comme différenciateurs clés.

Leaders de l'industrie indienne des meubles domestiques

Damro Furniture

Dapper Furniture

Durian Furniture

Evok

Excel Furniture

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : WoodenStreet a annoncé des plans pour quadrupler les revenus en trois ans et vise une IPO.

- Juin 2025 : IKEA s'est engagée à stimuler l'approvisionnement en Inde à 50 % pour l'offre mondiale

- Juin 2025 : Pepperfry a levé 430 millions INR (4,91 millions USD) d'investisseurs existants pour l'expansion de studios

- Avril 2025 : Furlenco a décrit les objectifs de meubler 500 000 foyers et atteindre 5 000 millions INR (57,13 millions USD) de revenus d'ici 2027

Portée du rapport sur le marché indien des meubles domestiques

Le marché indien des meubles domestiques englobe la fabrication, distribution et vente au détail de meubles résidentiels et commerciaux. Il présente des produits divers répondant à des préférences de consommateurs variées influencées par des facteurs culturels, économiques et de style de vie.

Le marché indien des meubles domestiques est segmenté en type de produit, type de marché et canal de distribution. Par type de produit, le marché est segmenté en meubles de cuisine modulaires et semi-modulaires avec cuisine modulaire en forme L, cuisine modulaire en forme U, cuisine modulaire en forme parallèle, cuisine modulaire droite et autres meubles de cuisine modulaires, meubles de chambre avec lits, coiffeuses/tables de maquillage, tables de chevet et autres meubles de chambre avec commodes, miroir au sol, etc., meubles de salle de bain avec meubles de salle de bain et autres meubles de salle de bain, et armoires avec armoires à une porte, armoires à deux portes, armoires à trois portes, armoires à quatre portes, autres armoires (almirah, etc.), et autres produits de meubles domestiques avec meubles de salon, meubles pour enfants, meubles de bureau à domicile, etc. Par type de marché, le marché est segmenté en organisé et non organisé. Par canal de distribution, le marché est segmenté en centres de bricolage, magasins spécialisés, en ligne et autres canaux de distribution. Le rapport offre taille de marché et prévisions pour le marché indien des meubles domestiques en termes de valeur en USD pour tous les segments ci-dessus.

| Meubles de salon et salle à manger |

| Meubles de chambre |

| Meubles de cuisine |

| Meubles de bureau à domicile |

| Meubles de salle de bain |

| Meubles d'extérieur |

| Autres meubles |

| Bois |

| Métal |

| Plastique et polymère |

| Autres |

| Économique |

| Milieu de gamme |

| Premium |

| Centres de bricolage |

| Magasins spécialisés dans les meubles (incluant les points de vente exclusifs de marques et magasins locaux du secteur non organisé) |

| En ligne |

| Autres canaux de distribution (inclut hypermarchés, supermarchés, télé-achat, grands magasins, etc.) |

| Nord |

| Sud |

| Est |

| Ouest |

| Par produit | Meubles de salon et salle à manger |

| Meubles de chambre | |

| Meubles de cuisine | |

| Meubles de bureau à domicile | |

| Meubles de salle de bain | |

| Meubles d'extérieur | |

| Autres meubles | |

| Par matériau | Bois |

| Métal | |

| Plastique et polymère | |

| Autres | |

| Par gamme de prix | Économique |

| Milieu de gamme | |

| Premium | |

| Par canal de distribution | Centres de bricolage |

| Magasins spécialisés dans les meubles (incluant les points de vente exclusifs de marques et magasins locaux du secteur non organisé) | |

| En ligne | |

| Autres canaux de distribution (inclut hypermarchés, supermarchés, télé-achat, grands magasins, etc.) | |

| Par géographie | Nord |

| Sud | |

| Est | |

| Ouest |

Questions clés répondues dans le rapport

Quelle est la taille du marché indien des meubles domestiques en 2025 ?

Le marché est évalué à 25,2 milliards USD et devrait toucher 37,6 milliards USD d'ici 2030, enregistrant un CAGR de 8,33 %.

Quelle catégorie de produit contribue le plus aux revenus ?

Les meubles de chambre contrôlent 37,30 % des ventes 2024 et croissent à un CAGR de 11,78 %.

Quelle part détiennent les magasins spécialisés dans la distribution ?

Les points de vente spécialisés représentent 75,5 % des revenus actuels même si les canaux en ligne surgissent.

Quelle région se développe le plus rapidement ?

L'Est devrait afficher un CAGR de 9,58 % jusqu'en 2030 en raison de la hausse des revenus urbains et des améliorations d'infrastructure.

Pourquoi les polymères gagnent-ils en traction dans les matériaux de meubles ?

Les composites polymères réduisent le poids de fret, résistent aux termites et satisfont les mandats de durabilité alors que les importations de bois augmentent.

Dernière mise à jour de la page le: