Taille et part du marché du privé equity

Analyse du marché du privé equity par Mordor Intelligence

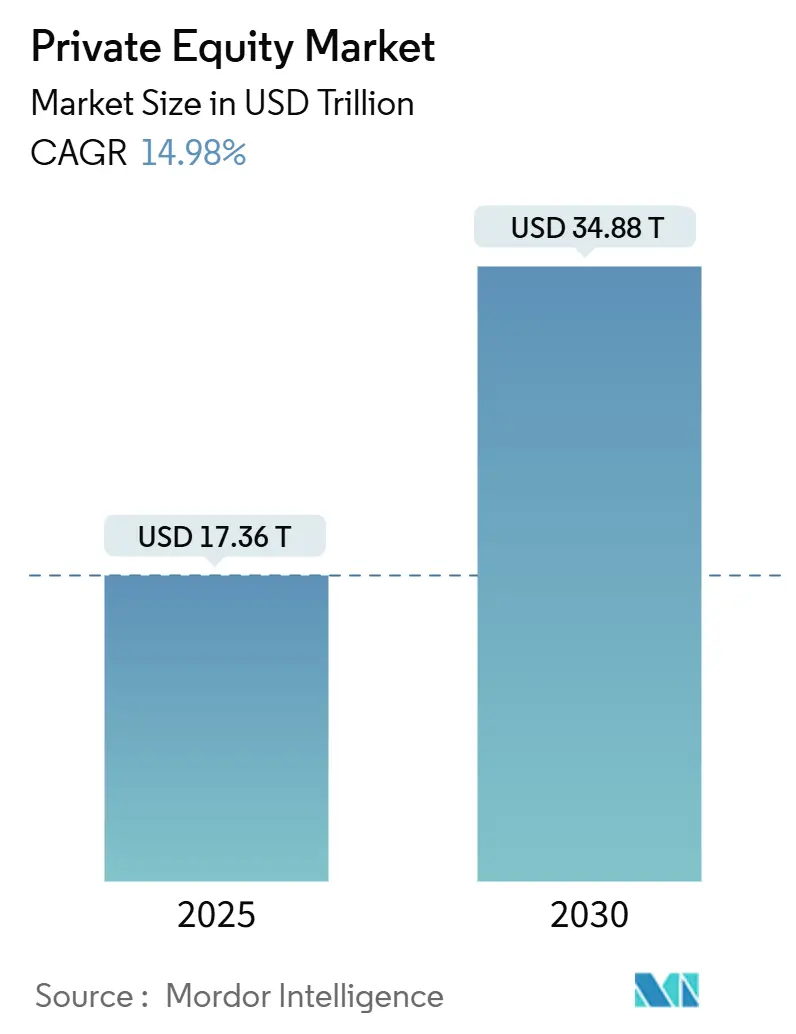

Le marché mondial du privé equity s'élevait à 17,36 billions USD en 2025 et devrait atteindre 34,88 billions USD d'ici 2030, reflétant un TCAC de 14,98 %. Cette trajectoire de croissance souligne comment le marché du privé equity un évolué d'une classe d'actifs spécialisée vers un canal d'allocation de capital grand public qui rivalise avec les marchés publics. Les commanditaires renforcent cette expansion en augmentant leurs engagements alors que les rendements traditionnels des titres à revenu fixe restent faibles. Les soldes record de poudre sèche dépassant 2 billions USD, un élargissement de l'offre de cessions d'entreprises, et un intérêt croissant pour les actifs de transition énergétique soutiennent les flux de transactions malgré un environnement de taux plus élevés. Les changements réglementaires sont également importants ; bien que l'AIFMD II resserre la transparence en Europe, les nouveaux véhicules semi-liquides et l'inclusion dans les plans 401(k) aux États-Unis débloquent de vastes pools de détail. Paradoxalement, la normalisation des taux un réduit les acheteurs spéculatifs à effet de levier, donnant aux sponsors bien capitalisés un terrain plus dégagé pour acquérir des actifs de qualité.

Points clés du rapport

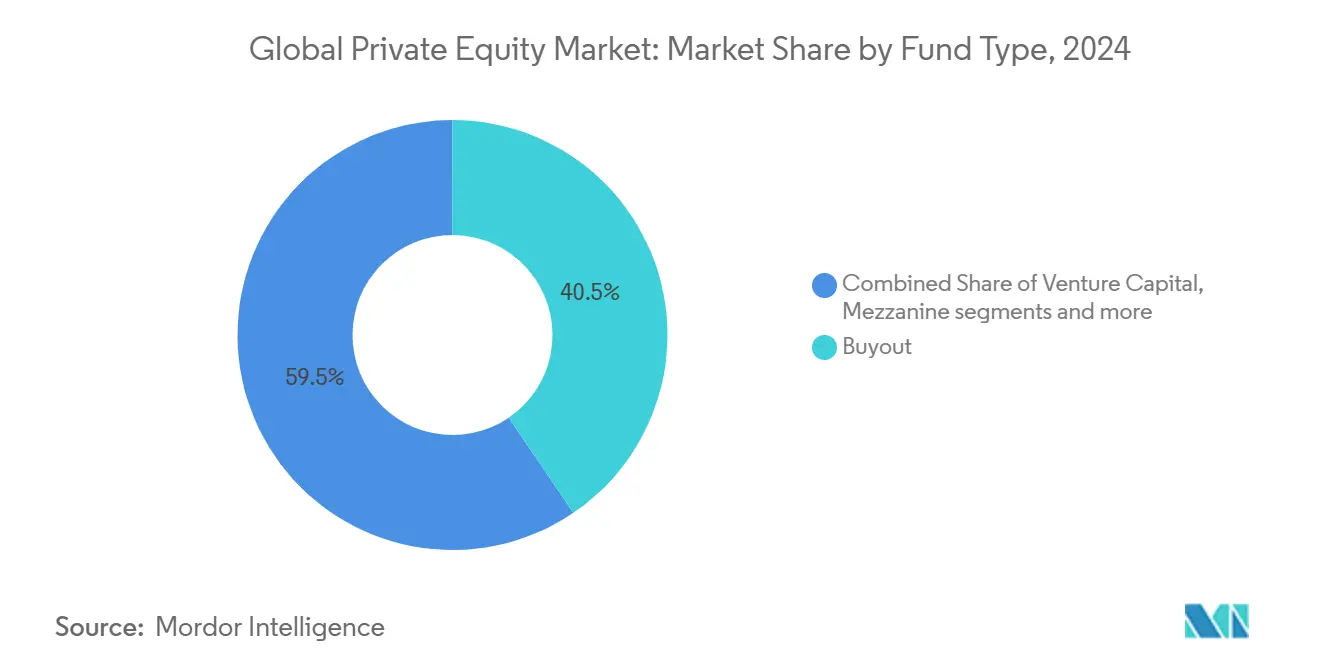

- Par type de fonds, les stratégies de rachat détenaient 40,5 % de la part du marché du privé equity en 2024, tandis que les secondaires et fonds de fonds ont enregistré le TCAC le plus rapide de 9,34 % jusqu'en 2030.

- Par secteur, la technologie un capturé 31,2 % de part de revenus en 2024 ; l'énergie et l'électricité devraient progresser à un TCAC de 13,41 % jusqu'en 2030.

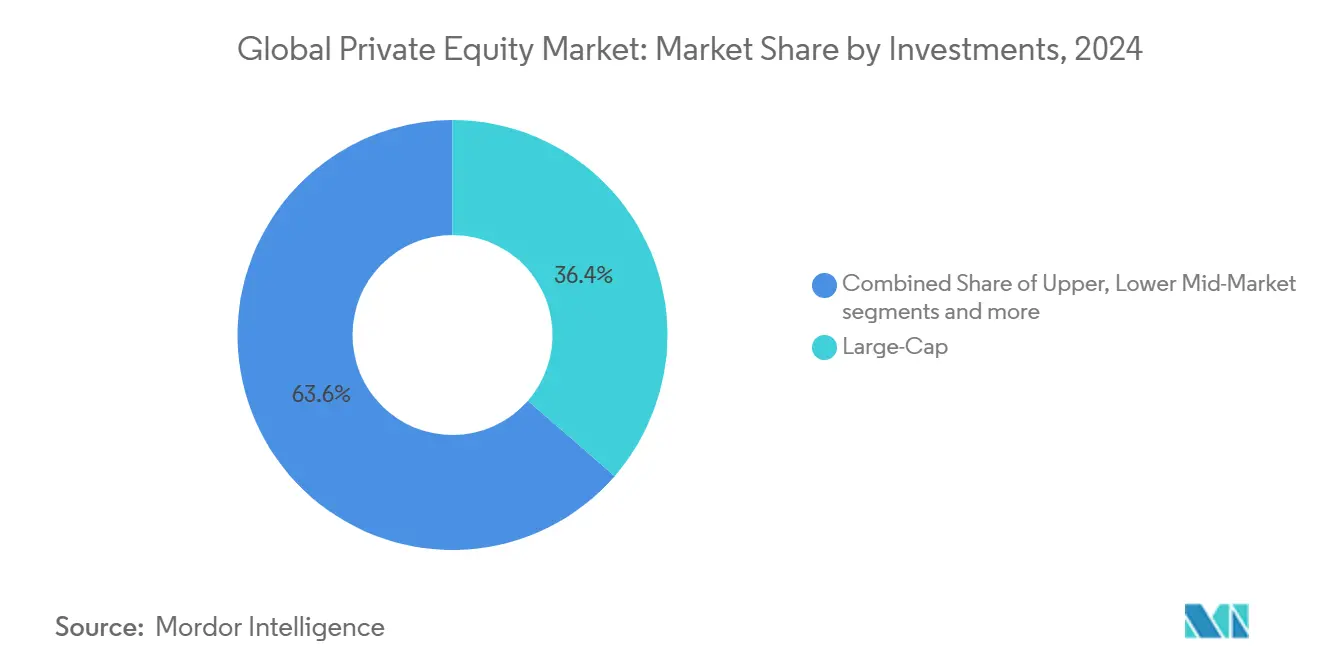

- Par taille de transaction, les transactions de grande capitalisation ont commandé une part de 36,4 % de la taille du marché du privé equity en 2024 ; le marché intermédiaire inférieur s'étend à un TCAC de 12,31 %.

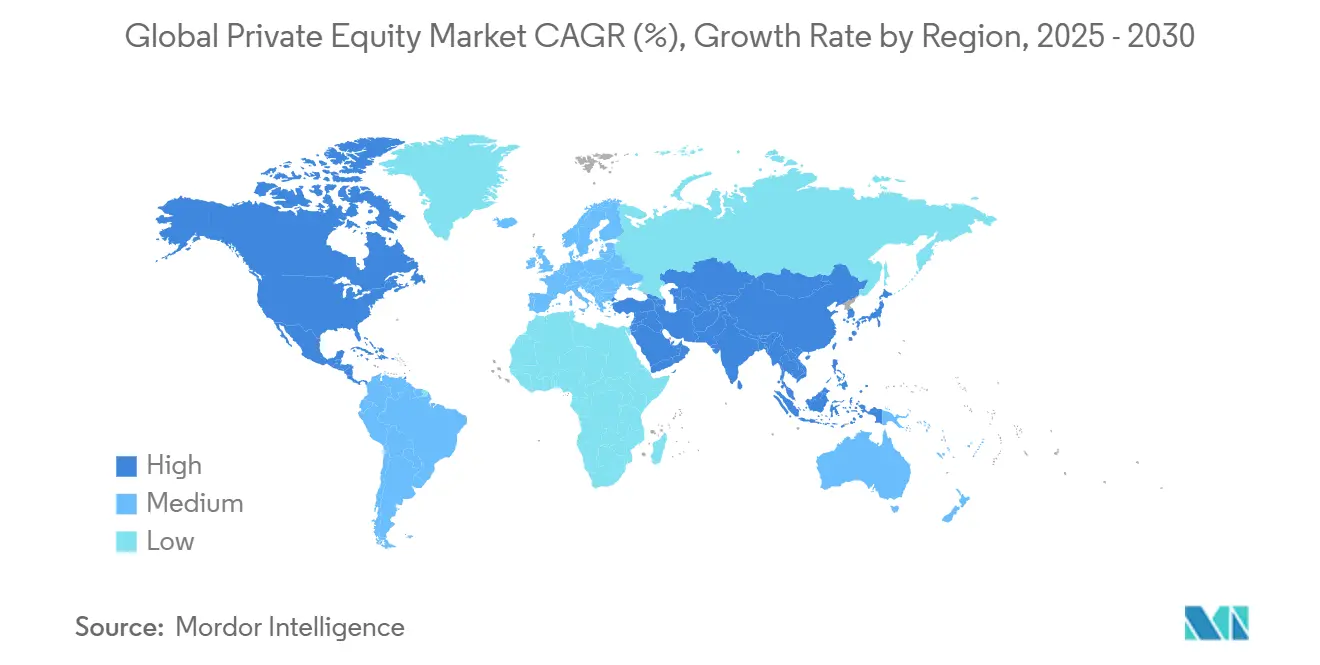

- Par géographie, l'Amérique du Nord menait avec une part de 53,2 % en 2024, tandis que l'Asie-Pacifique devrait s'étendre à un TCAC de 8,95 % jusqu'en 2030.

Tendances et perspectives du marché mondial du privé equity

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Soldes record de poudre sèche cherchant un déploiement | +3.2% | Mondial ; le plus fort en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Allocations croissantes aux alternatifs par les investisseurs de pension et souverains | +2.8% | Mondial ; mené par l'Amérique du Nord, expansion en APAC | Long terme (≥ 4 ans) |

| Demande de transformation numérique pour la création de valeur opérationnelle | +2.1% | Mondial ; prononcé sur les marchés développés | Moyen terme (2-4 ans) |

| Accès des investisseurs de détail via les structures semi-liquides / 401(k) | +1.9% | Principalement Amérique du Nord ; émergent en Europe | Long terme (≥ 4 ans) |

| Liquidité débloquée grâce aux fonds de continuation et secondaires | +1.5% | Mondial, mené par l'Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Tokenisation des parts de fonds permettant la propriété fractionnelle | +0.8% | Mondial, adoption précoce sur les marchés développés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Soldes record de poudre sèche cherchant un déploiement

La poudre sèche mondiale un grimpé à 2,62 billions USD à la mi-2024, exerçant une pression matérielle sur les associés commandités pour transiger. Les comités d'investissement accélèrent les calendriers de diligence et souscrivent des multiples d'entrée plus élevés pour éviter la traînée de capital. Le résultat est une bifurcation plus nette : les méga-fonds gravitent vers les transactions public-privé de plusieurs milliards de dollars, tandis que les gestionnaires spécialisés du marché intermédiaire voient moins de congestion d'enchères et une tarification plus serrée. Dans des secteurs tels que les services de soins de santé et les logiciels B2B, un capital abondant pousse les vendeurs à tester le marché plus tôt, renforçant un cycle vertueux d'offre de transactions. Pourtant, les fonds de vintage vieillissants font face à une pression ' utilisez-le ou perdez-le ', provoquant une hausse des transactions en club qui répartissent les risques tout en préservant la vitesse de déploiement. Malgré l'inflation des valorisations dans certaines poches, les gestionnaires disciplinés tirent parti des structures de gain conditionnel et de la tarification contingente pour protéger le risque baissier et préserver les rendements cibles.

Allocations croissantes aux alternatifs par les investisseurs de pension et souverains

Une enquête Nuveen auprès de 800 institutions mondiales supervisant 19 billions USD montre que 66 % prévoient d'augmenter les allocations de privé equity dans les cinq prochaines années[1]Enquête d'allocation d'actifs Nuveen, ' Perspectives d'investissement alternatif 2025 ', Nuveen, nuveen.com. Les fonds souverains du Conseil de coopération du Golfe et d'Asie mènent les syndicats de transactions directes, écrivant souvent des tickets de capitaux propres de 1 à 2 milliards USD pour sécuriser les droits de gouvernance. Ces investisseurs à horizon long perçoivent la classe d'actifs comme une couverture contre la volatilité des marchés publics et le risque d'inflation, leur permettant de tolérer des courbes en J plus longues. La demande de co-investissement remodèle l'économie, car les fonds négocient un portage plus faible sur les tranches côte à côte en échange de la vitesse d'exécution. Le flux régulier d'argent institutionnel important soutient la levée de fonds même lorsque les conditions macro se resserrent, fournissant une base durable qui lisse le cycle de formation de capital.

Demande de transformation numérique pour la création de valeur opérationnelle

Les boîtes à outils opérationnelles incluent désormais l'intelligence artificielle, l'analyse de données et l'automatisation. L'analyse de l'industrie estime les hausses potentielles de rendement à 150 %-250 % lorsque l'IA est intégrée dans les plans de création de valeur de portefeuille. Le groupe d'exploitation de portefeuille de KKR un créé un modèle propriétaire de langage naturel qui filtre les transcriptions du service client pour identifier les moteurs d'attrition, réduisant l'attrition de 200 points de base. L'équipe de science des données de Blackstone applique des algorithmes de maintenance prédictive à travers les participations industrielles, prolongeant la vie des actifs et comprimant les budgets d'investissement. La recherche KPMG estime que l'IA générative peut réduire les calendriers de diligence de jours à secondes. À mesure que ces capacités s'étendent, les gestionnaires se différencient moins sur l'effet de levier et plus sur l'ingénierie post-transaction, élevant la barre pour les futures levées de fonds.

Accès des investisseurs de détail via les structures semi-liquides / 401(k)

La décision d'Empower d'ajouter une exposition aux marchés privés pour 19 millions d'épargnants retraités à travers 1,8 billion USD d'actifs signale une participation de détail grand public. Les fonds perpétuels semi-liquides ont enregistré 381 milliards USD d'actifs nets au T3 2024, permettant une liquidité mensuelle ou trimestrielle dans des portes prédéfinies. Les concepteurs de produits mélangent des manches de crédit privé pour lisser la volatilité NAV, s'alignant sur la tolérance de détail aux baisses. Les plateformes technologiques automatisent la compensation des appels de capital, simplifiant les processus de back-office qui bloquaient autrefois les flux de détail. Les conseils du département du Travail, plus le lobbying de l'industrie, indiquent un élan, pourtant les fiduciaires exigent encore des structures de frais transparentes et des politiques de valorisation standardisées. À mesure que les obstacles opérationnels tombent, le marché du privé equity pourrait puiser dans un pool de contributions définies de 12,5 billions USD, élargissant sa base d'investisseurs et lissant la cyclicité de levée de fonds.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts de financement plus élevés dus aux taux d'intérêt | -2.4% | Mondial ; aigu en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Écarts de valorisation offre-demande supprimant les sorties | -1.8% | Mondial ; notable en Europe | Moyen terme (2-4 ans) |

| Charges de conformité de rapportage ESG et d'impact plus strictes | -1.2% | Europe en tête, expansion mondiale | Moyen terme (2-4 ans) |

| AIFMD II et mandats équivalents de transparence des données | -0.9% | Europe primaire, retombées sur les opérations mondiales | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coûts de financement plus élevés dus aux taux d'intérêt

Le pivot de près de zéro aux taux normalisés élève les charges de service de la dette et réduit l'effet de levier, forçant les contributions en capitaux propres à augmenter. Les données MSCI montrent que les actifs détenus portent maintenant un effet de levier plus élevé que les transactions réalisées, suggérant une pression de valorisation future[2]MSCI Analytique, ' Mise à jour de l'effet de levier du privé equity 2025 ', MSCI, msci.com. Les prêteurs seniors resserrent les covenants, réintroduisent des tests de maintenance absents depuis une décennie, et poussent les spreads de 150-200 points de base. Pour combler l'écart de financement, les sponsors puisent dans un marché de crédit privé de 2,1 billions USD qui prix de manière flexible mais à des primes de 50-100 points de base sur les prêts syndiqués. Les murs de refinancement en 2026-2027 testeront les structures de capital plus faibles, créant des points d'entrée pour les fonds en détresse et situations spéciales. Les firmes de premier niveau avec des véhicules de capital permanent peuvent résister à l'environnement de taux, mais les sponsors de niveau intermédiaire peuvent avoir du mal à répondre aux attentes de distribution, contraignant la croissance globale.

Écarts de valorisation offre-demande supprimant les sorties

Un écart croissant entre les attentes des vendeurs et les offres des acheteurs un prolongé les périodes de détention médiane à 6,4 ans, la plus longue record. Environ 30 000 actifs invendus d'une valeur de 3,6 billions USD obstruent les pipelines de sortie, retardant les distributions aux commanditaires et étendant les durées de vie des fonds. Les marchés européens ressentent le plus la pression : les valeurs de sortie ont chuté de 19 % au T1 2025 même si les volumes d'investissement ont récupéré, reflétant une souscription prudente au milieu de l'incertitude macro. Les véhicules de continuation allègent la pression en permettant aux sponsors de conserver les actifs très performants, pourtant les processus de consentement LP peuvent ralentir l'adoption. L'embouteillage déprime aussi la levée de fonds pour les gestionnaires émergents, car les cycles de capital favorisent les plateformes établies avec des records de liquidité prouvés. Jusqu'à ce que les multiples des marchés publics se stabilisent et que les coûts de financement se stabilisent, l'activité de sortie traînera les normes historiques, pesant sur les rendements réalisés du marché du privé equity.

Analyse par segment

Par type de fonds : dominance du rachat au milieu de l'innovation du marché secondaire

Les stratégies de rachat ont capturé 40,5 % de la taille du marché du privé equity en 2024 et restent le point de référence pour les allocations institutionnelles. Les investisseurs apprécient la visibilité des leviers de création de valeur, la tarification, les opérations et la discipline du capital, plus les indices de référence reconnaissables. L'activité est prononcée en Europe, où les conglomérats font tourner les filiales non-cœur et les entreprises familiales vieillissantes cherchent des solutions de succession. Aux États-Unis, les cessions d'entreprises restent abondantes car les entreprises publiques affinent leur focus sur les actifs cœur, fournissant un pipeline de transactions de plateforme. Le capital-risque montre une résilience sélective dans l'intelligence artificielle, les outils de sciences de la vie et les technologies propres, tandis que les capitaux propres de croissance poursuivent les modèles SaaS à efficacité de capital qui résistent aux fluctuations macro.

Les secondaires et fonds de fonds enregistrent un TCAC de 9,34 %, le rythme le plus rapide parmi les types de fonds. Les commanditaires accueillent la liquidité précoce, et les sponsors obtiennent du capital frais sans ventes conventionnelles, lissant les profils de taux de rendement interne. Les acteurs de niche souscrivent maintenant des ponts d'actions privilégiées qui offrent une liquidité partielle et une participation à la hausse, élargissant la boîte à outils. À mesure que les contraintes réglementaires se resserrent autour de la transparence, les gestionnaires de secondaires spécialisés intègrent des modules de diligence ESG, une caractéristique qui aide les grands LP à répondre aux mandats de rapport sans réinventer les flux de travail. Sur l'horizon de prévision, le marché du privé equity s'attend à ce que les secondaires s'institutionnalisent davantage, soutenant un spectre de liquidité plus continu.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par secteur : leadership technologique avec accélération de la transition énergétique

La technologie un absorbé 31,2 % de la valeur des transactions de 2024, cimentant son rang comme le plus grand cluster thématique. Les sponsors ciblent les logiciels d'entreprise vendant dans des verticales telles que juridique, éducation et automatisation industrielle, attirés par des revenus récurrents collants et un faible taux d'attrition. Les dépenses de cyber-résilience et les courbes d'adoption SaaS soutiennent une croissance organique à deux chiffres, permettant des remboursements de dette plus rapides même dans un cycle de taux plus élevés. Les soins de santé complètent la technologie : les vents démographiques favorables, les innovations de procédures et la numérisation des flux de travail des fournisseurs favorisent des flux de trésorerie stables et des roll-ups de consolidation. La fintech attire l'attention car la finance intégrée se diffuse dans les plateformes de chaîne d'approvisionnement, bien que les expositions de prêt aux consommateurs attirent une souscription plus stricte.

Le vertical énergie et électricité croît à un TCAC de 13,41 %, le plus élevé parmi les secteurs majeurs. Les plateformes de développement des renouvelables telles qu'Avantus plaisent parce que les flux de trésorerie contractés ressemblent à l'infrastructure, pourtant l'optionnalité de sortie inclut les IPO et les rachats stratégiques des services publics. Les fonds de transition énergétique soutenus par le privé equity tissent maintenant le stockage de batterie, la capture de carbone et les services d'équilibrage du réseau, élargissant leur portée. Energy Capital Partners un levé du capital pour Flagship V, 10 % au-dessus de la cible, montrant un appétit institutionnel profond pour le thème. L'industrie voit une modernisation régulière car l'automatisation d'usine, la robotique et les projets de fabrication additive exigent du capital et une expertise opérationnelle. L'immobilier pivote vers les centres de données, le stockage frigorifique et les laboratoires de sciences de la vie-des actifs bénéficiant de la demande structurelle plutôt que de l'occupation cyclique.

Par taille de transaction : résilience de grande capitalisation au milieu des opportunités du marché intermédiaire

Les transactions de grande capitalisation ont capturé 36,4 % de la part du marché du privé equity en 2024. Les méga-fonds déploient des structures de club qui répartissent les risques à travers plusieurs sponsors tout en préservant le leadership de la transaction. Les transactions public-privé s'accélèrent quand les multiples cotés traînent les comps privés, un motif visible dans les roll-ups de logiciels et soins de santé pendant 2024. Un capital ample permet aux propriétaires de financer des transformations lourdes en capex, incluant la numérisation, l'expansion internationale et les retrofits ESG. La syndication de dette reste faisable pour les actifs marqués, bien que les spreads se soient élargis de 150 points de base versus 2021, encourageant des coussins d'actions plus élevés.

Les transactions du marché intermédiaire inférieur s'étendent à un TCAC de 12,31 %, signalant un entrepreneuriat vibrant et des dynamiques de changement générationnel. Les firmes dirigées par des fondateurs avec un EBITDA plus faible manquent souvent de plans de succession, fournissant une entrée à des multiples raisonnables et de la place pour des améliorations opérationnelles. Les sponsors implémentent une professionnalisation systématique, des installations ERP, la centralisation des achats et l'analyse de tarification pour débloquer la croissance EBITDA sans effet de levier lourd. Le segment bénéficie aussi de chemins d'acquisition bolt-on plus faciles qui multiplient l'échelle dans des niches fragmentées. Parce que les options de sortie incluent les ventes stratégiques aux plus grandes plateformes de privé equity, les gestionnaires peuvent réaliser des gains même si les fenêtres d'IPO restent étroites, protégeant l'industrie du privé equity de la volatilité des marchés publics.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord détenait 53,2 % du marché du privé equity en 2024, soutenue par des marchés de capitaux profonds, une réglementation stable et une largeur sectorielle. L'activité américaine un présenté des transactions public-privé telles que l'acquisition de Cvent par Blackstone et l'achat de portefeuille multifamilial de KKR. L'infrastructure de transition énergétique, les constructions d'infrastructure numérique et les cessions d'entreprises soutiennent les pipelines de transactions. Le secteur des ressources du Canada et l'écosystème manufacturier du Mexique diversifient l'exposition, avec les tendances de near-shoring élevant les M&un transfrontaliers. La liquidité reste fiable grâce aux canaux d'IPO robustes, aux ventes secondaires aux acheteurs stratégiques et à un écosystème de marché secondaire florissant.

L'Europe un démontré une croissance d'investissement et de sortie à deux chiffres en 2024, récupérant après les vents contraires macro[3]Invest Europe, ' Activité privé equity européenne 2024 ', Invest Europe, investeurope.eu. La région DACH mène en automatisation industrielle et climat-tech, tandis que les pays nordiques capitalisent sur l'expertise des services numériques et la dominance de l'énergie renouvelable. Le financement de l'intelligence artificielle un doublé, soulignant un pivot sectoriel vers les thèmes de longue durée. L'échange PISCES à venir du Royaume-Uni cherche à démocratiser l'accès au marché du privé equity pour les investisseurs de détail, bien que le lancement complet reste en attente d'autorisation réglementaire. L'Europe du Sud traîne mais bénéficie de la récupération du tourisme et des subventions du Green Deal de l'UE qui catalysent les transactions d'infrastructure. Ensemble, ces dynamiques soutiennent la pertinence de l'Europe malgré des coûts de financement plus élevés et des incertitudes géopolitiques.

L'Asie-Pacifique devrait croître à un TCAC de 8,95 %, propulsée par la poussée de 183 % du Japon en valeur de transaction qui l'un élevé au plus grand marché de privé equity de la région. Les réformes de gouvernance d'entreprise et les questions de succession dans les conglomérats cotés offrent de nouveaux candidats au rachat. La Chine penche vers les jeux domestiques de soins de santé et consommateurs car les restrictions sortantes persistent, tandis que le soutien politique pour la fabrication verte stimule l'intérêt PE dans les chaînes d'approvisionnement de batterie. L'Inde voit un flux de transactions robuste à travers les soins de santé, la fintech et le SaaS, tirant parti des dividendes démographiques et des initiatives de numérisation réglementaire. Le boom de l'économie numérique de l'Asie du Sud-Est, combiné aux projets de partenariat public-privé en Indonésie et au Vietnam, attire les fonds d'infrastructure. L'Australie et la Nouvelle-Zélande fournissent une diversification des ressources et de l'agriculture, complétant une région dont le dynamisme compense la maturité de l'Amérique du Nord.

Paysage concurrentiel

Le paysage concurrentiel se consolide à mesure que les familles de méga-fonds s'intègrent verticalement et horizontalement à travers le crédit privé, l'infrastructure et les actifs réels. L'achat de HPS Investment Partners par BlackRock un renforcé un bras de crédit privé détenant 220 milliards USD d'actifs clients, donnant à la firme un avantage de plateforme alternative guichet unique. KKR cible 300 milliards USD de capital frais d'ici 2026, sous-tendu par un flotteur d'assurance de sa propriété complète de mondial Atlantic. Apollo tire parti de son affilié de services de retraite Athene pour sécuriser des passifs à long terme qui correspondent aux lock-ups de privé equity, un avantage de financement structurel pendant les cycles volatils.

Les spécialistes du marché intermédiaire défendent leur territoire en se concentrant sur des verticales étroites, la cybersécurité, les services vétérinaires ou les produits chimiques spécialisés, où la connaissance du domaine l'emporte sur la force du bilan. Ils se différencient par les bancs de partenaires opérationnels et l'outillage de science des données adapté aux flux de travail spécifiques. Les sponsors de véhicules de continuation, tels que Whitehorse Liquidity Partners, conçoivent des solutions d'actions privilégiées qui rafraîchissent les structures de capital sans déclencher de sorties complètes, gagnant des flux de frais récurrents. La tokenisation des parts de fonds ajoute un champ de bataille émergent : le fonds de crédit privé sur chaîne d'Apollo avec Securitize offre la propriété fractionnelle, le règlement en temps réel et la gestion transparente de la table des capitalisations.

La concurrence s'intensifie aussi parmi les fournisseurs de données et d'analyses. L'acquisition de Preqin par BlackRock injecte des données propriétaires de marché privé dans Aladdin, élevant les barrières à l'entrée pour les gestionnaires d'actifs rivaux qui s'appuient sur des jeux de données tiers. KKR mène les initiatives d'apprentissage automatique pour raffiner l'origination de transactions, scannant des jeux de données non structurés pour les signaux de stade précoce de cessions d'entreprises. À mesure que ces technologies prolifèrent, le marché du privé equity récompense les firmes qui combinent échelle avec vitesse et perspicacité. Dans l'ensemble, l'écosystème comprend un cœur de titans intégrés entourés de spécialistes agiles, une structure susceptible de persister étant donné les différentes préférences LP pour la diversification versus le focus.

Leaders de l'industrie du privé equity

Apollo mondial Gestion

Blackstone

KKR

Carlyle Group

TPG Capital

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Advent International un acquis Spectris dans une transaction évaluée à 5,9 milliards GBP (7,5 milliards USD). L'acquisition renforce la position d'Advent dans l'instrumentation de précision et améliore son portefeuille en technologie industrielle.

- Mai 2025 : Sycamore Partners un accepté de privatiser Skechers dans une transaction évaluée à 63 USD par action. La transaction souligne l'intérêt continu de Sycamore dans les marques de consommateur et de chaussures avec une forte présence mondiale.

- Mai 2025 : TPG un acquis Peppertree Capital Gestion dans une transaction d'une valeur pouvant atteindre 660 millions USD. L'acquisition vise à étendre la présence de TPG dans l'infrastructure numérique et améliorer ses capacités de gestion d'actifs alternatifs.

- Mai 2025 : Madison Dearborn Partners un convenu avec Thoma Bravo d'acquérir une participation dans NextGen Healthcare. Le partenariat devrait soutenir la croissance de NextGen dans la technologie des soins de santé et accélérer l'innovation dans les dossiers de santé électroniques et les solutions de gestion de pratique.

Portée du rapport sur le marché mondial du privé equity

Ce rapport vise à fournir une analyse détaillée du marché mondial du privé equity. Il se concentre sur la dynamique du marché, les tendances émergentes dans les segments et marchés régionaux, et les perspicacités sur divers types de produits et d'applications. Il analyse aussi les acteurs clés et le paysage concurrentiel dans le marché mondial du privé equity. Le marché du privé equity est segmenté par type de fonds (rachat, capital-risque (VC), immobilier, infrastructure, autre (privé equity en détresse, prêt direct, etc.), par secteur (technologie (logiciel), soins de santé, immobilier et services, services financiers, industrie, consommateur et détail, énergie et électricité, médias et divertissement, télécoms, autres (transport, etc.)), investissements (grande capitalisation, marché intermédiaire supérieur, marché intermédiaire inférieur, immobilier), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique latine, Moyen-Orient et Afrique). Le rapport offre la taille du marché et les prévisions pour le marché mondial du privé equity en valeur (millions USD) pour tous les segments ci-dessus.

| Rachat et croissance |

| Capital-risque |

| Mezzanine et détresse |

| Secondaires et fonds de fonds |

| Technologie (logiciel) |

| Soins de santé |

| Immobilier et services |

| Services financiers |

| Industrie |

| Consommateur et détail |

| Énergie et électricité |

| Médias et divertissement |

| Télécoms |

| Autres (transport, etc.) |

| Grande capitalisation |

| Marché intermédiaire supérieur |

| Marché intermédiaire inférieur |

| Petite et SMID |

| Amérique du Nord | Canada |

| États-Unis | |

| Mexique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Asie-Pacifique | Inde |

| Chine | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Asie du Sud-Est (Singapour, Malaisie, Thaïlande, Indonésie, Vietnam et Philippines) | |

| Reste de l'Asie-Pacifique | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Espagne | |

| Italie | |

| BENELUX (Belgique, Pays-Bas et Luxembourg) | |

| NORDIQUES (Danemark, Finlande, Islande, Norvège et Suède) | |

| Reste de l'Europe | |

| Moyen-Orient et Afrique | Émirats arabes unis |

| Arabie saoudite | |

| Afrique du Sud | |

| Nigeria | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de fonds | Rachat et croissance | |

| Capital-risque | ||

| Mezzanine et détresse | ||

| Secondaires et fonds de fonds | ||

| Par secteur | Technologie (logiciel) | |

| Soins de santé | ||

| Immobilier et services | ||

| Services financiers | ||

| Industrie | ||

| Consommateur et détail | ||

| Énergie et électricité | ||

| Médias et divertissement | ||

| Télécoms | ||

| Autres (transport, etc.) | ||

| Par investissements | Grande capitalisation | |

| Marché intermédiaire supérieur | ||

| Marché intermédiaire inférieur | ||

| Petite et SMID | ||

| Par géographie | Amérique du Nord | Canada |

| États-Unis | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Asie-Pacifique | Inde | |

| Chine | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Asie du Sud-Est (Singapour, Malaisie, Thaïlande, Indonésie, Vietnam et Philippines) | ||

| Reste de l'Asie-Pacifique | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Espagne | ||

| Italie | ||

| BENELUX (Belgique, Pays-Bas et Luxembourg) | ||

| NORDIQUES (Danemark, Finlande, Islande, Norvège et Suède) | ||

| Reste de l'Europe | ||

| Moyen-Orient et Afrique | Émirats arabes unis | |

| Arabie saoudite | ||

| Afrique du Sud | ||

| Nigeria | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés auxquelles le rapport répond

Quelle est la taille actuelle du marché du privé equity ?

Le marché du privé equity totalisait 17,36 billions USD en 2025 et est en voie d'atteindre 34,88 billions USD d'ici 2030 à un TCAC de 14,98 %.

Quelle région mène l'investissement de privé equity ?

L'Amérique du Nord détient 53,2 % de part de marché, soutenue par des marchés de capitaux profonds et des opportunités sectorielles diverses.

Pourquoi les secondaires croissent-ils si rapidement ?

Les véhicules de continuation menés par les GP et la demande LP pour la liquidité ont poussé le volume de transaction secondaire à 160 milliards USD en 2024, le segment en expansion le plus rapide à un TCAC de 9,34 %.

Comment les taux d'intérêt plus élevés affectent-ils le privé equity ?

Les coûts de financement sont en hausse, l'effet de levier est plus faible, et les sponsors s'appuient davantage sur le crédit privé, réduisant le TCAC prévu du secteur d'environ 2,4 points de pourcentage.

Dernière mise à jour de la page le: