Taille et parts du marché allemand des dispositifs pour diabète

Analyse du marché allemand des dispositifs pour diabète par Mordor Intelligence

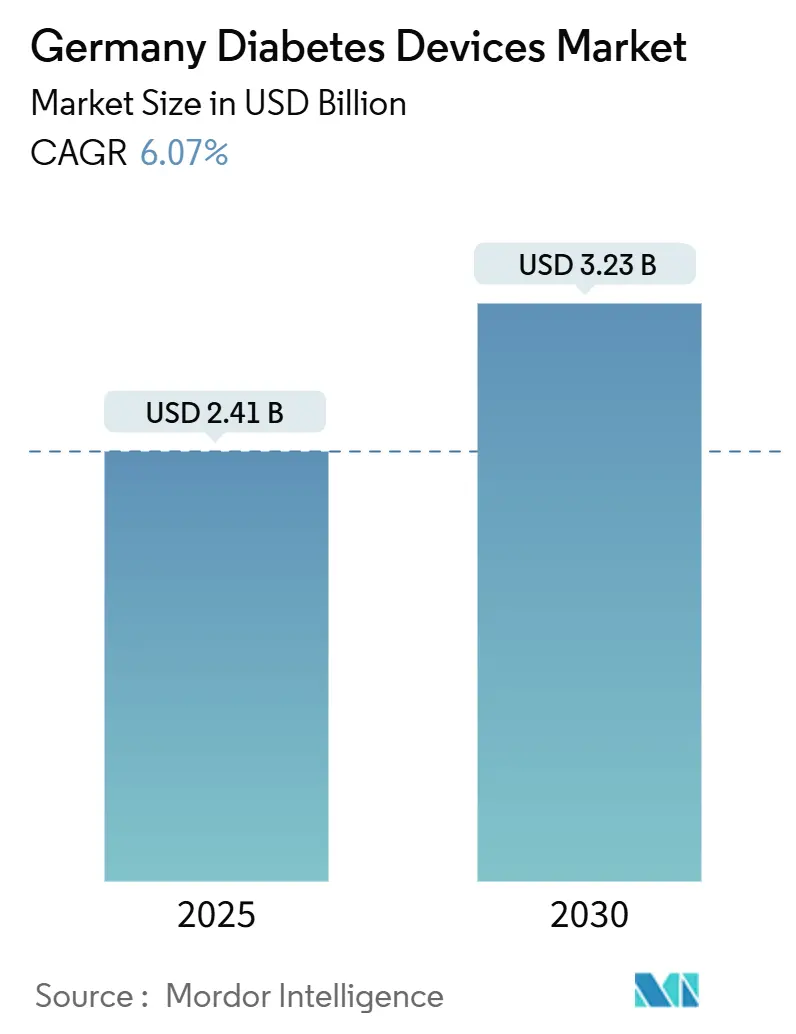

Le marché allemand des dispositifs pour diabète s'élève à 2,41 milliards USD en 2025 et devrait atteindre 3,23 milliards USD d'ici 2030, reflétant un TCAC de 6,07%. La croissance est soutenue par le remboursement de l'assurance maladie légale pour la surveillance flash et la surveillance continue du glucose en temps réel, une couverture élargie pour les pompes hybrides en boucle fermée, et un financement public soutenu pour la titration d'insuline assistée par IA. Une population vieillissante rapidement et intensive en insuline, couplée à la voie d'accélération de la Loi sur les soins de santé numériques pour les applications de santé remboursables, oriente la demande vers des solutions connectées et à domicile. Les fabricants se concentrent sur des écosystèmes intégrés qui associent capteurs, pompes et logiciels cloud, une stratégie qui aide à défendre les marges tandis que les prix des bandelettes de test chutent sous la pression des appels d'offres. Le cluster med-tech du Bade-Wurtemberg ajoute de la résilience en localisant la R&D et la production, réduisant l'exposition aux chocs de la chaîne d'approvisionnement mondiale.

Points clés du rapport

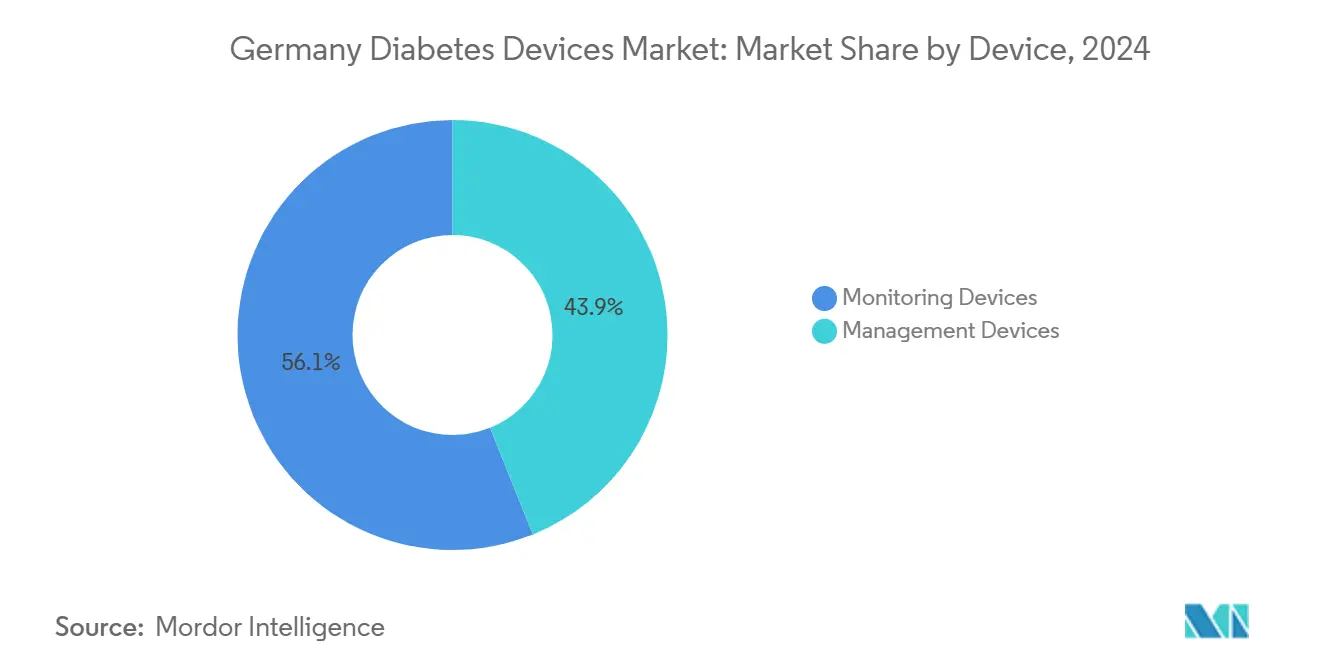

- Par type de dispositif, les dispositifs de surveillance ont dominé avec 56,12% de part de revenus en 2024, tandis que la surveillance continue du glucose devrait s'étendre à un TCAC de 7,52% jusqu'en 2030.

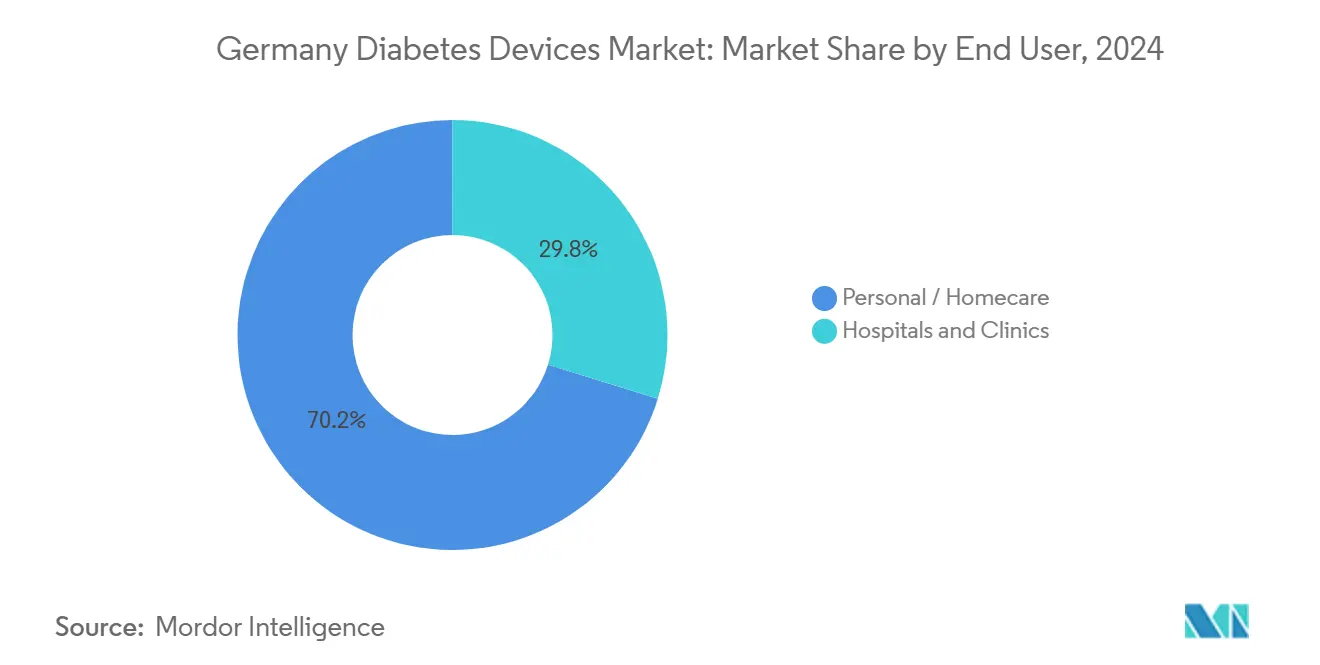

- Par utilisateur final, le segment personnel/soins à domicile détenait 70,21% de la part du marché allemand des dispositifs pour diabète en 2024 et progresse à un TCAC de 6,52% jusqu'en 2030.

Tendances et aperçus du marché allemand des dispositifs pour diabète

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Remboursement SHI pour Flash-CGM piloté par la stratégie nationale du diabète | +1.5% | National | Moyen terme (2-4 ans) |

| Remboursement des pompes hybrides en boucle fermée accélérant l'adoption | +1.2% | National | Moyen terme (2-4 ans) |

| Base de population vieillissante à forte utilisation d'insuline en Allemagne | +0.9% | National, avec impact plus élevé dans les régions avec démographie plus âgée | Long terme (≥ 4 ans) |

| Loi sur les applications de santé numérique (DiGA) stimulant la surveillance connectée à domicile | +0.7% | National | Court terme (≤ 2 ans) |

| Cluster med-tech du Bade-Wurtemberg sécurisant l'approvisionnement local | +0.6% | Régional, avec impact national | Moyen terme (2-4 ans) |

| Projets IA financés par le Bund pour la titration automatisée d'insuline | +0.4% | National | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Remboursement SHI pour Flash-CGM piloté par la stratégie nationale du diabète

Le remboursement élargi couvre désormais les patients de type 2 nécessitant ≥ 3 injections d'insuline quotidiennes, le diabète gestationnel traité par insuline, et tous les mineurs de moins de 18 ans. L'utilisation chez les adultes avec diabète de type 1 a bondi de 31,1% en 2017 à 75,4% en 2021/2022 [1]Yong Du, "Use of Glucose Monitoring Devices Among Adults With Diabetes in Germany," Diabetes Technology & Therapeutics, liebertpub.com. La politique met l'accent sur l'accès plutôt que sur la réduction des prix, permettant aux entreprises de maintenir la R&D tout en élargissant la portée. Une pénétration plus élevée stimule la demande de capteurs, transmetteurs et plateformes de données, renforçant l'expansion technologique du marché allemand des dispositifs pour diabète.

Remboursement des pompes hybrides en boucle fermée accélérant l'adoption

La couverture légale pour l'administration automatisée d'insuline crée un chemin de mise à niveau clair depuis les injections quotidiennes multiples. La mylife Loop d'Ypsomed a généré 80,8% de croissance des ventes en 2024/25 en Allemagne [2]Ypsomed AG, "Ypsomed Sells Its Diabetes Business and Grows by Over 35%," ypsomed.com. Les études cliniques enregistrent une baisse de 76% des hypoglycémies sévères pour les utilisateurs avec conscience altérée [3]Roman Hovorka, "Closed-Loop Insulin Delivery: Update on the State of the Field," tandfonline.com. La concurrence s'intensifie alors que les acteurs établis et les nouveaux venus s'empressent de raffiner les algorithmes, d'étendre le temps de port des capteurs et de simplifier l'intégration, ajoutant de la profondeur au marché allemand des dispositifs pour diabète.

Base de population vieillissante à forte utilisation d'insuline

Environ 7 millions d'Allemands vivent avec le diabète, avec des projections de 10,7-12,3 millions d'ici 2040 [4]Diabinfo, "How Many People Have Diabetes?," diabinfo.de. Les adultes âgés ont souvent des difficultés avec la dextérité et la vision, suscitant une demande pour des dispositifs dotés d'écrans plus grands et de conceptions ergonomiques. Ce changement démographique ancre la croissance volumétrique à long terme pour les pompes, injecteurs stylos et moniteurs connectés, renforçant le marché allemand des dispositifs pour diabète sur tous les canaux.

Loi sur les applications de santé numérique (DiGA) stimulant la surveillance connectée à domicile

La Loi allemande sur les soins de santé numériques permet le remboursement basé sur prescription d'applications certifiées dans le cadre d'une voie rapide de 12 mois. Cinquante-six applications sont désormais qualifiées, donnant accès à 73 millions de citoyens assurés à des outils de surveillance guidée, calculateurs de doses et coaching. Le flux de données transparent des capteurs vers les plateformes cloud soutient les soins proactifs, réduit les visites cliniques et augmente l'adhérence pour les vendeurs de dispositifs dans le marché allemand des dispositifs pour diabète.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Arriéré de recertification MDR ralentissant les lancements de nouveaux dispositifs | -0.8% | National, avec implications à l'échelle de l'UE | Court terme (≤ 2 ans) |

| Appels d'offres SHI entraînant une compression des prix des bandelettes de test | -0.5% | National | Moyen terme (2-4 ans) |

| Préoccupations liées à la confidentialité des données cloud liées au RGPD | -0.3% | National, avec implications à l'échelle de l'UE | Moyen terme (2-4 ans) |

| Pénurie d'éducateurs en diabète pour la formation avancée aux pompes | -0.4% | National, avec variations régionales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Arriéré de recertification MDR ralentissant les lancements de nouveaux dispositifs

Moins de 10% des dispositifs existants ont transitionné vers la nouvelle réglementation UE, et 83% des entreprises ont reporté la certification de nouveaux produits. Les audits longs restreignent le flux du pipeline, émoussant l'élan d'innovation dans le marché allemand des dispositifs pour diabète jusqu'à ce que la capacité des organismes notifiés s'étende.

Appels d'offres SHI entraînant une compression des prix des bandelettes de test

La tarification de référence agressive réduit les marges sur les bandelettes de glucose sanguin. Alors que les fabricants redirigent le capital vers la surveillance basée sur capteurs, le segment d'autosurveillance glycémique se commoditise. Le changement accélère l'adoption CGM, mais l'érosion des revenus dans les consommables réduit la croissance globale du marché allemand des dispositifs pour diabète.

Analyse des segments

Par dispositif : CGM stimule la croissance du segment surveillance

Les dispositifs de surveillance ont capturé 56,12% des revenus des dispositifs en 2024 et augmentent à un TCAC de 7,52%, plus rapidement que la taille globale du marché allemand des dispositifs pour diabète. Le remboursement élargi pour les systèmes flash et la couverture pédiatrique maintiennent les gains de volume, tandis que des plateformes comme le futur capteur de cétones continu d'Abbott laissent entrevoir des pools de profits adjacents (lovemylibre.com). L'autosurveillance glycémique reste un point d'entrée pour les patients nouvellement diagnostiqués mais endure des prix compressés sous les appels d'offres SHI. La part du marché allemand des dispositifs pour diabète pour les dispositifs de gestion s'élève à 44% ; les pompes hybrides en boucle fermée élèvent cette portion grâce à une croissance unitaire à deux chiffres.

Les insights prédictifs informent de plus en plus la thérapie : les métriques de temps dans la plage corrèlent avec des risques réduits de rétinopathie et cardiovasculaires. Les ventes de la YpsoPump mylife illustrent la convergence des moniteurs et pompes en boucles quasi-autonomes. Alors que la précision des capteurs, la sophistication des algorithmes et l'intégration smartphone s'améliorent, le marché allemand des dispositifs pour diabète migre des tests épisodiques vers le contrôle continu en boucle fermée.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : La dominance des soins à domicile reflète le succès politique

Les utilisateurs personnels/soins à domicile représentaient 70,21% du marché allemand des dispositifs pour diabète en 2024 et croîtront à un TCAC de 6,52% jusqu'en 2030. Les applications DiGA et les démarrages de pompes à distance prouvent l'équivalence clinique à la formation en cabinet. Les smartphones servent désormais de hubs pour les données des capteurs, renforçant l'adhérence et réduisant les visites hospitalières. Les hôpitaux et cliniques, avec 30% de part, se concentrent sur les cas complexes et l'initiation technologique, exigeant des mesures de qualité électroniques pour le contrôle glycémique hospitalier.

La collaboration inter-établissements resserre le continuum de soins : les cliniques lancent une éducation structurée aux pompes comme GoPump, puis confient les patients aux prestataires communautaires. Cette division du travail renforce le volume dans les canaux domiciliaires tout en assurant une montée en charge sûre des outils avancés, soutenant la taille du marché allemand des dispositifs pour diabète dans tous les groupes d'utilisateurs.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Allemagne du Sud, menée par le Bade-Wurtemberg, fonctionne comme un moteur d'innovation. Les sièges sociaux et sites de production de Roche Diagnostics et un réseau dense de partenaires académiques incubent la chimie des capteurs, l'électronique basse consommation et les algorithmes IA. Le cluster emploie environ 20 000 spécialistes med-tech et soutient une chaîne d'approvisionnement domestique résiliente, amortissant le marché allemand des dispositifs pour diabète contre la volatilité externe.

Les États fédéraux du Nord tirent parti d'une infrastructure numérique solide pour faire évoluer les soins connectés. L'investissement d'Ypsomed à Schwerin élargit la capacité pour les auto-injecteurs et stylos, ancrant une croissance orientée export tout en distribuant des emplois au-delà de la base traditionnelle du sud-ouest. Les décideurs politiques de Hambourg et Schleswig-Holstein mènent des pilotes de télémédecine qui regroupent les applications DiGA avec CGM, augmentant la pénétration surtout chez les utilisateurs en âge de travailler.

Les régions orientales, confrontées à un vieillissement démographique plus rapide, stimulent la demande pour des dispositifs adaptés aux personnes âgées. L'adoption de pompes à grand écran et de capteurs d'alerte par vibration est plus élevée là où la prévalence de déficience visuelle complique l'auto-soin. Les prestations SHI uniformes assurent une cohérence nationale de remboursement, pourtant les disparités dans la disponibilité d'éducateurs spécialisés persistent ; la Saxe rurale signale des temps d'attente plus longs pour la formation avancée aux pompes que Berlin urbain. Les subventions fédérales continues pour les cliniques numériques devraient niveler les écarts de service, renforçant le marché allemand des dispositifs pour diabète dans tous les Länder.

Paysage concurrentiel

La concentration du marché est modérée, avec Abbott, Roche, Dexcom et Medtronic dominant les capteurs, tandis que Novo Nordisk, Eli Lilly et Sanofi commandent les canaux d'insuline en stylos et flacons. Les alliances stratégiques redessinent les frontières : Abbott et Medtronic vont co-développer une combinaison capteur-pompe à double marque. Le début 2024 d'un CGM par Roche défie le duopole historique et signale une escalade des paris R&D.

Les start-ups ciblent les espaces blancs : Diafyt MedTech applique l'apprentissage automatique à la titration automatisée, gagnant des subventions Bund et une approbation accélérée Classe IIb zefyron.com. Le capteur implantable de Senseonics gagne du terrain chez les patients voulant des insertions trimestrielles au lieu de remplacements bihebdomadaires, bien que le flux de travail chirurgical limite le volume. Les acteurs établis ripostent avec des extensions de temps de port des capteurs et des fonctionnalités de personnalisation d'applications comme My Insights de Medtronic, qui envoie des incitations comportementales par email aux utilisateurs MiniMed.

La réglementation façonne la rivalité. Les entreprises qui passent les audits MDR tôt sécurisent des ventes ininterrompues et une bande passante marketing ; les retardataires risquent des ruptures de stock et des appels d'offres perdus. Les dossiers d'économie de la santé d'IQWiG influencent les plafonds de remboursement, poussant les fournisseurs à lier les données des dispositifs aux gains de résultats mesurables. Alors que les écosystèmes numériques mûrissent, l'enfermement dépend de l'interopérabilité cloud et de l'intégration du flux de travail clinique, approfondissant les fossés concurrentiels dans le marché allemand des dispositifs pour diabète.

Leaders de l'industrie allemande des dispositifs pour diabète

-

Abbott Diabetes Care

-

Roche Diabetes Care

-

DexCom Inc.

-

Medtronic PLC

-

Insulet Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Octobre 2022 : Mediq a accepté d'acquérir DiaExpert, un distributeur allemand de fournitures de diabète par correspondance, d'Ypsomed.

- Octobre 2022 : Medtronic a lancé My Insights pour MiniMed 770G, envoyant des conseils mensuels personnalisés dérivés des données de pompe et CGM.

- Avril 2022 : CamDiab, Ypsomed et Abbott se sont associés pour relier FreeStyle Libre 3, CamAPS FX et mylife YpsoPump en un système intégré d'administration automatisée d'insuline.

Portée du rapport sur le marché allemand des dispositifs pour diabète

La gestion appropriée du diabète implique de prendre soin du bien-être général du corps. En tant que tel, assembler une équipe spécialisée de professionnels de la santé de divers domaines est crucial. Cette équipe de soins du diabète collaborera avec les patients pour créer un plan complet de gestion de leur condition et assurer une santé optimale tout en prévenant également toute complication potentielle liée au diabète. Le marché allemand des dispositifs de soins du diabète est segmenté en dispositifs de surveillance (autosurveillance glycémique (dispositifs glucomètres, bandelettes de test de glucose sanguin et lancettes) et surveillance continue du glucose (capteurs et durables)) et dispositifs de gestion (pompes à insuline (dispositif pompe à insuline, réservoir de pompe à insuline,), stylos à insuline jetables, seringues à insuline, cartouches pour stylos réutilisables et injecteurs à jet). Le rapport offre la valeur (en USD) et le volume (en unités) pour les segments susmentionnés.

| Dispositifs de surveillance | Autosurveillance glycémique | Glucomètres |

| Bandelettes de test de glucose sanguin | ||

| Lancettes | ||

| Surveillance continue du glucose | Capteurs | |

| Durables/Transmetteurs | ||

| Par type CGM | ||

| Dispositifs de gestion | Pompes à insuline | Pompes attachées |

| Pompes patch | ||

| Stylos à insuline | Stylos jetables | |

| Stylos réutilisables et cartouches | ||

| Seringues à insuline | ||

| Injecteurs à jet | ||

| Hôpitaux et cliniques |

| Personnel / Soins à domicile |

| Par dispositif | Dispositifs de surveillance | Autosurveillance glycémique | Glucomètres |

| Bandelettes de test de glucose sanguin | |||

| Lancettes | |||

| Surveillance continue du glucose | Capteurs | ||

| Durables/Transmetteurs | |||

| Par type CGM | |||

| Dispositifs de gestion | Pompes à insuline | Pompes attachées | |

| Pompes patch | |||

| Stylos à insuline | Stylos jetables | ||

| Stylos réutilisables et cartouches | |||

| Seringues à insuline | |||

| Injecteurs à jet | |||

| Par utilisateur final | Hôpitaux et cliniques | ||

| Personnel / Soins à domicile | |||

Questions clés répondues dans le rapport

Quelle est la taille du marché allemand des dispositifs de soins du diabète ?

La taille du marché allemand des dispositifs de soins du diabète devrait atteindre 2,41 milliards USD en 2025 et croître à un TCAC de 6,07% pour atteindre 3,23 milliards USD d'ici 2030.

Quelles technologies sont susceptibles de façonner la prochaine vague de croissance ?

Les pompes hybrides en boucle fermée, les applications de titration d'insuline pilotées par IA, et les plateformes intégrées capteur-pompe devraient approfondir le passage vers une gestion automatisée et connectée du diabète jusqu'en 2030.

Qui sont les acteurs clés du marché allemand des dispositifs pour diabète ?

Abbott Diabetes Care, Roche Diabetes Care, DexCom Inc., Medtronic PLC et Insulet Corporation sont les principales entreprises opérant sur le marché allemand des dispositifs pour diabète.

Quel type de produit se développe le plus rapidement ?

Les systèmes de surveillance continue du glucose mènent la croissance avec un TCAC de 7,5%, stimulés par un remboursement élargi de l'assurance légale et une forte demande des patients pour le suivi basé sur capteurs.

Dernière mise à jour de la page le: