Taille et part du marché des modules de caméra

Analyse du marché des modules de caméra par Mordor Intelligence

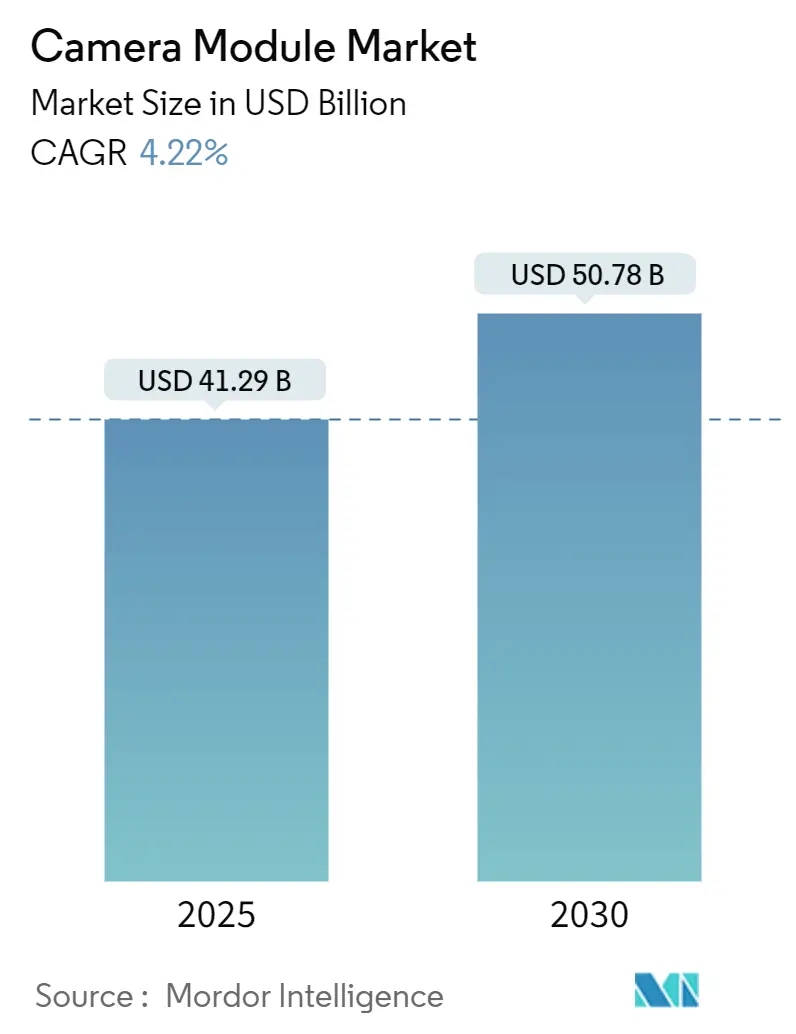

Le marché des modules de caméra est évalué à 41,29 milliards USD en 2025 et devrait atteindre 50,78 milliards USD d'ici 2030, reflétant un TCAC de 4,22 % sur la période. La croissance passe de l'expansion pure du volume à l'innovation riche en fonctionnalités, la saturation des terminaux poussant les fabricants vers des matrices multi-caméras, le zoom à optique pliée et le traitement IA embarqué. Les mandats de sécurité automobile, la surveillance d'analytique de périphérie et les appareils XR émergents élargissent les flux de revenus au-delà des expéditions mobiles traditionnelles. Les fabricants de composants privilégient la résilience de la chaîne d'approvisionnement après le tremblement de terre de Taiwan de 2024 qui a exposé la vulnérabilité de l'approvisionnement en moteurs à bobine vocale (VCM), tandis que des gouvernements tels que l'Inde utilisent des incitations liées à la production pour localiser l'assemblage et attirer de nouveaux investissements. L'intensité concurrentielle augmente alors que les fournisseurs coréens, japonais et chinois rivalisent pour sécuriser des positions de propriété intellectuelle dans des niches à haute valeur comme les caméras sous-écran et les modules périscope.

Points clés du rapport

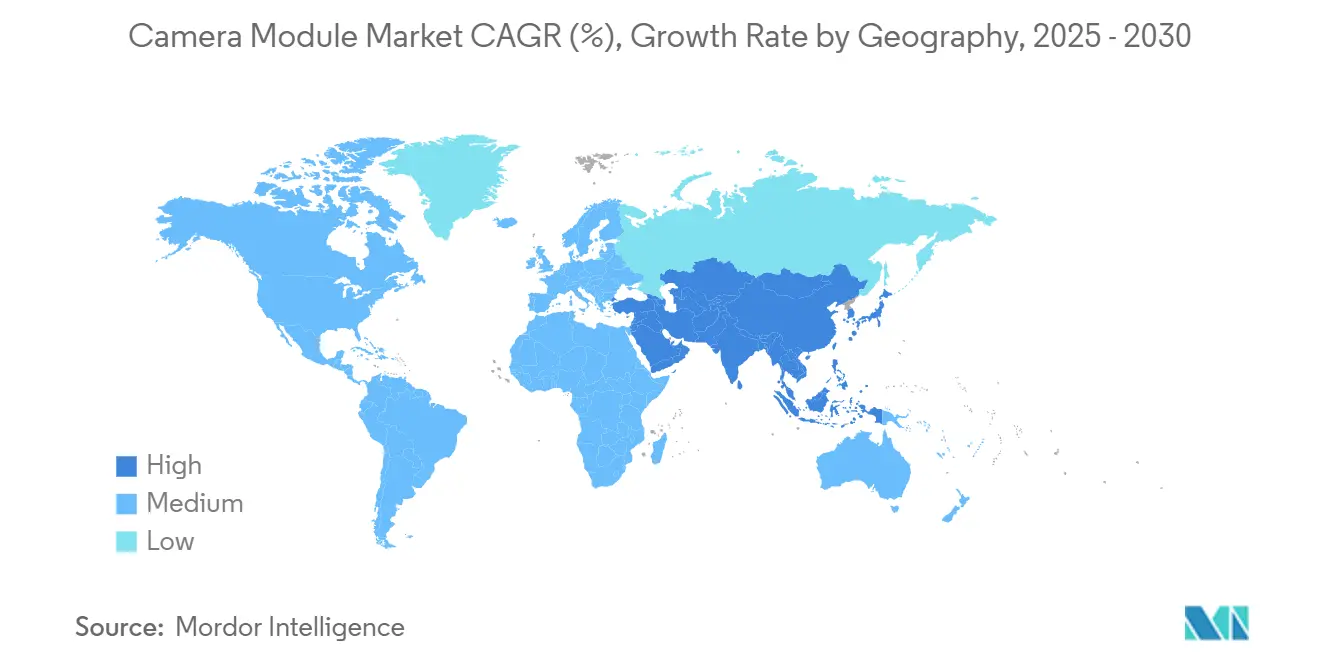

- Par géographie, l'Asie-Pacifique détenait 59,7 % de la part du marché des modules de caméra en 2024, tandis que la région Moyen-Orient et Afrique devrait s'étendre à un TCAC de 6,5 % jusqu'en 2030.

- Par application, le segment mobile/smartphone a représenté 69,4 % des revenus de 2024 ; le segment automobile progresse à un TCAC de 9,1 % entre 2025 et 2030.

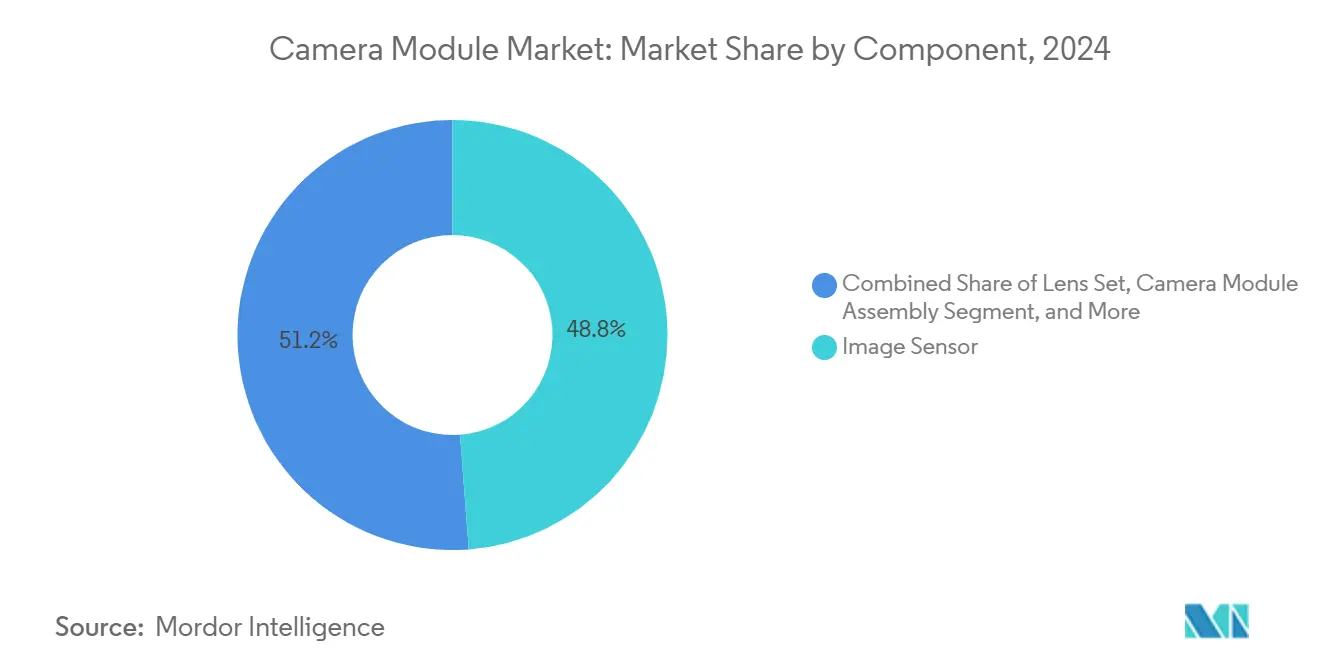

- Par composant, les capteurs d'image ont contribué à 48,8 % des revenus en 2024, tandis que les VCM devraient croître le plus rapidement à un TCAC de 7,2 % sur la période de prévision.

- Par résolution pixel, le niveau 8-13 MP a capturé 34,7 % de la taille du marché des modules de caméra en 2024 ; les résolutions supérieures à 13 MP sont prêtes pour un TCAC de 6,8 % jusqu'en 2030.

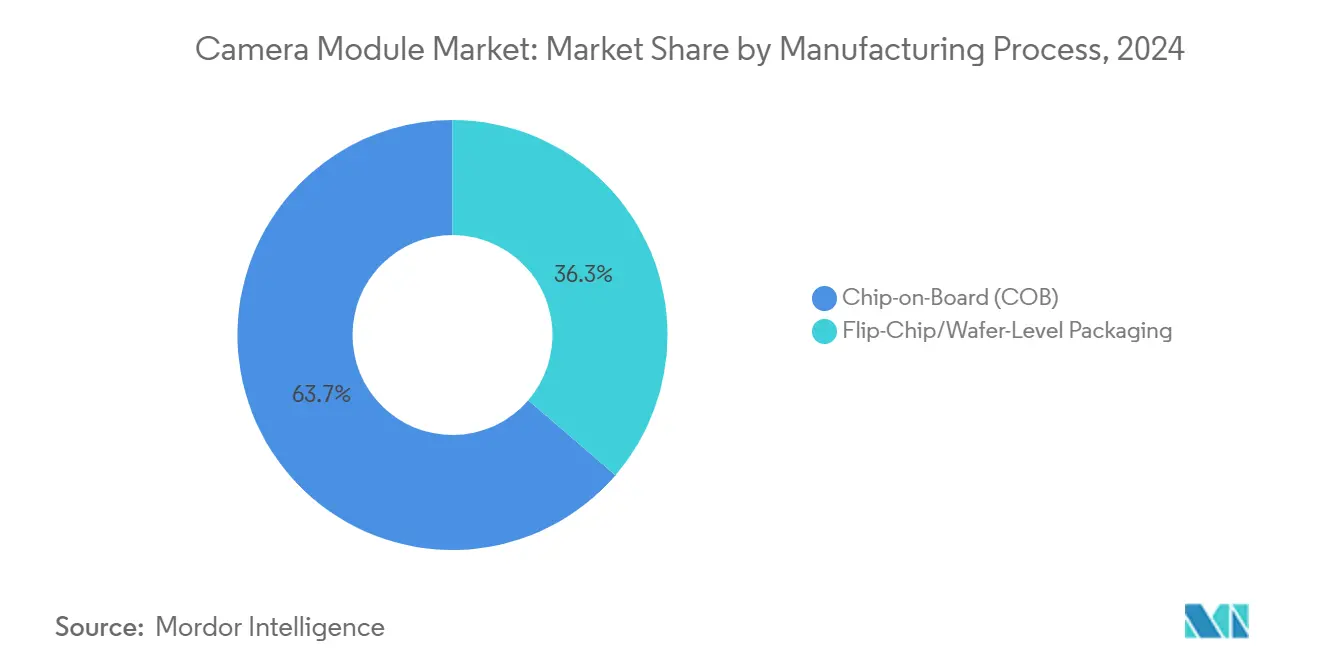

- Par procédé de fabrication, la puce sur carte a conservé 63,7 % de part de revenus en 2024 ; l'emballage au niveau des tranches mène la croissance avec une perspective de TCAC de 8,1 %.

- Par facteur de forme du module, les conceptions CCM compactes ont commandé 83,6 % des revenus de 2024, tandis que les modules d'interface MIPI présentent le TCAC de prévision le plus élevé à 8,7 %.

Tendances et aperçus du marché mondial des modules de caméra

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Adoption de smartphones multi-caméras (≥ 4 lentilles) | +1.2% | Chine, Asie-Pacifique plus large | Court terme (≤ 2 ans) |

| Réglementations de visibilité arrière et ADAS | +0.9% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Surveillance IA de périphérie pour villes intelligentes | +0.7% | Moyen-Orient, répercussion vers Asie-Pacifique et Europe | Moyen terme (2-4 ans) |

| Intégration d'optique pliée périscope | +0.8% | Smartphones premium mondiaux | Moyen terme (2-4 ans) |

| Assemblage de modules locaux dirigé par PLI en Inde | +0.4% | Inde | Moyen terme (2-4 ans) |

| Détection de profondeur 3D pour casques XR | +0.6% | Amérique du Nord, Corée du Sud | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Adoption de smartphones multi-caméras dépassant trois lentilles dans les modèles phares chinois

Les marques de terminaux chinois ont transformé les matrices multi-caméras en spécifications grand public, poussant le nombre moyen de lentilles vers cinq d'ici 2025. Les empreintes de capteurs plus importantes, les tireurs ultra-larges et macro dédiés, et les modules téléphoto périscope renforcent les smartphones comme outils d'imagerie principaux. Combiné avec la photographie computationnelle, ces matrices permettent les fonctionnalités de mode nuit, portrait et zoom élevé qui différencient les appareils dans un champ de terminaux saturé. Les chaînes d'approvisionnement domestiques se développent rapidement, pressant les opérateurs historiques tout en élevant le marché des modules de caméra comme une arène critique pour l'identité de marque et l'intention de mise à niveau des consommateurs. Le prototype périscope 200 MP de Huawei illustre le bond dans l'ambition optique.[1]Huawei Central, "Huawei Testing 200 MP Periscope," huaweicentral.com La photographie computationnelle pilotée par l'IA extrait plus de plage dynamique et de contrôle du bruit des petits pixels, permettant aux marques de commercialiser l'imagerie de qualité professionnelle sans capteurs plus grands.

Mandats de caméras de visibilité arrière et ADAS (FMVSS 111, EU GSR)

Les réglementations de sécurité aux États-Unis et dans l'Union européenne ont transformé les caméras de vue arrière et de vue panoramique d'accessoires optionnels en composants obligatoires. Les constructeurs automobiles intègrent plusieurs lentilles pour satisfaire les exigences de surveillance des angles morts, de maintien de voie et de détection des piétons, générant une demande récurrente pour des modules durcis et tolérants à la température. Le US NCAP note maintenant l'avertissement d'angle mort, l'assistance de maintien de voie et le freinage d'urgence automatique pour piétons, augmentant le nombre de caméras de base par véhicule.[2]National Highway Traffic Safety Administration, "New Car Assessment Program Final Decision Notice," nhtsa.gov Les constructeurs automobiles commandent donc des systèmes de vue panoramique qui dépassent les minimums de conformité, multipliant les nœuds de capteurs et propulsant le marché des modules de caméra.

Déploiements de surveillance d'analytique de périphérie activée par l'IA dans les projets de villes intelligentes du Moyen-Orient

Les programmes de villes intelligentes dans le Golfe déploient des caméras IA de périphérie qui exécutent la détection d'objets, la correspondance faciale et l'analytique de trafic directement sur le module. Les fabricants intègrent des NVIDIA Jetson Orin NX ou des systèmes-sur-modules similaires dans des boîtiers compacts, éliminant la latence associée aux serveurs centraux et réduisant les coûts de bande passante. Les intégrateurs de sécurité exploitent ces capacités pour fournir des alertes d'incident en temps réel, des cartes thermiques de densité de foule et la reconnaissance de plaques d'immatriculation, positionnant l'imagerie intelligente comme un pilier de l'infrastructure de mobilité urbaine and de sécurité publique. Le changement résultant des ventes de matériel vers les abonnements récurrents de logiciels et d'analytique élève les revenus à vie par déploiement et renforce la résilience du marché des modules de caméra à travers les cycles économiques. Les modèles d'entrée de gamme i-PRO série U distillent la détection d'objets et la sécurité de qualité FIPS dans des unités sous 400 USD.[3]i-PRO Co. Ltd., "i-PRO Introduces U-series," i-pro.com Ce pivot de périphérie réduit la bande passante, s'attaque aux lois de souveraineté des données et augmente les ASP des modules via le silicium IA intégré.

Boom des optiques périscope/pliées élevant le nombre de lentilles par module

Les architectures d'optiques pliées redirigent la lumière à travers des prismes et des miroirs, permettant un zoom optique 4×-9× sans augmenter l'épaisseur du terminal. Les implémentations de zoom continu démontrées par les principaux fournisseurs de modules offrent une flexibilité de cadrage similaire aux reflex aux smartphones. Cette innovation augmente le nombre de composants et les tolérances d'alignement, catalysant l'investissement dans l'alignement actif de précision et les lignes de calibration automatisées. Le paysage de la propriété intellectuelle se réchauffe alors que les OEM déposent des brevets pour des assemblages périscope optiquement stabilisés, préparant le terrain pour des licences croisées portant des redevances et des alliances stratégiques qui influenceront la rentabilité du marché des modules de caméra sur l'horizon de prévision.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Pénuries d'actionneurs VCM après le tremblement de terre de Taiwan | -0.7% | Chaîne smartphone mondiale | Court terme (≤ 2 ans) |

| Problèmes de rendement d'optiques au niveau des tranches dans les modules sous-écran | -0.5% | Modèles phares mondiaux | Moyen terme (2-4 ans) |

| Litiges de brevets CIS empilés | -0.4% | États-Unis, Japon, Corée du Sud | Moyen terme (2-4 ans) |

| Retards de conformité cybersécurité EN 303 645 | -0.3% | Union européenne | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Contraintes d'approvisionnement d'actionneurs VCM post-tremblement de terre 2024 à Taiwan

L'événement sismique de 2024 a perturbé un écosystème VCM étroitement regroupé, déclenchant des pénuries qui se sont répercutées dans les lignes d'assemblage de smartphones du monde entier. Les OEM ont accéléré le double sourcing et poursuivi des alternatives piézoélectriques qui promettent une consommation d'énergie plus faible et des temps de réponse plus rapides. Les fabricants de composants se sont lancés dans la diversification géographique, érigeant des capacités en Asie du Sud-Est pour dé-risquer les futures catastrophes. L'épisode a également alimenté les stratégies d'intégration verticale parmi les principaux fournisseurs coréens et chinois, l'accès aux actionneurs critiques devenant décisif pour le calendrier de lancement de caméras premium. Alps Alpine a divulgué la pression sur les bénéfices des primes d'approvisionnement et diversifie vers la fabrication double site.[4]Alps Alpine, "Integrated Report 2023," alpsalpine.com Les alternatives piézoélectriques offrent une actuation silencieuse, à faible consommation et une moindre dépendance aux bobineurs de niche.

Perte de rendement d'optiques au niveau des tranches dans les modules de caméra sous-écran

L'intégration de caméras sous les pixels OLED actifs offre des écrans ininterrompus mais impose des exigences strictes de propreté de chemin optique et d'alignement. Les résidus et la contamination particulaire pendant la lithographie par nanoimpression pour les couches antireflet œil-de-mite entraînent une perte de rendement, poussant les coûts de production au-delà des budgets de terminaux de milieu de gamme. Les laboratoires de recherche rapportent des gains de transmittance incrémentaux de 3 % via des revêtements nanostructurés, mais la mise à l'échelle de production de masse reste limitée. Par conséquent, les tireurs sous-écran restent confinés aux appareils phares, plafonnant l'avantage de volume pour les fournisseurs pertinents et tempérant la croissance à court terme pour cette tranche émergente du marché des modules de caméra.

Analyse par segment

Par composant : Les VCM pilotent la révolution de précision

Les actionneurs VCM sous-tendent l'autofocus rapide et la stabilisation optique d'image, en faisant des leviers stratégiques pour différencier les performances photo et vidéo. Le TCAC de 7,2 % du segment dépasse le marché plus large des modules de caméra alors que les marques de terminaux mettent en avant la clarté en faible éclairage et la capture de mouvement cinématographique. Les pénuries induites par les tremblements de terre ont stimulé l'exploration d'alternatives piézoélectriques et MEMS, pourtant les VCM conservent les avantages de coût et de maturité. Simultanément, les capteurs d'image ont détenu 48,8 % de part de revenus en 2024, bénéficiant d'architectures empilées qui intègrent la mémoire sur capteur, permettant la capture en rafale et le HDR multi-images. Les avancées dans l'illumination arrière ont réduit les planchers de bruit, élargissant la plage dynamique pour les applications mobiles et automobiles.

Les tendances d'intégration lient les VCM aux algorithmes de détection de phase dans le capteur, permettant aux systèmes de mise au point de passer de la symbiose matérielle au logiciel. Les jeux de lentilles gagnent en complexité alors que les conceptions d'optiques pliées et d'ouverture variable prolifèrent, tandis que les assembleurs de modules adoptent la robotique d'alignement actif pour atteindre les tolérances au niveau du micron. Ces changements renforcent le passage du marché des modules de caméra vers une valeur plus élevée par unité même si la croissance des smartphones plafonne. Les fournisseurs investissant dans l'innovation d'actionneurs et le co-développement capteur-lentille se positionnent à l'extrémité premium de la courbe de marge de l'industrie des modules de caméra.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par type de capteur : La dominance CMOS pilote l'innovation

La technologie CMOS possède 90,1 % des expéditions, son intégration monopuce et sa faible consommation rendant le CCD largement obsolète. Les variantes illuminées par l'arrière (BSI) mènent le front d'innovation, s'étendant à 4,24 % de TCAC car elles augmentent l'efficacité quantique pour la photographie en mode nuit et la vision de véhicule autonome. Les conceptions CMOS à haute plage dynamique (HDR) exploitent maintenant les condensateurs de débordement latéral pour capturer des gammes de luminance extrêmes en une seule exposition, satisfaisant les exigences strictes de sécurité automobile.

L'empilement tridimensionnel pousse la logique de traitement sous le plan de photodiode, raccourcissant les chemins de signal et ouvrant les portes à la détection neuromorphique basée sur les événements qui ne produit que des changements au niveau des pixels. De telles architectures réduisent la bande passante et la demande énergétique, critique pour les déploiements IA de périphérie. L'optimisation continue du CMOS assure que le marché des modules de caméra reste piloté par les avancées de capteurs qui se répercutent dans des sous-systèmes d'imagerie entiers.

Par pixel/résolution : Le milieu de gamme domine tandis que la haute résolution accélère

La bande 8-13 MP reste le cheval de bataille de l'industrie, contrôlant 34,7 % des revenus grâce à son équilibre de charge de données, consommation de batterie et clarté d'image perçue. Les techniques de photographie computationnelle augmentent le détail sans fichiers proportionnellement plus grands, permettant aux OEM de privilégier les pipelines logiciels sur des nombres de pixels plus importants. Les capteurs à double gain et la fusion multi-images extraient une plage dynamique supérieure du matériel de résolution moyenne, renforçant la dominance du segment à travers les smartphones sensibles aux coûts et les nœuds de vision IoT.

À l'inverse, les résolutions supérieures à 13 MP grimpent à un TCAC de 6,8 %, pilotées par les caméras périscope phares, les sondes d'imagerie médicale et les systèmes d'inspection industriels qui nécessitent des détails granulaires. Le regroupement de pixels Quad-Bayer permet à ces capteurs haute résolution de basculer entre la capture en plein jour à résolution complète et les prises de nuit à faible bruit, gardant les budgets d'énergie. Alors que les contraintes d'épaisseur de module persistent, les innovations dans la conception de micro-lentilles et l'isolation de tranchée profonde aident à maintenir l'efficacité quantique, ancrant les gains de taille du marché des modules de caméra dans les niveaux premium.

Par type de mise au point : Les capacités d'autofocus étendent les applications

Les pixels d'autofocus à détection de phase (PDAF) intégrés dans les matrices CMOS réduisent les temps de mise au point, augmentant les taux de réussite de prise en rafale dans les scénarios sportifs et d'action. Les améliorations de précision du moteur à bobine vocale et les algorithmes de calibration en boucle fermée assurent une stabilisation optique d'image stable même aux longueurs focales étendues. Les prototypes de lentilles liquides promettent une remise au point en millisecondes sans pièces mobiles, réduisant l'usure et supportant les déploiements industriels robustes.

Les modules à mise au point fixe servent encore les scanners de codes-barres, les ordinateurs portables d'entrée de gamme et certaines installations de surveillance où une large profondeur de champ suffit. L'estimation de profondeur logicielle floute les arrière-plans ou nettoie les régions critiques à la demande, brouillant les lignes de segmentation matérielle. Ces développements élargissent l'espace adressable pour le marché des modules de caméra, permettant aux fournisseurs d'adapter les performances de mise au point aux seuils de coût et de fiabilité spécifiques à l'application.

Par procédé de fabrication : Les innovations d'emballage pilotent la miniaturisation

Les lignes de puce sur carte (COB) livrent 63,7 % des expéditions en exploitant l'outillage établi et produisant des courbes de coût favorables pour l'assemblage de smartphones à grand volume. Pourtant le marché des modules de caméra assiste à un pivot vers l'emballage au niveau des tranches (WLP) et la puce retournée alors que les OEM demandent des profils plus minces et des tolérances plus serrées. La promesse du WLP de co-alignement lentille-capteur au stade des tranches élimine la calibration post-singulation, permettant des hauteurs-z compatibles avec les appareils pliables et les lunettes AR.

Les nanostructures antireflet œil-de-mite gravées via la lithographie par nanoimpression ont augmenté la transmittance optique, atténuant les pénalités d'assombrissement sous-écran. La puce retournée offre un chemin intermédiaire, empruntant à l'emballage logique des semi-conducteurs pour raccourcir les chemins électriques et réduire les interférences électromagnétiques. L'investissement dans l'emballage avancé différencie les fournisseurs et soutient la tarification du segment premium dans l'industrie des modules de caméra.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par facteur de forme du module : L'intégration pilote les nouvelles conceptions

Les modules de caméra compacts (CCM) dominent avec 83,6 % des revenus de 2024, pourtant leurs agencements internes évoluent pour héberger des optiques pliées, des capteurs plus grands et des accélérateurs IA intégrés. Les piles périscope basées sur des prismes permettent un zoom 9× dans des contraintes d'épaisseur sous-7 mm, redéfinissant les possibilités optiques pour les modèles phares minces. Les machines d'alignement actif positionnent maintenant plusieurs lentilles et capteurs dans un seul boîtier, réduisant la nomenclature et le temps d'assemblage.

Les modules d'interface MIPI sont la tranche à croissance la plus rapide à 8,7 % de TCAC, grâce aux liaisons CSI-2 et D-PHY standardisées qui rationalisent l'orchestration multi-caméras dans les véhicules, drones et robots industriels. La configurabilité plug-and-play accélère les cycles de conception et réduit le coût de qualification, invitant de nouveaux entrants sur le marché des modules de caméra. La flexibilité du facteur de forme supporte les utilisations émergentes telles que la surveillance de cabine double usage et les sonnettes de reconnaissance faciale, alimentant la demande incrémentale.

Par application : Les smartphones mènent tandis que l'automobile accélère

Les smartphones conservent 69,4 % des revenus de 2024, mais la croissance unitaire a plafonné, déplaçant l'accent vers des ensembles de fonctionnalités de caméra plus riches et un contenu en dollars plus élevé par terminal. La métrique moyenne de caméras par appareil est projetée pour atteindre cinq d'ici 2025, renforçant la dépendance du marché des modules de caméra à la différenciation optique pour déclencher les cycles de mise à niveau. Les pipelines d'imagerie computationnelle étendent la capacité des capteurs, permettant aux OEM d'extraire des résultats similaires aux reflex du matériel de taille de poche.

Les modules automobiles, bien que plus petits en volume, affichent le TCAC le plus rapide de 9,1 % alors que les régulateurs verrouillent les exigences de visibilité arrière et de vue panoramique. Les filtres de polarisation personnalisés et les capteurs à haute plage dynamique résistent à l'éblouissement, au brouillard et aux reflets de phares, préservant la précision de détection d'objets. La santé, la surveillance et la robotique industrielle complètent la demande, chacune capitalisant sur les avancées d'analytique de périphérie qui convertissent les pixels bruts en données exploitables. Ces gains trans-verticaux stabilisent les perspectives du marché contre la cyclicité des smartphones.

Analyse géographique

Marché des modules de caméra en Amérique du Nord

L'Asie-Pacifique contrôlait 59,7 % des revenus mondiaux en 2024, propulsée par des chaînes d'approvisionnement denses couvrant les capteurs au Japon et à Taiwan, les assemblages de lentilles en Chine continentale et les lignes de finition au Vietnam et en Inde. Le programme d'incitation liée à la production de New Delhi rembourse les dépenses d'investissement pour l'assemblage de modules domestiques, attirant les fabricants contractuels multinationaux à localiser la production et raccourcir les délais de livraison. La profondeur semi-conductrice de Taiwan fournit une logique de pointe pour les coprocesseurs IA sur caméra, renforçant l'importance systémique de la région.

L'Amérique du Nord et l'Europe combinent la demande de terminaux premium avec des normes strictes de sécurité véhiculaire, soutenant des exigences stables pour des modules de haute fiabilité. Les programmes de casques XR basés aux États-Unis ajoutent des tirages incrémentaux pour les matrices de détection de profondeur, tandis que la base de cybersécurité EN 303645 de l'Union européenne étend les cycles de conception mais produit des caméras connectées durcies et évolutives. Les régimes de subventions pour l'autonomie des véhicules électriques intègrent davantage les caméras comme entrées de perception critiques.

Le Moyen-Orient et l'Afrique, la région à croissance la plus rapide à 6,5 % de TCAC, misent sur les déploiements de villes intelligentes dans le Golfe qui déploient des caméras IA de périphérie pour l'analytique de flux de trafic et de sécurité publique. Les intégrateurs locaux s'associent avec des fournisseurs de matériel mondiaux pour déployer des grilles de surveillance conformes FIPS, catalysant la demande secondaire pour le stockage, le calcul et les mises à niveau réseau. L'Amérique du Sud offre un avantage à plus long terme alors que la pénétration des smartphones augmente et que les normes de sécurité automobile régionales convergent avec les précédents de l'UE et des États-Unis.

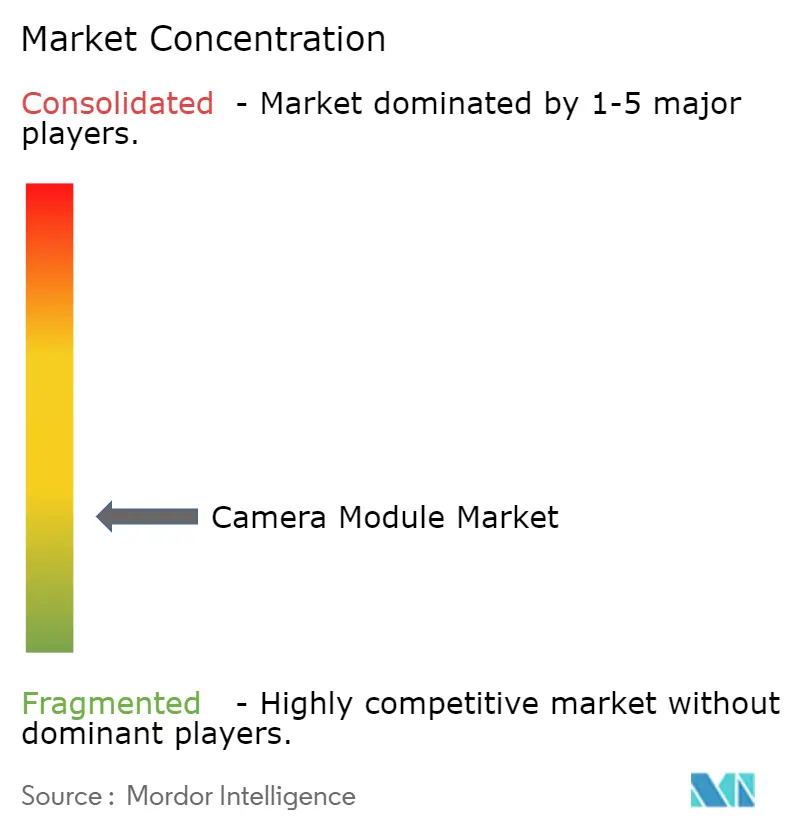

Paysage concurrentiel

La concentration du marché est modérée et tend vers le haut alors que les barrières techniques s'élèvent. LG Innotek et Samsung Electro-Mechanics exploitent l'échelle et le contrôle vertical pour sécuriser les victoires de conception phares à travers les marques de terminaux coréennes et américaines. Sunny Optical et autres concurrents chinois ont comblé les écarts de qualité, aidés par le capital soutenu par l'État et les dépôts de brevets agressifs dans les architectures de zoom périscope et sous-écran. Les disputes de propriété intellectuelle façonnent de plus en plus les négociations, avec les licences croisées essentielles pour l'accès multi-marchés.

Les alliances stratégiques lient les spécialistes d'optiques aux partenaires de silicium IA, comme illustré par l'intégration d'Advantech des modules NVIDIA Jetson dans les caméras industrielles pour créer des nœuds d'analytique de périphérie clé en main. Les pénuries de composants poussent les acteurs plus importants vers l'investissement en amont : les conglomérats coréens construisent des lignes internes de VCM et de barils de lentilles pour dé-risquer l'approvisionnement, tandis que les fabricants de capteurs japonais explorent les coentreprises avec les maisons d'optiques pour livrer des sous-assemblages entièrement calibrés. Les innovateurs de niche tels qu'Omnitron Sensors ciblent les marchés émergents de lidar à longue portée et de robotique avec des miroirs de balayage MEMS, ajoutant de la diversité concurrentielle.

Au cours des cinq prochaines années, le succès dépendra de la maîtrise de l'alignement d'optiques pliées, des rendements d'emballage au niveau des tranches et de l'accélération IA intégrée. Les fournisseurs qui combinent le silicium différencié, la mécanique de précision et les mises à jour de firmware sécurisées captureront une valeur disproportionnée alors que le marché des modules de caméra bascule vers les écosystèmes de capteurs intelligents plutôt que les pièces d'imagerie discrètes.

Leaders de l'industrie des modules de caméra

-

Chicony Electronics Co. Ltd

-

Cowell E Holdings Inc.

-

Fujifilm Corporation

-

LG Innotek Co. Ltd

-

Samsung Electro-Mechanics Co. Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Huawei a testé une caméra périscope 200 MP visant les téléphones phares, élevant les plafonds de résolution de zoom optique.

- Mai 2025 : Le fournisseur de modules de caméra de Samsung a prévu une augmentation de revenus de 40 % sur les pics de demande Galaxy S25.

- Mars 2025 : i-PRO a publié les caméras IA de périphérie série U avec certification de sécurité FIPS 140-3 niveau 3.

- Mars 2025 : Advantech a lancé la caméra IA tout-en-un ICAM-540 au NVIDIA GTC 2025, la positionnant pour l'inspection de matériaux sur les lignes d'usine intelligente.

- Février 2025 : Le budget de l'Union de l'Inde a accordé une exemption complète de droits de douane sur les modules de caméra, réduisant les coûts de production locale.

Portée du rapport sur le marché mondial des modules de caméra

Le module de caméra, également connu sous le nom de module de caméra compact (CCM), est largement utilisé dans les systèmes de sécurité, la visioconférence, la surveillance en temps réel et d'autres applications comme dispositif d'entrée vidéo. La maturité de la technologie des dispositifs d'imagerie photographique, l'amélioration continue de la vitesse du réseau et l'avancement de la technologie internet ont stimulé le développement et la croissance du marché des modules de caméra. Un des facteurs principaux déclenchant la demande pour les modules de caméra est leur large adoption dans les smartphones, l'automobile, la santé et diverses autres applications.

Le marché des modules de caméra est segmenté par composant (capteur d'image, lentille, assemblage de module de caméra et fournisseurs VCM (AF et OIS)), par application (mobile, électronique grand public (excluant mobile), automobile, santé, sécurité et industriel) et géographie (Amérique du Nord, Europe, Asie-Pacifique et reste du monde). Le rapport offre des prévisions et tailles de marché en volume (unités) et valeur (USD) pour tous les segments ci-dessus.

| Capteur d'image |

| Jeu de lentilles |

| Assemblage de module de caméra |

| Moteur à bobine vocale (AF et OIS) |

| CMOS |

| CCD |

| Jusqu'à 7 MP |

| 8 - 13 MP |

| Au-dessus de 13 MP |

| Mise au point fixe |

| Autofocus |

| Puce-sur-carte (COB) |

| Puce retournée/Emballage au niveau des tranches |

| Compact/CCM |

| Modules d'interface MIPI (CSI/DSI) |

| Mobile/Smartphones |

| Électronique grand public (ex-mobile) |

| Automobile |

| Santé et imagerie médicale |

| Sécurité et surveillance |

| Industriel et robotique |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Asie du Sud-Est | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis |

| Arabie saoudite | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Reste de l'Afrique | ||

| Par composant | Capteur d'image | ||

| Jeu de lentilles | |||

| Assemblage de module de caméra | |||

| Moteur à bobine vocale (AF et OIS) | |||

| Par type de capteur | CMOS | ||

| CCD | |||

| Par pixel/résolution | Jusqu'à 7 MP | ||

| 8 - 13 MP | |||

| Au-dessus de 13 MP | |||

| Par type de mise au point | Mise au point fixe | ||

| Autofocus | |||

| Par procédé de fabrication | Puce-sur-carte (COB) | ||

| Puce retournée/Emballage au niveau des tranches | |||

| Par facteur de forme du module | Compact/CCM | ||

| Modules d'interface MIPI (CSI/DSI) | |||

| Par application | Mobile/Smartphones | ||

| Électronique grand public (ex-mobile) | |||

| Automobile | |||

| Santé et imagerie médicale | |||

| Sécurité et surveillance | |||

| Industriel et robotique | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Corée du Sud | |||

| Inde | |||

| Asie du Sud-Est | |||

| Australie | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Émirats arabes unis | |

| Arabie saoudite | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Reste de l'Afrique | |||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des modules de caméra ?

Le marché est évalué à 41,29 milliards USD en 2025 et devrait atteindre 50,78 milliards USD d'ici 2030.

Quelle application représente la plus grande part de revenus ?

Les caméras mobiles et smartphones dominent avec 69,4 % des revenus de 2024, tirées par les tendances d'adoption de smartphones multi-caméras.

Pourquoi le segment automobile est-il considéré comme le plus croissant ?

Les mandats réglementaires comme FMVSS 111 et EU GSR rendent les caméras de visibilité arrière et ADAS obligatoires, propulsant un TCAC de 9,1 % de 2025 à 2030.

Quelle technologie d'emballage gagne du terrain pour les modules ultra-minces ?

L'emballage au niveau des tranches est l'approche à croissance la plus rapide à 8,1 % de TCAC, permettant des profils plus minces et un alignement lentille-capteur précis pour les appareils émergents

Comment le tremblement de terre de Taiwan de 2024 a-t-il affecté l'industrie ?

Il a perturbé l'approvisionnement d'actionneurs VCM, exposant les vulnérabilités de source unique et poussant les OEM à diversifier l'approvisionnement et explorer les alternatives piézoélectriques.

Quelle politique régionale stimule la production locale de modules de caméra en Inde ?

Le schéma d'incitation liée à la production de l'Inde et une exemption de droits de douane 2025 sur les modules incitent l'assemblage domestique et réduisent les coûts de fabrication.

Dernière mise à jour de la page le: