Taille et parts du marché des systèmes de batteries pour véhicules électriques

Analyse du marché des systèmes de batteries pour véhicules électriques par Mordor Intelligence

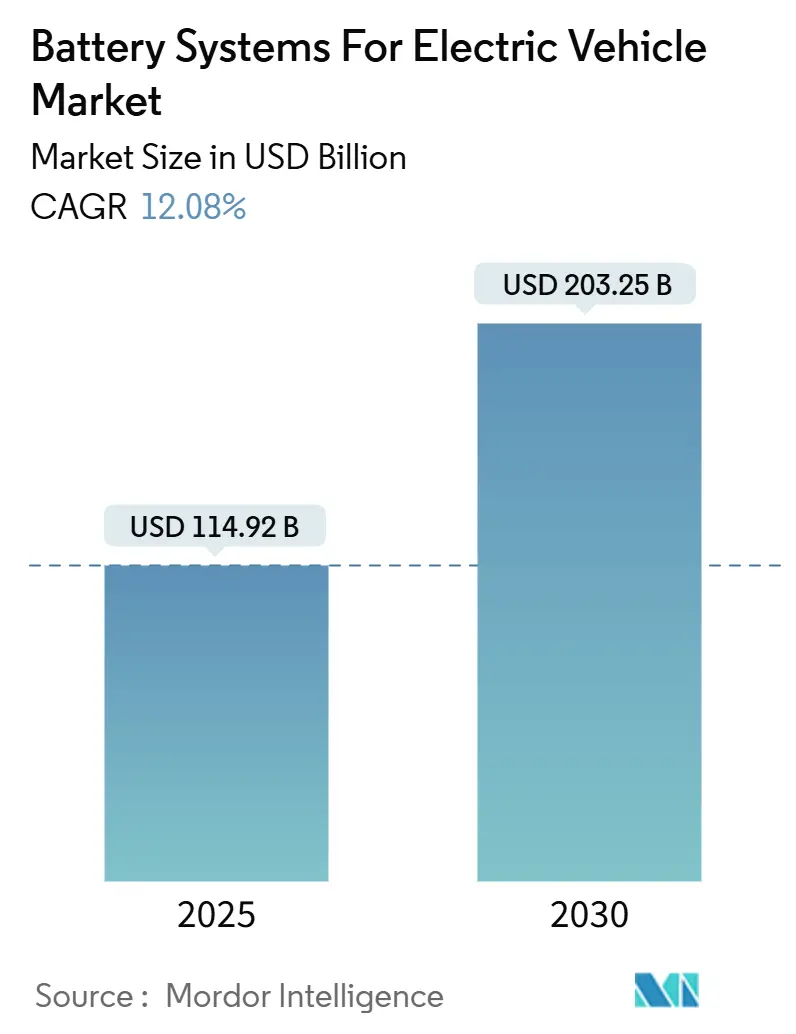

Le marché des systèmes de batteries pour véhicules électriques s'élève à 114,92 milliards USD en 2025 et devrait grimper à 203,25 milliards USD d'ici 2030, reflétant un TCAC de 12,08 % d'ici 2030. L'adoption axée sur les incitations en Amérique du Nord et en Europe, les baisses de coûts rapides de la chimie lithium-ion, et les déploiements de gigafactories intégrées verticalement en Asie, en Amérique du Nord et en Europe soutiennent cette expansion. Le marché bénéficie également des percées à l'état solide qui promettent une densité énergétique et une sécurité supérieures, tandis que les packs multi-chimies combinant lithium-ion avec sodium-ion ou ultracondensateurs élargissent la flexibilité de conception. L'intensité concurrentielle reste élevée alors que les producteurs chinois utilisent les avantages de coût du phosphate de fer lithium pour gagner des parts de marché, même si les cadres réglementaires aux États-Unis et dans l'Union européenne renforcent les exigences de contenu local. La bifurcation de la chaîne d'approvisionnement, les rappels d'emballement thermique et la volatilité des minéraux critiques tempèrent les perspectives mais ne déraillent pas la trajectoire de croissance séculaire.

Points clés du rapport

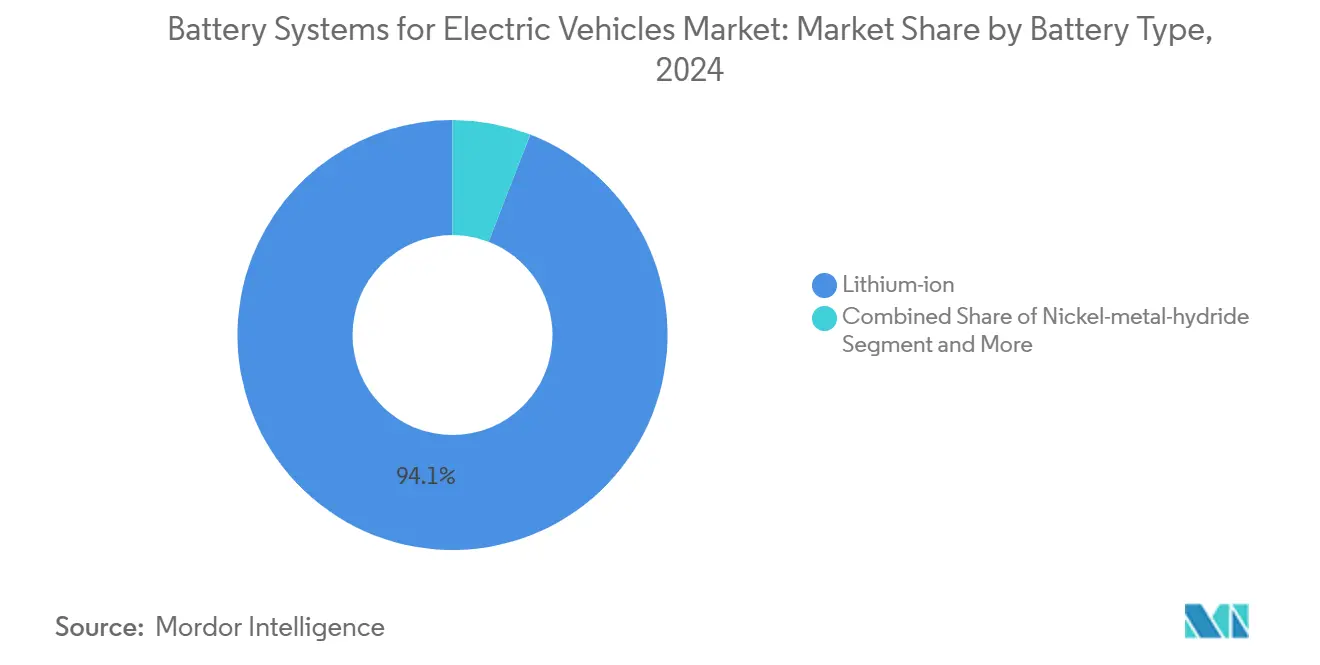

- Par type de batterie, le lithium-ion a dominé avec 94,12 % des parts du marché des systèmes de batteries pour véhicules électriques en 2024, tandis que les batteries à l'état solide devraient croître avec un TCAC de 39,92 % jusqu'en 2030.

- Par chimie de batterie, le nickel manganèse cobalt a revendiqué 61,38 % de parts de revenus en 2024 ; le sodium-ion devrait s'étendre avec un TCAC de 44,16 % jusqu'en 2030.

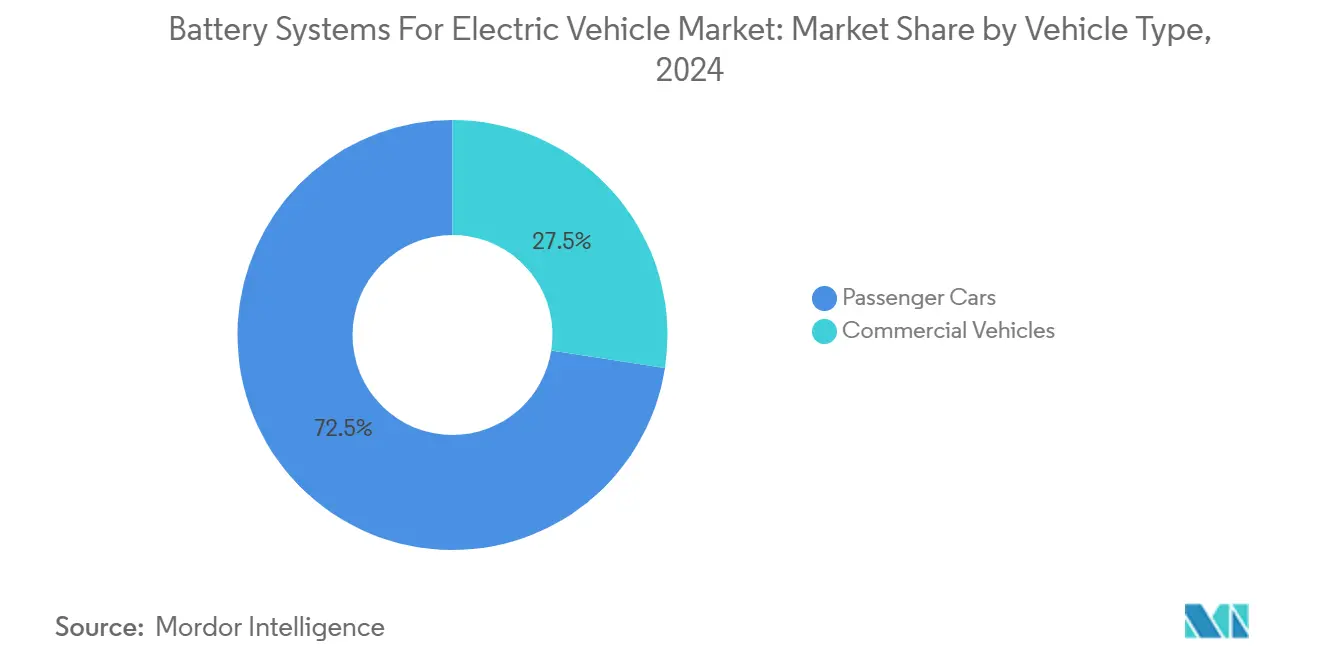

- Par type de véhicule, les voitures particulières ont détenu 72,54 % de la taille du marché des systèmes de batteries pour véhicules électriques en 2024, tandis que les véhicules commerciaux affichent le TCAC le plus rapide de 19,47 %.

- Par technologie de propulsion, les véhicules électriques à batterie ont dominé avec 71,46 % de parts en 2024 ; les hybrides rechargeables sont destinés à progresser avec un TCAC de 14,09 % jusqu'en 2030.

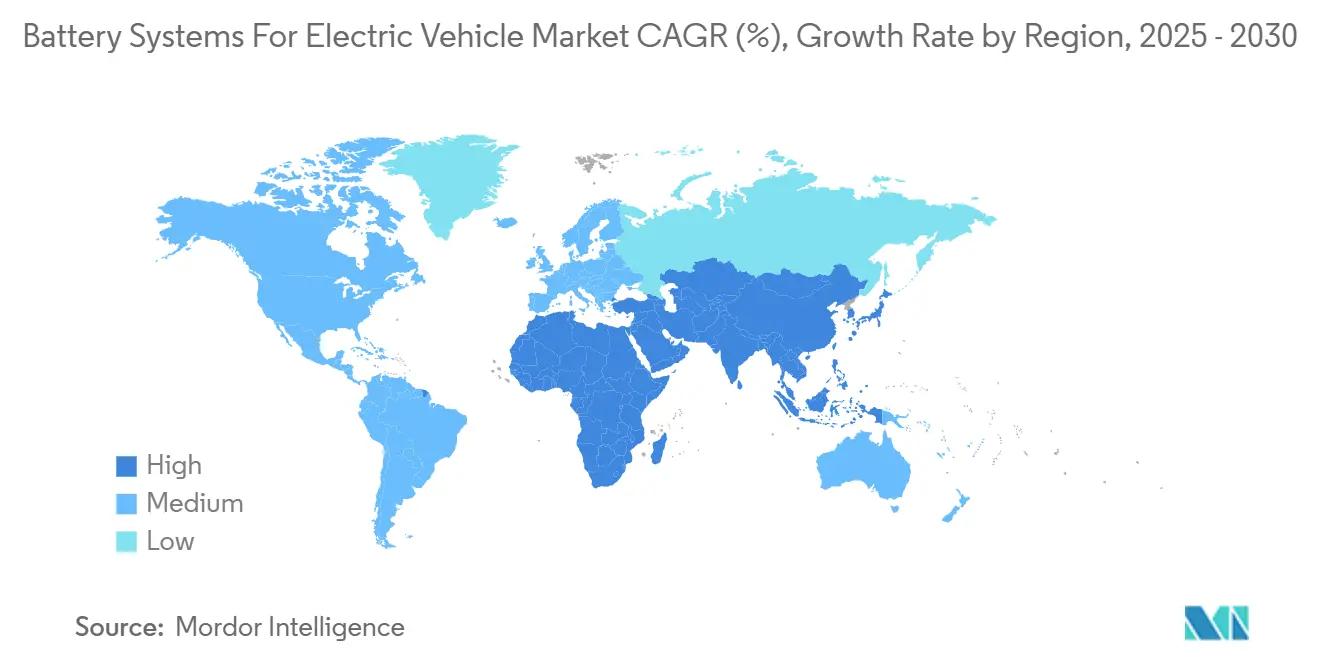

- Par géographie, l'Asie-Pacifique a capturé 64,32 % du marché des systèmes de batteries pour véhicules électriques en 2024, tandis que la région Moyen-Orient et Afrique enregistre le TCAC le plus élevé de 15,74 %.

Tendances et perspectives du marché mondial des systèmes de batteries pour véhicules électriques

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Incitations gouvernementales et mandats zéro émission | +3.2% | Mondial, avec l'impact le plus fort en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Baisse des coûts Li-Ion et gains de densité énergétique | +2.8% | Mondial | Long terme (≥ 4 ans) |

| Constructions de giga-usines OEM et pactes d'approvisionnement | +2.1% | Amérique du Nord, Europe, noyau APAC | Moyen terme (2-4 ans) |

| Expansion du réseau de recharge rapide | +1.9% | Mondial, avec gains précoces en Chine, Californie, Europe | Court terme (≤ 2 ans) |

| Programmes véhicule-vers-réseau monétisant les batteries | +1.1% | Amérique du Nord et UE, programmes pilotes en APAC | Long terme (≥ 4 ans) |

| Réductions d'assurance liées à la santé des batteries | +0.7% | Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Incitations gouvernementales et mandats zéro émission

Les cadres réglementaires accélèrent la demande en ancrant des volumes de ventes minimums pour les groupes motopropulseurs électriques. Les États-Unis offrent des crédits d'impôt jusqu'à 7 500 USD par véhicule admissible et escaladent les seuils de contenu domestique chaque année. La règle Advanced Clean Cars II de la Californie oblige les constructeurs automobiles à atteindre 22 % de ventes zéro émission en 2025 et 100 % d'ici 2035[1]"Advanced Clean Cars II Regulation," California Air Resources Board, arb.ca.gov. Le Royaume-Uni impose 80 % de ventes électriques d'ici 2030, tandis que le Canada vise 100 % d'ici 2035. Parce que la non-conformité déclenche des pénalités importantes, la plupart des constructeurs de véhicules verrouillent des contrats d'enlèvement de batteries pluriannuels, fournissant aux fabricants de cellules une sécurité de volume et une visibilité sur les flux de trésorerie.

Baisse des coûts Li-ion et gains de densité énergétique

Les effets de courbe d'apprentissage et la substitution de matériaux continuent de pousser les trajectoires de coûts vers le bas. Plusieurs fabricants de cellules de premier plan visent à pousser les coûts de pack en dessous de 60 USD par kWh d'ici 2026, contre 118 USD par kWh en 2024. La densité énergétique grimpe grâce aux anodes riches en silicium qui augmentent la capacité spécifique de 25-50 %, tandis que le phosphate de fer lithium améliore la densité volumétrique avec des revêtements cathodiques raffinés. Les baisses de coûts rapides élargissent le marché adressable total aux voitures particulières d'entrée de gamme, aux deux-roues et aux flottes commerciales sensibles aux coûts.

Constructions de giga-usines OEM et pactes d'approvisionnement

Les constructeurs automobiles investissent des milliards de dollars dans des gigafactories régionales pour dé-risquer la logistique, respecter les règles de contenu local et capturer les marges en amont. Les nouvelles installations nord-américaines ajoutent collectivement plus de 500 GWh d'ici 2030, une capacité suffisante pour dix millions de véhicules de taille moyenne annuellement. Les coentreprises européennes suivent, avec des usines espagnoles, allemandes et nordiques se combinant pour dépasser 400 GWh. La localisation réduit le temps de transit, coupe les tarifs et permet la personnalisation de cellules spécifiques aux plateformes.

Expansion du réseau de recharge rapide

Les programmes de financement public-privé accélèrent la densité des chargeurs, ciblant une couverture universelle le long des autoroutes et des corridors urbains denses. Les États-Unis poursuivent 500 000 chargeurs d'ici 2030, tandis que l'Union européenne lie les objectifs nationaux à la base de véhicules électriques immatriculés[2]"Global EV Outlook 2024," iea.org. La Chine a déjà 2,6 millions de points de recharge publics. Alors que les temps d'arrêt se réduisent à 10 minutes pour des ajouts d'autonomie de 400 km, les conceptions de cellules intègrent des plaques thermiques avancées et des électrolytes à taux C élevé pour préserver la durée de vie des cycles.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Approvisionnement en minéraux et volatilité des prix | -2.3% | Mondial, avec l'impact le plus élevé dans les régions dépendantes de la Chine | Long terme (≥ 4 ans) |

| Rappels d'emballement thermique et perception de sécurité | -1.8% | Mondial, avec sensibilité accrue dans les marchés développés | Moyen terme (2-4 ans) |

| Barrières commerciales et règles de contenu local | -1.4% | Principalement Amérique du Nord et UE, retombées sur les nations alliées | Moyen terme (2-4 ans) |

| Économie de recyclage incertaine pour LFP / Na-Ion | -0.9% | Mondial, avec impact précoce dans les marchés avec mandats de recyclage élevés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Approvisionnement en minéraux critiques et volatilité des prix

La concentration dans le raffinage en amont expose les fabricants au risque géopolitique. La Chine raffine 80 % du matériau cathodique mondial de phosphate de fer lithium, tandis qu'un pays produit la majorité du cobalt. La demande de lithium devrait croître de cinq fois d'ici 2030, pourtant les approbations de mines traînent, forçant des oscillations de prix qui compriment les marges des fabricants de cellules. Les efforts de diversification nécessitent plusieurs années pour se matérialiser, étendant la dépendance aux fournisseurs dominants et sapant la visibilité des prix.

Rappels d'emballement thermique et perception de sécurité

Les incendies de batteries très médiatisés provoquent un examen réglementaire et des rappels coûteux. Les fabricants renforcent les packs avec des séparateurs céramiques, des pare-feu cellule-à-pack et une gestion thermique avancée, pourtant la perception des consommateurs récupère lentement. Des normes de rétention plus strictes exigent que les packs maintiennent 70 % de capacité pendant huit ans, augmentant les coûts de validation et prolongeant les cycles de développement.

Analyse par segment

Par type de batterie : La dominance du lithium-ion face aux défis émergents

La technologie lithium-ion détenait 94,12 % des parts du marché des systèmes de batteries pour véhicules électriques en 2024 et reste le leader en volume jusqu'en 2030. L'innovation rapide au niveau des packs pousse les densités gravimétriques vers 300 Wh/kg tout en réduisant le coût en dessous de 60 USD par kWh. L'écosystème de fabrication ancré du segment s'étend aux matériaux, formats de cellules et flux de recyclage, renforçant les avantages d'échelle et abaissant les barrières d'entrée pour les nouveaux OEM de véhicules.

Les cellules à l'état solide enregistrent le TCAC le plus élevé de 39,92 %, propulsées par des séparateurs céramiques qui freinent la croissance dendritique et réduisent la perte de capacité à 5 % après 1 000 cycles. Leur stockage d'énergie supérieur permet des conceptions de packs compacts qui libèrent l'espace cabine et réduisent le poids à vide, facteurs clés dans les modèles haute performance ou à autonomie étendue. La maturité commerciale dépend des lignes de frittage automatisé et de laminage haute pression qui réduisent drastiquement le coût de production à parité avec le lithium-ion conventionnel d'ici la fin de la décennie.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par chimie de batterie : Leadership NMC défié par les avantages de coût LFP

La chimie nickel manganèse cobalt représentait 61,38 % de la taille du marché des systèmes de batteries pour véhicules électriques en 2024, ancrant sa position dans les voitures particulières haut de gamme et les camions légers qui exigent une autonomie maximale. La réduction continue du contenu en cobalt et les formulations riches en manganèse réduisent l'exposition aux pics de prix et aux préoccupations d'approvisionnement éthique.

Le phosphate de fer lithium monte fortement sur le dos de la sécurité robuste, de l'approvisionnement abondant en matières premières et du coût plus faible, attirant les segments budgétaires et les véhicules commerciaux lourds. Les cellules sodium-ion, croissant avec un TCAC de 44,16 %, débloquent le fonctionnement à température froide jusqu'à −40 °C et tolèrent les cycles de recharge rapide fréquents. Leur teneur quasi-nulle en lithium amortit le risque de prix et permet l'utilisation des ressources domestiques dans les régions manquant de réserves de lithium. Les packs hybrides combinant sodium-ion et lithium-ion optimisent le coût tout en maintenant la performance, créant un pont architectural vers la transition complète sodium-ion une fois que la densité atteint 200 Wh/kg.

Par type de véhicule : Les véhicules commerciaux stimulent la croissance la plus rapide

Les voitures particulières dominent les revenus avec une part de 72,54 % en 2024. Les subventions, l'expansion des gammes de modèles et la baisse des prix des batteries rendent les berlines et crossovers électriques atteignables pour les consommateurs du marché de masse. La densité de l'infrastructure de recharge dans les villes et le long des corridors supprime l'anxiété d'autonomie, cimentant les trajectoires d'adoption.

Les véhicules commerciaux enregistrent le TCAC le plus rapide de 19,47 % alors que les opérateurs de flotte exploitent les cycles de service prévisibles et les avantages de coût total. L'utilisation quotidienne élevée amplifie les économies de carburant, et la recharge dédiée au dépôt facilite les défis d'infrastructure. Les fourgons électriques de dernier kilomètre, les tracteurs classe 8 avec recharge mégawatt et les taxis à échange de batteries trouvent une traction dans les marchés où les zones zéro émission et les frais de congestion pénalisent les flottes à combustion interne. Les packs commerciaux spécialement conçus favorisent une longue durée de vie calendaire et une tolérance thermique robuste par rapport à l'autonomie vedette, stimulant la diversification chimique vers LFP et sodium-ion.

Par technologie de propulsion : Dominance BEV avec résurgence PHEV

Les véhicules électriques à batterie représentaient 71,46 % du marché des systèmes de batteries pour véhicules électriques en 2024 et maintiennent le statut de leader alors que les réglementations éliminent de plus en plus les moteurs à combustion interne. Les plateformes BEV dédiées optimisent les architectures skateboard, abaissant le centre de gravité et permettant l'intégration de systèmes d'aide à la conduite avancés.

Les hybrides rechargeables, croissant avec un TCAC de 14,09 %, répondent aux lacunes d'infrastructure et aux préoccupations psychologiques d'autonomie dans les zones suburbaines et rurales. Une nouvelle génération de packs haute énergie délivre jusqu'à 400 km d'autonomie électrique seule, réduisant la dépendance à l'essence tout en conservant la flexibilité longue distance. Les opérateurs de flotte en Europe exploitent les avantages fiscaux liés à la part de kilomètres zéro émission, accélérant l'adoption PHEV d'entreprise. Les véhicules électriques hybrides sans capacité de recharge plafonnent progressivement alors que les consommateurs transitionnent vers des modèles à recharge qui maximisent l'admissibilité aux incitations.

Analyse géographique

L'Asie-Pacifique a maintenu 64,32 % de parts du marché des systèmes de batteries pour véhicules électriques en 2024, ancrée par une chaîne d'approvisionnement intégrée qui s'étend du traitement des minéraux à l'assemblage de cellules jusqu'à la fabrication de véhicules. La Chine seule soutient une croissance significative jusqu'en 2030 alors que la demande domestique reste forte et les exportations surgissent, particulièrement vers l'Asie du Sud-Est et l'Amérique latine. Le Japon avance la recherche à l'état solide tandis que la Corée pivote vers les chimies riches en manganèse pour regagner la compétitivité. L'alignement des incitations gouvernementales et les dépenses d'infrastructure coordonnées continuent de renforcer l'écosystème régional.

L'Amérique du Nord enregistre le deuxième plus grand marché, l'Inflation Reduction Act canalise 369 milliards USD en financement d'énergie propre et établit des seuils escaladants de minéraux critiques, créant un pipeline robuste de nouvelles gigafactories et projets de raffinage intermédiaire. De même, l'Europe avance avec un TCAC de 9,40 % sur le dos de ses politiques Green Deal et de l'Alliance européenne des batteries. L'autonomie stratégique stimule la production cathodique localisée et l'assemblage de cellules financés par des coentreprises public-privé. L'Allemagne dirige les partenariats de recherche qui poussent les anodes riches en silicium, tandis que l'Espagne et la France se concentrent sur le phosphate de fer lithium du marché de masse.

La région Moyen-Orient et Afrique affiche la croissance régionale la plus élevée avec un TCAC de 15,74 %. L'Arabie saoudite investit 6 milliards USD dans un complexe de batteries intégré pour diversifier son économie et sécuriser la fabrication automobile en aval. Les Émirats arabes unis visent 25 % de pénétration de véhicules électriques d'ici 2035, ancrant les constructions de corridors de recharge le long des autoroutes inter-émirats. Les projets en phase précoce au Ghana, au Maroc et au Rwanda bénéficient de financement concessionnel et d'assistance technique d'agences de développement, positionnant le continent pour une électrification localisée de deux-roues et commerciale légère.

Paysage concurrentiel

Une forte concentration de marché persiste, avec CATL en tête du peloton. Son avantage d'échelle découle de l'intégration verticale qui couvre les partenariats miniers, la fabrication de cellules et les réseaux d'échange de batteries. BYD tire parti de la production de véhicules interne pour optimiser les formats de batteries blade, tandis que les acteurs coréens soulignent les chimies riches en nickel et les processus de qualité automobile pour défendre les niches premium. Les fabricants japonais se concentrent sur les brevets à l'état solide et l'expertise des séparateurs céramiques, alignant des coentreprises avec des OEM mondiaux pour accélérer la commercialisation.

La différenciation technologique façonne le positionnement stratégique. Les fournisseurs chinois étendent la capacité de phosphate de fer lithium pour sous-coter les prix dans les segments d'entrée, tandis que les entreprises occidentales privilégient les cathodes riches en manganèse sans cobalt pour respecter les seuils d'approvisionnement réglementaires. La propriété intellectuelle autour des électrolytes à l'état solide reste concentrée parmi une poignée d'acteurs, limitant les suiveurs rapides. Pendant ce temps, les modèles commerciaux de batterie-en-tant-que-service qui découplent la propriété de cellules des véhicules attirent l'investissement de plateformes de mobilité, préparant le terrain pour des écosystèmes de revenus récurrents.

Les vents contraires géopolitiques influencent maintenant la stratégie d'approvisionnement. Les règles d'entité étrangère préoccupante aux États-Unis restreignent l'admissibilité aux incitations pour les cellules contenant des matériaux chinois. Les tarifs d'importation européens et les ajustements carbone aux frontières peuvent suivre. Par conséquent, les coentreprises, les participations minoritaires et les contrats d'approvisionnement à long terme diversifient l'approvisionnement et couvrent le risque de conformité.

Leaders de l'industrie des systèmes de batteries pour véhicules électriques

-

Panasonic Corporation

-

Samsung SDI Co Ltd

-

Contemporary Amperex Technology Co., Limited. (CATL)

-

BYD Co. Ltd.

-

LG Energy Solution Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : CATL a lancé sa batterie sodium-ion Naxtra avec une densité de 175 Wh/kg, 90 % de rétention de puissance à −40 °C, et une capacité de production de masse.

- Avril 2025 : Murata Manufacturing et QuantumScape ont commencé à collaborer sur la montée en échelle de films céramiques pour les séparateurs à l'état solide.

- Mars 2025 : Un constructeur automobile leader a signé un accord d'approvisionnement en batteries à haut volume dépassant 100 GWh pour la production basée aux États-Unis à partir de 2028.

- Février 2025 : Volkswagen et CATL ont élargi leur coopération en Chine pour codifier l'architecture de pack lithium-ion de nouvelle génération.

Portée du rapport mondial sur le marché des systèmes de batteries pour véhicules électriques

Système de batterie signifie un système complet de stockage d'énergie, incluant la cellule de batterie, le module de batterie, le système de gestion de batterie, le circuit d'équilibrage de cellules, la surveillance et la détection, le système de gestion thermique, le système de gestion de sécurité, et l'intégration physique et les algorithmes et code source y relatifs.

Le marché des systèmes de batteries pour véhicules électriques est segmenté par type, type de véhicule et géographie. Par type, le marché est segmenté en lithium-ion, batteries hydrure métallique de nickel, batteries plomb-acide, ultracondensateurs et autres. Par type de véhicule, le marché est segmenté en voitures particulières et véhicules commerciaux. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud, et Moyen-Orient et Afrique.

Le rapport offre la taille du marché et les prévisions pour tous les segments ci-dessus en valeur (USD).

| Lithium-ion |

| Hydrure métallique de nickel |

| Plomb-acide |

| Ultracondensateurs |

| État solide et autres |

| NMC |

| NCA |

| LFP |

| LMO |

| Sodium-ion et émergentes |

| Voitures particulières |

| Véhicules commerciaux |

| Véhicule électrique à batterie (BEV) |

| Véhicule électrique hybride rechargeable (PHEV) |

| Véhicule électrique hybride (HEV) |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Pays-Bas | |

| Russie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Corée du Sud | |

| Inde | |

| Australie | |

| Thaïlande | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Turquie | |

| Afrique du Sud | |

| Égypte | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de batterie | Lithium-ion | |

| Hydrure métallique de nickel | ||

| Plomb-acide | ||

| Ultracondensateurs | ||

| État solide et autres | ||

| Par chimie de batterie | NMC | |

| NCA | ||

| LFP | ||

| LMO | ||

| Sodium-ion et émergentes | ||

| Par type de véhicule | Voitures particulières | |

| Véhicules commerciaux | ||

| Par technologie de propulsion | Véhicule électrique à batterie (BEV) | |

| Véhicule électrique hybride rechargeable (PHEV) | ||

| Véhicule électrique hybride (HEV) | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Pays-Bas | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Corée du Sud | ||

| Inde | ||

| Australie | ||

| Thaïlande | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Turquie | ||

| Afrique du Sud | ||

| Égypte | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Pourquoi l'Asie-Pacifique est-elle le plus grand contributeur régional au marché des systèmes de batteries pour véhicules électriques ?

Une chaîne d'approvisionnement intégrée du traitement des minéraux à l'assemblage de véhicules, couplée à des subventions d'achat agressives et des dépenses d'infrastructure, permet à la région de commander 64,32 % des revenus mondiaux.

Quelle chimie gagne le plus d'élan après le lithium-ion ?

Le sodium-ion présente le TCAC le plus élevé de 44,16 % grâce aux matières premières à faible coût et à la performance robuste à température froide.

Comment les batteries à l'état solide influenceront-elles la croissance du marché d'ici 2030 ?

Les cellules à l'état solide croissent avec un TCAC de 39,92 %, stimulant la densité énergétique et la sécurité ; elles devraient capturer des parts matérielles une fois que le coût de fabrication approche la parité avec les packs lithium-ion.

Qu'est-ce qui freine l'industrie des systèmes de batteries pour véhicules électriques malgré la forte demande ?

La concentration en minéraux critiques, les rappels d'emballement thermique et l'évolution des barrières commerciales impactent collectivement les prévisions de TCAC.

Quel segment de véhicule offre l'opportunité de croissance la plus attractive ?

Les véhicules commerciaux mènent avec un TCAC de 19,47 % parce que les opérateurs de flotte tirent des avantages rapides de coût total de possession et se conforment aux mandats de zones zéro émission.

Dernière mise à jour de la page le: