Taille et parts du marché des pneus automobiles

Analyse du marché des pneus automobiles par Mordor Intelligence

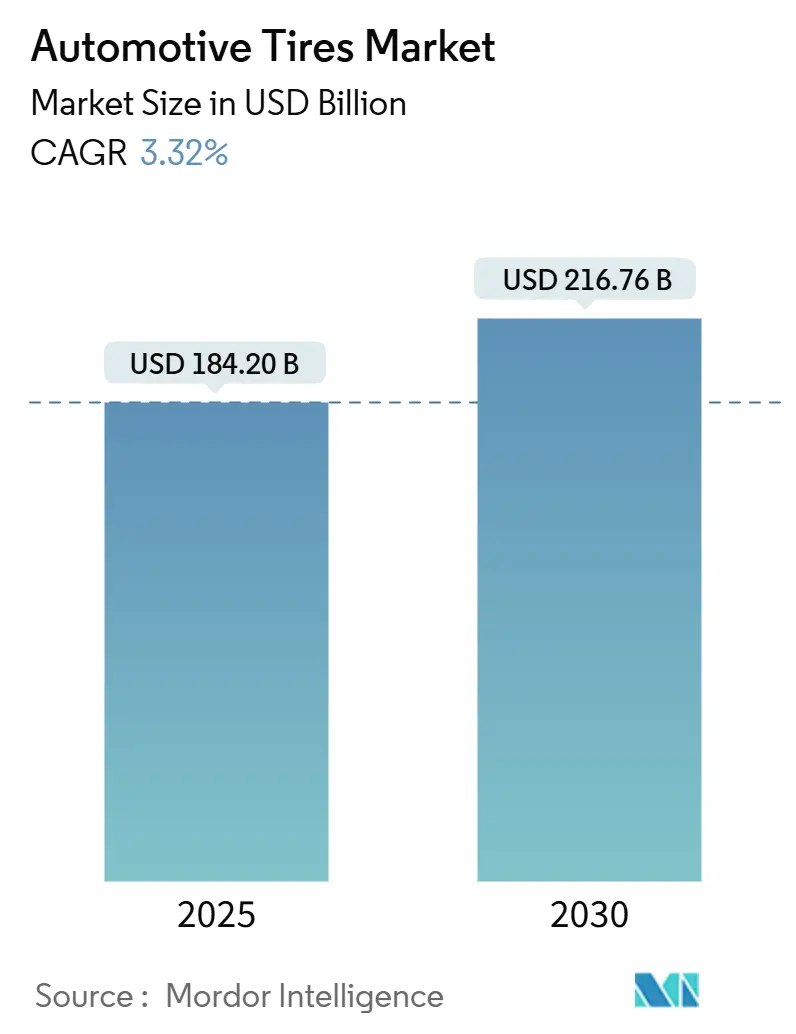

Le marché des pneus automobiles s'élève à 184,20 milliards USD en 2025 et devrait atteindre 216,76 milliards USD d'ici 2030, avec une expansion à un TCAC de 3,32 %. Plusieurs dynamiques façonnent cette trajectoire : l'adoption des véhicules électriques augmente la demande de produits ultra-silencieux et à faible résistance au roulement ; les politiques de durabilité encouragent l'investissement domestique dans le caoutchouc synthétique ; et la préférence des consommateurs pour des diamètres de jante plus importants fait augmenter les prix de vente moyens. La profondeur manufacturière de l'Asie et la montée de la possession de véhicules en font l'ancrage géographique, tandis que l'Amérique du Nord et l'Europe innovent autour de la connectivité et des performances premium. Les pressions côté offre dues à la maladie des feuilles de caoutchouc en Asie du Sud-Est et à la logistique du noir de carbone européenne soulignent le besoin de résilience de la chaîne d'approvisionnement. Pourtant, le marché global des pneus automobiles continue de s'étendre alors que les flottes se modernisent et que les contrats de pneus intelligents riches en données libèrent de nouveaux flux de revenus.

Points clés du rapport

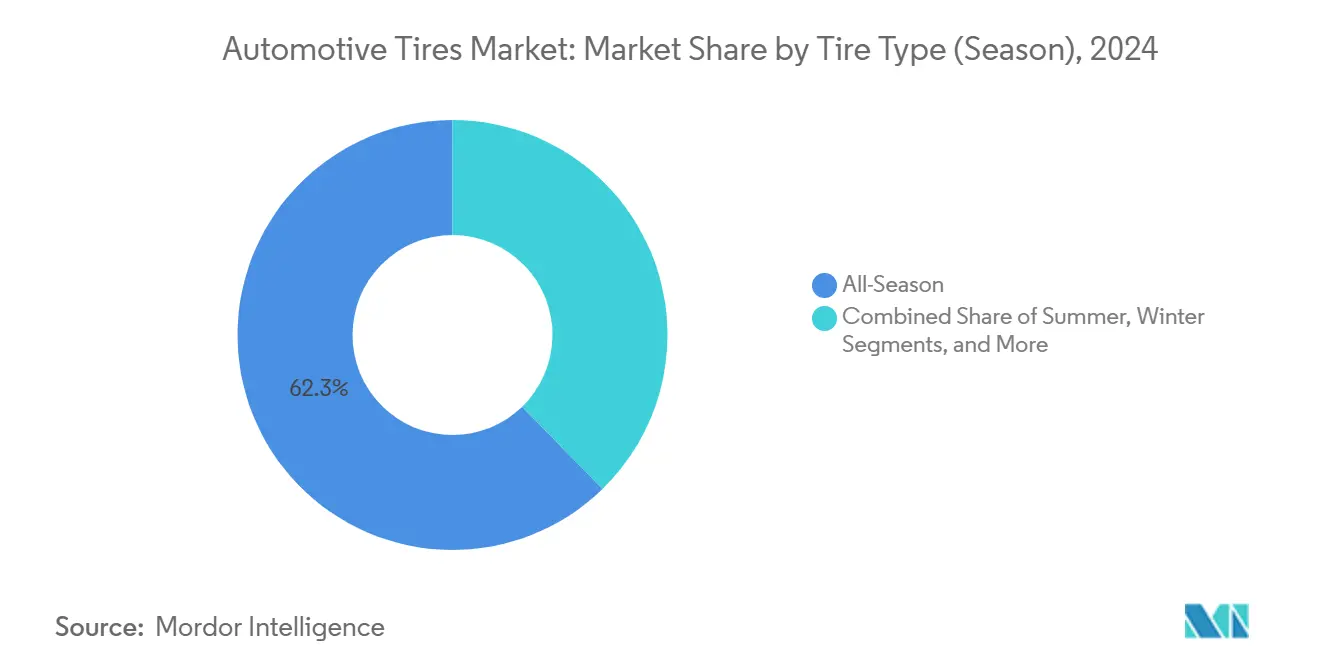

- Par type de pneu (saison), les produits toutes saisons ont dominé avec 62,28 % de la part du marché des pneus automobiles en 2024, tandis que les pneus hiver devraient afficher le TCAC le plus rapide de 4,24 % jusqu'en 2030.

- Par conception de pneu, les pneus radiaux représentaient 86,24 % de la part du marché des pneus automobiles en 2024 ; les options non-pneumatiques/sans air devraient s'étendre à un TCAC de 5,67 % jusqu'en 2030.

- Par type de véhicule, les voitures particulières ont capturé 57,18 % de la part du marché des pneus automobiles en 2024, tandis que les pneus spécifiques aux VEB progressent à un TCAC de 10,92 % sur 2025-2030.

- Par utilisateur final, le canal de remplacement/marché de rechange détenait 70,23 % de part de la taille du marché des pneus automobiles en 2024, tandis que la demande équipementier croît à un TCAC de 7,41 % jusqu'en 2030.

- Par taille de jante, le segment 15-20 pouces commandait une part de 48,25 % du marché des pneus automobiles en 2024 ; les pneus >20 pouces formaient la bande à croissance la plus rapide avec un TCAC de 8,22 %.

- Par propulsion, les véhicules thermiques conservaient 92,16 % de la part du marché des pneus automobiles en 2024, pourtant les pneus de véhicules électriques à batterie sont prêts pour un robuste TCAC de 10,95 % jusqu'en 2030.

- Par géographie, l'Asie a obtenu 54,66 % de la part du marché des pneus automobiles en 2024 et continue de croître à un TCAC de 6,51 % jusqu'en 2030.

Tendances et insights du marché mondial des pneus automobiles

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Demande liée à l'électrification pour des pneus ultra-silencieux | +1.8% | Union européenne | Moyen terme (2-4 ans) |

| Adoption obligatoire de pneus à faible résistance au roulement sous les normes chinoises Phase-6 | +1.2% | Chine ; répercussion Asie-Pacifique | Moyen terme (2-4 ans) |

| Contrats de pneus intelligents IoT dans les flottes nord-américaines | +0.9% | Amérique du Nord | Long terme (≥ 4 ans) |

| Capacité de caoutchouc synthétique relocalisée via l'IRA américain | +0.7% | États-Unis ; répercussion Amérique du Nord | Moyen terme (2-4 ans) |

| Boom des jantes 18 pouces et plus dans les SUV indiens | +0.5% | Inde ; répercussion Asie-Pacifique | Court terme (≤ 2 ans) |

| Réforme de l'étiquetage des pneus UE-2024 stimulant les remplacements classés A | +0.3% | Union européenne | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Demande liée à l'électrification pour des pneus ultra-silencieux

Les groupes motopropulseurs électriques suppriment le bruit de masquage du moteur, plaçant l'interaction pneu-route au premier plan acoustique. Les constructeurs de VE haut de gamme paient des primes supplémentaires pour des produits à mousse antibruit et des sculptures de bande de roulement accordées qui réduisent les décibels dans l'habitacle jusqu'à 20 %.[1]"Guide de mobilité électrique, " MICHELIN, michelin.caLes limites plus strictes de bruit extérieur de l'Union européenne renforcent cette tendance, et le marché des pneus automobiles voit maintenant les segments grand public demander une technologie similaire pour la conformité et le confort. Les fournisseurs peuvent répondre aux performances et à la réglementation, sécuriser des équipements de première monte convoités et maintenir une discipline tarifaire malgré des coûts de matières premières plus élevés.

Adoption obligatoire de pneus à faible résistance au roulement en Chine

Les règles d'efficacité énergétique Phase-6 imposent une amélioration de la consommation de 15 %, mettant l'accent sur la résistance au roulement. Les marques domestiques et mondiales compriment les cycles R&D à 18 mois pour livrer des composés riches en silice capables de gains d'économie de carburant de 8 %. Les gains obtenus pour l'homologation chinoise se répercutent rapidement dans la production asiatique plus large, élevant la technologie de base à travers le marché des pneus automobiles sans dépense R&D dupliquée.

Boom des jantes 18 pouces et plus dans les SUV indiens

Les immatriculations de SUV en Inde ont bondi de 34 % en exercice 24, et les roues de 18-20 pouces gagnent des marges 40-60 % au-dessus des tailles standard. Les expansions de capacité locale et les SKU premium capturent la valeur alors que les clients perçoivent les jantes plus grandes comme des améliorations de statut et de performance. Le changement de mix se répercute dans le marché plus large des pneus automobiles en augmentant le prix de vente moyen et en encourageant une segmentation produit supplémentaire par diamètre.

Refonte de l'étiquetage des pneus UE-2024

Les grades A à E plus clairs sur la résistance au roulement, l'adhérence sur sol mouillé et le bruit sensibilisent les consommateurs. Les gammes premium classées A surpassent maintenant les grades inférieurs dans les ventes de remplacement, réduisant la mise au rebut prématurée et poussant les fabricants à investir dans des composés avancés qui satisfont à la fois les exigences d'efficacité et d'adhérence à travers le marché des pneus automobiles.[2]"Michelin soutient la nouvelle réglementation européenne R117-04, " MICHELIN, michelin.com

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Maladie des feuilles de caoutchouc d'Asie du Sud-Est gonflant les coûts de matières premières | -1.2% | Asie du Sud-Est, avec impact mondial | Moyen terme (2-4 ans) |

| Poids à vide excessif des VE accélérant les réclamations de garantie | -0.8% | Mondial, avec concentration en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Goulots d'étranglement d'expédition du noir de carbone en Europe | -0.5% | Europe, avec répercussion au Moyen-Orient et Afrique | Court terme (≤ 2 ans) |

| Interdiction américaine imminente des PFAS sur les agents de démoulage fluorés | -0.3% | États-Unis, avec impact mondial potentiel | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Impact de la maladie des feuilles de caoutchouc d'Asie du Sud-Est

L'infestation de Pestalotiopsis a réduit les rendements de latex en Indonésie, poussant les prix spot du caoutchouc naturel à la hausse de 33 % d'une année sur l'autre et comprimant les marges des usines de pneus dans le monde. La récupération est lente car les arbres affectés ont besoin jusqu'à 10 ans pour atteindre la maturité de saignée. Les producteurs se diversifient vers des sources de guayule et de pissenlit russe, pourtant l'échelle commerciale reste à plusieurs saisons, soutenant la pression des coûts à moyen terme.

Poids à vide excessif des VE accélérant les réclamations de garantie

Les packs de batteries ajoutent 1 000 lb ou plus à de nombreux SUV et pickups électriques, accélérant l'usure de la bande de roulement de 15-20 % et déclenchant des versements de garantie plus élevés. Les composés VE spécialisés et les constructions renforcées offrent des garanties jusqu'à 50 000 milles, mais leur prime de prix de 15-30 % réduit l'écart d'accessibilité, particulièrement dans les segments VE d'entrée de gamme.

Analyse par segment

Par type de pneu : La polyvalence maintient les toutes saisons en tête

Les produits toutes saisons ont maintenu le leadership en 2024 avec 62,28 % de la part du marché des pneus automobiles, aidés par leur commodité toute l'année dans des climats variés. Les pneus hiver, bien que plus petits, sont projetés pour afficher le TCAC le plus rapide de 4,24 % entre 2025 et 2030 alors que les mandats de sécurité en Europe élargissent l'adoption. Les gammes été restent populaires dans les régions avec des températures constamment élevées, tandis que les motifs tout-terrain/terrain boueux capturent les propriétaires de SUV qui valorisent la capacité hors-route. Les fabricants mélangent maintenant des composés à haute teneur en silice avec des lamelles adaptatives pour qu'une seule sculpture puisse tolérer à la fois la chaleur et la neige légère, réduisant la complexité d'inventaire pour les concessionnaires.

Les dépenses R&D ciblent aussi les besoins des véhicules électriques : les inserts de mousse réduisent le bruit de cabine et les chimies de caoutchouc maintiennent la flexibilité sous le gel, rendant les SKU hiver premium attrayants pour les acheteurs de VE. Plus de flottes spécifient la certification trois-pics-montagne-flocon de neige sur les camionnettes de livraison, soulignant la portée réglementaire croissante. Pendant ce temps, les services de rotation de pneus basés sur les données allongent la durée de vie de la bande de roulement, déplaçant les revenus vers des packages de changement hivernal à valeur ajoutée. Ces tendances d'interaction assurent que les gammes saisonnières évoluent bien au-delà des simples bandes de température.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par conception de pneu : La dominance radiale fait face aux expérimentations sans air

La construction radiale a capturé 86,24 % de la part du marché des pneus automobiles en 2024, grâce à l'efficacité énergétique, la maniabilité stable et la longue durée de vie de la bande de roulement. Le pli diagonal perdure dans les niches à faible vitesse et forte charge, pourtant son influence continue de rétrécir. L'avancée la plus disruptive est le segment non-pneumatique/sans air, qui devrait croître de 5,67 % annuellement jusqu'en 2030 alors que les flottes de construction, militaires et d'entretien de terrains recherchent un temps de fonctionnement à l'épreuve des crevaisons. Les rayons thermoplastiques et les toiles composites réduisent l'écart de résistance au roulement avec les radiaux conventionnels.

Les programmes pilotes montrent que les pneus sans air livrent des économies de coût de cycle de vie une fois que les réparations de crevaisons et les temps d'arrêt sont pris en compte, persuadant les équipementiers de programmer des essais de voitures particulières dans le prochain cycle de développement. Les fournisseurs radiaux répondent avec des renforts de talon renforcés et des ceintures d'acier plus minces qui réduisent la masse sans sacrifier la résistance, visant à défendre les parts pendant que les poids à vide des VE grimpent. Les réglementations sur la recyclabilité élèvent davantage l'intérêt pour les conceptions sans air à matériau unique qui simplifient le traitement de fin de vie. Le résultat est une course à l'innovation à deux voies plutôt qu'une substitution pure.

Par type de véhicule : Les voitures particulières dominent toujours, mais les pneus VEB foncent

Les voitures particulières représentaient 57,18 % du volume 2024, cimentant leur place au cœur de la taille du marché des pneus automobiles. Les SUV et crossovers continuent d'empiéter, poussant les fabricants de pneus vers des indices de charge plus élevés et des diamètres plus grands. L'histoire de croissance remarquable sont les pneus spécifiques aux VEB, prévus pour un robuste TCAC de 10,92 % alors que les immatriculations mondiales de véhicules électriques montent en flèche. La masse de batterie ajoutée et le couple instantané stimulent la demande de carcasses plus fortes, de bandes de roulement riches en silice et d'amortisseurs acoustiques.

Pendant l'ingénierie de plateforme précoce, les constructeurs automobiles premium co-développent de plus en plus des pneus VEB sur mesure, intégrant des dimensions exclusives à la marque qui verrouillent les revenus de remplacement. Dans le canal de remplacement, le marketing d'optimisation d'autonomie persuade les acheteurs soucieux des coûts d'accepter des primes de prix de 15-30 % quand ils peuvent vérifier des miles supplémentaires par charge. Pendant ce temps, l'électrification des véhicules utilitaires légers déclenche de nouveaux SKU avec des flancs renforcés pour le service de livraison de colis. Cette évolution du mix de véhicules accélère la complexité produit à travers la chaîne d'approvisionnement.

Par application : Le segment routier embrasse la connectivité

Le segment routier a conservé la position de leader en 2024 avec 81,23 % de la part du marché des pneus automobiles, reflétant la dominance des voitures particulières, camions légers et bus sur les réseaux pavés. L'adoption de pneus intelligents s'accélère alors que les flottes intègrent des capteurs embarqués qui relaient des données de pression, température et bande de roulement, étendant les intervalles de service et réduisant l'usage de carburant. Les constructeurs automobiles spécifient maintenant des équipements de première monte qui répondent aux standards de préparation numérique, incitant les fournisseurs à intégrer des étiquettes RFID et des modules Bluetooth à l'échelle. Les gestionnaires de flottes urbaines rapportent un temps d'arrêt plus faible après être passés aux pneus connectés qui déclenchent des alertes de maintenance prédictive, renforçant la proposition de valeur du segment au sein de la taille globale du marché des pneus automobiles. Le contrôle réglementaire croissant de la résistance au roulement et de l'adhérence sur sol mouillé élève davantage la barre technologique. Ces budgets de développement directeurs vers les polymères avancés, les mousses acoustiques et les interfaces de données améliorent l'efficacité et le confort de cabine.

La catégorie tout-terrain, bien que plus petite, devrait enregistrer le TCAC le plus rapide de 3,78 % entre 2025 et 2030 alors que les opérateurs de construction, mines et agriculture modernisent les flottes de machines. La demande se centre sur les carcasses renforcées, les motifs à crampons profonds et les composés résistants aux coupures conçus pour terrain difficile, stimulant la réalisation de prix premium. Le transport autonome dans les mines accélère l'adoption de pneus compatibles IoT qui transmettent des métriques de charge et température en temps réel aux salles de contrôle centralisées, protégeant le temps de fonctionnement. Les utilisateurs agricoles s'appuient sur des flancs résistants aux chaumes et des empreintes flexibles qui minimisent le compactage du sol, élargissant la spécialisation produit. Alors que les objectifs de durabilité s'intensifient, les fabricants explorent les mélanges de caoutchouc à base d'huile bio et le noir de carbone récupéré pour les carcasses lourdes, assurant que la croissance rapide du segment tout-terrain s'aligne avec les impératifs environnementaux plus larges.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Le marché de rechange défié par la croissance équipementier

Les points de vente de remplacement et marché de rechange commandaient 70,23 % de la part du marché des pneus automobiles en 2024, soutenus par des flottes de véhicules matures et des besoins récurrents d'usure. Cependant, les expéditions équipementiers avancent à un TCAC de 7,41 % alors que les constructeurs automobiles poussent des calendriers de construction plus élevés post-pénurie de puces et spécifient des équipements VE sur mesure. Une spécialisation véhicule plus grande élève les marges équipementier car les pneus contribuent maintenant de manière mesurable aux objectifs d'autonomie, maniabilité et bruit intégrés dans les brochures de salle d'exposition.

Le commerce numérique remodèle le marché de rechange : les moteurs de comparaison de prix érodent les majorations des concessionnaires, alors les magasins physiques regroupent l'alignement, l'gonflage à l'azote et la rotation par abonnement pour maintenir la rentabilité. Les constructeurs automobiles ripostent en offrant des packages de pneus de service à vie dans les plans de financement, étendant leur emprise au-delà de la vente initiale. Les deux canaux innovent donc sur les services plutôt que le caoutchouc seul, resserrant la concurrence pour la valeur client à vie.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par taille de jante : La dominance mid-diamètre rencontre la montée en gamme premium

La tranche 15-20 pouces détenait 48,25 % de part en 2024, équilibrant confort de conduite, coût de pneu et ajustement de package de frein pour la plupart des voitures particulières. La demande pour des roues au-dessus de 20 pouces grimpe le plus rapidement à un TCAC de 8,22 %, alimentée par les SUV de luxe et les VE de performance où l'esthétique et le dégagement d'étrier l'emportent sur les préoccupations d'efficacité énergétique. Les diamètres plus grands commandent des prix de vente moyens 40-60 % plus élevés, élevant les revenus même quand la croissance unitaire se refroidit.

Les équipementiers expérimentent avec des couvre-roues aérodynamiques pour récupérer l'autonomie perdue aux jantes plus lourdes, tandis que les ingénieurs de pneus compensent les flancs plus courts en ajoutant un renforcement aramide ou rayonne pour préserver la qualité de conduite. Le résultat est un niveau premium où le style, la maniabilité et l'image de marque surpassent le calcul de coût traditionnel. Les segments d'entrée de gamme favorisent encore les tailles sub-15 pouces, mais leur part diminue chaque année modèle, confirmant la dérive de montée en taille.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par propulsion : Les véhicules électriques stimulent le développement spécialisé

Les véhicules à moteur à combustion interne représentaient 92,16 % des unités en 2024, mais ils s'étendent le plus lentement alors que les gouvernements légifèrent des objectifs carbone. Bien que plus petits en termes absolus, les modèles électriques à batterie sont projetés pour enregistrer un TCAC de 10,95 %, créant une sous-catégorie lucrative au sein de la taille plus large du marché des pneus automobiles. Les pneus VE intègrent des faisceaux de talon renforcés, des composés à faible résistance au roulement et des inserts de mousse de cavité pour gérer le poids, le couple et le bruit, ce qui explique leur prime de prix de 15-30 %.

Les plateformes hybrides et hybrides rechargeables occupent un terrain intermédiaire, adoptant des attributs partiels de pneus VE sans refonte complète, permettant aux fournisseurs d'amortir la R&D à travers plusieurs systèmes de propulsion. Alors que les réseaux de recharge s'étendent, les consommateurs gagnent en confiance pour opter pour des VEB complets, renforçant la demande de caoutchouc spécialisé. Ce pivot de propulsion sous-tend un cycle de mise à niveau multi-décennal susceptible de remodeler les modèles de revenus pour les fabricants de pneus dans le monde.

Analyse géographique

L'Asie détenait 54,66 % du marché des pneus automobiles en 2024 et a soutenu le TCAC le plus élevé de 6,51 % jusqu'en 2030. La Chine ancre la dominance régionale à travers sa vaste base équipementier, tandis que le boom des SUV en Inde alimente la demande pour les tailles 18-20 pouces et les importations premium. La maladie des feuilles de caoutchouc en Asie du Sud-Est contraint l'approvisionnement en caoutchouc naturel, encourageant la diversification du caoutchouc synthétique et des cultures alternatives comme le guayule.

L'Amérique du Nord se classe deuxième, soutenue par des ventes de remplacement matures et une adoption rapide de plateformes de pneus intelligents dans les flottes commerciales. La capacité domestique de caoutchouc synthétique favorisée par l'IRA américain réduit le risque de chaîne d'approvisionnement, tandis que la pénétration croissante des VE stimule des gammes de pneus spécialisées qui priorisent l'autonomie et la réduction du bruit.

L'Europe continue de prioriser les produits premium et durables. La refonte d'étiquetage 2024 guide les consommateurs vers des remplacements de haute qualité, récompensant les marques avec des portefeuilles riches en technologie. Les défis logistiques du noir de carbone, cependant, allongent les délais et augmentent les coûts d'inventaire, suscitant l'intérêt pour le noir de carbone récupéré et une collaboration fournisseur plus étroite.

Paysage concurrentiel

Top entreprises sur le marché des pneus automobiles

Bridgestone, Michelin, Goodyear, Continental et Pirelli détiennent une quantité significative de revenus mondiaux, soulignant une hiérarchie concentrée dans les canaux premium et équipementier. L'équité de marque, l'échelle R&D et les réseaux de distribution mondiaux protègent leurs positions, même alors que les fabricants locaux en Chine et en Inde érodent les segments d'entrée de gamme sur les coûts. La convergence technologique autour des pneus VE, sans air et équipés de capteurs intensifie les dépenses R&D, donnant un avantage d'échelle aux acteurs établis, bien que les challengers agiles exploitent des frais généraux plus faibles pour commercialiser rapidement les opportunités de niche.

Les alliances stratégiques illustrent le changement : les pilotes de camions autonomes équipés de pneus Bridgestone ont atteint 50 000 milles sans accident, validant la sélection de pneus informée par les données pour les modes de transport émergents.[3]"La collaboration autonome longue distance atteint 50 000 milles," J.B. Hunt Transport Services, jbhunt.comPendant ce temps, l'entrée de Sailun dans le top-10 mondial signale une pression concurrentielle croissante des marques chinoises en amélioration rapide, surtout dans les portefeuilles à thème durabilité.

Leaders de l'industrie des pneus automobiles

-

Bridgestone Corp.

-

Michelin Group

-

Goodyear Tire & Rubber Company

-

Continental AG

-

Pirelli & C. SpA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Michelin a lancé le pneu Agilis HD toutes saisons pour les flottes de dernier kilomètre, offrant 20 % de kilométrage supplémentaire et la certification 3PMSF.

- Novembre 2024 : Bridgestone India a alloué 84 millions USD pour étendre la capacité à 11,1 millions d'unités d'ici 2029, se concentrant sur les pneus SUV premium.

- Décembre 2024 : Yokohama India a commencé la production locale de pneus Geolandar X-CV 19 pouces pour SUV de luxe.

Portée du rapport sur le marché mondial des pneus automobiles

Le marché des pneus automobiles est segmenté par type de pneu (pneus hiver, pneus été et autres types de pneus), par application (route et tout-terrain), par type de véhicule (voitures particulières et véhicules commerciaux), utilisateur final (équipementier et marché de rechange) et par géographie (Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et reste du monde). Le rapport offre la taille du marché et les prévisions pour les pneus automobiles en termes de valeur (milliards USD) pour tous les segments ci-dessus.

| Été |

| Hiver |

| Toutes saisons |

| Tout-terrain / Terrain boueux |

| Radial |

| Diagonal |

| Non-pneumatique / Sans air |

| Voitures particulières |

| SUV et crossovers |

| Véhicules utilitaires légers |

| Camions et bus commerciaux lourds |

| Deux-roues |

| Tout-terrain et spécialisé (OTR, Agriculture, Mines, Course) |

| Route |

| Tout-terrain (Construction, Mines, Agriculture) |

| Équipementier |

| Marché de rechange (Remplacement et rechapage) |

| Moins de 15 pouces |

| 15 - 20 pouces |

| Plus de 20 pouces |

| Véhicules à combustion interne |

| Véhicules électriques à batterie |

| Véhicules hybrides et à pile à combustible |

| Amérique du Nord | États-Unis |

| Canada | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient | CCG |

| Turquie | |

| Reste du Moyen-Orient | |

| Afrique | Afrique du Sud |

| Nigeria | |

| Reste de l'Afrique |

| Par type de pneu | Été | |

| Hiver | ||

| Toutes saisons | ||

| Tout-terrain / Terrain boueux | ||

| Par conception de pneu | Radial | |

| Diagonal | ||

| Non-pneumatique / Sans air | ||

| Par type de véhicule | Voitures particulières | |

| SUV et crossovers | ||

| Véhicules utilitaires légers | ||

| Camions et bus commerciaux lourds | ||

| Deux-roues | ||

| Tout-terrain et spécialisé (OTR, Agriculture, Mines, Course) | ||

| Par application | Route | |

| Tout-terrain (Construction, Mines, Agriculture) | ||

| Par utilisateur final | Équipementier | |

| Marché de rechange (Remplacement et rechapage) | ||

| Par taille de jante | Moins de 15 pouces | |

| 15 - 20 pouces | ||

| Plus de 20 pouces | ||

| Par propulsion | Véhicules à combustion interne | |

| Véhicules électriques à batterie | ||

| Véhicules hybrides et à pile à combustible | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient | CCG | |

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché des pneus automobiles ?

Le marché des pneus automobiles est évalué à 184,20 milliards USD en 2025 et devrait atteindre 216,76 milliards USD d'ici 2030.

À quelle vitesse le segment des pneus de véhicules électriques croît-il ?

Les pneus conçus pour les véhicules électriques à batterie progressent à un TCAC de 10,95 %, dépassant le marché plus large grâce aux exigences de conception spécialisées.

Quelle région mène les ventes mondiales ?

L'Asie représente 54,66 % des revenus mondiaux et s'étend à un TCAC de 6,51 %, soutenue par de solides centres de production en Chine et en Inde.

Pourquoi les tailles de jante plus grandes deviennent-elles plus populaires ?

Le boom des SUV et véhicules premium élève la demande pour des roues de 18 pouces et plus, avec la catégorie Plus de 20 pouces croissant à un TCAC de 8,22 % et commandant des marges plus élevées.

Comment les pneus intelligents changent-ils l'économie des flottes ?

Les modèles compatibles IoT réduisent les temps d'arrêt liés aux pneus jusqu'à 30 % et améliorent l'efficacité énergétique d'environ 15 %, encourageant les flottes à adopter des contrats de service par abonnement.

Dernière mise à jour de la page le: