Analyse du marché du ciment blanc APAC

Le marché du ciment blanc en Asie-Pacifique devrait croître à un TCAC de plus de 2 % au cours de la période de prévision. Les principaux facteurs à lorigine du marché étudié sont la demande croissante du secteur de la construction en Asie-Pacifique et la demande croissante de béton préfabriqué. Dun autre côté, les coûts de production élevés constituent la principale contrainte, qui devrait entraver la croissance du marché.

- Les investissements croissants dans les infrastructures dans les pays de lASEAN devraient offrir diverses opportunités lucratives pour la croissance du marché.

- Par type, le segment de type 1 représentait la plus grande part, en raison de ses propriétés permettant de fournir une couleur brillante au béton ou au mortier, car il est idéal pour une variété de projets architecturaux.

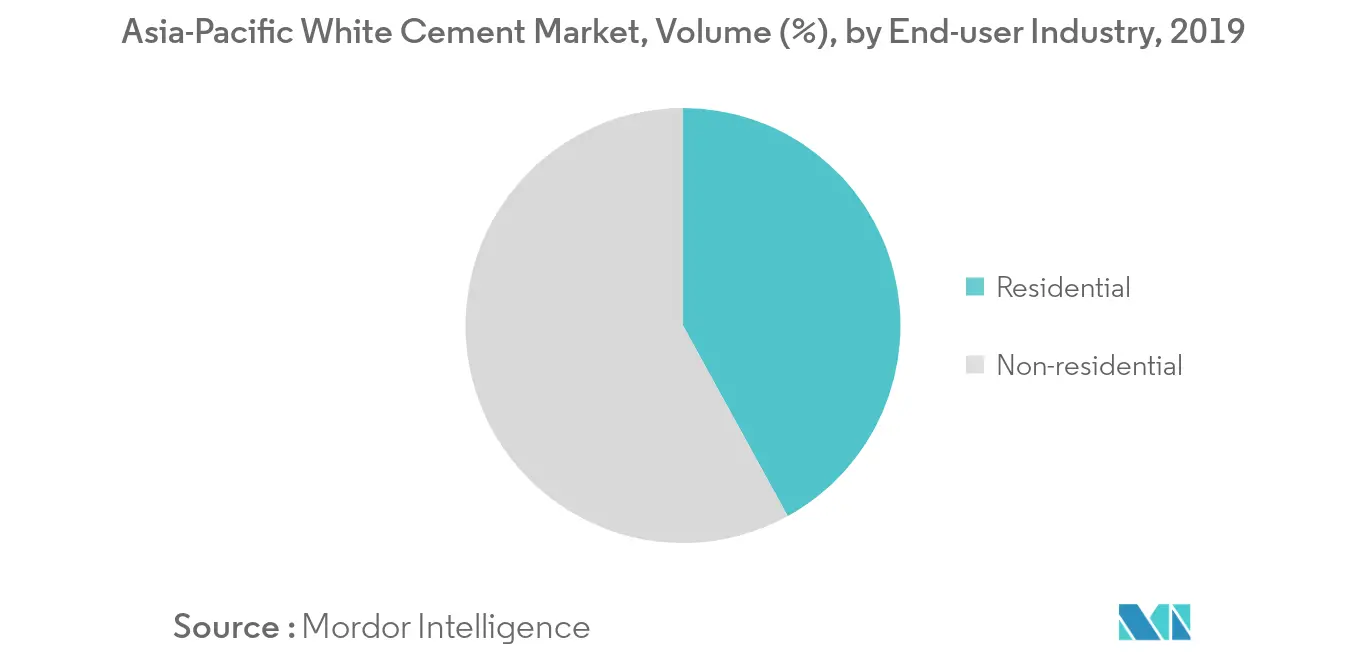

- Par application, le segment non résidentiel représentait la plus grande part en raison de la demande croissante de ciment blanc provenant des applications commerciales, industrielles et d'infrastructure.

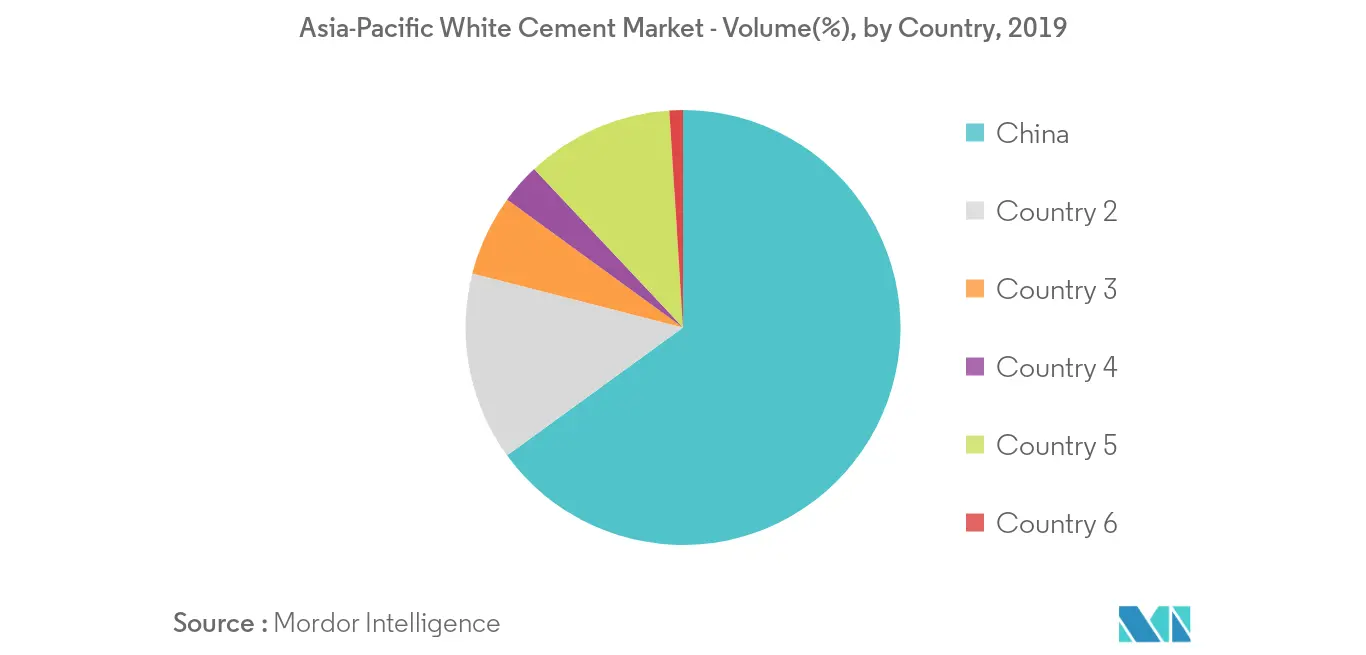

- Par pays, la Chine devrait dominer le marché au cours de la période de prévision.

Tendances du marché du ciment blanc APAC

Demande croissante du secteur de la construction en Asie-Pacifique

- La Chine possède le plus grand marché de la construction au monde et est le plus grand producteur de ciment au monde. Malgré une légère baisse du taux de croissance, le secteur de la construction en Chine a tout de même connu un taux de croissance significatif au cours des dernières années. Selon le Bureau national des statistiques de Chine, la valeur de la production de construction dans le pays est passée de 9600 milliards CNY en 2010 à 24840 milliards CNY en 2019.

- LInde est le deuxième producteur mondial de ciment. Les principaux fabricants de ciment blanc du pays comprennent JK Cement et Ultratech Cement. La demande de ciment blanc dans le pays devrait être stimulée par le développement croissant des infrastructures du pays. Près de 9 % du PIB indien est consacré aux services d'infrastructure. Le gouvernement indien a donné un énorme élan au secteur des infrastructures en allouant 5,97 lakh crore INR (92,22 milliards USD), dans le cadre du budget de l'Union 2018-2019.

- En outre, des investissements de 31650 milliards de dollars ont été proposés par 99 villes dans le cadre de leur plan pour les villes intelligentes. 100 villes intelligentes et 500 villes devraient susciter des investissements dune valeur de 2 000 milliards INR au cours des cinq prochaines années.

- En outre, lindustrie indonésienne de la construction a connu une croissance significative ces dernières années. Le PIB de la construction en Indonésie est passé de 1 041,95 billions de MYR en 2014 à environ 1 562,3 billions de MYR en 2018. La construction de bâtiments indonésiens a connu une croissance significative ces dernières années en raison de l'augmentation de la population et de l'urbanisation croissante.

- Par conséquent, les tendances susmentionnées dans le secteur de la construction en Asie-Pacifique stimulent la demande de ciment blanc sur le marché étudié.

La Chine va dominer le marché

- En Asie-Pacifique, la Chine est la plus grande économie en termes de PIB. Le pays a connu une croissance d'environ 6,1 % de son PIB en 2019, même après les perturbations commerciales causées par sa guerre commerciale avec les États-Unis.

- En Chine, le secteur de la construction a connu une forte croissance en 2019, même si la croissance a ralenti au cours de l'année par rapport à 2018. Le secteur de la construction a soutenu la croissance économique du pays, tandis que la guerre commerciale entre les États-Unis et la Chine a affecté les performances dans dautres secteurs, comme lautomobile et lélectronique.

- Une telle augmentation du nombre de projets dinfrastructure approuvés en 2019 est susceptible de stimuler les dépenses dinfrastructure au cours des deux prochaines années. En 2019, un total d'environ 300 grands projets de construction ont été annoncés à Pékin, dont 100 projets visant à améliorer les moyens de subsistance du public, 100 projets pour des industries technologiques haut de gamme et 100 projets d'infrastructure. Ces projets devraient attirer au total environ 35 milliards de dollars.

- Le gouvernement a plus que doublé les investissements dans les projets d'infrastructures à grande échelle approuvés en 2019, contre 374,3 milliards CNY en 2018 (52,8 milliards USD), afin d'assurer une croissance régulière de l'économie. Au cours des neuf premiers mois de 2019, la Commission nationale du développement et de la réforme (NDRC) a approuvé environ 21 projets d'une valeur de plus de 764,3 milliards CNY (107,8 milliards USD), ce qui a accéléré les investissements dans les infrastructures de 4,5 %.

- En 2020, le pays prévoit toujours de sappuyer sur les dépenses publiques en infrastructures pour éviter le scénario anticipé dun ralentissement plus marqué. À cet égard, le pays élabore une stratégie visant à stimuler les investissements dans les infrastructures et à proposer davantage d'obligations spéciales.

- Les gouvernements locaux du pays sont autorisés à émettre des obligations spéciales d'une valeur d'environ 3000 milliards CNY (426,20 milliards de dollars) en 2020, pour financer des projets d'infrastructure, dont 1000 milliards CNY, qui sont concentrés dès cette année. En outre, la banque centrale devrait assouplir sa politique visant à réduire les coûts de financement des entreprises et à encourager les prêts. En outre, de nombreux projets daéroports devraient être construits au cours de la période de prévision.

- Selon les statistiques de mai 2019, la Chine compte environ 235 aéroports, et le gouvernement prévoit de porter ce nombre à 260 d'ici 2020. À cet égard, certains des projets de construction d'aéroports, qui sont soit en développement, soit en phase de planification, incluent Beijing Capital International. Aéroport international de Chengdu Shuangliu, aéroport international de Chongqing Jiangbei, aéroport international de Guangzhou Baiyun et agrandissement de l'aéroport international de Xianyang. Par ailleurs, les objectifs à long terme du gouvernement restent d'environ 450 aéroports pour le pays d'ici 2035.

- Par conséquent, tous ces investissements et projets de construction prévus dans le pays devraient stimuler la consommation intérieure du marché du ciment blanc au cours de la période de prévision.

Aperçu du marché du ciment blanc en Asie-Pacifique

Le marché du ciment blanc en Asie-Pacifique est consolidé, les cinq principaux acteurs représentant la part la plus importante du marché. Les principaux acteurs du marché sont JK Cement Ltd, SOTACIB, India Cements Ltd, Aditya Birla Group et Cementir Holding NV.

Leaders du marché du ciment blanc APAC

JK Cement Ltd

SOTACIB

India Cements Ltd

Cementir Holding N.V.

Aditya Birla Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie du ciment blanc APAC

Le rapport sur le marché Asie-Pacifique du ciment blanc comprend:.

| Tapez I |

| Type III |

| Autres types |

| Résidentiel | |

| Non résidentiel | Commercial |

| Infrastructure | |

| Industriel/Institutionnel |

| Chine |

| Inde |

| Japon |

| Corée du Sud |

| Pays de l'ASEAN |

| Reste de l'Asie-Pacifique |

| Taper | Tapez I | |

| Type III | ||

| Autres types | ||

| Application | Résidentiel | |

| Non résidentiel | Commercial | |

| Infrastructure | ||

| Industriel/Institutionnel | ||

| Pays | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Pays de l'ASEAN | ||

| Reste de l'Asie-Pacifique | ||

FAQ sur les études de marché sur le ciment blanc en Asie-Pacifique

Quelle est la taille actuelle du marché du ciment blanc en Asie-Pacifique ?

Le marché du ciment blanc en Asie-Pacifique devrait enregistrer un TCAC supérieur à 2 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché du ciment blanc en Asie-Pacifique ?

JK Cement Ltd, SOTACIB, India Cements Ltd, Cementir Holding N.V., Aditya Birla Group sont les principales sociétés opérant sur le marché du ciment blanc en Asie-Pacifique.

Quelles années couvre ce marché du ciment blanc en Asie-Pacifique ?

Le rapport couvre la taille historique du marché du ciment blanc en Asie-Pacifique pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du ciment blanc en Asie-Pacifique pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du ciment blanc en Asie-Pacifique

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du ciment blanc en Asie-Pacifique 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du ciment blanc en Asie-Pacifique comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.