Taille et part du marché des variateurs de fréquence Asie-Pacifique

Analyse du marché des variateurs de fréquence Asie-Pacifique par Mordor Intelligence

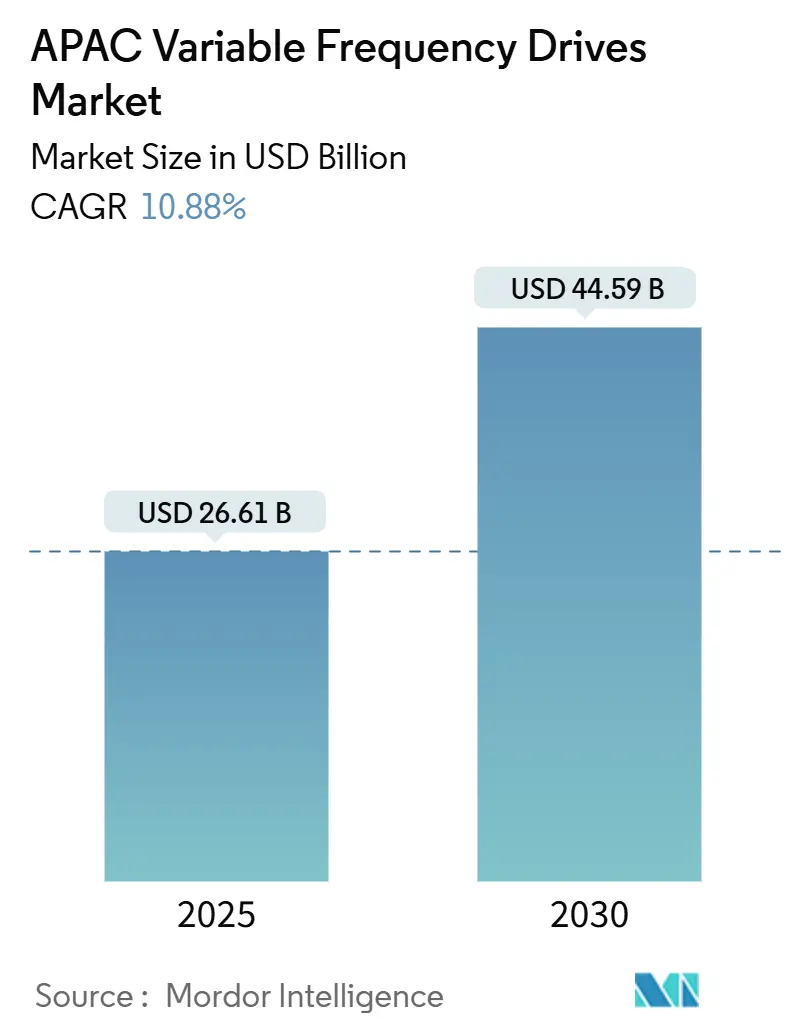

Le marché de l'industrie plastique indienne est évalué à 26,61 milliards USD en 2025 et devrait atteindre 44,59 milliards USD d'ici 2030, équivalant à un TCAC soutenu de 10,88 %. Le soutien politique étendu, notamment le programme d'incitations liées à la production et les plans d'infrastructure pluriannuels, continue d'élargir la production locale de résine et d'attirer de nouveaux investissements en aval. La demande de l'emballage, de la construction, de l'automobile et des biens de consommation à rotation rapide maintient l'absorption de polymères sur une trajectoire ascendante stable, tandis que les composés spécialisés gagnent du terrain alors que les propriétaires de marques privilégient les emballages plus légers et un contenu recyclé plus élevé. Les ajouts de capacité en polyoléfines et PVC, provenant à la fois du débottlenecking brownfield et d'usines greenfield nouvellement approuvées, réduisent progressivement la dépendance structurelle aux importations de l'Inde. Un regard réglementaire plus strict sur la gestion des déchets, les coûts volatils du naphta et un passage rapide vers des lignes de production automatisées numériquement poussent également les transformateurs à augmenter l'efficacité opérationnelle et accélérer les programmes de circularité.

Points clés du rapport

- Par type de polymère, le polyéthylène dominait avec 34 % de la part de marché de l'industrie plastique indienne en 2024 ; les bioplastiques biodégradables/bio sont sur la voie d'un TCAC de 12,3 % jusqu'en 2030.

- Par technologie de transformation, le moulage par injection contrôlait 36 % de la taille du marché de l'industrie plastique indienne en 2024, tandis que le moulage par soufflage devrait afficher un TCAC de 6,7 % jusqu'en 2030.

- Par application, l'emballage représentait 42 % de la taille du marché de l'industrie plastique indienne en 2024 et s'étend à un TCAC de plus de 10 % jusqu'en 2030 ; la santé et les produits pharmaceutiques enregistrent le TCAC de segment le plus rapide à 6,6 %.

- Par région, l'Inde occidentale a capturé 47 % des parts de revenus en 2024 ; l'Inde du Sud devrait croître à un TCAC de 11,4 % jusqu'en 2030.

- Reliance Industries, GAIL et Indian Oil détenaient ensemble environ 55 % de la capacité de polyoléfines en amont en 2024, soulignant un bassin d'approvisionnement modérément concentré.

Tendances et insights du marché des variateurs de fréquence Asie-Pacifique

Analyse d'impact des moteurs

| MOTEUR | (~) % IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Mandats gouvernementaux d'efficacité énergétique industrielle en Chine et en Inde | 1.8% | Chine, Inde, avec effets de débordement vers l'ASEAN | Moyen terme (2-4 ans) |

| Vague d'automatisation du secteur manufacturier post-2023 | 1.2% | Ensemble APAC, plus fort en Chine, Corée du Sud, Japon | Moyen terme (2-4 ans) |

| Hausse des tarifs électriques incitant aux rénovations d'économie d'énergie | 0.9% | Inde, Australie, Singapour, Malaisie | Court terme (≤ 2 ans) |

| Déploiement rapide de centres de données nécessitant des variateurs CVC de précision | 1.4% | Singapour, Japon, Chine, Inde, Australie | Moyen terme (2-4 ans) |

| Boom infrastructurel en Asie du Sud-Est stimulant la demande de pompes et ventilateurs | 0.7% | Indonésie, Vietnam, Thaïlande, Philippines | Long terme (≥ 4 ans) |

| Passage à la propulsion électrique dans les équipements miniers et marins | 0.5% | Australie, Indonésie, Corée du Sud | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Le programme PLI gouvernemental accélérant les expansions de capacité polymère au Gujarat

Les incitations fédérales dirigent des capitaux sans précédent vers le corridor Jamnagar-Dahej, une zone déjà riche en infrastructures de raffinage et pétrochimiques. Les projets tels que le complexe PVC de 1,5 MTPA de Reliance Industries et la construction PVC de 2 MTPA d'Adani sont programmés pour réduire le déficit d'approvisionnement actuel de 2,5 millions de tonnes d'ici 2027.[1]Manufacturing Today India, "Adani Group Resumes USD 4 Billion PVC Plant Project for 2026 Completion," manufacturingtodayindia.com En parallèle, les opérateurs installent des unités de recyclage chimique qui convertissent les déchets plastiques mélangés en résines certifiées ISCC-Plus, donnant au Gujarat une longueur d'avance dans les initiatives d'économie circulaire régionale. Des corridors ferroviaires polymères dédiés relient les ports côtiers aux transformateurs de l'intérieur, réduisant les temps de transit, diminuant les pertes de manutention et renforçant le statut de l'Inde occidentale comme cœur de consommation du marché de l'industrie plastique indienne.

Le boom du commerce rapide stimulant la demande de contenants alimentaires à haute rigidité

La livraison d'épicerie en une heure redéfinit les spécifications d'emballage rigide. Les opérateurs recherchent des boîtes qui résistent aux impacts, préservent l'intégrité des barrières lors de variations rapides de température et s'empilent proprement dans les centres de micro-exécution. Le polypropylène de qualité injection et les copolymères aléatoires clarifiés répondent aux spécifications actuelles, mais les propriétaires de marques pilotent déjà des solutions mono-matériaux pour s'aligner sur les objectifs de recyclabilité de 2026. Plusieurs convertisseurs d'emballages rigides ont annoncé de nouveaux projets de capacité au Maharashtra et au Telangana pour suivre le rythme de la demande de contenants qui augmente de plus de 15 % annuellement.[2]Syed Ali, "Packaging Plastic Waste from E-commerce Sector," ScienceDirect, sciencedirect.com Ces usines installent typiquement des presses tout-électriques avec des systèmes de vision intégrés pour assurer la cohérence du poids et réduire les déchets, en ligne avec les objectifs d'efficacité opérationnelle qui balaient le marché de l'industrie plastique indienne.

Swachh Bharat Phase II alimentant le remplacement des tuyaux HDPE urbains

Les conseils municipaux de l'eau veulent des lignes de distribution résistantes à la corrosion et sans fuite et ont donc mandaté les qualités HDPE en SDR 11 et SDR 17. Les fabricants de tuyaux domestiques répondent en ajoutant des lignes de co-extrusion à trois couches qui positionnent le polymère recyclé dans la couche intermédiaire tout en gardant le HDPE vierge sur les surfaces extérieures pour répondre aux normes de qualité. Alors que le programme cible plus de 500 villes pour révision d'ici 2028, la demande annuelle de tuyaux devrait dépasser 1,2 million de tonnes,[3]Central Pollution Control Board, "Standard Operating Procedure for Assessment & Characterization of Plastic Waste," cpcb.nic.in ajoutant un moteur de croissance stable au marché de l'industrie plastique indienne.

La stratégie d'allègement des VE stimulant les plastiques techniques dans les deux-roues

Les fabricants de deux-roues électriques doivent maintenir le poids à vide sous 110 kg pour protéger l'autonomie de conduite. Le polypropylène renforcé de fibres de verre, le nylon 6/66 et les mélanges PC-ABS remplacent maintenant l'acier estampé dans les boîtiers de batterie, panneaux latéraux et sous-châssis structurels. Les partenariats entre producteurs de résines et mouleurs de niveau 1 raccourcissent les cycles de développement d'applications ; certains moules multi-cavités avec entraînements servo-électriques enregistrent des temps de cycle sous 35 secondes. Ces avancées favorisent une plus grande absorption de plastiques techniques dans les clusters occidentaux et méridionaux, fournissant une autre jambe de demande pour le marché de l'industrie plastique indienne.

Analyse d'impact des contraintes

| CONTRAINTES | (~) % IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Concurrence tarifaire des fournisseurs chinois à bas coût | -0.8% | Ensemble APAC, plus fort sur les marchés sensibles aux prix comme l'Inde, l'Indonésie | Moyen terme (2-4 ans) |

| Défis de conformité harmonique et EMI dans les variateurs moyenne tension | -0.5% | Japon, Corée du Sud, Singapour, Australie | Court terme (≤ 2 ans) |

| Retrait des subventions pour les projets d'efficacité industrielle en Australie | -0.3% | Australie, Nouvelle-Zélande | Court terme (≤ 2 ans) |

| Pénurie de main-d'œuvre qualifiée pour la mise en service VFD en ASEAN | -0.6% | Indonésie, Malaisie, Thaïlande, Philippines, Vietnam | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

L'interdiction du plastique à usage unique escaladant les coûts de conformité pour les emballeurs FMCG

Une interdiction nationale a retiré 19 SKU jetables de la circulation et forcé les propriétaires de marques à pivoter vers du papier enduit, des formats réutilisables plus épais ou des films biodégradables certifiés. Les substrats de substitution coûtent au moins 40 % de plus que les flexibles LDPE hérités, comprimant les marges dans les catégories sensibles aux prix comme les condiments, la confiserie et les boissons prêtes à boire. Les convertisseurs plus petits font face à des besoins en capital élevés pour rétrofiter les lignes d'extrusion-enduction et de laminage pour des matériaux alternatifs, et beaucoup cherchent des partenariats de fabrication sous contrat pour rester à flot. La transition soulève une pression de coût à court terme à travers le marché de l'industrie plastique indienne.

Prix volatils des matières premières naphta dus aux tensions du Moyen-Orient

Le naphta spot a grimpé de 28 % entre avril 2024 et mars 2025, émoussant les marges des craqueurs d'oléfines. Haldia Petrochemicals a répondu en signant un accord d'approvisionnement de 10 ans avec QatarEnergy couvrant jusqu'à 2 millions de tonnes annuellement [economictimes.com]. D'autres producteurs pèsent la déshydrogénation du propane et les importations d'éthane, mais les limites de réfrigération portuaire ralentissent la diversification immédiate. La volatilité des prix intègre donc des primes de risque plus élevées dans les négociations de contrats de résines, ajoutant une autre couche de complexité au marché de l'industrie plastique indienne.

Analyse des segments

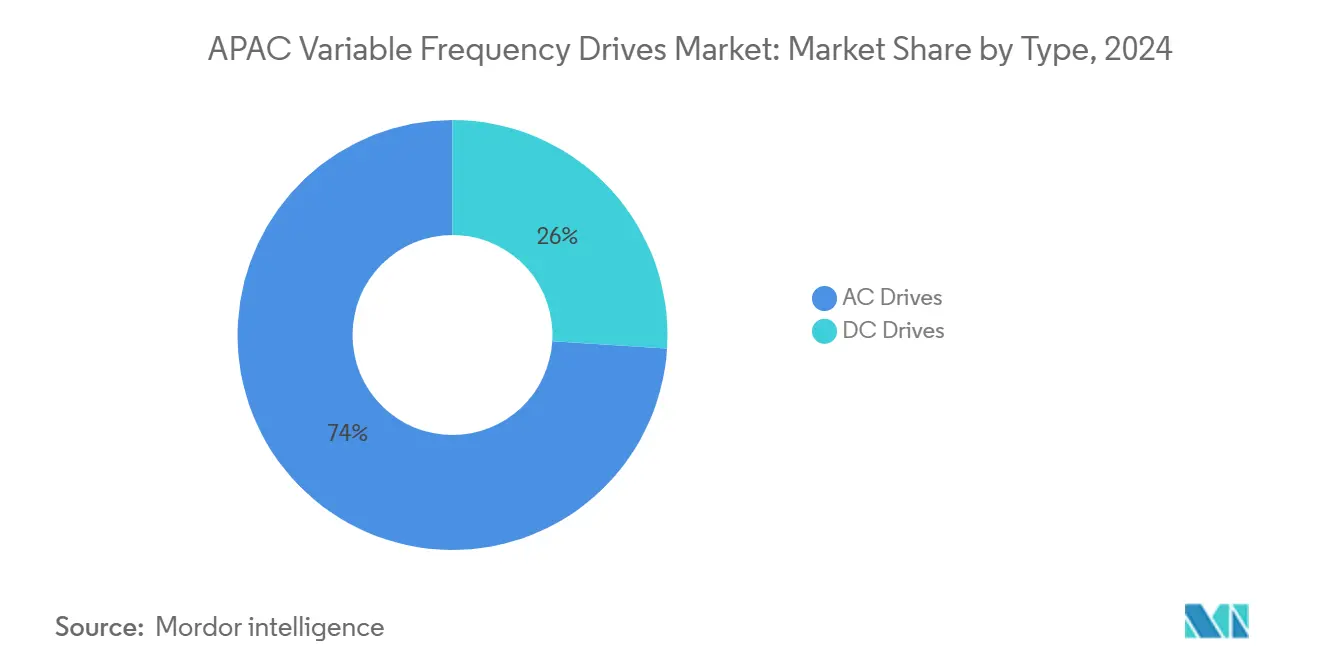

Par type : domination des variateurs CA, accélération des servo

Les variateurs CA ont commandé une part de marché dominante de 74 % en 2024, en raison de leur polyvalence à travers diverses applications industrielles et de leur structure de coûts relativement inférieure par rapport aux autres types de variateurs. L'adoption généralisée des variateurs CA dans les pompes, ventilateurs et compresseurs-applications qui représentent collectivement plus de 60 % de toutes les charges de moteur dans les environnements industriels-a cimenté leur position de leadership sur le marché. Pendant ce temps, les servo-variateurs émergent comme le segment à croissance la plus rapide avec un TCAC de 8,3 % (2025-2030), stimulé par la demande croissante de contrôle de mouvement haute précision dans la robotique, les machines CNC et les systèmes de fabrication avancés. Cette croissance est soutenue par des innovations comme le moteur servo 'Eight Ball' d'ECM PCB Stator Tech, qui délivre 18,8 Nm de couple dans un facteur de forme ultra-compact, répondant à la tendance industrielle vers la miniaturisation et l'optimisation de la densité de puissance.

L'intégration de semi-conducteurs à large bande interdite, particulièrement le carbure de silicium (SiC) et le nitrure de gallium (GaN), révolutionne les profils d'efficacité des variateurs à travers tous les types. Les MOSFET CoolSiC™ d'Infineon, par instance, réduisent les pertes de commutation jusqu'à 80 % par rapport aux IGBT traditionnels, atteignant une réduction globale des pertes de 50 % dans les applications servo-variateurs. Les variateurs CC, bien que représentant une part de marché plus petite, maintiennent leur pertinence dans les systèmes hérités et applications spécifiques nécessitant un contrôle de vitesse précis à couple constant. Les dynamiques concurrentielles entre types de variateurs sont de plus en plus influencées par les calculs de coût total de possession plutôt que par le prix d'achat initial, alors que les utilisateurs finaux deviennent plus sophistiqués dans l'évaluation des économies d'énergie sur le cycle de vie.

Par classe de tension : prédominance basse tension, croissance moyenne tension

Les variateurs basse tension (moins de 690V) ont dominé le marché avec une part de 87,5 % en 2024, bénéficiant de leur large applicabilité à travers les applications commerciales et industrielles et de leur complexité d'installation moindre par rapport aux alternatives moyenne tension. La force du segment est particulièrement évidente dans l'automatisation des bâtiments, la fabrication légère et les industries de transformation alimentaire, où les tailles de moteurs plus petites prédominent. Inversement, les variateurs moyenne tension (1-35 kV) connaissent une croissance plus rapide avec un TCAC de 7,1 % (2025-2030), stimulés par les déploiements croissants dans les industries énergivores et les grands projets d'infrastructure. Le variateur moyenne tension MV6 de GE Vernova exemplifie l'avancement technologique dans ce segment, offrant des configurations pour les opérations à front-end diode et front-end actif pour assurer la conformité aux normes de réseau mondiales tout en fournissant des économies d'énergie significatives dans des applications comme la pétrochimie, le traitement de l'eau et la production d'énergie.

La publication de la première norme mondiale par la Commission électrotechnique internationale (CEI) pour classer l'efficacité énergétique dans les moteurs à induction haute tension devrait accélérer l'adoption des variateurs moyenne tension, car elle établit des références d'efficacité claires et influencera probablement les futures réglementations UE sur les exigences d'efficacité minimale [ABB, La CEI a publié la première norme mondiale pour classer l'efficacité énergétique des moteurs à induction haute tension,

ABB, 6 mars 2024, new.abb.com]. L'harmonisation des normes internationales est particulièrement significative pour le marché APAC, où la fragmentation réglementaire a historiquement compliqué les stratégies de développement et marketing produits. Le paysage réglementaire en évolution pousse les fabricants à développer des architectures de variateurs plus flexibles qui peuvent s'adapter à des exigences de tension variées et conditions de réseau à travers différents marchés.

Par puissance nominale : domination bas kW, accélération haut kW

Le segment de puissance nominale faible (6-40 kW) détenait la plus grande part de marché à 36,2 % en 2024, reflétant son application généralisée dans les bâtiments commerciaux, la fabrication légère et l'infrastructure municipale. Ce segment bénéficie de conceptions standardisées et de volumes de production élevés, résultant en une tarification compétitive et une large disponibilité à travers la région. Le segment de puissance nominale élevée (plus de 200 kW), cependant, connaît la croissance la plus rapide avec un TCAC de 9 % (2025-2030), stimulé par les investissements croissants dans les industries énergivores, les centres de données et les grands projets d'infrastructure. L'adoption de VFD antidéflagrants dans les applications haute puissance est une tendance notable, particulièrement dans la pétrochimie, l'exploitation minière et les industries pharmaceutiques où les considérations de sécurité sont primordiales.

Le segment de puissance nominale micro (≤5 kW) trouve de nouvelles applications dans l'automatisation des bâtiments et les systèmes d'énergie renouvelable à petite échelle, tandis que le segment de puissance nominale moyenne (41-200 kW) reste crucial pour les applications industrielles de taille moyenne comme les stations de pompage d'eau et les lignes de fabrication. Les innovations en technologie de refroidissement permettent des densités de puissance plus élevées à travers toutes les catégories de puissance nominale, avec des VFD refroidis par liquide gagnant du terrain dans les applications contraintes en espace et environnement difficile. La tendance vers la conception modulaire est particulièrement évidente dans le segment haute puissance, où la scalabilité et la redondance sont de plus en plus valorisées par les utilisateurs finaux cherchant à minimiser les risques d'arrêt dans les applications critiques.

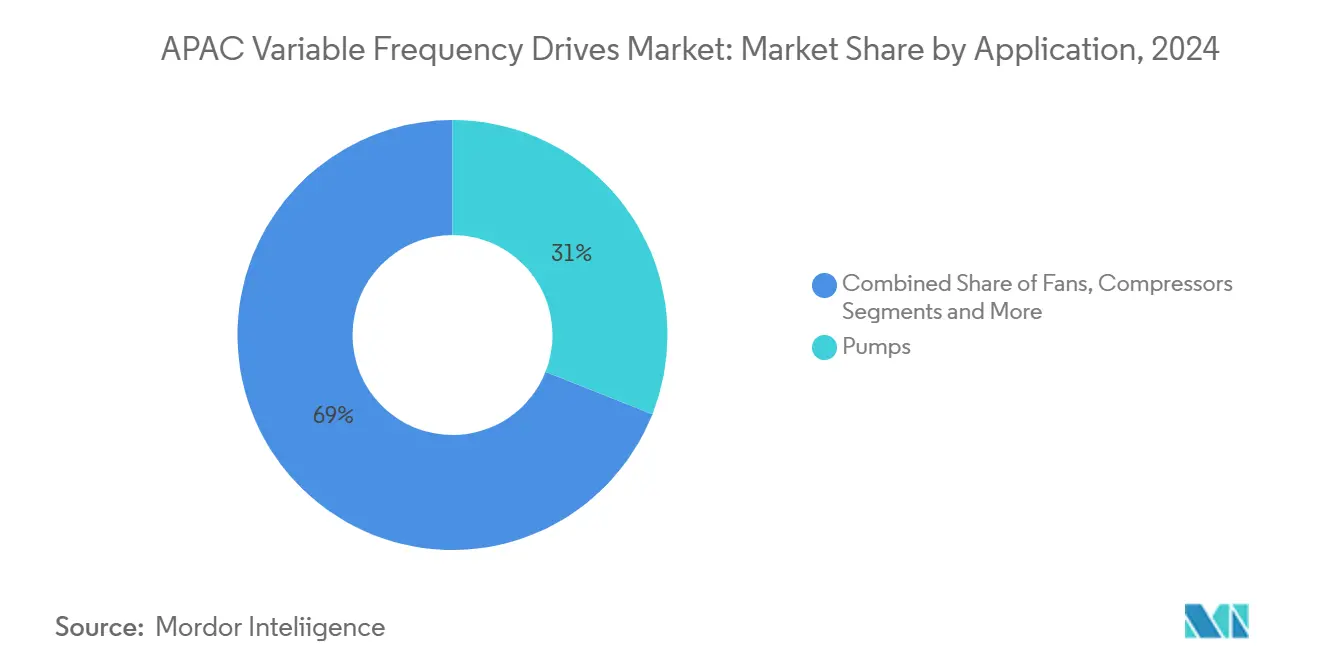

Par application : pompes en tête, CVC accélère

Les applications de pompage ont dominé le marché VFD avec une part de 31 % en 2024, reflétant l'omniprésence des systèmes de pompage à travers l'infrastructure industrielle, commerciale et municipale. Le secteur de l'eau et des eaux usées est un moteur particulièrement fort, avec les VFD permettant un contrôle de débit précis qui réduit la consommation d'énergie tout en prolongeant la durée de vie des équipements grâce aux capacités de démarrage progressif et à la réduction du stress mécanique. Les applications CVC connaissent la croissance la plus rapide à 8,8 % TCAC (2025-2030), stimulées par l'expansion rapide des centres de données, bâtiments commerciaux et l'accent croissant sur la qualité de l'air intérieur post-pandémie. Les variateurs de vitesse d'ABB pour les systèmes CVACR exemplifient cette tendance, avec des projets récents atteignant des économies d'énergie jusqu'à 60 % dans les réseaux de chauffage urbain et des réductions significatives de consommation d'énergie des systèmes de refroidissement dans des installations comme New Alamein City en Égypte.

Les applications de compresseurs représentent un autre segment significatif, particulièrement dans la réfrigération industrielle et les systèmes de compression d'air où les capacités d'adaptation de charge se traduisent par des économies d'énergie substantielles. Les applications de ventilateurs dans les systèmes de ventilation bénéficient similairement de la capacité à contrôler précisément le débit d'air basé sur la demande, avec des applications allant de la ventilation de tunnels aux environnements de salles propres. Les systèmes de convoyeurs dans les opérations de fabrication et logistique tirent parti des VFD pour permettre une accélération et décélération douces, réduisant l'usure mécanique tout en optimisant l'usage énergétique. Le segment extrudeur, bien que plus petit, voit une adoption VFD accrue dans les industries plastiques et de transformation alimentaire, où le contrôle de vitesse précis impacte directement la qualité et cohérence des produits.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par secteur d'utilisation finale : pétrole et gaz en tête, traitement de l'eau en hausse

Le secteur pétrole et gaz a commandé la plus grande part de marché à 22,4 % en 2024, tirant parti des VFD pour optimiser les opérations de pompage, améliorer le contrôle des procédés et réduire la consommation d'énergie dans les opérations amont et aval. L'accent de l'industrie sur l'efficacité opérationnelle et la fiabilité crée une demande pour des VFD spécialisés comme la série AT24 de Triol Corporation, qui présente une conception modulaire pour une maintenance rapide et l'adaptabilité à différentes conditions de forage. Le secteur du traitement de l'eau et des eaux usées connaît la croissance la plus rapide à 9,5 % TCAC (2025-2030), stimulé par l'urbanisation, des réglementations environnementales plus strictes et le besoin de moderniser l'infrastructure vieillissante. Le marché mondial des convertisseurs de fréquence pour le traitement de l'eau devrait croître significativement jusqu'en 2033, avec l'Asie-Pacifique menant cette croissance en raison de l'urbanisation et industrialisation rapides.

Le secteur énergie et puissance utilise les VFD dans les systèmes de refroidissement, manutention de carburant et équipements auxiliaires, avec des applications croissantes dans l'intégration d'énergie renouvelable. La transformation alimentaire et des boissons bénéficie des VFD dans les systèmes de mélange, transport et réfrigération, où le contrôle précis améliore la qualité et cohérence des produits. Le secteur métaux et mines emploie les VFD dans les systèmes de convoyeurs, broyeurs et ventilation, avec une entreprise minière indonésienne optimisant récemment le transport de minerai en utilisant des VFD Optidrive P2 de Sumitomo Cycle Drive Asia Pacific. L'industrie marine et construction navale représente un domaine de croissance émergent, avec le marché des VFD marins projeté pour croître de 1 176,9 millions USD en 2024 à 1 680,8 millions USD en 2031, stimulé par les objectifs d'émissions de l'Organisation maritime internationale et la montée des navires électriques et hybrides

Analyse géographique

L'Inde occidentale, ancrée par le Gujarat et le Maharashtra, représentait 47 % de l'usage de polymères en 2024. La région bénéficie de raffineries côtières, craqueurs intégrés et réseaux de convertisseurs denses qui réduisent les coûts de chaîne d'approvisionnement et favorisent la compétitivité à l'exportation. La taille du marché de l'industrie plastique indienne pour le cluster occidental devrait atteindre 21 milliards USD d'ici 2030, progressant à un TCAC de 10 % soutenu par des zones de matières premières hors taxes et une logistique centrée sur les ports. La proximité étroite entre fournisseurs de matières premières et transformateurs permet une exécution de commandes plus rapide et renforce la primauté de l'Inde occidentale.

L'Inde du Sud se distingue comme la géographie à croissance la plus rapide avec un TCAC de 11,4 % anticipé jusqu'en 2030. Le Tamil Nadu, le Telangana et le Karnataka magnétisent les investissements dans les plastiques techniques, dispositifs médicaux et assemblage électronique. Les zones économiques spéciales autour de Chennai et Krishnagiri encouragent les mouleurs de composants automobiles et start-ups de véhicules électriques à se colocaliser, ajoutant de la profondeur au marché de l'industrie plastique indienne dans la ceinture méridionale. Un mélange sain de consommation domestique et d'installations orientées export maintient l'utilisation des capacités élevée et améliore la résilience régionale.

L'Inde du Nord et de l'Est enregistrent une expansion modérée mais constante. Les projets de villes intelligentes de l'Uttar Pradesh et les schémas d'irrigation du Bihar augmentent les exigences de tuyaux PVC et HDPE, tandis qu'un hub pétrochimique à Paradip en Odisha promet de déplacer la disponibilité des matières premières vers l'est. Un meilleur accès aux matières premières pourrait éventuellement réduire les coûts de résines livrées pour les convertisseurs dans l'arrière-pays de Kolkata. À travers les districts ruraux, les schémas de micro-irrigation et logement abordable créent un plancher de consommation de base, lissant les fluctuations de demande régionale à l'intérieur du marché de l'industrie plastique indienne.

Paysage concurrentiel

L'approvisionnement de résines en amont est modérément consolidé. Reliance Industries, GAIL et Indian Oil commandent ensemble environ 55 % de la capacité de polyoléfines domestique, leur donnant un pouvoir de négociation clair dans les négociations contractuelles. Reliance pionnier également le recyclage chimique sous les marques CircuRepol et CircuRelene, toutes deux certifiées par ISCC-Plus [indianchemicalnews.com]. La capacité PVC intermédiaire changera de forme alors que le projet de 2 MTPA à Mundra d'Adani s'introduit par phases à partir de 2026, tandis que Reliance prépare 1,5 MTPA supplémentaires sur deux sites. Ces expansions influenceront les dynamiques de prix et la substitution d'importation dans le marché de l'industrie plastique indienne.

La conversion en aval reste hautement fragmentée, comprenant plus de 30 000 unités principalement micro-petites. Supreme Industries mène les systèmes de tuyaux organisés et investit 11 milliards INR pour pousser le débit annuel au-delà de 1 million de tonnes d'ici FY 2026 [tickertape.in]. Time Technoplast met à l'échelle les cylindres composites et conteneurs vrac intermédiaires pour surfer sur la croissance logistique moyenne distance. La digitalisation des procédés fournit un avantage concurrentiel ; les meilleurs convertisseurs rapportent une précision de prévision de 95 % grâce aux outils de tarification et inventaire pilotés par IA, améliorant leur niveau de service dans le marché de l'industrie plastique indienne.

Les barrières d'entrée dans les bio-résines spécialisées et composés techniques haute module augmentent. Les chimies propriétaires, certification multi-étapes et contrôles de propriété intellectuelle serrés découragent les entrants tardifs. Les acteurs mondiaux font de plus en plus équipe avec des partenaires locaux-Loop Industries avec Ester Industries, par instance-pour piloter de nouvelles matières premières sous les contraintes de coût de l'Inde. Des modèles de collaboration similaires devraient se répandre alors que l'industrie de l'industrie plastique indienne intensifie sa recherche d'offres différenciées.

Leaders de l'industrie des variateurs de fréquence Asie-Pacifique

-

Eaton Corporation

-

General Electric Company

-

Toshiba Corporation

-

ABB Ltd

-

Hitachi Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements industriels récents

- Avril 2025 : Reliance Industries a affiché une croissance de revenus de 11 % en glissement annuel dans sa division Pétrole-vers-Chimiques, aidée par un placement domestique plus élevé d'essence, gazole et ATF. L'entreprise prépare un ajout polyester de 1 million de tonnes et accélère le débottlenecking PVC

- Février 2025 : GAIL s'est engagé à 300 milliards INR sur trois ans pour de nouveaux actifs pétrochimiques et pipeline, incluant l'achat de l'unité PTA de JBF Petrochemicals pour élargir la flexibilité des matières premières

- Janvier 2025 : Le Sommet PetroChem 2024 a souligné l'alignement avec les ODD de l'ONU, cimentant le consensus industriel sur les évaluations de cycle de vie et contrôle qualité dans les produits chimiques spécialisés

- Août 2024 : Haldia Petrochemicals a signé un accord d'approvisionnement naphta de 10 ans avec QatarEnergy pour jusqu'à 2 millions de tonnes annuellement, se protégeant contre les fluctuations de matières premières

Portée du rapport sur le marché des variateurs de fréquence Asie-Pacifique

Un variateur de fréquence variable (VFD) est un contrôleur de moteur qui entraîne un moteur électrique en variant la fréquence et la tension de son alimentation électrique. Le VFD a également la capacité de contrôler la montée et descente du moteur pendant le démarrage ou l'arrêt, respectivement. L'étude couvre les tendances et développements récents des variateurs de fréquence à travers les géographies et plusieurs industries d'utilisateurs finaux, comme l'infrastructure, la transformation alimentaire, l'énergie et la puissance, l'exploitation minière et les métaux, et la pâte et papier.

| Variateurs CA |

| Variateurs CC |

| Servo-variateurs |

| Basse tension (< 690 V) |

| Moyenne tension (1 - 35 kV) |

| Micro (≤ 5 kW) |

| Faible (6 - 40 kW) |

| Moyenne (41 - 200 kW) |

| Élevée (supérieure à 200 kW) |

| Pompes |

| Ventilateurs |

| Compresseurs |

| Convoyeurs |

| CVC |

| Extrudeurs |

| Autres |

| Pétrole et gaz |

| Énergie et puissance |

| Gestion de l'eau et des eaux usées |

| Transformation alimentaire et des boissons |

| Pâte et papier |

| Métaux et mines |

| Produits chimiques et pétrochimiques |

| Marine et construction navale |

| Autres industries |

| Chine |

| Inde |

| Japon |

| Corée du Sud |

| Australie et Nouvelle-Zélande |

| ASEAN-6 (Indonésie, Malaisie, Thaïlande, Philippines, Vietnam, Singapour) |

| Par type | Variateurs CA |

| Variateurs CC | |

| Servo-variateurs | |

| Par classe de tension | Basse tension (< 690 V) |

| Moyenne tension (1 - 35 kV) | |

| Par puissance nominale (kW) | Micro (≤ 5 kW) |

| Faible (6 - 40 kW) | |

| Moyenne (41 - 200 kW) | |

| Élevée (supérieure à 200 kW) | |

| Par application | Pompes |

| Ventilateurs | |

| Compresseurs | |

| Convoyeurs | |

| CVC | |

| Extrudeurs | |

| Autres | |

| Par secteur d'utilisateur final | Pétrole et gaz |

| Énergie et puissance | |

| Gestion de l'eau et des eaux usées | |

| Transformation alimentaire et des boissons | |

| Pâte et papier | |

| Métaux et mines | |

| Produits chimiques et pétrochimiques | |

| Marine et construction navale | |

| Autres industries | |

| Par pays | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie et Nouvelle-Zélande | |

| ASEAN-6 (Indonésie, Malaisie, Thaïlande, Philippines, Vietnam, Singapour) |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché de l'industrie plastique indienne ?

Le marché vaut 26,61 milliards USD en 2025 et devrait atteindre 44,59 milliards USD d'ici 2030.

Quel segment détient la plus grande part de marché de l'industrie plastique indienne ?

L'emballage domine avec 42 % de parts en 2024 grâce à la demande du commerce électronique et de la restauration.

À quelle vitesse les plastiques biodégradables se développent-ils ?

Les plastiques biodégradables et biosourcés croissent à un TCAC de 12,3 % jusqu'en 2030, soutenus par les engagements de durabilité des marques.

Quelle région consomme le plus de plastique ?

L'Inde occidentale représente 47 % de l'usage national, ancrée par les pôles pétrochimiques du Gujarat et du Maharashtra.

Pourquoi les entreprises investissent-elles massivement dans les capacités de PVC ?

Un déficit d'approvisionnement persistant de 2,5 millions de tonnes motive les projets de Reliance et Adani qui visent à substituer les importations et répondre à la demande locale.

Comment les fluctuations des prix des matières premières affectent-elles les fabricants ?

Les coûts volatils du naphta compriment les marges des craqueurs, poussant les entreprises à signer des contrats d'approvisionnement à long terme et explorer des alternatives au propane ou à l'éthane pour atténuer les risques.

Dernière mise à jour de la page le: